В конце 2022 года пост СЕО Disney занял Роберт Айгер, сменивший на этом посту Боба Чапека. В прошлом году под неумелым руководством Чапека компания потеряла половину своей рыночной стоимости. Айгер, который ранее уже возглавлял Disney (2005–2020 гг.), очевидно, знает, как помочь компании пройти через очередной период трансформации. Всего за несколько месяцев Айгер сменил топ-менеджмент, обновил состав совета директоров, объявил об увольнениях и масштабном сокращении операционных затрат, а также о возможном возвращении к дивидендным выплатам по итогам 2023 фингода.

Мы присваиваем рейтинг «Покупать» акциям Disney с целевой ценой $ 114,60 и апсайдом 20% на следующие 12 месяцев.

The Walt Disney Company — один из крупнейших в мире медиахолдингов. Компания управляет тематическими парками развлечений, владеет кабельными телеканалами, станциями эфирного телевещания, киностудиями и стриминговыми видеосервисами.

Заняв пост СЕО в конце прошлого года, Айгер сразу обозначил своей целью оптимизацию издержек и вывод медиасегмента на прибыльный уровень.

Disney планирует сокращение операционных затрат на $ 5,5 млрд в ближайшие несколько лет. Издержки, не связанные с созданием контента, будут урезаны на $ 2,5 млрд, а издержки на создание контента — на $ 3 млрд. Также Disney сократит 7 тыс. сотрудников (3% штата).

Стриминговый сегмент должен выйти на операционную прибыль по итогам 2024 фингода, как и сервис Disney+. На 4Q 2022 фингода пришелся пик операционных убытков стриминговых сервисов — $ 1,5 млрд. В 1Q 2023 фингода убыток снизился до $ 1,1 млрд, а в следующем квартале может уменьшиться примерно до $ 800–850 млн.

В конце прошлого года Disney запустила новые тарифы для стриминговых сервисов с поддержкой рекламы. Это обусловлено стремлением сделать рекламу стабильным источником дохода. Также новые тарифы стали в некотором роде компенсацией за повышение стоимости стандартных тарифов без рекламы. Эффект от повышения тарифов будет заметен по итогам 2023 фингода.

У Disney+ достаточно много пространства для роста доходов и повышения стоимости подписок. Для Disney+ показатель средней месячной выручки в расчете на одного платного подписчика составляет в настоящее время $ 3,93, тогда как средний показатель по миру на конец 2022 года — $ 5,80, по оценке Statista.

В 1Q 2023 фингода совокупная квартальная выручка Disney увеличилась на 8% г/г и составила $ 23,5 млрд, совпав с консенсусом. В сегменте Parks, Experiences & Products выручка возросла на 21% г/г, а в сегменте Media & Entertainment Distribution показала минимальный рост на 1% г/г.

Операционная прибыль Disney в 1Q увеличилась на 5% г/г и составила $ 1,8 млрд. Хотя операционная прибыль тематических парков и выросла на 25% г/г, в медиасегменте она оказалась практически нулевой по сравнению с прибылью $ 808 млн годом ранее.

Disney не публикует прогнозы в связи с высокой неопределенностью, однако из заявлений менеджмента на конференц-колле можно понять, что трансформация бизнеса идет полным ходом и что 2Q не будет простым.

Описание эмитента

The Walt Disney Company (Disney) — один из крупнейших в мире медиахолдингов. Деятельность Disney можно разделить на 2 основных направления:

1. Parks, Experiences & Products. Disney владеет и управляет парками развлечений Disney World Resort во Флориде и Disneyland Resort в Калифорнии, а также владеет долями в Disneyland в Париже, Шанхае и Гонконге и лицензирует работу Disneyland в Токио. Компания организует тематические круизы и экскурсионные поездки, проектирует, разрабатывает, публикует, продвигает и продает широкий спектр потребительских продуктов на основе существующих персонажей Disney и своей интеллектуальной собственности.

2. Media & Entertainment Distribution. Disney владеет кабельными телеканалами в США и за рубежом (Disney Branded Television, Freeform, FX, Hulu Originals, National Geographic, Fox, Star), станциями телевещания (ABC Television Network), стриминговыми видеосервисами (Disney+, ESPN+, Hulu), известными на весь мир съемочными студиями (The Walt Disney Studios, Walt Disney Animation Studios, PIXAR Animation Studios, Marvel Studios, Lucas Film, Disney Theatrical Group, 20th Century Studios, Searchlight Picture).

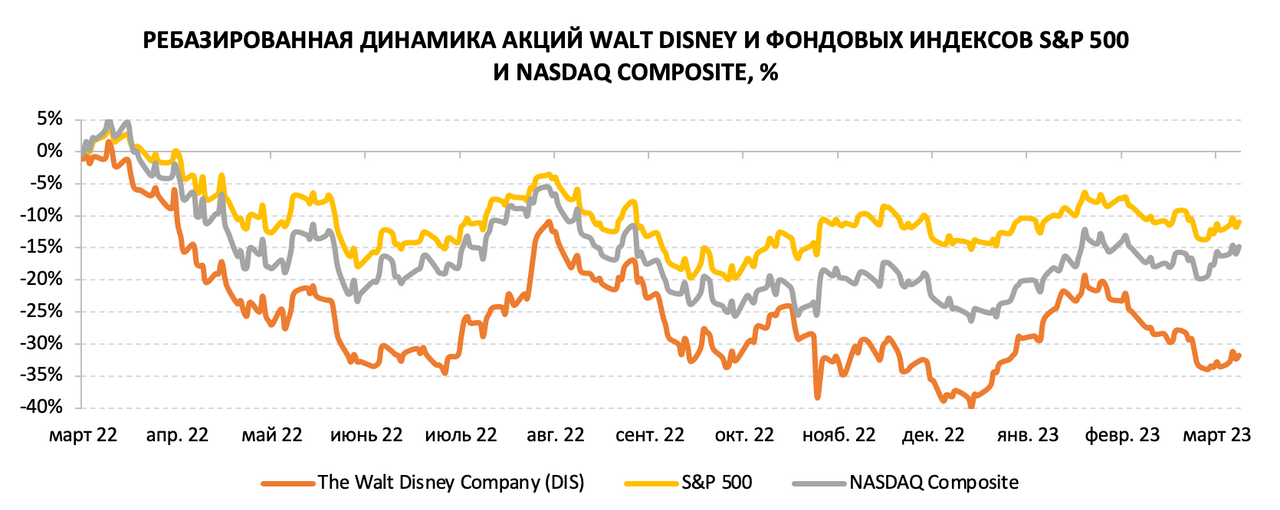

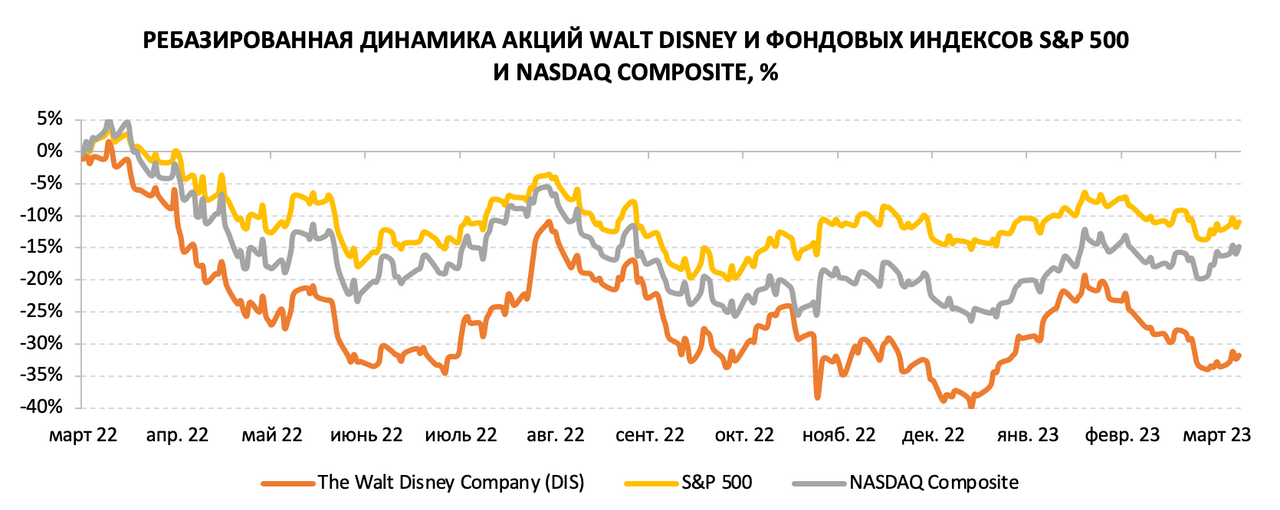

Акции Disney достаточно тесно коррелируют с индексами, но подвержены более сильной волатильности. За последние 12 месяцев акции просели на 30% по сравнению со снижением на 10% по S&P 500 и 15% по NASDAQ Composite.

Перспективы и риски

1. В ноябре 2022 года Роберт Айгер сменил на посту СЕО Disney Боба Чапека. По слухам, сотрудники компании и топ-менеджмент были недовольны тем, как Чапек выстроил работу медиасегмента, следствием чего стали масштабные финансовые проблемы. В 2022 фингоду в период работы Чапека Disney потерял более 50% своей рыночной стоимости. Айгер, который уже возглавлял компанию (2005–2020 гг.), за несколько месяцев смог добиться значительного прогресса — объявлены новые стратегические приоритеты и обозначен курс на оптимизацию затрат и рост операционной эффективности. Заняв пост директора, Айгер сразу обозначил своей целью провести компанию через очередной период трансформации, решить текущие проблемы и вывести медиасегмент на траекторию устойчивого роста и прибыльности. Когда эти задачи будут выполнены, Айгер вновь сможет отправить свое детище в свободное плавание. В этой связи поиск нового СЕО, который придет на смену Айгеру, уже сейчас одна из приоритетных задач для совета директоров.

2. Произошли перестановки в топ-менеджменте. Изменена организационная структура, которая теперь представлена тремя сегментами: Disney Entertainment (объединяет контент Disney и Hulu), ESPN (спортивный контент) и Parks, Experiences & Products. Новая структура будет отражена в отчетности к концу текущего 2023 фингода. По части создания нового контента и затрат, связанных с его производством, принятие решений отдано в руки креативных директоров и творческих команд, которые гораздо лучше осведомлены в этом вопросе, нежели высший менеджмент. Реорганизация высшего управленческого звена, перераспределение обязанностей для лучшей координации, а также более прозрачная, понятная и простая организационная структура должны способствовать повышению эффективности и сокращению излишних административных затрат.

3. Анонсирован масштабный план по сокращению операционных затрат на $ 5,5 млрд в ближайшие несколько лет. Планируется снижение издержек, не связанных с созданием контента, на $ 2,5 млрд, из них $ 1 млрд в 2023 фингоду и $ 1,5 млрд в 2024 фингоду. Что касается издержек на создание контента, то они будут уменьшены на $ 3 млрд в ближайшие несколько лет, без учета спортивного контента для ESPN. В этом году Disney сократит около 7 тыс. сотрудников (3% штата). Менеджмент ожидает, что в 2023 фингоду затраты на создание контента, с учетом спортивного контента для ESPN, составят чуть более $ 30 млрд и останутся вблизи этого уровня и в последующие годы. Прогноз по капитальным затратам на 2023 фингод понижен до $ 6 млрд с $ 6,7 млрд. Более того, в компании не исключили, что по результатам 2023 фингода возможен возврат к дивидендным выплатам, которые были отменены в 2020 году из-за пандемии.

4. Стриминговый сегмент должен выйти на устойчивый рост и операционную прибыль по итогам 2024 фингода, то же касается и сервиса Disney+. Менеджмент нацелен на сохранение прироста аудитории и развитие канала рекламной выручки при оптимизации издержек и ценовой политики подписок. В 4Q 2022 фингода операционный убыток стриминговых сервисов оказался рекордным — $ 1,5 млрд, и он «съел» всю операционную прибыль, заработанную парками развлечений. Менеджмент обещал, что с начала 2023 фингода операционный убыток стриминговых сервисов начнет сокращаться. Так и случилось. В 1Q 2023 фингода он составил $ 1,1 млрд за счет снижения маркетинговых затрат — они оказались минимальными за последние 5 кварталов. По оценкам менеджмента, во 2Q 2023 фингода удастся снизить убыток до $ 800–850 млн.

5. Отдельно стоит сказать про сегмент ESPN, который был выделен из медиасегмента и теперь является отдельным бизнес-направлением. ESPN объединяет кабельные спортивные каналы, домашние и международные, а также сервис по подписке ESPN+. Долгое время ESPN был своего рода второстепенным бизнес-направлением, менее интересным по сравнению с приоритетным сервисом Disney+. Спортивные мероприятия и трансляции никогда не были главным оружием в арсенале Disney, но сейчас, судя по всему, ситуация изменится. Disney отмечает хороший спрос на прямые трансляции крупных спортивных турниров, а потому в прошлом году приобрела права на трансляцию матчей НХЛ в дополнение к турниру НБА. Сервис по подписке ESPN+ насчитывает почти 25 млн платных подписчиков на конец 1Q 2023 фингода.

6. В конце прошлого года Disney запустила новые тарифы с поддержкой рекламы на сервисах ESPN+ и Hulu, а затем и на сервисе Disney+ в домашнем регионе (США и Канада). Эти действия обусловлены глобальными тенденциями и стремлением компании сделать рекламу стабильным источником дохода. Новые тарифы стали в некотором роде компенсацией за повышение стоимости стандартных тарифов без рекламы. На конференц-колле топ-менеджмент прокомментировал, что пока значимого эффекта на финансовые результаты от расширения линейки подписок не наблюдается, но он будет заметен по итогам года. В 1Q 2023 фингода средняя месячная выручка в расчете на одного платного подписчика (AMRPU) в направлении Disney+ Core несколько снизилась, до $ 5,77, по сравнению с $ 5,96 кварталом ранее. Положительный эффект от повышения стоимости подписки в декабре был нивелирован за счет увеличения доли пользователей, владеющих комбо-подписками на несколько сервисов сразу. Также негативный эффект оказало изменение валютных курсов — из-за переоценки выручка с международных рынков оказалась ниже, показатель AMRPU, соответственно, тоже. Зато показатель AMRPU в направлении Disney+ Hotstar , наоборот, вырос до $ 0,74 с $ 0,58 в предыдущем квартале за счет роста рекламных доходов во время трансляции спортивных матчей в Индии.

7. В среднем показатель AMRPU для сервиса Disney+ составляет в настоящее время $ 3,93. При этом, по оценке Statista, в 2022 году средняя выручка стриминговых сервисов в расчете на одного пользователя составляла $ 5,80. Таким образом, у Disney+ достаточно много пространства для роста доходов и повышения стоимости подписок. Важно отметить, что в ближайшие несколько лет стриминговые видеосервисы будут наиболее активно развиваться за пределами Северной Америки и Европы, где их проникновение уже достаточно высокое. В этой связи международная экспансия Disney+ в новые регионы может стать выигрышной стратегией в долгосрочном периоде.

8. Пока медиасегмент выглядит неустойчивым, стабильным фундаментом для Disney выступают ее парки развлечений. Еще в начале 2022 фингода выручка сегмента парков развлечений вышла на доковидный уровень и с тех пор остается на высоте. После снятия ковидных ограничений в парки хлынул большой поток посетителей, в настоящее время средние траты в расчете на одного посетителя в домашних и международных парках превышают доковидные значения на 20–30%. Однако сейчас компания намерена сделать приоритетом комфорт посетителей, и, чтобы улучшить опыт посетителей, планируется снижение посещаемости в пиковые периоды на 20% относительно доковидных уровней. Также Disney сохраняет гибкость в вопросе ценообразования — выбор билетов и тарифов очень широкий с разными категориями доступа. В ближайшие год-два в парках будут открыты новые тематические зоны — зона по мотивам франшизы «Моана» во Флориде, зона по мотивам франшизы «Холодное сердце» в Гонконге, зона по мотивам франшизы «Зоотопия» в Шанхае и др.

9. Компания Disney намерена по максимуму использовать преимущества разных путей доставки контента до потребителей (кабельные каналы, стриминговые сервисы по подписке, тематические парки развлечений, брендовые товары по мотивам франшиз и пр.), ее франшизы и портфель интеллектуальной собственности позволяют сделать максимально эффективную комбинацию продуктов. Айгер заявил, что теперь компания сосредоточится на качестве продуктов, а не на их количестве. Это заявление можно трактовать таким образом, что компания сфокусируется на развитии качественных франшиз, которые долгое время сохраняют популярность и которые можно продолжать монетизировать, и при этом может отказаться от развития и продолжения съемок некоторых сериалов и сиквелов, которые не вызвали ажиотажа и (или) не окупились. В свое время Disney отозвала лицензии, дающие право на трансляцию ее контента, у других студий, каналов и сервисов. Однако теперь менеджмент рассматривает вариант, что некоторые партнерства могут быть возобновлены, т. е. Disney разрешит другим компаниям показывать созданный ею контент.

Финансовые показатели и прогнозы

В 1Q 2023 фингода с окончанием 31 декабря совокупная квартальная выручка Disney увеличилась на 8% г/г и составила $ 23,5 млрд, совпав с консенсусом.

В сегменте Parks, Experiences & Products квартальная выручка возросла на 21% г/г, до $ 8,7 млрд, с $ 7,2 млрд годом ранее. Парки развлечений в США принесли суммарный доход в размере $ 6,1 млрд, а доходы международных парков развлечений увеличились до $ 1,1 млрд. В целом результаты сегмента соответствуют ожиданиям.

В сегменте Media & Entertainment Distribution выручка показала минимальный рост на 1% г/г и составила $ 14,8 млрд. Доходы кабельного телевидения уменьшились на 5% г/г, доходы от лицензирования контента остались на уровне прошлогодних. Выручка стриминговых сервисов расширилась на 13% г/г, их темпы роста ускорились с 8% г/г в предыдущем квартале после замедления на протяжении всего 2022 фингода.

Общая операционная прибыль Disney в 1Q увеличилась на 5% г/г и составила $ 1,8 млрд. Хотя операционная прибыль тематических парков выросла на 25% г/г, в медиасегменте она оказалась практически нулевой по сравнению с прибылью $ 808 млн годом ранее. Операционный убыток стриминговых сервисов составил $ 1,1 млрд, что в 1,8 раза выше прошлогодних значений. Но, как в компании и обещали, пик убытков пришелся на 4Q 2022 фингода, тогда он составлял $ 1,5 млрд, а сейчас начал уменьшаться.

За отчетный квартал скорр. чистая прибыль сократилась на 5% г/г и составила $ 1,9 млрд. Скорр. разводненная прибыль на акцию составила $ 0,99 по сравнению с $ 1,06 годом ранее, но превысила консенсус $ 0,76.

Операционный и свободный денежные потоки оказались отрицательными, минус $ 974 млн и $ 2,2 млрд соответственно, что связано с изменениями в оборотном капитале. Отрицательные показатели денежных потоков типичны для Disney в 1Q.

Сама компания не публикует прогнозы в связи с высокой неопределенностью, однако из заявлений менеджмента на конференц-колле можно понять, что трансформация бизнеса идет полным ходом и что 2Q не будет простым.

Основное внимание будет по-прежнему уделено медиасегменту. Ожидается, что в стриминговом сегменте операционная эффективность продолжит улучшаться, и убыток стриминговых сервисов во 2Q 2023 фингода составит около $ 800–850 млн. Но в кабельном сегменте ожидается падение операционной прибыли примерно до $ 1,8 млрд по сравнению с $ 2,8 млрд в прошлом году, что связано с изменениями в программе трансляций, особенно на международных кабельных каналах. Таким образом, операционная прибыль медиасегмента, вероятно, окажется вблизи $ 1 млрд — это выше, чем в 1Q 2023 фингода, но в 2 раза ниже, чем во 2Q 2022 фингода.

Оценка

Для прогнозирования стоимости акций Disney мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам. Комбинированная целевая цена представляет собой среднее арифметическое двух оценок.

Оценка по собственным историческим мультипликаторам P/E NTM (26,7х) и EV/EBITDA NTM (17,1х) формирует целевую капитализацию $ 242,0 млрд и целевую стоимость акций $ 132,60.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и EV/S относительно аналогов предполагает целевую капитализацию $ 176,4 млрд и целевую стоимость акций $ 96,60.

Комбинированная целевая цена по акциям Disney на следующие 12 месяцев составляет $ 114,60 с потенциалом 20% к текущей цене. Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям Disney.

Средневзвешенная целевая цена акций Disney по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 126 (апсайд — 32% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, а 1 — Strong Sell).

В том числе оценка целевой цены акций Disney аналитиками Wells Fargo Securities составляет $ 141 («Покупать»), Credit Suisse — $ 133 («Покупать»), Evercore — $ 130 («Покупать»), Rosenblatt Securities — $ 129 («Покупать»), Truist Securities — $ 121 («Покупать»), Cowen — $ 94 («Держать»).

Технический анализ

Четкого среднесрочного тренда в акциях Disney пока нет. Поддержкой выступает уровень $ 90. В ближайшее время мы ждем, что акции вернутся выше отметки $ 100 и задержатся на какое-то время в диапазоне $ 100–105.

Мы присваиваем рейтинг «Покупать» акциям Disney с целевой ценой $ 114,60 и апсайдом 20% на следующие 12 месяцев.

The Walt Disney Company — один из крупнейших в мире медиахолдингов. Компания управляет тематическими парками развлечений, владеет кабельными телеканалами, станциями эфирного телевещания, киностудиями и стриминговыми видеосервисами.

Заняв пост СЕО в конце прошлого года, Айгер сразу обозначил своей целью оптимизацию издержек и вывод медиасегмента на прибыльный уровень.

Disney планирует сокращение операционных затрат на $ 5,5 млрд в ближайшие несколько лет. Издержки, не связанные с созданием контента, будут урезаны на $ 2,5 млрд, а издержки на создание контента — на $ 3 млрд. Также Disney сократит 7 тыс. сотрудников (3% штата).

Стриминговый сегмент должен выйти на операционную прибыль по итогам 2024 фингода, как и сервис Disney+. На 4Q 2022 фингода пришелся пик операционных убытков стриминговых сервисов — $ 1,5 млрд. В 1Q 2023 фингода убыток снизился до $ 1,1 млрд, а в следующем квартале может уменьшиться примерно до $ 800–850 млн.

В конце прошлого года Disney запустила новые тарифы для стриминговых сервисов с поддержкой рекламы. Это обусловлено стремлением сделать рекламу стабильным источником дохода. Также новые тарифы стали в некотором роде компенсацией за повышение стоимости стандартных тарифов без рекламы. Эффект от повышения тарифов будет заметен по итогам 2023 фингода.

У Disney+ достаточно много пространства для роста доходов и повышения стоимости подписок. Для Disney+ показатель средней месячной выручки в расчете на одного платного подписчика составляет в настоящее время $ 3,93, тогда как средний показатель по миру на конец 2022 года — $ 5,80, по оценке Statista.

В 1Q 2023 фингода совокупная квартальная выручка Disney увеличилась на 8% г/г и составила $ 23,5 млрд, совпав с консенсусом. В сегменте Parks, Experiences & Products выручка возросла на 21% г/г, а в сегменте Media & Entertainment Distribution показала минимальный рост на 1% г/г.

Операционная прибыль Disney в 1Q увеличилась на 5% г/г и составила $ 1,8 млрд. Хотя операционная прибыль тематических парков и выросла на 25% г/г, в медиасегменте она оказалась практически нулевой по сравнению с прибылью $ 808 млн годом ранее.

Disney не публикует прогнозы в связи с высокой неопределенностью, однако из заявлений менеджмента на конференц-колле можно понять, что трансформация бизнеса идет полным ходом и что 2Q не будет простым.

Описание эмитента

The Walt Disney Company (Disney) — один из крупнейших в мире медиахолдингов. Деятельность Disney можно разделить на 2 основных направления:

1. Parks, Experiences & Products. Disney владеет и управляет парками развлечений Disney World Resort во Флориде и Disneyland Resort в Калифорнии, а также владеет долями в Disneyland в Париже, Шанхае и Гонконге и лицензирует работу Disneyland в Токио. Компания организует тематические круизы и экскурсионные поездки, проектирует, разрабатывает, публикует, продвигает и продает широкий спектр потребительских продуктов на основе существующих персонажей Disney и своей интеллектуальной собственности.

2. Media & Entertainment Distribution. Disney владеет кабельными телеканалами в США и за рубежом (Disney Branded Television, Freeform, FX, Hulu Originals, National Geographic, Fox, Star), станциями телевещания (ABC Television Network), стриминговыми видеосервисами (Disney+, ESPN+, Hulu), известными на весь мир съемочными студиями (The Walt Disney Studios, Walt Disney Animation Studios, PIXAR Animation Studios, Marvel Studios, Lucas Film, Disney Theatrical Group, 20th Century Studios, Searchlight Picture).

Акции Disney достаточно тесно коррелируют с индексами, но подвержены более сильной волатильности. За последние 12 месяцев акции просели на 30% по сравнению со снижением на 10% по S&P 500 и 15% по NASDAQ Composite.

Перспективы и риски

1. В ноябре 2022 года Роберт Айгер сменил на посту СЕО Disney Боба Чапека. По слухам, сотрудники компании и топ-менеджмент были недовольны тем, как Чапек выстроил работу медиасегмента, следствием чего стали масштабные финансовые проблемы. В 2022 фингоду в период работы Чапека Disney потерял более 50% своей рыночной стоимости. Айгер, который уже возглавлял компанию (2005–2020 гг.), за несколько месяцев смог добиться значительного прогресса — объявлены новые стратегические приоритеты и обозначен курс на оптимизацию затрат и рост операционной эффективности. Заняв пост директора, Айгер сразу обозначил своей целью провести компанию через очередной период трансформации, решить текущие проблемы и вывести медиасегмент на траекторию устойчивого роста и прибыльности. Когда эти задачи будут выполнены, Айгер вновь сможет отправить свое детище в свободное плавание. В этой связи поиск нового СЕО, который придет на смену Айгеру, уже сейчас одна из приоритетных задач для совета директоров.

2. Произошли перестановки в топ-менеджменте. Изменена организационная структура, которая теперь представлена тремя сегментами: Disney Entertainment (объединяет контент Disney и Hulu), ESPN (спортивный контент) и Parks, Experiences & Products. Новая структура будет отражена в отчетности к концу текущего 2023 фингода. По части создания нового контента и затрат, связанных с его производством, принятие решений отдано в руки креативных директоров и творческих команд, которые гораздо лучше осведомлены в этом вопросе, нежели высший менеджмент. Реорганизация высшего управленческого звена, перераспределение обязанностей для лучшей координации, а также более прозрачная, понятная и простая организационная структура должны способствовать повышению эффективности и сокращению излишних административных затрат.

3. Анонсирован масштабный план по сокращению операционных затрат на $ 5,5 млрд в ближайшие несколько лет. Планируется снижение издержек, не связанных с созданием контента, на $ 2,5 млрд, из них $ 1 млрд в 2023 фингоду и $ 1,5 млрд в 2024 фингоду. Что касается издержек на создание контента, то они будут уменьшены на $ 3 млрд в ближайшие несколько лет, без учета спортивного контента для ESPN. В этом году Disney сократит около 7 тыс. сотрудников (3% штата). Менеджмент ожидает, что в 2023 фингоду затраты на создание контента, с учетом спортивного контента для ESPN, составят чуть более $ 30 млрд и останутся вблизи этого уровня и в последующие годы. Прогноз по капитальным затратам на 2023 фингод понижен до $ 6 млрд с $ 6,7 млрд. Более того, в компании не исключили, что по результатам 2023 фингода возможен возврат к дивидендным выплатам, которые были отменены в 2020 году из-за пандемии.

4. Стриминговый сегмент должен выйти на устойчивый рост и операционную прибыль по итогам 2024 фингода, то же касается и сервиса Disney+. Менеджмент нацелен на сохранение прироста аудитории и развитие канала рекламной выручки при оптимизации издержек и ценовой политики подписок. В 4Q 2022 фингода операционный убыток стриминговых сервисов оказался рекордным — $ 1,5 млрд, и он «съел» всю операционную прибыль, заработанную парками развлечений. Менеджмент обещал, что с начала 2023 фингода операционный убыток стриминговых сервисов начнет сокращаться. Так и случилось. В 1Q 2023 фингода он составил $ 1,1 млрд за счет снижения маркетинговых затрат — они оказались минимальными за последние 5 кварталов. По оценкам менеджмента, во 2Q 2023 фингода удастся снизить убыток до $ 800–850 млн.

5. Отдельно стоит сказать про сегмент ESPN, который был выделен из медиасегмента и теперь является отдельным бизнес-направлением. ESPN объединяет кабельные спортивные каналы, домашние и международные, а также сервис по подписке ESPN+. Долгое время ESPN был своего рода второстепенным бизнес-направлением, менее интересным по сравнению с приоритетным сервисом Disney+. Спортивные мероприятия и трансляции никогда не были главным оружием в арсенале Disney, но сейчас, судя по всему, ситуация изменится. Disney отмечает хороший спрос на прямые трансляции крупных спортивных турниров, а потому в прошлом году приобрела права на трансляцию матчей НХЛ в дополнение к турниру НБА. Сервис по подписке ESPN+ насчитывает почти 25 млн платных подписчиков на конец 1Q 2023 фингода.

6. В конце прошлого года Disney запустила новые тарифы с поддержкой рекламы на сервисах ESPN+ и Hulu, а затем и на сервисе Disney+ в домашнем регионе (США и Канада). Эти действия обусловлены глобальными тенденциями и стремлением компании сделать рекламу стабильным источником дохода. Новые тарифы стали в некотором роде компенсацией за повышение стоимости стандартных тарифов без рекламы. На конференц-колле топ-менеджмент прокомментировал, что пока значимого эффекта на финансовые результаты от расширения линейки подписок не наблюдается, но он будет заметен по итогам года. В 1Q 2023 фингода средняя месячная выручка в расчете на одного платного подписчика (AMRPU) в направлении Disney+ Core несколько снизилась, до $ 5,77, по сравнению с $ 5,96 кварталом ранее. Положительный эффект от повышения стоимости подписки в декабре был нивелирован за счет увеличения доли пользователей, владеющих комбо-подписками на несколько сервисов сразу. Также негативный эффект оказало изменение валютных курсов — из-за переоценки выручка с международных рынков оказалась ниже, показатель AMRPU, соответственно, тоже. Зато показатель AMRPU в направлении Disney+ Hotstar , наоборот, вырос до $ 0,74 с $ 0,58 в предыдущем квартале за счет роста рекламных доходов во время трансляции спортивных матчей в Индии.

7. В среднем показатель AMRPU для сервиса Disney+ составляет в настоящее время $ 3,93. При этом, по оценке Statista, в 2022 году средняя выручка стриминговых сервисов в расчете на одного пользователя составляла $ 5,80. Таким образом, у Disney+ достаточно много пространства для роста доходов и повышения стоимости подписок. Важно отметить, что в ближайшие несколько лет стриминговые видеосервисы будут наиболее активно развиваться за пределами Северной Америки и Европы, где их проникновение уже достаточно высокое. В этой связи международная экспансия Disney+ в новые регионы может стать выигрышной стратегией в долгосрочном периоде.

8. Пока медиасегмент выглядит неустойчивым, стабильным фундаментом для Disney выступают ее парки развлечений. Еще в начале 2022 фингода выручка сегмента парков развлечений вышла на доковидный уровень и с тех пор остается на высоте. После снятия ковидных ограничений в парки хлынул большой поток посетителей, в настоящее время средние траты в расчете на одного посетителя в домашних и международных парках превышают доковидные значения на 20–30%. Однако сейчас компания намерена сделать приоритетом комфорт посетителей, и, чтобы улучшить опыт посетителей, планируется снижение посещаемости в пиковые периоды на 20% относительно доковидных уровней. Также Disney сохраняет гибкость в вопросе ценообразования — выбор билетов и тарифов очень широкий с разными категориями доступа. В ближайшие год-два в парках будут открыты новые тематические зоны — зона по мотивам франшизы «Моана» во Флориде, зона по мотивам франшизы «Холодное сердце» в Гонконге, зона по мотивам франшизы «Зоотопия» в Шанхае и др.

9. Компания Disney намерена по максимуму использовать преимущества разных путей доставки контента до потребителей (кабельные каналы, стриминговые сервисы по подписке, тематические парки развлечений, брендовые товары по мотивам франшиз и пр.), ее франшизы и портфель интеллектуальной собственности позволяют сделать максимально эффективную комбинацию продуктов. Айгер заявил, что теперь компания сосредоточится на качестве продуктов, а не на их количестве. Это заявление можно трактовать таким образом, что компания сфокусируется на развитии качественных франшиз, которые долгое время сохраняют популярность и которые можно продолжать монетизировать, и при этом может отказаться от развития и продолжения съемок некоторых сериалов и сиквелов, которые не вызвали ажиотажа и (или) не окупились. В свое время Disney отозвала лицензии, дающие право на трансляцию ее контента, у других студий, каналов и сервисов. Однако теперь менеджмент рассматривает вариант, что некоторые партнерства могут быть возобновлены, т. е. Disney разрешит другим компаниям показывать созданный ею контент.

Финансовые показатели и прогнозы

В 1Q 2023 фингода с окончанием 31 декабря совокупная квартальная выручка Disney увеличилась на 8% г/г и составила $ 23,5 млрд, совпав с консенсусом.

В сегменте Parks, Experiences & Products квартальная выручка возросла на 21% г/г, до $ 8,7 млрд, с $ 7,2 млрд годом ранее. Парки развлечений в США принесли суммарный доход в размере $ 6,1 млрд, а доходы международных парков развлечений увеличились до $ 1,1 млрд. В целом результаты сегмента соответствуют ожиданиям.

В сегменте Media & Entertainment Distribution выручка показала минимальный рост на 1% г/г и составила $ 14,8 млрд. Доходы кабельного телевидения уменьшились на 5% г/г, доходы от лицензирования контента остались на уровне прошлогодних. Выручка стриминговых сервисов расширилась на 13% г/г, их темпы роста ускорились с 8% г/г в предыдущем квартале после замедления на протяжении всего 2022 фингода.

Общая операционная прибыль Disney в 1Q увеличилась на 5% г/г и составила $ 1,8 млрд. Хотя операционная прибыль тематических парков выросла на 25% г/г, в медиасегменте она оказалась практически нулевой по сравнению с прибылью $ 808 млн годом ранее. Операционный убыток стриминговых сервисов составил $ 1,1 млрд, что в 1,8 раза выше прошлогодних значений. Но, как в компании и обещали, пик убытков пришелся на 4Q 2022 фингода, тогда он составлял $ 1,5 млрд, а сейчас начал уменьшаться.

За отчетный квартал скорр. чистая прибыль сократилась на 5% г/г и составила $ 1,9 млрд. Скорр. разводненная прибыль на акцию составила $ 0,99 по сравнению с $ 1,06 годом ранее, но превысила консенсус $ 0,76.

Операционный и свободный денежные потоки оказались отрицательными, минус $ 974 млн и $ 2,2 млрд соответственно, что связано с изменениями в оборотном капитале. Отрицательные показатели денежных потоков типичны для Disney в 1Q.

Сама компания не публикует прогнозы в связи с высокой неопределенностью, однако из заявлений менеджмента на конференц-колле можно понять, что трансформация бизнеса идет полным ходом и что 2Q не будет простым.

Основное внимание будет по-прежнему уделено медиасегменту. Ожидается, что в стриминговом сегменте операционная эффективность продолжит улучшаться, и убыток стриминговых сервисов во 2Q 2023 фингода составит около $ 800–850 млн. Но в кабельном сегменте ожидается падение операционной прибыли примерно до $ 1,8 млрд по сравнению с $ 2,8 млрд в прошлом году, что связано с изменениями в программе трансляций, особенно на международных кабельных каналах. Таким образом, операционная прибыль медиасегмента, вероятно, окажется вблизи $ 1 млрд — это выше, чем в 1Q 2023 фингода, но в 2 раза ниже, чем во 2Q 2022 фингода.

Оценка

Для прогнозирования стоимости акций Disney мы использовали оценку по мультипликаторам относительно аналогов и оценку по собственным историческим мультипликаторам. Комбинированная целевая цена представляет собой среднее арифметическое двух оценок.

Оценка по собственным историческим мультипликаторам P/E NTM (26,7х) и EV/EBITDA NTM (17,1х) формирует целевую капитализацию $ 242,0 млрд и целевую стоимость акций $ 132,60.

Оценка по прогнозным мультипликаторам P/E, EV/EBITDA и EV/S относительно аналогов предполагает целевую капитализацию $ 176,4 млрд и целевую стоимость акций $ 96,60.

Комбинированная целевая цена по акциям Disney на следующие 12 месяцев составляет $ 114,60 с потенциалом 20% к текущей цене. Исходя из апсайда, мы присваиваем рейтинг «Покупать» акциям Disney.

Средневзвешенная целевая цена акций Disney по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 126 (апсайд — 32% от текущих уровней), а рейтинг акций эквивалентен 5,0 (где 5 — Strong Buy, а 1 — Strong Sell).

В том числе оценка целевой цены акций Disney аналитиками Wells Fargo Securities составляет $ 141 («Покупать»), Credit Suisse — $ 133 («Покупать»), Evercore — $ 130 («Покупать»), Rosenblatt Securities — $ 129 («Покупать»), Truist Securities — $ 121 («Покупать»), Cowen — $ 94 («Держать»).

Технический анализ

Четкого среднесрочного тренда в акциях Disney пока нет. Поддержкой выступает уровень $ 90. В ближайшее время мы ждем, что акции вернутся выше отметки $ 100 и задержатся на какое-то время в диапазоне $ 100–105.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба