10 апреля 2023 T-Investments Шепелев Евгений

Инвестиции — это не обязательно вложения на несколько лет или десятилетий. Цель может быть и краткосрочной, например на год, и тогда нужны подходящие стратегии и инструменты. Особенно востребованными они становятся в кризис, когда горизонт планирования уменьшается из-за страха перед неопределенностью.

Расскажу, какие сейчас есть варианты вложить деньги на срок до года. Разбирать сложные инструменты и стратегии не буду, как и упоминать активы, доступные только квалифицированным инвесторам.

Я буду исходить из того, что у вас есть финансовая подушка — запас денег на всякий случай — хотя бы на 2—3 месяца жизни. И нет дорогостоящих кредитов — тех, где ставка заметно выше ставки ЦБ и доходности вкладов. Если такие кредиты есть, то свободные деньги, кроме подушки, имеет смысл использовать для досрочного погашения.

Выбор того, куда вложить деньги, зависит от многих обстоятельств: от ваших целей, пожеланий по доходности и риску, от имеющейся суммы и доступности инструментов.

Я дам лишь обзор основных вариантов краткосрочных вложений — это не инвестиционная рекомендация.

Сохранить и частично защитить от инфляции

Вклады

Банковский депозит — простой и надежный способ вложить деньги на небольшой срок. Продолжительность вкладов обычно от 1—3 месяцев до года, но есть и более длинные варианты — на 2—3 года. Здесь разберу лишь рублевые вклады.

Плюсы. Доходность вклада фиксирована и заранее известна. Вы не получите меньше, если будете соблюдать условия договора.

Вклады застрахованы АСВ в пределах 1,4 млн рублей на человека в одном банке. Значит, риск потерять деньги минимальный.

Вклады довольно просто устроены. Не нужно разбираться в терминах или самостоятельно проводить сложные расчеты. Открыть вклад легко: у многих есть банковские приложения на смартфоне или доступ в интернет-банк через компьютер, а если нет, можно открыть вклад в отделении банка.

Еще есть агрегаторы, где удобно сравнивать условия в разных банках, и финансовые маркетплейсы, которые позволяют открыть вклад онлайн даже в банке, где у вас еще нет счета.

Наконец, вклады доступны всем: согласно ст. 26 ГК, их могут открывать даже подростки в возрасте от 14 лет. Также вклады в российских банках подходят госслужащим: конфликт интересов вряд ли возможен и это не иностранный финансовый инструмент.

Минусы. На вкладах много не заработать. Их доходность с трудом позволяет защитить капитал от инфляции.

По данным сервиса Capital Gain, с 2000 по 2022 год инфляция в России в среднем была 9,65% в год. Рублевые вклады сроком до года в крупнейших банках за тот же период дали 8,98% годовых, то есть отставали от инфляции на 0,67 п. п. в год.

На разных интервалах времени вклады могли показать себя лучше или хуже. Например, с 2003 по 2022 российская инфляция в среднем была 8,46% в год, а вклады дали 8,96% годовых, то есть все-таки позволили защититься от инфляции.

Если же говорить о коротких отрезках, например год, то отклонения могут быть сильнее. В 2021 году инфляция составила 8,39%, а вклады дали всего 4,49%. В 2022 году вклады тоже прилично отстали: 7,74% годовых доходности против инфляции 11,94%. А вот в 2017 году вклады позволили в среднем заработать 8,4% годовых при инфляции 2,51%.

Еще один минус: вы потеряете проценты, если закроете вклад досрочно. Кроме того, многие вклады нельзя пополнять.

Также стоит помнить, что в зависимости от размера дохода по вкладам возможен налог с части процентов. На это влияет ставка ЦБ. О том, как рассчитать налог, я писал в другой статье.

Возможная доходность. По данным ЦБ, в конце марта 2023 года средняя максимальная ставка в топ-10 российских банках была 7,676% годовых.

Доходность сильно зависит от банка — в тех, что поменьше, ставка обычно выше — и срока, на который вы открываете вклад. Также влияет и сумма.

Бывают и дополнительные условия. Например, подписка, активное использование карты банка или статус премиального клиента могут дать повышенную процентную ставку.

Вывод. Вклады — простой, понятный и надежный инструмент, подходящий, чтобы хотя бы частично защитить деньги от инфляции. Большой доходности тут не получить, зато риск минимальный и не надо тратить много времени и нервов, чтобы разобраться.

Это хороший вариант как для вложений на короткий срок, так и для размещения низкорискованной части более долгосрочного портфеля.

Сохранить и частично защитить от инфляции

Накопительные счета

Такие счета во многом похожи на вклады: низкий риск, низкая доходность, доступность для большинства россиян, включая госслужащих. Но по сравнению с вкладами у накопительных счетов есть преимущества и недостатки.

Плюсы. Как и вклады, накопительные счета довольно просто устроены. Кроме того, они тоже страхуются АСВ — и в случае проблем с банком деньги в пределах 1,4 млн рублей не пропадут. Соответственно, нет риска получить убыток, по крайней мере если не брать в расчет инфляцию.

Еще такие счета легко пополнять, тогда как у вкладов зачастую нет такой опции.

С накопительных счетов можно снимать деньги без потери процентов. Это удобно, когда появляются непредвиденные расходы или вы предполагаете, что деньги могут понадобиться в любой момент. А еще можно снять, если появится более выгодный вариант вложить деньги.

Минус в том, что доходность таких счетов обычно не фиксируется. В отличие от вкладов, где ставка указана в договоре и не меняется до окончания срока, по накопительным счетам банк имеет право увеличивать или снижать ставку.

Из-за этого нельзя точно определить, сколько вы заработаете к определенной дате.

Доходность. В целом доходность накопительных счетов обычно ниже доходности вкладов и ставки ЦБ. Но бывает и так, что на первые 2—3 месяца ставка фиксируется и она может быть выше ставок по вкладам.

Вывод. Накопительные счета удобнее вкладов тем, что их можно пополнять и с них можно снимать деньги в любое время, не теряя проценты. Это хороший вариант, чтобы копить на крупную покупку или держать деньги на всякий случай.

Но не всем понравится то, что ставка по уже открытому счету может снизиться, если банк так решит. В целом доходность таких счетов обычно ниже, чем у вкладов.

Сохранить и частично защитить от инфляции

Фонды денежного рынка

Чуть более сложный вариант — для тех, кто готов инвестировать на бирже, не ограничивая себя обычными продуктами банков.

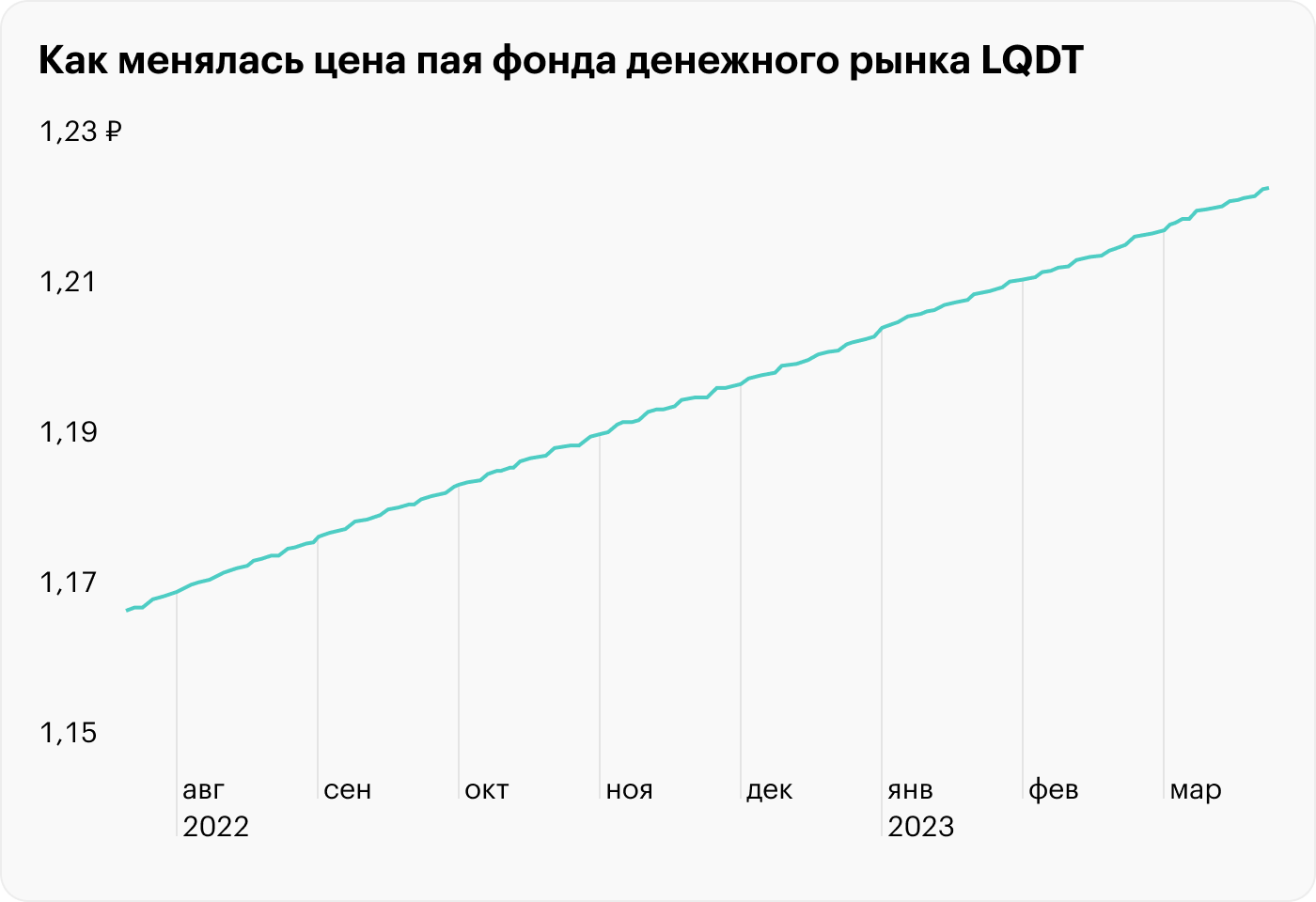

Биржевые ПИФы денежного рынка вкладывают деньги в надежные краткосрочные инструменты. Паи фондов можно купить и продать на бирже так же, как другие ценные бумаги, и цена паев медленно, но верно растет.

Примеры таких фондов на Московской бирже — рублевые LQDT и SBMM, а также юаневый SBCN. Правда, последний имеет в составе не только инструменты денежного рынка, но и юаневые облигации российских компаний.

Плюсы. Фонды денежного рынка можно считать биржевым аналогом накопительных счетов, только без страховки. Убыток на них теоретически возможен, например цена уже упомянутого LQDT, ранее известного как VTBM, падала 24—25 февраля 2022 года. Но минус все же маловероятен.

Если покупать паи такого фонда на ИИС с налоговым вычетом типа А (на взнос), то у вас будет доходность примерно как у накопительного счета, но еще плюс возврат налога. В итоге результат будет лучше, чем в банке.

Наконец, если смотреть на ассортимент ценных бумаг на бирже, то такие фонды выбрать проще, чем, например, облигации, о которых расскажу чуть позже.

Минусы. Это более сложный инструмент, чем вклады и накопительные счета, при этом без преимуществ по доходности, если покупать через обычный брокерский счет. Улучшить результат можно разве что за счет вычета на взнос при использовании ИИС.

Но напомню, что для вывода денег с ИИС надо закрыть счет. Если сделать это раньше чем через 3 года с даты открытия, теряется право на вычеты. При этом уже полученные ранее вычеты надо будет вернуть в бюджет и уплатить пеню.

За сделки на фондовом рынке брокер обычно берет комиссию. Поэтому для совсем коротких вложений, например на пару недель, такие фонды не подходят. Комиссия может оказаться больше, чем доход. Но некоторые брокеры не берут плату за сделки с паями фондов управляющих компаний (УК), входящих с ними в одну финансовую группу. Так что условия стоит уточнить.

Еще надо помнить об НДФЛ с дохода от сделок с паями. Это уменьшит доходность.

В исключительных случаях есть риск получить убыток. Цена пая может упасть, по крайней мере в отсутствие маркетмейкера — участника торгов, обеспечивающего ликвидность паев на бирже. И надо помнить, что страховка АСВ на ценные бумаги не распространяется.

Также надо учитывать, что доступ к паям зависит от работоспособности биржи. Если торги по каким-то причинам не идут, паи не купить и не продать.

И это не только про выходные и праздничные дни. В марте 2022 года торги ценными бумагами были закрыты около 3 недель — и лишь затем началось постепенное возобновление.

Впрочем, это относится к любым биржевым активам, в том числе облигациям и фондам облигаций, о которых я расскажу далее.

Доходность таких фондов близка к ставке ЦБ и доходности накопительных счетов за минусом расходов на управление фондом. Эти расходы постепенно вычитаются из его активов и тем самым учитываются в цене пая.

Как и в случае с накопительными счетами, нельзя заранее рассчитать, сколько вы заработаете. Скорее всего, доходность будет ниже инфляции, особенно если учесть комиссии брокера и биржи за покупку и продажу паев, а также НДФЛ.

Вывод. Если деньги уже находятся на брокерском счете или ИИС и вы хотите вложить их на срок от месяца до года, фонды денежного рынка вполне подойдут. Риск небольшой, доходность — на уровне накопительных счетов. Можно получить бонус за счет налогового вычета за пополнение ИИС.

Но если ИИС у вас еще нет и вы только планируете его открывать, то результатом вложений в фонды сможете воспользоваться лишь через 3 года. А если действующие сейчас вычеты типа А отменят, вложения в подобные фонды станут еще менее интересными.

Сохранить и защитить от инфляции

Облигации

Облигации — это долговые ценные бумаги. Эмитентами облигаций, то есть теми, кто их выпускает, бывают как органы власти, так и компании. Бумаги торгуются на бирже, так что для вложений в них понадобится брокерский счет или ИИС.

Большинство облигаций устроено так, что по ним регулярно выплачивается процентный доход — купоны. В определенную дату облигации гасят — выплачивают номинал, то есть сумму долга по каждой бумаге.

Дата выплат, ставка и размер купона, а также дата погашения обычно известны заранее. Но бывает, что ставка и размер купона фиксируются лишь до определенной даты, а потом могут измениться по усмотрению эмитента.

Существует множество облигаций с самыми разными условиями. Они отличаются уровнем риска и доходности, частотой выплат, сроками погашения и другими параметрами.

С одной стороны, это усложняет выбор: бумаг тысячи, глаза разбегаются. С другой — появляется возможность подобрать такой выпуск облигаций или комбинацию разных выпусков, чтобы получить желаемый результат.

Плюсы. Регулярные выплаты купонов дают пассивный доход. Если разобраться в рынке облигаций, можно подобрать бумаги, которые хорошо подойдут под ваши пожелания по сроку вложений, доходности и риску.

При этом можно заработать больше, чем дают вклады, накопительные счета и фонды денежного рынка. Это реально, если не ограничиваться максимально надежными, но менее прибыльными государственными бумагами ОФЗ. А еще — если удастся выгодно купить облигации во время кризиса либо перед падением ставки ЦБ.

Есть также ОФЗ-ИН, доходность которых привязана к инфляции, и ОФЗ-ПК с доходностью, зависящей от межбанковской ставки RUONIA. Такие бумаги устроены немного сложнее обычных и могут не подходить для краткосрочных вложений, но в более долгой перспективе тоже могут пригодиться.

Облигации можно купить на ИИС. Вычет на взнос позволит вернуть налог, что даст дополнительный доход. Или можно применить вычет типа Б и не платить налог с купонов.

Минусы. Облигации — не самый простой инструмент. Чтобы по максимуму использовать потенциал долговых бумаг, придется разобраться в терминах, формулах и потратить время на поиск подходящих активов.

У облигаций есть риски. Так, кредитный риск подразумевает вероятность того, что эмитент не исполнит обязательства — например, не выплатит вовремя купоны или не станет гасить номинал. В случае с гособлигациями это крайне маловероятно, а вот с высокодоходными корпоративными облигациями такое то и дело случается.

Есть также процентный риск. Если ставка ЦБ вырастет, то ранее выпущенные облигации с неизменным купоном начнут дешеветь, чтобы доходность к погашению соответствовала новым реалиям. Из-за этого опасно инвестировать на короткий срок в длинные облигации с погашением через много лет: можно получить убыток, когда решите продать бумаги.

В кризис облигации тоже могут дешеветь. Например, многие бумаги падали в марте 2020 года из-за коронавирусной пандемии и в конце февраля 2022 года.

Если вы заработаете на торговле облигациями, с вас удержат налог. Есть и налог с купонов облигаций. Это снижает доходность. Налога можно избежать с помощью вычета типа Б на ИИС, но этот вариант не всегда удобен для краткосрочных вложений.

Не все облигации доступны инвесторам. Для сделок с некоторыми потребуется пройти тест — его предоставит ваш брокер. Для других бумаг нужен статус квалифицированного инвестора.

Наконец, у некоторых россиян, например из числа госслужащих, может возникнуть конфликт интересов при вложениях в корпоративные облигации. Это зависит от должности и обязанностей. А вот с ОФЗ и облигациями регионов и муниципалитетов проблемы маловероятны.

Доходность зависит от того, какие облигации вы купите. Самые надежные — ОФЗ, выпускаемые Минфином, — дают наименьшую доходность. Облигации регионов и муниципалитетов немного доходнее, как и облигации крупных компаний.

Самые выгодные — облигации небольших или проблемных компаний. Такие бумаги еще называют высокодоходными. Но и заметно выше риск того, что компания не сможет платить по долгам, — тогда владельцы облигаций получат убыток.

Влияет также срок облигаций — время до погашения. Правильнее было бы говорить о дюрации, но чтобы не усложнять, ориентир такой: чем дальше дата погашения облигации, тем выше должна быть ее доходность при прочих равных.

При краткосрочных вложениях разумно купить облигации, которые погасят примерно тогда, когда вам понадобятся деньги.

Еще важно, в какой момент вы купите облигации и по какой цене. Дело в том, что они далеко не всегда торгуются по номиналу. Цена зависит от процентных ставок в экономике и настроений на рынке. Ставка ЦБ растет — облигации дешевеют, ставка падает — дорожают. Если у эмитента проблемы или в стране кризис — облигации дешевеют. Чем дешевле купите облигацию, тем выше будет доходность при прочих равных.

Наконец, важно, будете ли вы держать облигации до погашения или продадите раньше. В первом случае можно рассчитать доходность к погашению, по крайней мере если размер всех купонов заранее известен. Во втором случае доходность точно не известна, поскольку нет гарантий, что в будущем удастся продать облигации по определенной цене.

Судя по данным за 2011—2022 годы, индекс ОФЗ с дюрацией до 3 лет дал 6,97% годовых. Корпоративные облигации с такой же дюрацией — 7,97% годовых. Повышенная доходность корпоративных бумаг — это премия за более высокий кредитный риск.

Инфляция за тот же период была 6,93% в год. Получается, что облигации смогли обогнать инфляцию. Отмечу, что с учетом налогов и комиссий результат был бы немного хуже.

Но это показатели всего рынка, причем не по принципу «купил и держишь до погашения», а с постепенной заменой бумаг, не дожидаясь погашения. При разумном выборе облигаций и с оптимизацией налогообложения доходность может быть выше.

Если же говорить о доходности к погашению, то вот примеры бумаг с погашением менее чем через год:

«ОФЗ 25084». Погашение 4 октября 2023 года, доходность к погашению — 7,47% годовых.

«МТС 001Р-07». Погашение 23 января 2024 года, доходность к погашению — 8,89% годовых.

«Солид-Лизинг БО-001-04». Погашение 4 марта 2024 года, доходность к погашению — 13,44% годовых.

Данные о доходности — на 6 апреля 2023 года. С поправкой на НДФЛ и комиссию при покупке результат будет немного хуже.

Для подбора облигаций пригодятся ресурсы типа rusbonds.ru, bonds.finam.ru и сервис «Анализ облигаций» от УК «Доход». Для расчета доходности — калькулятор на сайте rusbonds.ru либо калькулятор Мосбиржи.

Вывод. Облигации — полезный и популярный инструмент, которым пользуются и начинающие частные инвесторы, и опытные, и институциональные типа банков и страховых компаний.

При краткосрочных вложениях разумно покупать облигации, которые погасят, когда вам понадобятся деньги, — и держать их до погашения. Так вы получите заранее известную доходность и будете меньше переживать из-за колебаний цены.

Если разобраться, как работает рынок облигаций, можно получить более высокую доходность, чем в банковских продуктах или фондах денежного рынка, и обогнать инфляцию. Правда, придется не только разбираться, но и, возможно, рисковать: облигации — не самый простой инструмент, а ОФЗ — не самые выгодные вложения.

Если же покупать облигации наугад, можно не только проиграть тем же вкладам, но и получить заметный убыток.

Сохранить и защитить от инфляции

Фонды облигаций

Биржевые ПИФы облигаций — это готовый портфель долговых бумаг, долю в котором, или пай, можно купить или продать на бирже. То есть это не самостоятельный вид активов, а набор разных облигаций, у которого есть и преимущества, и недостатки.

На Мосбирже есть около 20 БПИФов облигаций. Например, RCHY — фонд высокодоходных облигаций, SBGB — фонд ОФЗ, TBRU — фонд корпоративных бумаг.

Плюсы. Это прежде всего диверсификация. Например, в фондах корпоративных облигаций содержатся десятки наименований бумаг от разных эмитентов. Это снижает риск: даже если какой-то эмитент не исполнит обязательства, большого убытка не будет.

Еще это простота. Не надо самостоятельно выбирать себе 5—10 бумаг из огромного числа облигаций. Достаточно выбрать подходящий фонд. Кроме того, не надо самостоятельно реинвестировать купоны: это делает управляющая компания фонда.

Наконец, фонды не платят налог с купонов российских облигаций, поступающих в них.

Минусы. В отличие от облигаций, у фондов нет даты погашения. Значит, нельзя точно рассчитать, сколько заработаете на паях к определенной дате.

Можно получить убыток из-за процентного риска. Его можно снизить, если при вложениях на короткий срок использовать фонды коротких облигаций. К сожалению, набор облигаций в фондах обычно имеет средневзвешенную дюрацию в несколько лет.

Дюрация — это эффективный срок до погашения облигации с учетом всех платежей. Она показывает средний срок возврата инвестиций

В числе облигационных фондов с минимальной дюрацией — BOND. На конец марта 2023 года дюрация индекса, который используется в фонде, составляла 494 дня. Правда, в течение 2022 года она периодически поднималась в район 550 дней, а в начале апреля 2023 года подскочила до 600. Состав фонда может отличаться от состава индекса.

Фонд GPBS, который тоже позиционируется как короткий, имеет дюрацию около 2 лет. Это многовато для вложений на год и тем более на несколько месяцев. В фонде коротких гособлигаций SUGB используются ОФЗ с дюрацией 1—3 года, так что в среднем она, вероятно, тоже близка к 2 годам.

Наконец, фонд SBCS с точки зрения дюрации находится, вероятно, где-то между BOND и GPBS с SUGB. В нем 43% — это инструменты денежного рынка, а остальное — облигации, по крайней мере часть из которых погашается в 2025 году.

Еще один минус — то, что у фондов есть расходы, которые постепенно списываются из активов. Это снижает доходность. Но бывает, что расходы ниже, чем экономия на налогах с купонов, которая появляется при использовании фондов.

При продаже подорожавших паев придется платить налоги.

Наконец, фонды не платят купоны, а реинвестируют их. Это минус для тех, кто хочет получать доход от вложений в виде регулярных выплат.

Доходность. В случае с фондами облигаций доходность возникает от роста цены пая. В фонд поступают купоны, на которые УК покупает еще больше облигаций, — в итоге активов в фонде становится больше и цена пая растет.

Рост может быть и от того, что дорожают облигации в составе фонда. Такое возможно, например, после кризиса или когда ЦБ начинает снижать ставку.

Заранее сложно сказать, сколько вы заработаете на фондах облигаций: это зависит от того, в какой фонд вложитесь, когда купите паи и когда продадите их. На коротких интервалах времени предсказать это еще сложнее.

В целом при вложениях хотя бы на несколько лет можно рассчитывать, что фонды ОФЗ и надежных корпоративных облигаций дадут доходность на уровне инфляции, а фонды высокодоходных облигаций — немного выше.

Вывод. Фонды облигаций — хороший вариант инвестиций, когда не хочется самостоятельно выбирать бумаги и управлять ими. Вы лишь покупаете паи фонда и тем самым вкладываете деньги в диверсифицированный портфель облигаций.

Фонды удобны, если речь о корпоративных облигациях, особенно высокодоходных. В случае с ОФЗ или облигациями крупнейших компаний преимуществ меньше: потребность в диверсификации здесь не так высока.

Если при покупке отдельных облигаций можно получить заранее известную доходность, то паи биржевых фондов держать до погашения не получится. При этом фондов коротких облигаций мало, а более «длинные» имеют и более высокий процентный риск.

Большинство имеющихся на Мосбирже фондов облигаций не выглядят идеальным выбором при вложениях на срок до года. Отдельные короткие облигации и фонды денежного рынка для этого подходят лучше.

Защитить от потрясений, возможно, заработать

Иностранная валюта

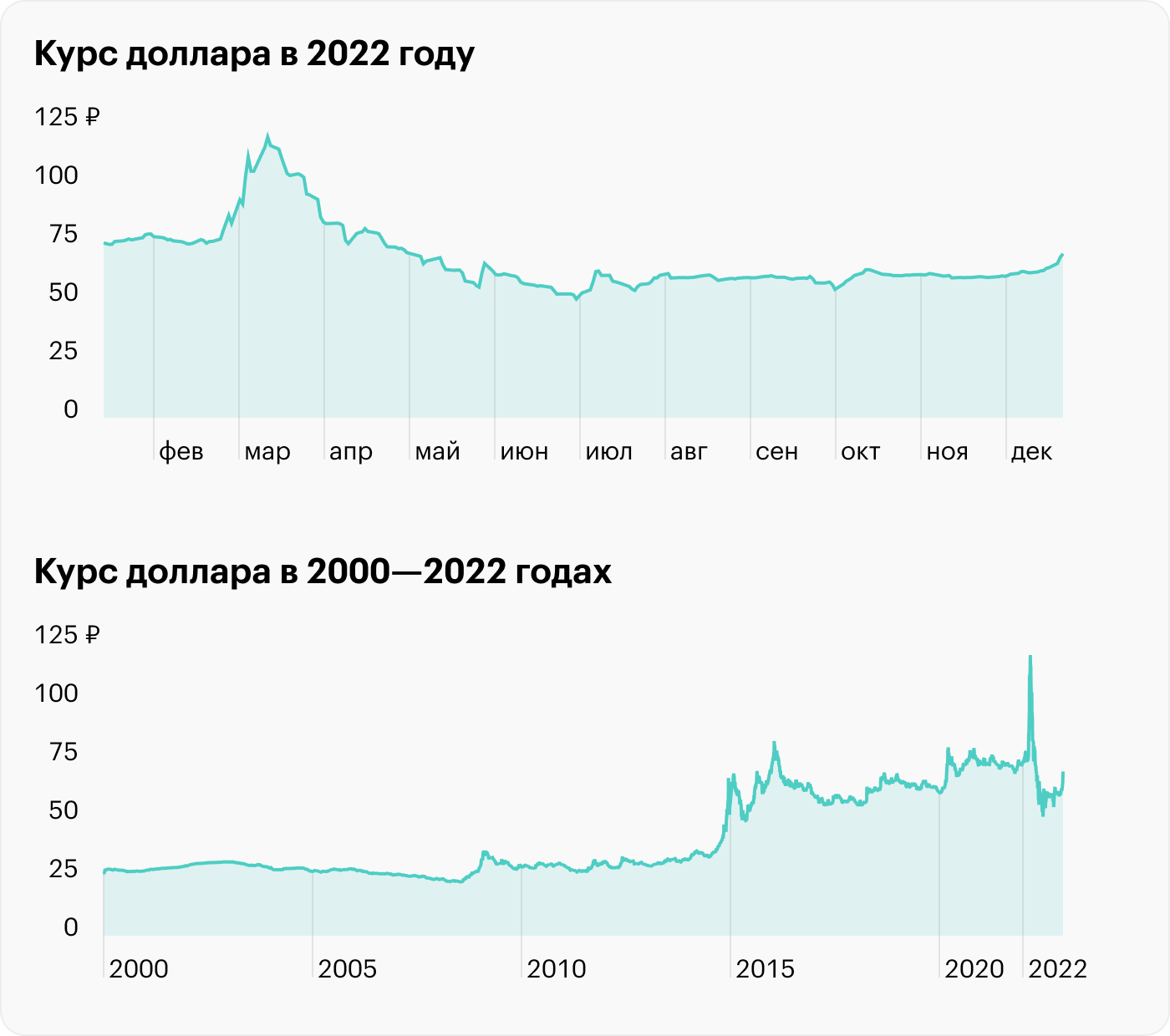

Когда начинается кризис, курс стабильных иностранных валют типа доллара и евро обычно растет. После этого он может как снизиться, так и остаться высоким.

В любом случае разумно держать часть денег не в рублях, а в иностранной валюте. Это может защитить от потрясений, которых за последние 30 лет в России было немало.

Плюсы. Иностранная валюта, прежде всего доллары, ассоциируется со стабильностью. Курс может меняться, но он не падает в разы за короткий срок.

Покупка долларов, евро, юаней и других валют доступна большинству россиян. Валюту можно купить на бирже, в безналичном виде в банке или наличными — в банках или обменниках. С продажей тоже обычно проблем нет.

Наконец, наличную валюту можно использовать в поездках за рубеж. Это особенно актуально сейчас, когда карты российских банков не работают в других странах.

Минусы. Курс валюты колеблется, и его не предсказать. Например, в начале 2022 года не было прогнозов, что курс доллара в марте подскочит до 120 Р, летом опустится ниже 55, а к концу года вернется к 75.

Валюта в безналичной форме, то есть в банках и на бирже, зависит от условий финансовой системы. Например, в 2022 году на бирже временно ввели большую комиссию за покупку долларов и евро. А ограничения по снятию наличной валюты со счетов действуют до сих пор.

Покупать и продавать валюту через банк может быть удобнее для тех, у кого нет опыта сделок на бирже. Но при этом разница курсов при покупке и продаже в банке может достигать нескольких процентов.

Свои неудобства есть и у наличных. Наличная валюта стоит дороже, чем безнал на бирже. А если у вас большие суммы, то придется думать, как хранить деньги, чтобы это было надежно

За два десятилетия были долгие периоды относительной стабильности и резкие взлеты доллара в кризис. Но бывало и укрепление рубля, то есть доллар не всегда растет. Источник: Центральный банк

Доходность зависит от курса валюты в даты, когда вы купите и продадите ее. Предсказать ее почти невозможно.

Взяв в начале апреля 2023 года наличные доллары, например, по 82 Р, вы вполне можете получить нулевую или даже отрицательную доходность через полгода-год. Продавать в убыток, конечно, необязательно, но если вы планируете на эти сбережения что-то купить, то падение курса может стать проблемой.

Процентов за хранение денег в наличной валюте или на текущих счетах вы не получите. Прибыль зависит только от изменения курса. В случае с вкладами будет дополнительная доходность, но небольшая.

Стоит помнить, что не только рубль, но и иностранная валюта со временем обесценивается: инфляция есть и в США, и в Европе, и в Китае. И не факт, что рост курса обгонит рост цен в России, особенно в долгосрочной перспективе.

Например, по данным Capital Gain, в 2000—2022 годах инфляция в России была 9,65% в год, при этом доллар в среднем рос всего на 4,25% в год, а евро — на 4,54%. То есть валюта сильно отстала от российской инфляции.

Вывод. Валюта подходит для накопления на валютные цели, например путешествия за рубеж. Также это приемлемый выбор во времена нестабильности и для хранения части финансовой подушки.

Безналичная валюта зависит от работы финансовой системы. Наличные сложнее хранить в безопасности.

В любом случае стоит помнить, что курс валюты сложно предсказать. Можно заработать, но можно и получить убыток. И слишком долго держать валюту рискованно из-за инфляции как в своей стране, так и в стране-эмитенте.

Защитить от потрясений, возможно, заработать

Золото

Драгоценные металлы — и прежде всего золото — считаются консервативным вложением. Его используют не только частные инвесторы, но и центральные банки — в качестве резервов. Так, в 2022 году мировые центробанки купили рекордные объемы золота.

При этом есть парадокс. Актив считается надежным и консервативным, но волатильность у него бывает как у акций.

Плюсы. Золото ценится уже несколько тысяч лет и, вероятно, будет цениться и в ближайшем будущем. При этом рублевая цена золота зависит от цены металла в долларах и курса доллара к рублю. Получается, что золото — валютный актив.

В золото можно вложиться по-разному. Например, есть обезличенные металлические счета в банках и биржевые фонды золота, например GOLD и TGLD. Фонды удобны и доступны, кроме прочего, на ИИС.

Есть способы купить золото в виде металла: инвестиционные монеты, золотые слитки. Физическое золото не зависит от работы финансовой системы. Даже если банки и биржа закроются, монеты и слитки не исчезнут. Это хороший выбор для тех, кто ожидает серьезных потрясений.

Минусы. «Виртуальное» золото в виде записей на банковских и брокерских счетах зависит от работы банков и биржи. Физическое золото надо хранить в надежном месте, и не всегда получается продать его за адекватные деньги. Еще есть риск напороться на подделку.

У золота нет процентных выплат. Весь доход — это изменение цены. Пока вы не продали золото, текущая прибыль будет условной.

В начале апреля 2023 года цена золота в долларах была близка к максимуму. Само по себе это не означает, что цена скоро упадет, но все же настораживает: покупать на пике рискованно.

Доходность. В очень долгосрочной перспективе золото, вероятно, защитит капитал от инфляции. Что будет в краткосрочной перспективе, никто не знает.

Как и в случае с валютой, заранее непонятно, сколько вы заработаете на золоте и будет ли вообще прибыль. Долларовая цена металла может сильно колебаться, а в случае с рублевой ценой к этому прибавляется еще и волатильность валютного курса.

В итоге можно как получить десятки процентов за несколько месяцев, так и годами сидеть в убытке. Но если в приоритете для вас защита от обнуления капитала, то доходность, возможно, отходит на второй план.

Вывод. Обычно золото не рекомендуют для краткосрочных вложений — это скорее часть средне- или долгосрочного портфеля. При этом цена может сильно колебаться и даже годами падать.

Золото подойдет на короткий срок, если вы ожидаете серьезных экономических и политических потрясений и проблем финансовой системы в обозримом будущем. В таком случае часть денег можно отвести на этот металл.

При этом важно понять, что для вас ценнее: удобство операций с «виртуальным» золотом, например в виде биржевых фондов, или надежность монет и слитков. Это непростой выбор, и он зависит от того, какие риски вас беспокоят.

Заработать — ну или нет

Акции и фонды акций

Акции — это доли в бизнесе. Скажу прямо: инвестировать в отдельные бумаги или даже в весь рынок акций через биржевые фонды рискованно.

Риск особенно велик, если вы вкладываете деньги в акции на короткий срок, например несколько месяцев или год. Но если вы все же готовы рискнуть в надежде на высокую доходность, вот что стоит учесть.

Рынок акций может принести много прибыли даже с учетом налогов. Цена бумаг может сильно расти, к тому же у части акций есть дивиденды — выплата акционерам части прибыли компании.

Проблема в том, что цена акций может сильно и непредсказуемо колебаться. У компании выходит плохой отчет — и цена ее акций падает на 10% за день. У компании проблемы, которым не видно конца, — бумаги падают месяцами и годами подряд. Еще бывает, что рост кончается в самый неподходящий момент — когда вы только-только купили активы.

С учетом этого в инвестициях в акции есть два основных пути. Первый — тщательно выбирать бумаги в надежде найти то, что даст наибольшую доходность или хорошее сочетание доходности и риска. Второй — инвестировать сразу в весь рынок акций, не пытаясь выбрать лучшие бумаги.

Выбор бумаг. Если получится найти акции, которые вырастут, у вас будут десятки процентов годовых. Может и не получиться: гарантий тут нет. Большинство акций не дает заметной доходности или вообще убыточно, так что придется постараться.

Для поиска акций нужно уметь читать отчетность компаний, также придется следить за новостями, отслеживать цены и так далее. Это тяжело.

Как вариант, можно положиться на прогнозы аналитиков и инвестиционные идеи брокеров. Так, в марте 2023 года аналитики Тинькофф Инвестиций считали, что в течение 12 месяцев:

Важно помнить, что аналитики тоже могут ошибаться. Поэтому не стоит слепо следовать чужим идеям — нужно подумать и самостоятельно, ведь вы вкладываете свои деньги.

И в любом случае диверсифицируйте портфель. Купите акции хотя бы 5—10 компаний из разных отраслей и даже стран, чтобы проблемы одной компании или отрасли не ударили слишком сильно по вашему капиталу.

Вложения в весь рынок. Другой вариант — не искать иголку в стоге сена, а купить весь стог, как завещал Джон Богл, основатель инвесткомпании Vanguard. То есть можно не выбирать лучшие бумаги с риском ошибиться, а вложиться во все сразу или хотя бы значительную их часть.

Удобный способ сделать это — использовать биржевые фонды, собранные из акций по определенному принципу. Так, фонды TMOS и EQMX отслеживают индекс Мосбиржи, а DIVD состоит из акций российских дивидендных компаний. С фондами иностранных акций на Мосбирже сейчас все плохо, так что о них говорить не буду.

Фонд акций вряд ли даст десятки процентов за год, но и огромный убыток тоже маловероятен. А главное, не надо читать отчетность компаний и следить за новостями о них — достаточно выбрать фонд или несколько фондов и купить паи.

У фондов есть расходы, которые постепенно вычитаются из активов. Зато они не платят налог с поступающих дивидендов российских компаний. Правда, дивиденды реинвестируются, а не выплачиваются инвесторам, — это не всем понравится.

Вывод. Вкладывать в акции на короткий срок рискованно, и точно не стоит инвестировать в них последние сбережения. Но если потеря части денег не станет для вас трагедией, то можно выделить их на акции в надежде на высокую доходность.

Можно выбрать отдельные бумаги самостоятельно или на основе прогнозов и идей аналитиков. Но, на мой взгляд, оптимальный путь — инвестировать в фонды акций: это проще и не слишком рискованно.

Что в итоге

Пожалуй, лучший выбор для вложений на короткий срок — до года — это банковские вклады. Они просто устроены, доходность заранее известна и есть страховка АСВ, из-за чего риск потерять деньги минимален.

Кроме них, хорошие инструменты — это накопительные счета. Еще подойдут фонды денежного рынка и короткие облигации — с погашением примерно через год или меньше.

Фонды облигаций имеют свои преимущества, но для краткосрочных вложений многие из них подходят хуже отдельных долговых бумаг.

Валюта, например доллары, и золото подойдут, если основная цель — защита от нестабильности. К сожалению, поведение курсов валют и золота непредсказуемо, и на горизонте нескольких месяцев или года легко можно оказаться в убытке.

Наконец, акции — обычно плохой выбор для краткосрочных вложений из-за волатильности. Но если вы готовы рискнуть, можно часть денег вложить в компании, которые кажутся вам перспективными, или же использовать фонды акций, чтобы меньше зависеть от поведения отдельных акций.

И, конечно, необязательно выбирать только один инструмент — их полезно комбинировать с учетом ваших целей и отношения к риску. Например, половину денег можно положить на вклады, на четверть купить наличные доллары, а последнюю четверть разделить между золотыми монетами и фондами акций.

Расскажу, какие сейчас есть варианты вложить деньги на срок до года. Разбирать сложные инструменты и стратегии не буду, как и упоминать активы, доступные только квалифицированным инвесторам.

Я буду исходить из того, что у вас есть финансовая подушка — запас денег на всякий случай — хотя бы на 2—3 месяца жизни. И нет дорогостоящих кредитов — тех, где ставка заметно выше ставки ЦБ и доходности вкладов. Если такие кредиты есть, то свободные деньги, кроме подушки, имеет смысл использовать для досрочного погашения.

Выбор того, куда вложить деньги, зависит от многих обстоятельств: от ваших целей, пожеланий по доходности и риску, от имеющейся суммы и доступности инструментов.

Я дам лишь обзор основных вариантов краткосрочных вложений — это не инвестиционная рекомендация.

Сохранить и частично защитить от инфляции

Вклады

Банковский депозит — простой и надежный способ вложить деньги на небольшой срок. Продолжительность вкладов обычно от 1—3 месяцев до года, но есть и более длинные варианты — на 2—3 года. Здесь разберу лишь рублевые вклады.

Плюсы. Доходность вклада фиксирована и заранее известна. Вы не получите меньше, если будете соблюдать условия договора.

Вклады застрахованы АСВ в пределах 1,4 млн рублей на человека в одном банке. Значит, риск потерять деньги минимальный.

Вклады довольно просто устроены. Не нужно разбираться в терминах или самостоятельно проводить сложные расчеты. Открыть вклад легко: у многих есть банковские приложения на смартфоне или доступ в интернет-банк через компьютер, а если нет, можно открыть вклад в отделении банка.

Еще есть агрегаторы, где удобно сравнивать условия в разных банках, и финансовые маркетплейсы, которые позволяют открыть вклад онлайн даже в банке, где у вас еще нет счета.

Наконец, вклады доступны всем: согласно ст. 26 ГК, их могут открывать даже подростки в возрасте от 14 лет. Также вклады в российских банках подходят госслужащим: конфликт интересов вряд ли возможен и это не иностранный финансовый инструмент.

Минусы. На вкладах много не заработать. Их доходность с трудом позволяет защитить капитал от инфляции.

По данным сервиса Capital Gain, с 2000 по 2022 год инфляция в России в среднем была 9,65% в год. Рублевые вклады сроком до года в крупнейших банках за тот же период дали 8,98% годовых, то есть отставали от инфляции на 0,67 п. п. в год.

На разных интервалах времени вклады могли показать себя лучше или хуже. Например, с 2003 по 2022 российская инфляция в среднем была 8,46% в год, а вклады дали 8,96% годовых, то есть все-таки позволили защититься от инфляции.

Если же говорить о коротких отрезках, например год, то отклонения могут быть сильнее. В 2021 году инфляция составила 8,39%, а вклады дали всего 4,49%. В 2022 году вклады тоже прилично отстали: 7,74% годовых доходности против инфляции 11,94%. А вот в 2017 году вклады позволили в среднем заработать 8,4% годовых при инфляции 2,51%.

Еще один минус: вы потеряете проценты, если закроете вклад досрочно. Кроме того, многие вклады нельзя пополнять.

Также стоит помнить, что в зависимости от размера дохода по вкладам возможен налог с части процентов. На это влияет ставка ЦБ. О том, как рассчитать налог, я писал в другой статье.

Возможная доходность. По данным ЦБ, в конце марта 2023 года средняя максимальная ставка в топ-10 российских банках была 7,676% годовых.

Доходность сильно зависит от банка — в тех, что поменьше, ставка обычно выше — и срока, на который вы открываете вклад. Также влияет и сумма.

Бывают и дополнительные условия. Например, подписка, активное использование карты банка или статус премиального клиента могут дать повышенную процентную ставку.

Вывод. Вклады — простой, понятный и надежный инструмент, подходящий, чтобы хотя бы частично защитить деньги от инфляции. Большой доходности тут не получить, зато риск минимальный и не надо тратить много времени и нервов, чтобы разобраться.

Это хороший вариант как для вложений на короткий срок, так и для размещения низкорискованной части более долгосрочного портфеля.

Сохранить и частично защитить от инфляции

Накопительные счета

Такие счета во многом похожи на вклады: низкий риск, низкая доходность, доступность для большинства россиян, включая госслужащих. Но по сравнению с вкладами у накопительных счетов есть преимущества и недостатки.

Плюсы. Как и вклады, накопительные счета довольно просто устроены. Кроме того, они тоже страхуются АСВ — и в случае проблем с банком деньги в пределах 1,4 млн рублей не пропадут. Соответственно, нет риска получить убыток, по крайней мере если не брать в расчет инфляцию.

Еще такие счета легко пополнять, тогда как у вкладов зачастую нет такой опции.

С накопительных счетов можно снимать деньги без потери процентов. Это удобно, когда появляются непредвиденные расходы или вы предполагаете, что деньги могут понадобиться в любой момент. А еще можно снять, если появится более выгодный вариант вложить деньги.

Минус в том, что доходность таких счетов обычно не фиксируется. В отличие от вкладов, где ставка указана в договоре и не меняется до окончания срока, по накопительным счетам банк имеет право увеличивать или снижать ставку.

Из-за этого нельзя точно определить, сколько вы заработаете к определенной дате.

Доходность. В целом доходность накопительных счетов обычно ниже доходности вкладов и ставки ЦБ. Но бывает и так, что на первые 2—3 месяца ставка фиксируется и она может быть выше ставок по вкладам.

В начале апреля 2023 года Тинькофф предлагал накопительный счет со ставкой до 5% годовых. Для этой ставки требовалась подписка Tinkoff Pro. Это ниже, чем по вкладу в Тинькофф, где со всеми опциями можно было получить до 7,5% годовых при сроке 12 месяцев. Пониженная доходность — плата за удобство использования накопительного счета по сравнению с вкладом.

Вывод. Накопительные счета удобнее вкладов тем, что их можно пополнять и с них можно снимать деньги в любое время, не теряя проценты. Это хороший вариант, чтобы копить на крупную покупку или держать деньги на всякий случай.

Но не всем понравится то, что ставка по уже открытому счету может снизиться, если банк так решит. В целом доходность таких счетов обычно ниже, чем у вкладов.

Сохранить и частично защитить от инфляции

Фонды денежного рынка

Чуть более сложный вариант — для тех, кто готов инвестировать на бирже, не ограничивая себя обычными продуктами банков.

Биржевые ПИФы денежного рынка вкладывают деньги в надежные краткосрочные инструменты. Паи фондов можно купить и продать на бирже так же, как другие ценные бумаги, и цена паев медленно, но верно растет.

Примеры таких фондов на Московской бирже — рублевые LQDT и SBMM, а также юаневый SBCN. Правда, последний имеет в составе не только инструменты денежного рынка, но и юаневые облигации российских компаний.

Плюсы. Фонды денежного рынка можно считать биржевым аналогом накопительных счетов, только без страховки. Убыток на них теоретически возможен, например цена уже упомянутого LQDT, ранее известного как VTBM, падала 24—25 февраля 2022 года. Но минус все же маловероятен.

Если покупать паи такого фонда на ИИС с налоговым вычетом типа А (на взнос), то у вас будет доходность примерно как у накопительного счета, но еще плюс возврат налога. В итоге результат будет лучше, чем в банке.

Наконец, если смотреть на ассортимент ценных бумаг на бирже, то такие фонды выбрать проще, чем, например, облигации, о которых расскажу чуть позже.

Минусы. Это более сложный инструмент, чем вклады и накопительные счета, при этом без преимуществ по доходности, если покупать через обычный брокерский счет. Улучшить результат можно разве что за счет вычета на взнос при использовании ИИС.

Но напомню, что для вывода денег с ИИС надо закрыть счет. Если сделать это раньше чем через 3 года с даты открытия, теряется право на вычеты. При этом уже полученные ранее вычеты надо будет вернуть в бюджет и уплатить пеню.

За сделки на фондовом рынке брокер обычно берет комиссию. Поэтому для совсем коротких вложений, например на пару недель, такие фонды не подходят. Комиссия может оказаться больше, чем доход. Но некоторые брокеры не берут плату за сделки с паями фондов управляющих компаний (УК), входящих с ними в одну финансовую группу. Так что условия стоит уточнить.

Еще надо помнить об НДФЛ с дохода от сделок с паями. Это уменьшит доходность.

В исключительных случаях есть риск получить убыток. Цена пая может упасть, по крайней мере в отсутствие маркетмейкера — участника торгов, обеспечивающего ликвидность паев на бирже. И надо помнить, что страховка АСВ на ценные бумаги не распространяется.

Также надо учитывать, что доступ к паям зависит от работоспособности биржи. Если торги по каким-то причинам не идут, паи не купить и не продать.

И это не только про выходные и праздничные дни. В марте 2022 года торги ценными бумагами были закрыты около 3 недель — и лишь затем началось постепенное возобновление.

Впрочем, это относится к любым биржевым активам, в том числе облигациям и фондам облигаций, о которых я расскажу далее.

Доходность таких фондов близка к ставке ЦБ и доходности накопительных счетов за минусом расходов на управление фондом. Эти расходы постепенно вычитаются из его активов и тем самым учитываются в цене пая.

Как и в случае с накопительными счетами, нельзя заранее рассчитать, сколько вы заработаете. Скорее всего, доходность будет ниже инфляции, особенно если учесть комиссии брокера и биржи за покупку и продажу паев, а также НДФЛ.

Вывод. Если деньги уже находятся на брокерском счете или ИИС и вы хотите вложить их на срок от месяца до года, фонды денежного рынка вполне подойдут. Риск небольшой, доходность — на уровне накопительных счетов. Можно получить бонус за счет налогового вычета за пополнение ИИС.

Но если ИИС у вас еще нет и вы только планируете его открывать, то результатом вложений в фонды сможете воспользоваться лишь через 3 года. А если действующие сейчас вычеты типа А отменят, вложения в подобные фонды станут еще менее интересными.

Сохранить и защитить от инфляции

Облигации

Облигации — это долговые ценные бумаги. Эмитентами облигаций, то есть теми, кто их выпускает, бывают как органы власти, так и компании. Бумаги торгуются на бирже, так что для вложений в них понадобится брокерский счет или ИИС.

Большинство облигаций устроено так, что по ним регулярно выплачивается процентный доход — купоны. В определенную дату облигации гасят — выплачивают номинал, то есть сумму долга по каждой бумаге.

Дата выплат, ставка и размер купона, а также дата погашения обычно известны заранее. Но бывает, что ставка и размер купона фиксируются лишь до определенной даты, а потом могут измениться по усмотрению эмитента.

Существует множество облигаций с самыми разными условиями. Они отличаются уровнем риска и доходности, частотой выплат, сроками погашения и другими параметрами.

С одной стороны, это усложняет выбор: бумаг тысячи, глаза разбегаются. С другой — появляется возможность подобрать такой выпуск облигаций или комбинацию разных выпусков, чтобы получить желаемый результат.

Плюсы. Регулярные выплаты купонов дают пассивный доход. Если разобраться в рынке облигаций, можно подобрать бумаги, которые хорошо подойдут под ваши пожелания по сроку вложений, доходности и риску.

При этом можно заработать больше, чем дают вклады, накопительные счета и фонды денежного рынка. Это реально, если не ограничиваться максимально надежными, но менее прибыльными государственными бумагами ОФЗ. А еще — если удастся выгодно купить облигации во время кризиса либо перед падением ставки ЦБ.

Есть также ОФЗ-ИН, доходность которых привязана к инфляции, и ОФЗ-ПК с доходностью, зависящей от межбанковской ставки RUONIA. Такие бумаги устроены немного сложнее обычных и могут не подходить для краткосрочных вложений, но в более долгой перспективе тоже могут пригодиться.

Облигации можно купить на ИИС. Вычет на взнос позволит вернуть налог, что даст дополнительный доход. Или можно применить вычет типа Б и не платить налог с купонов.

Минусы. Облигации — не самый простой инструмент. Чтобы по максимуму использовать потенциал долговых бумаг, придется разобраться в терминах, формулах и потратить время на поиск подходящих активов.

У облигаций есть риски. Так, кредитный риск подразумевает вероятность того, что эмитент не исполнит обязательства — например, не выплатит вовремя купоны или не станет гасить номинал. В случае с гособлигациями это крайне маловероятно, а вот с высокодоходными корпоративными облигациями такое то и дело случается.

Есть также процентный риск. Если ставка ЦБ вырастет, то ранее выпущенные облигации с неизменным купоном начнут дешеветь, чтобы доходность к погашению соответствовала новым реалиям. Из-за этого опасно инвестировать на короткий срок в длинные облигации с погашением через много лет: можно получить убыток, когда решите продать бумаги.

В кризис облигации тоже могут дешеветь. Например, многие бумаги падали в марте 2020 года из-за коронавирусной пандемии и в конце февраля 2022 года.

Если вы заработаете на торговле облигациями, с вас удержат налог. Есть и налог с купонов облигаций. Это снижает доходность. Налога можно избежать с помощью вычета типа Б на ИИС, но этот вариант не всегда удобен для краткосрочных вложений.

Не все облигации доступны инвесторам. Для сделок с некоторыми потребуется пройти тест — его предоставит ваш брокер. Для других бумаг нужен статус квалифицированного инвестора.

Наконец, у некоторых россиян, например из числа госслужащих, может возникнуть конфликт интересов при вложениях в корпоративные облигации. Это зависит от должности и обязанностей. А вот с ОФЗ и облигациями регионов и муниципалитетов проблемы маловероятны.

Доходность зависит от того, какие облигации вы купите. Самые надежные — ОФЗ, выпускаемые Минфином, — дают наименьшую доходность. Облигации регионов и муниципалитетов немного доходнее, как и облигации крупных компаний.

Самые выгодные — облигации небольших или проблемных компаний. Такие бумаги еще называют высокодоходными. Но и заметно выше риск того, что компания не сможет платить по долгам, — тогда владельцы облигаций получат убыток.

Влияет также срок облигаций — время до погашения. Правильнее было бы говорить о дюрации, но чтобы не усложнять, ориентир такой: чем дальше дата погашения облигации, тем выше должна быть ее доходность при прочих равных.

При краткосрочных вложениях разумно купить облигации, которые погасят примерно тогда, когда вам понадобятся деньги.

Еще важно, в какой момент вы купите облигации и по какой цене. Дело в том, что они далеко не всегда торгуются по номиналу. Цена зависит от процентных ставок в экономике и настроений на рынке. Ставка ЦБ растет — облигации дешевеют, ставка падает — дорожают. Если у эмитента проблемы или в стране кризис — облигации дешевеют. Чем дешевле купите облигацию, тем выше будет доходность при прочих равных.

Наконец, важно, будете ли вы держать облигации до погашения или продадите раньше. В первом случае можно рассчитать доходность к погашению, по крайней мере если размер всех купонов заранее известен. Во втором случае доходность точно не известна, поскольку нет гарантий, что в будущем удастся продать облигации по определенной цене.

Судя по данным за 2011—2022 годы, индекс ОФЗ с дюрацией до 3 лет дал 6,97% годовых. Корпоративные облигации с такой же дюрацией — 7,97% годовых. Повышенная доходность корпоративных бумаг — это премия за более высокий кредитный риск.

Инфляция за тот же период была 6,93% в год. Получается, что облигации смогли обогнать инфляцию. Отмечу, что с учетом налогов и комиссий результат был бы немного хуже.

Но это показатели всего рынка, причем не по принципу «купил и держишь до погашения», а с постепенной заменой бумаг, не дожидаясь погашения. При разумном выборе облигаций и с оптимизацией налогообложения доходность может быть выше.

Если же говорить о доходности к погашению, то вот примеры бумаг с погашением менее чем через год:

«ОФЗ 25084». Погашение 4 октября 2023 года, доходность к погашению — 7,47% годовых.

«МТС 001Р-07». Погашение 23 января 2024 года, доходность к погашению — 8,89% годовых.

«Солид-Лизинг БО-001-04». Погашение 4 марта 2024 года, доходность к погашению — 13,44% годовых.

Данные о доходности — на 6 апреля 2023 года. С поправкой на НДФЛ и комиссию при покупке результат будет немного хуже.

Для подбора облигаций пригодятся ресурсы типа rusbonds.ru, bonds.finam.ru и сервис «Анализ облигаций» от УК «Доход». Для расчета доходности — калькулятор на сайте rusbonds.ru либо калькулятор Мосбиржи.

Вывод. Облигации — полезный и популярный инструмент, которым пользуются и начинающие частные инвесторы, и опытные, и институциональные типа банков и страховых компаний.

При краткосрочных вложениях разумно покупать облигации, которые погасят, когда вам понадобятся деньги, — и держать их до погашения. Так вы получите заранее известную доходность и будете меньше переживать из-за колебаний цены.

Если разобраться, как работает рынок облигаций, можно получить более высокую доходность, чем в банковских продуктах или фондах денежного рынка, и обогнать инфляцию. Правда, придется не только разбираться, но и, возможно, рисковать: облигации — не самый простой инструмент, а ОФЗ — не самые выгодные вложения.

Если же покупать облигации наугад, можно не только проиграть тем же вкладам, но и получить заметный убыток.

Сохранить и защитить от инфляции

Фонды облигаций

Биржевые ПИФы облигаций — это готовый портфель долговых бумаг, долю в котором, или пай, можно купить или продать на бирже. То есть это не самостоятельный вид активов, а набор разных облигаций, у которого есть и преимущества, и недостатки.

На Мосбирже есть около 20 БПИФов облигаций. Например, RCHY — фонд высокодоходных облигаций, SBGB — фонд ОФЗ, TBRU — фонд корпоративных бумаг.

Плюсы. Это прежде всего диверсификация. Например, в фондах корпоративных облигаций содержатся десятки наименований бумаг от разных эмитентов. Это снижает риск: даже если какой-то эмитент не исполнит обязательства, большого убытка не будет.

Еще это простота. Не надо самостоятельно выбирать себе 5—10 бумаг из огромного числа облигаций. Достаточно выбрать подходящий фонд. Кроме того, не надо самостоятельно реинвестировать купоны: это делает управляющая компания фонда.

Наконец, фонды не платят налог с купонов российских облигаций, поступающих в них.

Минусы. В отличие от облигаций, у фондов нет даты погашения. Значит, нельзя точно рассчитать, сколько заработаете на паях к определенной дате.

Можно получить убыток из-за процентного риска. Его можно снизить, если при вложениях на короткий срок использовать фонды коротких облигаций. К сожалению, набор облигаций в фондах обычно имеет средневзвешенную дюрацию в несколько лет.

Дюрация — это эффективный срок до погашения облигации с учетом всех платежей. Она показывает средний срок возврата инвестиций

В числе облигационных фондов с минимальной дюрацией — BOND. На конец марта 2023 года дюрация индекса, который используется в фонде, составляла 494 дня. Правда, в течение 2022 года она периодически поднималась в район 550 дней, а в начале апреля 2023 года подскочила до 600. Состав фонда может отличаться от состава индекса.

Фонд GPBS, который тоже позиционируется как короткий, имеет дюрацию около 2 лет. Это многовато для вложений на год и тем более на несколько месяцев. В фонде коротких гособлигаций SUGB используются ОФЗ с дюрацией 1—3 года, так что в среднем она, вероятно, тоже близка к 2 годам.

Наконец, фонд SBCS с точки зрения дюрации находится, вероятно, где-то между BOND и GPBS с SUGB. В нем 43% — это инструменты денежного рынка, а остальное — облигации, по крайней мере часть из которых погашается в 2025 году.

Еще один минус — то, что у фондов есть расходы, которые постепенно списываются из активов. Это снижает доходность. Но бывает, что расходы ниже, чем экономия на налогах с купонов, которая появляется при использовании фондов.

При продаже подорожавших паев придется платить налоги.

Наконец, фонды не платят купоны, а реинвестируют их. Это минус для тех, кто хочет получать доход от вложений в виде регулярных выплат.

Доходность. В случае с фондами облигаций доходность возникает от роста цены пая. В фонд поступают купоны, на которые УК покупает еще больше облигаций, — в итоге активов в фонде становится больше и цена пая растет.

Рост может быть и от того, что дорожают облигации в составе фонда. Такое возможно, например, после кризиса или когда ЦБ начинает снижать ставку.

Заранее сложно сказать, сколько вы заработаете на фондах облигаций: это зависит от того, в какой фонд вложитесь, когда купите паи и когда продадите их. На коротких интервалах времени предсказать это еще сложнее.

В целом при вложениях хотя бы на несколько лет можно рассчитывать, что фонды ОФЗ и надежных корпоративных облигаций дадут доходность на уровне инфляции, а фонды высокодоходных облигаций — немного выше.

Вот пример вложения в фонды примерно на полтора года — с 1 сентября 2021 по 24 марта 2023 года. Фонд относительно коротких корпоративных облигаций GPBS и фонд высокодоходных облигаций RCHY дали по 7,5% годовых, а фонд относительно длинных гособлигаций SBGB дал −0,3% годовых, то есть принес убыток.

Вывод. Фонды облигаций — хороший вариант инвестиций, когда не хочется самостоятельно выбирать бумаги и управлять ими. Вы лишь покупаете паи фонда и тем самым вкладываете деньги в диверсифицированный портфель облигаций.

Фонды удобны, если речь о корпоративных облигациях, особенно высокодоходных. В случае с ОФЗ или облигациями крупнейших компаний преимуществ меньше: потребность в диверсификации здесь не так высока.

Если при покупке отдельных облигаций можно получить заранее известную доходность, то паи биржевых фондов держать до погашения не получится. При этом фондов коротких облигаций мало, а более «длинные» имеют и более высокий процентный риск.

Большинство имеющихся на Мосбирже фондов облигаций не выглядят идеальным выбором при вложениях на срок до года. Отдельные короткие облигации и фонды денежного рынка для этого подходят лучше.

Защитить от потрясений, возможно, заработать

Иностранная валюта

Когда начинается кризис, курс стабильных иностранных валют типа доллара и евро обычно растет. После этого он может как снизиться, так и остаться высоким.

В любом случае разумно держать часть денег не в рублях, а в иностранной валюте. Это может защитить от потрясений, которых за последние 30 лет в России было немало.

Плюсы. Иностранная валюта, прежде всего доллары, ассоциируется со стабильностью. Курс может меняться, но он не падает в разы за короткий срок.

Покупка долларов, евро, юаней и других валют доступна большинству россиян. Валюту можно купить на бирже, в безналичном виде в банке или наличными — в банках или обменниках. С продажей тоже обычно проблем нет.

Наконец, наличную валюту можно использовать в поездках за рубеж. Это особенно актуально сейчас, когда карты российских банков не работают в других странах.

Минусы. Курс валюты колеблется, и его не предсказать. Например, в начале 2022 года не было прогнозов, что курс доллара в марте подскочит до 120 Р, летом опустится ниже 55, а к концу года вернется к 75.

Валюта в безналичной форме, то есть в банках и на бирже, зависит от условий финансовой системы. Например, в 2022 году на бирже временно ввели большую комиссию за покупку долларов и евро. А ограничения по снятию наличной валюты со счетов действуют до сих пор.

Покупать и продавать валюту через банк может быть удобнее для тех, у кого нет опыта сделок на бирже. Но при этом разница курсов при покупке и продаже в банке может достигать нескольких процентов.

Свои неудобства есть и у наличных. Наличная валюта стоит дороже, чем безнал на бирже. А если у вас большие суммы, то придется думать, как хранить деньги, чтобы это было надежно

За два десятилетия были долгие периоды относительной стабильности и резкие взлеты доллара в кризис. Но бывало и укрепление рубля, то есть доллар не всегда растет. Источник: Центральный банк

Доходность зависит от курса валюты в даты, когда вы купите и продадите ее. Предсказать ее почти невозможно.

Взяв в начале апреля 2023 года наличные доллары, например, по 82 Р, вы вполне можете получить нулевую или даже отрицательную доходность через полгода-год. Продавать в убыток, конечно, необязательно, но если вы планируете на эти сбережения что-то купить, то падение курса может стать проблемой.

Процентов за хранение денег в наличной валюте или на текущих счетах вы не получите. Прибыль зависит только от изменения курса. В случае с вкладами будет дополнительная доходность, но небольшая.

Стоит помнить, что не только рубль, но и иностранная валюта со временем обесценивается: инфляция есть и в США, и в Европе, и в Китае. И не факт, что рост курса обгонит рост цен в России, особенно в долгосрочной перспективе.

Например, по данным Capital Gain, в 2000—2022 годах инфляция в России была 9,65% в год, при этом доллар в среднем рос всего на 4,25% в год, а евро — на 4,54%. То есть валюта сильно отстала от российской инфляции.

Вывод. Валюта подходит для накопления на валютные цели, например путешествия за рубеж. Также это приемлемый выбор во времена нестабильности и для хранения части финансовой подушки.

Безналичная валюта зависит от работы финансовой системы. Наличные сложнее хранить в безопасности.

В любом случае стоит помнить, что курс валюты сложно предсказать. Можно заработать, но можно и получить убыток. И слишком долго держать валюту рискованно из-за инфляции как в своей стране, так и в стране-эмитенте.

Защитить от потрясений, возможно, заработать

Золото

Драгоценные металлы — и прежде всего золото — считаются консервативным вложением. Его используют не только частные инвесторы, но и центральные банки — в качестве резервов. Так, в 2022 году мировые центробанки купили рекордные объемы золота.

При этом есть парадокс. Актив считается надежным и консервативным, но волатильность у него бывает как у акций.

Плюсы. Золото ценится уже несколько тысяч лет и, вероятно, будет цениться и в ближайшем будущем. При этом рублевая цена золота зависит от цены металла в долларах и курса доллара к рублю. Получается, что золото — валютный актив.

В золото можно вложиться по-разному. Например, есть обезличенные металлические счета в банках и биржевые фонды золота, например GOLD и TGLD. Фонды удобны и доступны, кроме прочего, на ИИС.

Есть способы купить золото в виде металла: инвестиционные монеты, золотые слитки. Физическое золото не зависит от работы финансовой системы. Даже если банки и биржа закроются, монеты и слитки не исчезнут. Это хороший выбор для тех, кто ожидает серьезных потрясений.

Минусы. «Виртуальное» золото в виде записей на банковских и брокерских счетах зависит от работы банков и биржи. Физическое золото надо хранить в надежном месте, и не всегда получается продать его за адекватные деньги. Еще есть риск напороться на подделку.

У золота нет процентных выплат. Весь доход — это изменение цены. Пока вы не продали золото, текущая прибыль будет условной.

В начале апреля 2023 года цена золота в долларах была близка к максимуму. Само по себе это не означает, что цена скоро упадет, но все же настораживает: покупать на пике рискованно.

Доходность. В очень долгосрочной перспективе золото, вероятно, защитит капитал от инфляции. Что будет в краткосрочной перспективе, никто не знает.

Как и в случае с валютой, заранее непонятно, сколько вы заработаете на золоте и будет ли вообще прибыль. Долларовая цена металла может сильно колебаться, а в случае с рублевой ценой к этому прибавляется еще и волатильность валютного курса.

В итоге можно как получить десятки процентов за несколько месяцев, так и годами сидеть в убытке. Но если в приоритете для вас защита от обнуления капитала, то доходность, возможно, отходит на второй план.

Вывод. Обычно золото не рекомендуют для краткосрочных вложений — это скорее часть средне- или долгосрочного портфеля. При этом цена может сильно колебаться и даже годами падать.

Золото подойдет на короткий срок, если вы ожидаете серьезных экономических и политических потрясений и проблем финансовой системы в обозримом будущем. В таком случае часть денег можно отвести на этот металл.

При этом важно понять, что для вас ценнее: удобство операций с «виртуальным» золотом, например в виде биржевых фондов, или надежность монет и слитков. Это непростой выбор, и он зависит от того, какие риски вас беспокоят.

Заработать — ну или нет

Акции и фонды акций

Акции — это доли в бизнесе. Скажу прямо: инвестировать в отдельные бумаги или даже в весь рынок акций через биржевые фонды рискованно.

Риск особенно велик, если вы вкладываете деньги в акции на короткий срок, например несколько месяцев или год. Но если вы все же готовы рискнуть в надежде на высокую доходность, вот что стоит учесть.

Рынок акций может принести много прибыли даже с учетом налогов. Цена бумаг может сильно расти, к тому же у части акций есть дивиденды — выплата акционерам части прибыли компании.

Проблема в том, что цена акций может сильно и непредсказуемо колебаться. У компании выходит плохой отчет — и цена ее акций падает на 10% за день. У компании проблемы, которым не видно конца, — бумаги падают месяцами и годами подряд. Еще бывает, что рост кончается в самый неподходящий момент — когда вы только-только купили активы.

С учетом этого в инвестициях в акции есть два основных пути. Первый — тщательно выбирать бумаги в надежде найти то, что даст наибольшую доходность или хорошее сочетание доходности и риска. Второй — инвестировать сразу в весь рынок акций, не пытаясь выбрать лучшие бумаги.

Выбор бумаг. Если получится найти акции, которые вырастут, у вас будут десятки процентов годовых. Может и не получиться: гарантий тут нет. Большинство акций не дает заметной доходности или вообще убыточно, так что придется постараться.

Для поиска акций нужно уметь читать отчетность компаний, также придется следить за новостями, отслеживать цены и так далее. Это тяжело.

Как вариант, можно положиться на прогнозы аналитиков и инвестиционные идеи брокеров. Так, в марте 2023 года аналитики Тинькофф Инвестиций считали, что в течение 12 месяцев:

Важно помнить, что аналитики тоже могут ошибаться. Поэтому не стоит слепо следовать чужим идеям — нужно подумать и самостоятельно, ведь вы вкладываете свои деньги.

И в любом случае диверсифицируйте портфель. Купите акции хотя бы 5—10 компаний из разных отраслей и даже стран, чтобы проблемы одной компании или отрасли не ударили слишком сильно по вашему капиталу.

Вложения в весь рынок. Другой вариант — не искать иголку в стоге сена, а купить весь стог, как завещал Джон Богл, основатель инвесткомпании Vanguard. То есть можно не выбирать лучшие бумаги с риском ошибиться, а вложиться во все сразу или хотя бы значительную их часть.

Удобный способ сделать это — использовать биржевые фонды, собранные из акций по определенному принципу. Так, фонды TMOS и EQMX отслеживают индекс Мосбиржи, а DIVD состоит из акций российских дивидендных компаний. С фондами иностранных акций на Мосбирже сейчас все плохо, так что о них говорить не буду.

Фонд акций вряд ли даст десятки процентов за год, но и огромный убыток тоже маловероятен. А главное, не надо читать отчетность компаний и следить за новостями о них — достаточно выбрать фонд или несколько фондов и купить паи.

У фондов есть расходы, которые постепенно вычитаются из активов. Зато они не платят налог с поступающих дивидендов российских компаний. Правда, дивиденды реинвестируются, а не выплачиваются инвесторам, — это не всем понравится.

Вывод. Вкладывать в акции на короткий срок рискованно, и точно не стоит инвестировать в них последние сбережения. Но если потеря части денег не станет для вас трагедией, то можно выделить их на акции в надежде на высокую доходность.

Можно выбрать отдельные бумаги самостоятельно или на основе прогнозов и идей аналитиков. Но, на мой взгляд, оптимальный путь — инвестировать в фонды акций: это проще и не слишком рискованно.

Что в итоге

Пожалуй, лучший выбор для вложений на короткий срок — до года — это банковские вклады. Они просто устроены, доходность заранее известна и есть страховка АСВ, из-за чего риск потерять деньги минимален.

Кроме них, хорошие инструменты — это накопительные счета. Еще подойдут фонды денежного рынка и короткие облигации — с погашением примерно через год или меньше.

Фонды облигаций имеют свои преимущества, но для краткосрочных вложений многие из них подходят хуже отдельных долговых бумаг.

Валюта, например доллары, и золото подойдут, если основная цель — защита от нестабильности. К сожалению, поведение курсов валют и золота непредсказуемо, и на горизонте нескольких месяцев или года легко можно оказаться в убытке.

Наконец, акции — обычно плохой выбор для краткосрочных вложений из-за волатильности. Но если вы готовы рискнуть, можно часть денег вложить в компании, которые кажутся вам перспективными, или же использовать фонды акций, чтобы меньше зависеть от поведения отдельных акций.

И, конечно, необязательно выбирать только один инструмент — их полезно комбинировать с учетом ваших целей и отношения к риску. Например, половину денег можно положить на вклады, на четверть купить наличные доллары, а последнюю четверть разделить между золотыми монетами и фондами акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба