Ранее мы говорили об инструментах, которые могут облегчить отбор облигаций для инвестпортфелей российских инвесторов, а также о том, что срок до погашения не самый важный параметр долговой бумаги. В этой статье рассмотрим несложные расчёты, которые помогут инвестору спрогнозировать его будущую прибыль.

Как оценить доходность облигаций

Алгоритм подойдёт для выпусков долговых бумаг со сроком погашения до четырёх лет. Необходимые навыки: складывать и вычитать в уме, а также делить на 2, 3, 4 числа в пределах 20. Также потребуется округлять числа.

Определите размер премии/дисконта к номиналу облигации.

Разделите размер премии/дисконта на количество лет до погашения.

Если была премия к номиналу, то нужно вычесть полученное число из ставки купонной доходности. Если был дисконт к номиналу, то прибавьте полученное число. Итоговая цифра — это приблизительная доходность к погашению (простая).

Проверим с помощью этого алгоритма выпуск ОФЗ-26207.

Ставка купонной доходности — 8,15% годовых. Погашение ожидается в феврале 2027 г. Цена облигации — 98,53 руб. Размер премии — 1,47 руб., количество лет до погашения — 4. Делим размер дисконта на количество лет до погашения: 1,47 / 4 ≈ 0,35. Так как дисконт от номинала, прибавляем 0,35 к 8,15 и получаем 8,5. Это и есть приблизительная оценка простой доходности к погашению.

Как узнать сумму дивидендов, начисленных по паям фондов акций

Одним из доводов в пользу прямого владения акциями против покупок паёв фондов (имеются в виду индексные фонды акций) является то, что при прямом владении акциями инвестор всегда знает положенную ему сумму дивидендов. В случае с фондом, когда приходящие дивиденды капитализируются, это совсем не очевидно.

Если инвестор хочет продать паи фонда на сумму полученных дивидендов, то появляется задача определить сумму дивидендов, начисленных на его паи. Это можно сделать, зная примерную среднюю ежегодную доходность Индекса Мосбиржи, но лучше использовать более точные методы.

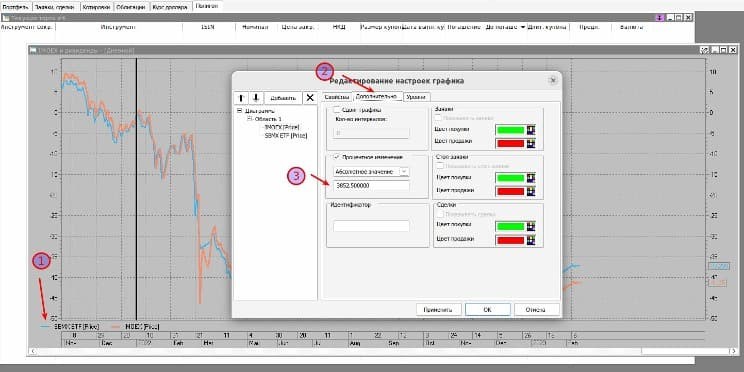

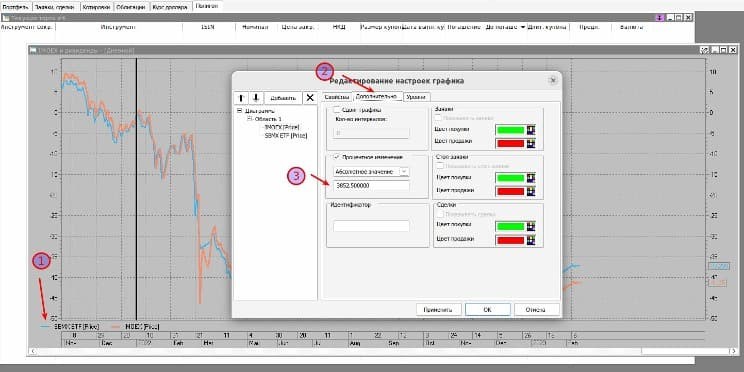

При помощи терминала QUIK можно строить графики процентного изменения цены инструмента. Если совместить график индекса и график пая фонда, то по разнице в динамике определяется, какая доля стоимости пая приходится на выплаченные за определённый период дивиденды.

В качестве примера определим сумму выплаченных с начала 2022 г. дивидендов по паям индексного фонда SBMX.

На одной диаграмме нужно построить графики IMOEX и SBMX (по этим названиям осуществлялся поиск инструментов в QUIK). Для каждого графика устанавливается тип «Линия».

Кликните правой кнопкой мыши по названию инструмента SBMX в левом нижнем углу графика. В появившемся меню выберите «Редактировать». После этого откройте вкладку «Дополнительно». Установите галочку «Процентное изменение», в выпадающем списке выберите «Абсолютное значение». В поле ниже впишите цену закрытия в первый торговый день 2022 г. В данном примере это 3 января 2022 г. Относительно этого уровня терминал будет показывать процентное изменение цены. Аналогичные операции выполните для IMOEX.

После того как графики построены, посмотрите разницу в динамике цен обоих инструментов. В примере у SBMX — —37,22%, у IMOEX — —41,25%. Расхождение составляет 4,03%. Эта разница и есть сумма дивидендов, накопившихся с начала 2022 г. Можно продать паи на сумму 4% общего размера вложений. Так основной капитал останется в сохранности.

Совмещённый график IMOEX и SBMX

Как оценить доходность облигаций

Алгоритм подойдёт для выпусков долговых бумаг со сроком погашения до четырёх лет. Необходимые навыки: складывать и вычитать в уме, а также делить на 2, 3, 4 числа в пределах 20. Также потребуется округлять числа.

Определите размер премии/дисконта к номиналу облигации.

Разделите размер премии/дисконта на количество лет до погашения.

Если была премия к номиналу, то нужно вычесть полученное число из ставки купонной доходности. Если был дисконт к номиналу, то прибавьте полученное число. Итоговая цифра — это приблизительная доходность к погашению (простая).

Проверим с помощью этого алгоритма выпуск ОФЗ-26207.

Ставка купонной доходности — 8,15% годовых. Погашение ожидается в феврале 2027 г. Цена облигации — 98,53 руб. Размер премии — 1,47 руб., количество лет до погашения — 4. Делим размер дисконта на количество лет до погашения: 1,47 / 4 ≈ 0,35. Так как дисконт от номинала, прибавляем 0,35 к 8,15 и получаем 8,5. Это и есть приблизительная оценка простой доходности к погашению.

Как узнать сумму дивидендов, начисленных по паям фондов акций

Одним из доводов в пользу прямого владения акциями против покупок паёв фондов (имеются в виду индексные фонды акций) является то, что при прямом владении акциями инвестор всегда знает положенную ему сумму дивидендов. В случае с фондом, когда приходящие дивиденды капитализируются, это совсем не очевидно.

Если инвестор хочет продать паи фонда на сумму полученных дивидендов, то появляется задача определить сумму дивидендов, начисленных на его паи. Это можно сделать, зная примерную среднюю ежегодную доходность Индекса Мосбиржи, но лучше использовать более точные методы.

При помощи терминала QUIK можно строить графики процентного изменения цены инструмента. Если совместить график индекса и график пая фонда, то по разнице в динамике определяется, какая доля стоимости пая приходится на выплаченные за определённый период дивиденды.

В качестве примера определим сумму выплаченных с начала 2022 г. дивидендов по паям индексного фонда SBMX.

На одной диаграмме нужно построить графики IMOEX и SBMX (по этим названиям осуществлялся поиск инструментов в QUIK). Для каждого графика устанавливается тип «Линия».

Кликните правой кнопкой мыши по названию инструмента SBMX в левом нижнем углу графика. В появившемся меню выберите «Редактировать». После этого откройте вкладку «Дополнительно». Установите галочку «Процентное изменение», в выпадающем списке выберите «Абсолютное значение». В поле ниже впишите цену закрытия в первый торговый день 2022 г. В данном примере это 3 января 2022 г. Относительно этого уровня терминал будет показывать процентное изменение цены. Аналогичные операции выполните для IMOEX.

После того как графики построены, посмотрите разницу в динамике цен обоих инструментов. В примере у SBMX — —37,22%, у IMOEX — —41,25%. Расхождение составляет 4,03%. Эта разница и есть сумма дивидендов, накопившихся с начала 2022 г. Можно продать паи на сумму 4% общего размера вложений. Так основной капитал останется в сохранности.

Совмещённый график IMOEX и SBMX

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба