В начале мая американские регуляторы закрыли First Republic Bank, а основную часть активов продали крупнейшему банку США — J. P. Morgan — за 10,6 млрд долларов. Это уже третий крах американского банка с марта этого года и крупнейший со времен глобального финансового кризиса 2008 года. Банк погубили растущая ставка ФРС, отток вкладчиков и слабая диверсификация бизнеса.

Разбираемся, насколько серьезны проблемы в банковской системе США, почему санатором First Republic стал именно J. P. Morgan и смогут ли лидеры рынка и дальше спасать утопающие американские банки.

Банковский кризис развивается стремительно

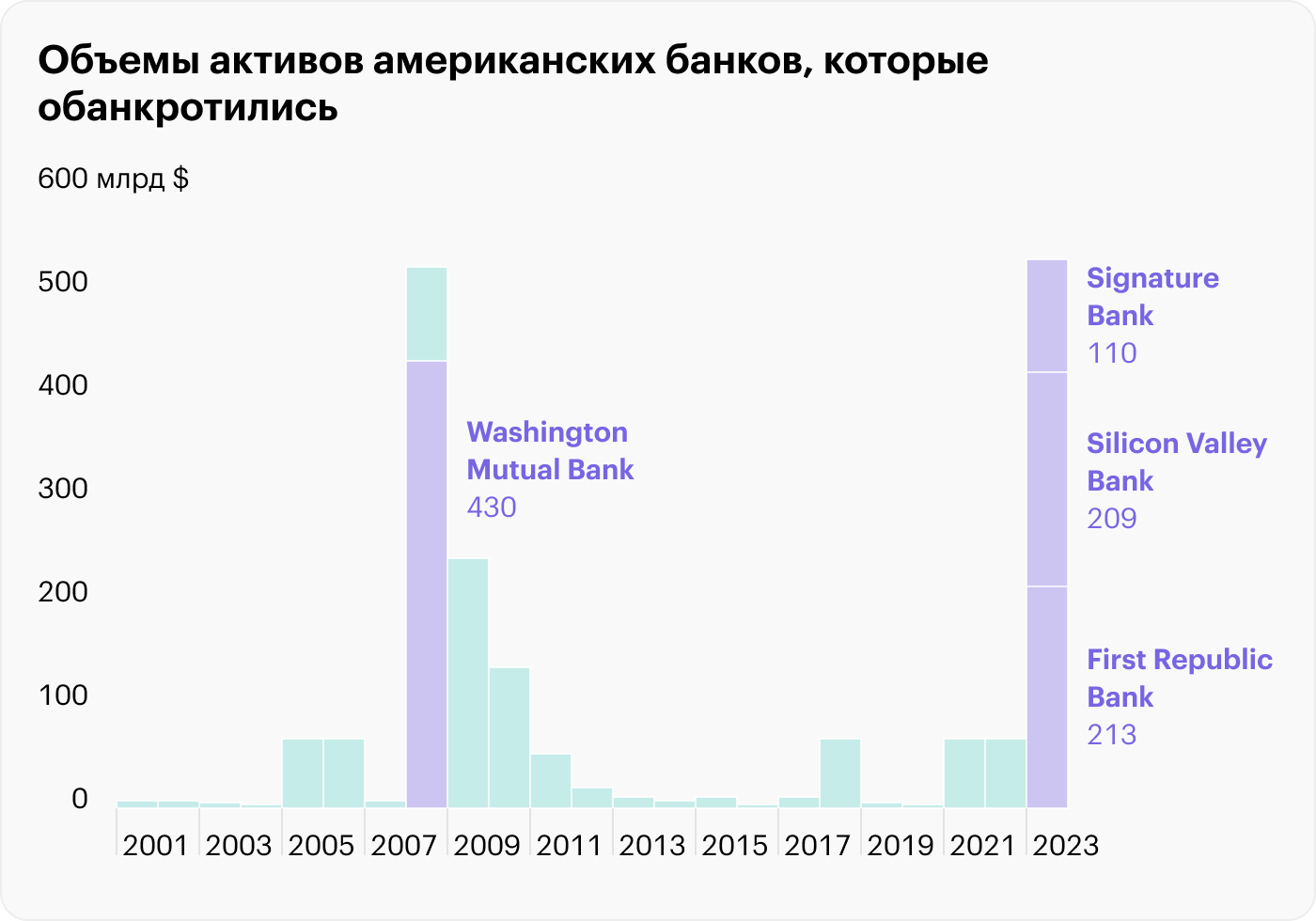

О проблемах банковского сектора США заговорили после краха Silicon Valley Bank и Signature Bank of New York в марте. С учетом First Republic активы трех рухнувших банков суммарно составили 532 млрд долларов. Это на 8 млрд долларов больше активов 25 банков во главе с Washington Mutual Bank, обанкротившихся во времена глобального финансового кризиса 2008 года.

Модель управления активами First Republic Bank была схожа с подходом Silicon Valley Bank: оба они привлекали деньги вкладчиков под низкий процент и держали резервы в ипотечных и государственных облигациях, которые начали падать в цене после роста ставки ФРС.

Но у First Republic была особенность в бизнес-модели, которая усугубила проблемы, — ипотека.

Что мы знаем о First Republic Bank

Банк основал в 1985 году в Сан-Франциско Джим Герберт, который считался одним из самых талантливых банкиров США. Он сумел вырастить First Republic из маленького банка с девятью сотрудниками до 14-го по величине активов банка страны.

В январе 2007 года Герберт продал First Republic инвестиционному банку Merrill Lynch за 1,8 млрд долларов — сделка прошла с премией 44% к рыночной оценке компании. Но спустя полтора года в США разразился финансовый кризис и бизнес Merrill Lynch пришлось спасать — на помощь тогда пришел Bank of America. Новый владелец решил, что First Republic не вписывается в концепцию бизнеса, и выставил подразделение на продажу.

Покупателем стал Джим Герберт с группой инвесторов — таким образом, банк вернулся к своему основателю. Спустя несколько месяцев после сделки они повторно разместили акции First Republic Bank на бирже на 70% дороже цены покупки.

С самого начала банк специализировался на работе с предпринимателями и крупными клиентами — управлял их активами и предоставлял дешевые ипотечные кредиты. На момент краха 79% кредитов, выданных банком, были ипотечными.

В обмен на выгодные условия по ипотеке First Republic требовал от заемщиков размещения депозитов в банке. Так, юрист из Портленда, ставший клиентом банка в 2022 году, рассказывал The Wall Street Journal, что банк предложил ему выгодный ипотечный кредит на 100 тысяч долларов со ставкой 2,95% годовых при условии неснижаемого остатка по депозиту в размере 20 тысяч долларов.

В числе клиентов First Republic был даже основатель Facebook Марк Цукерберг, которому в 2012 году банк выдал ипотечный кредит на 5,95 млн долларов по ставке 1,05% годовых.

Банк привлекал крупных клиентов благодаря программам лояльности и премиальному обслуживанию, используя их вклады для финансирования ипотечных кредитов. Эта модель приносила отличную прибыль: за 2021 год First Republic заработал 3,03% в виде процентного дохода по ипотечным кредитам, а средняя ставка по вкладам составляла всего 0,12%.

В ноябре 2022 года Джим Герберт говорил инвесторам: «Клиенты остаются с нами. Их депозиты растут, их кредиты растут, и они приводят к нам своих друзей. Это несложная модель, и она работает в любых условиях».

Но когда разница в ставках по депозитам и облигациям начала расти, а в банковской системе назрел кризис, удержать клиентов лояльностью стало уже невозможно.

Давление на банки растет вслед за ставкой

В 2022 году более половины кредитов First Republic составляли ипотечные кредиты на жилую недвижимость со средней процентной ставкой 2,89%. Вслед за ростом ставки ФРС стоимость ипотечных бумаг начала снижаться, но это не стало бы проблемой, если бы не отток вкладчиков.

Когда ставка начала расти, у клиентов банков появилась более выгодная альтернатива вкладам: к началу 2023 года фонды денежного рынка предлагали ставку около 4%, а доходность по государственным облигациям выросла до 3,5%. Чтобы удержать клиентов, First Republic начал предлагать более высокие ставки по депозитам. В четвертом квартале 2022 года банк выплатил 428 млн долларов в виде процентов по депозитам — против 20 млн долларов годом ранее.

Крах Silicon Valley Bank ускорил отток вкладчиков. По итогам первого квартала 2023 года депозитный портфель First Republic сократился с 176 до 104 млрд долларов. Масштаб проблемы усугубило то, что 68% депозитов превышало страховой порог в размере 250 тысяч долларов, — то есть две трети клиентов банка рисковали потерять свои деньги в случае его банкротства, поэтому они начали стремительно забирать их со счетов.

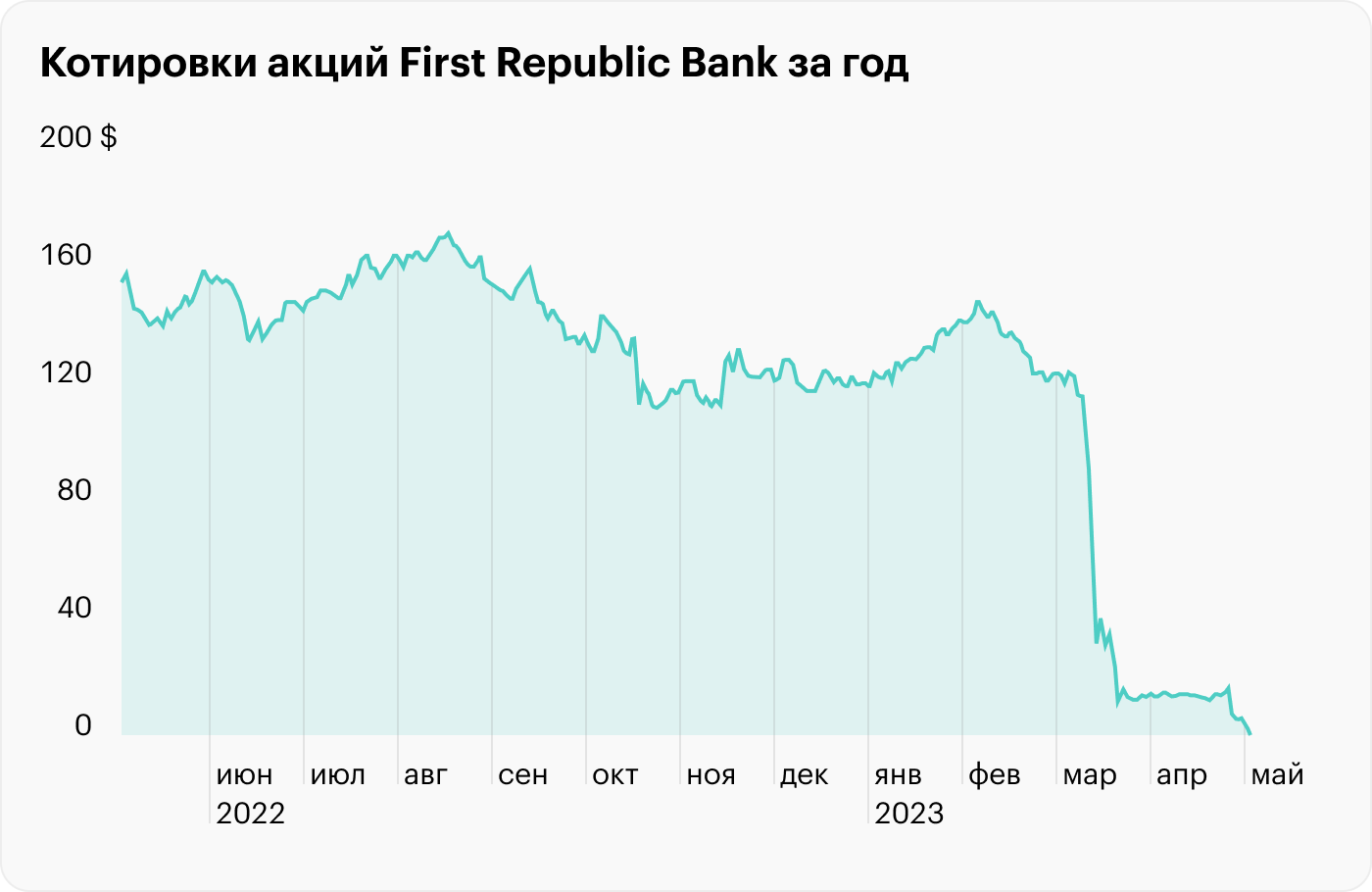

За два месяца акции банка рухнули на 98%, а 2 мая 38-летняя история банка закончилась: в этот день его отделения открылись уже в качестве офисов J. P. Morgan.

Очередное поглощение для J. P. Morgan

Кроме J. P. Morgan заявки на покупку First Republic подавали PNC Financial Services Group, Citizens Financial Group и Fifth Third Bancorp. Но предложение крупнейшего банка США оказалось самым выгодным для американской корпорации по страхованию депозитов — FDIC.

В рамках сделки J. P. Morgan принял на себя все депозиты First Republic на сумму 93,5 млрд долларов, а также 30 млрд долларов в ценных бумагах и 173 млрд долларов ипотечных кредитов, которые другие банки брать отказывались. В результате самый большой банк США стал еще крупнее.

Для J. P. Morgan подобные сделки — это привычная стратегия роста. За 200 лет он и его предшественники успели поглотить более тысячи финансовых институтов.

История банка берет начало в 1799 году, когда Аарон Бёрр основал The Bank of Manhattan. При этом в своем современном виде J. P. Morgan Chase & Co появился относительно недавно — в результате объединения Morgan Guaranty Trust и Chase Manhattan Bank в 2000 году. И с того времени он успел сильно вырасти за счет других банков.

В 2004 J. P. Morgan Chase & Co купила бизнес Bank One за 58 млрд долларов. В результате сделки банк вышел на второе место по активам в США, немного уступая Citigroup.

В 2008 году J. P. Morgan поглотил первую жертву ипотечного кризиса — инвестиционный банк Bear Stearns, купив его по цене 2 $ за акцию, хотя еще в начале 2007 бумаги торговались по 170 $.

Также в 2008 J. P. Morgan получил контроль над активами Washington Mutual Bank, банкротство которого до сих пор остается крупнейшим в современной истории США.

Что нужно знать о J. P. Morgan

J. P. Morgan — не только самый крупный банк США, но и один из самых эффективных. По итогам первого квартала 2023 года, несмотря на кризис, банку удалось улучшить большинство операционных и финансовых показателей. Но даже он потерял в депозитах.

Показатели банков «Большой четверки» за первый квартал 2023 года

В статье о крахе Silicon Valley Bank я рассказывал об особенностях учета активов в банках США. Если коротко, банки должны заранее классифицировать вложения в ценные бумаги по типу ликвидности: held to maturity (HTM) — активы, удерживаемые до погашения, и available for sale (AFS) — активы, доступные для продажи. Из-за роста ставки стоимость облигаций начала падать и активы, удерживаемые до погашения, начали обесцениваться, что вело к росту нереализованных убытков.

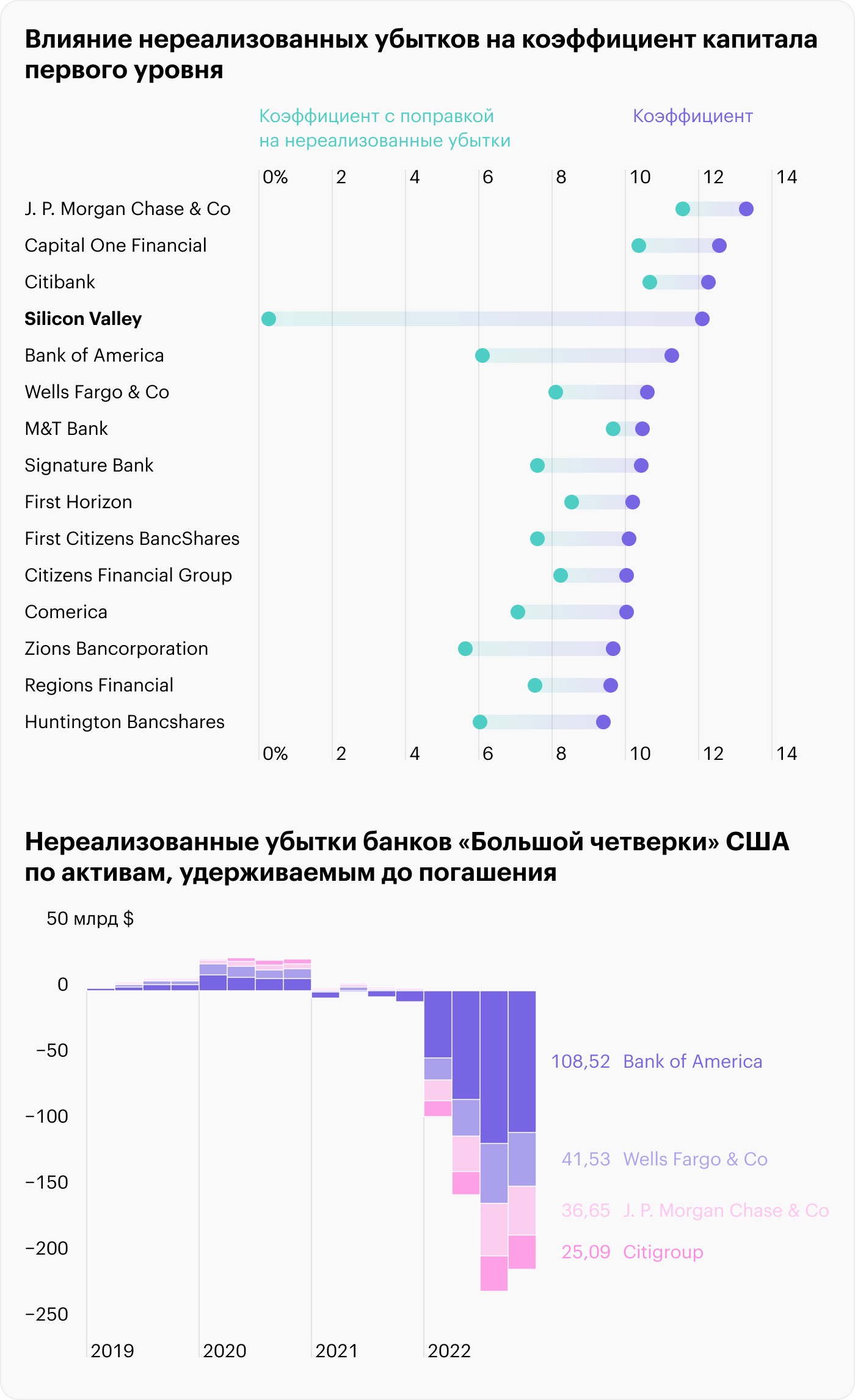

У небольших банков эти нереализованные убытки не влияли на коэффициенты капитала первого уровня (CET1). В результате у того же Silicon Valley образовался огромный разрыв в капитале: без учета нереализованного убытка все было в рамках нормативов, но при его учете оказалось, что денег у банка практически нет.

У крупных банков ситуация иная: они обязаны учитывать в CET1 нереализованные убытки, что делает их подход к управлению активами более консервативным и стрессоустойчивым.

По этому показателю J. P. Morgan выглядит лучшим среди крупных американских банков: даже с учетом нереализованных убытков нормативы достаточности капитала у него самые высокие в секторе.

При этом по размеру нереализованного убытка J. P. Morgan занимает третье место в «Большой четверке», несмотря на лидерство по активам, что также указывает на более взвешенный подход банка к управлению резервами и капиталом.

Нереализованные убытки банков резко выросли в 2022 году на фоне роста ставки ФРС и падения в цене гособлигаций. Источник: Bloomberg, твиттер-аккаунт @alvinfoo

Как устроен бизнес J. P. Morgan

В структуре банка работает четыре бизнес-сегмента:

Розничный банк — оказывает услуги розничным клиентам: выдает ипотечные и потребительские кредиты, выпускает кредитные карты, принимает деньги на депозиты и предлагает услуги доверительного управления.

Корпоративный и инвестиционный банк — организует размещение новых ценных бумаг на бирже, оказывает услуги маркетмейкера, консультирует компании по вопросам корпоративного управления и ведет самостоятельную торговлю ценными бумагами на бирже.

Коммерческий банк — работает с компаниями среднего и крупного бизнеса, оказывая им услуги кредитования и софинансирования, а также услуги сопровождения зарплатных проектов.

Управление активами и капиталом — в этом сегменте банк управляет активами и частным капиталом.

Структура и эффективность бизнеса J. P. Morgan, млрд долларов

Результаты по прибыли за 2022 год, на первый взгляд, выглядят плохими: показатели упали во всех сегментах. Но это во многом объясняется техническим фактором: в 2021 году расформировали резервы, которые создавались под возможные просрочки по кредитам в 2020 году на фоне опасений о росте банкротств из-за пандемии.

После расформирования резервов они пошли в учет прибыли банка, что и создало эффект высокой базы. Если сравнивать показатели 2022 и 2020 года, то J. P. Morgan продемонстрировал рост прибыли во всех сегментах бизнеса.

В России учет резервов ведется похожим образом. По итогам 2023 года это позволит многим банкам показать лучшую прибыль. К примеру, лидер российского рынка Сбербанк в 2022 году увеличил размер резервов под возможные кредитные убытки на 224,5%, а в этом году резервы частично расформируют и учтут в прибыли банка.

Как реагирует рынок

После краха First Republic Bank и ускоренной передачи его активов под управление J. P. Morgan паника в банковском секторе США не утихла, а бумаги региональных банков продолжили стремительное падение. Например, акции PacWest, в активах которого 40 млрд долларов, упали на 60% после краха First Republic. Чтобы избежать банкротства, банк рассматривает продажу бизнеса стратегическому инвестору.

Акции другого банка — Western Alliance — также падали на 60% после банкротства First Republic на новостях о возможной продаже. Но на следующий день после обвала руководство банка опровергло новости о готовящейся сделке, и акции начали восстанавливаться. К 10 мая бумаги Western Alliance и PacWest полностью восстановились до уровней 2 мая.

Комиссия по ценным бумагам и биржам в ближайшее время может начать расследование о манипулировании акциями ряда американских региональных банков. По данным аналитической компании Ortex, только в четверг, 4 мая, спекулянты заработали 378,9 млн долларов на «коротких» позициях против акций банковского сектора.

На фоне банковского кризиса снова заговорили об ответственности аудиторов: у трех рухнувших в этом году банков аудитором был KPMG, который выдал положительное аудиторское заключение к их отчетности. На банковский сектор пришлось 14% годовой выручки KPMG за 2021 год, и это самая высокая доля среди крупнейших аудиторских фирм: у PWC на банки приходится 8% выручки, у EY — 3%, у Deloitte — 2%. Кроме того, главные исполнительные директора Signature и First Republic были бывшими партнерами KPMG.

Насколько независимы аудиторы в своих решениях и можно ли доверять их заключениям — важные вопросы, которые теперь беспокоят инвесторов.

Что в итоге

J. P. Morgan Chase выступил в качестве спасательного круга для First Republic Bank и всей банковской системы США, но сможет ли он и дальше поглощать проблемные банки — вопрос открытый. По законодательству США J. P. Morgan считается системно значимым банком и приобретать новые ему не разрешается из-за высокой доли на рынке депозитов США. В случае с First Republic для банка сделали исключение.

Из-за высоких нереализованных убытков другие банки из «Большой четверки» могут отказаться от спасения более мелких игроков, которое может ударить по их и без того низкой рентабельности.

В этой ситуации наиболее вероятным выглядит сценарий консолидации банковского сектора и создания на базе небольших региональных банков более крупных игроков либо создание «супербанков» на базе «Большой четверки» под контролем Минфина и корпорации по страхованию депозитов.

Разбираемся, насколько серьезны проблемы в банковской системе США, почему санатором First Republic стал именно J. P. Morgan и смогут ли лидеры рынка и дальше спасать утопающие американские банки.

Банковский кризис развивается стремительно

О проблемах банковского сектора США заговорили после краха Silicon Valley Bank и Signature Bank of New York в марте. С учетом First Republic активы трех рухнувших банков суммарно составили 532 млрд долларов. Это на 8 млрд долларов больше активов 25 банков во главе с Washington Mutual Bank, обанкротившихся во времена глобального финансового кризиса 2008 года.

Модель управления активами First Republic Bank была схожа с подходом Silicon Valley Bank: оба они привлекали деньги вкладчиков под низкий процент и держали резервы в ипотечных и государственных облигациях, которые начали падать в цене после роста ставки ФРС.

Но у First Republic была особенность в бизнес-модели, которая усугубила проблемы, — ипотека.

Что мы знаем о First Republic Bank

Банк основал в 1985 году в Сан-Франциско Джим Герберт, который считался одним из самых талантливых банкиров США. Он сумел вырастить First Republic из маленького банка с девятью сотрудниками до 14-го по величине активов банка страны.

В январе 2007 года Герберт продал First Republic инвестиционному банку Merrill Lynch за 1,8 млрд долларов — сделка прошла с премией 44% к рыночной оценке компании. Но спустя полтора года в США разразился финансовый кризис и бизнес Merrill Lynch пришлось спасать — на помощь тогда пришел Bank of America. Новый владелец решил, что First Republic не вписывается в концепцию бизнеса, и выставил подразделение на продажу.

Покупателем стал Джим Герберт с группой инвесторов — таким образом, банк вернулся к своему основателю. Спустя несколько месяцев после сделки они повторно разместили акции First Republic Bank на бирже на 70% дороже цены покупки.

С самого начала банк специализировался на работе с предпринимателями и крупными клиентами — управлял их активами и предоставлял дешевые ипотечные кредиты. На момент краха 79% кредитов, выданных банком, были ипотечными.

В обмен на выгодные условия по ипотеке First Republic требовал от заемщиков размещения депозитов в банке. Так, юрист из Портленда, ставший клиентом банка в 2022 году, рассказывал The Wall Street Journal, что банк предложил ему выгодный ипотечный кредит на 100 тысяч долларов со ставкой 2,95% годовых при условии неснижаемого остатка по депозиту в размере 20 тысяч долларов.

В числе клиентов First Republic был даже основатель Facebook Марк Цукерберг, которому в 2012 году банк выдал ипотечный кредит на 5,95 млн долларов по ставке 1,05% годовых.

Банк привлекал крупных клиентов благодаря программам лояльности и премиальному обслуживанию, используя их вклады для финансирования ипотечных кредитов. Эта модель приносила отличную прибыль: за 2021 год First Republic заработал 3,03% в виде процентного дохода по ипотечным кредитам, а средняя ставка по вкладам составляла всего 0,12%.

В ноябре 2022 года Джим Герберт говорил инвесторам: «Клиенты остаются с нами. Их депозиты растут, их кредиты растут, и они приводят к нам своих друзей. Это несложная модель, и она работает в любых условиях».

Но когда разница в ставках по депозитам и облигациям начала расти, а в банковской системе назрел кризис, удержать клиентов лояльностью стало уже невозможно.

Давление на банки растет вслед за ставкой

В 2022 году более половины кредитов First Republic составляли ипотечные кредиты на жилую недвижимость со средней процентной ставкой 2,89%. Вслед за ростом ставки ФРС стоимость ипотечных бумаг начала снижаться, но это не стало бы проблемой, если бы не отток вкладчиков.

Когда ставка начала расти, у клиентов банков появилась более выгодная альтернатива вкладам: к началу 2023 года фонды денежного рынка предлагали ставку около 4%, а доходность по государственным облигациям выросла до 3,5%. Чтобы удержать клиентов, First Republic начал предлагать более высокие ставки по депозитам. В четвертом квартале 2022 года банк выплатил 428 млн долларов в виде процентов по депозитам — против 20 млн долларов годом ранее.

Крах Silicon Valley Bank ускорил отток вкладчиков. По итогам первого квартала 2023 года депозитный портфель First Republic сократился с 176 до 104 млрд долларов. Масштаб проблемы усугубило то, что 68% депозитов превышало страховой порог в размере 250 тысяч долларов, — то есть две трети клиентов банка рисковали потерять свои деньги в случае его банкротства, поэтому они начали стремительно забирать их со счетов.

За два месяца акции банка рухнули на 98%, а 2 мая 38-летняя история банка закончилась: в этот день его отделения открылись уже в качестве офисов J. P. Morgan.

Очередное поглощение для J. P. Morgan

Кроме J. P. Morgan заявки на покупку First Republic подавали PNC Financial Services Group, Citizens Financial Group и Fifth Third Bancorp. Но предложение крупнейшего банка США оказалось самым выгодным для американской корпорации по страхованию депозитов — FDIC.

В рамках сделки J. P. Morgan принял на себя все депозиты First Republic на сумму 93,5 млрд долларов, а также 30 млрд долларов в ценных бумагах и 173 млрд долларов ипотечных кредитов, которые другие банки брать отказывались. В результате самый большой банк США стал еще крупнее.

Для J. P. Morgan подобные сделки — это привычная стратегия роста. За 200 лет он и его предшественники успели поглотить более тысячи финансовых институтов.

История банка берет начало в 1799 году, когда Аарон Бёрр основал The Bank of Manhattan. При этом в своем современном виде J. P. Morgan Chase & Co появился относительно недавно — в результате объединения Morgan Guaranty Trust и Chase Manhattan Bank в 2000 году. И с того времени он успел сильно вырасти за счет других банков.

В 2004 J. P. Morgan Chase & Co купила бизнес Bank One за 58 млрд долларов. В результате сделки банк вышел на второе место по активам в США, немного уступая Citigroup.

В 2008 году J. P. Morgan поглотил первую жертву ипотечного кризиса — инвестиционный банк Bear Stearns, купив его по цене 2 $ за акцию, хотя еще в начале 2007 бумаги торговались по 170 $.

Также в 2008 J. P. Morgan получил контроль над активами Washington Mutual Bank, банкротство которого до сих пор остается крупнейшим в современной истории США.

Что нужно знать о J. P. Morgan

J. P. Morgan — не только самый крупный банк США, но и один из самых эффективных. По итогам первого квартала 2023 года, несмотря на кризис, банку удалось улучшить большинство операционных и финансовых показателей. Но даже он потерял в депозитах.

Показатели банков «Большой четверки» за первый квартал 2023 года

В статье о крахе Silicon Valley Bank я рассказывал об особенностях учета активов в банках США. Если коротко, банки должны заранее классифицировать вложения в ценные бумаги по типу ликвидности: held to maturity (HTM) — активы, удерживаемые до погашения, и available for sale (AFS) — активы, доступные для продажи. Из-за роста ставки стоимость облигаций начала падать и активы, удерживаемые до погашения, начали обесцениваться, что вело к росту нереализованных убытков.

У небольших банков эти нереализованные убытки не влияли на коэффициенты капитала первого уровня (CET1). В результате у того же Silicon Valley образовался огромный разрыв в капитале: без учета нереализованного убытка все было в рамках нормативов, но при его учете оказалось, что денег у банка практически нет.

У крупных банков ситуация иная: они обязаны учитывать в CET1 нереализованные убытки, что делает их подход к управлению активами более консервативным и стрессоустойчивым.

По этому показателю J. P. Morgan выглядит лучшим среди крупных американских банков: даже с учетом нереализованных убытков нормативы достаточности капитала у него самые высокие в секторе.

При этом по размеру нереализованного убытка J. P. Morgan занимает третье место в «Большой четверке», несмотря на лидерство по активам, что также указывает на более взвешенный подход банка к управлению резервами и капиталом.

Нереализованные убытки банков резко выросли в 2022 году на фоне роста ставки ФРС и падения в цене гособлигаций. Источник: Bloomberg, твиттер-аккаунт @alvinfoo

Как устроен бизнес J. P. Morgan

В структуре банка работает четыре бизнес-сегмента:

Розничный банк — оказывает услуги розничным клиентам: выдает ипотечные и потребительские кредиты, выпускает кредитные карты, принимает деньги на депозиты и предлагает услуги доверительного управления.

Корпоративный и инвестиционный банк — организует размещение новых ценных бумаг на бирже, оказывает услуги маркетмейкера, консультирует компании по вопросам корпоративного управления и ведет самостоятельную торговлю ценными бумагами на бирже.

Коммерческий банк — работает с компаниями среднего и крупного бизнеса, оказывая им услуги кредитования и софинансирования, а также услуги сопровождения зарплатных проектов.

Управление активами и капиталом — в этом сегменте банк управляет активами и частным капиталом.

Структура и эффективность бизнеса J. P. Morgan, млрд долларов

Результаты по прибыли за 2022 год, на первый взгляд, выглядят плохими: показатели упали во всех сегментах. Но это во многом объясняется техническим фактором: в 2021 году расформировали резервы, которые создавались под возможные просрочки по кредитам в 2020 году на фоне опасений о росте банкротств из-за пандемии.

После расформирования резервов они пошли в учет прибыли банка, что и создало эффект высокой базы. Если сравнивать показатели 2022 и 2020 года, то J. P. Morgan продемонстрировал рост прибыли во всех сегментах бизнеса.

В России учет резервов ведется похожим образом. По итогам 2023 года это позволит многим банкам показать лучшую прибыль. К примеру, лидер российского рынка Сбербанк в 2022 году увеличил размер резервов под возможные кредитные убытки на 224,5%, а в этом году резервы частично расформируют и учтут в прибыли банка.

Как реагирует рынок

После краха First Republic Bank и ускоренной передачи его активов под управление J. P. Morgan паника в банковском секторе США не утихла, а бумаги региональных банков продолжили стремительное падение. Например, акции PacWest, в активах которого 40 млрд долларов, упали на 60% после краха First Republic. Чтобы избежать банкротства, банк рассматривает продажу бизнеса стратегическому инвестору.

Акции другого банка — Western Alliance — также падали на 60% после банкротства First Republic на новостях о возможной продаже. Но на следующий день после обвала руководство банка опровергло новости о готовящейся сделке, и акции начали восстанавливаться. К 10 мая бумаги Western Alliance и PacWest полностью восстановились до уровней 2 мая.

Комиссия по ценным бумагам и биржам в ближайшее время может начать расследование о манипулировании акциями ряда американских региональных банков. По данным аналитической компании Ortex, только в четверг, 4 мая, спекулянты заработали 378,9 млн долларов на «коротких» позициях против акций банковского сектора.

На фоне банковского кризиса снова заговорили об ответственности аудиторов: у трех рухнувших в этом году банков аудитором был KPMG, который выдал положительное аудиторское заключение к их отчетности. На банковский сектор пришлось 14% годовой выручки KPMG за 2021 год, и это самая высокая доля среди крупнейших аудиторских фирм: у PWC на банки приходится 8% выручки, у EY — 3%, у Deloitte — 2%. Кроме того, главные исполнительные директора Signature и First Republic были бывшими партнерами KPMG.

Насколько независимы аудиторы в своих решениях и можно ли доверять их заключениям — важные вопросы, которые теперь беспокоят инвесторов.

Что в итоге

J. P. Morgan Chase выступил в качестве спасательного круга для First Republic Bank и всей банковской системы США, но сможет ли он и дальше поглощать проблемные банки — вопрос открытый. По законодательству США J. P. Morgan считается системно значимым банком и приобретать новые ему не разрешается из-за высокой доли на рынке депозитов США. В случае с First Republic для банка сделали исключение.

Из-за высоких нереализованных убытков другие банки из «Большой четверки» могут отказаться от спасения более мелких игроков, которое может ударить по их и без того низкой рентабельности.

В этой ситуации наиболее вероятным выглядит сценарий консолидации банковского сектора и создания на базе небольших региональных банков более крупных игроков либо создание «супербанков» на базе «Большой четверки» под контролем Минфина и корпорации по страхованию депозитов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба