14 мая 2023 РБК Quote Копытина Ольга

Россияне в 2022 году активно открывали счета за границей и переводили на них средства. «РБК Инвестиции» подготовили инструкцию для тех, у кого остатки или обороты по таким счетам превышают ₽600 тыс.

Начиная с 2022 года российские физические лица значительно увеличили объемы средств, которые переводятся иностранным банкам и брокерам. Объем нетто-переводов физлиц в банки-нерезиденты с 1 января 2022 года по 1 марта 2023 года достиг ₽2,4 трлн, а объем переводов брокерам-нерезидентам — ₽264 млрд.

Налоговым резидентам России, которые открыли счет за границей в 2022 году, до 1 июня необходимо подать в Федеральную налоговую службу отчет о движении денежных средств (ОДДС). Это касается только тех счетов, сумма остатков по которым на 31 декабря превысила ₽600 тыс. или сумма оборотов по которым внутри года превысила ₽600 тыс. (или эквивалент в иностранной валюте).

Если было открыто несколько счетов, то установленный лимит ₽600 тыс. в год рассчитывается по каждому счету в отдельности, а не суммарно в целом.

Кто должен сдавать отчет о движении денежных средств по счету

Отчитываться о движении денежных средств по зарубежным счетам обязаны налоговые резиденты России с суммой остатков или оборотов более ₽600 тыс. (или эквивалент в иностранной валюте).

«Статус валютного резидентства для этого отчета не имеет значения, так как все граждане с паспортом Российской Федерации являются валютными резидентами, даже если есть еще одно гражданство. Эти два статуса не зависят друг от друга и никак не влияют на обязательства, которые имеются у каждого из этих статусов», — уточнил управляющий партнер консалтинговой компании «ТаксМейт» Роман Трошин.

Как узнать, я налоговый резидент или нет?

Налоговый резидент — это физическое лицо, фактически находившееся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Чтобы понимать надо ли подавать ОДДС, нужно проверить свой статус налогового резидента на 31 декабря отчетного года.

«То есть мы смотрим статус не на сейчас, когда наступает срок подачи ОДДС за 2022 год — на 1 июня 2023 года, а на последний день отчетного периода — 31 декабря 2022 года», — подчеркнул Трошин.

Как сдавать отчет о движении денежных средств по счету

Когда

Отчет представляется ежегодно в срок до 1 июня года, следующего за отчетным. Если отчетная дата выпадает на выходной день, отчет необходимо сдать раньше — в последний рабочий день перед 1 июня, так как по этому виду отчетности правило о переносе срока не применяется.

Кто

непосредственно физическое лицо — резидент;

уполномоченный представитель физического лица — резидента, полномочия которого подтверждены в соответствии с законодательством Российской Федерации.

Форма

в электронном виде через личный кабинет налогоплательщика на официальном сайте ФНС России;

на бумажном носителе лично;

на бумажном носителе заказным письмом с уведомлением по почте.

Куда

В налоговый орган по месту учета (месту регистрации).

О чем нужно отчитываться

Согласно рекомендациям ФНС, в ОДДС необходимо отразить информацию по всем движениям денежных средств для банковских счетов или ценных бумаг для брокерских счетов, за исключением операций по конвертации валюты, говорит Роман Трошин.

«Не стоит забывать и об ограничениях по движению валюты, которые действуют сейчас. Нарушение этих правил подпадает под закон о валютном регулировании. Штрафы могут достигать до 100% от «незаконных» оборотов в зависимости от конкретной нормы законодательства, под которую попадает случай человека», — напоминает эксперт.

Можно ли указывать в отчете только общие суммы или часть операций

«Мы рекомендуем отражать всю информацию по счету, поскольку ФНС получает информацию из других государств не только о наличии счетов, но и об общем обороте средств по счету. Поэтому, если не отразить часть операций, при проверке налоговым органом может возникнуть вопрос у инспектора, почему такая разница. Придется показывать скрытые операции», — предупреждает Трошин.

Он отмечает, что по опыту работы с кейсами со скрытыми операциями сроки на разрешение спора с налоговой могут составлять до одного года. За это время налогоплательщик успеет получить налоговые санкции в виде начисленных штрафов по валютному и налоговому законодательству. Отмена таких решений трудозатратна и длительна, по словам эксперта.

Некоторые инвестиционные и налоговые советники рекомендуют отражать в ОДДС только общие данные: сколько было денег на начало, сколько на конец года, сколько пришло, сколько ушло, сколько осталось. Они выдвигают предположение, что налоговая не узнает обо всех операциях, если вы сами о них не сообщите, и таким образом можно уберечься от проверки и штрафов.

Однако, Роман Трошин указывает на то, что отчет в общей форме не дает гарантии защиты от проверки со стороны ФНС. «При расхождении сумм с данными, пришедшими по международному обмену, от ФНС придет требование с представлением пояснений и корректировки ОДДС. Если такое требование не исполнить — налоговые риски достаточно существенны», — предупреждает эксперт.

Можно ли не подавать ОДДС?

Роман Трошин предостерегает от мысли, что если не подавать отчет вовсе, то можно остаться незамеченным. «Даже через два года ФНС выявляет таких неплательщиков, и тогда дело принимает более серьезный оборот: если по зарубежным счетам прошло больше ₽2,7 млн, то в силу вступает уголовное преследование со всеми вытекающими: штрафы по уголовному кодексу, вплоть до лишения свободы. «Звучит устрашающе, но на сегодняшний день это реальные риски», — говорит эксперт.

«Если не подать ОДДС или подать не в срок, штраф составит от ₽1000 до ₽3000. Плюс к этой сумме добавляется риск получения штрафа до 100% еще и по валютному законодательству. А если по зарубежному счету проходили доходы, которые не задекларированы в России, то здесь наступает налоговая ответственность за непредоставление 3-НДФЛ и неуплату налогов. Штраф может быть от ₽1000 до 50% от доначисленной суммы. Мы рекомендуем проводить чек-ап перед окончанием отчетного периода, чтобы спланировать свои действия по составлению отчетности и застраховать себя от налоговых, административных, валютных и уголовных рисков», — отметил Роман Трошин.

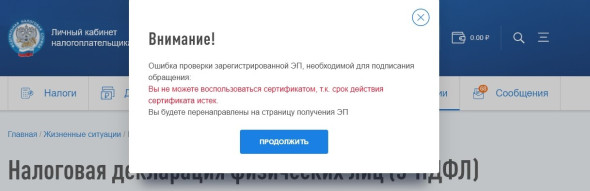

Как заполнить отчет о движении денежных средств по счету (вкладу) через личный кабинет налогоплательщика

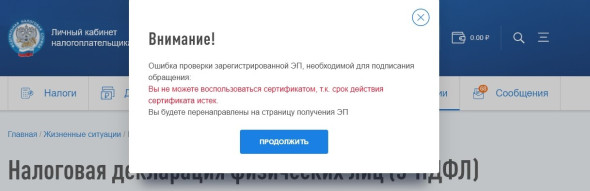

1. Заходим в «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России. Это можно сделать с помощью подтвержденного аккаунта на Госуслугах или ранее созданной электронной подписи (ЭП). Если подпись ранее не была создана или срок действия прежней истек, то ее потребуется создать на следующем этапе.

2. Создание неквалифицированной электронной подписи: в личном кабинете в правом верхнем углу наводим курсор на свои ФИО, переходим в «Настройки профиля» и далее в «Электронная подпись». Для создания электронной подписи следуйте подсказкам из экранного окна. На генерацию ЭП уходит от 15 минут до суток, поэтому не следует откладывать заполнение отчета на последний день.

Перед заполнением ОДДС потребуется выпустить или перевыпустить электронную подпись, если она отсутствует или истек срок предыдущей (Фото: РБК Инвестиции)

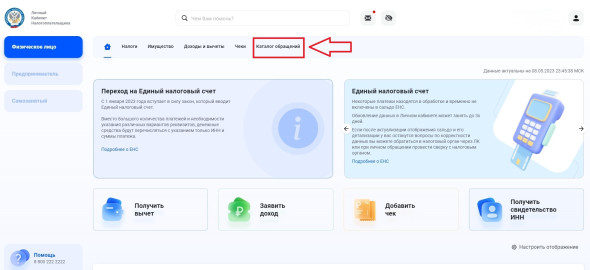

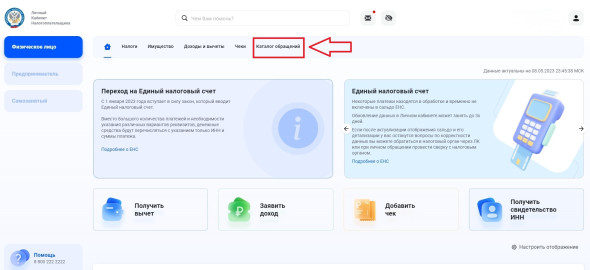

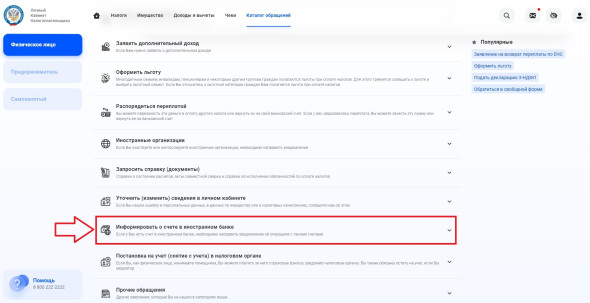

3. В личном кабинете налогоплательщика выбираем в меню пункт «Каталог обращений»

Как в личном кабинете налогоплательщика заполнить отчет о движении денежных средств по счету (вкладу) (Фото: РБК Инвестиции)

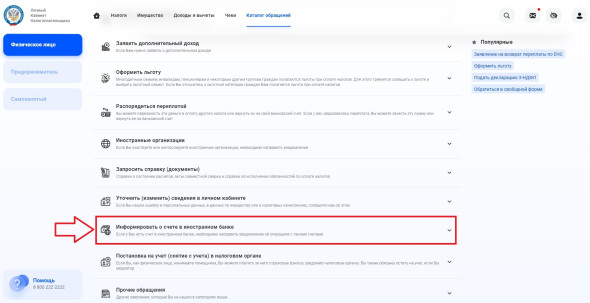

4. Далее раскрываем выпадающий список пункта «Информировать о счете в иностранном банке»

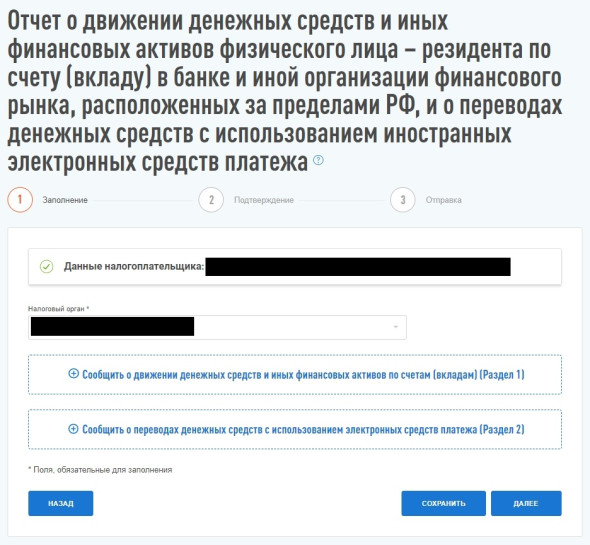

5. Выбираем «Отчет о движении денежных средств по счету (вкладу)»

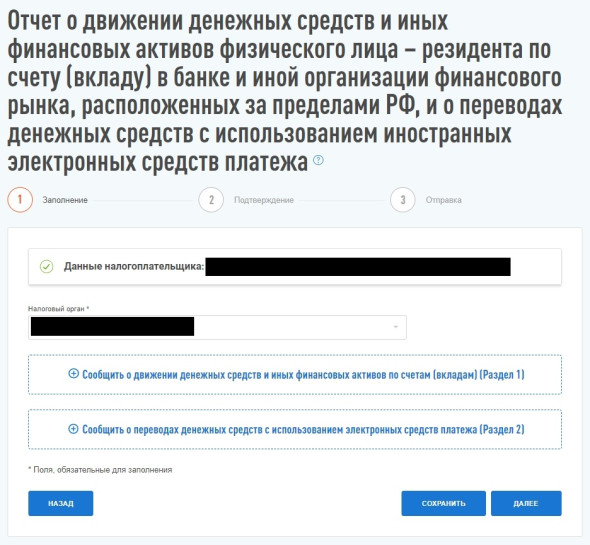

6. В открывшейся форме для заполнения данные налогоплательщика (ФИО и ИНН) и данные налогового органа заполнены автоматически.

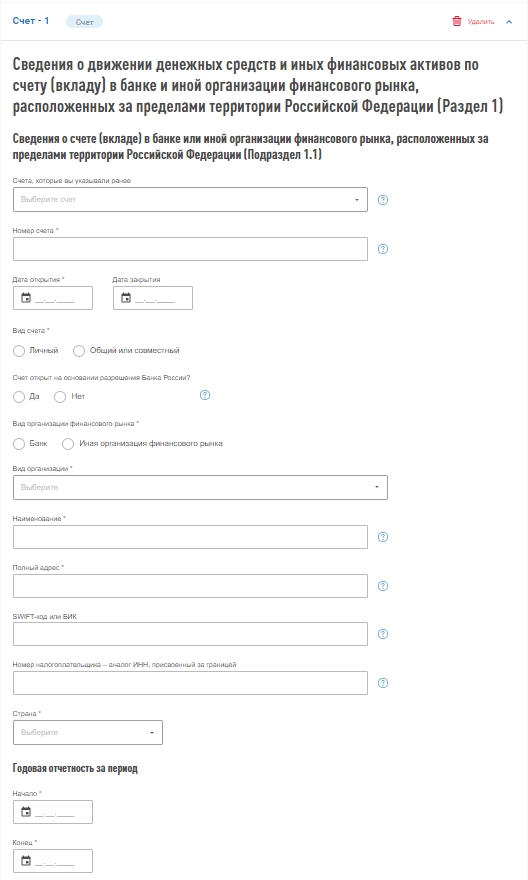

Для заполнения информации по счетам в банках и у брокеров выбираем «Сообщить о движении денежных средств и иных финансовых активов по счетам (вкладам)». Над этим пунктом появится запись «Счет — 1». Она интерактивна, нажимаем и выпадает форма для заполнения.

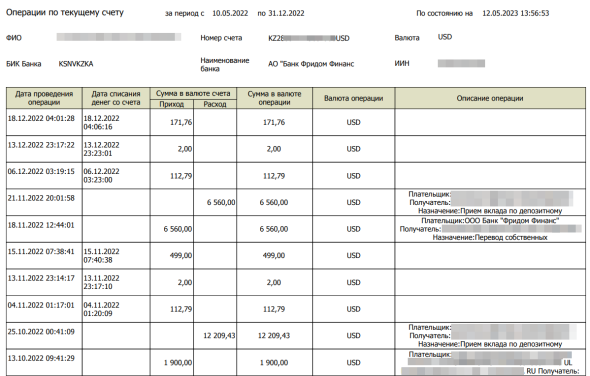

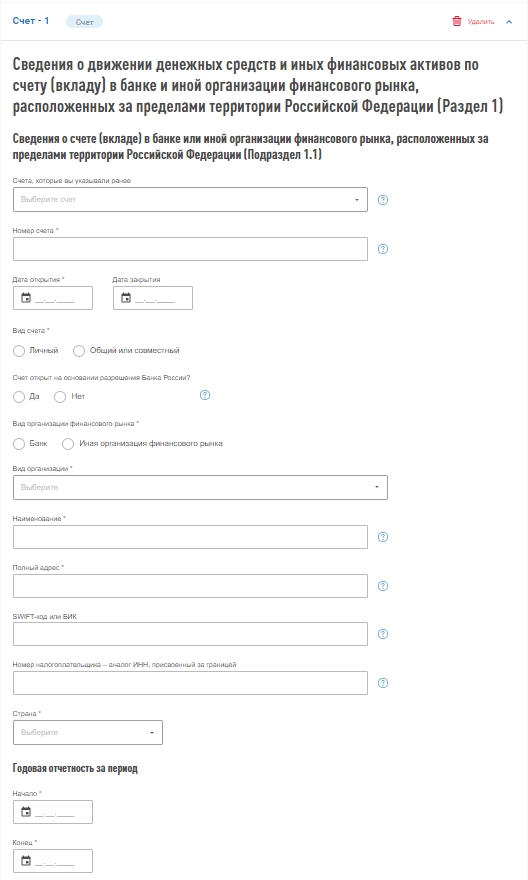

7. Чтобы далее заполнять форму, открываем отчет «Операции по текущему счету», который предварительно заказали или выгрузили в приложении банка / брокера.

Пример отчета «Операции по текущему счету» физического лица в «Банке Фридом Финанс Казахстан» (Фото: РБК Инвестиции)

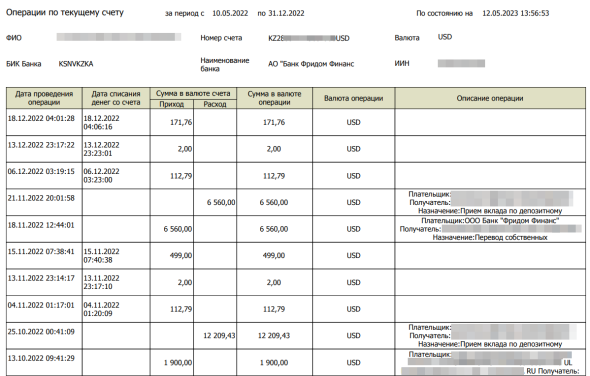

8. Заполняем форму «Сведения о счете (вкладе) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации (Подраздел 1.1)». Если владелец счета своевременно уведомил ФНС о его открытии, система предложит выбрать его из выпадающего списка и все остальные поля заполнятся автоматически.

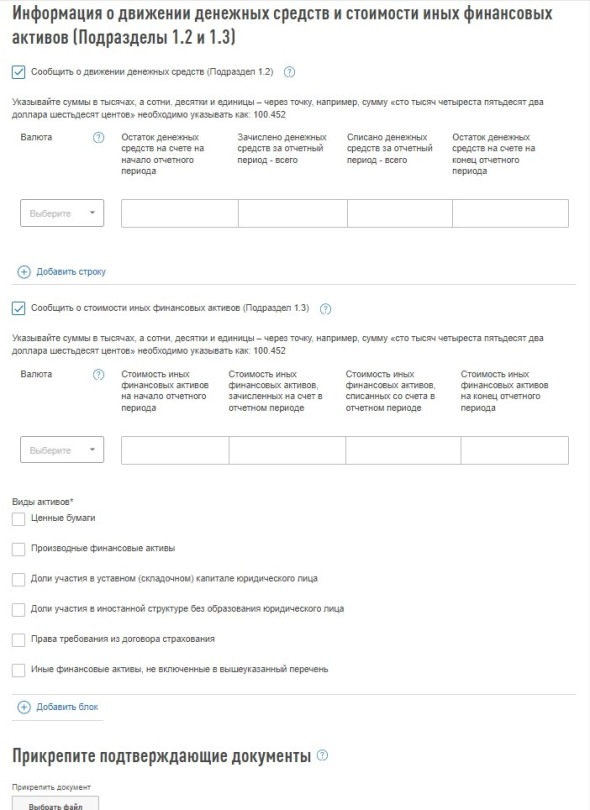

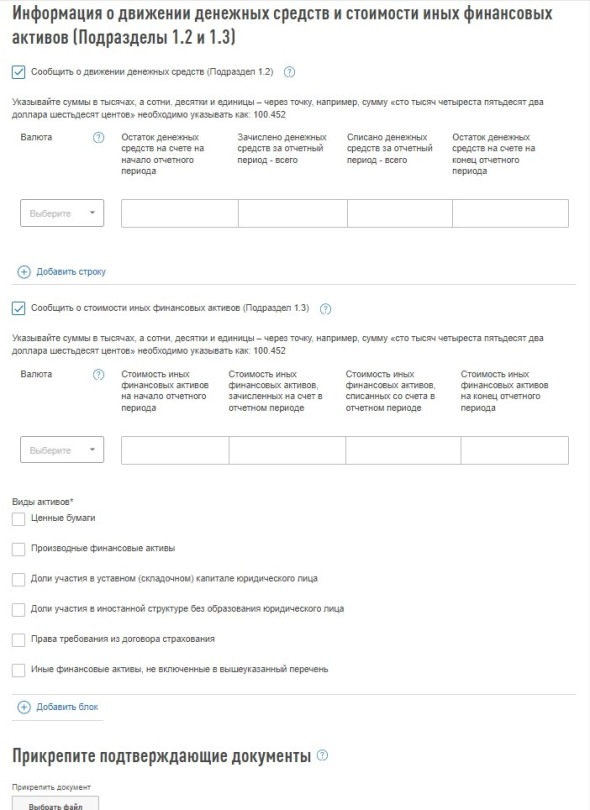

9. Заполняем форму «Информация о движении денежных средств и стоимости иных финансовых активов (Подразделы 1.2 и 1.3)»

В подразделе 1.2 заполняем информацию о движении денежных средств. Для каждой валюты делаем это отдельно.

В подразделе 1.3 заполняем информацию о стоимости финансовых активов. Для активов в разных валютах для каждой валюты делаем это отдельно.

10. Прикрепите подтверждающие документы — это необязательно, но желательно. Предварительно переименуйте документ, чтобы он имел индивидуализирующие признаки — наименование, реквизиты. Например, «Отчет ОДДС за 2022 год Ивановой О. Н. ИНН 123456789123». Если документы на иностранном языке, то они должны быть переведены на русский язык и заверены нотариусом.

11. Для заполнения информации по счетам в электронных кошельках выбираем «Сообщить о переводах денежных средств с использованием электронных средств платежа». Над этим пунктом появится запись «ЭСП — 1». Она интерактивна, нажимаем и выпадает форма для заполнения.

Форма заполнения аналогична форме по банковским и финансовым организациям. За исключением идентификатора электронного средства платежа — это номер счета в электронном кошельке (допускаются только цифры и буквы латинского алфавита).

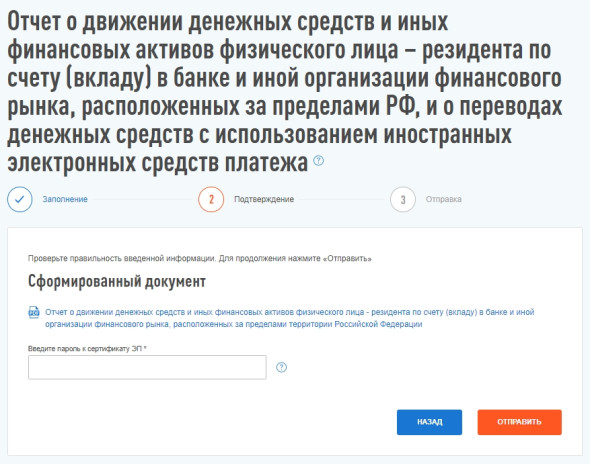

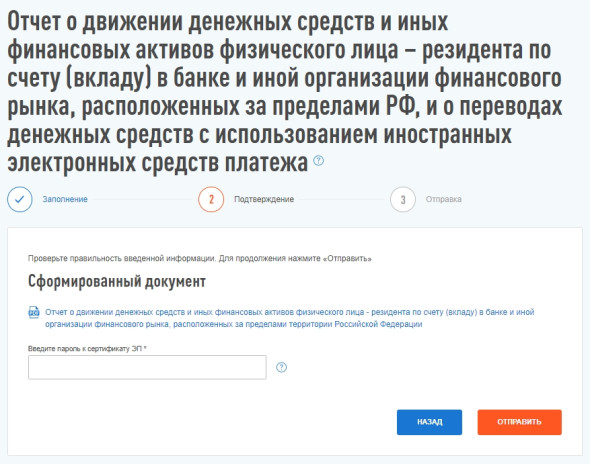

12. На вкладке «Подтверждение» вы увидите сформированный документ, здесь же можно проверить правильность введенной информации. Если все заполнено верно, то вводим электронную цифровую подпись и нажимаем кнопку «Отправить».

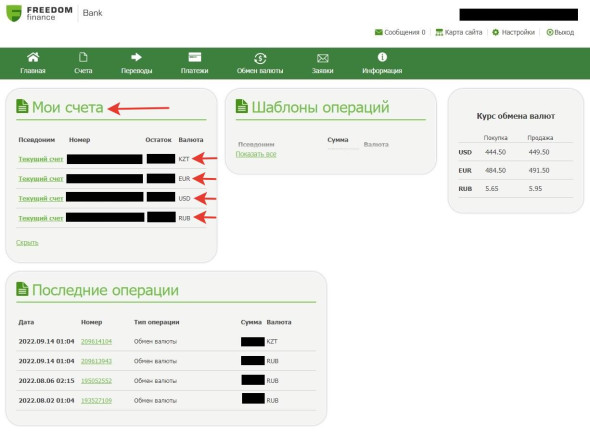

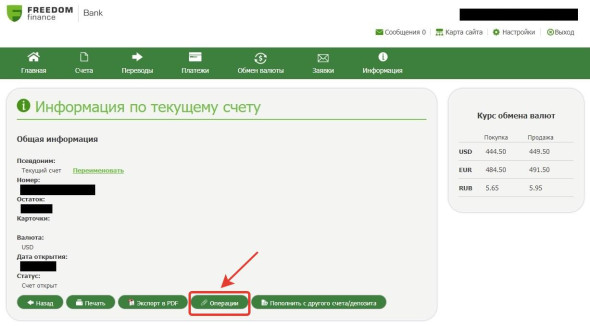

Как запросить отчет «Операции по текущему счету» в «Банке Фридом Финанс Казахстан»

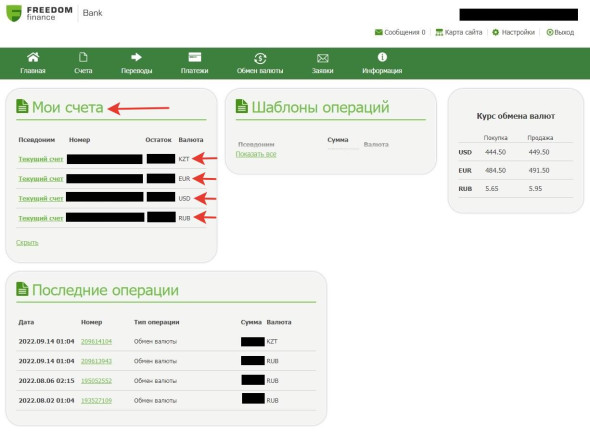

На примере «Банка Фридом Финанс Казахстан» показываем, как можно скачать в мобильном банке отчет «Операции по текущему счету», который понадобится для подачи отчета о движении денежных средств (ОДДС) по зарубежному счету.

1. Зайти в мобильный банк «Фридом Финанс Казахстан», логин и пароль такой же, как и в мобильном приложении.

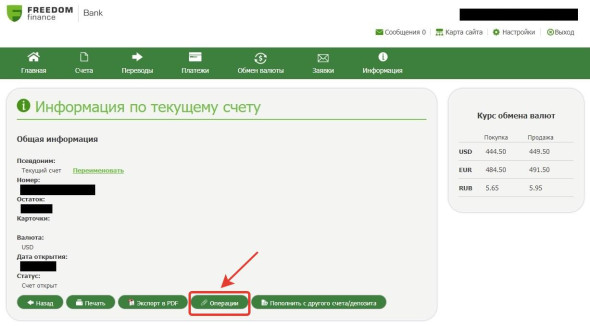

2. Выбрать один из счетов, нажав на него, в разделе «Мои счета». Нажать кнопку «Операции».

3. В открывшемся окне указать интересующий период — либо полностью год с 01.01.2022 по 31.12.2022, либо с даты открытия счета по 31.12.2022. Нажать кнопку «Показать». Прокрутить отчет вниз до конца и нажать кнопку «Экспорт в PDF» или «Экспорт в XLS».

Начиная с 2022 года российские физические лица значительно увеличили объемы средств, которые переводятся иностранным банкам и брокерам. Объем нетто-переводов физлиц в банки-нерезиденты с 1 января 2022 года по 1 марта 2023 года достиг ₽2,4 трлн, а объем переводов брокерам-нерезидентам — ₽264 млрд.

Налоговым резидентам России, которые открыли счет за границей в 2022 году, до 1 июня необходимо подать в Федеральную налоговую службу отчет о движении денежных средств (ОДДС). Это касается только тех счетов, сумма остатков по которым на 31 декабря превысила ₽600 тыс. или сумма оборотов по которым внутри года превысила ₽600 тыс. (или эквивалент в иностранной валюте).

Если было открыто несколько счетов, то установленный лимит ₽600 тыс. в год рассчитывается по каждому счету в отдельности, а не суммарно в целом.

Кто должен сдавать отчет о движении денежных средств по счету

Отчитываться о движении денежных средств по зарубежным счетам обязаны налоговые резиденты России с суммой остатков или оборотов более ₽600 тыс. (или эквивалент в иностранной валюте).

«Статус валютного резидентства для этого отчета не имеет значения, так как все граждане с паспортом Российской Федерации являются валютными резидентами, даже если есть еще одно гражданство. Эти два статуса не зависят друг от друга и никак не влияют на обязательства, которые имеются у каждого из этих статусов», — уточнил управляющий партнер консалтинговой компании «ТаксМейт» Роман Трошин.

Как узнать, я налоговый резидент или нет?

Налоговый резидент — это физическое лицо, фактически находившееся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Чтобы понимать надо ли подавать ОДДС, нужно проверить свой статус налогового резидента на 31 декабря отчетного года.

Пример 1. Николай уехал из России в марте 2022 года и не возвращался, на 31 декабря 2022 года он уже потерял статус налогового резидента, так как находился за пределами страны более 183 дней. Соответственно, за 2022 год Николай представлять ОДДС не должен.

Пример 2. Николай уехал в сентябре 2022 года, и по состоянию на 31 декабря 2022 года он был еще резидентом России, так как находился за пределами страны менее 183 дней. В этом случае Николай обязан подать ОДДС.

Пример 2. Николай уехал в сентябре 2022 года, и по состоянию на 31 декабря 2022 года он был еще резидентом России, так как находился за пределами страны менее 183 дней. В этом случае Николай обязан подать ОДДС.

«То есть мы смотрим статус не на сейчас, когда наступает срок подачи ОДДС за 2022 год — на 1 июня 2023 года, а на последний день отчетного периода — 31 декабря 2022 года», — подчеркнул Трошин.

Как сдавать отчет о движении денежных средств по счету

Когда

Отчет представляется ежегодно в срок до 1 июня года, следующего за отчетным. Если отчетная дата выпадает на выходной день, отчет необходимо сдать раньше — в последний рабочий день перед 1 июня, так как по этому виду отчетности правило о переносе срока не применяется.

Отчет о движении денежных средств по счету за 2022 год необходимо подать до 1 июня 2023 года.

Кто

непосредственно физическое лицо — резидент;

уполномоченный представитель физического лица — резидента, полномочия которого подтверждены в соответствии с законодательством Российской Федерации.

Форма

в электронном виде через личный кабинет налогоплательщика на официальном сайте ФНС России;

на бумажном носителе лично;

на бумажном носителе заказным письмом с уведомлением по почте.

Куда

В налоговый орган по месту учета (месту регистрации).

О чем нужно отчитываться

Согласно рекомендациям ФНС, в ОДДС необходимо отразить информацию по всем движениям денежных средств для банковских счетов или ценных бумаг для брокерских счетов, за исключением операций по конвертации валюты, говорит Роман Трошин.

«Не стоит забывать и об ограничениях по движению валюты, которые действуют сейчас. Нарушение этих правил подпадает под закон о валютном регулировании. Штрафы могут достигать до 100% от «незаконных» оборотов в зависимости от конкретной нормы законодательства, под которую попадает случай человека», — напоминает эксперт.

Российские резиденты и резиденты из дружественных государств могут переводить за границу на свой счет или другому человеку за рубежом до $1 млн или в эквиваленте в другой валюте в месяц. Нормы касаются физических лиц. Если используется система переводов без открытия счета, то лимит — $10 тыс. Валютным законодательством запрещен перевод валюты между иностранными счетами резидентов, которые не являются близкими родственниками.

Можно ли указывать в отчете только общие суммы или часть операций

«Мы рекомендуем отражать всю информацию по счету, поскольку ФНС получает информацию из других государств не только о наличии счетов, но и об общем обороте средств по счету. Поэтому, если не отразить часть операций, при проверке налоговым органом может возникнуть вопрос у инспектора, почему такая разница. Придется показывать скрытые операции», — предупреждает Трошин.

Он отмечает, что по опыту работы с кейсами со скрытыми операциями сроки на разрешение спора с налоговой могут составлять до одного года. За это время налогоплательщик успеет получить налоговые санкции в виде начисленных штрафов по валютному и налоговому законодательству. Отмена таких решений трудозатратна и длительна, по словам эксперта.

Штраф по валютному законодательству может достигать до 100% от суммы оборота, который налоговый орган выявит при расхождении со своими данными. Точный размер штрафа зависит от конкретной нормы законодательства, под которую попадает случай человека.

Некоторые инвестиционные и налоговые советники рекомендуют отражать в ОДДС только общие данные: сколько было денег на начало, сколько на конец года, сколько пришло, сколько ушло, сколько осталось. Они выдвигают предположение, что налоговая не узнает обо всех операциях, если вы сами о них не сообщите, и таким образом можно уберечься от проверки и штрафов.

Однако, Роман Трошин указывает на то, что отчет в общей форме не дает гарантии защиты от проверки со стороны ФНС. «При расхождении сумм с данными, пришедшими по международному обмену, от ФНС придет требование с представлением пояснений и корректировки ОДДС. Если такое требование не исполнить — налоговые риски достаточно существенны», — предупреждает эксперт.

Россия автоматически обменивается финансовой информацией с 85 государствами и 11 территориями. Последними изменениями в перечне были добавление в него Казахстана, Мальдив, Омана, а также исключение из него Швейцарии и островов Кайман (приказ ФНС России от 28.10.2022 N ЕД-7-17/986@).

Если страну исключают из списка автообмена, то на брокерские, банковские и другие счета в этой стране в большинстве случаев запрещено зачислять средства, в том числе по любым операциям с ценными бумагами — доходы от их продажи, зачисление купонов, дивидендов и прочее.

Если иностранное государство прекратило обмен финансовой информацией с Россией, а инвестор не знает об этом, он становится невольным нарушителем валютного законодательства. Любая валютная операция будет считаться незаконной, а владелец счета будет оштрафован. Размер штрафа — от 20% до 40% от суммы операции. Избежать штрафа можно, если в течение 45 дней со дня совершения незаконной операции перевести эти средства на счет в России.

Соучредитель онлайн-сервиса «НДФЛка.ру» Дмитрий Костальгин обращает особое внимание инвесторов на ситуацию со Швейцарией. «Ранее Швейцария в рамках обмена предоставляла сведения о личных зарубежных банковских счетах налогоплательщиков, на которых хранятся ценные бумаги, находящихся в управлении банков. Это привело к необходимости декларирования доходов, а также к подаче отчетов о движении денежных средств и финансовых активов. И если на конец 2021 года остаток на счете не был нулевым, то ФНС будет ждать информацию и по итогу 2022 года», — предупредил эксперт.

Если страну исключают из списка автообмена, то на брокерские, банковские и другие счета в этой стране в большинстве случаев запрещено зачислять средства, в том числе по любым операциям с ценными бумагами — доходы от их продажи, зачисление купонов, дивидендов и прочее.

Если иностранное государство прекратило обмен финансовой информацией с Россией, а инвестор не знает об этом, он становится невольным нарушителем валютного законодательства. Любая валютная операция будет считаться незаконной, а владелец счета будет оштрафован. Размер штрафа — от 20% до 40% от суммы операции. Избежать штрафа можно, если в течение 45 дней со дня совершения незаконной операции перевести эти средства на счет в России.

Соучредитель онлайн-сервиса «НДФЛка.ру» Дмитрий Костальгин обращает особое внимание инвесторов на ситуацию со Швейцарией. «Ранее Швейцария в рамках обмена предоставляла сведения о личных зарубежных банковских счетах налогоплательщиков, на которых хранятся ценные бумаги, находящихся в управлении банков. Это привело к необходимости декларирования доходов, а также к подаче отчетов о движении денежных средств и финансовых активов. И если на конец 2021 года остаток на счете не был нулевым, то ФНС будет ждать информацию и по итогу 2022 года», — предупредил эксперт.

Можно ли не подавать ОДДС?

Роман Трошин предостерегает от мысли, что если не подавать отчет вовсе, то можно остаться незамеченным. «Даже через два года ФНС выявляет таких неплательщиков, и тогда дело принимает более серьезный оборот: если по зарубежным счетам прошло больше ₽2,7 млн, то в силу вступает уголовное преследование со всеми вытекающими: штрафы по уголовному кодексу, вплоть до лишения свободы. «Звучит устрашающе, но на сегодняшний день это реальные риски», — говорит эксперт.

«Если не подать ОДДС или подать не в срок, штраф составит от ₽1000 до ₽3000. Плюс к этой сумме добавляется риск получения штрафа до 100% еще и по валютному законодательству. А если по зарубежному счету проходили доходы, которые не задекларированы в России, то здесь наступает налоговая ответственность за непредоставление 3-НДФЛ и неуплату налогов. Штраф может быть от ₽1000 до 50% от доначисленной суммы. Мы рекомендуем проводить чек-ап перед окончанием отчетного периода, чтобы спланировать свои действия по составлению отчетности и застраховать себя от налоговых, административных, валютных и уголовных рисков», — отметил Роман Трошин.

Как заполнить отчет о движении денежных средств по счету (вкладу) через личный кабинет налогоплательщика

1. Заходим в «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России. Это можно сделать с помощью подтвержденного аккаунта на Госуслугах или ранее созданной электронной подписи (ЭП). Если подпись ранее не была создана или срок действия прежней истек, то ее потребуется создать на следующем этапе.

2. Создание неквалифицированной электронной подписи: в личном кабинете в правом верхнем углу наводим курсор на свои ФИО, переходим в «Настройки профиля» и далее в «Электронная подпись». Для создания электронной подписи следуйте подсказкам из экранного окна. На генерацию ЭП уходит от 15 минут до суток, поэтому не следует откладывать заполнение отчета на последний день.

Перед заполнением ОДДС потребуется выпустить или перевыпустить электронную подпись, если она отсутствует или истек срок предыдущей (Фото: РБК Инвестиции)

3. В личном кабинете налогоплательщика выбираем в меню пункт «Каталог обращений»

Как в личном кабинете налогоплательщика заполнить отчет о движении денежных средств по счету (вкладу) (Фото: РБК Инвестиции)

4. Далее раскрываем выпадающий список пункта «Информировать о счете в иностранном банке»

5. Выбираем «Отчет о движении денежных средств по счету (вкладу)»

6. В открывшейся форме для заполнения данные налогоплательщика (ФИО и ИНН) и данные налогового органа заполнены автоматически.

Для заполнения информации по счетам в банках и у брокеров выбираем «Сообщить о движении денежных средств и иных финансовых активов по счетам (вкладам)». Над этим пунктом появится запись «Счет — 1». Она интерактивна, нажимаем и выпадает форма для заполнения.

7. Чтобы далее заполнять форму, открываем отчет «Операции по текущему счету», который предварительно заказали или выгрузили в приложении банка / брокера.

Пример отчета «Операции по текущему счету» физического лица в «Банке Фридом Финанс Казахстан» (Фото: РБК Инвестиции)

8. Заполняем форму «Сведения о счете (вкладе) в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации (Подраздел 1.1)». Если владелец счета своевременно уведомил ФНС о его открытии, система предложит выбрать его из выпадающего списка и все остальные поля заполнятся автоматически.

9. Заполняем форму «Информация о движении денежных средств и стоимости иных финансовых активов (Подразделы 1.2 и 1.3)»

В подразделе 1.2 заполняем информацию о движении денежных средств. Для каждой валюты делаем это отдельно.

В подразделе 1.3 заполняем информацию о стоимости финансовых активов. Для активов в разных валютах для каждой валюты делаем это отдельно.

10. Прикрепите подтверждающие документы — это необязательно, но желательно. Предварительно переименуйте документ, чтобы он имел индивидуализирующие признаки — наименование, реквизиты. Например, «Отчет ОДДС за 2022 год Ивановой О. Н. ИНН 123456789123». Если документы на иностранном языке, то они должны быть переведены на русский язык и заверены нотариусом.

11. Для заполнения информации по счетам в электронных кошельках выбираем «Сообщить о переводах денежных средств с использованием электронных средств платежа». Над этим пунктом появится запись «ЭСП — 1». Она интерактивна, нажимаем и выпадает форма для заполнения.

Форма заполнения аналогична форме по банковским и финансовым организациям. За исключением идентификатора электронного средства платежа — это номер счета в электронном кошельке (допускаются только цифры и буквы латинского алфавита).

12. На вкладке «Подтверждение» вы увидите сформированный документ, здесь же можно проверить правильность введенной информации. Если все заполнено верно, то вводим электронную цифровую подпись и нажимаем кнопку «Отправить».

Как запросить отчет «Операции по текущему счету» в «Банке Фридом Финанс Казахстан»

На примере «Банка Фридом Финанс Казахстан» показываем, как можно скачать в мобильном банке отчет «Операции по текущему счету», который понадобится для подачи отчета о движении денежных средств (ОДДС) по зарубежному счету.

1. Зайти в мобильный банк «Фридом Финанс Казахстан», логин и пароль такой же, как и в мобильном приложении.

2. Выбрать один из счетов, нажав на него, в разделе «Мои счета». Нажать кнопку «Операции».

3. В открывшемся окне указать интересующий период — либо полностью год с 01.01.2022 по 31.12.2022, либо с даты открытия счета по 31.12.2022. Нажать кнопку «Показать». Прокрутить отчет вниз до конца и нажать кнопку «Экспорт в PDF» или «Экспорт в XLS».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба