Фонд KOMP дает инвесторам гораздо большую экспозицию на инновационные отрасли по сравнению с индексами S&P 500, NASDAQ Composite и NASDAQ 100, а также по сравнению с отраслевыми индексами и фондами в сфере IT. Поучаствовать в росте новых отраслей и инновационных технологий очень удобно через данный фонд, так как он высоко диверсифицирован и имеет в своем составе как лидеров рынка, так и молодые передовые компании. Будучи ориентированным на широкий рынок, KOMP достаточно тесно коррелирует с S&P 500. С начала года доходность фонда составляет 5% против 8% по индексу S&P 500, отставание связано с тем, что бигтехи имеют в фонде не такой большой вес, как в индексе.

Мы присваиваем рейтинг "Покупать" акциям SPDR S&P Kensho New Economies Composite ETF (KOMP) c целевой ценой $ 47,50. Потенциал роста составляет 15,8% с учетом дивидендов.

KOMP — биржевой фонд, повторяющий динамику индекса S&P Kensho New Economies Composite Index. Фонд, как и индекс, покрывает 25 инновационных направлений новой экономики, которые являются неотъемлемой частью четвертой промышленной революции и станут центром притяжения инвестиций в ближайшие годы. Это такие передовые отрасли, как генная инженерия, нанотехнологии, робототехника, финтех, 3D-печать, возобновляемая энергетика, блокчейн, умное строительство, виртуальная реальность, автономный транспорт и многие другие.

Благодаря методологии, основанной на ИИ и НЛП, фонд KOMP имеет высокую диверсификацию по сравнению с другими отраслевыми ETF, более-менее равномерную экспозицию по всему спектру капитализации и среди всех секторов экономики, а также сохраняет баланс между лидерами рынка, которые у всех на слуху, и молодыми передовыми компаниями. Это обеспечивает относительно сбалансированную динамику акций, снижает общий риск и волатильность портфеля по сравнению с узкими отраслевыми ETF.

В портфеле фонда представлено 550 эмитентов. При этом состав фонда всего на 29% пересекается с составом индекса S&P 500 и на 10% c составом индекса NASDAQ 100. Таким образом, KOMP дополнительно дает доступ к инновационным компаниям, не входящим в базовые и отраслевые индексы.

Существующая в настоящее время технологическая и техническая база благоприятствует тому, что четвертая промышленная революция будет набирать обороты. Фундаментом для большей части инноваций являются искусственный интеллект, облачные вычисления, аналитика больших данных, машинное обучение, интернет вещей, робототехника, нанотехнологии. Развитие этих технологий подтянет за собой и другие. Через 5–10 лет новые технологии могут сильно изменить привычный нам образ жизни. Сейчас инновационные отрасли растут опережающими темпами, что очень привлекает инвесторов.

При оценке потенциала роста акций KOMP мы ориентировались на консенсус-прогноз по индексу S&P 500. По данным FactSet, на 12 мая консенсус-прогноз по индексу на следующие 12 мес. составлял 4 700 пунктов с апсайдом 13% от текущего уровня. Бета-коэффициент для KOMP, по расчетам ФГ "Финам", составляет 1,136. Таким образом, потенциал роста акций фонда равен 14,8% без учета дивидендов и 15,8% с учетом дивидендов.

Основные риски для ETF сопряжены с высокими процентными ставками и повышенной волатильностью на американском рынке. Кроме того, влияют опасения относительно начала рецессии и возможного банковского кризиса.

Описание ETF

SPDR S&P Kensho New Economies Composite ETF (KOMP) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса S&P Kensho New Economies Composite Index. Данный индекс покрывает более 20 направлений новой экономики, таких как генная инженерия, нанотехнологии, робототехника, цифровые платежи, 3D-печать, возобновляемая энергетика, блокчейн, умное строительство, виртуальная и дополненная реальность и др.

Указанные направления, во многом революционные и разрушающие традиционный экономический уклад, являются неотъемлемой частью четвертой промышленной революции, которая уже активно идет. Таким образом, фонд дает возможность инвестировать в инновационные отрасли, имеющие значительный долгосрочный потенциал, и зарабатывать на росте новой экономики.

Индекс S&P Kensho New Economies Composite Index использует уникальную запатентованную методологию, на основе которой осуществляется отбор эмитентов для включения в индекс. Отбор происходит не по количественным критериям (финансовым показателям, капитализации и иным метрикам). Вместо этого используются возможности искусственного интеллекта и технологии нейролингвистического программирования, с помощью которых сканируется огромная база нормативных документов, отчетностей и пресс-релизов компаний на предмет поиска заданных ключевых "инновационных" терминов и слов.

Из отобранных кандидатов по методу количественного взвешивания формируются 25 субиндексов, а на их основе уже создается общий агрегированный индекс. При расчете общего индекса учитываются соотношение риска и доходности каждого субиндекса, а также этапы жизненного цикла инноваций. Ребалансировка фонда осуществляется дважды в год.

Фонд создан 22.10.2018, управляющей компанией выступает State Street Global Advisors. Комиссия за управление — 0,20%. По состоянию на 17.05.2023 стоимость чистых активов под управлением фонда составляла $ 1,6 млрд.

Методология индекса S&P Kensho New Economies Composite Index имеет много преимуществ. Благодаря ей индекс имеет высокую диверсификацию по сравнению с другими отраслевыми ETF, более-менее равномерную экспозицию по всему спектру капитализации и среди всех секторов экономики, а также сохраняет баланс между лидерами рынка, которые у всех на слуху, и молодыми передовыми компаниями.

По состоянию на 17.05.2023 в портфеле фонда представлено 550 эмитентов. На долю топ-10 приходится около 10% фонда, а на долю топ-50 — около 32% фонда. Фонд не делает упор на компаниях с высокой капитализацией — только 37% фонда приходится на эмитентов с капитализаций более $ 12,9 млрд. Большая роль отводится средним, малым игрокам и даже микрокомпаниям (с капитализаций менее $ 600 млн).

Инновации — это не только прерогатива IT-сектора, как считают многие. Только 30% компаний в портфеле принадлежат к высокотехнологичному сектору. Большой вес есть также у сектора здравоохранения и промышленного сектора. Состав фонда всего на 29% пересекается с составом индекса S&P 500 и на 10% c составом индекса NASDAQ 100. Таким образом, фонд дополнительно дает доступ к инновационным компаниям, не входящим в базовые и отраслевые индексы.

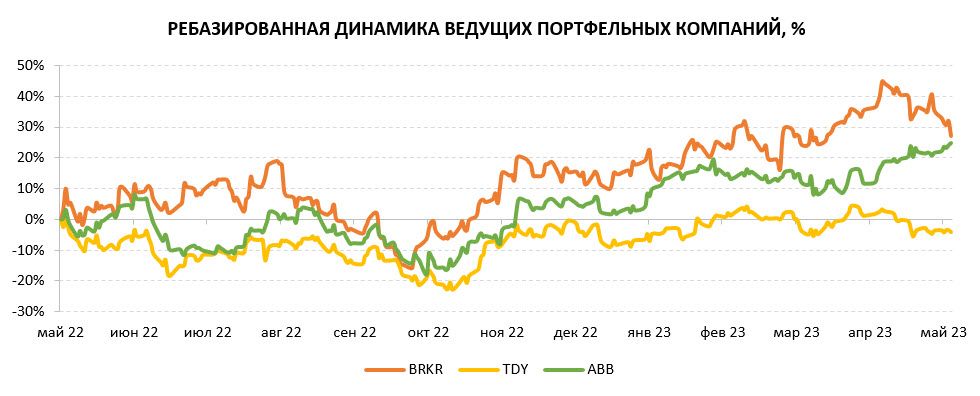

В топ-10 входят компании Bruker Corporation, Teledyne Technologies, ABB, Lockheed Martin, Meta Platforms, AeroVironment, Liquidia Corporation, PTC, Boeing Company и Nano Dimension. Эти имена (за исключением Lockheed Martin, Meta Platforms и Boeing Company) могут быть малознакомы инвесторам, но их присутствие в числе лидеров фонда продиктовано методологией, так что этот факт не должен вызывать беспокойства.

При этом, конечно, в портфеле фонда присутствуют и известные компании из различных отраслей: IT и коммуникации (Microsoft, Cisco, Alphabet, Apple, NVIDIA, Adobe, QUALCOMM, Baidu, Broadcom, Uber, Micron, Intel, HP, Snap), промышленность (General Electric, Cummins), возобновляемая энергетика (SolarEdge, Enphase Energy, First Solar, TPI Composites, Plug Power), здравоохранение (Abbott Laboratories, Thermo Fisher Scientific, McKesson, Danaher, Bristol-Myers Squibb, Biogen, Medtronic), автопроизводители (Tesla, Ford Motor, General Motors, Li Auto, NIO, Xpeng), финансы, финтех и криптовалюты (Charles Schwab, BlackRock, Mastercard, Coinbase, Visa, RIOT Platforms).

Фонд осуществляет распределение дивидендных выплат ежеквартально. За 2022 год фонд выплатил дивиденды суммарно в размере $ 0,58 на акцию, дивидендная доходность составила 1,5%. В марте 2023 года ежеквартальный дивиденд составил $ 0,098 на акцию, по итогам 2023 года прогнозируется дивидендная доходность около 1%.

Перспективы инновационных отраслей

Существующая в настоящее время технологическая и техническая база благоприятствует тому, что четвертая промышленная революция будет набирать обороты. Фундаментом для большей части инноваций являются искусственный интеллект, облачные вычисления, аналитика больших данных, машинное обучение, интернет вещей, робототехника, нанотехнологии. В 2020 году пандемия COVID-19 дополнительно подстегнула развитие этих фундаментальных технологий.

Долгое время аналитики гадали, что окажется The Next Big Thing для мировой экономики после появления интернета в 1970-х гг. и смартфонов в 2000-х гг. и ляжет в основу нового технологического цикла. Пока все факторы указывают на то, что это будет искусственный интеллект. Начало 2023 года как раз ознаменовалось новой волной массового интереса к ИИ. Искусственный интеллект сам по себе является прорывной технологией, но, помимо этого, он еще выступает фундаментом для других разработок и может вывести на новый уровень существующие сейчас продукты и услуги. Несмотря на то что в свое время ИИ зародился, был создан и усовершенствован в IT-структурах, они отнюдь не основные потребители и пользователи этих технологий. ИИ находит применение во всех отраслях без исключения. По оценкам Goldman Sachs, повсеместное внедрение ИИ будет способствовать существенному росту производительности труда в экономике и может в совокупности добавить к мировому ВВП $ 7 трлн в следующие 10 лет.

По оценкам Precedence Research, глобальный рынок ИИ достигнет $ 1,6 трлн к 2030 году против $ 120 млрд в 2022 году при прогнозных темпах роста в среднем на 38% в год. У Fortune Business Insights оценки более скромные — при CAGR 20% рынок может вырасти до $ 1,4 трлн к 2029 году. По прогнозам IDC, глобальные расходы на ИИ (включая "железо", ПО, IT-сервисы) в 2023 году увеличатся на 27% г/г и достигнут $ 154 млрд. Предполагается, что за ближайшие 4 года затраты на ИИ удвоятся и к концу 2026 года превысят $ 300 млрд. Частные инвестиции в ИИ в 2021 году удвоились относительно 2020 года и достигли $ 93,5 млрд, подсчитали в Стэнфордском университете. В 2022 году 3,2 тыс. ИИ-стартапов привлекли суммарно $ 52 млрд венчурных инвестиций, по данным GlobalData.

Но, конечно, не только в сфере ИИ сосредоточены инвестиции и инновации. Кратко расскажем и про некоторые другие, не менее перспективные отрасли новой экономики:

По оценкам McKinsey, интернет вещей в совокупности добавит к мировому ВВП $5,5–12,6 трлн к 2030 году. Вместе с этим консалтинговая компания считает, что инновации в медицине и фармацевтике ежегодно будут вносить вклад в мировой ВВП в размере $ 2–4 трлн ежегодно на горизонте до 2035 года.

Индустрия возобновляемой энергетики в настоящее время привлекает к себе много внимания на фоне актуальности климатической повестки. К 2050 году около 70% всей вырабатываемой энергии может приходится на солнечную и ветряную энергетику, прогнозирует EIA. Автономный и электрический транспорт стремительно набирает популярность. По прогнозам IEA, к 2030 году 30% новых продаваемых автомобилей будут иметь электрический двигатель.

Стремление к изучению космоса также является стимулом к развитию новых технологий. Себестоимость запуска космических спутников и ракет за последние несколько лет снизилась в несколько раз, благодаря тому что ступени для запуска стали многоразовыми. Появились новые материалы и технологии для строительства спутников. Новыми точками роста могут стать космический туризм, высокоскоростной спутниковый интернет, использование спутников для аграрных нужд и пр. Morgan Stanley считает, что к 2040 году глобальная космическая индустрия достигнет $1 трлн. Хотя эти оценки видятся нам излишне оптимистичными, они все же дают представление об огромном потенциале отрасли.

В условиях диджитализации всех сфер жизни и появления все большего числа новых технологий кибербезопасность становится необходимым аспектом бизнеса. Больше новых технологий и продуктов — больше лазеек для взлома системы — сложнее отслеживание, и риски столкнуться с киберпреступлениями возрастают в разы. Бизнес не может себе позволить себе сократить расходы на обеспечение информационной безопасности, поскольку это сделает их уязвимыми. Отрасль на протяжении последних 5 лет вдвое опережает глобальный IT-рынок по темпам роста. Долгосрочные темпы роста индустрии кибербезопасности оцениваются Fortune Business Insights в среднем в 15% ежегодно на горизонте до 2029 года.

Ведущие компании ETF

Bruker Corporation (NASDAQ: BRKR) — американский производитель научных и лабораторных инструментов и высокоточных решений для молекулярных исследований, диагностики, промышленного и прикладного анализа. Продукция Bruker включает в себя спектрометры на базе различных технологий, рентгеновские приборы, приборы для атомно-силовой и флуоресцентной оптической микроскопии. Дополнительно Bruker создает инновационные материалы, которые используются в возобновляемых источниках энергии и энергетической инфраструктуре.

По итогам 2022 года выручка компании показала рост на 5% г/г, валовая прибыль — на 8% г/г, скорр. EBITDA — на 5% г/г, скорр. чистая прибыль — на 9% г/г. Маржинальность не сильно, но выросла, в пределах 1 п. п. Bruker отчиталась лучше ожиданий, и на этом фоне большинство инвестдомов повысили таргет по акциям. Долговая нагрузка компании невысокая, соотношение чистого долга к скорр. EBITDA составляет 0,7х. Это позволяет компании время от времени совершать приобретения без ущерба для баланса. Последним приобретением стала компания Zontal, о сделке было объявлено 8 мая, но сумма сделки не разглашается. 15 мая Bruker объявила новый бай-бэк объемом $ 500 млн сроком на 2 года (эквивалентно 4,5% капитализации). Также компания выплачивает дивиденды, но дивидендная доходность скромная и составляет около 0,3%. За последние 10 лет среднегодовой рост акций Bruker равен 15%.

Медианная целевая цена акций Bruker Corporation по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 90 (потенциал роста 21%).

Teledyne Technologies (NYSE: TDY) — американский научно-производственный холдинг, разрабатывающий передовые технологии для нужд промышленности, науки, национальной безопасности, освоения космоса. Teledyne ведет деятельность в 4 направлениях: разрабатывает камеры, датчики и системы слежения в видимом, инфракрасном, ультрафиолетовом и рентгеновском спектрах; производит электронное контрольно-измерительное и испытательное оборудование; поставляет оборудование, компоненты и системы для сбора данных и связи; разрабатывает интегрированные инженерные системы.

Teledyne присутствует во многих странах мира и имеет диверсифицированную базу клиентов. Компания часто выполняет госзаказы правительства и армии США. За период 2009–2022 гг. среднегодовые темпы роста выручки компании составляют 9%, а среднегодовые темпы роста EPS за тот же период равны 13%. Непрерывно с 2007 года и по текущий момент Teledyne демонстрирует положительный FCF и чистую прибыль. Компания направляет на R&D большие суммы, обычно около 6–7% выручки ежегодно. Teledyne делает ставку на сделки M&A для расширения технологической базы и создания стоимости. Так, за последние 20 лет компания совершила более 60 приобретений на общую сумму свыше $ 11,6 млрд. За 2022 год выручка выросла на 18% г/г, валовая прибыль — на 26% г/г, так что можно сказать, год был для компании очень даже удачным. В 2023 году темпы роста, вероятно, несколько замедлятся. За последние 10 лет среднегодовой рост акций Teledyne составляет 19%.

Эксперты учебного центра "Финам" регулярно обсуждают техническую и новостную ситуацию по американским акциям, регистрируйтесь.

Медианная целевая цена акций Teledyne Technologies по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 499 (потенциал роста 21%).

ABB (NYSE: ABB) — шведско-швейцарский транснациональный холдинг, оперирующий в сфере электротехники и энергетического машиностроения и обслуживающий предприятия промышленности, электроэнергетики, транспорта и инфраструктуры. Структуры холдинга производят решения для электрификации, создают различные двигатели и генераторы, разрабатывают системы и решения для управления, оптимизации и автоматизации производства, а также сопутствующие сервисные и программные продукты.

В 2022 году совокупная выручка ABB показала совсем небольшой рост, на 2% г/г, из-за снижения доходов в трех из четырех операционных сегментов. Схожая динамика была у показателей валовой прибыли и скорр. EBITDA, а вот скорр. чистая прибыль сократилась на 16% г/г. Зато прогноз по скорр. чистой прибыли на 2023 год предполагает рост на 38% г/г. Если он реализуется, то показатель станет рекордным для компании. В 1Q 2023 ABB зафиксировала двузначный рост выручки и рассчитывает сохранить такую динамику и во 2Q. На фоне хороших результатов за 1Q компания повысила прогнозы на конец года. ABB прогнозирует, что в 2023 году сможет нарастить выручку не менее чем на 10% г/г и улучшить показатели маржинальности, несмотря на сохраняющуюся неопределенность в глобальной экономике. По словам СЕО, проблемы с цепочками поставок практически себя исчерпали, и данный фактор сейчас уже не оказывает какого-либо негативного эффекта на бизнес компании. ABB проводит обратный выкуп, но заверяет, что на будущих сделках M&A это не должно отразиться, так как у компании достаточно средств.

В 2011–2021 гг. бумаги ABB вели себя очень циклично, периоды сильного роста стоимости компании сменялись периодами затяжного снижения, но в 2020 году, не в последнюю очередь благодаря пандемии, бумаги буквально выстрелили и в конце 2021 года обновили максимумы с 2007 года. Но обновить исторический максимум, который был достигнут в далеком 2000 году, компании пока не удается.

Медианная целевая цена ADR ABB по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 39 (потенциал роста 5%).

Оценка

При оценке потенциала роста акций KOMP мы ориентировались на консенсус-прогноз по индексу S&P 500. По данным FactSet, на 12 мая консенсус-прогноз по индексу на следующие 12 мес. составлял 4 700 пунктов. При текущем значении индекса 4 159 пунктов апсайд до консенсуса составляет 13,0%. Бета-коэффициент для фонда, по расчетам ФГ "Финам", — 1,136. Таким образом, потенциал роста акций фонда равен 14,8% без учета дивидендов. С учетом дивидендов потенциал повышается до 15,8%. Целевая цена по акциям KOMP на следующие 12 мес. составляет $ 47,50. Мы присваиваем акциям рейтинг "Покупать".

Технический анализ

На уровне $ 40 расположена сильная линия поддержки. Полагаем, что акции сохраняют хорошие шансы вернуться на уровень $ 42–43 при сохранении оптимизма на американском рынке в целом.

Мы присваиваем рейтинг "Покупать" акциям SPDR S&P Kensho New Economies Composite ETF (KOMP) c целевой ценой $ 47,50. Потенциал роста составляет 15,8% с учетом дивидендов.

KOMP — биржевой фонд, повторяющий динамику индекса S&P Kensho New Economies Composite Index. Фонд, как и индекс, покрывает 25 инновационных направлений новой экономики, которые являются неотъемлемой частью четвертой промышленной революции и станут центром притяжения инвестиций в ближайшие годы. Это такие передовые отрасли, как генная инженерия, нанотехнологии, робототехника, финтех, 3D-печать, возобновляемая энергетика, блокчейн, умное строительство, виртуальная реальность, автономный транспорт и многие другие.

Благодаря методологии, основанной на ИИ и НЛП, фонд KOMP имеет высокую диверсификацию по сравнению с другими отраслевыми ETF, более-менее равномерную экспозицию по всему спектру капитализации и среди всех секторов экономики, а также сохраняет баланс между лидерами рынка, которые у всех на слуху, и молодыми передовыми компаниями. Это обеспечивает относительно сбалансированную динамику акций, снижает общий риск и волатильность портфеля по сравнению с узкими отраслевыми ETF.

В портфеле фонда представлено 550 эмитентов. При этом состав фонда всего на 29% пересекается с составом индекса S&P 500 и на 10% c составом индекса NASDAQ 100. Таким образом, KOMP дополнительно дает доступ к инновационным компаниям, не входящим в базовые и отраслевые индексы.

Существующая в настоящее время технологическая и техническая база благоприятствует тому, что четвертая промышленная революция будет набирать обороты. Фундаментом для большей части инноваций являются искусственный интеллект, облачные вычисления, аналитика больших данных, машинное обучение, интернет вещей, робототехника, нанотехнологии. Развитие этих технологий подтянет за собой и другие. Через 5–10 лет новые технологии могут сильно изменить привычный нам образ жизни. Сейчас инновационные отрасли растут опережающими темпами, что очень привлекает инвесторов.

При оценке потенциала роста акций KOMP мы ориентировались на консенсус-прогноз по индексу S&P 500. По данным FactSet, на 12 мая консенсус-прогноз по индексу на следующие 12 мес. составлял 4 700 пунктов с апсайдом 13% от текущего уровня. Бета-коэффициент для KOMP, по расчетам ФГ "Финам", составляет 1,136. Таким образом, потенциал роста акций фонда равен 14,8% без учета дивидендов и 15,8% с учетом дивидендов.

Основные риски для ETF сопряжены с высокими процентными ставками и повышенной волатильностью на американском рынке. Кроме того, влияют опасения относительно начала рецессии и возможного банковского кризиса.

Описание ETF

SPDR S&P Kensho New Economies Composite ETF (KOMP) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса S&P Kensho New Economies Composite Index. Данный индекс покрывает более 20 направлений новой экономики, таких как генная инженерия, нанотехнологии, робототехника, цифровые платежи, 3D-печать, возобновляемая энергетика, блокчейн, умное строительство, виртуальная и дополненная реальность и др.

Указанные направления, во многом революционные и разрушающие традиционный экономический уклад, являются неотъемлемой частью четвертой промышленной революции, которая уже активно идет. Таким образом, фонд дает возможность инвестировать в инновационные отрасли, имеющие значительный долгосрочный потенциал, и зарабатывать на росте новой экономики.

Индекс S&P Kensho New Economies Composite Index использует уникальную запатентованную методологию, на основе которой осуществляется отбор эмитентов для включения в индекс. Отбор происходит не по количественным критериям (финансовым показателям, капитализации и иным метрикам). Вместо этого используются возможности искусственного интеллекта и технологии нейролингвистического программирования, с помощью которых сканируется огромная база нормативных документов, отчетностей и пресс-релизов компаний на предмет поиска заданных ключевых "инновационных" терминов и слов.

Из отобранных кандидатов по методу количественного взвешивания формируются 25 субиндексов, а на их основе уже создается общий агрегированный индекс. При расчете общего индекса учитываются соотношение риска и доходности каждого субиндекса, а также этапы жизненного цикла инноваций. Ребалансировка фонда осуществляется дважды в год.

Фонд создан 22.10.2018, управляющей компанией выступает State Street Global Advisors. Комиссия за управление — 0,20%. По состоянию на 17.05.2023 стоимость чистых активов под управлением фонда составляла $ 1,6 млрд.

Методология индекса S&P Kensho New Economies Composite Index имеет много преимуществ. Благодаря ей индекс имеет высокую диверсификацию по сравнению с другими отраслевыми ETF, более-менее равномерную экспозицию по всему спектру капитализации и среди всех секторов экономики, а также сохраняет баланс между лидерами рынка, которые у всех на слуху, и молодыми передовыми компаниями.

По состоянию на 17.05.2023 в портфеле фонда представлено 550 эмитентов. На долю топ-10 приходится около 10% фонда, а на долю топ-50 — около 32% фонда. Фонд не делает упор на компаниях с высокой капитализацией — только 37% фонда приходится на эмитентов с капитализаций более $ 12,9 млрд. Большая роль отводится средним, малым игрокам и даже микрокомпаниям (с капитализаций менее $ 600 млн).

Инновации — это не только прерогатива IT-сектора, как считают многие. Только 30% компаний в портфеле принадлежат к высокотехнологичному сектору. Большой вес есть также у сектора здравоохранения и промышленного сектора. Состав фонда всего на 29% пересекается с составом индекса S&P 500 и на 10% c составом индекса NASDAQ 100. Таким образом, фонд дополнительно дает доступ к инновационным компаниям, не входящим в базовые и отраслевые индексы.

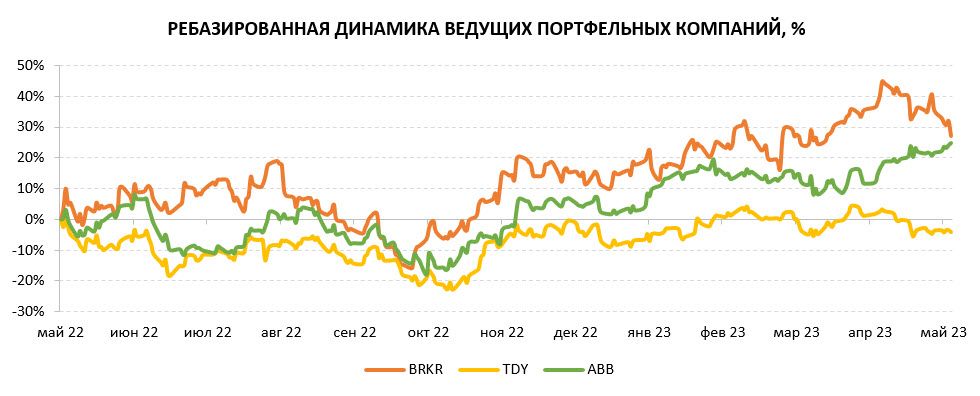

В топ-10 входят компании Bruker Corporation, Teledyne Technologies, ABB, Lockheed Martin, Meta Platforms, AeroVironment, Liquidia Corporation, PTC, Boeing Company и Nano Dimension. Эти имена (за исключением Lockheed Martin, Meta Platforms и Boeing Company) могут быть малознакомы инвесторам, но их присутствие в числе лидеров фонда продиктовано методологией, так что этот факт не должен вызывать беспокойства.

При этом, конечно, в портфеле фонда присутствуют и известные компании из различных отраслей: IT и коммуникации (Microsoft, Cisco, Alphabet, Apple, NVIDIA, Adobe, QUALCOMM, Baidu, Broadcom, Uber, Micron, Intel, HP, Snap), промышленность (General Electric, Cummins), возобновляемая энергетика (SolarEdge, Enphase Energy, First Solar, TPI Composites, Plug Power), здравоохранение (Abbott Laboratories, Thermo Fisher Scientific, McKesson, Danaher, Bristol-Myers Squibb, Biogen, Medtronic), автопроизводители (Tesla, Ford Motor, General Motors, Li Auto, NIO, Xpeng), финансы, финтех и криптовалюты (Charles Schwab, BlackRock, Mastercard, Coinbase, Visa, RIOT Platforms).

Фонд осуществляет распределение дивидендных выплат ежеквартально. За 2022 год фонд выплатил дивиденды суммарно в размере $ 0,58 на акцию, дивидендная доходность составила 1,5%. В марте 2023 года ежеквартальный дивиденд составил $ 0,098 на акцию, по итогам 2023 года прогнозируется дивидендная доходность около 1%.

Перспективы инновационных отраслей

Существующая в настоящее время технологическая и техническая база благоприятствует тому, что четвертая промышленная революция будет набирать обороты. Фундаментом для большей части инноваций являются искусственный интеллект, облачные вычисления, аналитика больших данных, машинное обучение, интернет вещей, робототехника, нанотехнологии. В 2020 году пандемия COVID-19 дополнительно подстегнула развитие этих фундаментальных технологий.

Долгое время аналитики гадали, что окажется The Next Big Thing для мировой экономики после появления интернета в 1970-х гг. и смартфонов в 2000-х гг. и ляжет в основу нового технологического цикла. Пока все факторы указывают на то, что это будет искусственный интеллект. Начало 2023 года как раз ознаменовалось новой волной массового интереса к ИИ. Искусственный интеллект сам по себе является прорывной технологией, но, помимо этого, он еще выступает фундаментом для других разработок и может вывести на новый уровень существующие сейчас продукты и услуги. Несмотря на то что в свое время ИИ зародился, был создан и усовершенствован в IT-структурах, они отнюдь не основные потребители и пользователи этих технологий. ИИ находит применение во всех отраслях без исключения. По оценкам Goldman Sachs, повсеместное внедрение ИИ будет способствовать существенному росту производительности труда в экономике и может в совокупности добавить к мировому ВВП $ 7 трлн в следующие 10 лет.

По оценкам Precedence Research, глобальный рынок ИИ достигнет $ 1,6 трлн к 2030 году против $ 120 млрд в 2022 году при прогнозных темпах роста в среднем на 38% в год. У Fortune Business Insights оценки более скромные — при CAGR 20% рынок может вырасти до $ 1,4 трлн к 2029 году. По прогнозам IDC, глобальные расходы на ИИ (включая "железо", ПО, IT-сервисы) в 2023 году увеличатся на 27% г/г и достигнут $ 154 млрд. Предполагается, что за ближайшие 4 года затраты на ИИ удвоятся и к концу 2026 года превысят $ 300 млрд. Частные инвестиции в ИИ в 2021 году удвоились относительно 2020 года и достигли $ 93,5 млрд, подсчитали в Стэнфордском университете. В 2022 году 3,2 тыс. ИИ-стартапов привлекли суммарно $ 52 млрд венчурных инвестиций, по данным GlobalData.

Но, конечно, не только в сфере ИИ сосредоточены инвестиции и инновации. Кратко расскажем и про некоторые другие, не менее перспективные отрасли новой экономики:

По оценкам McKinsey, интернет вещей в совокупности добавит к мировому ВВП $5,5–12,6 трлн к 2030 году. Вместе с этим консалтинговая компания считает, что инновации в медицине и фармацевтике ежегодно будут вносить вклад в мировой ВВП в размере $ 2–4 трлн ежегодно на горизонте до 2035 года.

Индустрия возобновляемой энергетики в настоящее время привлекает к себе много внимания на фоне актуальности климатической повестки. К 2050 году около 70% всей вырабатываемой энергии может приходится на солнечную и ветряную энергетику, прогнозирует EIA. Автономный и электрический транспорт стремительно набирает популярность. По прогнозам IEA, к 2030 году 30% новых продаваемых автомобилей будут иметь электрический двигатель.

Стремление к изучению космоса также является стимулом к развитию новых технологий. Себестоимость запуска космических спутников и ракет за последние несколько лет снизилась в несколько раз, благодаря тому что ступени для запуска стали многоразовыми. Появились новые материалы и технологии для строительства спутников. Новыми точками роста могут стать космический туризм, высокоскоростной спутниковый интернет, использование спутников для аграрных нужд и пр. Morgan Stanley считает, что к 2040 году глобальная космическая индустрия достигнет $1 трлн. Хотя эти оценки видятся нам излишне оптимистичными, они все же дают представление об огромном потенциале отрасли.

В условиях диджитализации всех сфер жизни и появления все большего числа новых технологий кибербезопасность становится необходимым аспектом бизнеса. Больше новых технологий и продуктов — больше лазеек для взлома системы — сложнее отслеживание, и риски столкнуться с киберпреступлениями возрастают в разы. Бизнес не может себе позволить себе сократить расходы на обеспечение информационной безопасности, поскольку это сделает их уязвимыми. Отрасль на протяжении последних 5 лет вдвое опережает глобальный IT-рынок по темпам роста. Долгосрочные темпы роста индустрии кибербезопасности оцениваются Fortune Business Insights в среднем в 15% ежегодно на горизонте до 2029 года.

Ведущие компании ETF

Bruker Corporation (NASDAQ: BRKR) — американский производитель научных и лабораторных инструментов и высокоточных решений для молекулярных исследований, диагностики, промышленного и прикладного анализа. Продукция Bruker включает в себя спектрометры на базе различных технологий, рентгеновские приборы, приборы для атомно-силовой и флуоресцентной оптической микроскопии. Дополнительно Bruker создает инновационные материалы, которые используются в возобновляемых источниках энергии и энергетической инфраструктуре.

По итогам 2022 года выручка компании показала рост на 5% г/г, валовая прибыль — на 8% г/г, скорр. EBITDA — на 5% г/г, скорр. чистая прибыль — на 9% г/г. Маржинальность не сильно, но выросла, в пределах 1 п. п. Bruker отчиталась лучше ожиданий, и на этом фоне большинство инвестдомов повысили таргет по акциям. Долговая нагрузка компании невысокая, соотношение чистого долга к скорр. EBITDA составляет 0,7х. Это позволяет компании время от времени совершать приобретения без ущерба для баланса. Последним приобретением стала компания Zontal, о сделке было объявлено 8 мая, но сумма сделки не разглашается. 15 мая Bruker объявила новый бай-бэк объемом $ 500 млн сроком на 2 года (эквивалентно 4,5% капитализации). Также компания выплачивает дивиденды, но дивидендная доходность скромная и составляет около 0,3%. За последние 10 лет среднегодовой рост акций Bruker равен 15%.

Медианная целевая цена акций Bruker Corporation по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 90 (потенциал роста 21%).

Teledyne Technologies (NYSE: TDY) — американский научно-производственный холдинг, разрабатывающий передовые технологии для нужд промышленности, науки, национальной безопасности, освоения космоса. Teledyne ведет деятельность в 4 направлениях: разрабатывает камеры, датчики и системы слежения в видимом, инфракрасном, ультрафиолетовом и рентгеновском спектрах; производит электронное контрольно-измерительное и испытательное оборудование; поставляет оборудование, компоненты и системы для сбора данных и связи; разрабатывает интегрированные инженерные системы.

Teledyne присутствует во многих странах мира и имеет диверсифицированную базу клиентов. Компания часто выполняет госзаказы правительства и армии США. За период 2009–2022 гг. среднегодовые темпы роста выручки компании составляют 9%, а среднегодовые темпы роста EPS за тот же период равны 13%. Непрерывно с 2007 года и по текущий момент Teledyne демонстрирует положительный FCF и чистую прибыль. Компания направляет на R&D большие суммы, обычно около 6–7% выручки ежегодно. Teledyne делает ставку на сделки M&A для расширения технологической базы и создания стоимости. Так, за последние 20 лет компания совершила более 60 приобретений на общую сумму свыше $ 11,6 млрд. За 2022 год выручка выросла на 18% г/г, валовая прибыль — на 26% г/г, так что можно сказать, год был для компании очень даже удачным. В 2023 году темпы роста, вероятно, несколько замедлятся. За последние 10 лет среднегодовой рост акций Teledyne составляет 19%.

Эксперты учебного центра "Финам" регулярно обсуждают техническую и новостную ситуацию по американским акциям, регистрируйтесь.

Медианная целевая цена акций Teledyne Technologies по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 499 (потенциал роста 21%).

ABB (NYSE: ABB) — шведско-швейцарский транснациональный холдинг, оперирующий в сфере электротехники и энергетического машиностроения и обслуживающий предприятия промышленности, электроэнергетики, транспорта и инфраструктуры. Структуры холдинга производят решения для электрификации, создают различные двигатели и генераторы, разрабатывают системы и решения для управления, оптимизации и автоматизации производства, а также сопутствующие сервисные и программные продукты.

В 2022 году совокупная выручка ABB показала совсем небольшой рост, на 2% г/г, из-за снижения доходов в трех из четырех операционных сегментов. Схожая динамика была у показателей валовой прибыли и скорр. EBITDA, а вот скорр. чистая прибыль сократилась на 16% г/г. Зато прогноз по скорр. чистой прибыли на 2023 год предполагает рост на 38% г/г. Если он реализуется, то показатель станет рекордным для компании. В 1Q 2023 ABB зафиксировала двузначный рост выручки и рассчитывает сохранить такую динамику и во 2Q. На фоне хороших результатов за 1Q компания повысила прогнозы на конец года. ABB прогнозирует, что в 2023 году сможет нарастить выручку не менее чем на 10% г/г и улучшить показатели маржинальности, несмотря на сохраняющуюся неопределенность в глобальной экономике. По словам СЕО, проблемы с цепочками поставок практически себя исчерпали, и данный фактор сейчас уже не оказывает какого-либо негативного эффекта на бизнес компании. ABB проводит обратный выкуп, но заверяет, что на будущих сделках M&A это не должно отразиться, так как у компании достаточно средств.

В 2011–2021 гг. бумаги ABB вели себя очень циклично, периоды сильного роста стоимости компании сменялись периодами затяжного снижения, но в 2020 году, не в последнюю очередь благодаря пандемии, бумаги буквально выстрелили и в конце 2021 года обновили максимумы с 2007 года. Но обновить исторический максимум, который был достигнут в далеком 2000 году, компании пока не удается.

Медианная целевая цена ADR ABB по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 39 (потенциал роста 5%).

Оценка

При оценке потенциала роста акций KOMP мы ориентировались на консенсус-прогноз по индексу S&P 500. По данным FactSet, на 12 мая консенсус-прогноз по индексу на следующие 12 мес. составлял 4 700 пунктов. При текущем значении индекса 4 159 пунктов апсайд до консенсуса составляет 13,0%. Бета-коэффициент для фонда, по расчетам ФГ "Финам", — 1,136. Таким образом, потенциал роста акций фонда равен 14,8% без учета дивидендов. С учетом дивидендов потенциал повышается до 15,8%. Целевая цена по акциям KOMP на следующие 12 мес. составляет $ 47,50. Мы присваиваем акциям рейтинг "Покупать".

Технический анализ

На уровне $ 40 расположена сильная линия поддержки. Полагаем, что акции сохраняют хорошие шансы вернуться на уровень $ 42–43 при сохранении оптимизма на американском рынке в целом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба