2 июня 2023 T-Investments Компанищенко Никита

В июне основной идеей на российском фондовом рынке останется летний дивидендный сезон 2023 года. Ожидается, что опережающий рост смогут показать акции с самой высокой дивидендной доходностью, как это было раньше.

Динамика самых щедрых в 2023 году российских акций за месяц до их дивидендной отсечки.

Сбер. С 8 апреля по 8 мая 2023 года котировки выросли на 10,2%, в то время как индекс Мосбиржи увеличился всего на 0,7%. 8 мая — это последний день, когда бумаги банка можно было купить с дивидендами.

Банк «Санкт-Петербург». С 5 апреля по 5 мая обыкновенные акции компании прибавили 13,5% — против роста на 1,5% индекса Мосбиржи за этот же период.

«Белуга групп». С 24 марта по 24 апреля бумаги производителя крепких напитков увеличились на 20,1%, в то время как общий индекс вырос на 10,3%.

«Лукойл». С 28 апреля по 28 мая котировки нефтяной компании прибавили 12,6% — против роста на 1,3% индекса Мосбиржи. При этом акции «Лукойла» до 1 июня все еще можно купить с дивидендами.

Результаты в мае

В мае мы рекомендовали обратить внимание на 4 акции, которые должны были показать опережающую биржевую динамику. В итоге на 29 мая большинство идей реализовалось:

Бумаги «Лукойла» с начала мая выросли на 13,3%.

Акции HeadHunter — на 23,6%.

Депозитарные расписки TCS Group — на 16,8%.

Котировки ОГК-2 — на 1%.

Средний результат рекомендованной четверки — 13,7% против роста индекса Мосбиржи за этот же период на 1,8%.

В мае не реализовалась только одна идея — ОГК-2. Менеджмент этой компании решил выплатить 50% чистой прибыли, в то время как ожидалось 50% скорректированной чистой прибыли, исходя из действующей дивидендной политики. В результате дивидендная доходность эмитента упала с 14 до 8%, а сам дивиденд — с 0,098 до 0,058 Р.

Динамика рекомендованных акций в мае

«Башнефть»

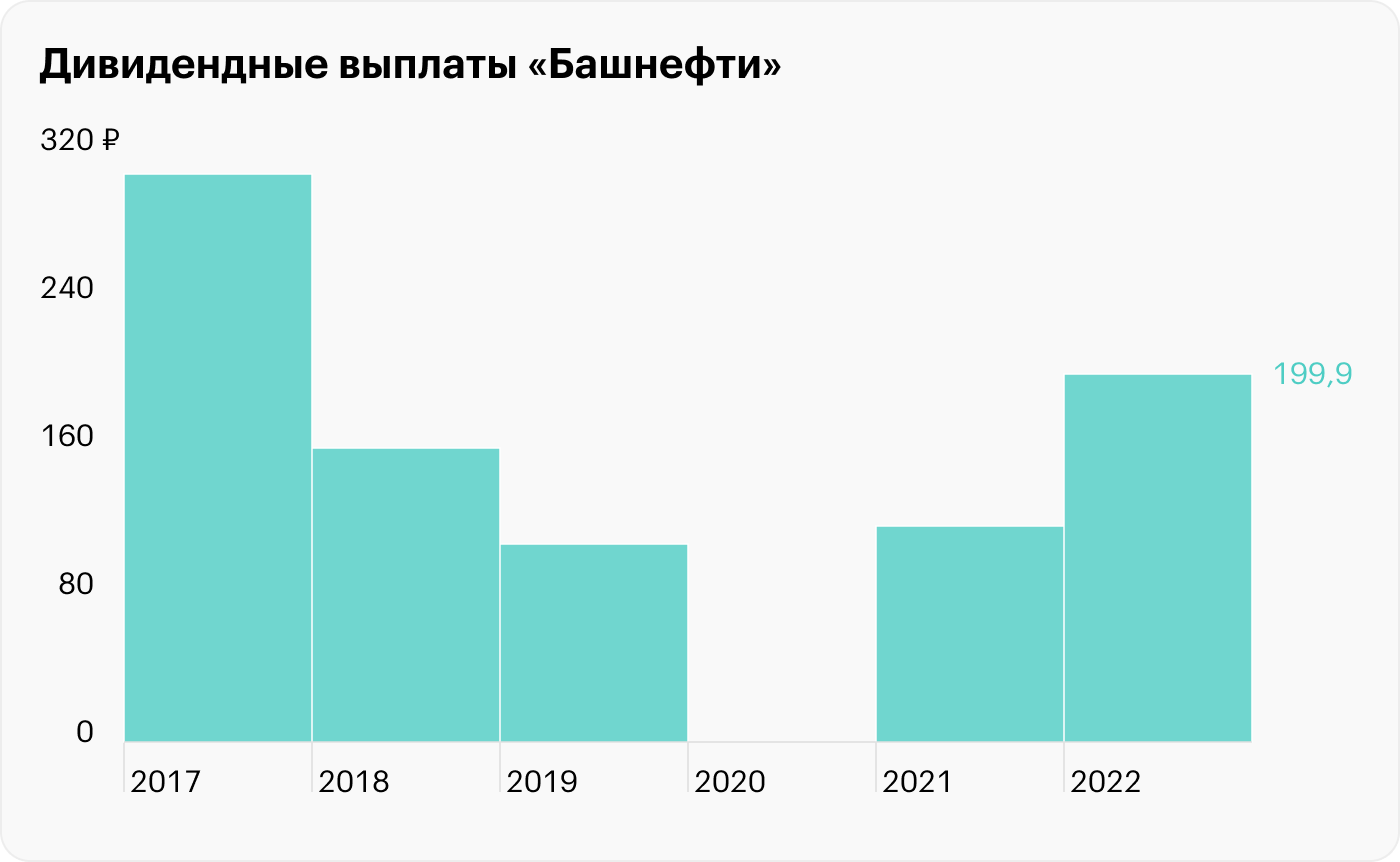

По итогам 2022 года совет директоров компании рекомендовал выплатить 199,89 Р на обыкновенную и привилегированную акцию. Коэффициент распределения прибыли неизвестен, так как эмитент перестал публиковать свои финансовые результаты. Текущая дивидендная доходность — 11,6% по обыкновенным и 13,5% по привилегированным бумагам. Дата закрытия реестра — 7 июля.

«Башнефть» (MOEX: BANE, BANEP) — вертикально интегрированная нефтяная компания, сформировавшаяся на базе крупнейших предприятий топливно-энергетического комплекса Республики Башкортостан. Контролирующим акционером выступает государственный холдинг «Роснефть»

Российским инвесторам стоит обратить внимание именно на привилегированные акции «Башнефти», которые сейчас предлагают самую высокую дивидендную доходность на Мосбирже. В июне 2023 года бумаги нефтяной компании могут показать опережающую динамику в сравнении с общим рынком.

МТС

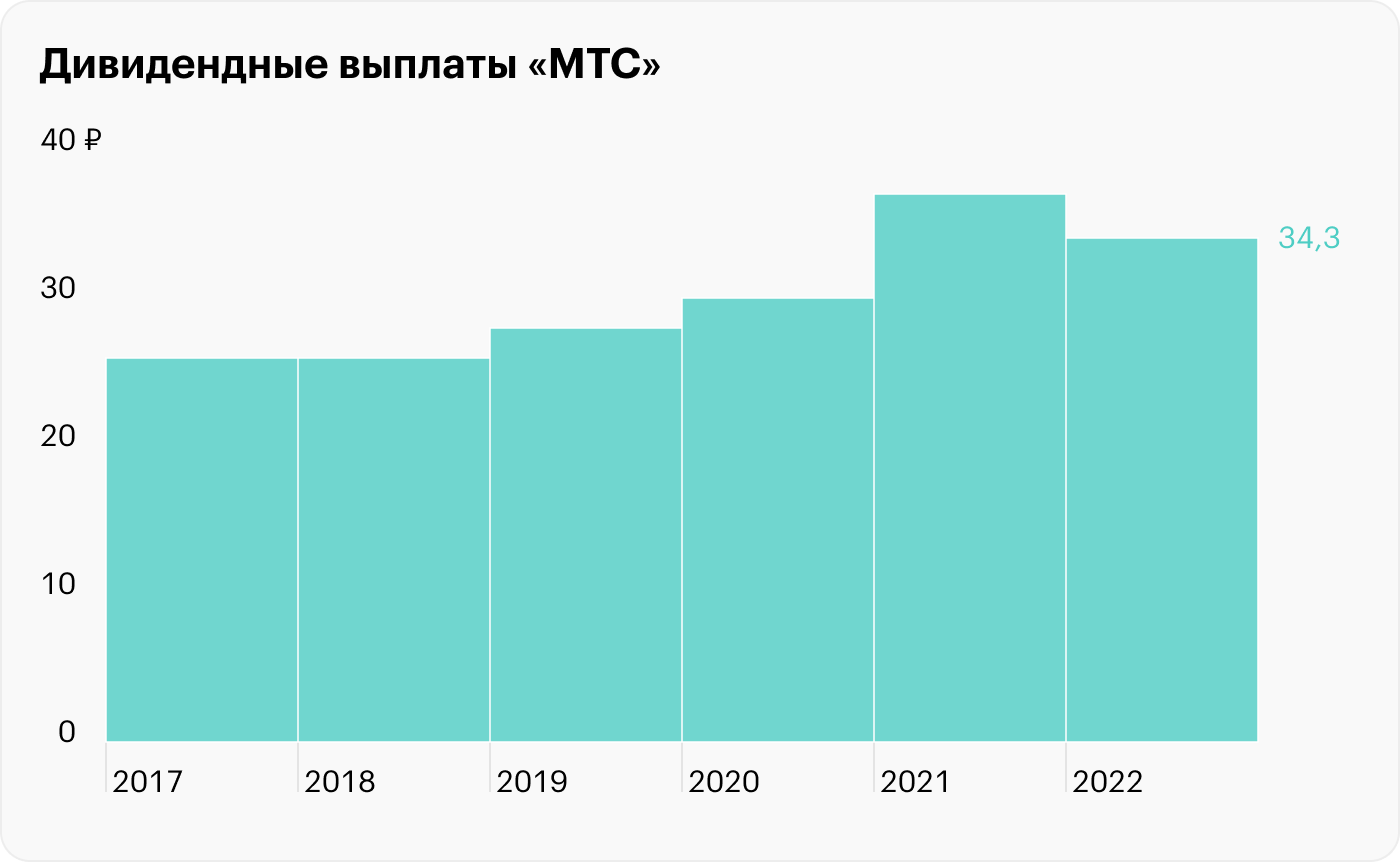

В середине мая телекоммуникационная компания объявила о новом дивидендном распределении за 2022 год, в рамках которого МТС решила выплатить 34,29 Р на акцию. Текущая дивидендная доходность — 11,2%. Последний день для покупки акций с дивидендами — 27 июня.

МТС (MOEX: MTSS) — лидер российского рынка телекоммуникационных услуг с собственной ИТ-экосистемой, состоящей из следующих направлений: мобильная связь, финтех, медиасервисы, розничные продажи, облачные решения и прочие цифровые сервисы

Основная краткосрочная идея в акциях МТС — рост биржевых котировок в преддверии высокой дивидендной доходности. В дивидендную отсечку российским инвесторам лучше не входить — купить акции сейчас и продать бумаги до 27 июня, так как лидер телекоммуникационного рынка плохо закрывает летний дивидендный гэп. Из 5 последних выплат акции смогли быстро отрасти всего раз.

В 2023 году эта тенденция, вероятно, сохранится, так как МТС может отказаться от выплаты промежуточных дивидендов, как это было в 2022 году. Основная причина такого решения — слабые финансовые результаты эмитента, которые до сих пор не вышли на докризисный уровень.

ЛСР

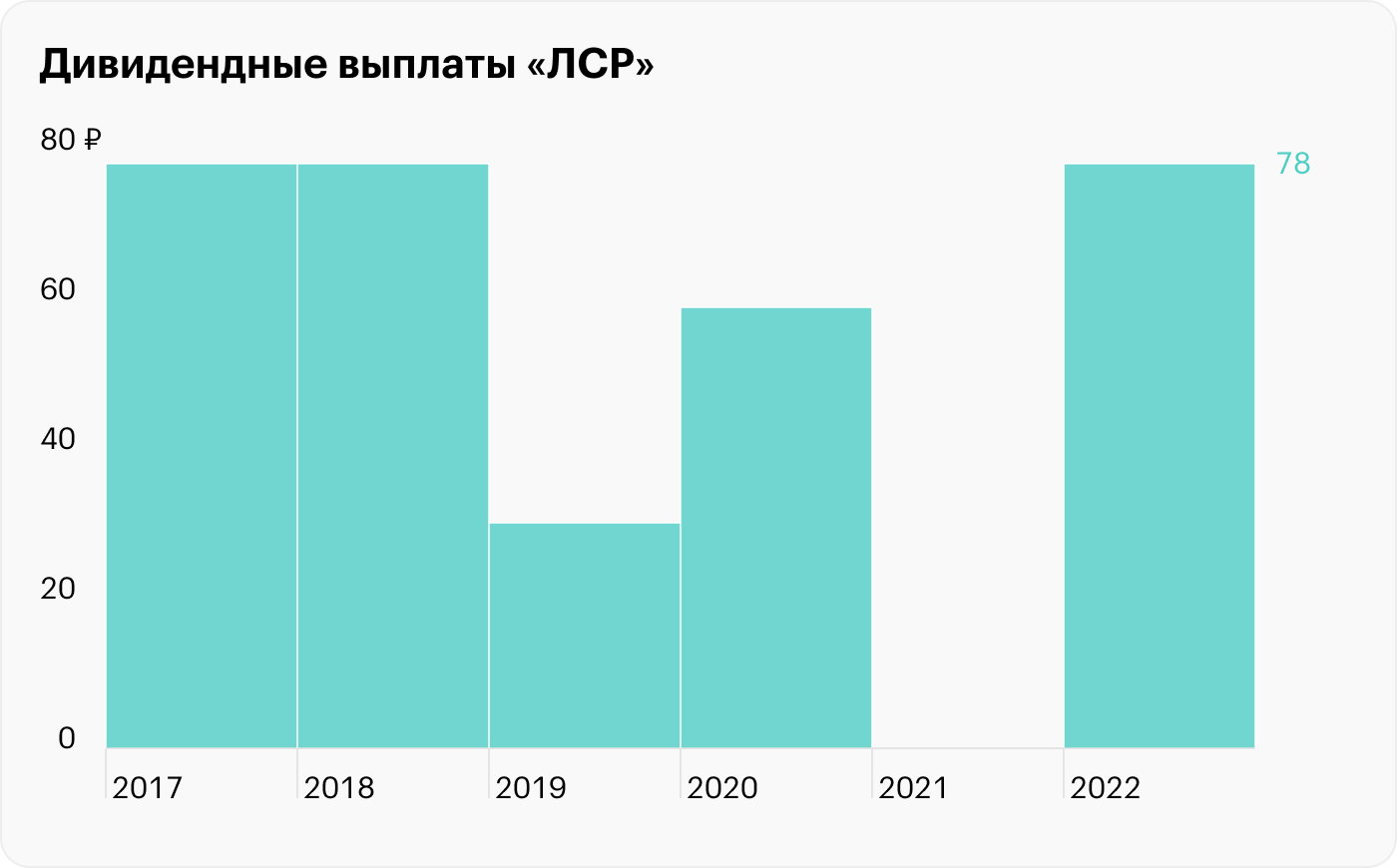

Строительная компания в 2023 году решила вернуться к старой практике распределения прибыли. ЛСР до 2020 года старалась выплачивать ежегодно фиксированный дивиденд в размере 78 Р. В 2020—2022 менеджмент придерживался другого, менее щедрого подхода: в 2020 и 2021 году это было 50% чистой прибыли, а в 2022 — ноль. В результате акции на Мосбирже сильно упали — с 900 до 450 Р.

ЛСР (MOEX: LSRG) — один из лидеров строительной отрасли России. Компания работает в крупнейших регионах страны с быстрорастущими рынками недвижимости: в Санкт-Петербурге и Ленинградской области, Москве и Московской области, Екатеринбурге

В 2023 году совет директоров ЛСР рекомендовал выплатить своим акционерам дивиденд в 78 Р, что соответствует распределению 60% чистой прибыли за 2022 год. Текущая дивидендная доходность компании — 11,1%. Дата закрытия реестра под новую выплату — 7 июля.

К акциям ЛСР в июне можно применить такую же инвестиционную идею, как и к бумагам «Башнефти» и МТС. Котировки строительной компании в первом летнем месяце могут опередить движение общего рынка за счет повышенного спроса со стороны российских инвесторов, которые в приоритетном порядке будут скупать эмитентов с высокой дивдоходностью.

Сбербанк

По итогам 2022 года менеджмент банка решил выплатить 25 Р на обыкновенную и привилегированную акцию. Дивидендная доходность — около 11% по обыкновенным и привилегированным акциям. Дата закрытия реестра под выплату прошла 11 мая.

Сбербанк (MOEX: SBER, SBERP) — крупнейший российский банк по множеству финансовых и операционных показателей. В отличие от трех других компаний в этом обзоре кредитная организация уже успела выплатить своим акционерам годовой дивиденд

Несмотря на то что дивидендную выплату компании уже никак нельзя получить, в июне акции Сбербанка все равно могут показать опережающую динамику ввиду поступления дивидендов на счета акционеров банка.

Это приведет к тому, что часть полученных денег реинвестируют в бумаги финансовой организации в расчете на высокую дивидендную доходность в следующем году.

По итогам 2023 года российский рынок ожидает, что Сбербанк сможет заработать более 1,4 трлн рублей и выплатить дивиденд в размере 31 Р, что соответствует распределению 50% чистой прибыли. Прогнозная дивидендная доходность — более 12,5%.

Что в итоге

Продолжающиеся дивидендные выплаты должны положительно повлиять на рост российского рынка. В результате в июне ажиотажным спросом будут пользоваться акции с самой высокой текущей дивидендной доходностью на Мосбирже: «Башнефть», МТС и ЛСР, а также бумаги Сбербанка, но только с прицелом на будущие выплаты.

Динамика самых щедрых в 2023 году российских акций за месяц до их дивидендной отсечки.

Сбер. С 8 апреля по 8 мая 2023 года котировки выросли на 10,2%, в то время как индекс Мосбиржи увеличился всего на 0,7%. 8 мая — это последний день, когда бумаги банка можно было купить с дивидендами.

Банк «Санкт-Петербург». С 5 апреля по 5 мая обыкновенные акции компании прибавили 13,5% — против роста на 1,5% индекса Мосбиржи за этот же период.

«Белуга групп». С 24 марта по 24 апреля бумаги производителя крепких напитков увеличились на 20,1%, в то время как общий индекс вырос на 10,3%.

«Лукойл». С 28 апреля по 28 мая котировки нефтяной компании прибавили 12,6% — против роста на 1,3% индекса Мосбиржи. При этом акции «Лукойла» до 1 июня все еще можно купить с дивидендами.

Результаты в мае

В мае мы рекомендовали обратить внимание на 4 акции, которые должны были показать опережающую биржевую динамику. В итоге на 29 мая большинство идей реализовалось:

Бумаги «Лукойла» с начала мая выросли на 13,3%.

Акции HeadHunter — на 23,6%.

Депозитарные расписки TCS Group — на 16,8%.

Котировки ОГК-2 — на 1%.

Средний результат рекомендованной четверки — 13,7% против роста индекса Мосбиржи за этот же период на 1,8%.

В мае не реализовалась только одна идея — ОГК-2. Менеджмент этой компании решил выплатить 50% чистой прибыли, в то время как ожидалось 50% скорректированной чистой прибыли, исходя из действующей дивидендной политики. В результате дивидендная доходность эмитента упала с 14 до 8%, а сам дивиденд — с 0,098 до 0,058 Р.

Динамика рекомендованных акций в мае

«Башнефть»

По итогам 2022 года совет директоров компании рекомендовал выплатить 199,89 Р на обыкновенную и привилегированную акцию. Коэффициент распределения прибыли неизвестен, так как эмитент перестал публиковать свои финансовые результаты. Текущая дивидендная доходность — 11,6% по обыкновенным и 13,5% по привилегированным бумагам. Дата закрытия реестра — 7 июля.

«Башнефть» (MOEX: BANE, BANEP) — вертикально интегрированная нефтяная компания, сформировавшаяся на базе крупнейших предприятий топливно-энергетического комплекса Республики Башкортостан. Контролирующим акционером выступает государственный холдинг «Роснефть»

Российским инвесторам стоит обратить внимание именно на привилегированные акции «Башнефти», которые сейчас предлагают самую высокую дивидендную доходность на Мосбирже. В июне 2023 года бумаги нефтяной компании могут показать опережающую динамику в сравнении с общим рынком.

МТС

В середине мая телекоммуникационная компания объявила о новом дивидендном распределении за 2022 год, в рамках которого МТС решила выплатить 34,29 Р на акцию. Текущая дивидендная доходность — 11,2%. Последний день для покупки акций с дивидендами — 27 июня.

МТС (MOEX: MTSS) — лидер российского рынка телекоммуникационных услуг с собственной ИТ-экосистемой, состоящей из следующих направлений: мобильная связь, финтех, медиасервисы, розничные продажи, облачные решения и прочие цифровые сервисы

Основная краткосрочная идея в акциях МТС — рост биржевых котировок в преддверии высокой дивидендной доходности. В дивидендную отсечку российским инвесторам лучше не входить — купить акции сейчас и продать бумаги до 27 июня, так как лидер телекоммуникационного рынка плохо закрывает летний дивидендный гэп. Из 5 последних выплат акции смогли быстро отрасти всего раз.

В 2023 году эта тенденция, вероятно, сохранится, так как МТС может отказаться от выплаты промежуточных дивидендов, как это было в 2022 году. Основная причина такого решения — слабые финансовые результаты эмитента, которые до сих пор не вышли на докризисный уровень.

ЛСР

Строительная компания в 2023 году решила вернуться к старой практике распределения прибыли. ЛСР до 2020 года старалась выплачивать ежегодно фиксированный дивиденд в размере 78 Р. В 2020—2022 менеджмент придерживался другого, менее щедрого подхода: в 2020 и 2021 году это было 50% чистой прибыли, а в 2022 — ноль. В результате акции на Мосбирже сильно упали — с 900 до 450 Р.

ЛСР (MOEX: LSRG) — один из лидеров строительной отрасли России. Компания работает в крупнейших регионах страны с быстрорастущими рынками недвижимости: в Санкт-Петербурге и Ленинградской области, Москве и Московской области, Екатеринбурге

В 2023 году совет директоров ЛСР рекомендовал выплатить своим акционерам дивиденд в 78 Р, что соответствует распределению 60% чистой прибыли за 2022 год. Текущая дивидендная доходность компании — 11,1%. Дата закрытия реестра под новую выплату — 7 июля.

К акциям ЛСР в июне можно применить такую же инвестиционную идею, как и к бумагам «Башнефти» и МТС. Котировки строительной компании в первом летнем месяце могут опередить движение общего рынка за счет повышенного спроса со стороны российских инвесторов, которые в приоритетном порядке будут скупать эмитентов с высокой дивдоходностью.

Сбербанк

По итогам 2022 года менеджмент банка решил выплатить 25 Р на обыкновенную и привилегированную акцию. Дивидендная доходность — около 11% по обыкновенным и привилегированным акциям. Дата закрытия реестра под выплату прошла 11 мая.

Сбербанк (MOEX: SBER, SBERP) — крупнейший российский банк по множеству финансовых и операционных показателей. В отличие от трех других компаний в этом обзоре кредитная организация уже успела выплатить своим акционерам годовой дивиденд

Несмотря на то что дивидендную выплату компании уже никак нельзя получить, в июне акции Сбербанка все равно могут показать опережающую динамику ввиду поступления дивидендов на счета акционеров банка.

Это приведет к тому, что часть полученных денег реинвестируют в бумаги финансовой организации в расчете на высокую дивидендную доходность в следующем году.

По итогам 2023 года российский рынок ожидает, что Сбербанк сможет заработать более 1,4 трлн рублей и выплатить дивиденд в размере 31 Р, что соответствует распределению 50% чистой прибыли. Прогнозная дивидендная доходность — более 12,5%.

Что в итоге

Продолжающиеся дивидендные выплаты должны положительно повлиять на рост российского рынка. В результате в июне ажиотажным спросом будут пользоваться акции с самой высокой текущей дивидендной доходностью на Мосбирже: «Башнефть», МТС и ЛСР, а также бумаги Сбербанка, но только с прицелом на будущие выплаты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба