13 июня 2023 Иволга Капитал Хохрин Андрей

Динамика облигационных доходностей ВДО

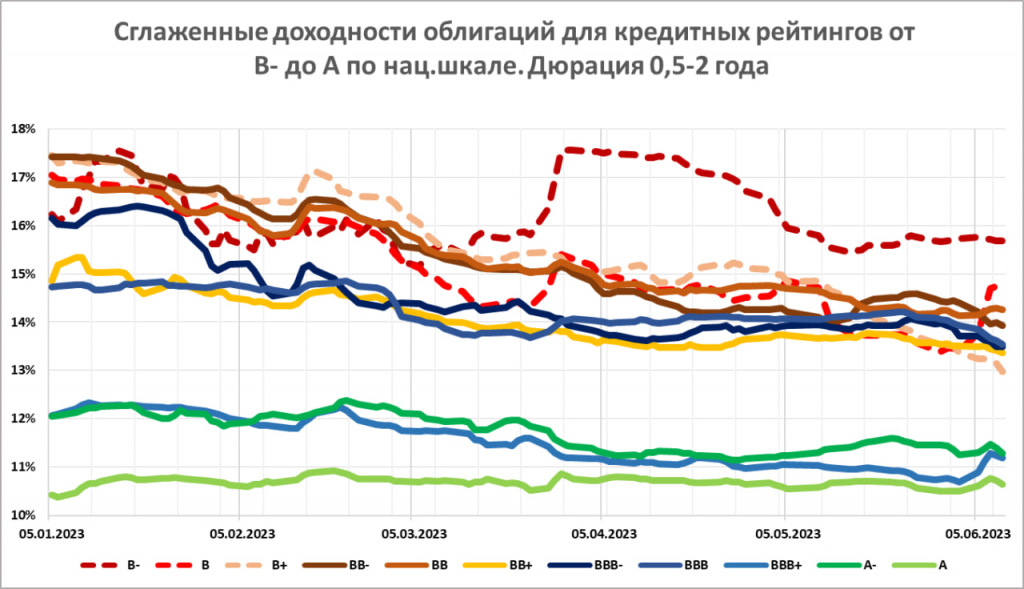

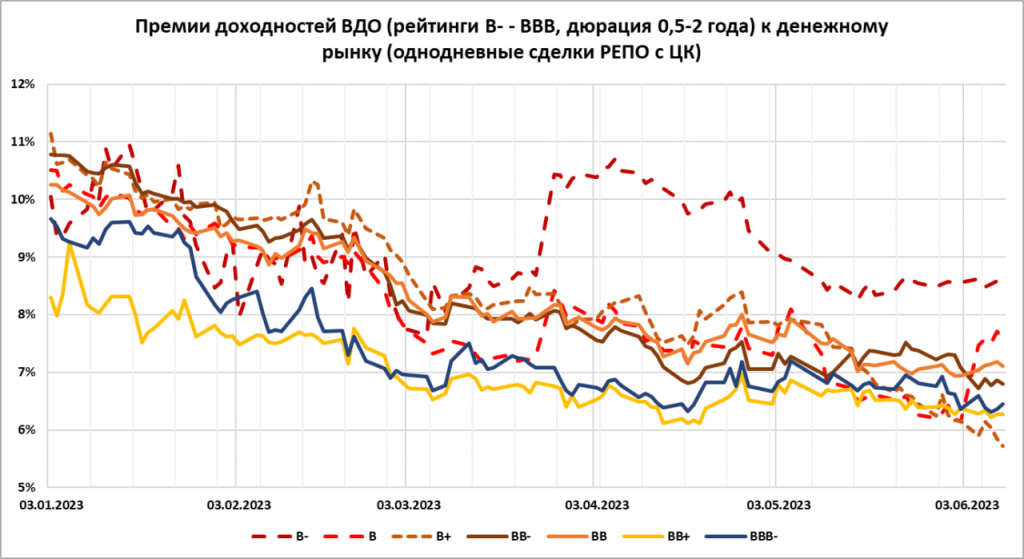

Небольшое расползание доходностей в последние дни – это не стремление рынка в нормальное состояние (когда более качественные бумаги дают меньшую доходность, и наоборот). Это изменение базы расчета доходностей для рейтингов уровня В из-за выбывания ряда бумаг. В целом же доходности ВДО (куда мы относим облигации с кредитными рейтингами не выше ВВВ) продолжают снижаться. Особенно хорошо заметно в сравнении с доходностью денежного рынка, вторая диаграмма.

Отсутствие корреляции между доходностью и рейтингом давно никого не удивляет. Но это симптом, чреватый обострениями. Пока премия к денежному рынку, т.е. по сути, к ключевой ставке, которая сейчас 7,5%, была в диапазоне 7-9%, она защищала ВДО-сегмент сама по себе. Однако сейчас премия плотно приблизилась к 6%. Такая близость уже опасна.

Ажиотаж покупателей на новых первичных размещениях ВДО не добавляет рынку устойчивости.

ВДО долго, всю первую половину нынешнего года точно, были образом устойчивости для финансовых инструментов: волатильность минимальна, доходность не только высокая, но и кажущаяся хорошо предсказуемой. В моих представлениях о рыночной логике, устойчивость и предсказуемость подходят к концу. А надвигающийся третий квартал рискует стать для ВДО коррекционным.

И премии ряда облигаций к средним доходностям своих кредитных рейтингов

Правила составления таблицы: рейтинг от ВВ- до А / дюрация бумаг от 0,5 до 3 лет / премия к средневзвешенной доходности рейтинга больше 1% / оборот торгов за каждый день прошедшей недели больше 100 т.р. / объем в обращении от 250 млн.р. / исключены бумаги, уже входящие в портфель PRObonds ВДО.

________________

В предыдущей публикации таблицы был единственный выпуск Боржоми (премия к рейтингу А- около 1% годовых). В этой его нет, т.к. на прошедшей неделе мы добавили Боржоми в свой публичный портфель. От идеи купить М.Видео отказались (МФ Фин в таблице). Но в портфеле может оказаться Хендерсон.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба