20 июня 2023 Альфа-Капитал

Глобальные рынки в плюсе после решений по ставкам

ФРС взял паузу – ставки сохраняются на уровне 5–5,25%

ЕЦБ повысил ставки на 25 б.п.

Китай снижает ставки РЕПО, на очереди ставки по базовым кредитам

Индекс Мосбиржи достиг 2800 п.

Транснефть: дивидендная доходность – 12%

Русал построит глиноземный завод

Сбер: ожидания на 2023 г., дивиденды

ЦБ – за улучшение прозрачности рынков

Риски новых налогов ограниченны

Минфин снова размещал флоутеры

ВТБ возобновит выплаты по «вечным» облигациям

Ожидания по дальнейшему движению ставки ФРС

На нефтяном рынке сохраняется волатильность

Сужение дисконта Urals к Brent ограниченно

Цены на газ в Европе росли на прошлой неделе

Власти назвали оптимальный курс рубля

Пересмотр прогноза ФРС по базовому PCE

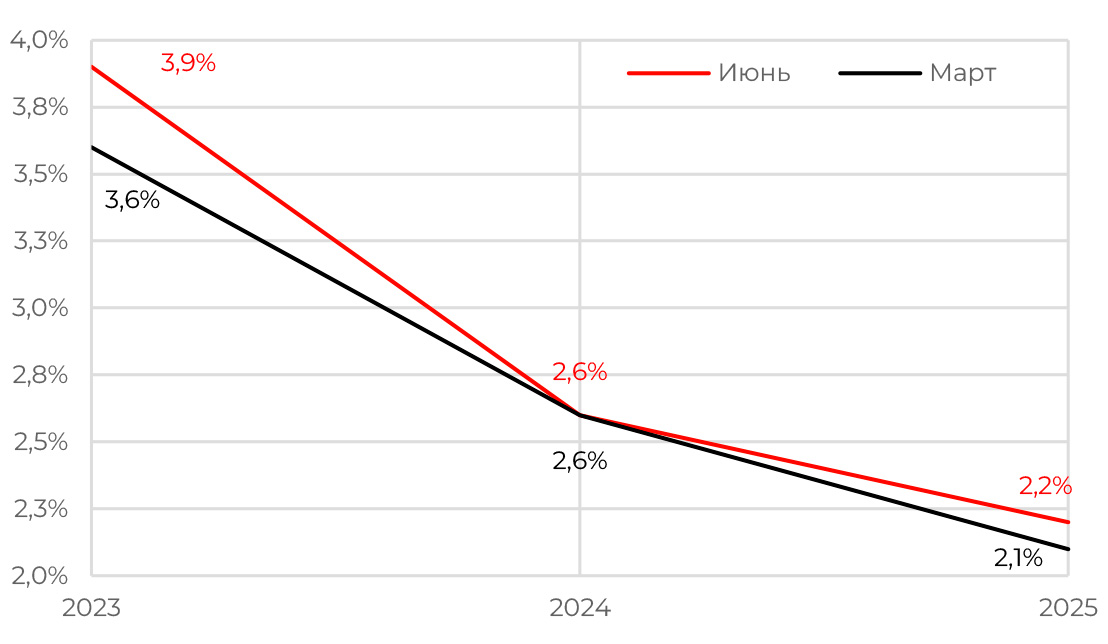

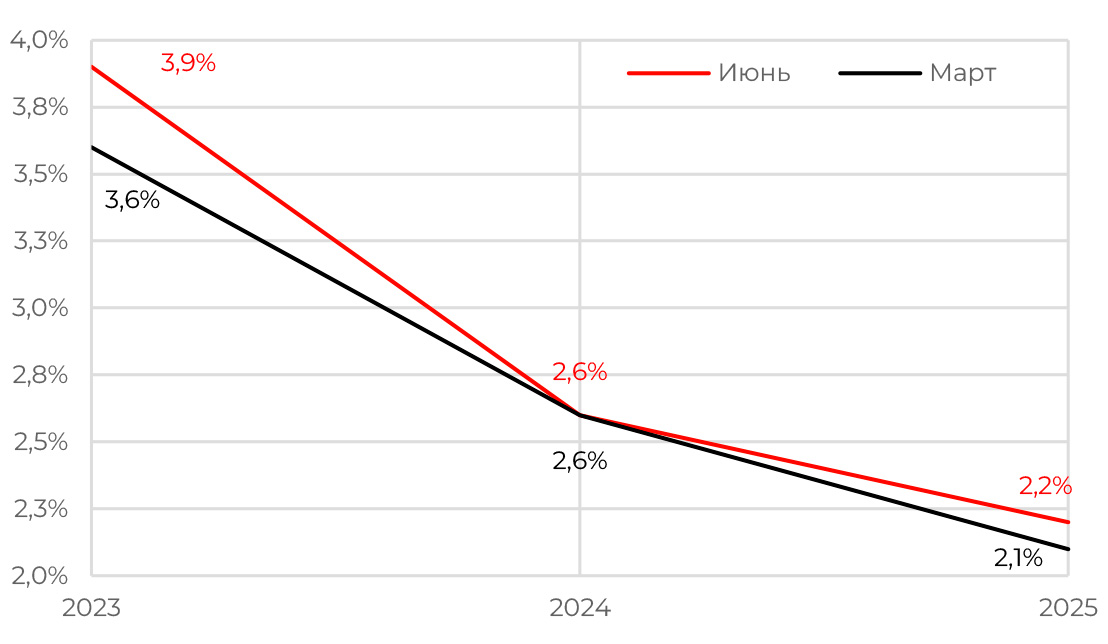

На прошлой неделе проходили заседания ФРС и ЕЦБ, решения регуляторов были вполне ожидаемы: ФРС взяла паузу, а ЕЦБ поднял ставки. Однако помимо решений по ставкам регуляторы также представили обновленные макропрогнозы, в которых прослеживается общая черта – оба регулятора ухудшили ожидания по базовой инфляции.

Так, ФРС ухудшила ожидания по базовому PCE на 0,3 п.п. на 2023 г., а ЕЦБ – на 0,5 п.п. по базовой инфляции. Причем в обоих случаях виновником ухудшения прогнозов стала стоимость труда. И в США, и в Европе рынок труда остается жестким, из-за чего растут зарплаты.

АКЦИИ

Глобальные рынки

Глобальные рынки в плюсе после решений по ставкам

На неделе ньюсмейкерами были центробанки, хотя решения заседаний не преподнесли особых сюрпризов. ФРС взяла паузу в повышении ключевой ставки, тогда как Европейский ЦБ и не планировал уклоняться от курса на ужесточение. Рынки позитивно реагировали на паузу в пересмотре ставки США, индекс S&P 500 вырос на 2,6%, Nasdaq – на 3,3%. В то же время Народный банк Китая снижает ставку для поддержки экономического роста. Также в последние дни выходили данные по американской и европейской инфляции.

В понедельник в США выходной, американские биржи закрыты по случаю Дня эмансипации, в четверг и пятницу не будет торгов на китайских биржах. На неделе запланированы выступления главы ФРС Дж. Пауэлла и ряда других чиновников, заседание Банка Англии, в ходе которого регулятор рассмотрит вопрос о повышении ставки, Народный банк Китая примет решение по пересмотру базовой кредитной ставки. Из макростатистики будут опубликованы данные по американскому рынку недвижимости.

ФРС взял паузу – ставки сохраняются на уровне 5–5,25%

ФРС США на июньском заседании, как и ожидалось, не стала менять ставки, сохранив их на уровне 5–5,25%. Однако риторика регулятора ужесточилась: более половины членов комитета ФРС выступают за то, чтобы продолжать ужесточение денежнокредитной политики, а пик ставок, по прогнозам ФРС, будет на 50 базисных пунктов (б.п.) выше текущего уровня. То есть, хотя сейчас ФРС и взяла паузу, ставки могут оставаться повышенными, пока регулятор не увидит серьезного снижения инфляции. Более жесткая риторика ФРС уже привела к пересмотру ожиданий рынка: если ранее инвесторы допускали возможность снижения ставок в этом году в пределах 100 б.п., то теперь смягчение ДКП не ожидается.

ЕЦБ повысил ставки на 25 б.п.

Европейский регулятор продолжил повышать ставки, в этот раз ставки повышены на четверть процента – до 4%, что было ожидаемым шагом. ЕЦБ дал прямой сигнал о том, что ставки будут повышать на следующих заседаниях. Предварительные данные по инфляция в мае (6,1% г/г) указывают на значительное ее замедление по сравнению с апрелем (7,0% г/г). Инфляция по всем основным компонентам (продовольствие, энергоносители, услуги) оказалась ниже апрельской. Основным же компонентом роста цен по-прежнему является продовольственная инфляция (12,5% в мае против 13,6% в апреле). ЕЦБ подтвердил прекращение покупки новых активов в рамках программы APP с июля 2023 г., но продолжит приобретение активов в рамках программы PEPP (временная программа, утвержденная во время пандемии). В то же время проинфляционным фактором остается рынок труда, где рекордно низкая безработица оказывает давление на заработные платы.

Китай снижает ставки РЕПО, на очереди ставки по базовым кредитам

Китай идет вразрез с европейскими коллегами. После снижения 7-дневной ставки РЕПО с 2 до 1,9% Народный банк Китая снизил ставку по программе среднесрочного кредитования MLF на 10 б.п. – с 2,75 до 2,65%. Регулятор предпринимает меры для стимулирования экономического роста в условиях низкого спроса и отсутствия инфляции. Розничные продажи замедлились с 18,4% в апреле до 12,7% в мае, что ниже ожиданий в 13,6%. И это при том, что индекс потребительских цен находится на уровне 0,2%. Мы ожидаем дальнейших стимулов от китайских властей. Вероятно, в ближайшее время будут снижены ставки по прайм-кредитам LPR.

Российский рынок акций

Индекс Мосбиржи достиг 2800 п.

Индекс Мосбиржи прибавил еще 3,4%, результат лучше рынка продемонстрировали акции компании Магнит +16%, Татнефть +8,3%, НЛМК +8%, Fix Price Group +6,2%, TCS Group +5,4%. В течение недели было много корпоративных новостей в рамках ПМЭФ. Потенциал притока денежных средств физических лиц на фондовый рынок РФ, по оценке зампреда РСХБ, может составить до х8 раз, помимо банковских депозитов (34 трлн руб. у населения в наличной форме на руках находится еще 22 трлн руб. – по сравнению с всего 7 трлн инвестиций в рынок ценных бумаг). Улучшение доверия к рынку, следование дивидендным политикам, возврат к раскрытию информации, наблюдаемый рост стоимости акций – это важные триггеры для возможного дальнейшего перетока средств на фондовый рынок.

Транснефть: дивидендная доходность – 12%

Совет директоров Транснефти рекомендовал к выплате дивиденды в размере 16 665 руб./акц. (12%-ная доходность), что оказалось выше ожидаемых 10–11 тыс. руб./акц. и +58% г/г. Компания не раскрывает финансовые результаты за 2022 г., однако, учитывая регулируемую природу основного бизнеса, можно предположить, что рост дивидендов связан в первую очередь с повышенным коэффициентом выплат (>50% от чистой прибыли – по примеру Сбера).

Русал построит глиноземный завод

Русал намерен повысить сырьевую безопасность, построив в Ленинградской области глиноземный завод мощностью 4,8 млн тонн и глубоководный порт. Весь проект обойдется компании в 400 млрд руб. Долгосрочно собственное производство глинозема сможет покрыть потребность компании в собственном сырье для алюминиевого бизнеса, однако в ближайшие годы дополнительные капитальные затраты значительно ограничат возможность дивидендных выплат. По нашим оценкам, в 2023–2025 г. чист. денежный поток компании может быть отрицательным.

Сбер: ожидания на 2023 г., дивиденды

Менеджмент Сбера рассказал об ожиданиях на 2023 г., из них можно выделить несколько пунктов: 1) банк планирует сохранить дивидендную политику, ориентируется на 50% от чистой прибыли; 2) ожидает увеличения ипотечного портфеля на 25% после повышения на 18% в 2022 г.; 3) видит хорошую динамику в средствах физических лиц благодаря привлекательным условиям и предложению. По ожиданиям менеджмента, объем в рублях в 2023 г. превысит 20 трлн руб. с приростом более 400 млрд руб. в мае и на 800 млрд руб. с начала года; 4) в 2023 г. планирует получить 350 млрд руб. от внедрения технологий искусственного интеллекта после 250 млрд руб. в 2022 г. Озвученные менеджментом ожидания по росту ипотечного кредитования (+25% в 2023 г.), вкладов населения (20 трлн руб.), а также ожидаемый эффект экономии от внедрения технологий искусственного интеллекта (350 млрд руб.) дополняют сильные ожидания на 2023 г. и наш позитивный взгляд на акции.

ЦБ – за улучшение прозрачности рынков

Глава ЦБ Э. Набиуллина прокомментировала: «У нас 1 июля заканчивается период закрытия информации эмитентов. Я надеюсь, что будет принято решение, которое будет указывать, что мы все заинтересованы в развитии рынка капитала». Из всех секторов финансовая информация максимально актуальна (с точки зрения текущего нераскрытия) для металлургов – компании остальных отраслей частично раскрывают отчетность. Поэтому в случае возврата к публикации данных, возможно, мы увидим больший эффект именно в отношении металлургов.

Риски новых налогов ограниченны

Комментарии членов правительства относительно налогового риска позволяют оценивать дополнительные риски увеличения как ограниченные, в текущий момент времени как минимум. Нефтегазовые доходы бюджета России в 2023 г. составят порядка 8 трлн руб., что близко к плану – так считает глава Минфина А. Силуанов. По его словам, проблем с доходами нет, а ведомство и дальше займется «справедливым налогообложением природной и экономической ренты». Любое увеличение налоговой нагрузки на бизнес приведет к сокращению инвестиций и торможению экономического роста, по заявлению главы Минэкономики М. Решетникова

ОБЛИГАЦИИ

Рублевые облигации

Минфин снова размещал флоутеры

Минфин на аукционах ОФЗ в прошлую среду разместил бумаги почти на 107 млрд руб. по номиналу. Из них чуть более 37 млрд руб. было привлечено с помощью классического выпуска с погашением в 2032 г., премия к рынку составила всего 10 б.п. Основная же часть заимствований (69,3 млрд руб.) пришлась на выпуск флоутеров с погашением в 2035 г. Премия при размещении также оказалась небольшой – около 20 б.п. Спрос на флоутеры по сравнению с предыдущими аукционами, где предлагался этот тип бумаг, снизился: 117,5 млрд руб. против 141 млрд и 261 млрд руб. на аукционах в мае. Это говорит о снижении аппетита банков (обычно основные покупатели флоутеров) к ОФЗ не только с фиксированным, но и с переменным купоном. В целом Минфин пока идет по графику заимствований, но затухающий спрос даже на флоутеры выглядит неблагоприятно.

ВТБ возобновит выплаты по «вечным» облигациям

ВТБ подтвердил, что планирует возобновить платежи по «вечным» субординированным облигациям. По словам председателя правления банка Андрея Костина, это может произойти в 2024 г., если ВТБ получит согласие Центрального банка. Безусловно, хорошая новость для инвесторов, хотя пока и непонятно, когда именно банк возобновит обслуживание облигаций. По оценке Костина, по итогам года ВТБ может заработать около 400 млрд руб. чистой прибыли. В апреле банк получил чистую прибыль по МСФО в размере 61,8 млрд руб., с начала года – 208,5 млрд руб.

Еврооблигации

Ожидания по дальнейшему движению ставки ФРС

На прошедшем заседании ФРС ожидаемо взяла паузу в этом цикле повышения ставки. Аргументацией в пользу данного шага послужила необходимость тщательной оценки уже проделанного повышения в 5%. Регулятору нужно время, чтобы все отложенные эффекты от повышения полностью отразились на экономике, и лишь после оценки этих дополнительных эффектов будут приняты последующие решения. По мнению г-на Пауэлла, взятие паузы является лишь очередным этапом в текущем цикле повышения ставки.

Поскольку тренд на повышение ставок пока не завершен, разумнее оставаться в коротких бумагах и не брать на себя дополнительные риски. Мы допускаем, что ФРС может немного снизить ставки, если это позволят выходящие данные. Как сказал председатель ФРС Джером Пауэлл, следующее заседание ФРС будет «живым», то есть его итоги будут в значительной степени зависеть от статистики. Но если инфляция впоследствии снова развернется вверх (как это было в 1970-е гг.), ФРС продолжит вести жесткую политику, пусть и в ущерб экономике. Проблема в том, что в условиях экономического сдвига, деглобализации и снижения роли доллара в мировых расчетах жестких действий ФРС может оказаться недостаточно, чтобы удержать инфляцию.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

На нефтяном рынке сохраняется волатильность

На глобальном сырьевом рынке сохраняется волатильность, стоимость Brent колеблется в пределах 71,5–78 долл. Недавнее снижение цен на нефть было вызвано вышедшими данными о росте запасов нефти в США. Также на ситуацию воздействуют и отставание темпов роста экономики КНР от ожидаемых, и риски начала рецессии в развитых странах. Летом на нефтяные цены будут влиять такие факторы, как спрос и предложение, поведение доллара США, снижение добычи нефти странами ОПЕК+.

Дополнительным негативным фактором является возможное возобновление «иранской сделки». СМИ опубликовали новость о переговорах Ирана с США по возможному временному снятию ограничений на экспорт нефти из Исламской Республики, что и привело к 3%-ному падению цены на нефть. С другой стороны, Саудовская Аравия еще не перешла к снижению объема добычи. Если спрос на нефть не упадет, то в июле на мировом рынке может возникнуть если не дефицит нефти, то намек на его появление. В нефтяном королевстве заявили, что мера может быть продлена на неопределенный срок, что только добавляет неопределенности ситуации.

Сужение дисконта Urals к Brent ограниченно

Дисконт Urals к Brent продолжает снижаться, еще в феврале он находился на уровне 34 долл. за баррель, но в мае был 22 долл. На это повлияло решение РФ о сокращении добычи на 500 млн баррелей в сутки, в также постепенная адаптация участников к новым правилам игры на международном рынке. Дальнейшее сокращение дисконта возможно, но оно будет ограниченным: в частности, он может снизиться до 15 долл. за баррель. Многое будет зависеть от стоимости Brent. Если цена на баррель поднимется выше 80 долл., то стоимость Urals вряд ли превысит 60 долл. за баррель, поскольку введенный потолок цен является ограничителем для ряда иностранных покупателей.

Цены на газ в Европе росли на прошлой неделе

Цена на природный газ на крупнейшем газовом хабе в Европе TTF взлетела до 400 долл. за тысячу кубометров. Среди факторов, влияющих на рост, – высокий спрос на СПГ в Китае, в первую очередь из-за аномальной жары в южных провинциях. Также на следующей неделе в США ожидается резкое потепление. Это, вероятно, увеличит потребность в газе для производства энергии для процессов кондиционирования воздуха. Кроме того, внутреннее производство газа сокращается на фоне старта сезона технического обслуживания некоторых из объектов инфраструктуры. Есть и частные случаи поддержки цены: так, например, компания Equinor отложила перезапуск завода в Хаммерфесте из-за технических сложностей, а одна из ниток «Турецкого потока» закрыта на ремонт. Пока все названные факторы остаются в силе, краткосрочный восходящий тренд в ценах на газ в США и Европе остается актуальным.

Валюты

Власти назвали оптимальный курс рубля

Вице-премьер А. Белоусов назвал оптимальный курс рубля для экономики. По его мнению, в текущих условиях для экономики РФ, бюджета и интересов экспортеров с импортерами оптимальным можно считать курс в 80–90 руб. за доллар. В нашем понимании, относительно слабый рубль снижает риски существенного дефицита бюджета (а соответственно, меньшего налогового риска), является позитивным с точки зрения доходов компаний-экспортеров (нефть, газ, металлы, удобрения).

ФРС взял паузу – ставки сохраняются на уровне 5–5,25%

ЕЦБ повысил ставки на 25 б.п.

Китай снижает ставки РЕПО, на очереди ставки по базовым кредитам

Индекс Мосбиржи достиг 2800 п.

Транснефть: дивидендная доходность – 12%

Русал построит глиноземный завод

Сбер: ожидания на 2023 г., дивиденды

ЦБ – за улучшение прозрачности рынков

Риски новых налогов ограниченны

Минфин снова размещал флоутеры

ВТБ возобновит выплаты по «вечным» облигациям

Ожидания по дальнейшему движению ставки ФРС

На нефтяном рынке сохраняется волатильность

Сужение дисконта Urals к Brent ограниченно

Цены на газ в Европе росли на прошлой неделе

Власти назвали оптимальный курс рубля

Пересмотр прогноза ФРС по базовому PCE

На прошлой неделе проходили заседания ФРС и ЕЦБ, решения регуляторов были вполне ожидаемы: ФРС взяла паузу, а ЕЦБ поднял ставки. Однако помимо решений по ставкам регуляторы также представили обновленные макропрогнозы, в которых прослеживается общая черта – оба регулятора ухудшили ожидания по базовой инфляции.

Так, ФРС ухудшила ожидания по базовому PCE на 0,3 п.п. на 2023 г., а ЕЦБ – на 0,5 п.п. по базовой инфляции. Причем в обоих случаях виновником ухудшения прогнозов стала стоимость труда. И в США, и в Европе рынок труда остается жестким, из-за чего растут зарплаты.

АКЦИИ

Глобальные рынки

Глобальные рынки в плюсе после решений по ставкам

На неделе ньюсмейкерами были центробанки, хотя решения заседаний не преподнесли особых сюрпризов. ФРС взяла паузу в повышении ключевой ставки, тогда как Европейский ЦБ и не планировал уклоняться от курса на ужесточение. Рынки позитивно реагировали на паузу в пересмотре ставки США, индекс S&P 500 вырос на 2,6%, Nasdaq – на 3,3%. В то же время Народный банк Китая снижает ставку для поддержки экономического роста. Также в последние дни выходили данные по американской и европейской инфляции.

В понедельник в США выходной, американские биржи закрыты по случаю Дня эмансипации, в четверг и пятницу не будет торгов на китайских биржах. На неделе запланированы выступления главы ФРС Дж. Пауэлла и ряда других чиновников, заседание Банка Англии, в ходе которого регулятор рассмотрит вопрос о повышении ставки, Народный банк Китая примет решение по пересмотру базовой кредитной ставки. Из макростатистики будут опубликованы данные по американскому рынку недвижимости.

ФРС взял паузу – ставки сохраняются на уровне 5–5,25%

ФРС США на июньском заседании, как и ожидалось, не стала менять ставки, сохранив их на уровне 5–5,25%. Однако риторика регулятора ужесточилась: более половины членов комитета ФРС выступают за то, чтобы продолжать ужесточение денежнокредитной политики, а пик ставок, по прогнозам ФРС, будет на 50 базисных пунктов (б.п.) выше текущего уровня. То есть, хотя сейчас ФРС и взяла паузу, ставки могут оставаться повышенными, пока регулятор не увидит серьезного снижения инфляции. Более жесткая риторика ФРС уже привела к пересмотру ожиданий рынка: если ранее инвесторы допускали возможность снижения ставок в этом году в пределах 100 б.п., то теперь смягчение ДКП не ожидается.

ЕЦБ повысил ставки на 25 б.п.

Европейский регулятор продолжил повышать ставки, в этот раз ставки повышены на четверть процента – до 4%, что было ожидаемым шагом. ЕЦБ дал прямой сигнал о том, что ставки будут повышать на следующих заседаниях. Предварительные данные по инфляция в мае (6,1% г/г) указывают на значительное ее замедление по сравнению с апрелем (7,0% г/г). Инфляция по всем основным компонентам (продовольствие, энергоносители, услуги) оказалась ниже апрельской. Основным же компонентом роста цен по-прежнему является продовольственная инфляция (12,5% в мае против 13,6% в апреле). ЕЦБ подтвердил прекращение покупки новых активов в рамках программы APP с июля 2023 г., но продолжит приобретение активов в рамках программы PEPP (временная программа, утвержденная во время пандемии). В то же время проинфляционным фактором остается рынок труда, где рекордно низкая безработица оказывает давление на заработные платы.

Китай снижает ставки РЕПО, на очереди ставки по базовым кредитам

Китай идет вразрез с европейскими коллегами. После снижения 7-дневной ставки РЕПО с 2 до 1,9% Народный банк Китая снизил ставку по программе среднесрочного кредитования MLF на 10 б.п. – с 2,75 до 2,65%. Регулятор предпринимает меры для стимулирования экономического роста в условиях низкого спроса и отсутствия инфляции. Розничные продажи замедлились с 18,4% в апреле до 12,7% в мае, что ниже ожиданий в 13,6%. И это при том, что индекс потребительских цен находится на уровне 0,2%. Мы ожидаем дальнейших стимулов от китайских властей. Вероятно, в ближайшее время будут снижены ставки по прайм-кредитам LPR.

Российский рынок акций

Индекс Мосбиржи достиг 2800 п.

Индекс Мосбиржи прибавил еще 3,4%, результат лучше рынка продемонстрировали акции компании Магнит +16%, Татнефть +8,3%, НЛМК +8%, Fix Price Group +6,2%, TCS Group +5,4%. В течение недели было много корпоративных новостей в рамках ПМЭФ. Потенциал притока денежных средств физических лиц на фондовый рынок РФ, по оценке зампреда РСХБ, может составить до х8 раз, помимо банковских депозитов (34 трлн руб. у населения в наличной форме на руках находится еще 22 трлн руб. – по сравнению с всего 7 трлн инвестиций в рынок ценных бумаг). Улучшение доверия к рынку, следование дивидендным политикам, возврат к раскрытию информации, наблюдаемый рост стоимости акций – это важные триггеры для возможного дальнейшего перетока средств на фондовый рынок.

Транснефть: дивидендная доходность – 12%

Совет директоров Транснефти рекомендовал к выплате дивиденды в размере 16 665 руб./акц. (12%-ная доходность), что оказалось выше ожидаемых 10–11 тыс. руб./акц. и +58% г/г. Компания не раскрывает финансовые результаты за 2022 г., однако, учитывая регулируемую природу основного бизнеса, можно предположить, что рост дивидендов связан в первую очередь с повышенным коэффициентом выплат (>50% от чистой прибыли – по примеру Сбера).

Русал построит глиноземный завод

Русал намерен повысить сырьевую безопасность, построив в Ленинградской области глиноземный завод мощностью 4,8 млн тонн и глубоководный порт. Весь проект обойдется компании в 400 млрд руб. Долгосрочно собственное производство глинозема сможет покрыть потребность компании в собственном сырье для алюминиевого бизнеса, однако в ближайшие годы дополнительные капитальные затраты значительно ограничат возможность дивидендных выплат. По нашим оценкам, в 2023–2025 г. чист. денежный поток компании может быть отрицательным.

Сбер: ожидания на 2023 г., дивиденды

Менеджмент Сбера рассказал об ожиданиях на 2023 г., из них можно выделить несколько пунктов: 1) банк планирует сохранить дивидендную политику, ориентируется на 50% от чистой прибыли; 2) ожидает увеличения ипотечного портфеля на 25% после повышения на 18% в 2022 г.; 3) видит хорошую динамику в средствах физических лиц благодаря привлекательным условиям и предложению. По ожиданиям менеджмента, объем в рублях в 2023 г. превысит 20 трлн руб. с приростом более 400 млрд руб. в мае и на 800 млрд руб. с начала года; 4) в 2023 г. планирует получить 350 млрд руб. от внедрения технологий искусственного интеллекта после 250 млрд руб. в 2022 г. Озвученные менеджментом ожидания по росту ипотечного кредитования (+25% в 2023 г.), вкладов населения (20 трлн руб.), а также ожидаемый эффект экономии от внедрения технологий искусственного интеллекта (350 млрд руб.) дополняют сильные ожидания на 2023 г. и наш позитивный взгляд на акции.

ЦБ – за улучшение прозрачности рынков

Глава ЦБ Э. Набиуллина прокомментировала: «У нас 1 июля заканчивается период закрытия информации эмитентов. Я надеюсь, что будет принято решение, которое будет указывать, что мы все заинтересованы в развитии рынка капитала». Из всех секторов финансовая информация максимально актуальна (с точки зрения текущего нераскрытия) для металлургов – компании остальных отраслей частично раскрывают отчетность. Поэтому в случае возврата к публикации данных, возможно, мы увидим больший эффект именно в отношении металлургов.

Риски новых налогов ограниченны

Комментарии членов правительства относительно налогового риска позволяют оценивать дополнительные риски увеличения как ограниченные, в текущий момент времени как минимум. Нефтегазовые доходы бюджета России в 2023 г. составят порядка 8 трлн руб., что близко к плану – так считает глава Минфина А. Силуанов. По его словам, проблем с доходами нет, а ведомство и дальше займется «справедливым налогообложением природной и экономической ренты». Любое увеличение налоговой нагрузки на бизнес приведет к сокращению инвестиций и торможению экономического роста, по заявлению главы Минэкономики М. Решетникова

ОБЛИГАЦИИ

Рублевые облигации

Минфин снова размещал флоутеры

Минфин на аукционах ОФЗ в прошлую среду разместил бумаги почти на 107 млрд руб. по номиналу. Из них чуть более 37 млрд руб. было привлечено с помощью классического выпуска с погашением в 2032 г., премия к рынку составила всего 10 б.п. Основная же часть заимствований (69,3 млрд руб.) пришлась на выпуск флоутеров с погашением в 2035 г. Премия при размещении также оказалась небольшой – около 20 б.п. Спрос на флоутеры по сравнению с предыдущими аукционами, где предлагался этот тип бумаг, снизился: 117,5 млрд руб. против 141 млрд и 261 млрд руб. на аукционах в мае. Это говорит о снижении аппетита банков (обычно основные покупатели флоутеров) к ОФЗ не только с фиксированным, но и с переменным купоном. В целом Минфин пока идет по графику заимствований, но затухающий спрос даже на флоутеры выглядит неблагоприятно.

ВТБ возобновит выплаты по «вечным» облигациям

ВТБ подтвердил, что планирует возобновить платежи по «вечным» субординированным облигациям. По словам председателя правления банка Андрея Костина, это может произойти в 2024 г., если ВТБ получит согласие Центрального банка. Безусловно, хорошая новость для инвесторов, хотя пока и непонятно, когда именно банк возобновит обслуживание облигаций. По оценке Костина, по итогам года ВТБ может заработать около 400 млрд руб. чистой прибыли. В апреле банк получил чистую прибыль по МСФО в размере 61,8 млрд руб., с начала года – 208,5 млрд руб.

Еврооблигации

Ожидания по дальнейшему движению ставки ФРС

На прошедшем заседании ФРС ожидаемо взяла паузу в этом цикле повышения ставки. Аргументацией в пользу данного шага послужила необходимость тщательной оценки уже проделанного повышения в 5%. Регулятору нужно время, чтобы все отложенные эффекты от повышения полностью отразились на экономике, и лишь после оценки этих дополнительных эффектов будут приняты последующие решения. По мнению г-на Пауэлла, взятие паузы является лишь очередным этапом в текущем цикле повышения ставки.

Поскольку тренд на повышение ставок пока не завершен, разумнее оставаться в коротких бумагах и не брать на себя дополнительные риски. Мы допускаем, что ФРС может немного снизить ставки, если это позволят выходящие данные. Как сказал председатель ФРС Джером Пауэлл, следующее заседание ФРС будет «живым», то есть его итоги будут в значительной степени зависеть от статистики. Но если инфляция впоследствии снова развернется вверх (как это было в 1970-е гг.), ФРС продолжит вести жесткую политику, пусть и в ущерб экономике. Проблема в том, что в условиях экономического сдвига, деглобализации и снижения роли доллара в мировых расчетах жестких действий ФРС может оказаться недостаточно, чтобы удержать инфляцию.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

На нефтяном рынке сохраняется волатильность

На глобальном сырьевом рынке сохраняется волатильность, стоимость Brent колеблется в пределах 71,5–78 долл. Недавнее снижение цен на нефть было вызвано вышедшими данными о росте запасов нефти в США. Также на ситуацию воздействуют и отставание темпов роста экономики КНР от ожидаемых, и риски начала рецессии в развитых странах. Летом на нефтяные цены будут влиять такие факторы, как спрос и предложение, поведение доллара США, снижение добычи нефти странами ОПЕК+.

Дополнительным негативным фактором является возможное возобновление «иранской сделки». СМИ опубликовали новость о переговорах Ирана с США по возможному временному снятию ограничений на экспорт нефти из Исламской Республики, что и привело к 3%-ному падению цены на нефть. С другой стороны, Саудовская Аравия еще не перешла к снижению объема добычи. Если спрос на нефть не упадет, то в июле на мировом рынке может возникнуть если не дефицит нефти, то намек на его появление. В нефтяном королевстве заявили, что мера может быть продлена на неопределенный срок, что только добавляет неопределенности ситуации.

Сужение дисконта Urals к Brent ограниченно

Дисконт Urals к Brent продолжает снижаться, еще в феврале он находился на уровне 34 долл. за баррель, но в мае был 22 долл. На это повлияло решение РФ о сокращении добычи на 500 млн баррелей в сутки, в также постепенная адаптация участников к новым правилам игры на международном рынке. Дальнейшее сокращение дисконта возможно, но оно будет ограниченным: в частности, он может снизиться до 15 долл. за баррель. Многое будет зависеть от стоимости Brent. Если цена на баррель поднимется выше 80 долл., то стоимость Urals вряд ли превысит 60 долл. за баррель, поскольку введенный потолок цен является ограничителем для ряда иностранных покупателей.

Цены на газ в Европе росли на прошлой неделе

Цена на природный газ на крупнейшем газовом хабе в Европе TTF взлетела до 400 долл. за тысячу кубометров. Среди факторов, влияющих на рост, – высокий спрос на СПГ в Китае, в первую очередь из-за аномальной жары в южных провинциях. Также на следующей неделе в США ожидается резкое потепление. Это, вероятно, увеличит потребность в газе для производства энергии для процессов кондиционирования воздуха. Кроме того, внутреннее производство газа сокращается на фоне старта сезона технического обслуживания некоторых из объектов инфраструктуры. Есть и частные случаи поддержки цены: так, например, компания Equinor отложила перезапуск завода в Хаммерфесте из-за технических сложностей, а одна из ниток «Турецкого потока» закрыта на ремонт. Пока все названные факторы остаются в силе, краткосрочный восходящий тренд в ценах на газ в США и Европе остается актуальным.

Валюты

Власти назвали оптимальный курс рубля

Вице-премьер А. Белоусов назвал оптимальный курс рубля для экономики. По его мнению, в текущих условиях для экономики РФ, бюджета и интересов экспортеров с импортерами оптимальным можно считать курс в 80–90 руб. за доллар. В нашем понимании, относительно слабый рубль снижает риски существенного дефицита бюджета (а соответственно, меньшего налогового риска), является позитивным с точки зрения доходов компаний-экспортеров (нефть, газ, металлы, удобрения).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба