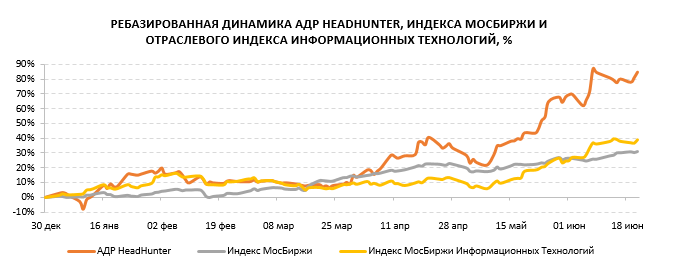

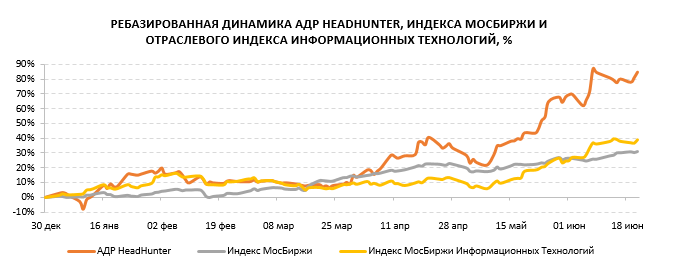

С начала 2023 года АДР HeadHunter в 2 раза опережают по динамике широкий рынок. Мы связываем это с оживлением всего российского фондового рынка в целом и улучшением настроений инвесторов, а также с тем, что компании удалось показать результаты за прошлый год намного лучше ожиданий. В этом году ожидания инвесторов от HeadHunter завязаны на редомициляции. Но пока ясности по данному вопросу нет, что сдерживает котировки и ограничивает потенциал.

Мы повышаем целевую цену АДР HeadHunter с 1 510 руб. до 2 130 руб. и подтверждаем рейтинг «Держать». Потенциал снижения с текущего уровня составляет 4,7%.

HeadHunter - оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы, которая выполняет роль посредника между работодателями и соискателями. HeadHunter является неоспоримым лидером в отрасли HR-tech, имея рыночную долю 50%.

По оценкам Smart Ranking, в 2022 году российский рынок HR-tech вырос на 21% г/г. В прошлом году российская экономика пережила шок на фоне геополитических и макроэкономических событий, но отрасль устояла и все-таки смогла показать рост.

В 2023 году российскому рынку HR-tech предрекают рост не менее чем на 30% г/г. Среди основных тенденций на этот год стоит выделить импортозамещение и консолидацию. Однако неопределенность в экономике по-прежнему сдерживает активность в сфере найма.

Результаты HeadHunter за 2022 год оказались намного лучше первоначальных прогнозов. Выручка за год выросла на 13% г/г, до рекордных 18,1 млрд руб. Скорр. EBITDA поднялась на 6% г/г, до рекордных 9,2 млрд руб. Скорр. чистая прибыль не изменилась относительно 2021 года. Хотя число платных клиентов сократилось до 482 тыс. с 515 тыс. годом ранее, средняя выручка в расчете на одного клиента выросла на 17% г/г за счет улучшения ценообразования.

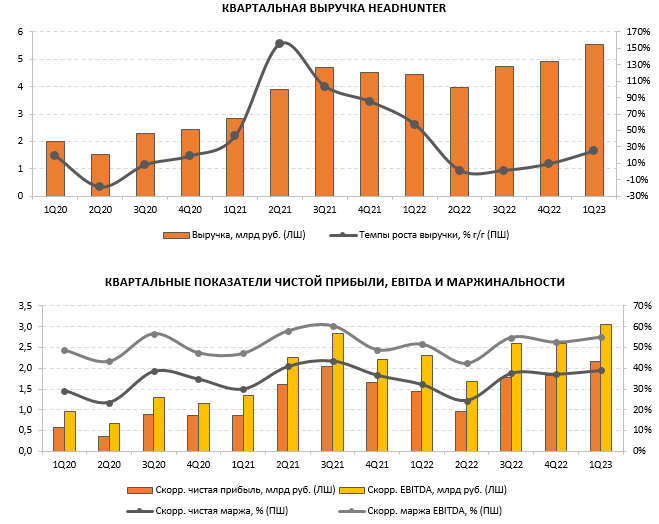

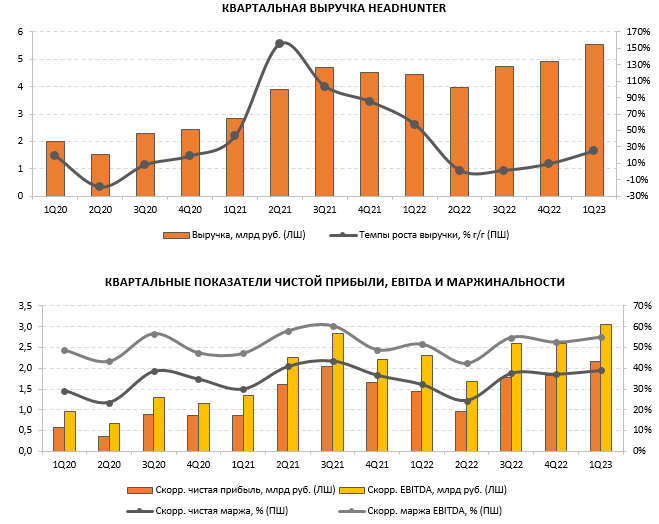

С точки зрения динамики показателей и маржинальности, самым слабым для компании был 2Q 2022. Но затем ситуация начала улучшаться. Уже в 1Q 2023 HeadHunter смог вернуться на уровень 2021 года по маржинальности. Количество платных клиентов в 1Q увеличилось на 11% г/г, оно выросло впервые за последний год. С учетом низкой базы прошлого года можно ожидать ускорения темпов роста выручки HeadHunter в ближайшие два квартала.

Без плана разделения бизнеса на международный и российский HeadHunter, вероятнее всего, не удастся сохранить листинг в США. Автоматически это означает, что рано или поздно компании придется провести редомициляцию, чтобы сохранить листинг в России. Официальных заявлений от самой компании пока не поступало. Сложно назвать и сроки, когда это может произойти.

Наши ожидания по выручке HeadHunter на конец года находятся в диапазоне 21,7–22,6 млрд руб. (20–25% г/г). Ориентир по скорр. марже EBITDA составляет 55%, прогнозный диапазон по скорр. EBITDA - 11,9–12,4 млрд руб. Ориентир по скорр. чистой марже — 40%, прогнозный диапазон по скорр. чистой прибыли - 8,7–9,0 млрд руб.

При оценке стоимости акций HeadHunter мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Также был применен дисконт 20%. Данная методика предполагает даунсайд по АДР в 4,7%.

Основные риски для HeadHunter сопряжены с неопределенностью в отношении действующей иностранной регистрации, листинга в США, редомициляции и возобновления дивидендных выплат.

Описание эмитента

HeadHunter - оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы, которая выполняет роль посредника между работодателями и соискателями. HeadHunter практически является единоличным лидером в сфере онлайн-рекрутинга, так как аналоги и ближайшие конкуренты (SuperJob, «Работа.ру», «VK Работа», «Avito Работа») в несколько раз отстают от HeadHunter по посещаемости сайтов, количеству размещаемых резюме, уникальных пользователей и числу открытых вакансий.

HeadHunter признан сайтом №1 по поиску работы в России, Беларуси, Казахстане, Узбекистане. В Кыргызстане компания входит в топ-3, а в Азербайджане - в топ-5. Основной российский сайт hh.ru приносит компании более 90% выручки, оставшиеся менее 10% выручки приходят из-за рубежа и от других брендов и сайтов.

Доходы HeadHunter складываются из оказания платных услуг, в основном для работодателей (доступ к базе кандидатов, публикация вакансий, реклама, создание бренда HR, HR-аналитика, организация офлайн-мероприятий). Для соискателей также предусмотрены платные сервисы (статистика по вакансиям, откликам, рейтингам работодателей). HeadHunter активно внедряет технологии искусственного интеллекта и машинного обучения, благодаря которым новые алгоритмы быстрее проводят модерацию резюме, составляют рейтинги работодателей и кандидатов, выдают наиболее подходящие рекомендации вакансий и резюме по заданным критериям.

HeadHunter активно расширяет свой бизнес, в том числе и за счет M&A. Компания стремится выйти в смежные со сферой онлайн-рекрутинга направления, чтобы расширить свой адресуемый рынок. HeadHunter уже владеет долями в «Скиллаз» (стартап, развивающий технологии в области управления персоналом и автоматизации процесса найма сотрудников), «Дрим Джоб» (платформа отзывов о работодателях), YouDo (онлайн-сервис для фрилансеров), HRlink (платформа электронного кадрового документооборота).

Российской группе Kismet принадлежит 22,8% в капитале HeadHunter, еще 9,4% принадлежит российской инвестиционной компании Elbrus Capital. Порядка 67,8% бумаг находятся в свободном обращении.

Перспективы бизнеса

По оценкам аналитического агентства J’son & Partners Consulting, рынок онлайн-рекрутинга в РФ в настоящее время находится в начале своего становления и имеет много направлений и возможностей для роста. Агентство оценивает адресуемый рынок рекрутинга и сопутствующих HR-сервисов в РФ в 49 млрд руб. и видит потенциал расширения до 130 млрд руб. за счет развития новых направлений и роста предложения HR-сервисов, таких как автоматизация подбора персонала и процесса трудоустройства, укрепление бренда и имиджа работодателей, аутсорсинг рабочей силы, программы корпоративного образования, индивидуальные образовательные программы, курсы переквалификации. Однако сложно предположить, на каком горизонте прогноз сбудется. Российский рынок заметно отстает от зарубежных и по части монетизации. Но, по мере того как российские игроки будут становиться более зрелыми и спрос на HR-сервисы будет более стабильным и высоким, компании будут повышать стоимость своих услуг и выводить на рынок новые платные продукты. Это станет одним из ключевых драйверов для рынка.

В 2022 году российский рынок HR-tech вырос на 21% г/г и достиг 34 млрд руб., подсчитали в агентстве Smart Ranking. Рынок формируется из совокупной выручки топ-50 отраслевых компаний, причем половину рынка как раз занимает HeadHunter с годовой выручкой 18 млрд руб. Тот факт, что рынку удалось показать рост, уже сам по себе позитивен. В прошлом году российская экономика пережила шок на фоне геополитических и макроэкономических событий. Рынок HR-tech можно считать циклическим, так как состояние рынка труда тесно коррелирует с ситуацией в национальной экономике. Тем не менее отрасль выстояла. Если в 1П 2022 рынок показал снижение на 8% относительно 2П 2021, то уже во 2П 2022 он восстановился на 19% относительно 1П 2022. В условиях санкций и внешних ограничений, которые порождают неопределенность, российский бизнес в прошлом году заметно снизил активность в сфере найма. Среднемесячная активность работодателей и соискателей в 2022 году снизилась примерно на 20%, такую статистику приводит руководитель сервиса «Работа.ру». В конце года активность бизнеса в подборе персонала начала расти, но еще не вернулась на уровни 2021 года.

Эксперты учебного центра «Финам» регулярно обсуждают техническую и новостную ситуацию по российским акциям, регистрируйтесь.

По оценкам Smart Ranking, в 2023 году российский рынок HR-tech должен вырасти не менее чем на 30% г/г и может достичь 44,2 млрд руб. HeadHunter ожидаемо сохранит за собой долю рынка около 50%. Среди основных тенденций на этот год стоит выделить импортозамещение и консолидацию. Уход с российского рынка иностранных поставщиков решений в сфере HRM (управление человеческим капиталом), таких как SAP, Cornerstone, Workday, Avatur и др., освободил пространство для отечественных разработчиков, которые могут занять освободившуюся нишу. Понятно, что на это потребуется не один год. Помимо HRM, есть и много других направлений в сфере HR-tech, которые можно и нужно развивать, поскольку потребность работодателей в удобных современных инструментах для найма, подбора и управления персоналом растет год от года. Что касается консолидации, не только HeadHunter, но и другие отраслевые игроки активно совершают новые приобретения, это позволяет дать толчок к развитию технологий и решений, разработанных небольшими стартапами. Тем не менее пока некоторая неопределенность в экономике сохраняется, горизонт планирования у бизнеса сокращается, что по-прежнему сдерживает активность в сфере найма. Исследование рекрутинговой службы Atsearch Group показало, что 58% опрошенных компаний планируют в этом году нанимать новых сотрудников, но в то же время 23% компаний в РФ полностью отказались от найма в 2023 году. Бизнес делает акцент на удержании и развитии действующих сотрудников.

Результаты HeadHunter за 2022 год оказались намного лучше первоначальных прогнозов. Компании удалось продемонстрировать пусть небольшой, но все же рост ключевых финансовых показателей. Выручка за год выросла на 13% г/г, до рекордных 18,1 млрд руб. В трех из четырех операционных сегментов доходы увеличились, а в одном сегменте остались на уровне прошлого года. Скорр. EBITDA поднялась на 6% г/г, до рекордных 9,2 млрд руб. Скорр. чистая прибыль осталась без изменений на уровне 2021 года на отметке 6 млрд руб. Скорр. маржа EBITDA просела до 50,7% с 54,2% в 2021 году, а скорр. чистая маржа опустилась до 33,2% с 37,6% годом ранее. Количество опубликованных вакансий за год составило 869 тыс. по сравнению с 933 тыс. в 2021 году, а число платных клиентов сократилось до 482 тыс. с 515 тыс. годом ранее, что как раз обусловлено снижением активности бизнеса в сфере найма. Зато средняя выручка в расчете на одного клиента выросла порядка 17% г/г за счет повышения цен и перехода к модели динамического образования. Именно этот фактор и обусловил рост HeadHunter в прошлом году.

С точки зрения динамики показателей и маржинальности, самым слабым был 2Q 2022, но уже в 3Q ситуация начала улучшаться. А в 1Q 2023 HeadHunter вернулась на уровень маржи, который у нее был в 2021 году. Количество платных клиентов в 1Q увеличилось на 11% г/г, оно выросло впервые за последний год.

С учетом низкой базы во 2Q и 3Q 2022 можно ожидать ускорения темпов роста выручки HeadHunter, при условии, что не будет новых внешних шоков. Если говорить про более длительную перспективу, то темпы роста бизнеса зависят от того, как в дальнейшем будет развиваться рынок HR-tech. Сейчас сложно предсказать, удастся ли компании сохранить темпы роста выручки более 20% г/г после 2023 года. Нужно учесть, что, будучи самым крупным игроком на рынке и уже имея доминирующее положение, HeadHunter сложно расти органически. В этой связи можно предположить, что компания продолжит быть очень активной на рынке M&A, для этого у нее достаточно кеша.

Хотя HeadHunter отстает от зарубежных аналогов по уровню монетизации, компания все же значительно обгоняет конкурентов по уровню маржинальности. Средняя маржа EBITDA в отрасли составляет около 25%, тогда как у HeadHunter средний показатель за последние 13 кварталов - более 50%. Бизнес-модель также позволяет HeadHunter генерировать достаточно высокий положительный FCF, в том числе за счет отрицательных значений чистого оборотного капитала и низких капитальных затрат, которые составляют всего около 2% выручки.

Планы по смене регистрации

HeadHunter имеет первичный листинг на бирже NASDAQ в США, но с 28 февраля 2022 года торги АДР в США приостановлены. Не далее как несколько месяцев назад биржа уведомила HeadHunter, а также ряд других российских компаний, имеющих листинг на NASDAQ (Ozon, Qiwi, Yandex), о намерении провести делистинг их бумаг. HeadHunter обжаловала решение биржи и ждет решения по своему вопросу.

Актуально будет проанализировать кейсы других компаний, по которым уже вынесено решение. Yandex добился отмены решения о делистинге за счет того, что компания представила свой план разделения активов на международные и российские. Головная компания Yandex NV, зарегистрированная в Нидерландах, выйдет из российского бизнеса и передаст управление российскому топ-менеджменту. Долю в российской части бизнеса может получить консорциум инвесторов, состоящий из ведущих отечественных компаний. Также сохранит листинг в США и компания Qiwi, она тоже представила план реструктуризации. У Qiwi есть несколько месяцев на то, чтобы выйти из всех российских активов, подготовить актуальную финансовую отчетность и продемонстрировать выполнение всех требований для продолжения листинга. А вот компании Ozon, вероятно, сохранить листинг в США не удастся.

Возвращаясь к HeadHunter, мы полагаем, что ее ситуация, скорее, близка к кейсу Ozon. Более 90% бизнеса HeadHunter сосредоточено в России, из этого следует, что особой логики в его разделении нет, так как в этом случае международное подразделение не будет представлять особого интереса для инвесторов. Без плана разделения HeadHunter, вероятнее всего, не удастся сохранить листинг в США. Автоматически это означает, что рано или поздно компании придется провести редомициляцию, чтобы сохранить листинг в России. По закону допуск бумаг иностранных компаний к организованным торгам на российских площадках возможен только в том случае, если компании имеют листинг на иностранных площадках. В прошлом году ЦБ ввел мораторий на прекращение торгов такими бумагами в России в случае их делистинга за рубежом, сейчас мораторий действует до 30 сентября 2023 года, пока неизвестно, будет он продлен.

Очевидно, что все стороны заинтересованы в переезде компаний в РФ либо в дружественные юрисдикции и будут всячески подталкивать к этому эмитентов. Редомициляция в РФ выглядит проще, нежели в дружественные страны, поскольку в них придется получать новый листинг на местных площадках. Можно предполагать, что HeadHunter перерегистрируется в РФ, но официальных заявлений от самой компании пока не поступало. Сложно назвать и сроки, когда это может произойти.

В начале января инвестиционная компания Kismet, принадлежащая Ивану Таврину, приобрела долю 22,7% в HeadHunter за $ 147,3 млн. Kismet купила около 11,5 млн АДР по цене $ 12,83, что эквивалентно 872 руб. за АДР при курсе доллара 68 руб. При этом рыночная цена АДР на тот момент составляла 1181 руб. Примерно в то же время из капитала HeadHunter вышла американская инвестиционная группа Goldman Sachs, ранее она имела долю 8,7%. Сейчас у HeadHunter только российские инвесторы, Kismet и Elbrus Capital, а представители этих компаний входят в топ-менеджмент HeadHunter. Судя по всему, это можно расценивать как первые шаги на пути к перерегистрации.

Выплаты акционерам

В начале 2022 года HeadHunter приостановила дивидендные выплаты. Барьером для выплат выступает регистрация компании в Республике Кипр, которая входит в перечень недружественных стран. Несмотря на это, дивидендные платежи остаются важным элементом инвестиционной стратегии HeadHunter, и возврат к дивидендным выплатам обозначен в качестве приоритетной задачи. Можно ждать от компании возобновления выплат после редомициляции. Но опять же точные сроки сейчас назвать сложно.

В мае в ходе внеочередного собрания акционеров совет директоров HeadHunter был наделен полномочиями для проведения обратного выкупа. Однако его параметры пока не озвучивались. На конец 1Q 2023 на балансе компании находилось 12 млрд руб. денежных средств, часть, вероятно, и будет направлена на бай-бэк. В отсутствие возможности выплачивать дивиденды проведение обратного выкупа выглядит логичным. Также есть мнение, что в рамках бай-бэка будут выкуплены АДР с биржи NASDAQ, после чего делистинг станет простой формальностью, а компания за счет этого сохранит свой имидж в глазах акционеров и избавится от навеса со стороны предложения, который сейчас есть в бумагах.

Финансовые показатели и прогнозы

За первые 3 месяца 2023 года выручка HeadHunter составила 5,6 млрд руб. и показала внушительный рост на 25% г/г, несмотря на то что в аналогичном квартале прошлого года была достаточно высокая база. HeadHunter отмечает, что за отчетный квартал заметно выросла активность бизнеса в сфере поиска и найма сотрудников, это в совокупности с улучшением ценообразования позволило показать такую сильную динамику выручки.

Во всех отчетных сегментах рост доходов оказался двузначным: комбинированные подписки - 21% г/г, предоставление доступа к базе данных резюме - 18% г/г, публикация вакансий - 31% г/г, дополнительные сервисы - 19% г/г. Клиенты из разряда крупного бизнеса принесли 1,9 млрд руб. выручки (+27% г/г), клиенты из разряда малого и среднего бизнеса - 3 млрд руб. (+24% г/г). Количество платных клиентов у HeadHunter выросло в целом на 11% г/г. Выручка от одного крупного клиента составила в среднем 146 тыс. руб. (+15% г/г), а от одного клиента из разряда малого и среднего бизнеса - в среднем 12,7 тыс. руб. (+13% г/г).

Оптимизация затрат в совокупности с ростом выручки позволили HeadHunter повысить маржу и прибыльность. Скорр. EBITDA за квартал увеличилась на 33% г/г и составила 3,1 млрд руб., а скорр. маржа EBITDA оказалась на уровне 54,9% против 51,6% годом ранее. В свою очередь скорр. чистая прибыль выросла на 51% г/г и составила 2,2 млрд руб., а скорр. чистая маржа оказалась на уровне 39,0% против 32,2% годом ранее. Компания также получила прибыль от курсовых разниц в размере 377 млн руб. Операционный денежный поток удалось увеличить на 35% г/г, с 1,9 млрд руб. в прошлом году до 2,6 млрд руб.

Мы прогнозируем, что во 2Q и 3Q 2023 темпы роста выручки HeadHunter ускорятся ввиду низкой базы прошлого года. По итогам года наши ожидания по выручке находятся в диапазоне 21,7-22,6 млрд руб. (+20-25% г/г), в среднем 22,15 млрд руб.

Маржинальность бизнеса у HeadHunter в 1Q 2023 оказалась на достаточно высоких уровнях, но не на рекордных. Мы не исключаем, что в следующих кварталах маржа может оказаться выше, но по итогам года придерживаемся консервативных оценок.

Ориентир по скорр. марже EBITDA составляет 55%, таким образом прогнозный диапазон по скорр. EBITDA на конец года 11,9-12,4 млрд руб., в среднем 12,25 млрд руб.

Ориентир по скорр. чистой марже составляет 40%, таким образом прогнозный диапазон по скорр. чистой прибыли на конец года составляет 8,7-9,0 млрд руб., в среднем 8,85 млрд руб.

Оценка

Для оценки стоимости АДР HeadHunter мы использовали оценку по мультипликаторам относительно аналогов. Также при оценке применяем 20%-й дисконт, в который закладываем геополитические и макроэкономические риски, неопределенность в вопросе редомициляции, сохранения листинга в США и возобновления дивидендных выплат.

Оценка по мультипликаторам P/E и EV/EBITDA относительно аналогов на 2023 год предполагает целевую капитализацию 107,8 млрд руб. и целевую стоимость АДР 2 130 руб. Исходя из потенциала -4,7% к текущей цене, мы присваиваем рейтинг «Держать» АДР HeadHunter.

Динамика АДР на фондовом рынке

Доходность YTD АДР HeadHunter составляет более 80%, что в 2 раза превышает доходность индекса МосБиржи и доходность отраслевого индекса МосБиржи информационных технологий. Несмотря на то что у компании есть специфические риски, ее финансовые результаты остаются высокими, и это для инвесторов позитивный сигнал. HeadHunter продолжает в обычном режиме публиковать отчетность на ежеквартальной основе, что также является преимуществом, обеспечивая инвесторам прозрачность информации.

Технический анализ

Последние две недели бумаги консолидируются в диапазоне 2 100-2 300 руб. Ближайшие уровни поддержки расположены на 2 100 руб. и 1 900 руб. В моменте бумаги выглядят перекупленными, спред между текущим уровнем и SMA 50 составляет сейчас порядка 23%. В этой связи не исключаем небольшую коррекцию, на которой можно будет присмотреться к покупкам.

Мы повышаем целевую цену АДР HeadHunter с 1 510 руб. до 2 130 руб. и подтверждаем рейтинг «Держать». Потенциал снижения с текущего уровня составляет 4,7%.

HeadHunter - оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы, которая выполняет роль посредника между работодателями и соискателями. HeadHunter является неоспоримым лидером в отрасли HR-tech, имея рыночную долю 50%.

По оценкам Smart Ranking, в 2022 году российский рынок HR-tech вырос на 21% г/г. В прошлом году российская экономика пережила шок на фоне геополитических и макроэкономических событий, но отрасль устояла и все-таки смогла показать рост.

В 2023 году российскому рынку HR-tech предрекают рост не менее чем на 30% г/г. Среди основных тенденций на этот год стоит выделить импортозамещение и консолидацию. Однако неопределенность в экономике по-прежнему сдерживает активность в сфере найма.

Результаты HeadHunter за 2022 год оказались намного лучше первоначальных прогнозов. Выручка за год выросла на 13% г/г, до рекордных 18,1 млрд руб. Скорр. EBITDA поднялась на 6% г/г, до рекордных 9,2 млрд руб. Скорр. чистая прибыль не изменилась относительно 2021 года. Хотя число платных клиентов сократилось до 482 тыс. с 515 тыс. годом ранее, средняя выручка в расчете на одного клиента выросла на 17% г/г за счет улучшения ценообразования.

С точки зрения динамики показателей и маржинальности, самым слабым для компании был 2Q 2022. Но затем ситуация начала улучшаться. Уже в 1Q 2023 HeadHunter смог вернуться на уровень 2021 года по маржинальности. Количество платных клиентов в 1Q увеличилось на 11% г/г, оно выросло впервые за последний год. С учетом низкой базы прошлого года можно ожидать ускорения темпов роста выручки HeadHunter в ближайшие два квартала.

Без плана разделения бизнеса на международный и российский HeadHunter, вероятнее всего, не удастся сохранить листинг в США. Автоматически это означает, что рано или поздно компании придется провести редомициляцию, чтобы сохранить листинг в России. Официальных заявлений от самой компании пока не поступало. Сложно назвать и сроки, когда это может произойти.

Наши ожидания по выручке HeadHunter на конец года находятся в диапазоне 21,7–22,6 млрд руб. (20–25% г/г). Ориентир по скорр. марже EBITDA составляет 55%, прогнозный диапазон по скорр. EBITDA - 11,9–12,4 млрд руб. Ориентир по скорр. чистой марже — 40%, прогнозный диапазон по скорр. чистой прибыли - 8,7–9,0 млрд руб.

При оценке стоимости акций HeadHunter мы опирались на прогнозные мультипликаторы P/E и EV/EBITDA компаний-аналогов. Также был применен дисконт 20%. Данная методика предполагает даунсайд по АДР в 4,7%.

Основные риски для HeadHunter сопряжены с неопределенностью в отношении действующей иностранной регистрации, листинга в США, редомициляции и возобновления дивидендных выплат.

Описание эмитента

HeadHunter - оператор крупнейшей в РФ и странах СНГ онлайн-платформы по поиску работы, которая выполняет роль посредника между работодателями и соискателями. HeadHunter практически является единоличным лидером в сфере онлайн-рекрутинга, так как аналоги и ближайшие конкуренты (SuperJob, «Работа.ру», «VK Работа», «Avito Работа») в несколько раз отстают от HeadHunter по посещаемости сайтов, количеству размещаемых резюме, уникальных пользователей и числу открытых вакансий.

HeadHunter признан сайтом №1 по поиску работы в России, Беларуси, Казахстане, Узбекистане. В Кыргызстане компания входит в топ-3, а в Азербайджане - в топ-5. Основной российский сайт hh.ru приносит компании более 90% выручки, оставшиеся менее 10% выручки приходят из-за рубежа и от других брендов и сайтов.

Доходы HeadHunter складываются из оказания платных услуг, в основном для работодателей (доступ к базе кандидатов, публикация вакансий, реклама, создание бренда HR, HR-аналитика, организация офлайн-мероприятий). Для соискателей также предусмотрены платные сервисы (статистика по вакансиям, откликам, рейтингам работодателей). HeadHunter активно внедряет технологии искусственного интеллекта и машинного обучения, благодаря которым новые алгоритмы быстрее проводят модерацию резюме, составляют рейтинги работодателей и кандидатов, выдают наиболее подходящие рекомендации вакансий и резюме по заданным критериям.

HeadHunter активно расширяет свой бизнес, в том числе и за счет M&A. Компания стремится выйти в смежные со сферой онлайн-рекрутинга направления, чтобы расширить свой адресуемый рынок. HeadHunter уже владеет долями в «Скиллаз» (стартап, развивающий технологии в области управления персоналом и автоматизации процесса найма сотрудников), «Дрим Джоб» (платформа отзывов о работодателях), YouDo (онлайн-сервис для фрилансеров), HRlink (платформа электронного кадрового документооборота).

Российской группе Kismet принадлежит 22,8% в капитале HeadHunter, еще 9,4% принадлежит российской инвестиционной компании Elbrus Capital. Порядка 67,8% бумаг находятся в свободном обращении.

Перспективы бизнеса

По оценкам аналитического агентства J’son & Partners Consulting, рынок онлайн-рекрутинга в РФ в настоящее время находится в начале своего становления и имеет много направлений и возможностей для роста. Агентство оценивает адресуемый рынок рекрутинга и сопутствующих HR-сервисов в РФ в 49 млрд руб. и видит потенциал расширения до 130 млрд руб. за счет развития новых направлений и роста предложения HR-сервисов, таких как автоматизация подбора персонала и процесса трудоустройства, укрепление бренда и имиджа работодателей, аутсорсинг рабочей силы, программы корпоративного образования, индивидуальные образовательные программы, курсы переквалификации. Однако сложно предположить, на каком горизонте прогноз сбудется. Российский рынок заметно отстает от зарубежных и по части монетизации. Но, по мере того как российские игроки будут становиться более зрелыми и спрос на HR-сервисы будет более стабильным и высоким, компании будут повышать стоимость своих услуг и выводить на рынок новые платные продукты. Это станет одним из ключевых драйверов для рынка.

В 2022 году российский рынок HR-tech вырос на 21% г/г и достиг 34 млрд руб., подсчитали в агентстве Smart Ranking. Рынок формируется из совокупной выручки топ-50 отраслевых компаний, причем половину рынка как раз занимает HeadHunter с годовой выручкой 18 млрд руб. Тот факт, что рынку удалось показать рост, уже сам по себе позитивен. В прошлом году российская экономика пережила шок на фоне геополитических и макроэкономических событий. Рынок HR-tech можно считать циклическим, так как состояние рынка труда тесно коррелирует с ситуацией в национальной экономике. Тем не менее отрасль выстояла. Если в 1П 2022 рынок показал снижение на 8% относительно 2П 2021, то уже во 2П 2022 он восстановился на 19% относительно 1П 2022. В условиях санкций и внешних ограничений, которые порождают неопределенность, российский бизнес в прошлом году заметно снизил активность в сфере найма. Среднемесячная активность работодателей и соискателей в 2022 году снизилась примерно на 20%, такую статистику приводит руководитель сервиса «Работа.ру». В конце года активность бизнеса в подборе персонала начала расти, но еще не вернулась на уровни 2021 года.

Эксперты учебного центра «Финам» регулярно обсуждают техническую и новостную ситуацию по российским акциям, регистрируйтесь.

По оценкам Smart Ranking, в 2023 году российский рынок HR-tech должен вырасти не менее чем на 30% г/г и может достичь 44,2 млрд руб. HeadHunter ожидаемо сохранит за собой долю рынка около 50%. Среди основных тенденций на этот год стоит выделить импортозамещение и консолидацию. Уход с российского рынка иностранных поставщиков решений в сфере HRM (управление человеческим капиталом), таких как SAP, Cornerstone, Workday, Avatur и др., освободил пространство для отечественных разработчиков, которые могут занять освободившуюся нишу. Понятно, что на это потребуется не один год. Помимо HRM, есть и много других направлений в сфере HR-tech, которые можно и нужно развивать, поскольку потребность работодателей в удобных современных инструментах для найма, подбора и управления персоналом растет год от года. Что касается консолидации, не только HeadHunter, но и другие отраслевые игроки активно совершают новые приобретения, это позволяет дать толчок к развитию технологий и решений, разработанных небольшими стартапами. Тем не менее пока некоторая неопределенность в экономике сохраняется, горизонт планирования у бизнеса сокращается, что по-прежнему сдерживает активность в сфере найма. Исследование рекрутинговой службы Atsearch Group показало, что 58% опрошенных компаний планируют в этом году нанимать новых сотрудников, но в то же время 23% компаний в РФ полностью отказались от найма в 2023 году. Бизнес делает акцент на удержании и развитии действующих сотрудников.

Результаты HeadHunter за 2022 год оказались намного лучше первоначальных прогнозов. Компании удалось продемонстрировать пусть небольшой, но все же рост ключевых финансовых показателей. Выручка за год выросла на 13% г/г, до рекордных 18,1 млрд руб. В трех из четырех операционных сегментов доходы увеличились, а в одном сегменте остались на уровне прошлого года. Скорр. EBITDA поднялась на 6% г/г, до рекордных 9,2 млрд руб. Скорр. чистая прибыль осталась без изменений на уровне 2021 года на отметке 6 млрд руб. Скорр. маржа EBITDA просела до 50,7% с 54,2% в 2021 году, а скорр. чистая маржа опустилась до 33,2% с 37,6% годом ранее. Количество опубликованных вакансий за год составило 869 тыс. по сравнению с 933 тыс. в 2021 году, а число платных клиентов сократилось до 482 тыс. с 515 тыс. годом ранее, что как раз обусловлено снижением активности бизнеса в сфере найма. Зато средняя выручка в расчете на одного клиента выросла порядка 17% г/г за счет повышения цен и перехода к модели динамического образования. Именно этот фактор и обусловил рост HeadHunter в прошлом году.

С точки зрения динамики показателей и маржинальности, самым слабым был 2Q 2022, но уже в 3Q ситуация начала улучшаться. А в 1Q 2023 HeadHunter вернулась на уровень маржи, который у нее был в 2021 году. Количество платных клиентов в 1Q увеличилось на 11% г/г, оно выросло впервые за последний год.

С учетом низкой базы во 2Q и 3Q 2022 можно ожидать ускорения темпов роста выручки HeadHunter, при условии, что не будет новых внешних шоков. Если говорить про более длительную перспективу, то темпы роста бизнеса зависят от того, как в дальнейшем будет развиваться рынок HR-tech. Сейчас сложно предсказать, удастся ли компании сохранить темпы роста выручки более 20% г/г после 2023 года. Нужно учесть, что, будучи самым крупным игроком на рынке и уже имея доминирующее положение, HeadHunter сложно расти органически. В этой связи можно предположить, что компания продолжит быть очень активной на рынке M&A, для этого у нее достаточно кеша.

Хотя HeadHunter отстает от зарубежных аналогов по уровню монетизации, компания все же значительно обгоняет конкурентов по уровню маржинальности. Средняя маржа EBITDA в отрасли составляет около 25%, тогда как у HeadHunter средний показатель за последние 13 кварталов - более 50%. Бизнес-модель также позволяет HeadHunter генерировать достаточно высокий положительный FCF, в том числе за счет отрицательных значений чистого оборотного капитала и низких капитальных затрат, которые составляют всего около 2% выручки.

Планы по смене регистрации

HeadHunter имеет первичный листинг на бирже NASDAQ в США, но с 28 февраля 2022 года торги АДР в США приостановлены. Не далее как несколько месяцев назад биржа уведомила HeadHunter, а также ряд других российских компаний, имеющих листинг на NASDAQ (Ozon, Qiwi, Yandex), о намерении провести делистинг их бумаг. HeadHunter обжаловала решение биржи и ждет решения по своему вопросу.

Актуально будет проанализировать кейсы других компаний, по которым уже вынесено решение. Yandex добился отмены решения о делистинге за счет того, что компания представила свой план разделения активов на международные и российские. Головная компания Yandex NV, зарегистрированная в Нидерландах, выйдет из российского бизнеса и передаст управление российскому топ-менеджменту. Долю в российской части бизнеса может получить консорциум инвесторов, состоящий из ведущих отечественных компаний. Также сохранит листинг в США и компания Qiwi, она тоже представила план реструктуризации. У Qiwi есть несколько месяцев на то, чтобы выйти из всех российских активов, подготовить актуальную финансовую отчетность и продемонстрировать выполнение всех требований для продолжения листинга. А вот компании Ozon, вероятно, сохранить листинг в США не удастся.

Возвращаясь к HeadHunter, мы полагаем, что ее ситуация, скорее, близка к кейсу Ozon. Более 90% бизнеса HeadHunter сосредоточено в России, из этого следует, что особой логики в его разделении нет, так как в этом случае международное подразделение не будет представлять особого интереса для инвесторов. Без плана разделения HeadHunter, вероятнее всего, не удастся сохранить листинг в США. Автоматически это означает, что рано или поздно компании придется провести редомициляцию, чтобы сохранить листинг в России. По закону допуск бумаг иностранных компаний к организованным торгам на российских площадках возможен только в том случае, если компании имеют листинг на иностранных площадках. В прошлом году ЦБ ввел мораторий на прекращение торгов такими бумагами в России в случае их делистинга за рубежом, сейчас мораторий действует до 30 сентября 2023 года, пока неизвестно, будет он продлен.

Очевидно, что все стороны заинтересованы в переезде компаний в РФ либо в дружественные юрисдикции и будут всячески подталкивать к этому эмитентов. Редомициляция в РФ выглядит проще, нежели в дружественные страны, поскольку в них придется получать новый листинг на местных площадках. Можно предполагать, что HeadHunter перерегистрируется в РФ, но официальных заявлений от самой компании пока не поступало. Сложно назвать и сроки, когда это может произойти.

В начале января инвестиционная компания Kismet, принадлежащая Ивану Таврину, приобрела долю 22,7% в HeadHunter за $ 147,3 млн. Kismet купила около 11,5 млн АДР по цене $ 12,83, что эквивалентно 872 руб. за АДР при курсе доллара 68 руб. При этом рыночная цена АДР на тот момент составляла 1181 руб. Примерно в то же время из капитала HeadHunter вышла американская инвестиционная группа Goldman Sachs, ранее она имела долю 8,7%. Сейчас у HeadHunter только российские инвесторы, Kismet и Elbrus Capital, а представители этих компаний входят в топ-менеджмент HeadHunter. Судя по всему, это можно расценивать как первые шаги на пути к перерегистрации.

Выплаты акционерам

В начале 2022 года HeadHunter приостановила дивидендные выплаты. Барьером для выплат выступает регистрация компании в Республике Кипр, которая входит в перечень недружественных стран. Несмотря на это, дивидендные платежи остаются важным элементом инвестиционной стратегии HeadHunter, и возврат к дивидендным выплатам обозначен в качестве приоритетной задачи. Можно ждать от компании возобновления выплат после редомициляции. Но опять же точные сроки сейчас назвать сложно.

В мае в ходе внеочередного собрания акционеров совет директоров HeadHunter был наделен полномочиями для проведения обратного выкупа. Однако его параметры пока не озвучивались. На конец 1Q 2023 на балансе компании находилось 12 млрд руб. денежных средств, часть, вероятно, и будет направлена на бай-бэк. В отсутствие возможности выплачивать дивиденды проведение обратного выкупа выглядит логичным. Также есть мнение, что в рамках бай-бэка будут выкуплены АДР с биржи NASDAQ, после чего делистинг станет простой формальностью, а компания за счет этого сохранит свой имидж в глазах акционеров и избавится от навеса со стороны предложения, который сейчас есть в бумагах.

Финансовые показатели и прогнозы

За первые 3 месяца 2023 года выручка HeadHunter составила 5,6 млрд руб. и показала внушительный рост на 25% г/г, несмотря на то что в аналогичном квартале прошлого года была достаточно высокая база. HeadHunter отмечает, что за отчетный квартал заметно выросла активность бизнеса в сфере поиска и найма сотрудников, это в совокупности с улучшением ценообразования позволило показать такую сильную динамику выручки.

Во всех отчетных сегментах рост доходов оказался двузначным: комбинированные подписки - 21% г/г, предоставление доступа к базе данных резюме - 18% г/г, публикация вакансий - 31% г/г, дополнительные сервисы - 19% г/г. Клиенты из разряда крупного бизнеса принесли 1,9 млрд руб. выручки (+27% г/г), клиенты из разряда малого и среднего бизнеса - 3 млрд руб. (+24% г/г). Количество платных клиентов у HeadHunter выросло в целом на 11% г/г. Выручка от одного крупного клиента составила в среднем 146 тыс. руб. (+15% г/г), а от одного клиента из разряда малого и среднего бизнеса - в среднем 12,7 тыс. руб. (+13% г/г).

Оптимизация затрат в совокупности с ростом выручки позволили HeadHunter повысить маржу и прибыльность. Скорр. EBITDA за квартал увеличилась на 33% г/г и составила 3,1 млрд руб., а скорр. маржа EBITDA оказалась на уровне 54,9% против 51,6% годом ранее. В свою очередь скорр. чистая прибыль выросла на 51% г/г и составила 2,2 млрд руб., а скорр. чистая маржа оказалась на уровне 39,0% против 32,2% годом ранее. Компания также получила прибыль от курсовых разниц в размере 377 млн руб. Операционный денежный поток удалось увеличить на 35% г/г, с 1,9 млрд руб. в прошлом году до 2,6 млрд руб.

Мы прогнозируем, что во 2Q и 3Q 2023 темпы роста выручки HeadHunter ускорятся ввиду низкой базы прошлого года. По итогам года наши ожидания по выручке находятся в диапазоне 21,7-22,6 млрд руб. (+20-25% г/г), в среднем 22,15 млрд руб.

Маржинальность бизнеса у HeadHunter в 1Q 2023 оказалась на достаточно высоких уровнях, но не на рекордных. Мы не исключаем, что в следующих кварталах маржа может оказаться выше, но по итогам года придерживаемся консервативных оценок.

Ориентир по скорр. марже EBITDA составляет 55%, таким образом прогнозный диапазон по скорр. EBITDA на конец года 11,9-12,4 млрд руб., в среднем 12,25 млрд руб.

Ориентир по скорр. чистой марже составляет 40%, таким образом прогнозный диапазон по скорр. чистой прибыли на конец года составляет 8,7-9,0 млрд руб., в среднем 8,85 млрд руб.

Оценка

Для оценки стоимости АДР HeadHunter мы использовали оценку по мультипликаторам относительно аналогов. Также при оценке применяем 20%-й дисконт, в который закладываем геополитические и макроэкономические риски, неопределенность в вопросе редомициляции, сохранения листинга в США и возобновления дивидендных выплат.

Оценка по мультипликаторам P/E и EV/EBITDA относительно аналогов на 2023 год предполагает целевую капитализацию 107,8 млрд руб. и целевую стоимость АДР 2 130 руб. Исходя из потенциала -4,7% к текущей цене, мы присваиваем рейтинг «Держать» АДР HeadHunter.

Динамика АДР на фондовом рынке

Доходность YTD АДР HeadHunter составляет более 80%, что в 2 раза превышает доходность индекса МосБиржи и доходность отраслевого индекса МосБиржи информационных технологий. Несмотря на то что у компании есть специфические риски, ее финансовые результаты остаются высокими, и это для инвесторов позитивный сигнал. HeadHunter продолжает в обычном режиме публиковать отчетность на ежеквартальной основе, что также является преимуществом, обеспечивая инвесторам прозрачность информации.

Технический анализ

Последние две недели бумаги консолидируются в диапазоне 2 100-2 300 руб. Ближайшие уровни поддержки расположены на 2 100 руб. и 1 900 руб. В моменте бумаги выглядят перекупленными, спред между текущим уровнем и SMA 50 составляет сейчас порядка 23%. В этой связи не исключаем небольшую коррекцию, на которой можно будет присмотреться к покупкам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба