Учитывая крайне рискованные уровни индекса S&P 500, в приоритете поиск инвестиционных возможностей в защитных секторах экономики. Ранее публиковался обзор с идеями из потребительского сектора. В этом обзоре рассмотрим новую партию бумаг для добавления на ватч-лист.

Цели выставляются безопасные на недельном или дневном графике. Компании взяты недооцененные по дисконтированным денежным потокам. Дополнительно акции вошли в период сильной сезонности или восходящей тенденции.

Два value-игрока для торговли

Keurig Dr Pepper (KDP) — производитель напитков. Основные бренды: Dr Pepper, Schweppes, 7UP, Canada Dry, Crush, Squirt, Big Red.

Основана в 1981 г. Капитализация $44 млрд.

Доля выручки по сегментам

1) Coffee Systems (Кофейные системы) — 35,4%

Продукция: готовые товары, связанные с кофейными системами, капсулами K-Cup, пивоварнями и специальным кофе.

2) Packaged Beverages (Упакованные напитки) — 47%

Сегмент занимается производством и дистрибуцией упакованных напитков под брендами компании, контрактным производством напитков под частными марками и новыми брендами, а также дистрибуцией для брендов партнеров.

3) Beverage Concentrates (Концентраты напитков) — 12,3%

Продукция: концентраты напитков преимущественно под брендами Dr Pepper, Canada Dry, Schweppes, Crush, A&W, Sunkist, 7UP, SunDrop, Squirt, Big Red, Hawaiian Punch и RC Cola. Дополнительно производит концентраты напитков в сироп.

4) Latin America Beverages (Напитки Латинской Америки) — 5,3%

Производство напитков под брендами Peñafiel, Clamato, Squirt, Mott's, Dr Pepper, Crush и Aguafiel.

Оценка

Оценка компании на основании модели дисконтированных денежных потоков (DCF) по EBITDA на 5 лет указывает на справедливую цену $37,5 (потенциал +21%).

Техническая картина + торговый план

На недельном графике выполнены максимальные цели падения $30,4–31,4. Сейчас формируется новый импульс роста, в случае пробоя отметки $32,3, он будет в приоритете. Сценарий роста актуален, пока нет слома минимума $30,47.

Спекулятивная цель на отскок: 33,1–33,4 (потенциал +4–5%).

Максимальная цель: $34,8–35,2 (потенциал +9–10%).

Сезонность

На графике представлено среднее изменение цены акций относительно января за 15 лет. Акции вошли в сильный период июля.

Performance Food Group (PFGC) — дистрибуция продуктов питания и товаров в США.

Ассортимент продукции: замороженные продуктов питания, бакалея, конфеты, закуски, напитки, сигареты и табачные изделия; говядина, свинина, птица и морепродукты; товары для здоровья и красоты; одноразовые, чистящие и кухонные принадлежности.

Услуги: выбор и закупка продуктов, разработка меню и операционной стратегии.

Основана в 1885 г. Капитализация $9,4 млрд.

Сегменты:

1) Foodservice —52%

Предлагает широкую линейку продуктов, включая мясо и морепродукты, приготовленные на заказ, а также продукты, соответствующие требованиям меню клиентов. Этот сегмент обслуживает более 175 тыс. точек клиентов.

Клиенты: независимые рестораны, сетевые рестораны, другие заведения, работающие по принципу «еда вне дома».

2) Vistar — 7%

Vistar — ведущий дистрибьютор конфет, закусок и напитков для вендинговых и офисных кофейных сервисов, розничной торговли, кинотеатров и гостиниц. Сегмент обслуживает более 75 тыс. клиентов. Операторы торговых автоматов составляют крупнейший канал продаж.

3) Convenience — 41%

Этот сегмент является одним из крупнейших дистрибьюторов продуктов питания и оптовых потребительских товаров для магазинов «у дома». Обслуживает 50 тыс. клиентских точек в США и Канаде.

Клиенты: аптеки, магазины массовых товаров, бакалейные магазины, магазины алкогольных напитков и другие специализированные и малоформатные магазины товаров повседневного спроса.

Оценка

Оценка компании на основании модели дисконтированных денежных потоков (DCF) по EBITDA на 5 лет указывает на справедливую цену $73,6 (потенциал +31%)

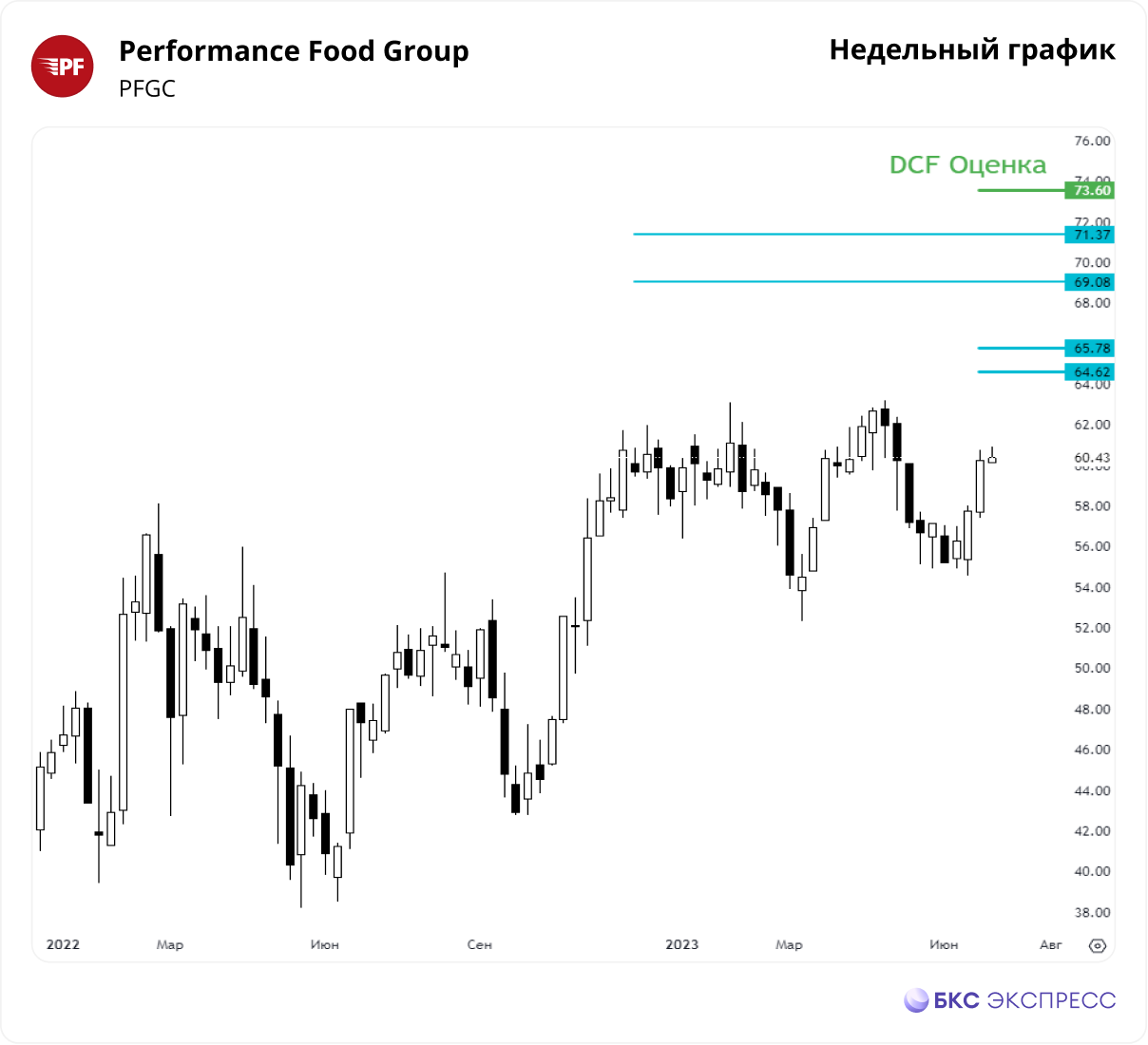

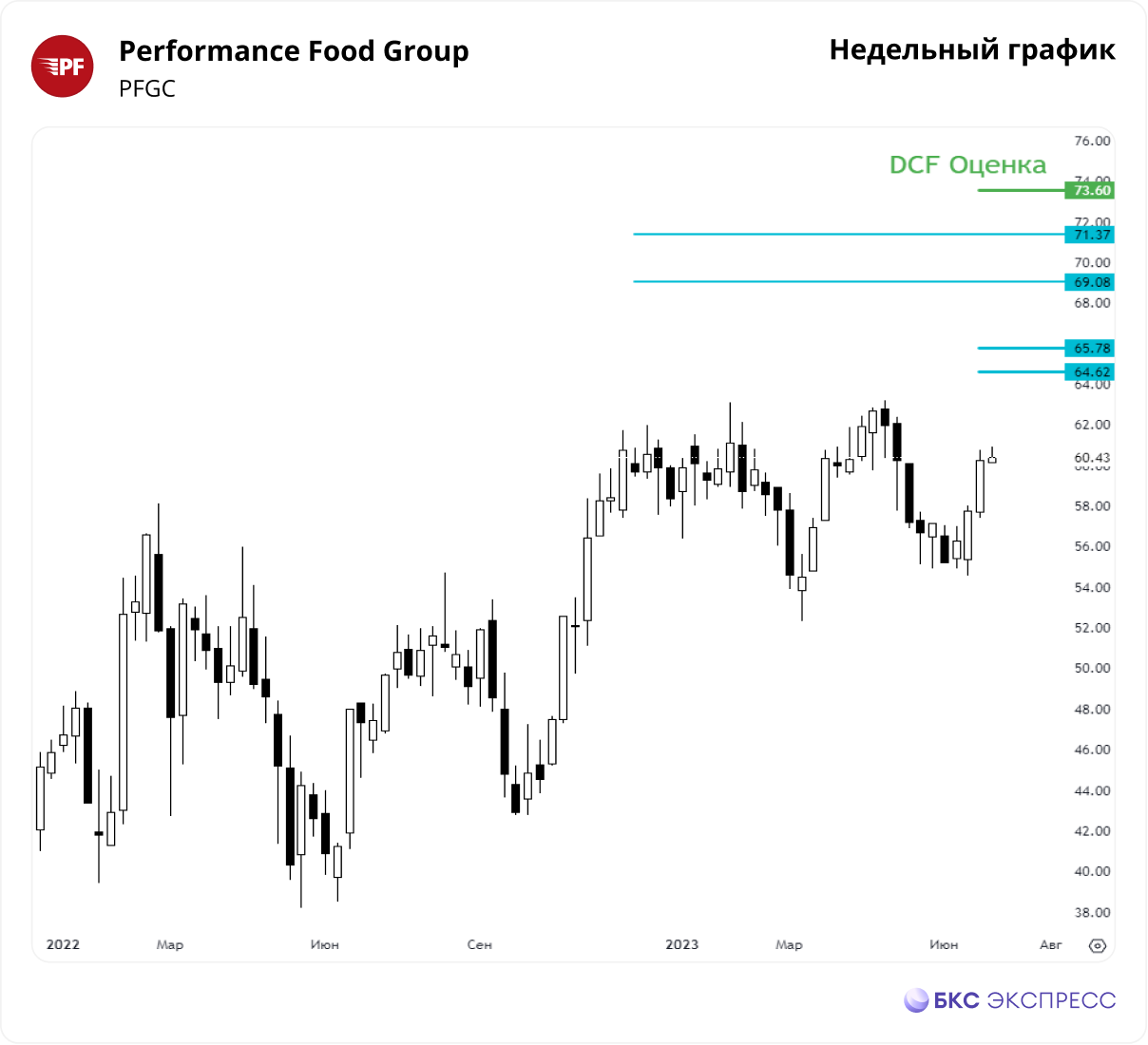

Техническая картина + торговый план

Ранее недельный график сформировал первые цели роста $69–71,3. Цели не противоречат справедливой оценке компании $73,6. Дневной график указывает на безопасные цели ниже в области $64,6–65,7.

Учитываем, что покупка с текущих цен уже не выглядит привлекательной с точки зрения риска и доходности. Более безопасно рассмотреть новую позицию в случае отката в область $58–58,6 и появления сигнала на покупку на часовом графике.

Цели роста на летний период: $64,6–65,7 (потенциал с текущих +7–8%)

Долгосрочные безопасные цели роста: $69–71,3 (потенциал с текущих +14–18%).

Сезонность

На графике представлено среднее изменение цены акций относительно января за 7 лет. Бумаги вошли в сильный период: июль–август. Учитываем, что с сентября среднее движение располагает к падению акций.

Цели выставляются безопасные на недельном или дневном графике. Компании взяты недооцененные по дисконтированным денежным потокам. Дополнительно акции вошли в период сильной сезонности или восходящей тенденции.

Два value-игрока для торговли

Keurig Dr Pepper (KDP) — производитель напитков. Основные бренды: Dr Pepper, Schweppes, 7UP, Canada Dry, Crush, Squirt, Big Red.

Основана в 1981 г. Капитализация $44 млрд.

Доля выручки по сегментам

1) Coffee Systems (Кофейные системы) — 35,4%

Продукция: готовые товары, связанные с кофейными системами, капсулами K-Cup, пивоварнями и специальным кофе.

2) Packaged Beverages (Упакованные напитки) — 47%

Сегмент занимается производством и дистрибуцией упакованных напитков под брендами компании, контрактным производством напитков под частными марками и новыми брендами, а также дистрибуцией для брендов партнеров.

3) Beverage Concentrates (Концентраты напитков) — 12,3%

Продукция: концентраты напитков преимущественно под брендами Dr Pepper, Canada Dry, Schweppes, Crush, A&W, Sunkist, 7UP, SunDrop, Squirt, Big Red, Hawaiian Punch и RC Cola. Дополнительно производит концентраты напитков в сироп.

4) Latin America Beverages (Напитки Латинской Америки) — 5,3%

Производство напитков под брендами Peñafiel, Clamato, Squirt, Mott's, Dr Pepper, Crush и Aguafiel.

Оценка

Оценка компании на основании модели дисконтированных денежных потоков (DCF) по EBITDA на 5 лет указывает на справедливую цену $37,5 (потенциал +21%).

Техническая картина + торговый план

На недельном графике выполнены максимальные цели падения $30,4–31,4. Сейчас формируется новый импульс роста, в случае пробоя отметки $32,3, он будет в приоритете. Сценарий роста актуален, пока нет слома минимума $30,47.

Спекулятивная цель на отскок: 33,1–33,4 (потенциал +4–5%).

Максимальная цель: $34,8–35,2 (потенциал +9–10%).

Сезонность

На графике представлено среднее изменение цены акций относительно января за 15 лет. Акции вошли в сильный период июля.

Performance Food Group (PFGC) — дистрибуция продуктов питания и товаров в США.

Ассортимент продукции: замороженные продуктов питания, бакалея, конфеты, закуски, напитки, сигареты и табачные изделия; говядина, свинина, птица и морепродукты; товары для здоровья и красоты; одноразовые, чистящие и кухонные принадлежности.

Услуги: выбор и закупка продуктов, разработка меню и операционной стратегии.

Основана в 1885 г. Капитализация $9,4 млрд.

Сегменты:

1) Foodservice —52%

Предлагает широкую линейку продуктов, включая мясо и морепродукты, приготовленные на заказ, а также продукты, соответствующие требованиям меню клиентов. Этот сегмент обслуживает более 175 тыс. точек клиентов.

Клиенты: независимые рестораны, сетевые рестораны, другие заведения, работающие по принципу «еда вне дома».

2) Vistar — 7%

Vistar — ведущий дистрибьютор конфет, закусок и напитков для вендинговых и офисных кофейных сервисов, розничной торговли, кинотеатров и гостиниц. Сегмент обслуживает более 75 тыс. клиентов. Операторы торговых автоматов составляют крупнейший канал продаж.

3) Convenience — 41%

Этот сегмент является одним из крупнейших дистрибьюторов продуктов питания и оптовых потребительских товаров для магазинов «у дома». Обслуживает 50 тыс. клиентских точек в США и Канаде.

Клиенты: аптеки, магазины массовых товаров, бакалейные магазины, магазины алкогольных напитков и другие специализированные и малоформатные магазины товаров повседневного спроса.

Оценка

Оценка компании на основании модели дисконтированных денежных потоков (DCF) по EBITDA на 5 лет указывает на справедливую цену $73,6 (потенциал +31%)

Техническая картина + торговый план

Ранее недельный график сформировал первые цели роста $69–71,3. Цели не противоречат справедливой оценке компании $73,6. Дневной график указывает на безопасные цели ниже в области $64,6–65,7.

Учитываем, что покупка с текущих цен уже не выглядит привлекательной с точки зрения риска и доходности. Более безопасно рассмотреть новую позицию в случае отката в область $58–58,6 и появления сигнала на покупку на часовом графике.

Цели роста на летний период: $64,6–65,7 (потенциал с текущих +7–8%)

Долгосрочные безопасные цели роста: $69–71,3 (потенциал с текущих +14–18%).

Сезонность

На графике представлено среднее изменение цены акций относительно января за 7 лет. Бумаги вошли в сильный период: июль–август. Учитываем, что с сентября среднее движение располагает к падению акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба