8 июля 2023 | Московская биржа

О компании.

Группа "Московская Биржа" включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входит центральный депозитарий, а также клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже 6 основных секций:

Фондовый рынок. На нём производятся торги акциями, облигациями и ETF.

Срочный рынок. На нём обращаются фьючерсы и опционы.

Валютный рынок. На нём ведутся торги долларом, евро и другими валютами.

Денежный рынок. Ключевым сегментом этого рынка являются операции РЕПО (Операция РЕПО представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене).

Рынок драгоценных металлов и товарный рынок. На нём с 2013 года производятся торги золотом и серебром.

Рынок стандартизированных ПФИ (ОТС деривативы)

Из последних новостей:

запуск новых фьючерсных контрактов, в основном на рублевые валютные пары.

размещение новых облигаций почти на триллион рублей.

снижение биржевой комиссии по опционам в 5 раз.

с начала года количество клиентов выросло на 9% до 25 млн.

А общий объем торгов на рынках Московской биржи в июне 2023 года превысил 97 трлн, - это на треть выше, чем в аналогичный период прошлого года. В июне все рынки продемонстрировали положительную динамику.

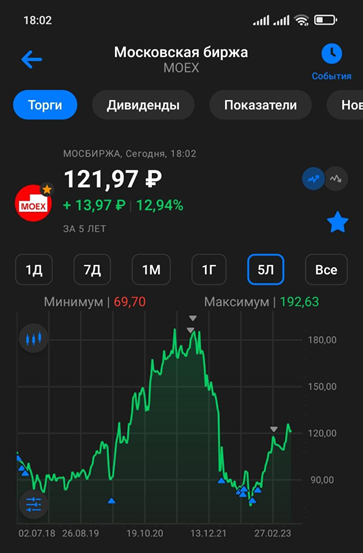

Текущая цена акций

Акции Мосбиржи с октября 2022 года выросли на 75%. Но еще на 10% не дотягивают до уровней начала СВО. Текущие котировки – это средние цены за последние 7 лет. На данный момент акции торгуются у нижней границы восходящего канала.

Финансовые результаты

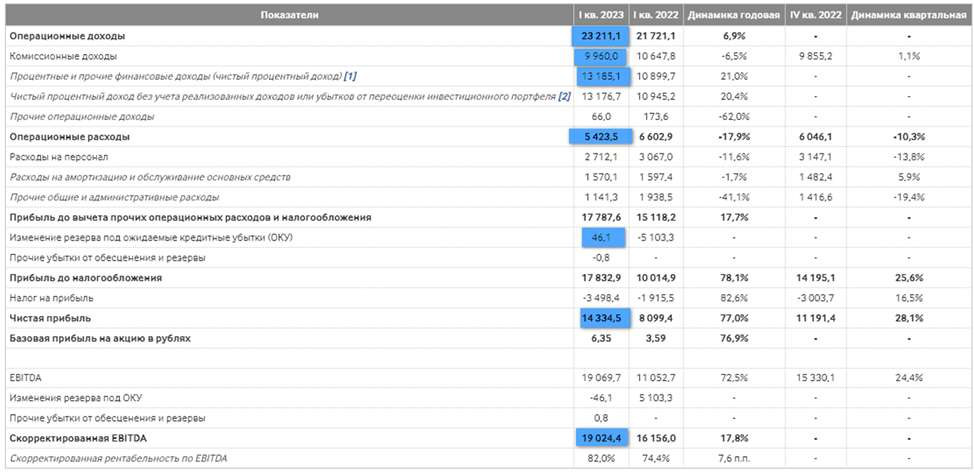

Результаты за 1Q 23 в целом позитивные:

Комиссионные доходы 9,9 млрд (-6,5% г/г). Это обусловлено значительным снижением объемов торгов нерезидентами из-за СВО.

Чистые процентные доходы 13,1 млрд (+20% г/г).

Операционные доходы (комиссионные + процентные) 23,2 млрд (+7% г/г).

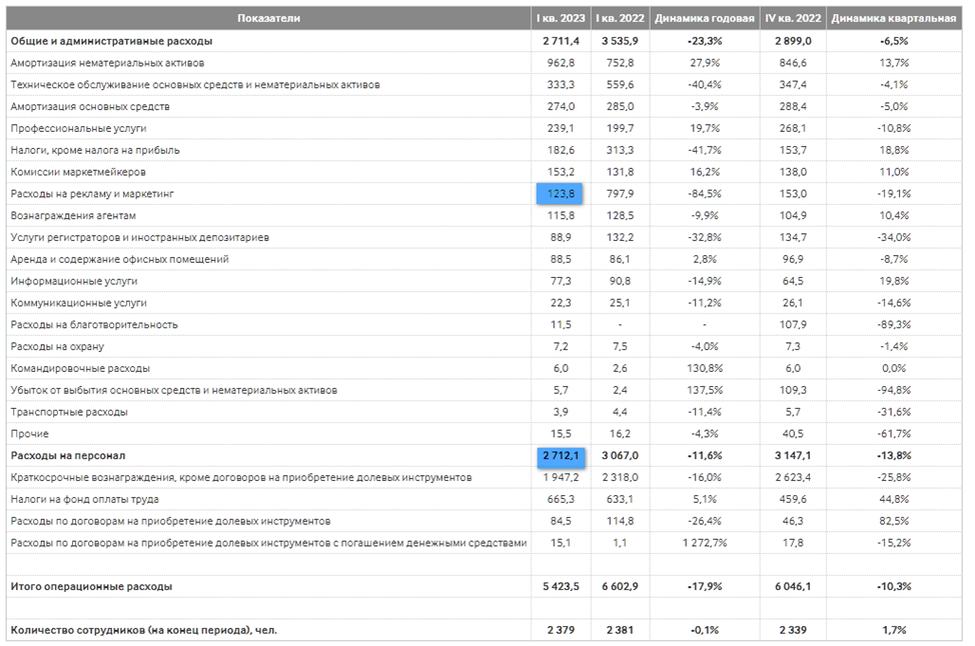

Операционные расходы 5,4 млрд (-18% г/г).

Скорр. EBITDA 19 млрд (+17% г/г).

Чистая прибыль 14,3 млрд (+77% г/г). Рекордная во многом из-за отсутствия расходов на создание резервов (год назад они составляли 5 млрд).

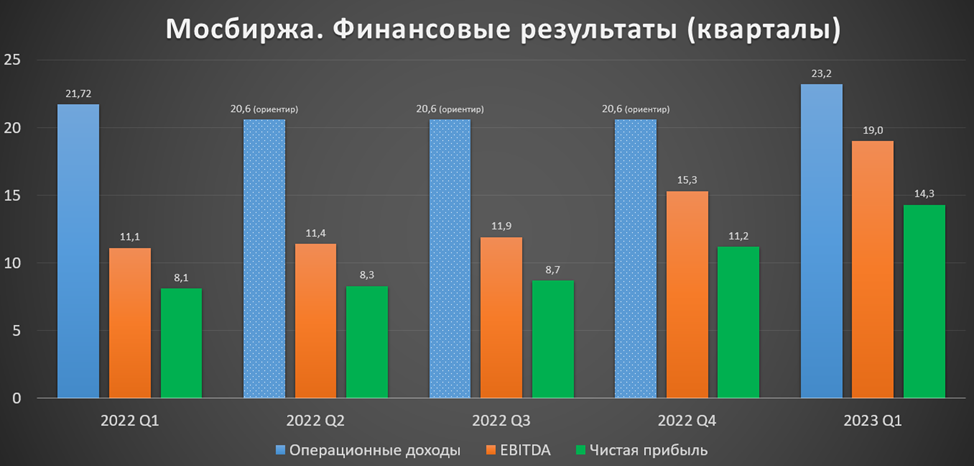

Т.к. в 2022 году компания публиковала сокращенные результаты, поэтому сложно восстановить точную картину поквартально. Но, как минимум, по EBITDA и чистой прибыли, 1Q 23 получился рекордным.

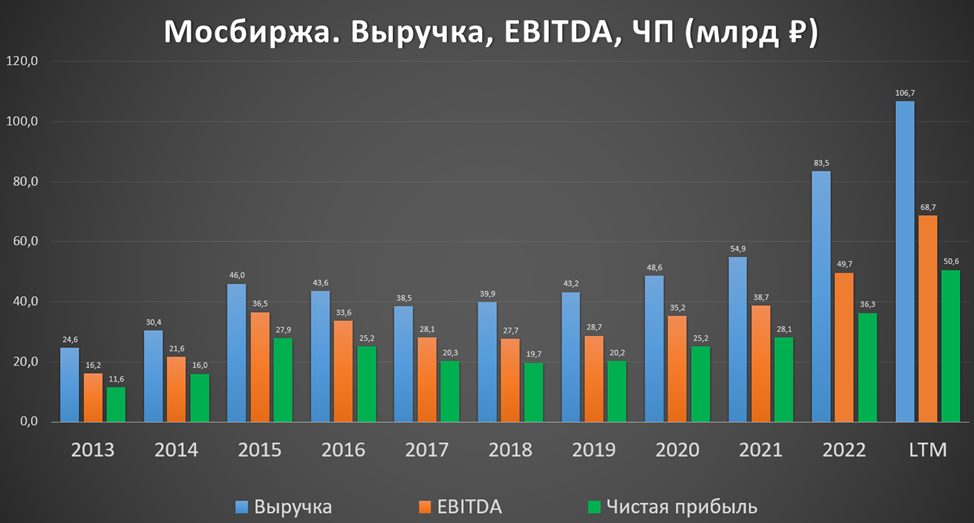

На годовом горизонте также видим продолжение растущей тенденции. Средние темпы роста выручки превышают 16% в год. EBITDA и чистая прибыль растут по 12% в год.

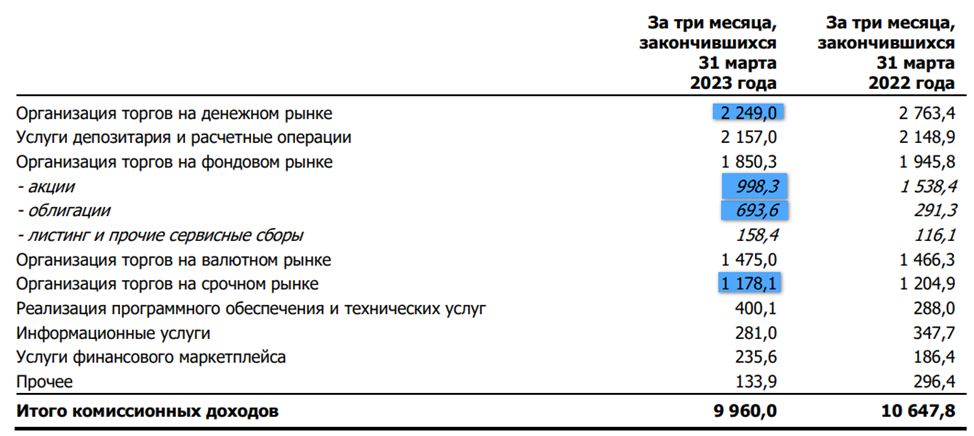

Комиссионные доходы

Комиссионные доходы снизились на 6,5% г/г в основном за счет снижения доходов от торгов на денежном рынке и рынке акций. Что частично было компенсировано ростом доходов на рынке облигаций и срочном рынке.

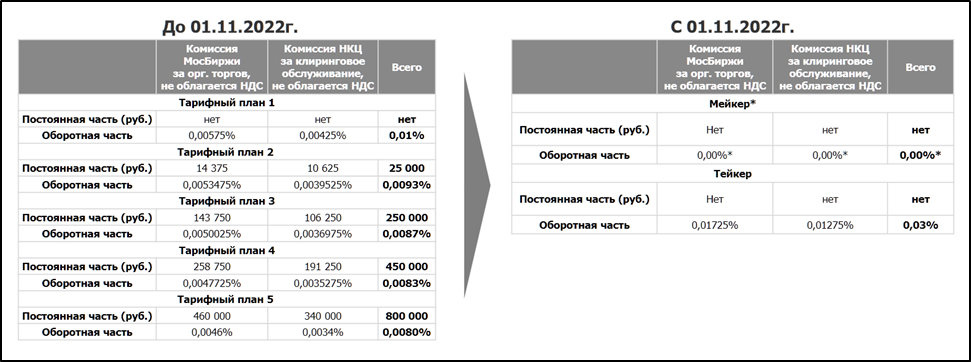

Поддержку комиссионным доходам оказало увеличение тарифов в прошлом году. Тарифы менялись несколько раз, последние изменения были в ноябре 2022 года. Когда комиссия по рыночным заявкам на рынке акций выросла во много раз, правда, была обнулена комиссия для лимитных заявок.

Процентные доходы.

Мосбиржа наконец-то опубликовала данные по процентным доходам.

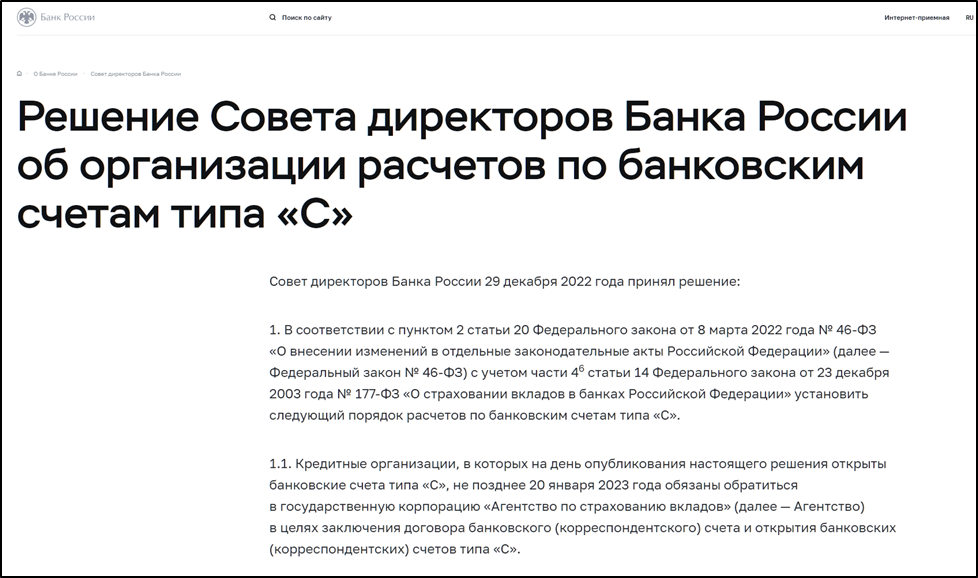

Напомню, что в 2022 году Мосбиржа получала сверхдоходы за счет размещения в ОФЗ остатков на счетах типа «С» (заблокированные средства нерезидентов). Но с февраля 2023 года, по решению ЦБ счета типа «С» были переведены из НРД (периметр Мосбиржи) в АСВ (Агентство по страхованию вкладов).

Ожидалось сокращение процентных доходов, но как видим из отчета, они выросли на 20% г/г. Мосбиржа сообщила, что не все клиенты могут открыть счета в АСВ, поэтому часть денег всё-таки остается на балансе. И судя по всему, компания продолжит получать какую-то часть процентных сверхдоходов. Но все-таки, вероятно, они должны снизиться. Результаты 2Q23 будут более показательны в этой части.

Операционные расходы.

Снижение операционных расходов на 18% г/г обусловлено уменьшением расходов:

на рекламу и маркетинг на 85%. В связи с завершением рекламной компании проекта Финуслуг.

на персонал на 11,6%. Объясняется списанием дополнительных резервов на выплату премий, накопленных в течение 2022 года.

Обновленный прогноз роста операционных расходов на 2023 год составляет 10–14%.

Капитальные затраты.

Капитальные затраты составили 0,56 млрд за квартал, средства в основном были направлены на разработку и приобретение программного обеспечения.

Обновленный прогноз по капитальным расходам на 2023 год: 4–6 млрд рублей. Фактические расходы зависят от темпов реализации программы технического переоснащения.

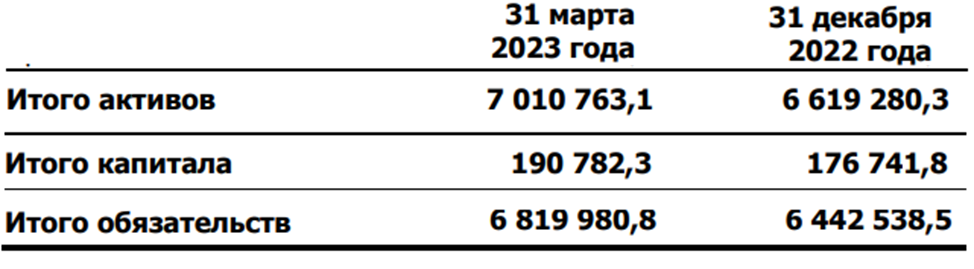

Баланс и долговая нагрузка.

Капитал за 3 месяца увеличился до 190 млрд (+8% за кв/кв). Но отношение капитала/активы = 2,7%, это означает, что достаточность капитала на низком уровне.

Также компания заявила, что размер собственных денежных средств по итогам 1Q 23 составил 114,8 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

Согласно дивидендной политике, нижняя граница дивидендных выплат 60% от чистой прибыли.

За 2022 год Мосбиржа выплатила лишь 30%, нарушив свою дивидендную политику, ссылаясь на необходимость делать инвестиции и иметь запас капитала. Т.е. вероятно низкая достаточность капитала не позволяет выплачивать высокие дивиденды. А так как эта ситуация пока кардинально не улучшилась, возможно, и за 2023 год дивиденды не будут высокими.

Также компания заявила, что до конца 3 квартала 2023 года изменит дивидендную политику.

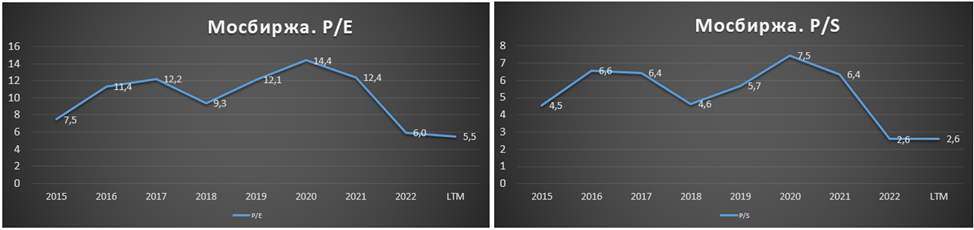

Мультипликаторы.

За счет рекордных результатов, мультипликаторы невысокие:

Текущая цена акции = 122 ₽

Капитализация = 278 млрд

EV/EBITDA = 2,4

P/E = 5,5

P/S = 2,6

P/BV = 1,5

ROE = 22%

Перспективы.

Мосбиржа может повышать свои доходы через увеличение тарифов. В прошлом году был ряд поправок. Они помогли нарастить комиссионный доход на валютном и срочном рынках.

Также компания развивает новый проект «Финуслуги». По сути, - это маркетплейс, созданный Московской биржей по инициативе Банка России, чтобы сделать банковские и страховые продукты доступными для населения вне зависимости от региона проживания.

Ещё Мосбиржа продолжает выпускать новые продукты. В конце прошлого года были запущены опционы на акции. А в июне объем открытых позиций по опционам на акции впервые достиг 1 млрд.

В июне было зафиксировано еще несколько рекордов срочного рынка:

дневной объем торгов вечными фьючерсами 12.5 млрд рублей.

дневной объем торгов на срочном рынке за год – 7 трлн.

количество активных клиентов на Срочном рынке - 140 тысяч.

дневные объемы по новым валютным контрактам с начала запуска: 2.3 млрд по AED, 64 млн по TRY, 55 млн по HKD.

Ещё одним драйвером может быть дальнейший рост клиентской базы. 06.06.23 компания отчиталась о росте частных инвесторов в феврале на 496 тысяч до 25 млн человек.

Риски.

Из текущих рисков – возможные санкции против НКЦ (Национального клирингового центра). Это может остановить торги валютами западных стран. Тогда упадут доходы валютной и срочных секций.

Кроме того, ожидается рост расходов. Сама компания прогнозирует на 2023:

Рост операционных расходов на 10–14%, т.е. свыше 27 млрд;

Капитальные расходы составят 4–6 млрд (по сравнению с 4,18 млрд в 2022г.).

Также ожидаю существенного значительного процентных сверх доходов, которые биржа получала в 2022 году.

Еще одним долгосрочным риском является бурное развитие СПБ Биржи, которая запускает множество интересных продуктов. Но так как сейчас инвестиции в зарубежные активы сопряжены с высокими рисками, это даёт временное преимущество Мосбирже.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Отчет за 1Q 23 рекордный. Во многом из-за отсутствия расходов на создание резервов.

Комиссионные доходы снизились на 6,5% из-за отсутствия нерезидентов.

Процентные доходы выросли на 20%. Со второго квартала они должны снизиться из-за перевода счетов в АСВ, но судя по всему, часть сверхдоходов останется.

Капитальные затраты пока умеренные, но могут вырасти до 40% в течение года.

Судя по всему, чистая прибыль 2023 года должна быть ниже 2022.

Чистый долг отрицательный. Финансовое положение отличное.

Ранее Мосбиржа была стабильной дивидендной историей. Но дивиденды за 2022 год разочаровали, вероятно причина в низкой достаточности капитала.

У компании есть точки роста: повышение тарифов, привлечения новых инвесторов, новые продукты.

Риски связаны с возможными санкциями против НКЦ и падением процентных доходов.

По мультипликаторам компания оценена недорого.

Мои сделки.

Не так давно я продал все имеющиеся акции Мосбиржи, которые покупал в 2022 году. Напомню, что о всех своих сделках пишу в нашем телеграм канале. В итоге, получилось зафиксировать прибыль более 35%. На данный момент жду коррекции, после чего, возможно, начну заново формировать позицию.

Группа "Московская Биржа" включает в себя ПАО Московская биржа, которое управляет единственной в России многофункциональной биржевой площадкой по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами.

В состав Группы также входит центральный депозитарий, а также клиринговый центр, выполняющий функции центрального контрагента на рынках.

Всего на Мосбирже 6 основных секций:

Фондовый рынок. На нём производятся торги акциями, облигациями и ETF.

Срочный рынок. На нём обращаются фьючерсы и опционы.

Валютный рынок. На нём ведутся торги долларом, евро и другими валютами.

Денежный рынок. Ключевым сегментом этого рынка являются операции РЕПО (Операция РЕПО представляет собой сделку, состоящую из двух частей: продажи и последующей покупки ценных бумаг через определенный срок по заранее установленной цене).

Рынок драгоценных металлов и товарный рынок. На нём с 2013 года производятся торги золотом и серебром.

Рынок стандартизированных ПФИ (ОТС деривативы)

Из последних новостей:

запуск новых фьючерсных контрактов, в основном на рублевые валютные пары.

размещение новых облигаций почти на триллион рублей.

снижение биржевой комиссии по опционам в 5 раз.

с начала года количество клиентов выросло на 9% до 25 млн.

А общий объем торгов на рынках Московской биржи в июне 2023 года превысил 97 трлн, - это на треть выше, чем в аналогичный период прошлого года. В июне все рынки продемонстрировали положительную динамику.

Текущая цена акций

Акции Мосбиржи с октября 2022 года выросли на 75%. Но еще на 10% не дотягивают до уровней начала СВО. Текущие котировки – это средние цены за последние 7 лет. На данный момент акции торгуются у нижней границы восходящего канала.

Финансовые результаты

Результаты за 1Q 23 в целом позитивные:

Комиссионные доходы 9,9 млрд (-6,5% г/г). Это обусловлено значительным снижением объемов торгов нерезидентами из-за СВО.

Чистые процентные доходы 13,1 млрд (+20% г/г).

Операционные доходы (комиссионные + процентные) 23,2 млрд (+7% г/г).

Операционные расходы 5,4 млрд (-18% г/г).

Скорр. EBITDA 19 млрд (+17% г/г).

Чистая прибыль 14,3 млрд (+77% г/г). Рекордная во многом из-за отсутствия расходов на создание резервов (год назад они составляли 5 млрд).

Т.к. в 2022 году компания публиковала сокращенные результаты, поэтому сложно восстановить точную картину поквартально. Но, как минимум, по EBITDA и чистой прибыли, 1Q 23 получился рекордным.

На годовом горизонте также видим продолжение растущей тенденции. Средние темпы роста выручки превышают 16% в год. EBITDA и чистая прибыль растут по 12% в год.

Комиссионные доходы

Комиссионные доходы снизились на 6,5% г/г в основном за счет снижения доходов от торгов на денежном рынке и рынке акций. Что частично было компенсировано ростом доходов на рынке облигаций и срочном рынке.

Поддержку комиссионным доходам оказало увеличение тарифов в прошлом году. Тарифы менялись несколько раз, последние изменения были в ноябре 2022 года. Когда комиссия по рыночным заявкам на рынке акций выросла во много раз, правда, была обнулена комиссия для лимитных заявок.

Процентные доходы.

Мосбиржа наконец-то опубликовала данные по процентным доходам.

Напомню, что в 2022 году Мосбиржа получала сверхдоходы за счет размещения в ОФЗ остатков на счетах типа «С» (заблокированные средства нерезидентов). Но с февраля 2023 года, по решению ЦБ счета типа «С» были переведены из НРД (периметр Мосбиржи) в АСВ (Агентство по страхованию вкладов).

Ожидалось сокращение процентных доходов, но как видим из отчета, они выросли на 20% г/г. Мосбиржа сообщила, что не все клиенты могут открыть счета в АСВ, поэтому часть денег всё-таки остается на балансе. И судя по всему, компания продолжит получать какую-то часть процентных сверхдоходов. Но все-таки, вероятно, они должны снизиться. Результаты 2Q23 будут более показательны в этой части.

Операционные расходы.

Снижение операционных расходов на 18% г/г обусловлено уменьшением расходов:

на рекламу и маркетинг на 85%. В связи с завершением рекламной компании проекта Финуслуг.

на персонал на 11,6%. Объясняется списанием дополнительных резервов на выплату премий, накопленных в течение 2022 года.

Обновленный прогноз роста операционных расходов на 2023 год составляет 10–14%.

Капитальные затраты.

Капитальные затраты составили 0,56 млрд за квартал, средства в основном были направлены на разработку и приобретение программного обеспечения.

Обновленный прогноз по капитальным расходам на 2023 год: 4–6 млрд рублей. Фактические расходы зависят от темпов реализации программы технического переоснащения.

Баланс и долговая нагрузка.

Капитал за 3 месяца увеличился до 190 млрд (+8% за кв/кв). Но отношение капитала/активы = 2,7%, это означает, что достаточность капитала на низком уровне.

Также компания заявила, что размер собственных денежных средств по итогам 1Q 23 составил 114,8 млрд. А долговые обязательства отсутствуют. Т.е. чистый долг отрицательный.

Дивиденды.

Согласно дивидендной политике, нижняя граница дивидендных выплат 60% от чистой прибыли.

За 2022 год Мосбиржа выплатила лишь 30%, нарушив свою дивидендную политику, ссылаясь на необходимость делать инвестиции и иметь запас капитала. Т.е. вероятно низкая достаточность капитала не позволяет выплачивать высокие дивиденды. А так как эта ситуация пока кардинально не улучшилась, возможно, и за 2023 год дивиденды не будут высокими.

Также компания заявила, что до конца 3 квартала 2023 года изменит дивидендную политику.

Мультипликаторы.

За счет рекордных результатов, мультипликаторы невысокие:

Текущая цена акции = 122 ₽

Капитализация = 278 млрд

EV/EBITDA = 2,4

P/E = 5,5

P/S = 2,6

P/BV = 1,5

ROE = 22%

Перспективы.

Мосбиржа может повышать свои доходы через увеличение тарифов. В прошлом году был ряд поправок. Они помогли нарастить комиссионный доход на валютном и срочном рынках.

Также компания развивает новый проект «Финуслуги». По сути, - это маркетплейс, созданный Московской биржей по инициативе Банка России, чтобы сделать банковские и страховые продукты доступными для населения вне зависимости от региона проживания.

Ещё Мосбиржа продолжает выпускать новые продукты. В конце прошлого года были запущены опционы на акции. А в июне объем открытых позиций по опционам на акции впервые достиг 1 млрд.

В июне было зафиксировано еще несколько рекордов срочного рынка:

дневной объем торгов вечными фьючерсами 12.5 млрд рублей.

дневной объем торгов на срочном рынке за год – 7 трлн.

количество активных клиентов на Срочном рынке - 140 тысяч.

дневные объемы по новым валютным контрактам с начала запуска: 2.3 млрд по AED, 64 млн по TRY, 55 млн по HKD.

Ещё одним драйвером может быть дальнейший рост клиентской базы. 06.06.23 компания отчиталась о росте частных инвесторов в феврале на 496 тысяч до 25 млн человек.

Риски.

Из текущих рисков – возможные санкции против НКЦ (Национального клирингового центра). Это может остановить торги валютами западных стран. Тогда упадут доходы валютной и срочных секций.

Кроме того, ожидается рост расходов. Сама компания прогнозирует на 2023:

Рост операционных расходов на 10–14%, т.е. свыше 27 млрд;

Капитальные расходы составят 4–6 млрд (по сравнению с 4,18 млрд в 2022г.).

Также ожидаю существенного значительного процентных сверх доходов, которые биржа получала в 2022 году.

Еще одним долгосрочным риском является бурное развитие СПБ Биржи, которая запускает множество интересных продуктов. Но так как сейчас инвестиции в зарубежные активы сопряжены с высокими рисками, это даёт временное преимущество Мосбирже.

Выводы.

Мосбиржа – крупнейшая биржевая площадка страны.

Отчет за 1Q 23 рекордный. Во многом из-за отсутствия расходов на создание резервов.

Комиссионные доходы снизились на 6,5% из-за отсутствия нерезидентов.

Процентные доходы выросли на 20%. Со второго квартала они должны снизиться из-за перевода счетов в АСВ, но судя по всему, часть сверхдоходов останется.

Капитальные затраты пока умеренные, но могут вырасти до 40% в течение года.

Судя по всему, чистая прибыль 2023 года должна быть ниже 2022.

Чистый долг отрицательный. Финансовое положение отличное.

Ранее Мосбиржа была стабильной дивидендной историей. Но дивиденды за 2022 год разочаровали, вероятно причина в низкой достаточности капитала.

У компании есть точки роста: повышение тарифов, привлечения новых инвесторов, новые продукты.

Риски связаны с возможными санкциями против НКЦ и падением процентных доходов.

По мультипликаторам компания оценена недорого.

Мои сделки.

Не так давно я продал все имеющиеся акции Мосбиржи, которые покупал в 2022 году. Напомню, что о всех своих сделках пишу в нашем телеграм канале. В итоге, получилось зафиксировать прибыль более 35%. На данный момент жду коррекции, после чего, возможно, начну заново формировать позицию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба