17 июля 2023 РБК Quote Копытина Ольга

Владимир Путин подписал закон, который позволит россиянам добровольно копить на пенсию, но по-прежнему с помощью НПФ. Государство будет софинансировать программу в 2024–2026 годах, и этот срок может быть продлен

В России с 1 января 2024 года запустят программу долгосрочных сбережений. Соответствующий закон подписал президент Владимир Путин.

Документ был инициирован правительством, основными авторами законопроекта выступили Минфин и Банк России. Программа долгосрочных сбережений стала итогом работы по реформированию системы пенсионных накоплений граждан, которая велась с 2016 года. Целью новой программы стало не только формирование дополнительного дохода россиян на пенсии, но и создание финансовой подушки безопасности в случае наступления особых жизненных ситуаций.

Закон о программе долгосрочных сбережений граждан (от 10 июля 2023 № 299-ФЗ) вступит в силу с 1 января 2024 года, за исключением положений, для которых установлены иные сроки вступления их в силу.

Условия программы долгосрочных сбережений граждан

Государство гарантирует различные стимулы для участников программы долгосрочных сбережений:

софинансирование до ₽36 тыс. в год в течение трех лет после вступления в программу. Ранее РБК выяснил, что ко второму чтению в проекте появились поправки о том, что правительство оставляет за собой право продлевать срок софинансирования. На господдержку смогут рассчитывать те, кто будет делать ежегодные взносы по договору долгосрочных сбережений в сумме не менее ₽2 тыс.;

ежегодный налоговый вычет на сумму взносов до ₽400 тыс. в год, возврат на руки до ₽52 тыс.;

внесенные средства граждан будут застрахованы на сумму ₽2,8 млн;

участие в программе возможно с 18 лет;

деньги будут аккумулироваться в негосударственных пенсионных фондах (НПФ), которые смогут их инвестировать в инструменты с низким риском под регуляторным присмотром Банка России;

минимальный срок участия в программе — 15 лет. Раньше, до истечения 15-летнего срока, участники программы смогут начать получать выплаты в случае достижения 55 лет женщинами и 60 лет мужчинами (старые границы пенсионного возраста);

забрать часть накоплений или всю сумму целиком досрочно без потери процентного дохода будет можно при наступлении «особых жизненных ситуаций» — на оплату дорогостоящего лечения участнику программы (перечень видов дорогостоящего лечения утверждается правительством), а также при потере кормильца. Как ранее писал РБК, получение высшего образования ребенком, которое было указано в первоначальной версии законопроекта, исключено из числа «особых жизненных ситуаций» ко второму чтению;

Участники программы будут определять ее условия в индивидуальном порядке с негосударственным пенсионным фондом. В частности, выбрать период регулярных выплат после этапа накоплений (в базовых условиях срок десять лет) или договориться с НПФ о единовременной выплате.

В окончательном виде закон также предусматривает предельные размеры вознаграждения НПФ относительно индикатора ЦБ. В качестве рабочей версии обсуждается вариант, что таким бенчмарком может стать таргетируемая Банком России инфляция, сказал РБК источник, знакомый с ходом дискуссий по программе. О том, что бенчмарком для вознаграждения НПФ может быть уровень инфляции, говорил и директор департамента финансовой политики Минфина Иван Чебесков в интервью «РБК Инвестициям».

Ранее также стало известно, что налоговый вычет, который предусмотрен по программе долгосрочных сбережений, будет учитываться из совокупных взносов по:

договорам долгосрочных сбережений;

договорам негосударственного пенсионного обеспечения;

договорам долгосрочного страхования жизни;

индивидуальным инвестиционным счетам.

Как уточнили «РБК Инвестициям» в пресс-службе Минфина, вычет будет предоставляться с максимальной суммы до ₽400 тыс. за год, которая в свою очередь складывается из взносов по указанным продуктам.

Как принять участие в программе долгосрочных сбережений

Кто может участвовать

Участником программы долгосрочных сбережений может стать гражданин Российской Федерации, достигший возраста 18 лет.

Договор долгосрочных сбережений можно заключить в пользу своего ребенка или любого другого лица, независимо от его возраста.

Какие нужны документы

Для участия в программе потребуется заключить специальный договор с негосударственным пенсионным фондом (НПФ). Гражданин имеет право заключить неограниченное количество договоров долгосрочных сбережений.

Сколько вносить денег

Сбережения участника программы могут поступать из следующих источников:

собственные взносы. Размер и периодичность внесения сберегательных взносов участник программы долгосрочных сбережений определяет самостоятельно и добровольно;

софинансирование государства;

инвестиционный доход;

средства пенсионных накоплений. В программу можно перевести средства накопительной пенсии, которая заморожена с 2014 года.

Сколько доплатит государство

Государство будет софинансировать накопления в течение трех лет — в 2024–2026 годах. Для получения доплаты от государства участник программы должен будет внести взносы в размере не менее ₽2 тыс. за год. Срок господдержки может быть продлен по решению правительства России.

Власти разделили потенциальных участников на три категории, для каждой из которых будет действовать своя формула расчета софинансирования:

среднемесячный доход до ₽80 тыс. Формула: ₽1 государства на ₽1 гражданина. Для получения максимального размера поддержки гражданам с доходами до ₽80 тыс. нужно будет внести в программу ₽36 тыс. в год — и государство удвоит эту сумму;

среднемесячный доход в размере ₽80–150 тыс. Формула: ₽1 государства на ₽2 гражданина. Чтобы получить максимальный объем софинансирования, за год нужно будет вложить ₽72 тыс. в программу долгосрочных сбережений;

среднемесячный доход выше ₽150 тыс. Формула: ₽1 государства на ₽4 гражданина. Чтобы получить со стороны государства поддержку в размере ₽36 тыс., необходимо будет направить на долгосрочные накопления как минимум ₽144 тыс. в год.

Исходя из формул софинансирования, каждый участник сможет получить от государства до ₽108 тыс. за три года (по ₽36 тыс. в год).

Доходность программы долгосрочных сбережений

Доходность долгосрочных сбережений будет складываться индивидуально для каждого участника и зависеть от следующих факторов:

суммы самостоятельных взносов;

периодичности самостоятельных взносов;

суммы, которую внесет государство, исходя из среднемесячного дохода участника. Так, например, граждане с ежемесячным доходом до ₽80 тыс., вкладывая самостоятельно ₽36 тыс. в первые три года работы программы, гарантированно получают 100%-ную доходность, благодаря добавленным от государства ₽36 тыс. А граждане с ежемесячным доходом ₽80–150 тыс. получат доходность 50%, если самостоятельно внесут ₽72 тыс. Тем, кто зарабатывает ₽150 тыс., можно рассчитывать на доходность в 25%, так как на их самостоятельные взносы в размере ₽144 тыс. в год государство добавит все те же ₽36 тыс.;

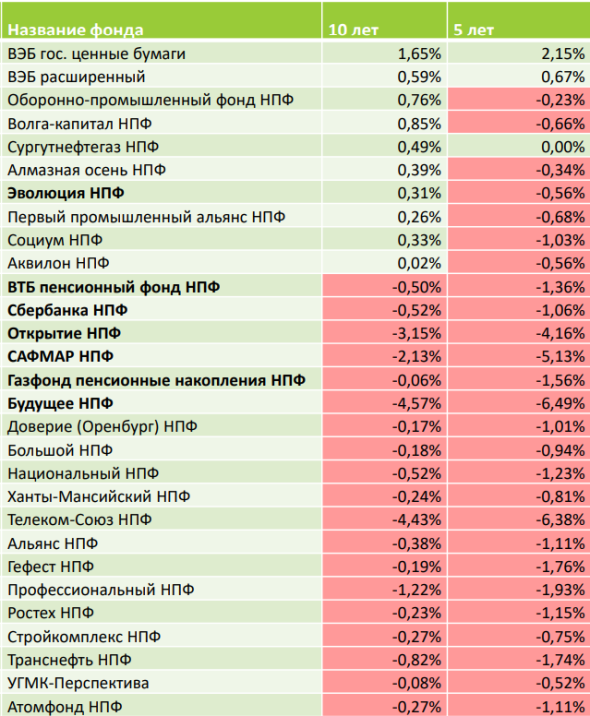

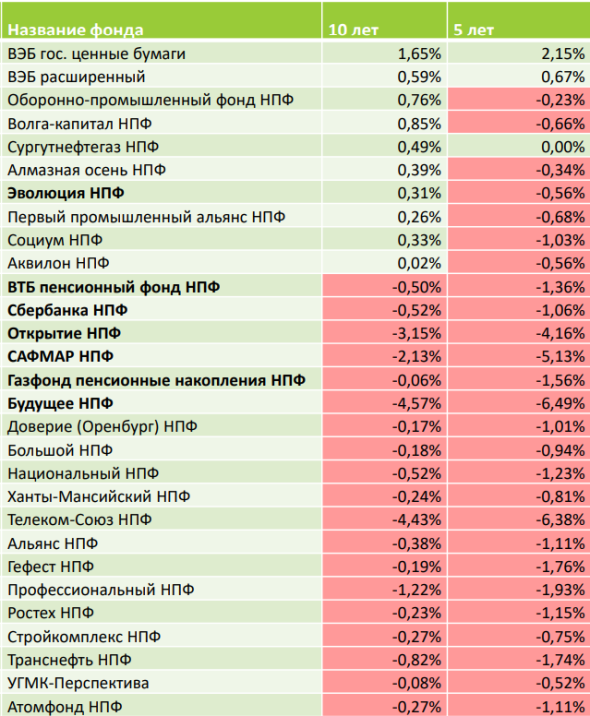

размера инвестиционного дохода, который зависит от эффективности работы НПФ. Для справки, средневзвешенная доходность пенсионных накоплений в негосударственных пенсионных фондах до вычета комиссий в 2022 году составила 5,1%. При этом годовая инфляция в 2022 году была на уровне 11,94%. По подсчетам независимого финансового советника, директора проекта «Рост сбережений» Сергея Кикевича, реальную доходность (номинальная доходность минус инфляция) пенсионных накоплений за предыдущие 10 лет смогли показать только восемь НПФ. По его словам, все остальные фонды фактически теряли деньги клиентов, так как их доходность не превышала инфляцию. Среднегодовая номинальная доходность по всем НПФ за 10 лет составила +6,49%. Но за минусом среднегодовой инфляции за тот же период в размере 7,06%, среднегодовая реальная доходность была отрицательной — -0,61%;

размера ежегодного налогового вычета. Для получения максимального налогового вычета в размере ₽52 тыс. сумма взносов должна быть не менее ₽400 тыс. в год. Если налоговый вычет уложится в указанный лимит, то плюс к доходности составит 13% годовых;

размеров комиссий и дополнительных вознаграждений, которые будут вычитаться из базовой суммы и инвестиционного дохода. Согласно закону, постоянное вознаграждение НПФ за услуги в 2024–2026 годах будет в размере 0,6% средней совокупной стоимости средств, с 2027 года — 0,5%. Плюс НПФ смогут брать переменное вознаграждение: 20% от части дохода, которая не превышает индикатор ЦБ, и 25% от части дохода, которая превысит индикатор ЦБ. Как говорилось выше, бенчмарком для вознаграждений может стать таргетируемая Банком России инфляция.

Среднегодовая реальная доходность НПФ в 2013-2022 годах и в 2018-2022 годах (Фото: Сергей Кикевич)

Критика программы долгосрочных сбережений

Эксперты, которых ранее опрашивали «РБК Инвестиции» об их оценке привлекательности ПДС, обращали внимание на следующие негативные для участников факторы:

низкая ликвидность — возможность распоряжаться собственными деньгами после вступления в программу долгосрочных сбережений существенно меньше, чем при самостоятельном инвестировании;

долгий срок участия в программе — программа на 15 лет (или до 55/60 лет);

ограниченный список особых жизненных ситуаций, при которых можно изъять средства без потери дохода — на оплату дорогостоящего лечения участнику программы (перечень видов дорогостоящего лечения утверждается правительством), а также при потере кормильца;

высокие комиссии НПФ;

низкая доходность НПФ;

ограниченность списка инструментов, в которые НПФ имеет право инвестировать;

страхование только взносов в размере ₽2,8 млн. Инвестиционный доход не страхуется.

В России с 1 января 2024 года запустят программу долгосрочных сбережений. Соответствующий закон подписал президент Владимир Путин.

Программа долгосрочных сбережений (ПДС) — это добровольный накопительно-сберегательный продукт для граждан с участием государства. Проект предполагает активное самостоятельное участие граждан в накоплении капитала на пенсию.

Документ был инициирован правительством, основными авторами законопроекта выступили Минфин и Банк России. Программа долгосрочных сбережений стала итогом работы по реформированию системы пенсионных накоплений граждан, которая велась с 2016 года. Целью новой программы стало не только формирование дополнительного дохода россиян на пенсии, но и создание финансовой подушки безопасности в случае наступления особых жизненных ситуаций.

Закон о программе долгосрочных сбережений граждан (от 10 июля 2023 № 299-ФЗ) вступит в силу с 1 января 2024 года, за исключением положений, для которых установлены иные сроки вступления их в силу.

Условия программы долгосрочных сбережений граждан

Государство гарантирует различные стимулы для участников программы долгосрочных сбережений:

софинансирование до ₽36 тыс. в год в течение трех лет после вступления в программу. Ранее РБК выяснил, что ко второму чтению в проекте появились поправки о том, что правительство оставляет за собой право продлевать срок софинансирования. На господдержку смогут рассчитывать те, кто будет делать ежегодные взносы по договору долгосрочных сбережений в сумме не менее ₽2 тыс.;

ежегодный налоговый вычет на сумму взносов до ₽400 тыс. в год, возврат на руки до ₽52 тыс.;

внесенные средства граждан будут застрахованы на сумму ₽2,8 млн;

участие в программе возможно с 18 лет;

деньги будут аккумулироваться в негосударственных пенсионных фондах (НПФ), которые смогут их инвестировать в инструменты с низким риском под регуляторным присмотром Банка России;

минимальный срок участия в программе — 15 лет. Раньше, до истечения 15-летнего срока, участники программы смогут начать получать выплаты в случае достижения 55 лет женщинами и 60 лет мужчинами (старые границы пенсионного возраста);

забрать часть накоплений или всю сумму целиком досрочно без потери процентного дохода будет можно при наступлении «особых жизненных ситуаций» — на оплату дорогостоящего лечения участнику программы (перечень видов дорогостоящего лечения утверждается правительством), а также при потере кормильца. Как ранее писал РБК, получение высшего образования ребенком, которое было указано в первоначальной версии законопроекта, исключено из числа «особых жизненных ситуаций» ко второму чтению;

Участники программы будут определять ее условия в индивидуальном порядке с негосударственным пенсионным фондом. В частности, выбрать период регулярных выплат после этапа накоплений (в базовых условиях срок десять лет) или договориться с НПФ о единовременной выплате.

В окончательном виде закон также предусматривает предельные размеры вознаграждения НПФ относительно индикатора ЦБ. В качестве рабочей версии обсуждается вариант, что таким бенчмарком может стать таргетируемая Банком России инфляция, сказал РБК источник, знакомый с ходом дискуссий по программе. О том, что бенчмарком для вознаграждения НПФ может быть уровень инфляции, говорил и директор департамента финансовой политики Минфина Иван Чебесков в интервью «РБК Инвестициям».

Ранее также стало известно, что налоговый вычет, который предусмотрен по программе долгосрочных сбережений, будет учитываться из совокупных взносов по:

договорам долгосрочных сбережений;

договорам негосударственного пенсионного обеспечения;

договорам долгосрочного страхования жизни;

индивидуальным инвестиционным счетам.

Как уточнили «РБК Инвестициям» в пресс-службе Минфина, вычет будет предоставляться с максимальной суммы до ₽400 тыс. за год, которая в свою очередь складывается из взносов по указанным продуктам.

Список особых жизненных ситуаций, указанных в программе о долгосрочных сбережениях, может быть синхронизирован с аналогичным списком для изъятия средств без потери дохода и налоговых вычетов с индивидуального инвестиционного счета третьего типа (ИИС-3).

«Мое мнение такое, что было бы хорошо их синхронизировать. Потому что гражданину будет понятнее получить единый список жизненных ситуаций по двум продуктам. В теории к таким ситуациям может быть добавлено образование, покупка жилья, смерть близкого родственника, гибель кормильца», — сказал Иван Чебесков.

Законопроект об ИИС-3 пока не внесен в Госдуму. В текущем варианте в список особых жизненных ситуаций, при которых можно будет вывести деньги с ИИС-3 досрочно без потери льгот, входит только оплата дорогостоящего лечения. При этом выведенные деньги пойдут не на счет инвестора — согласно проекту, брокер по поручению клиента отправит средства в медицинскую организацию или индивидуальному предпринимателю в сумме, которая будет указана в договоре и счете на оплату лечения.

Председатель Банка России Эльвира Набиуллина в мае заявила, что регулятор обсуждает с правительством список ситуаций, при которых с ИИС-3 можно будет снимать средства без потери льгот. «На наш взгляд, этот набор изъятий (средств раньше истечения срока действия ИИС. — «РБК Инвестиции») должен быть шире, чем просто жилье или дорогостоящее лечение. Потому что это сделает более привлекательным этот инструмент», — сказала она.

«Мое мнение такое, что было бы хорошо их синхронизировать. Потому что гражданину будет понятнее получить единый список жизненных ситуаций по двум продуктам. В теории к таким ситуациям может быть добавлено образование, покупка жилья, смерть близкого родственника, гибель кормильца», — сказал Иван Чебесков.

Законопроект об ИИС-3 пока не внесен в Госдуму. В текущем варианте в список особых жизненных ситуаций, при которых можно будет вывести деньги с ИИС-3 досрочно без потери льгот, входит только оплата дорогостоящего лечения. При этом выведенные деньги пойдут не на счет инвестора — согласно проекту, брокер по поручению клиента отправит средства в медицинскую организацию или индивидуальному предпринимателю в сумме, которая будет указана в договоре и счете на оплату лечения.

Председатель Банка России Эльвира Набиуллина в мае заявила, что регулятор обсуждает с правительством список ситуаций, при которых с ИИС-3 можно будет снимать средства без потери льгот. «На наш взгляд, этот набор изъятий (средств раньше истечения срока действия ИИС. — «РБК Инвестиции») должен быть шире, чем просто жилье или дорогостоящее лечение. Потому что это сделает более привлекательным этот инструмент», — сказала она.

Как принять участие в программе долгосрочных сбережений

Кто может участвовать

Участником программы долгосрочных сбережений может стать гражданин Российской Федерации, достигший возраста 18 лет.

Договор долгосрочных сбережений можно заключить в пользу своего ребенка или любого другого лица, независимо от его возраста.

Какие нужны документы

Для участия в программе потребуется заключить специальный договор с негосударственным пенсионным фондом (НПФ). Гражданин имеет право заключить неограниченное количество договоров долгосрочных сбережений.

Сколько вносить денег

Сбережения участника программы могут поступать из следующих источников:

собственные взносы. Размер и периодичность внесения сберегательных взносов участник программы долгосрочных сбережений определяет самостоятельно и добровольно;

софинансирование государства;

инвестиционный доход;

средства пенсионных накоплений. В программу можно перевести средства накопительной пенсии, которая заморожена с 2014 года.

Сколько доплатит государство

Государство будет софинансировать накопления в течение трех лет — в 2024–2026 годах. Для получения доплаты от государства участник программы должен будет внести взносы в размере не менее ₽2 тыс. за год. Срок господдержки может быть продлен по решению правительства России.

Власти разделили потенциальных участников на три категории, для каждой из которых будет действовать своя формула расчета софинансирования:

среднемесячный доход до ₽80 тыс. Формула: ₽1 государства на ₽1 гражданина. Для получения максимального размера поддержки гражданам с доходами до ₽80 тыс. нужно будет внести в программу ₽36 тыс. в год — и государство удвоит эту сумму;

среднемесячный доход в размере ₽80–150 тыс. Формула: ₽1 государства на ₽2 гражданина. Чтобы получить максимальный объем софинансирования, за год нужно будет вложить ₽72 тыс. в программу долгосрочных сбережений;

среднемесячный доход выше ₽150 тыс. Формула: ₽1 государства на ₽4 гражданина. Чтобы получить со стороны государства поддержку в размере ₽36 тыс., необходимо будет направить на долгосрочные накопления как минимум ₽144 тыс. в год.

Исходя из формул софинансирования, каждый участник сможет получить от государства до ₽108 тыс. за три года (по ₽36 тыс. в год).

Доходность программы долгосрочных сбережений

Доходность долгосрочных сбережений будет складываться индивидуально для каждого участника и зависеть от следующих факторов:

суммы самостоятельных взносов;

периодичности самостоятельных взносов;

суммы, которую внесет государство, исходя из среднемесячного дохода участника. Так, например, граждане с ежемесячным доходом до ₽80 тыс., вкладывая самостоятельно ₽36 тыс. в первые три года работы программы, гарантированно получают 100%-ную доходность, благодаря добавленным от государства ₽36 тыс. А граждане с ежемесячным доходом ₽80–150 тыс. получат доходность 50%, если самостоятельно внесут ₽72 тыс. Тем, кто зарабатывает ₽150 тыс., можно рассчитывать на доходность в 25%, так как на их самостоятельные взносы в размере ₽144 тыс. в год государство добавит все те же ₽36 тыс.;

размера инвестиционного дохода, который зависит от эффективности работы НПФ. Для справки, средневзвешенная доходность пенсионных накоплений в негосударственных пенсионных фондах до вычета комиссий в 2022 году составила 5,1%. При этом годовая инфляция в 2022 году была на уровне 11,94%. По подсчетам независимого финансового советника, директора проекта «Рост сбережений» Сергея Кикевича, реальную доходность (номинальная доходность минус инфляция) пенсионных накоплений за предыдущие 10 лет смогли показать только восемь НПФ. По его словам, все остальные фонды фактически теряли деньги клиентов, так как их доходность не превышала инфляцию. Среднегодовая номинальная доходность по всем НПФ за 10 лет составила +6,49%. Но за минусом среднегодовой инфляции за тот же период в размере 7,06%, среднегодовая реальная доходность была отрицательной — -0,61%;

размера ежегодного налогового вычета. Для получения максимального налогового вычета в размере ₽52 тыс. сумма взносов должна быть не менее ₽400 тыс. в год. Если налоговый вычет уложится в указанный лимит, то плюс к доходности составит 13% годовых;

размеров комиссий и дополнительных вознаграждений, которые будут вычитаться из базовой суммы и инвестиционного дохода. Согласно закону, постоянное вознаграждение НПФ за услуги в 2024–2026 годах будет в размере 0,6% средней совокупной стоимости средств, с 2027 года — 0,5%. Плюс НПФ смогут брать переменное вознаграждение: 20% от части дохода, которая не превышает индикатор ЦБ, и 25% от части дохода, которая превысит индикатор ЦБ. Как говорилось выше, бенчмарком для вознаграждений может стать таргетируемая Банком России инфляция.

Среднегодовая реальная доходность НПФ в 2013-2022 годах и в 2018-2022 годах (Фото: Сергей Кикевич)

Пример расчета доходности ПДС, который приводил министр финансов Антон Силуанов в апреле 2023 года:

Если человек с доходом ₽80 тыс. в месяц, или около миллиона в год, вложит в систему долгосрочных сбережений 10% дохода, то получит доплату от государства в размере ₽36 тыс. плюс налоговый вычет на ₽12 тыс. «Итого под ₽50 тыс. Это прямая выгода и отличие от простого вложения денег [на депозит] в банк», — заключал министр.

Пример расчета доходности ПДС, который привел директор департамента финансовой политики Иван Чебесков в интервью «РБК Инвестициям» в июне 2023 года:

Допустим, вы вложили ₽400 тыс. в год в ПДС. Доходность по ПДС складывается из трех компонентов: вы получите налоговый вычет ₽52 тыс., а это уже доходность 13%. Такой доходности нет на депозитах. Плюс получите ₽36 тыс. по софинансированию. Это еще 9% дополнительно. Плюс инвестиционная доходность при рыночной доходности по инструментам, которая, допустим, составит 8%, это еще ₽32 тыс.

Если человек с доходом ₽80 тыс. в месяц, или около миллиона в год, вложит в систему долгосрочных сбережений 10% дохода, то получит доплату от государства в размере ₽36 тыс. плюс налоговый вычет на ₽12 тыс. «Итого под ₽50 тыс. Это прямая выгода и отличие от простого вложения денег [на депозит] в банк», — заключал министр.

Пример расчета доходности ПДС, который привел директор департамента финансовой политики Иван Чебесков в интервью «РБК Инвестициям» в июне 2023 года:

Допустим, вы вложили ₽400 тыс. в год в ПДС. Доходность по ПДС складывается из трех компонентов: вы получите налоговый вычет ₽52 тыс., а это уже доходность 13%. Такой доходности нет на депозитах. Плюс получите ₽36 тыс. по софинансированию. Это еще 9% дополнительно. Плюс инвестиционная доходность при рыночной доходности по инструментам, которая, допустим, составит 8%, это еще ₽32 тыс.

Критика программы долгосрочных сбережений

Эксперты, которых ранее опрашивали «РБК Инвестиции» об их оценке привлекательности ПДС, обращали внимание на следующие негативные для участников факторы:

низкая ликвидность — возможность распоряжаться собственными деньгами после вступления в программу долгосрочных сбережений существенно меньше, чем при самостоятельном инвестировании;

долгий срок участия в программе — программа на 15 лет (или до 55/60 лет);

ограниченный список особых жизненных ситуаций, при которых можно изъять средства без потери дохода — на оплату дорогостоящего лечения участнику программы (перечень видов дорогостоящего лечения утверждается правительством), а также при потере кормильца;

высокие комиссии НПФ;

низкая доходность НПФ;

ограниченность списка инструментов, в которые НПФ имеет право инвестировать;

страхование только взносов в размере ₽2,8 млн. Инвестиционный доход не страхуется.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба