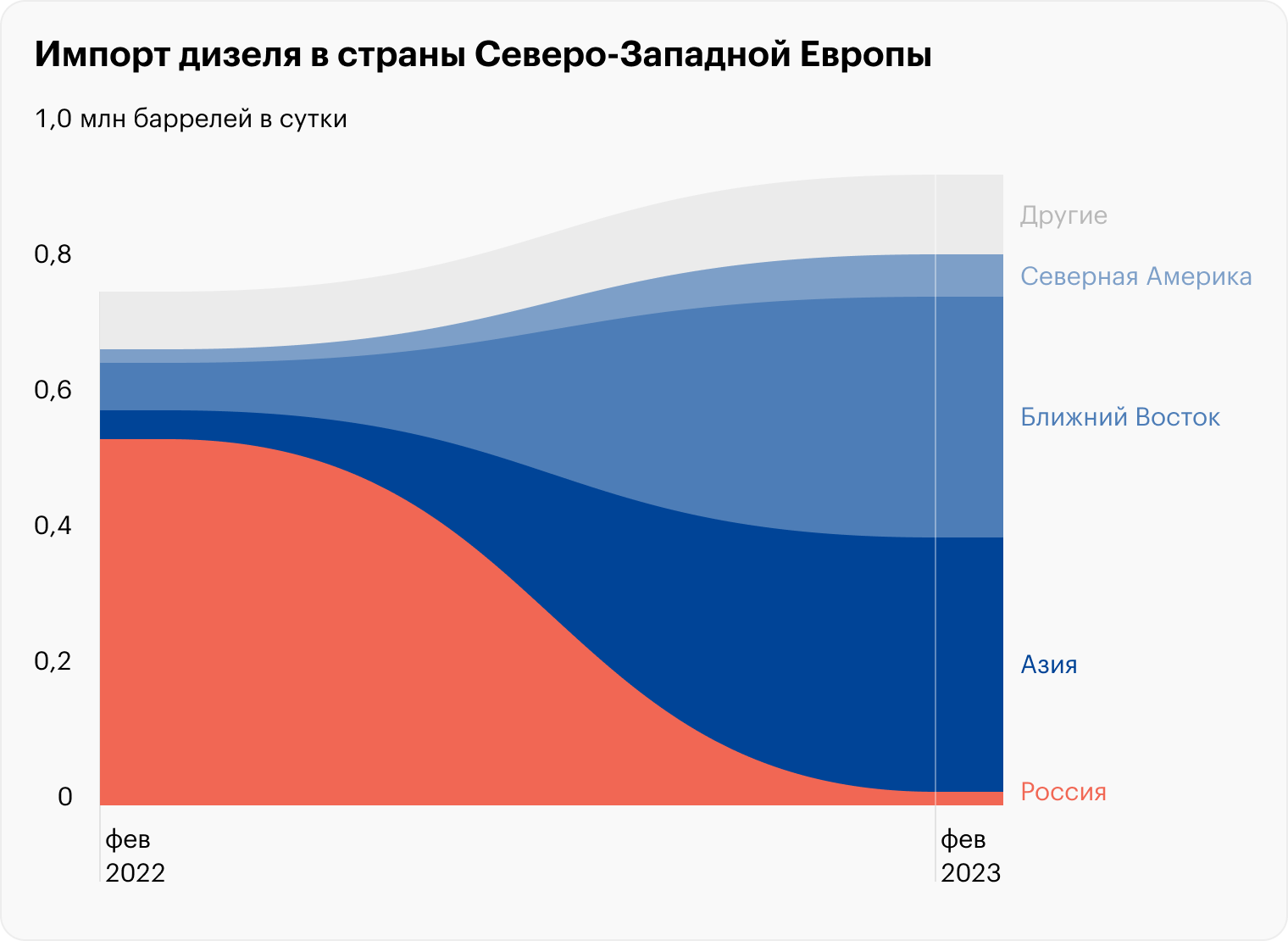

По данным Евростата, США в 2022 году стали крупнейшим поставщиком нефти в ЕС с долей 18%.

Доля России при этом сократилась по итогам года с 31 до 4%.

Мы решили разобраться, будет ли и дальше расти американский нефтяной экспорт и какие угрозы для российских нефтяных компаний это может нести.

Сколько нефти экспортирует Америка

США входят в список стран с крупнейшими запасами нефти, но прежде они очень долгое время оставались импортерами: всю добываемую в стране нефть потребляла экономика Штатов, а освоить большую часть запасов не представлялось возможным из-за сложности добычи и, соответственно, ее высокой стоимости.

Но к началу 2010-х технологические прорывы в сфере сланцевой добычи и высокие цены на нефть повлекли широкое коммерческое освоение ранее недоступных американских месторождений нефти.

По данным на середину марта 2023, США экспортировали примерно 4,6 млн баррелей нефти в сутки. Это около 4,6% от мирового потребления жидкого топлива в 2022. Для сравнения: РФ экспортировала 8,3 млн баррелей в сутки по состоянию на апрель 2023 года.

В основном американский экспорт нефти идет в Южную Корею — 10,3%, Нидерланды — 10,2%, Великобританию — 9,6%, Канаду — 9,2%, Индию — 9%, Сингапур — 8,7% и Китай — 6,3%.

В 2022 году на фоне санкций против России американцы сильно увеличили экспорт в европейские страны. В некоторые другие регионы поставки при этом сократились, особенно в Китай и Индию, где Россия, наоборот, значительно нарастила свою долю.

Могут ли США еще больше нарастить добычу

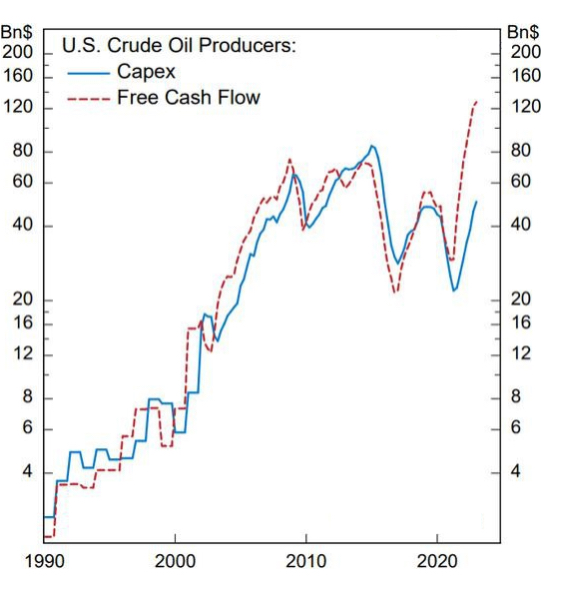

Сейчас американские нефтедобывающие компании тратят на обновление основных фондов — в том числе на разведку новых месторождений и увеличение добычи на уже имеющихся — примерно 55 млрд долларов в год. Это на треть меньше пиковых значений середины 2010-х, когда траты были на уровне 83 млрд. Расходы начали снижаться из-за сильного падения цен на нефть с 2015 года.

Также сократить затраты на разведку и добычу американские компании заставили их огромные долги, а еще — необходимость делиться прибылью с инвесторами для тех, кто торгуется на бирже.

В период с 2014 по 2021 год, когда из-за перепроизводства нефти на мировом рынке был избыток предложения и нефтегазовые компании сильно потеряли в доходах, а многие даже обанкротились, американские нефтяники решили меньше бурить и больше заниматься оптимизацией своей бухгалтерии.

Заставить их снова серьезно наращивать добычу может либо рост цен на нефть и их сохранение на высоком уровне в течение длительного времени, либо административные меры со стороны государства, например введение каких-то ощутимых мер поддержки. Пока ни того ни другого не происходит.

Траты и доходы американских нефтяных компаний. Источник: Daily Shot

Но предположим, конъюнктура изменилась и американские нефтегазовые компании все-таки решили увеличить добычу нефти. На сколько она может вырасти?

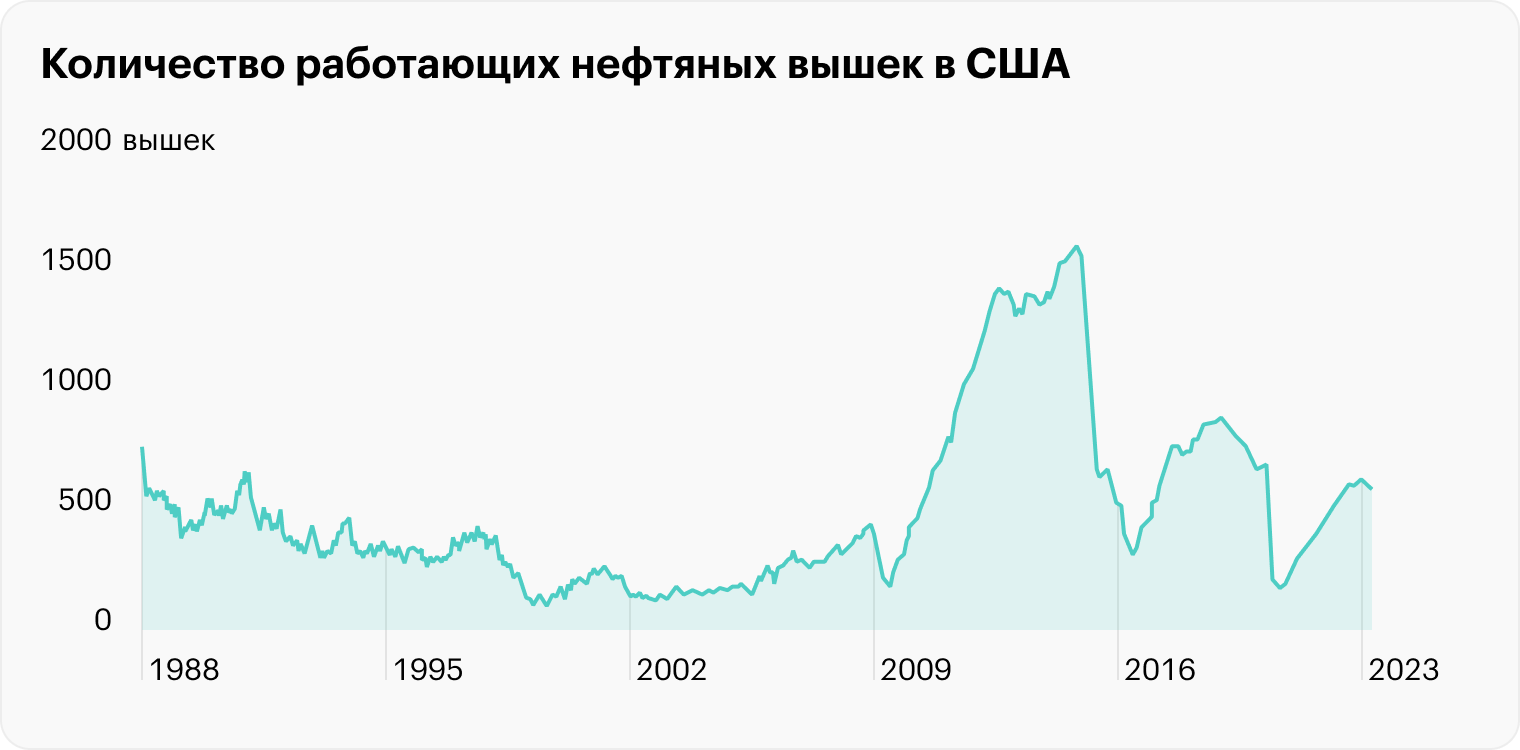

В феврале 2020 добыча в США выросла до исторического максимума — 13,1 млн баррелей в сутки. Потом она упала и по состоянию на апрель 2023 года находится на уровне 12,6 млн. Для сравнения: в России в марте 2023 в сутки добывалось 10,2 млн баррелей. Из-за того что американцы долго не вкладывались в разведку и добычу, количество работающих нефтяных вышек постепенно сократилось: сейчас их в США менее 600, тогда как в 2015 году было около 1,5 тысячи.

Поэтому потенциал быстрого наращивания добычи нефти в Штатах невелик. В начале марта 2023 руководители крупнейших сланцевых компаний США оценивали предел роста добычи в дополнительные 400—600 тысяч баррелей в день. Это не тот объем, который может обвалить цены. При мировом суточном потреблении в 100 млн баррелей такой прирост даст рынку лишь дополнительные 0,4—0,6% нефти.

Более значительное увеличение добычи США, например на несколько миллионов баррелей в сутки, возможно, только если американские компании сильно нарастят инвестиции и будут несколько лет развивать новые месторождения. Пока предпосылок к этому нет.

Как еще США может повлиять на мировой рынок

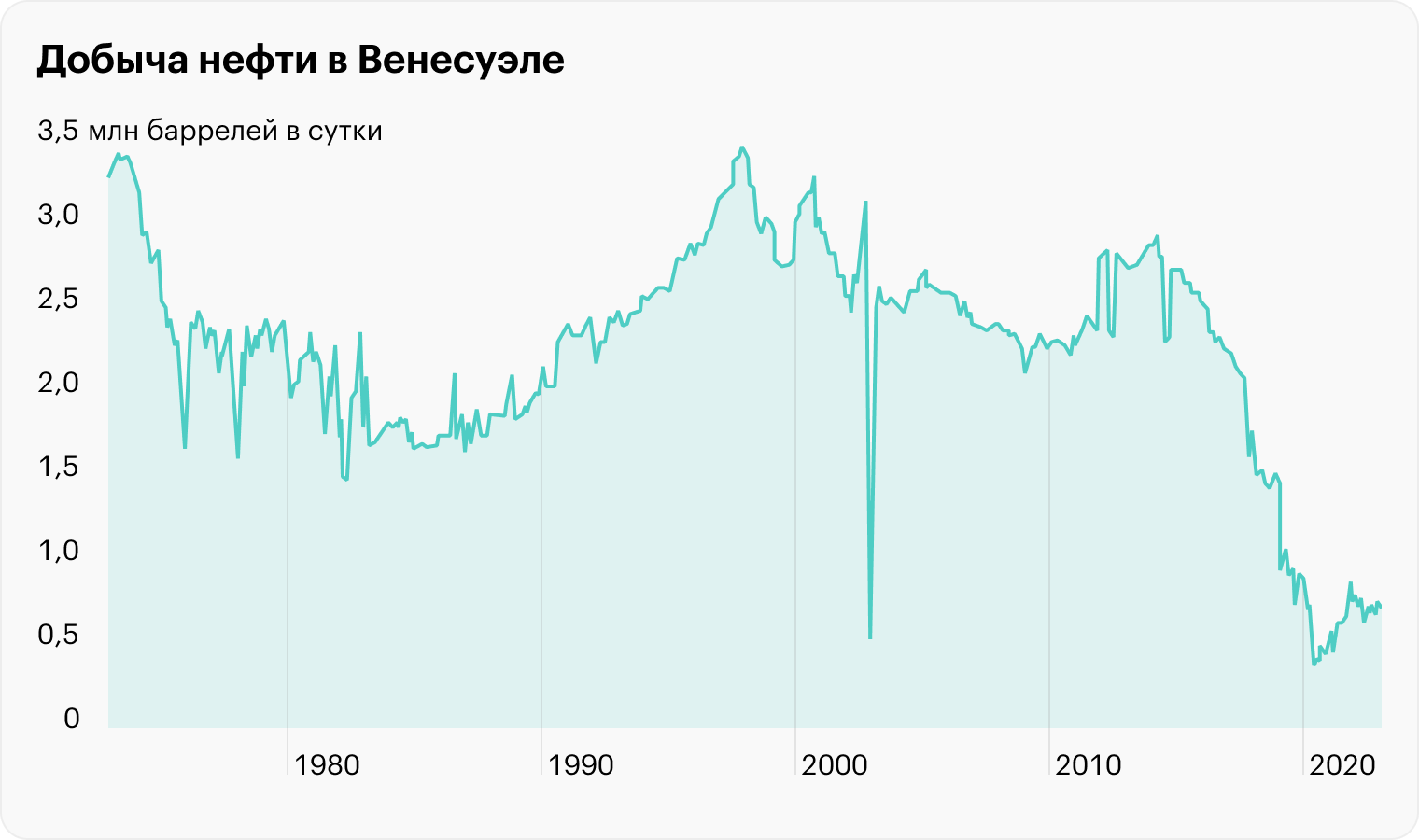

Недавно Штаты смягчили свою позицию в отношении Венесуэлы, против правительства которой они уже много лет поддерживают санкционный режим, и выдали лицензию на работу в этой стране американскому нефтегазовому гиганту Chevron. Это может привести к притоку инвестиций в развитие добычи венесуэльской нефти, к которой будут причастны США.

Сейчас Венесуэла добывает чуть более 700 тысяч баррелей в сутки — это вчетверо меньше, чем было 10 лет назад. Столь мощное падение вызвано не истощением запасов нефти в стране, а социально-политическим кризисом, из-за которого нефтяная промышленность пришла в упадок.

Эксперты считают, что в среднесрочной перспективе Венесуэла сможет выйти на уровень добычи в миллион баррелей в сутки, то есть в 1,5 раза больше, чем сегодня. Но и это нельзя назвать значительным приростом в общемировом масштабе.

Рынок могло бы пошатнуть возвращение венесуэльской нефтедобычи к прежним показателям в 2—3 млн баррелей. Но для этого стране нужны большие инвестиции — почти 58 млрд долларов. Не думаю, что США сейчас готовы дать такие займы венесуэльскому правительству.

Другим источником инвестиций в южноамериканский нефтепром мог бы стать Китай: сейчас это один из крупнейших импортеров и потребителей нефти, которому нужны стабильные поставки и низкие цены. Но пока мы не видим никаких анонсов о планах широкой китайской экспансии в Венесуэлу.

Как уход из Европы сказался на российском экспорте нефти

Министр энергетики РФ Николай Шульгинов заявил в конце марта, что все те поставки нефти, которые Россия ранее отправляла на Запад, теперь направляются в другие страны. Так ли это? И да, и нет.

Во-первых, некоторые покупатели, как, например, Индия, перерабатывают российскую нефть и продают в эти же западные страны нефтепродукты — уже как свои.

Во-вторых, примерно половина российского нефтяного экспорта приходится на танкерные перевозки по морю. По официальной отчетности, около 50% танкеров с российской нефтью плывут «неизвестно куда». То есть корабли выходят из портов без указания пункта назначения. Объемы перевозимой ими нефти сопоставимы с танкерными поставками из РФ в ЕС до 24 февраля 2022. Это не значит, что нефть отправляется в Европу. Но определить в точности ее адресата фактически невозможно.

Отслеживание происхождения нефти затрудняет использование поставщиками старых танкеров. Чтобы стать невидимыми в море, им достаточно отключить бортовые транспондеры. Также используются схемы с перекачкой нефти в море, что позволяет транспортировать сырье танкерами без захода в иностранные порты.

При этом нельзя сказать, что российским нефтяным экспортерам ситуация на руку. Теперь они несут более высокие издержки при экспорте: во-первых, из-за более сложной логистики и более длинных рейсов, а во-вторых, из-за необходимости делать солидные скидки покупателям, которые рискуют нарваться на вторичные санкции.

На графике ниже видно, как цены на российскую нефть Urals оторвались от мировых после февральских событий 2022 и декабрьского нефтяного эмбарго.

Кроме снижения цен падают и объемы поставок. По данным Международного энергетического агентства, экспорт нефти и нефтепродуктов из России в июне 2023 года сократился до двухлетнего минимума — до 7,3 млн баррелей в сутки. В августе поставки обещают сократить еще на 0,5 млн баррелей в сутки.

Потому доходы РФ от нефтяного экспорта падают, а вместе с ними — и курс российской национальной валюты.

Что в итоге

Американские энергетические компании можно считать главными бенефициарами санкций. После выдворения из ЕС российской нефти они заняли значительную долю этого крупнейшего рынка. Кроме того, замена американским СПГ российского газа в Европе — это уже вполне реальная перспектива.

Весьма вероятно, что нефтяники США продолжат наращивать экспансию, но наверняка уже не так активно — из-за ограниченных возможностей в собственной добыче: сейчас американская нефтяная отрасль скована недостатком инвестиций. Но положение дел может измениться: в Штатах есть и деньги, и технологии, и, главное, большие запасы сырья для увеличения добычи. Америке очень повезло быть одновременно сверхбогатой и технологически развитой страной и при этом иметь огромные запасы нефти и газа, экспорт которых она может при желании нарастить в несколько раз.

Маловероятно, что они смогут сделать это в сжатые сроки. Но если одновременно оживится добыча в США и начнется возрождение нефтяной промышленности Венесуэлы, то на мировом рынке нефти может появиться достаточный объем предложения, чтобы пошатнуть позиции не только РФ, но и других крупнейших экспортеров.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба