7 августа 2023 Bloomberg

Руководители Уолл-стрит, пытающиеся объяснить недавнее резкое падение доходов от торговли, напомнили инвесторам, насколько прибыльными были дела год назад: президент Goldman Sachs Group Inc. Джон Уолдрон назвал 2022 год «особенно сильным». Глава Citigroup Inc. Джейн Фрейзер сказала, что «все работало на полную катушку».

Редко упоминается одна из причин прошлогоднего бума: непредвиденная прибыль в миллиард долларов перетекла из России через бывшие советские республики к валютным трейдерам Уолл-Стрит.

Когда западные компании и международные инвесторы поспешили покинуть Россию на фоне вторжения на Украину и последовавших за этим широкомасштабных санкций, они отчаянно пытались обменять свои рубли на доллары. Для валютных трейдеров в таких фирмах, как Goldman Sachs, Citigroup и JPMorgan Chase & Co. , это были легкие деньги: они нашли способ скупать доллары по низкой цене, а затем продавать их убегающим клиентам по хорошей наценке, не вступая в конфликт с санкции, говорят люди, непосредственно знакомые с транзакциями.

Чтобы осуществить это, по словам людей, фирмы с Уолл-Стрит обратились к малоизвестному источнику, с которым они редко торговали долларами раньше: кредиторам, базирующимся в странах, которые Россия считает «дружественными» и не находящимися под санкциями США, таким как Народный сберегательный банк АО «Казахстан» и АО «First Heartland Jusan Bank» и АО «Kaspi.kz» в Казахстане и ЗАО «Америабанк» в Армении. По словам людей , эти кредиторы могли покупать доллары напрямую в российских банках по местному обменному курсу этой страны, который иногда был намного ниже , чем за границей.

Сделки помогли превратить небольшие торговые центры в машины для чеканки денег и привели к более широкому скачку доходов от торговли инструментами с фиксированным доходом, который стал вторым по величине за десятилетие . Goldman Sachs, Citigroup и JPMorgan заработали по сотни миллионов долларов на торговле рублем в качестве поля войны в прошлом году, по словам людей, пожелавших остаться неназванными, поскольку подробности являются конфиденциальными.

«Во время войны деньги обычно зарабатывают две организации, — сказал Джейсон Кеннеди , главный исполнительный директор кадровой фирмы Kennedy Group, предоставляющей финансовые услуги. «Торговцы оружием и банки».

По словам Кеннеди, трейдеры, торгующие рублем на Уолл-стрит, вероятно, удвоили свои годовые бонусы.

Торги продолжаются

Согласно данным Vali Analytics Ltd., в прошлом году крупнейшие банки мира заработали в общей сложности 6 миллиардов долларов на торговле российской валютой, что примерно втрое больше, чем они обычно зарабатывают. выгодно, говорили люди.

Фирмы с Уолл-Стрит не были обвинены в каких-либо правонарушениях, и нет никаких предположений о том, что сделки нарушали санкции. Некоторые из людей, знакомых с сделками, сказали, что торговля банков помогла их клиентам соблюдать новые правила и выйти из сложных вложений. По словам источников, американские банки уже установили отношения с кредиторами в Казахстане и Армении.

Тем не менее, эти две группы едва ли когда-либо торговали значительными объемами иностранной валюты друг с другом до того, как Россия вторглась в Украину в прошлом году, говорят люди. По словам людей, они быстро стали важными партнерами, иногда торгуя десятками миллионов долларов в день.

Банки Уолл-Стрит заявили, что они выиграли от более высокой активности клиентов, уезжающих из России, но о масштабах и механизмах торговли рублем ранее не сообщалось. Прибыль, которую они получили, находится рядом с другими возможностями для заключения сделок, созданными беспорядками войны на Украине, но также контрастирует с расходами, которые они понесли, выводя сотрудников из России и сворачивая операции в стране.

Представители Goldman Sachs, Citigroup и JPMorgan, базирующиеся в Нью-Йорке, отказались от комментариев. Электронные письма с просьбой дать комментарий от алматинских Халыка и Джусана не были возвращены. Представители Kaspi заявили, что фирма не торговала рублями в значительных объемах с Уолл-Стрит или российскими банками.

Артем Мкртчян, пресс-секретарь Америабанка, отказался уточнить, сколько денег ереванский кредитор заработал на арбитраже, но сказал, что это «скромная» доля от общего объема валютных операций.

По словам людей, некоторые конкурирующие банки Уолл-стрит были напуганы рисками и уклонялись от сделки.

По словам людей , трейдеры Bank of America Corp. избежали арбитража по четкому указанию главного исполнительного директора Брайана Мойнихана и его заместителей, которые сказали им избегать любых операций, которые могут привести к возврату в Россию. По словам людей , сотрудники отдела нормативно-правового соответствия UBS Group AG опасались, что сделки могут быть расценены как уклонение от санкций, и не позволяли трейдерам швейцарского кредитора проводить их. Один из источников сообщил, что HSBC Holdings Plc , один из крупнейших игроков на валютных рынках, также не принимал участия.

Представители Charlotte, Bank of America в Северной Каролине, UBS в Цюрихе и HSBC в Лондоне отказались от комментариев. Представители министерства финансов США также отказались комментировать сделки.

Наземный, оффшорный

На протяжении десятилетий рубли и доллары переходили из рук в руки через Московскую биржу — так называемый оффшорный рынок, — в то время как инвесторы также торговали через сделки, организованные банками на так называемом оффшорном рынке . До прошлогоднего вторжения, которое ошеломило инвесторов и вызвало волну санкций ЕС и США, разницы практически не было. В ответ режим президента Владимира Путина ввел меры контроля за движением капитала, такие как принуждение экспортеров страны к продаже своей иностранной валюты, и между двумя курсами возник резкий разрыв .

Читайте QuickTake: как война и санкции вызвали волатильность рубля

Трейдеры с Уолл-стрит не хотели или не могли обменивать валюту напрямую с российскими банками из-за санкций. Но для некоторых банков в таких странах, как Казахстан или Армения, которые сохранили тесные связи с Россией после распада Советского Союза, ограничений было меньше. По словам людей, за определенную плату они могли выступать в качестве посредников, покупая дешевые доллары в Москве и отправляя их в торговые точки в Лондоне или Нью-Йорке.

«Третьи стороны, такие как Казахстан и Армения, не вводили никаких санкций против России, поэтому они рассматривают это как возможность для бизнеса, а не как риск», — сказала Мария Шагина , исследователь санкций в Международном институте стратегических исследований в Берлине. «Если не будет явных угроз вторичных санкций, они будут стремиться извлечь выгоду из этой возможности».Безусловно, покупка по низкой цене и продажа по высокой — это то, за что трейдерам с Уолл-стрит платят, и ожидается, что они будут наслаждаться внезапными изменениями цен на активы, которые могут быть вызваны нестабильной геополитикой. По словам людей, недостатка в желающих тоже не было. Крупные компании стремились уйти из России и, возможно, не заботились о прибылях, которые приносили банкирам на этом пути.

«В условиях распродажи иногда лучше получить что-то, чем получить лучшую цену», — сказал Нареш Аггарвал, заместитель директора Ассоциации корпоративных казначеев , торговой организации в Лондоне. «Их активы уже потеряли большие суммы денег только из-за того, что они находятся в России. Если вы потеряете еще 5% из-за высокого обменного курса, вас будет волновать не это, а потеря 50% стоимости актива».

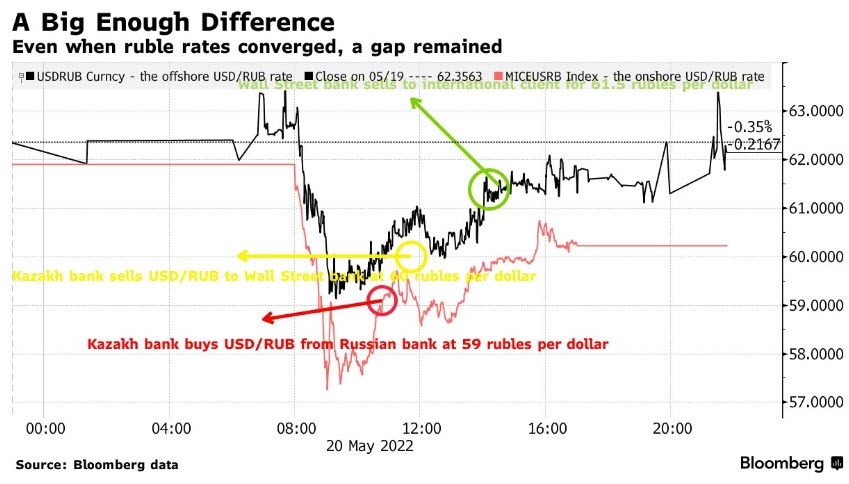

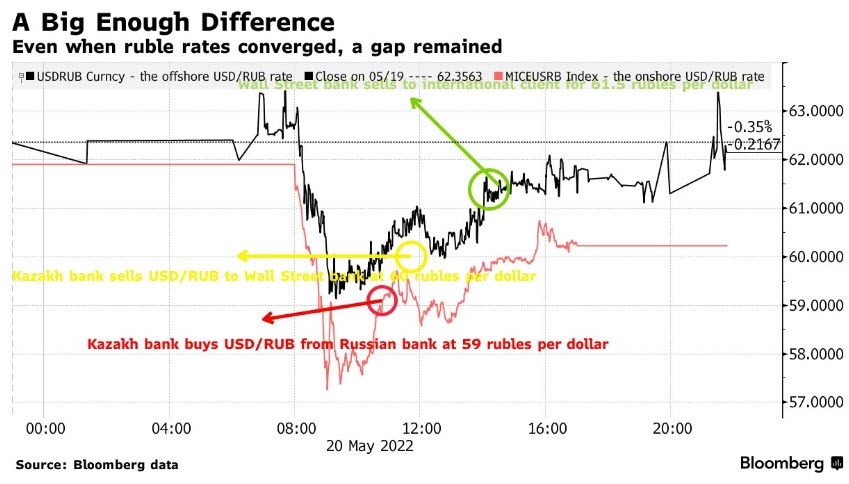

По словам людей, даже когда в конце года ставки на наземных и оффшорных рынках совпали, разрыв оставался достаточно большим, чтобы трейдеры могли его использовать.

Возьмем 20 мая прошлого года. Трейдер в Казахстане мог бы купить 10 миллионов долларов в банке в России по курсу 59 рублей за доллар, добавить наценку в 1 рубль за доллар и продать их своему коллеге с Уолл-стрит, получив быструю прибыль в размере около 169 000 долларов. Затем трейдер с Уолл-Стрит мог снова продать их международному клиенту по цене, близкой к офшорной, в 61,5 рубля за доллар, возможно, выручив около 250 000 долларов.

По словам людей, это остается постоянной возможностью для банков Уолл-стрит, даже несмотря на то, что ставки еще больше сузились. В среду в Лондоне в 9:08 рубль торговался на отметке 92,4 доллара за доллар как за границей, так и за границей.

Рублевый арбитраж Уолл-Стрит, возможно, помог их клиентам справиться с хаотичным периодом, сказал Джозеф Пах , бывший глава валютной торговли в дочерней компании Bank of New York Mellon Corp., который теперь руководит торговой фирмой Corcovado Investment Advisors в Сан-Франциско.

«Я считаю посредничество и предоставление ликвидности оправданной практикой», — сказал Пах.

Любая оценка осложняется разными режимами санкций в разных юрисдикциях, которые вступили в силу в разное время. Но несколько адвокатов заявили, что нарушения санкций не было.

«Все эти банки будут очень сильно защищены юристами», — сказала Анна Брэдшоу , лондонский партнер по санкциям в юридической фирме Peters & Peters. «Трудно понять, как они могли на том этапе коллективно участвовать в этом без юриста, по крайней мере, один из этих банков сошел с ума, если бы имело место нарушение санкций».

По словам источников , среди российских банков, участвовавших в первом этапе сделки, был ПАО «Газпромбанк» , московское финансовое подразделение государственного газового гиганта, находящегося под санкциями. Управление по контролю за иностранными активами Министерства финансов США в прошлом году ввело санкции в отношении всего своего правления . По словам людей, к делу также был причастен ПАО «АК Барс Банк» , крупный региональный кредитор, базирующийся в Казани в богатом нефтью регионе Татарстана.

Письма с запросами комментариев от Газпромбанка и «АК Барс» не возвращались.

По словам людей , Raiffeisen Bank International AG , австрийский кредитор с большим присутствием в России, также был одним из самых активных продавцов. Базирующаяся в Вене фирма, которая обрабатывает значительную часть всех операций с евро и долларами внутри и вне своего восточного соседа,сослался на «чрезвычайно высокий» доходот торговли валютами, включая рубль, в августе прошлого года.

Представитель Raiffeisen, заявивший во вторник, что продолжает усилия по сокращению своих операций в России, отказался от комментариев.

Арбитраж был также выгоден для казахстанского и армянского банков, которые играли роль посредника.

Халык, который контролируется дочерью бывшего президента Нурсултана Назарбаева и ее мужа, заработал 173 миллиарда тенге (390 миллионов долларов США) на валютных операциях в 2022 году, что больше, чем за последние четыре года вместе взятые, согласно документам компании.

Джусан, которая в прошлом также была связана с Назарбаевым, но недавно сменила владельца после судебного разбирательства, сообщила о почти 49 миллиардах тенге на консолидированной основе, что составляет более чем 290-процентный годовой прирост. Банковская дочерняя компания Kaspi, финансово-технологического гиганта, контролируемого миллиардерами Вячеславом Кимом и Михаилом Ломтадзе , увеличила доход от торгового бизнеса более чем в два раза до почти 36 миллиардов тенге, свидетельствуют документы.

Представители Kaspi заявили, что компания обслуживает местных продавцов и розничных потребителей в обычном порядке. Дочерняя банковская компания получила $8 млн выручки от сделок с долларом и рублем в 2022 году, или около 0,4% от общей выручки, сообщил представитель.

Деньги на полет

Невозможно сказать, какая часть этих доходов была получена в результате торговли с банками Уолл-Стрит. русские прислали

43 миллиарда долларов

из своих сбережений за границей с прошлого года, и большая часть из них ушла на банковские счета в соседних странах, включая Казахстан, Армению, Грузию и Азербайджан. Тем не менее рублевый арбитраж сыграл важную роль, говорят люди.

В Армении прибыль от спотовых валютных операций в Америабанке увеличилась более чем в пять раз до 42 млрд драмов (109 млн долларов), как показывают отчеты. Америабанк контролируется Рубеном Варданяном , когда-то ведущей фигурой на московской финансовой сцене, соучредителем и руководителем инвестиционного банка «Тройка Диалог».

«Валютные доходы от арбитражных операций USD/RUB составили скромную долю доходов от валютных операций в 2022 году», — сказал пресс-секретарь Артем Мкртчян. «Арбитражные операции Америабанка в основном проводились с западными учреждениями обеих сторон».

Такого рода арбитражи распространены, когда страна вводит ограничения на иностранную валюту, сказал Фрэнсис Бридон , бывший глава отдела валютных исследований в Lehman Brothers Holdings Inc. , а ныне профессор Лондонского университета королевы Марии. Тем не менее, по словам Бридона, рублевый арбитраж на Уолл-стрит необычен.

Редко упоминается одна из причин прошлогоднего бума: непредвиденная прибыль в миллиард долларов перетекла из России через бывшие советские республики к валютным трейдерам Уолл-Стрит.

Когда западные компании и международные инвесторы поспешили покинуть Россию на фоне вторжения на Украину и последовавших за этим широкомасштабных санкций, они отчаянно пытались обменять свои рубли на доллары. Для валютных трейдеров в таких фирмах, как Goldman Sachs, Citigroup и JPMorgan Chase & Co. , это были легкие деньги: они нашли способ скупать доллары по низкой цене, а затем продавать их убегающим клиентам по хорошей наценке, не вступая в конфликт с санкции, говорят люди, непосредственно знакомые с транзакциями.

Чтобы осуществить это, по словам людей, фирмы с Уолл-Стрит обратились к малоизвестному источнику, с которым они редко торговали долларами раньше: кредиторам, базирующимся в странах, которые Россия считает «дружественными» и не находящимися под санкциями США, таким как Народный сберегательный банк АО «Казахстан» и АО «First Heartland Jusan Bank» и АО «Kaspi.kz» в Казахстане и ЗАО «Америабанк» в Армении. По словам людей , эти кредиторы могли покупать доллары напрямую в российских банках по местному обменному курсу этой страны, который иногда был намного ниже , чем за границей.

Сделки помогли превратить небольшие торговые центры в машины для чеканки денег и привели к более широкому скачку доходов от торговли инструментами с фиксированным доходом, который стал вторым по величине за десятилетие . Goldman Sachs, Citigroup и JPMorgan заработали по сотни миллионов долларов на торговле рублем в качестве поля войны в прошлом году, по словам людей, пожелавших остаться неназванными, поскольку подробности являются конфиденциальными.

«Во время войны деньги обычно зарабатывают две организации, — сказал Джейсон Кеннеди , главный исполнительный директор кадровой фирмы Kennedy Group, предоставляющей финансовые услуги. «Торговцы оружием и банки».

По словам Кеннеди, трейдеры, торгующие рублем на Уолл-стрит, вероятно, удвоили свои годовые бонусы.

Торги продолжаются

Согласно данным Vali Analytics Ltd., в прошлом году крупнейшие банки мира заработали в общей сложности 6 миллиардов долларов на торговле российской валютой, что примерно втрое больше, чем они обычно зарабатывают. выгодно, говорили люди.

Фирмы с Уолл-Стрит не были обвинены в каких-либо правонарушениях, и нет никаких предположений о том, что сделки нарушали санкции. Некоторые из людей, знакомых с сделками, сказали, что торговля банков помогла их клиентам соблюдать новые правила и выйти из сложных вложений. По словам источников, американские банки уже установили отношения с кредиторами в Казахстане и Армении.

Тем не менее, эти две группы едва ли когда-либо торговали значительными объемами иностранной валюты друг с другом до того, как Россия вторглась в Украину в прошлом году, говорят люди. По словам людей, они быстро стали важными партнерами, иногда торгуя десятками миллионов долларов в день.

Банки Уолл-Стрит заявили, что они выиграли от более высокой активности клиентов, уезжающих из России, но о масштабах и механизмах торговли рублем ранее не сообщалось. Прибыль, которую они получили, находится рядом с другими возможностями для заключения сделок, созданными беспорядками войны на Украине, но также контрастирует с расходами, которые они понесли, выводя сотрудников из России и сворачивая операции в стране.

Представители Goldman Sachs, Citigroup и JPMorgan, базирующиеся в Нью-Йорке, отказались от комментариев. Электронные письма с просьбой дать комментарий от алматинских Халыка и Джусана не были возвращены. Представители Kaspi заявили, что фирма не торговала рублями в значительных объемах с Уолл-Стрит или российскими банками.

Артем Мкртчян, пресс-секретарь Америабанка, отказался уточнить, сколько денег ереванский кредитор заработал на арбитраже, но сказал, что это «скромная» доля от общего объема валютных операций.

По словам людей, некоторые конкурирующие банки Уолл-стрит были напуганы рисками и уклонялись от сделки.

По словам людей , трейдеры Bank of America Corp. избежали арбитража по четкому указанию главного исполнительного директора Брайана Мойнихана и его заместителей, которые сказали им избегать любых операций, которые могут привести к возврату в Россию. По словам людей , сотрудники отдела нормативно-правового соответствия UBS Group AG опасались, что сделки могут быть расценены как уклонение от санкций, и не позволяли трейдерам швейцарского кредитора проводить их. Один из источников сообщил, что HSBC Holdings Plc , один из крупнейших игроков на валютных рынках, также не принимал участия.

Представители Charlotte, Bank of America в Северной Каролине, UBS в Цюрихе и HSBC в Лондоне отказались от комментариев. Представители министерства финансов США также отказались комментировать сделки.

Наземный, оффшорный

На протяжении десятилетий рубли и доллары переходили из рук в руки через Московскую биржу — так называемый оффшорный рынок, — в то время как инвесторы также торговали через сделки, организованные банками на так называемом оффшорном рынке . До прошлогоднего вторжения, которое ошеломило инвесторов и вызвало волну санкций ЕС и США, разницы практически не было. В ответ режим президента Владимира Путина ввел меры контроля за движением капитала, такие как принуждение экспортеров страны к продаже своей иностранной валюты, и между двумя курсами возник резкий разрыв .

Читайте QuickTake: как война и санкции вызвали волатильность рубля

Трейдеры с Уолл-стрит не хотели или не могли обменивать валюту напрямую с российскими банками из-за санкций. Но для некоторых банков в таких странах, как Казахстан или Армения, которые сохранили тесные связи с Россией после распада Советского Союза, ограничений было меньше. По словам людей, за определенную плату они могли выступать в качестве посредников, покупая дешевые доллары в Москве и отправляя их в торговые точки в Лондоне или Нью-Йорке.

«Третьи стороны, такие как Казахстан и Армения, не вводили никаких санкций против России, поэтому они рассматривают это как возможность для бизнеса, а не как риск», — сказала Мария Шагина , исследователь санкций в Международном институте стратегических исследований в Берлине. «Если не будет явных угроз вторичных санкций, они будут стремиться извлечь выгоду из этой возможности».Безусловно, покупка по низкой цене и продажа по высокой — это то, за что трейдерам с Уолл-стрит платят, и ожидается, что они будут наслаждаться внезапными изменениями цен на активы, которые могут быть вызваны нестабильной геополитикой. По словам людей, недостатка в желающих тоже не было. Крупные компании стремились уйти из России и, возможно, не заботились о прибылях, которые приносили банкирам на этом пути.

«В условиях распродажи иногда лучше получить что-то, чем получить лучшую цену», — сказал Нареш Аггарвал, заместитель директора Ассоциации корпоративных казначеев , торговой организации в Лондоне. «Их активы уже потеряли большие суммы денег только из-за того, что они находятся в России. Если вы потеряете еще 5% из-за высокого обменного курса, вас будет волновать не это, а потеря 50% стоимости актива».

По словам людей, даже когда в конце года ставки на наземных и оффшорных рынках совпали, разрыв оставался достаточно большим, чтобы трейдеры могли его использовать.

Возьмем 20 мая прошлого года. Трейдер в Казахстане мог бы купить 10 миллионов долларов в банке в России по курсу 59 рублей за доллар, добавить наценку в 1 рубль за доллар и продать их своему коллеге с Уолл-стрит, получив быструю прибыль в размере около 169 000 долларов. Затем трейдер с Уолл-Стрит мог снова продать их международному клиенту по цене, близкой к офшорной, в 61,5 рубля за доллар, возможно, выручив около 250 000 долларов.

По словам людей, это остается постоянной возможностью для банков Уолл-стрит, даже несмотря на то, что ставки еще больше сузились. В среду в Лондоне в 9:08 рубль торговался на отметке 92,4 доллара за доллар как за границей, так и за границей.

Рублевый арбитраж Уолл-Стрит, возможно, помог их клиентам справиться с хаотичным периодом, сказал Джозеф Пах , бывший глава валютной торговли в дочерней компании Bank of New York Mellon Corp., который теперь руководит торговой фирмой Corcovado Investment Advisors в Сан-Франциско.

«Я считаю посредничество и предоставление ликвидности оправданной практикой», — сказал Пах.

Любая оценка осложняется разными режимами санкций в разных юрисдикциях, которые вступили в силу в разное время. Но несколько адвокатов заявили, что нарушения санкций не было.

«Все эти банки будут очень сильно защищены юристами», — сказала Анна Брэдшоу , лондонский партнер по санкциям в юридической фирме Peters & Peters. «Трудно понять, как они могли на том этапе коллективно участвовать в этом без юриста, по крайней мере, один из этих банков сошел с ума, если бы имело место нарушение санкций».

По словам источников , среди российских банков, участвовавших в первом этапе сделки, был ПАО «Газпромбанк» , московское финансовое подразделение государственного газового гиганта, находящегося под санкциями. Управление по контролю за иностранными активами Министерства финансов США в прошлом году ввело санкции в отношении всего своего правления . По словам людей, к делу также был причастен ПАО «АК Барс Банк» , крупный региональный кредитор, базирующийся в Казани в богатом нефтью регионе Татарстана.

Письма с запросами комментариев от Газпромбанка и «АК Барс» не возвращались.

По словам людей , Raiffeisen Bank International AG , австрийский кредитор с большим присутствием в России, также был одним из самых активных продавцов. Базирующаяся в Вене фирма, которая обрабатывает значительную часть всех операций с евро и долларами внутри и вне своего восточного соседа,сослался на «чрезвычайно высокий» доходот торговли валютами, включая рубль, в августе прошлого года.

Представитель Raiffeisen, заявивший во вторник, что продолжает усилия по сокращению своих операций в России, отказался от комментариев.

Арбитраж был также выгоден для казахстанского и армянского банков, которые играли роль посредника.

Халык, который контролируется дочерью бывшего президента Нурсултана Назарбаева и ее мужа, заработал 173 миллиарда тенге (390 миллионов долларов США) на валютных операциях в 2022 году, что больше, чем за последние четыре года вместе взятые, согласно документам компании.

Джусан, которая в прошлом также была связана с Назарбаевым, но недавно сменила владельца после судебного разбирательства, сообщила о почти 49 миллиардах тенге на консолидированной основе, что составляет более чем 290-процентный годовой прирост. Банковская дочерняя компания Kaspi, финансово-технологического гиганта, контролируемого миллиардерами Вячеславом Кимом и Михаилом Ломтадзе , увеличила доход от торгового бизнеса более чем в два раза до почти 36 миллиардов тенге, свидетельствуют документы.

Представители Kaspi заявили, что компания обслуживает местных продавцов и розничных потребителей в обычном порядке. Дочерняя банковская компания получила $8 млн выручки от сделок с долларом и рублем в 2022 году, или около 0,4% от общей выручки, сообщил представитель.

Деньги на полет

Невозможно сказать, какая часть этих доходов была получена в результате торговли с банками Уолл-Стрит. русские прислали

43 миллиарда долларов

из своих сбережений за границей с прошлого года, и большая часть из них ушла на банковские счета в соседних странах, включая Казахстан, Армению, Грузию и Азербайджан. Тем не менее рублевый арбитраж сыграл важную роль, говорят люди.

В Армении прибыль от спотовых валютных операций в Америабанке увеличилась более чем в пять раз до 42 млрд драмов (109 млн долларов), как показывают отчеты. Америабанк контролируется Рубеном Варданяном , когда-то ведущей фигурой на московской финансовой сцене, соучредителем и руководителем инвестиционного банка «Тройка Диалог».

«Валютные доходы от арбитражных операций USD/RUB составили скромную долю доходов от валютных операций в 2022 году», — сказал пресс-секретарь Артем Мкртчян. «Арбитражные операции Америабанка в основном проводились с западными учреждениями обеих сторон».

Такого рода арбитражи распространены, когда страна вводит ограничения на иностранную валюту, сказал Фрэнсис Бридон , бывший глава отдела валютных исследований в Lehman Brothers Holdings Inc. , а ныне профессор Лондонского университета королевы Марии. Тем не менее, по словам Бридона, рублевый арбитраж на Уолл-стрит необычен.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба