30 Июня делал разборку данных РОССТАТ по алмазам за Май

Писал о том, что продажи в Мае были на 2% выше прошлого года

Продажи за 5 месяцев были выше на 14%

Индекс цен на алмазы продолжал падать

Я предполагал, что рентабельность компании из-за этого снизилась с 40% до 35%

С такой рентабельностью, расчетная операционная прибыль за 5 месяцев составила 6.8 руб/акция

Писал о том, что компания сможет заработать 8 руб операционной и около 7 руб чистой прибыли за 1 полугодие

Так как данные Якутии не отражают результаты СЕВЕРАЛМАЗОВ и других дочек АЛРОСА, это расчет прибыли РСБУ, а не МСФО

Почему прибыль РСБУ важна?

Потому что это источник выплаты дивидендов

По моим расчетам, получалось что компания может заплатить от 4.5 до 7 руб дивидендов в зависимости от % выплаты

Не за долго до той разборки, глава Якутии заявил о такой возможности

Акции стоили тогда около 70 руб, что давало 6-10% доходность за 1 полугодие

Вчера, впервые за последние 1.5 года АЛРОСА опубликовала и РСБУ и МСФО

Давайте посмотрим, как отработала 1 полугодие компания, и на сколько верны были мои прогнозы

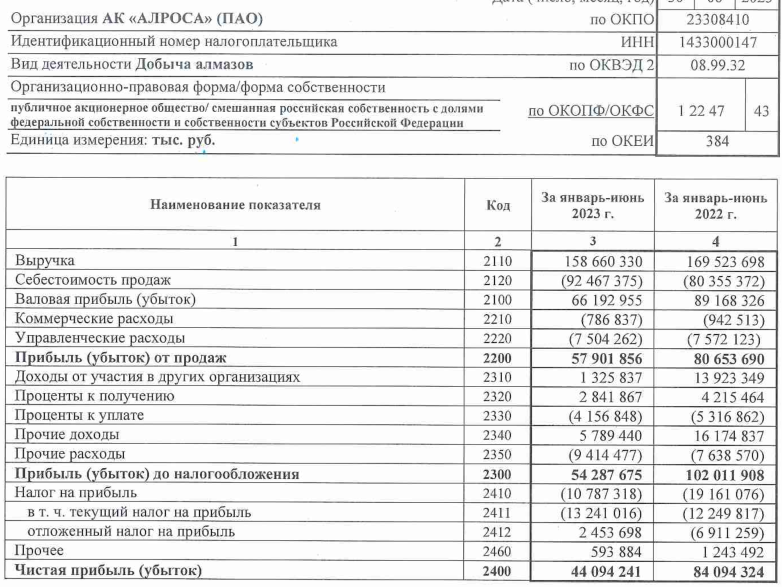

Начнем с отчета по РСБУ

Динамика показателей 1 полугодия:

Выручка -6%

Себестоимость +15%

Операц.прибыль -28%

Чистая прибыль -48%

Хм...странно...выручка должна была вырасти судя по данным РОССТАТ

По факту вышло -6%, и это на фоне рекордного ослабление рубля!

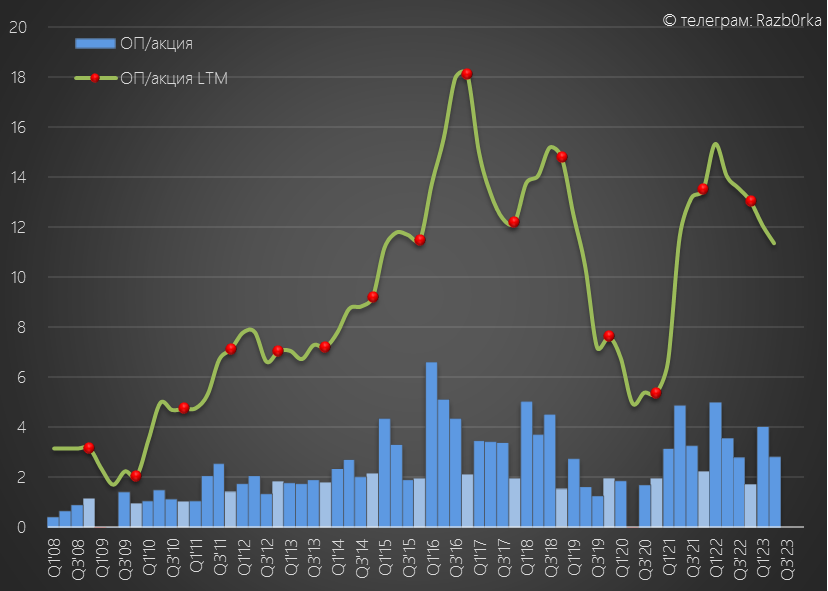

Столбики выручки 1-2кв'23 выше средне исторических уровней, а вот прибыль нет

Это говорит о том, что рентабельность, как я и предполагал, снизилась

Фактическая рентабельность 1 полугодия составила 36%, что было чуть лучше чем прогнозные 35%

Как видно на графике, из-за сезонности добычи, обычно дно рентабельности приходится на 4кв

Но в этом году 1-2 кв ниже, чем расчетная рентабельность 4кв'22

В результате, за 1 полугодие компания, как я и прогнозировал, отразила 57.9 млрд руб или 8 руб/акция операц.прибыли

Помогло ослабление рубля и увеличение продаж по сравнение с 3-4 кв'22

Что еще повлияло на снижение чистой прибыли в этом году?

Компания подняла с дочек всего 1.3 млрд руб дивидендов, вместо 14 млрд в 1п'22

Сальдо % составило -1.3 млрд руб, что так же было хуже прошлого года и хуже моих ожиданий

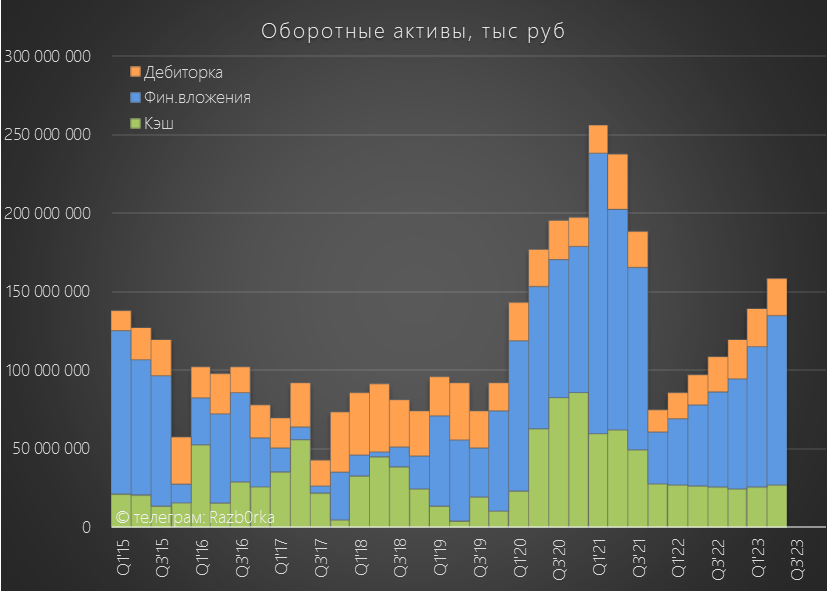

Я предполагал, что долг был значительно сокращен в прошлом году, но этого не случилось

Текущий уровень соответствует уровню 4кв'21

При этом, краткосрочные финансовые вложения выросли до 107 млрд руб, а денежная позиция оставалась на уровне 27 млрд руб

Мы не знаем структуру фин.вложений, так как отчета за 2021-2022 года с комментариями не было

В 2020 по этой статье АЛРОСА проводила в основном депозиты

Если это по-прежнему так, то судя по 2.8 млрд руб процентных доходов, деньги размещены по 6% годовых

Сальдо прочих доходов и расходов составило -3.6 млрд руб, против +8.5 млрд руб в 1п'22

Все эти 3 упомянутых фактора привели к тому, что чистая прибыль 1п'23 снизилась в 2 раза до 44 млрд руб или 6.1 руб/акция

Эта прибыль, как и накопленная нераспределенная прибыль является потенциальным источником выплаты дивидендов

Внимательный читатель обратил наверное внимание на отсутствие столбиков за 3-4 квартал'22

И это не ошибка и не потому, что отчета за 2022 год у нас нет!

Ведь есть данные нераспределенной прибыли за 2021-2022 из отчета за 1п'23

Прибыль 2022 = 308 552 063 - 225 564 354 = 82.9 млрд руб

Как можно проверить этот расчет?

ИНТЕРФАКС, у которого был доступ к отчету за 2022 год, в Июне писал, что прибыль составила точно такую же сумму

82.9 млрд руб за ВЕСЬ 2022 год, при прибыли 84.1 за 1п'22 означает, что в 2п'22 компания получила убыток 1.2 млрд руб

За счет чего был получен этот убыток мы узнаем, наверное только из годового отчета за 2023 год

Что в итоге?

Прибыль упала, но она есть!

Деньги на выплату дивидендов за 1 полугодие и даже за 2022 год есть

Дивидендная политика, которую компания нарушила в 2022 году, основана на выплате свободного денежного потока МСФО

Давайте переходить к отчету МСФО, для того чтобы понять каков он был

В отличие от РСБУ, МСФО за 1 полугодие компания раскрыла по кварталам, что на много облегчает анализ динамики показателей

Динамика 1 полугодия:

Выручка +0%

Себестоимость +17%

Операц.прибыль -21%

Чистая прибыль -35%

Динамика похожа на динамику РСБУ, только прибыль больше на 11 млрд руб

Динамика 2 квартала:

Выручка +8%

Себестоимость +7%

Операц.прибыль +76%

Чистая прибыль -25%

Вот это уже интересно!

Выручка выросла, а себестоимость замедлилась с +17% до +7%

Как это возможно?

Напомню, недавнюю налоговую "инициативу" правительства по повышению НДПИ в 1кв'23

По факту в отчете АЛРОСА отразила 31.5 млрд руб налога, вместо 16 млрд в 1п'22

Из позитивного отмечу, что в 2кв налог был уже 5.4 млрд руб, что на 2 млрд меньше чем в 2кв'22

В результате, падение цен на алмазы и дополнительный налог были компенсированы ослаблением рубля в 1 полугодии

График выручки и прибыли по МСФО похож на график РСБУ

Удивительно, но компания прошла сложный санкционный 2023 значительно лучше чем ковидный 2020

Судя по изменению нераспределенной прибыли, за 2022 год компания заработала 98.6 млрд руб или 13.4 руб/акция по МСФО!

Прибыль 1п'23 снизилась до 7.5 руб/акция

По дивидендной политике, минимальный дивиденд за 2022 год должен был составить 50% или 6.7 руб/акция

А минимальный дивиденд за 1п'23 должен составить 3.77 руб/акция

С учетом невыплаченного дивиденда за 2п'21 и дивиденда за 2022 год, долг компании перед акционерами составляет уже 16.2 руб/акция!

И это минимум!

Мы не знаем какой был свободный денежный поток за ВЕСЬ 2022 год

Но мы можем посчитать этот показатель за 1п'23 и 1п'22

Напомню, что FCF = Деньги от операц.деятельности - Приобретение основных средств + %

Получается, что FCF 1п'23 составил 21.2 млрд руб или 2.9 руб/акция

В прошлом году в 1 полугодии FCF был 31.9 млрд руб или 4.3 руб/акция

Чистый долг компании на текущий момент отрицательный

Это значит, что денежная позиция больше, чем долг!

Таким образом, ничего не мешало и не мешает компании платить 100% FCF на дивиденды согласно дивидендной политике

Вернется ли АЛРОСА к этим выплатам пока не понятно

Из негативного отмечу, что складские запасы продолжили расти в 2023 году

Хотя доля готовых алмазов при этом немного снизилась за 1 полугодие

Что в итоге?

У нас есть следующие вводные для дивиденда за 1п'23:

6.1 руб/акция прибыли РСБУ - источник выплаты

3.77 руб/акция или 50% прибыли МСФО - минимальный дивиденд

2.9 руб/акция или 100% FCF - "правильный" дивиденд

При этом, есть 102 млрд руб на депозитах и еще 31 млрд руб кэша

Только депозитов достаточно, чтобы выплатить около 14 руб/акция!

Вам не кажется нелогичным, что эти деньги просто лежат без дела?

Или менеджмент и государство держат эту "заначку" на возможный "черный день"?

Акции вчера на слабом отчете и на новости об экстренном заседании ЦБ снизились почти на 5% и сегодня торгуются около 88 руб

С начала года, акции выросли уже в 1.5 раза

И вроде бы это выглядит уже дорого

Но если мы посмотрим цену акции в $, то окажется, что АЛРОСА сейчас торгуется на минимальных значениях

Так дешево в $ она стоила только в 2016 и 2020 годах

Почему акции стоят так дешево?

Наверное потому, что на разворот индекса цен на алмазы пока даже намека нет

Ближайший драйвер, который может дать импульс акциям, это рекомендация Совета директоров по дивидендам за 1 полугодие

А вот отрицательным будет импульс или положительным зависит от их размера

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба