Зачем работать, если можно не работать? Инфляция в США снизилась с более чем 9% до примерно 3%. По данным Мичиганского университета, потребители видят ее на отметке 3% в долгосрочной перспективе. Инвесторы прогнозируют рост цен на уровне 2,43% в течение 5-10 лет при среднем значении этой оценки в менее чем 2% с 2016 по 2021. Инфляционные ожидания могут стать самореализующимся пророчеством, и таргет в 2% будет постоянно ускользать от ФРС. Не проще ли его повысить до 3%, не причиняя экономике США ненужной боли?

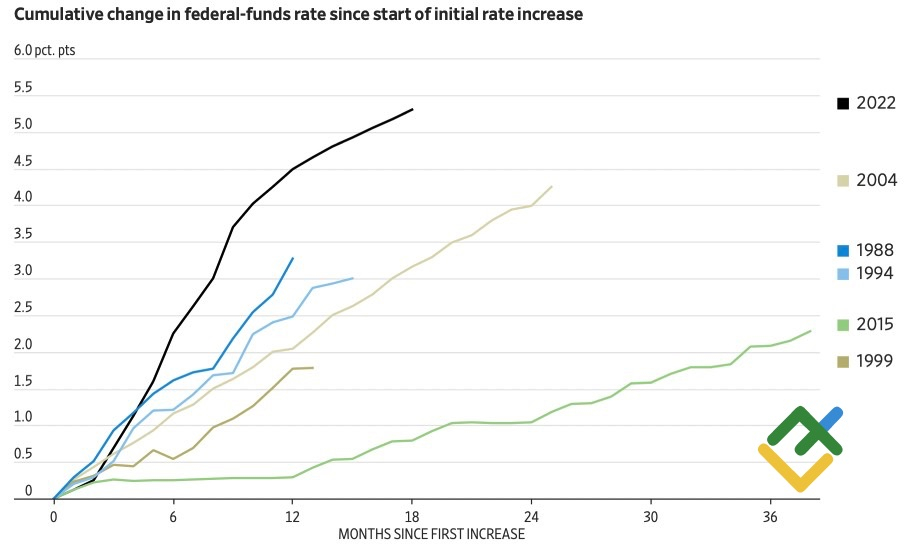

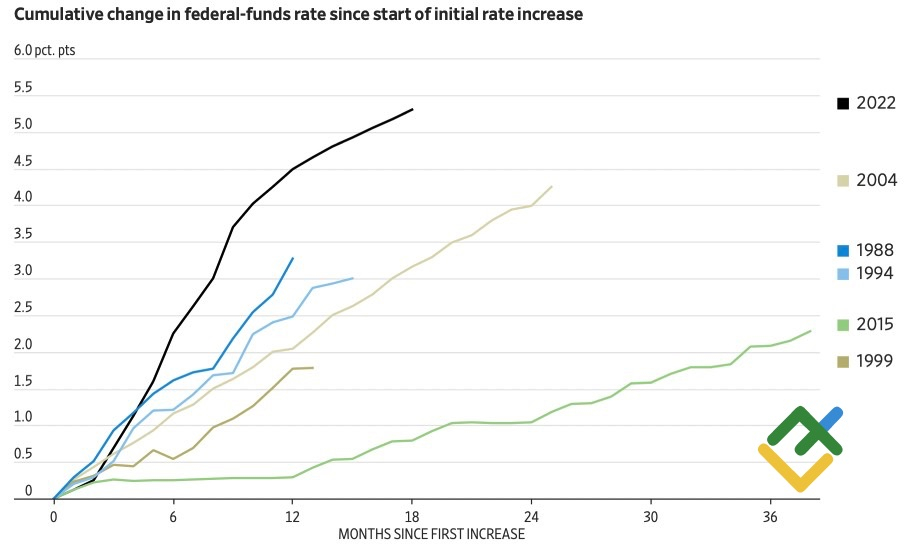

Текущий цикл ужесточения денежно-кредитной политики по праву считается одним из самых агрессивных в истории. Ставка по федеральным фондам за относительно короткое время подскочила с 0,25% до 5,5%. При этом особого охлаждения от американской экономики так и не дождались. На Forex есть мнение, что только последние акты монетарной рестрикции оказали на нее влияние. Дескать, в начале цикла ФРС просто привела стоимость заимствований к нормальному состоянию. До этого она была неоправданно низкой.

Динамика ставок ФРС в различных циклах

Если рынки возвращаются к 5-процентной реальности а ля 1970-е, возможно, и Федрезерву не стоит держаться за таргет по инфляции в 2%? Если повысить его до 3%, думать, стоит ли дальше повышать ставку по федеральным фондам или нет, будет не нужно.

По мнению президента ФРБ Ричмонда Томаса Баркина, это подорвет доверие к центробанку. 2% не являются чем-то вроде волшебного единорога, к которому нельзя прикоснуться. Нужно просто продолжать работать. Что касается «голубиного» разворота, то его, по мнению чиновника, можно будет ожидать, когда инфляция в месячном исчислении станет регулярно уходить в минус.

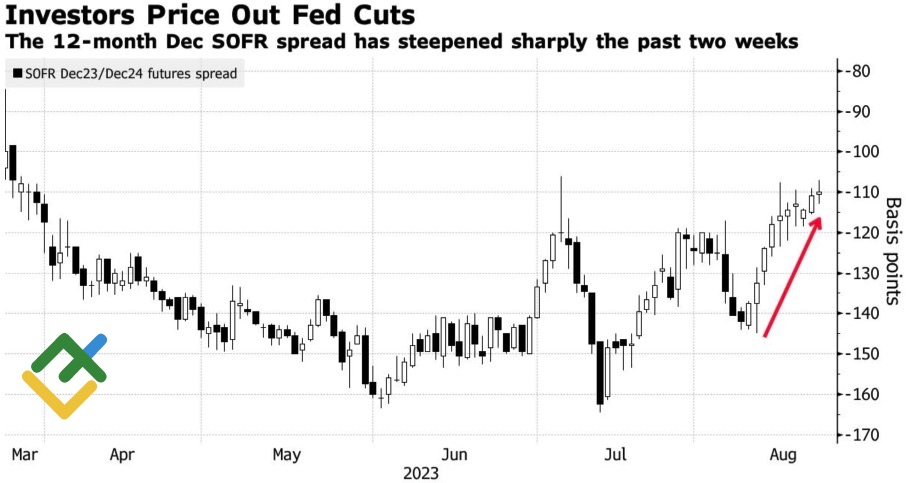

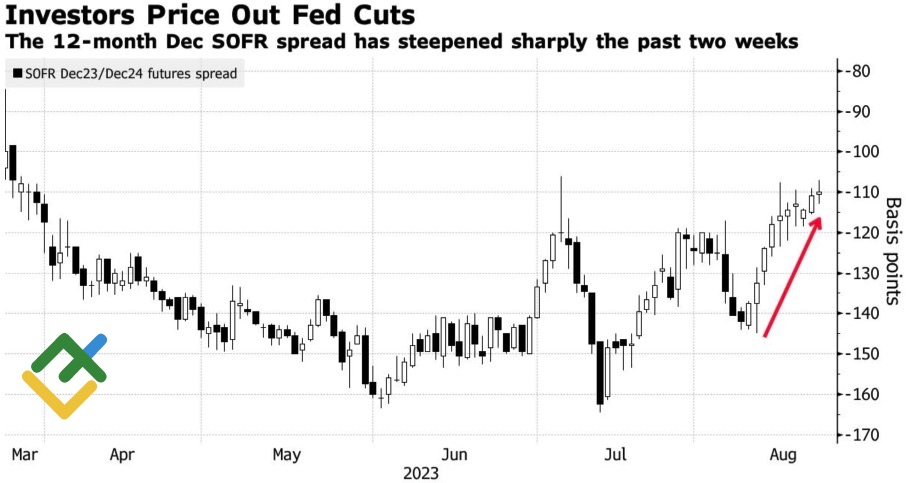

Похоже, это произойдет нескоро. Срочный рынок уменьшил ожидания снижения ставки по федеральным фондам в ближайшие 12 месяцев со 160 б.п. в середине июля до 110 б.п. Через год деривативы видят стоимость заимствований на уровне 4,4%. Неудивительно, что за этот же период EUR/USD просела на 3,7%.

Динамика ожиданий снижения ставки ФРС

Если экономика США продолжит приятно удивлять, оценка предполагаемых масштабов «голубиного» разворота еще больше упадет. При этом важное значение будет иметь, предпочтет ли ФРС удерживать ставку по федеральным фондам на плато или повысит ее до собственного июньского прогноза в 5,75%. Инвесторы ждут подсказку от Джерома Пауэлла. Его пятничное выступление в Джексон-Хоул является ключевым, но не единственным важным событием недели.

К двум другим относятся релиз данных по европейской деловой активности и корпоративная отчетность Nvidia (NASDAQ:NVDA), которую на рынке иначе как новой Tesla (NASDAQ:TSLA) не называют.

Акции связанных с искусственным интеллектом компаний взвинтили Nasdaq 100 на 36% с начала года. S&P 500 вырос всего на 14%. Хорошие новости от Nvidia способны улучшить глобальный аппетит к риску и помочь EUR/USD обрести почву под ногами. Пока же продажи пары на росте оказались удачной идеей. Ее неспособность зацепиться за 1,086 позволит нарастить шорты.

Текущий цикл ужесточения денежно-кредитной политики по праву считается одним из самых агрессивных в истории. Ставка по федеральным фондам за относительно короткое время подскочила с 0,25% до 5,5%. При этом особого охлаждения от американской экономики так и не дождались. На Forex есть мнение, что только последние акты монетарной рестрикции оказали на нее влияние. Дескать, в начале цикла ФРС просто привела стоимость заимствований к нормальному состоянию. До этого она была неоправданно низкой.

Динамика ставок ФРС в различных циклах

Если рынки возвращаются к 5-процентной реальности а ля 1970-е, возможно, и Федрезерву не стоит держаться за таргет по инфляции в 2%? Если повысить его до 3%, думать, стоит ли дальше повышать ставку по федеральным фондам или нет, будет не нужно.

По мнению президента ФРБ Ричмонда Томаса Баркина, это подорвет доверие к центробанку. 2% не являются чем-то вроде волшебного единорога, к которому нельзя прикоснуться. Нужно просто продолжать работать. Что касается «голубиного» разворота, то его, по мнению чиновника, можно будет ожидать, когда инфляция в месячном исчислении станет регулярно уходить в минус.

Похоже, это произойдет нескоро. Срочный рынок уменьшил ожидания снижения ставки по федеральным фондам в ближайшие 12 месяцев со 160 б.п. в середине июля до 110 б.п. Через год деривативы видят стоимость заимствований на уровне 4,4%. Неудивительно, что за этот же период EUR/USD просела на 3,7%.

Динамика ожиданий снижения ставки ФРС

Если экономика США продолжит приятно удивлять, оценка предполагаемых масштабов «голубиного» разворота еще больше упадет. При этом важное значение будет иметь, предпочтет ли ФРС удерживать ставку по федеральным фондам на плато или повысит ее до собственного июньского прогноза в 5,75%. Инвесторы ждут подсказку от Джерома Пауэлла. Его пятничное выступление в Джексон-Хоул является ключевым, но не единственным важным событием недели.

К двум другим относятся релиз данных по европейской деловой активности и корпоративная отчетность Nvidia (NASDAQ:NVDA), которую на рынке иначе как новой Tesla (NASDAQ:TSLA) не называют.

Акции связанных с искусственным интеллектом компаний взвинтили Nasdaq 100 на 36% с начала года. S&P 500 вырос всего на 14%. Хорошие новости от Nvidia способны улучшить глобальный аппетит к риску и помочь EUR/USD обрести почву под ногами. Пока же продажи пары на росте оказались удачной идеей. Ее неспособность зацепиться за 1,086 позволит нарастить шорты.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба