11 сентября 2023 Финам | Davis Commodities

Davis Commodities Limited — сингапурская компания, специализируется на торговле сахаром, рисом и масложировой продукцией. Поставляет товары от сторонних поставщиков, которые обрабатывают сырье и упаковывают готовый товар в соответствии со спецификациями компании.

Название компании: Davis Commodities Limited

Индустрия: продукты питания

Штаб-квартира: Сингапур

Год основания компании: 1999

Дата IPO: 12 сентября 2023

Дата начала торгов: 13 сентября 2023

Биржа: NASDAQ

Тикер: DTCK

Цена размещения: $4-4,5

Объем размещения: 1,088 млн акций (1,25 млн акций в случае реализации опциона андеррайтерами)

Количество акций после размещения: 24,3 млн акций (или 24,5 млн акций в случае реализации опциона андеррайтерами)

Привлекаемая сумма: при минимальной цене предложения в $4 финансирование может составить $2,8 млн (или $3,4 млн в случае реализации опциона андеррайтерами) за вычетом издержек за размещение

Использование привлеченных средств. Компания намерена использовать средства от размещения на следующие цели:

- 75% на расширение бизнеса, включая укрепление позиций на рынке, расширение ассортимента, стратегические приобретения и инвестиции, создание совместных предприятий, а также инвестиции в оборудование и технологии;

- 10% на погашение банковских займов с процентами;

- 15% на оборотный капитал и общие корпоративные цели.

Прогнозная рыночная капитализации: $103,4 млн (при средней цене размещения $4,25)

Андеррайтеры: Univest Securities, LLC

Описание и деятельность компании

Davis Commodities Limited — сингапурская компания, специализирующаяся на торговле сахаром (75% выручки в 2022 году), рисом и масложировой продукцией. Продает сельскохозяйственную продукцию от сторонних поставщиков, которые обрабатывают сырье и упаковывают готовую продукцию в соответствии с спецификациями компании, на различные рынки, включая Азию, Африку и Ближний Восток. Предоставляет клиентам дополнительные услуги (складские и логистические). В операционной деятельности Davis Commodities использует активы сторонних поставщиков товаров и логистических услуг для поставок сахара, риса, масложировой продукции в более чем 20 стран.

Два основных бренда, под которыми компания поставляет товары — Maxwill и Taffy. Также Davis Commodities является эксклюзивным дистрибьютором бренда Lin в Сингапуре.

По данным Frost & Sullivan на июнь 2022 года, Davis Commodities был крупнейшим поставщиком сахара в Сингапуре по выручке в 2021 году, примерная доля рынка — 7,5%.

Стратегия

Укрепление преимущества в мерчандайзинге. Компания считает, что успех обусловлен знанием рынков, на которых она работает, и намерена улучшать основной бизнес, создавая команду продаж с упором на изучение рынка и используя инновационные методы анализа данных. Davis Commodities планирует увеличить количество трейдеров для арбитражной деятельности.

Для поддержки отдела продаж компания планирует инвестировать в информационные технологии, чтобы улучшить поток информации, лучше управлять рисками, возникающими в результате торговой деятельности, а также обеспечить точность и актуальность оценок и информации, собранной командой.

Укрепление позиций на рынке и стратегические приобретения. Компания стремится укрепить позицию на рынке, расширяя спектр предлагаемой продукции и инвестируя в оборудование и технологии для разработки более качественных продуктов. Davis Commodities находится на ранних стадиях изучения возможности создания собственного завода по производству сахарной продукции в КНР.

Компания также намерена осуществлять вертикальные стратегические приобретения или создавать совместные предприятия с подходящими партнерами, когда появятся возможности.

Потенциал рынка

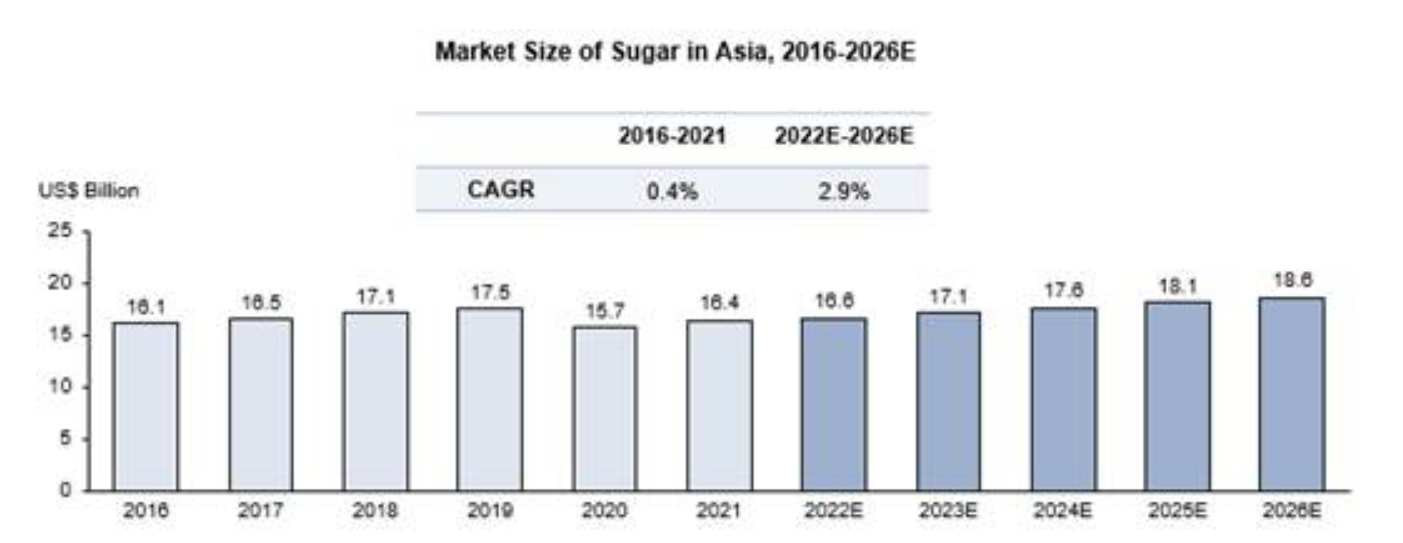

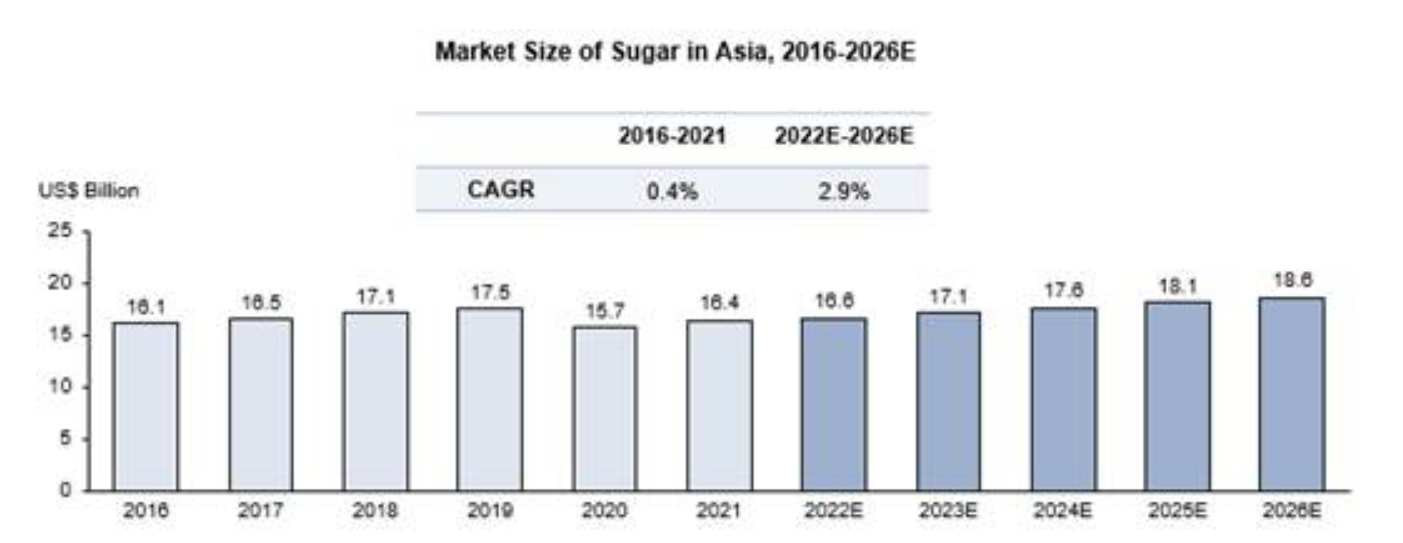

Объем рынка сахара в Азии может вырасти с $16,6 млрд в 2022 году до $18,6 млрд в 2026 году, CAGR — 2,9%. Рынок сахара в Азии может вырасти за счет увеличения переработки продуктов в Индонезии и Малайзии, чему способствовало расширение спроса на алкогольные и безалкогольные напитки. В будущем расширение рынка сахара поддержит растущий спрос на хлебобулочные изделия, сахарные кондитерские изделия и молочные продукты.

Объем рынка сахара в Сингапуре может достигнуть $137,1 млн к 2026 году за счет широкого применения сахара в различных отраслях: хлебобулочная, кондитерская, консервная, замороженная продукция и фармацевтическая промышленность. Увеличение инвестиций и инноваций в пищепроме со стороны крупных игроков в сочетании с запуском новых продуктов может еще больше способствовать росту рынка.

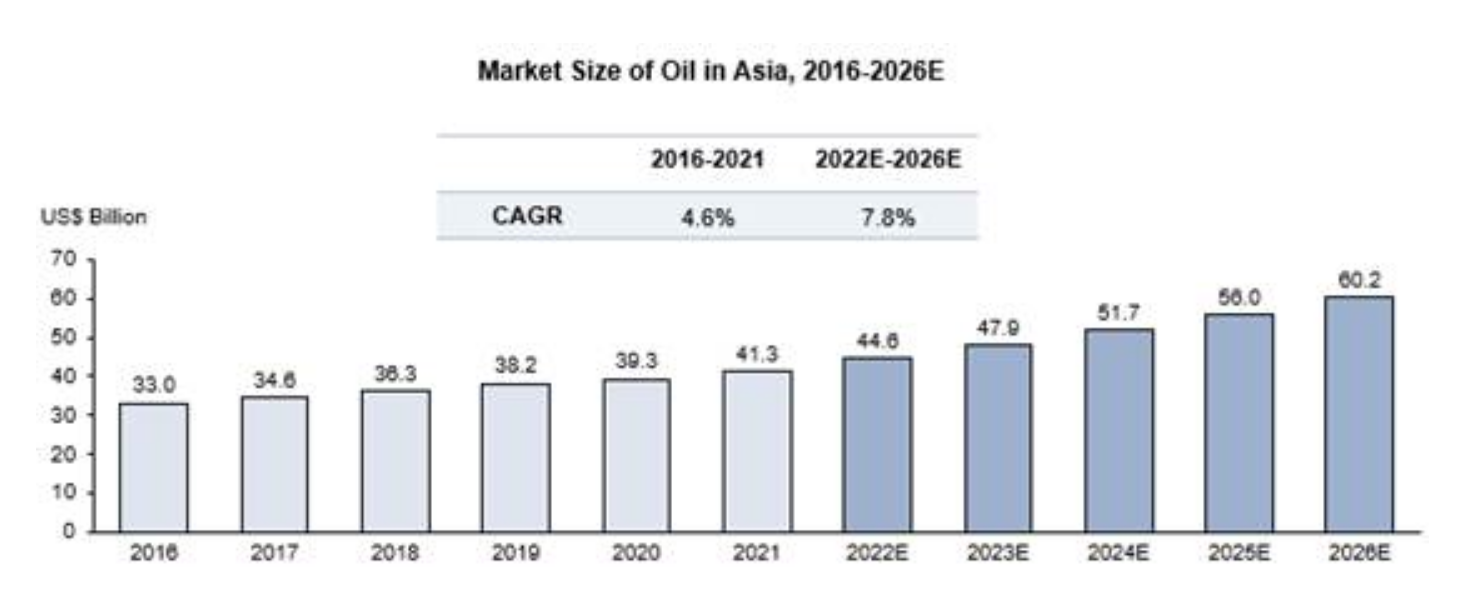

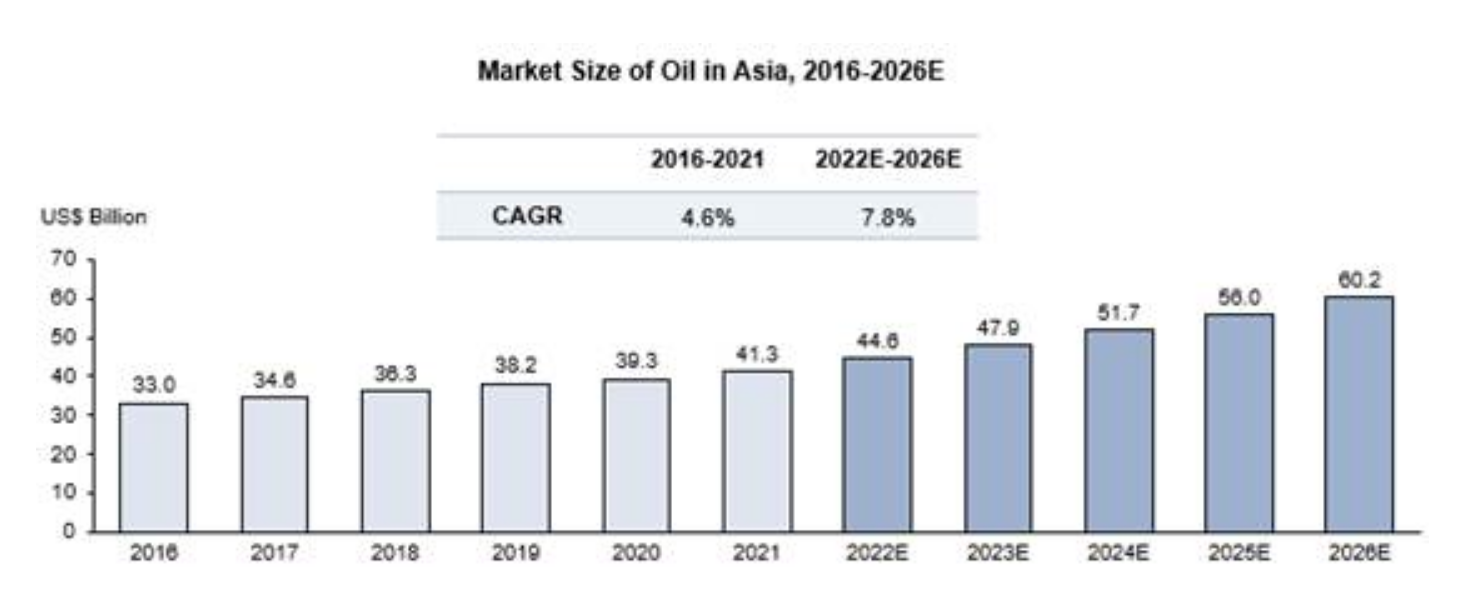

Размер рынка масложировой продукции в Азии может достичь $60,2 млрд к 2026 году, CAGR — 7,8% в период с 2022 по 2026 год. Изменение образа жизни, увеличение располагаемого дохода и количества функциональных продуктов питания стимулирует рост рынка. Кроме того, увеличение числа потребителей, ищущих здоровые и экологически чистые продукты питания, а также растущее число любителей спорта и тренажерных залов способствуют расширению рынка.

Объем рынка риса в Азии может вырасти до $249,2 млрд к 2026 году с CAGR 2,5% в период с 2022 по 2026 год. Рис является основным продуктом питания населения в Азии, а улучшение перерабатывающего оборудования и упаковки увеличивают спрос на рис в регионе. Увеличение населения в сочетании с увеличением располагаемого дохода приводит к росту мирового рынка.

Драйверы роста

Развитие электронной коммерции и расширение логистической сети. В последнее время электронная коммерция в Азии быстро растет, что расширяет возможности взаимодействия между розничными продавцами и покупателями и позволяет потребителям получать доступ к различным типам сельхозпродукции на одной платформе. С другой стороны, развитие логистики в Азии значительно сократило время доставки. Эти факторы позволяют охватить больше клиентов и повысить продажи.

Расширение каналов сбыта. Помимо обычных магазинов, быстрое развитие логистики и распространенность онлайн-покупок создали драйвер для розничного рынка сельскохозяйственных товаров за счет улучшения и расширения каналов сбыта.

Растущий спрос на здоровые продукты. Благодаря повышению уровня жизни в Азии растет осведомленность клиентов о здоровье, увеличивается интерес к покупке более здоровых продуктов питания. Потребители ищут более здоровые, менее обработанные сорта сахара (коричневый и органический), чтобы уменьшить его негативное воздействие на организм. Ожидается, что растущая обеспокоенность по поводу здоровья будет стимулировать спрос на более здоровые заменители сахара.

Увеличение использования сахара в переработанных продуктах питания и напитках. Движущей силой пищепрома являются постоянные инновации и разработка новых продуктов, а также расширение потребительского спроса.

Рост благосостояния в регионах по всему миру. По данным Международного валютного фонда (МВФ), номинальный ВВП стран АСЕАН-5 рос на 5,0% в период с 2016 по 2021 год. МВФ ожидает ускорения роста до 8,2% в период с 2022 по 2026 год. Также ожидается ускорение расширения ВВП в Субсахарской Африке (с 4,4% CAGR 2016-2021 гг. до 8,5% CAGR 2022-2026 гг.). Повышение благосостояния и ускоренная урбанизация в этих регионах служат стимулом к увеличению потребления сельхозтоваров (сахар, рис и масло) и их субпродуктов.

Финансовые результаты

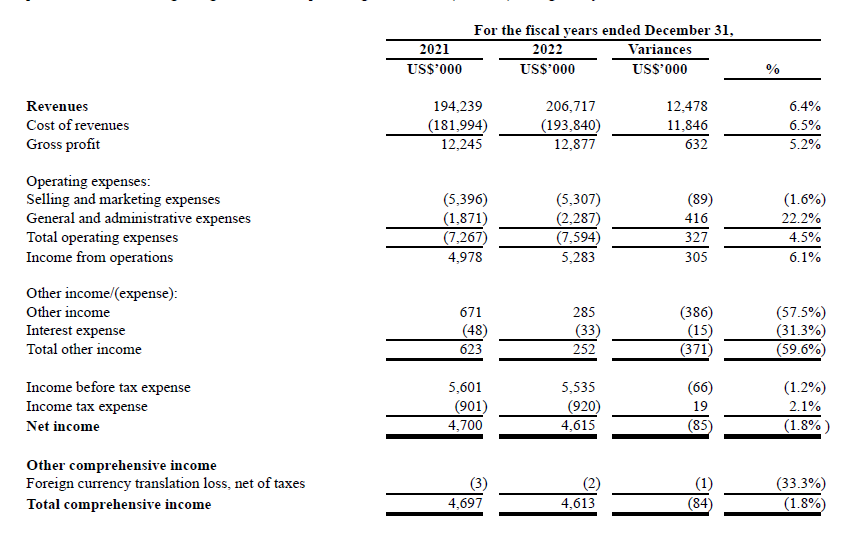

Выручка в 2022 году составила $206,7 млн, что на 6,4% больше, чем годом ранее. В разрезе по сегментам большинство продаж пришлось на сахар (75%), в географическом разрезе 39% продаж пришлось на Индонезию, 28% — на Африку. Рост выручки был связан с увеличением спроса на сахар со стороны клиентов в Юго-Восточной Азии, в частности Индонезии, а также увеличением цен на сахар и масло в 2022 году.

Валовая прибыль увеличилась на 5,2% (г/г) до $12,9 млн. Все сегменты (сахар, рис, жиры) удержали положительную валовую прибыль в результате реализации стратегии ценообразования и хеджирования.

Общие операционные расходы расширились на 4,5% (г/г) до $7,6 млн за счет роста общих и административных расходов на 22,2% (г/г) из-за увеличения расходов на оплату труда и выплачиваемых бонусов в связи с улучшением показателей деятельности компании.

Прочие доходы уменьшились на 57,5% (г/г) до $285 тыс. за счет доходов, признанных в результате отказа от долгов кредиторов в 2021 году.

Процентные расходы снизились на 31,3% (г/г) до $33 тыс. из-за сокращения долга.

Прибыль за год незначительно сократилась на 1,8% (г/г) до $4,6 млн.

Отток денежных средств от операционной деятельности составил $1,9 млн в 2022 году в сравнении с положительным операционным денежным потоком в размере $3,2 млн в 2021 году. Уменьшение операционного денежного потока произошло из-за увеличения оборотного капитала, что было вызвано увеличением продаж в 2022 году.

Основные риски

Ограничения на импорт или экспорт продукции со стороны других стран могут оказать существенное негативное влияние на бизнес.

Неблагоприятные глобальные погодные условия, отсутствие долгосрочных контрактов по фиксированным ценам с поставщиками, а также сезонный характер сельскохозяйственной продукции могут отрицательно повлиять на цену и доступность сырья. Любое увеличение стоимости или нехватка товара может оказать негативное влияние на бизнес и результаты деятельности.

Компания зависит от закупок готовой продукции у сторонних производителей, и различные факторы могут привести к несвоевременным поставкам или увеличению затрат.

Валютные риски. Большинство сделок ведется с использованием долларов США, что подвергает компанию рискам, связанным с колебаниями валютных курсов.

Бренды Maxwill и Taffy – основные активы компании, ослабление которых может отрицательно повлиять на бизнес. Бренды и репутация служат для привлечения клиентов Любое снижение качества продукции по причинам, не зависящим от компании, могут запятнать имидж брендов и заставить потребителей выбирать другие продукты.

Не планирует выплачивать дивиденды в обозримом будущем, несмотря на прибыльность.

Крупные акционеры

Ли Пэн Лек, Директор – 61,45%

Хонг Хви – 19,6%

Оценка и перспективы IPO

По оценкам NYU Stern, оптовые продавцы продуктов питания оцениваются рынком в 31,8x PE LTM, 12,0x EV/EBITDA, 0,4х EV/Revenue, 0,29х Price/Revenue. На основе таких мультипликаторов справедливая цена акций Davis Commodities, по нашим расчетам, составляет $3,67 за акцию, что ниже диапазона размещения $4-4,5.

В сравнении с другими агротрейдерами Davis Commodities выглядит дорого: по нашим оценкам, справедливая цена акций на основе данных за 2022 год составляет $2,2 за акцию, что меньше нижней границы стоимости размещения в $4.

Премия к оценке прочих агротрейдеров может закладывать ожидаемые менеджментом более высокие темпы роста, поскольку компания планирует направить средства от IPO на расширение бизнеса. Кроме того, наша оценка основывается на исторических данных и может не отражать перспективы компании в полной мере.

Отметим, что компания снизила размер IPO до 1,09 млн акций, что на 68% меньше, чем предварительно объявленные 3,4 млн акций, что может указывать на пониженный интерес к размещению со стороны инвесторов.

Пример листинга аналога

В 2022 году после реструктуризации акции Olam Group были размещены на сингапурской фондовой бирже, сменив бумаги Olam International Limited. В первые пять дней торгов акции Olam Group дорожали на 15%. На текущий момент бумаги торгуются на 30% дешевле, чем в первый день начала торгов после реструктуризации.

Название компании: Davis Commodities Limited

Индустрия: продукты питания

Штаб-квартира: Сингапур

Год основания компании: 1999

Дата IPO: 12 сентября 2023

Дата начала торгов: 13 сентября 2023

Биржа: NASDAQ

Тикер: DTCK

Цена размещения: $4-4,5

Объем размещения: 1,088 млн акций (1,25 млн акций в случае реализации опциона андеррайтерами)

Количество акций после размещения: 24,3 млн акций (или 24,5 млн акций в случае реализации опциона андеррайтерами)

Привлекаемая сумма: при минимальной цене предложения в $4 финансирование может составить $2,8 млн (или $3,4 млн в случае реализации опциона андеррайтерами) за вычетом издержек за размещение

Использование привлеченных средств. Компания намерена использовать средства от размещения на следующие цели:

- 75% на расширение бизнеса, включая укрепление позиций на рынке, расширение ассортимента, стратегические приобретения и инвестиции, создание совместных предприятий, а также инвестиции в оборудование и технологии;

- 10% на погашение банковских займов с процентами;

- 15% на оборотный капитал и общие корпоративные цели.

Прогнозная рыночная капитализации: $103,4 млн (при средней цене размещения $4,25)

Андеррайтеры: Univest Securities, LLC

Описание и деятельность компании

Davis Commodities Limited — сингапурская компания, специализирующаяся на торговле сахаром (75% выручки в 2022 году), рисом и масложировой продукцией. Продает сельскохозяйственную продукцию от сторонних поставщиков, которые обрабатывают сырье и упаковывают готовую продукцию в соответствии с спецификациями компании, на различные рынки, включая Азию, Африку и Ближний Восток. Предоставляет клиентам дополнительные услуги (складские и логистические). В операционной деятельности Davis Commodities использует активы сторонних поставщиков товаров и логистических услуг для поставок сахара, риса, масложировой продукции в более чем 20 стран.

Два основных бренда, под которыми компания поставляет товары — Maxwill и Taffy. Также Davis Commodities является эксклюзивным дистрибьютором бренда Lin в Сингапуре.

По данным Frost & Sullivan на июнь 2022 года, Davis Commodities был крупнейшим поставщиком сахара в Сингапуре по выручке в 2021 году, примерная доля рынка — 7,5%.

Стратегия

Укрепление преимущества в мерчандайзинге. Компания считает, что успех обусловлен знанием рынков, на которых она работает, и намерена улучшать основной бизнес, создавая команду продаж с упором на изучение рынка и используя инновационные методы анализа данных. Davis Commodities планирует увеличить количество трейдеров для арбитражной деятельности.

Для поддержки отдела продаж компания планирует инвестировать в информационные технологии, чтобы улучшить поток информации, лучше управлять рисками, возникающими в результате торговой деятельности, а также обеспечить точность и актуальность оценок и информации, собранной командой.

Укрепление позиций на рынке и стратегические приобретения. Компания стремится укрепить позицию на рынке, расширяя спектр предлагаемой продукции и инвестируя в оборудование и технологии для разработки более качественных продуктов. Davis Commodities находится на ранних стадиях изучения возможности создания собственного завода по производству сахарной продукции в КНР.

Компания также намерена осуществлять вертикальные стратегические приобретения или создавать совместные предприятия с подходящими партнерами, когда появятся возможности.

Потенциал рынка

Объем рынка сахара в Азии может вырасти с $16,6 млрд в 2022 году до $18,6 млрд в 2026 году, CAGR — 2,9%. Рынок сахара в Азии может вырасти за счет увеличения переработки продуктов в Индонезии и Малайзии, чему способствовало расширение спроса на алкогольные и безалкогольные напитки. В будущем расширение рынка сахара поддержит растущий спрос на хлебобулочные изделия, сахарные кондитерские изделия и молочные продукты.

Объем рынка сахара в Сингапуре может достигнуть $137,1 млн к 2026 году за счет широкого применения сахара в различных отраслях: хлебобулочная, кондитерская, консервная, замороженная продукция и фармацевтическая промышленность. Увеличение инвестиций и инноваций в пищепроме со стороны крупных игроков в сочетании с запуском новых продуктов может еще больше способствовать росту рынка.

Размер рынка масложировой продукции в Азии может достичь $60,2 млрд к 2026 году, CAGR — 7,8% в период с 2022 по 2026 год. Изменение образа жизни, увеличение располагаемого дохода и количества функциональных продуктов питания стимулирует рост рынка. Кроме того, увеличение числа потребителей, ищущих здоровые и экологически чистые продукты питания, а также растущее число любителей спорта и тренажерных залов способствуют расширению рынка.

Объем рынка риса в Азии может вырасти до $249,2 млрд к 2026 году с CAGR 2,5% в период с 2022 по 2026 год. Рис является основным продуктом питания населения в Азии, а улучшение перерабатывающего оборудования и упаковки увеличивают спрос на рис в регионе. Увеличение населения в сочетании с увеличением располагаемого дохода приводит к росту мирового рынка.

Драйверы роста

Развитие электронной коммерции и расширение логистической сети. В последнее время электронная коммерция в Азии быстро растет, что расширяет возможности взаимодействия между розничными продавцами и покупателями и позволяет потребителям получать доступ к различным типам сельхозпродукции на одной платформе. С другой стороны, развитие логистики в Азии значительно сократило время доставки. Эти факторы позволяют охватить больше клиентов и повысить продажи.

Расширение каналов сбыта. Помимо обычных магазинов, быстрое развитие логистики и распространенность онлайн-покупок создали драйвер для розничного рынка сельскохозяйственных товаров за счет улучшения и расширения каналов сбыта.

Растущий спрос на здоровые продукты. Благодаря повышению уровня жизни в Азии растет осведомленность клиентов о здоровье, увеличивается интерес к покупке более здоровых продуктов питания. Потребители ищут более здоровые, менее обработанные сорта сахара (коричневый и органический), чтобы уменьшить его негативное воздействие на организм. Ожидается, что растущая обеспокоенность по поводу здоровья будет стимулировать спрос на более здоровые заменители сахара.

Увеличение использования сахара в переработанных продуктах питания и напитках. Движущей силой пищепрома являются постоянные инновации и разработка новых продуктов, а также расширение потребительского спроса.

Рост благосостояния в регионах по всему миру. По данным Международного валютного фонда (МВФ), номинальный ВВП стран АСЕАН-5 рос на 5,0% в период с 2016 по 2021 год. МВФ ожидает ускорения роста до 8,2% в период с 2022 по 2026 год. Также ожидается ускорение расширения ВВП в Субсахарской Африке (с 4,4% CAGR 2016-2021 гг. до 8,5% CAGR 2022-2026 гг.). Повышение благосостояния и ускоренная урбанизация в этих регионах служат стимулом к увеличению потребления сельхозтоваров (сахар, рис и масло) и их субпродуктов.

Финансовые результаты

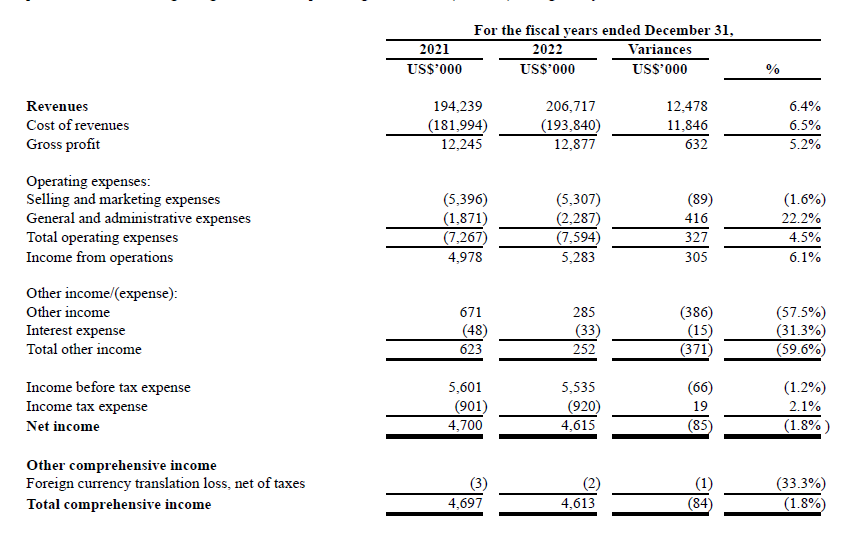

Выручка в 2022 году составила $206,7 млн, что на 6,4% больше, чем годом ранее. В разрезе по сегментам большинство продаж пришлось на сахар (75%), в географическом разрезе 39% продаж пришлось на Индонезию, 28% — на Африку. Рост выручки был связан с увеличением спроса на сахар со стороны клиентов в Юго-Восточной Азии, в частности Индонезии, а также увеличением цен на сахар и масло в 2022 году.

Валовая прибыль увеличилась на 5,2% (г/г) до $12,9 млн. Все сегменты (сахар, рис, жиры) удержали положительную валовую прибыль в результате реализации стратегии ценообразования и хеджирования.

Общие операционные расходы расширились на 4,5% (г/г) до $7,6 млн за счет роста общих и административных расходов на 22,2% (г/г) из-за увеличения расходов на оплату труда и выплачиваемых бонусов в связи с улучшением показателей деятельности компании.

Прочие доходы уменьшились на 57,5% (г/г) до $285 тыс. за счет доходов, признанных в результате отказа от долгов кредиторов в 2021 году.

Процентные расходы снизились на 31,3% (г/г) до $33 тыс. из-за сокращения долга.

Прибыль за год незначительно сократилась на 1,8% (г/г) до $4,6 млн.

Отток денежных средств от операционной деятельности составил $1,9 млн в 2022 году в сравнении с положительным операционным денежным потоком в размере $3,2 млн в 2021 году. Уменьшение операционного денежного потока произошло из-за увеличения оборотного капитала, что было вызвано увеличением продаж в 2022 году.

Основные риски

Ограничения на импорт или экспорт продукции со стороны других стран могут оказать существенное негативное влияние на бизнес.

Неблагоприятные глобальные погодные условия, отсутствие долгосрочных контрактов по фиксированным ценам с поставщиками, а также сезонный характер сельскохозяйственной продукции могут отрицательно повлиять на цену и доступность сырья. Любое увеличение стоимости или нехватка товара может оказать негативное влияние на бизнес и результаты деятельности.

Компания зависит от закупок готовой продукции у сторонних производителей, и различные факторы могут привести к несвоевременным поставкам или увеличению затрат.

Валютные риски. Большинство сделок ведется с использованием долларов США, что подвергает компанию рискам, связанным с колебаниями валютных курсов.

Бренды Maxwill и Taffy – основные активы компании, ослабление которых может отрицательно повлиять на бизнес. Бренды и репутация служат для привлечения клиентов Любое снижение качества продукции по причинам, не зависящим от компании, могут запятнать имидж брендов и заставить потребителей выбирать другие продукты.

Не планирует выплачивать дивиденды в обозримом будущем, несмотря на прибыльность.

Крупные акционеры

Ли Пэн Лек, Директор – 61,45%

Хонг Хви – 19,6%

Оценка и перспективы IPO

По оценкам NYU Stern, оптовые продавцы продуктов питания оцениваются рынком в 31,8x PE LTM, 12,0x EV/EBITDA, 0,4х EV/Revenue, 0,29х Price/Revenue. На основе таких мультипликаторов справедливая цена акций Davis Commodities, по нашим расчетам, составляет $3,67 за акцию, что ниже диапазона размещения $4-4,5.

В сравнении с другими агротрейдерами Davis Commodities выглядит дорого: по нашим оценкам, справедливая цена акций на основе данных за 2022 год составляет $2,2 за акцию, что меньше нижней границы стоимости размещения в $4.

Премия к оценке прочих агротрейдеров может закладывать ожидаемые менеджментом более высокие темпы роста, поскольку компания планирует направить средства от IPO на расширение бизнеса. Кроме того, наша оценка основывается на исторических данных и может не отражать перспективы компании в полной мере.

Отметим, что компания снизила размер IPO до 1,09 млн акций, что на 68% меньше, чем предварительно объявленные 3,4 млн акций, что может указывать на пониженный интерес к размещению со стороны инвесторов.

Пример листинга аналога

В 2022 году после реструктуризации акции Olam Group были размещены на сингапурской фондовой бирже, сменив бумаги Olam International Limited. В первые пять дней торгов акции Olam Group дорожали на 15%. На текущий момент бумаги торгуются на 30% дешевле, чем в первый день начала торгов после реструктуризации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба