20 сентября 2023 АТОН

Действия ОПЕК+ подтверждают приверженность поддержанию цен на нефть выше $70 за баррель в то время, как российские компании являются прямыми бенефициарами снижения курса рубля. Нефтегазовый сектор остается нашим фаворитом.

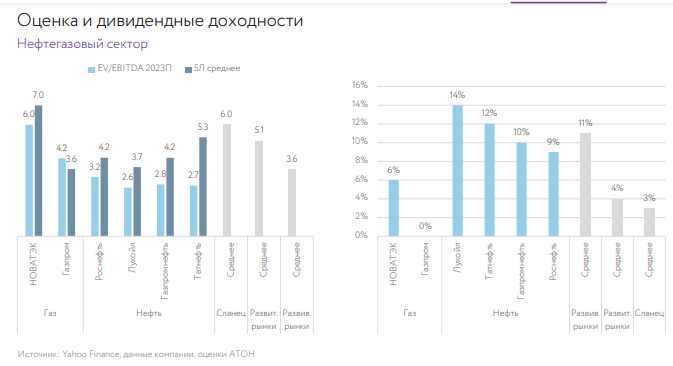

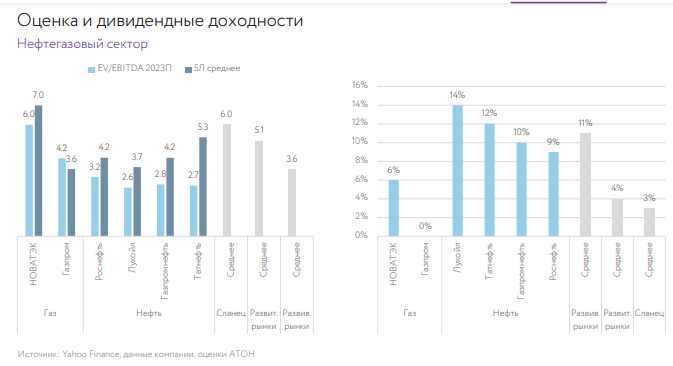

Нефтегазовый сектор платит высокие дивиденды с ожидаемой доходностью в 10-15%*. Компании сектора все еще в среднем торгуются с дисконтом 25-30% к своим историческим мультипликаторам. Наши фавориты – «Лукойл» и «Татнефть».

Эффект от девальвации рубля не стоит переоценивать. Для многих компаний он позволил лишь нивелировать снижение цен на производимую продукцию, а также рост себестоимости и транспортных расходов.

Китайская экономика продолжает испытывать трудности, что сказывается на прогнозах потребления многих сырьевых товаров. Снижаются цены на недвижимость и объемы продаж, растет закредитованность местных органов власти.

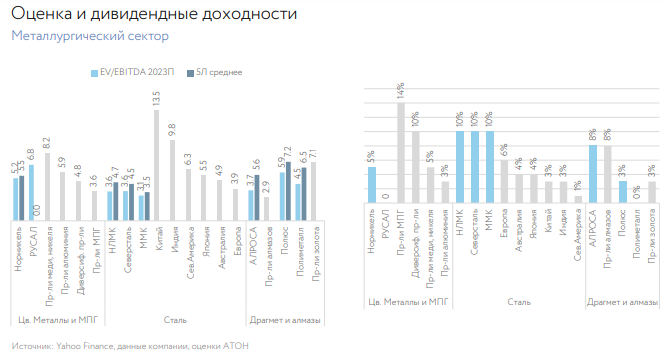

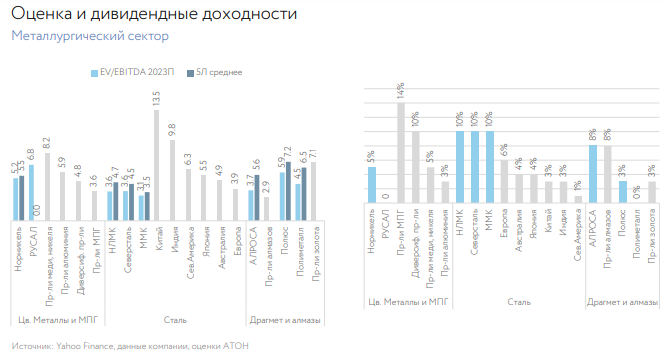

Мы предпочитаем производителей стали, «Северсталь» и НЛМК из-за возможного возобновления дивидендов*. Оценка Норникеля не выглядит дешевой, но мы считаем, что такие качественные компании могут быть в фокусе по мере притока ликвидности на российский рынок.

Цены на нефть на протяжении 12 месяцев остаются стабильными, котировки Urals поднялись выше установленного G7 потолка цен в $60 за баррель

Во многом это заслуга сокращения добычи странами участниками ОПЕК+. Подтверждена приверженность курсу на поддержание цен на нефть выше $70 за баррель. На 1 млн баррелей в сутки Саудовская Аравия продлила добровольное сокращение добычи нефти на сентябрь для поддержания стабильности и баланса на нефтяных рынках. На 0,5 млн баррелей в сутки Россия добровольно сократила производство до конца года, а также дополнительно снизила экспорт на 0,5 млн баррелей в сутки. На 1,4 млн баррелей в сутки до 40,5 млн баррелей запланировано снижение квот ОПЕК+ по добыче с 1 января 2024 года. Следующая встреча запланирована на 26 ноября 2023 года.

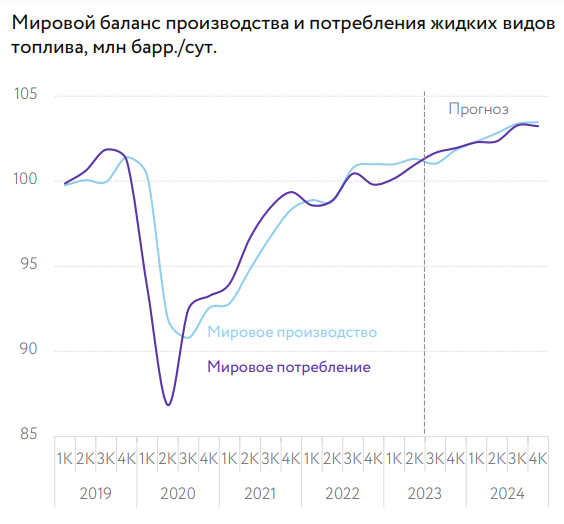

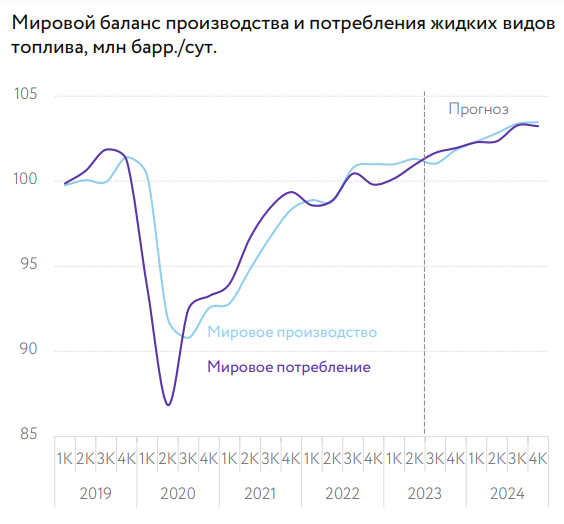

МЭА ожидает сбалансированный рынок нефти в 2024 году

МЭА ожидает, что в III квартале 2023 – I квартале 2024 года рынок нефти будет сбалансированным. Мировой спрос на нефть в июне 2023 года достиг рекордных 103 млн баррелей в сутки на фоне восстановления спроса в странах О ЭСР. В 2023 году спрос вырастет на 2,2 млн баррелей в сутки, до 102,2 млн баррелей в сутки. В 2024 году спрос вырастет на 1,0 млн баррелей в сутки, до 103,2 млн баррелей в сутки.

апасы сырой нефти и жидкого топлива во 2 квартале 2023 года были существенно ниже среднего значения за 5 лет. Дисконт нефти Urals к Brent снизился до $15 за баррелей. С 1 июля дисконт Urals к цене Brent в налоговых целях для нефтяной отрасли снижен до $25 за баррель.

Нефтегазовый сектор остается нашим фаворитом

Цены на нефть на протяжении 12 месяцев остаются стабильными в диапазоне $70-90 за баррель Brent. Действия ОПЕК+ подтверждают приверженность поддержанию цен на нефть выше $70 за баррель. МЭА ожидает рост спроса на нефть на 2,2 млн баррелей в сутки до 102,2 млн баррелей в сутки в 2023 и на 1,0 млн баррелей в сутки в 2024 году.

Компании этого сектора являются прямыми бенефициарами снижения курса рубля.

Нефтегазовый сектор платит высокие дивиденды с ожидаемой доходностью в 10-15%*.

Компании сектора в среднем торгуются с дисконтом 25-30% к своим историческим мультипликаторам.

*Выплаты дивидендов и соответствующие доходности не гарантированы

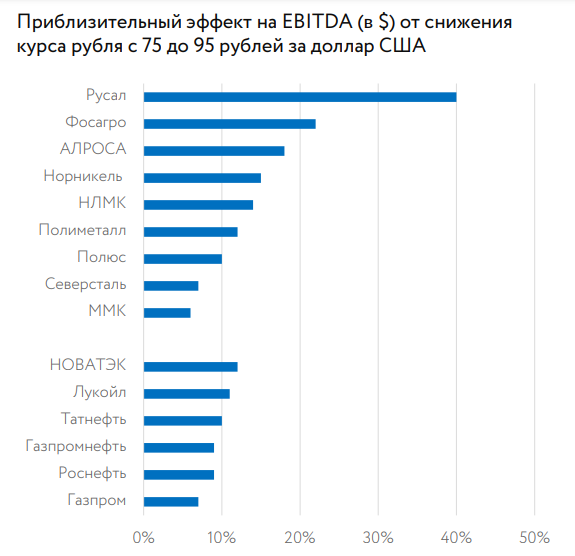

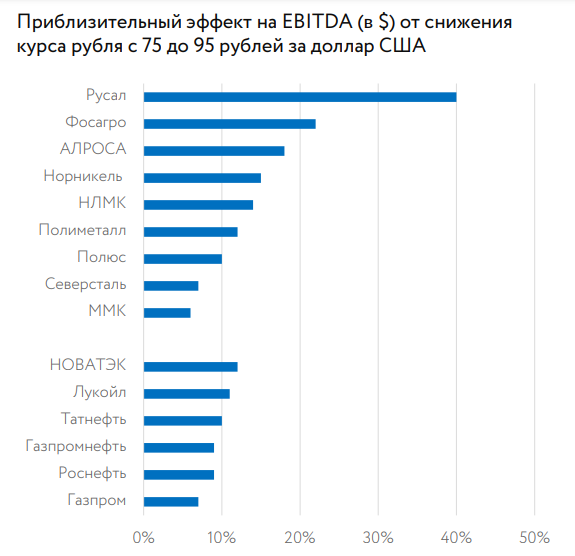

Девальвация рубля положительно влияет на прибыль экспортеров, и позволяет нивелировать снижение цен на производимую продукцию

Для большинства компаний падение курса рубля позволило нивелировать снижение цен на производимую продукцию, рост себестоимости и транспортных расходов.

Эффект от падения курса будет виден в финансовых результатах за 2 полугодие 2023 года, которые будут опубликованы только в феврале-марте 2024 года.

Наши предпочтения в сырьевом секторе

Нефтегазовый сектор: «Лукойл» и «Татнефть». Стабильные цены на нефть, снижение дисконта Urals, дешевая оценка по мультипликаторам относительно исторических значений, самые высокие дивиденды на российском рынке.

Дивидендные истории: НЛМК и «Северсталь». Возобновление дивидендов – вопрос времени. На конец 2023 года чистая денежная позиция у компаний будет составлять 0,5х EBITDA. Доходность FCF составляет около 15%.

Голубые фишки: «Норникель». По мере притока ликвидности на российский рынок в фокусе будут крупные качественные голубые фишки. «Норникель», вероятно, может последовать за «Лукойлом» и «Магнитом» в выкупе своих бумаг у нерезидентов.

Нефтегазовый сектор платит высокие дивиденды с ожидаемой доходностью в 10-15%*. Компании сектора все еще в среднем торгуются с дисконтом 25-30% к своим историческим мультипликаторам. Наши фавориты – «Лукойл» и «Татнефть».

Эффект от девальвации рубля не стоит переоценивать. Для многих компаний он позволил лишь нивелировать снижение цен на производимую продукцию, а также рост себестоимости и транспортных расходов.

Китайская экономика продолжает испытывать трудности, что сказывается на прогнозах потребления многих сырьевых товаров. Снижаются цены на недвижимость и объемы продаж, растет закредитованность местных органов власти.

Мы предпочитаем производителей стали, «Северсталь» и НЛМК из-за возможного возобновления дивидендов*. Оценка Норникеля не выглядит дешевой, но мы считаем, что такие качественные компании могут быть в фокусе по мере притока ликвидности на российский рынок.

Цены на нефть на протяжении 12 месяцев остаются стабильными, котировки Urals поднялись выше установленного G7 потолка цен в $60 за баррель

Во многом это заслуга сокращения добычи странами участниками ОПЕК+. Подтверждена приверженность курсу на поддержание цен на нефть выше $70 за баррель. На 1 млн баррелей в сутки Саудовская Аравия продлила добровольное сокращение добычи нефти на сентябрь для поддержания стабильности и баланса на нефтяных рынках. На 0,5 млн баррелей в сутки Россия добровольно сократила производство до конца года, а также дополнительно снизила экспорт на 0,5 млн баррелей в сутки. На 1,4 млн баррелей в сутки до 40,5 млн баррелей запланировано снижение квот ОПЕК+ по добыче с 1 января 2024 года. Следующая встреча запланирована на 26 ноября 2023 года.

МЭА ожидает сбалансированный рынок нефти в 2024 году

МЭА ожидает, что в III квартале 2023 – I квартале 2024 года рынок нефти будет сбалансированным. Мировой спрос на нефть в июне 2023 года достиг рекордных 103 млн баррелей в сутки на фоне восстановления спроса в странах О ЭСР. В 2023 году спрос вырастет на 2,2 млн баррелей в сутки, до 102,2 млн баррелей в сутки. В 2024 году спрос вырастет на 1,0 млн баррелей в сутки, до 103,2 млн баррелей в сутки.

апасы сырой нефти и жидкого топлива во 2 квартале 2023 года были существенно ниже среднего значения за 5 лет. Дисконт нефти Urals к Brent снизился до $15 за баррелей. С 1 июля дисконт Urals к цене Brent в налоговых целях для нефтяной отрасли снижен до $25 за баррель.

Нефтегазовый сектор остается нашим фаворитом

Цены на нефть на протяжении 12 месяцев остаются стабильными в диапазоне $70-90 за баррель Brent. Действия ОПЕК+ подтверждают приверженность поддержанию цен на нефть выше $70 за баррель. МЭА ожидает рост спроса на нефть на 2,2 млн баррелей в сутки до 102,2 млн баррелей в сутки в 2023 и на 1,0 млн баррелей в сутки в 2024 году.

Компании этого сектора являются прямыми бенефициарами снижения курса рубля.

Нефтегазовый сектор платит высокие дивиденды с ожидаемой доходностью в 10-15%*.

Компании сектора в среднем торгуются с дисконтом 25-30% к своим историческим мультипликаторам.

*Выплаты дивидендов и соответствующие доходности не гарантированы

Девальвация рубля положительно влияет на прибыль экспортеров, и позволяет нивелировать снижение цен на производимую продукцию

Для большинства компаний падение курса рубля позволило нивелировать снижение цен на производимую продукцию, рост себестоимости и транспортных расходов.

Эффект от падения курса будет виден в финансовых результатах за 2 полугодие 2023 года, которые будут опубликованы только в феврале-марте 2024 года.

Наши предпочтения в сырьевом секторе

Нефтегазовый сектор: «Лукойл» и «Татнефть». Стабильные цены на нефть, снижение дисконта Urals, дешевая оценка по мультипликаторам относительно исторических значений, самые высокие дивиденды на российском рынке.

Дивидендные истории: НЛМК и «Северсталь». Возобновление дивидендов – вопрос времени. На конец 2023 года чистая денежная позиция у компаний будет составлять 0,5х EBITDA. Доходность FCF составляет около 15%.

Голубые фишки: «Норникель». По мере притока ликвидности на российский рынок в фокусе будут крупные качественные голубые фишки. «Норникель», вероятно, может последовать за «Лукойлом» и «Магнитом» в выкупе своих бумаг у нерезидентов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба