2 октября 2023 investing.com Крамер Майкл

На этой неделе в США будет опубликовано большое количество макроэкономических данных, начиная с отчета ISM для производственного сектора, который ожидается сегодня в 10:00 ET (17:00 мск). На 11:00 ET (18:00 мск) запланирована панельная дискуссия с участием председателя ФРС Джерома Пауэлла и президента ФРБ Филадельфия Патрика Харкера.

В конце недели будут опубликованы данные по числу рабочих мест вне сельского хозяйства за сентябрь. Их будут предварять данные JOLTS (вторник), отчет ADP по занятости и отчет ISM для сектора услуг (среда), а также данные по заявкам на пособие по безработице (четверг).

Решающее значение имеют сегодняшние заявления Пауэлла. Правда трудно себе представить, что они будут сильно отличаться от того, о чем говорил глава ФРС на заседании центробанка примерно две недели назад. Программа мероприятия включает сессию вопросов и ответов с лидерами деловых кругов региона, так что в числе обсуждаемых тем, вероятно, снова окажутся ценовая стабильность и дисбалансы на рынке труда.

Президент ФРБ Нью-Йорка Джон Уильям в прошлую пятницу (29 сентября) просигнализировал о том, что процентные ставки центробанка близки к пиковому уровню. При этом он подчеркнул, что ставки, вероятно, будут оставаться ограничительными в течение довольно длительного периода времени. Некоторые связали падение рынка в пятницу именно с этими комментариями.

S&P 500 – 15-минутный таймфрейм

Долговой рынок по-прежнему пытается осмыслить слова Уильяма. Чем больше ФРС говорит о завершении цикла повышении ставок, тем сильнее растут номинальные ставки и реальная доходность. В этом, возможно, проявляется мнение рынка о том, что ставки недостаточно ограничительные, и нейтральный уровень должен быть выше, чем предполагает ФРС.

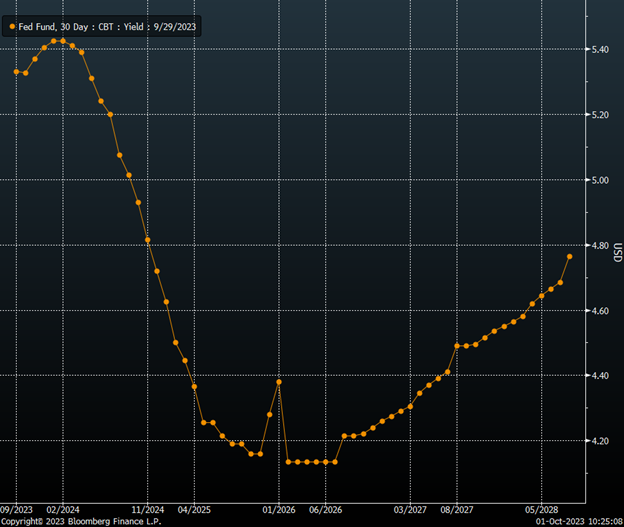

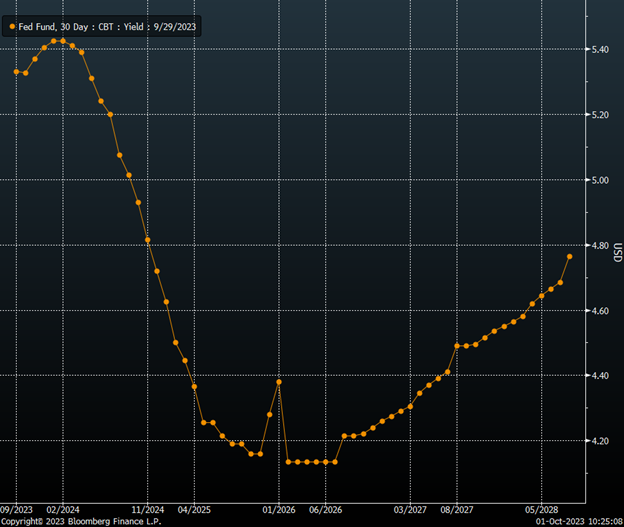

Достаточно взглянуть на кривую ставки по федеральным фондам ФРС, чтобы осознать, что, по мнению рынка, ставка не опустится ниже 4,1% раньше августа 2028 года, тогда как ФРС прогнозирует уровень 2,5% на долгосрочный период.

Ставка по федеральным фондам ФРС

Именно поэтому, видимо, сейчас растет 30-летний безубыточный уровень инфляции. Он уже поднялся выше среднего значения за последние три года и вот-вот превысит одно стандартное отклонение. Некоторые наблюдатели связывают происходящее с ростом цен на нефть, но этот тренд наблюдается с мая, то есть он появился еще до начала нефтяного ралли.

30-летний уровень безубыточной инфляции

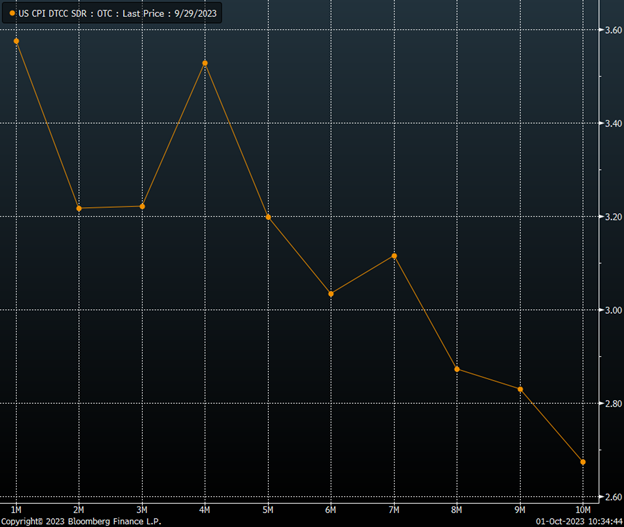

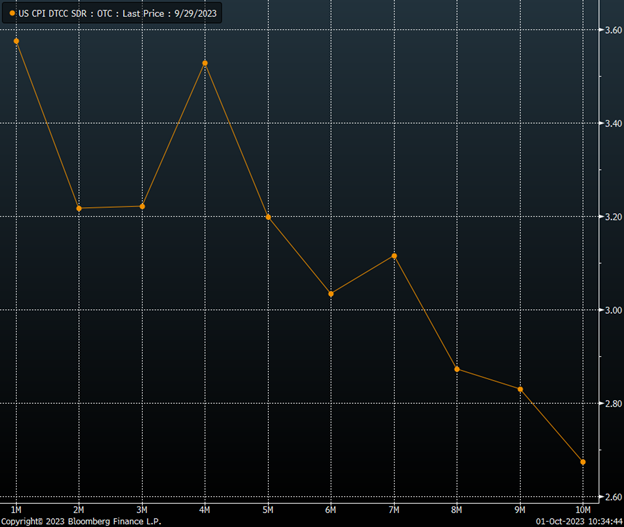

Видимо, по этой же причине рынок инфляционных свопов по состоянию на пятницу показывал, что ИПЦ будет оставаться выше 3% до апреля следующего года и опустится к уровню 3,0%, наблюдавшемуся в июне 2023 года, лишь в мае 2024 года.

ИПЦ США

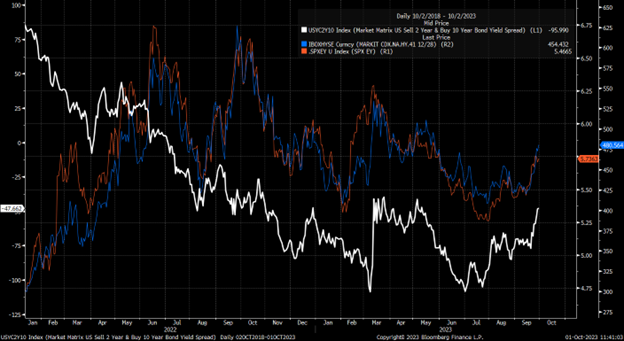

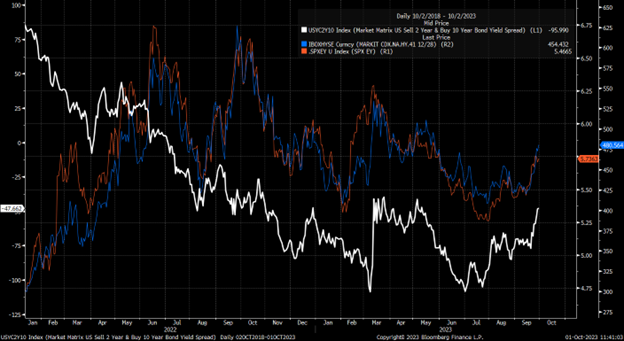

Это значит, что доходность на длинном конце кривой, вероятно, будет расти на фоне усиливающейся осторожности ФРС в отношении повышения ставок на коротком конце кривой, в результате чего кривая трежерис станет более крутой. Этот же тренд уже нашел проявление в увеличении спреда 10-летних и 2-летних трежерис, при котором (доходность 10-летних трежерис догоняет доходность 2-летних облигаций.

Учитывая технические индикаторы, спред может увеличиться с текущих -47 базисных пунктов примерно до диапазона между -35 и -25 базисных пунктов. Если доходность 2-летних трежерис останется примерно неизменной, а доходность 10-летних трежерис продолжит расти, то последняя может увеличиться примерно на 15–20 базисных пунктов с текущих 4,58% приблизительно до 4,75–4,80%.

Спред между доходностью 10-летних и 2-летних трежерис

Тот факт, что кривая доходности снова становится более крутой, похоже, оказывает существенное влияние на направление рынка акций. Что примечательно, индекс спреда высокодоходных кредитных дефолтных свопов (CDX) изменяется в тандеме со спредом доходности 10-летних и 2-летних трежерис с июня 2022 года, причем с марта текущего года эта корреляция, похоже, усиливается. Еще дольше сохраняется аналогичная корреляция с доходностью прибыли S&P 500.

Индекс спреда высокодоходных кредитных дефолтных свопов CDX

Более того, индекс высокодоходных кредитных дефолтных свопов CDX, похоже, превысил ключевой нисходящий тренд и поднялся выше важных уровней сопротивления. Не исключено, что дальше индикатор вырастет до диапазона 500–525.

Индекс высокодоходных кредитных дефолтных свопов CDX

Между тем, судя по техническим паттернам, доходность прибыли S&P 500 движется сейчас по восходящей траектории, из района 5,6% в сторону 5,85–5,90%. На первый взгляд это может показаться незначительным, и все же эти цифры соответствуют снижению коэффициента P/E для S&P 500 с 17,9 до 16,9. Это означает снижение S&P 500 примерно на 5,5% с текущего уровня.

Доходность прибыли S&P 500

Положительный момент для S&P 500 на этой неделе заключается в том, что индекс снижается уже четыре недели подряд. Пять недель подряд его падения продолжаются относительно редко. С учетом этого на текущей неделе не исключено восстановление.

Самой очевидной целью при отскоке будет отметка 4400, совпадающая с гэпом от 20 сентября и уровнем коррекции на 61,8% падения, начавшегося примерно во время заседания ФРС. Если же индекс пробьет недавние минимумы на 4240, далее он может упасть примерно до 4195.

S&P 500 – 15-минутный таймфрейм

В конце недели будут опубликованы данные по числу рабочих мест вне сельского хозяйства за сентябрь. Их будут предварять данные JOLTS (вторник), отчет ADP по занятости и отчет ISM для сектора услуг (среда), а также данные по заявкам на пособие по безработице (четверг).

Решающее значение имеют сегодняшние заявления Пауэлла. Правда трудно себе представить, что они будут сильно отличаться от того, о чем говорил глава ФРС на заседании центробанка примерно две недели назад. Программа мероприятия включает сессию вопросов и ответов с лидерами деловых кругов региона, так что в числе обсуждаемых тем, вероятно, снова окажутся ценовая стабильность и дисбалансы на рынке труда.

Президент ФРБ Нью-Йорка Джон Уильям в прошлую пятницу (29 сентября) просигнализировал о том, что процентные ставки центробанка близки к пиковому уровню. При этом он подчеркнул, что ставки, вероятно, будут оставаться ограничительными в течение довольно длительного периода времени. Некоторые связали падение рынка в пятницу именно с этими комментариями.

S&P 500 – 15-минутный таймфрейм

Долговой рынок по-прежнему пытается осмыслить слова Уильяма. Чем больше ФРС говорит о завершении цикла повышении ставок, тем сильнее растут номинальные ставки и реальная доходность. В этом, возможно, проявляется мнение рынка о том, что ставки недостаточно ограничительные, и нейтральный уровень должен быть выше, чем предполагает ФРС.

Достаточно взглянуть на кривую ставки по федеральным фондам ФРС, чтобы осознать, что, по мнению рынка, ставка не опустится ниже 4,1% раньше августа 2028 года, тогда как ФРС прогнозирует уровень 2,5% на долгосрочный период.

Ставка по федеральным фондам ФРС

Именно поэтому, видимо, сейчас растет 30-летний безубыточный уровень инфляции. Он уже поднялся выше среднего значения за последние три года и вот-вот превысит одно стандартное отклонение. Некоторые наблюдатели связывают происходящее с ростом цен на нефть, но этот тренд наблюдается с мая, то есть он появился еще до начала нефтяного ралли.

30-летний уровень безубыточной инфляции

Видимо, по этой же причине рынок инфляционных свопов по состоянию на пятницу показывал, что ИПЦ будет оставаться выше 3% до апреля следующего года и опустится к уровню 3,0%, наблюдавшемуся в июне 2023 года, лишь в мае 2024 года.

ИПЦ США

Это значит, что доходность на длинном конце кривой, вероятно, будет расти на фоне усиливающейся осторожности ФРС в отношении повышения ставок на коротком конце кривой, в результате чего кривая трежерис станет более крутой. Этот же тренд уже нашел проявление в увеличении спреда 10-летних и 2-летних трежерис, при котором (доходность 10-летних трежерис догоняет доходность 2-летних облигаций.

Учитывая технические индикаторы, спред может увеличиться с текущих -47 базисных пунктов примерно до диапазона между -35 и -25 базисных пунктов. Если доходность 2-летних трежерис останется примерно неизменной, а доходность 10-летних трежерис продолжит расти, то последняя может увеличиться примерно на 15–20 базисных пунктов с текущих 4,58% приблизительно до 4,75–4,80%.

Спред между доходностью 10-летних и 2-летних трежерис

Тот факт, что кривая доходности снова становится более крутой, похоже, оказывает существенное влияние на направление рынка акций. Что примечательно, индекс спреда высокодоходных кредитных дефолтных свопов (CDX) изменяется в тандеме со спредом доходности 10-летних и 2-летних трежерис с июня 2022 года, причем с марта текущего года эта корреляция, похоже, усиливается. Еще дольше сохраняется аналогичная корреляция с доходностью прибыли S&P 500.

Индекс спреда высокодоходных кредитных дефолтных свопов CDX

Более того, индекс высокодоходных кредитных дефолтных свопов CDX, похоже, превысил ключевой нисходящий тренд и поднялся выше важных уровней сопротивления. Не исключено, что дальше индикатор вырастет до диапазона 500–525.

Индекс высокодоходных кредитных дефолтных свопов CDX

Между тем, судя по техническим паттернам, доходность прибыли S&P 500 движется сейчас по восходящей траектории, из района 5,6% в сторону 5,85–5,90%. На первый взгляд это может показаться незначительным, и все же эти цифры соответствуют снижению коэффициента P/E для S&P 500 с 17,9 до 16,9. Это означает снижение S&P 500 примерно на 5,5% с текущего уровня.

Доходность прибыли S&P 500

Положительный момент для S&P 500 на этой неделе заключается в том, что индекс снижается уже четыре недели подряд. Пять недель подряд его падения продолжаются относительно редко. С учетом этого на текущей неделе не исключено восстановление.

Самой очевидной целью при отскоке будет отметка 4400, совпадающая с гэпом от 20 сентября и уровнем коррекции на 61,8% падения, начавшегося примерно во время заседания ФРС. Если же индекс пробьет недавние минимумы на 4240, далее он может упасть примерно до 4195.

S&P 500 – 15-минутный таймфрейм

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба