RAZB0RKA отчета СБЕР по РСБУ Сентябрь'23.

Напомню, что результаты СБЕР в Августе были очень сильными

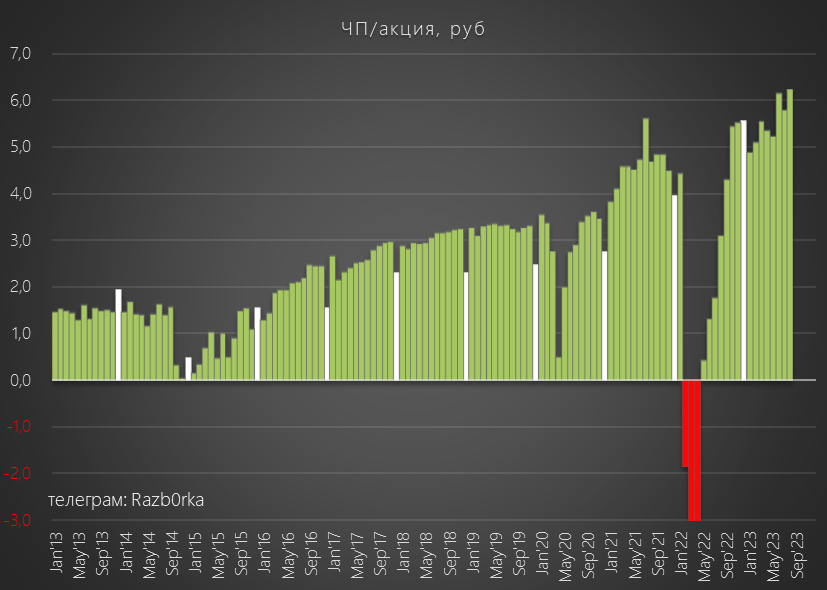

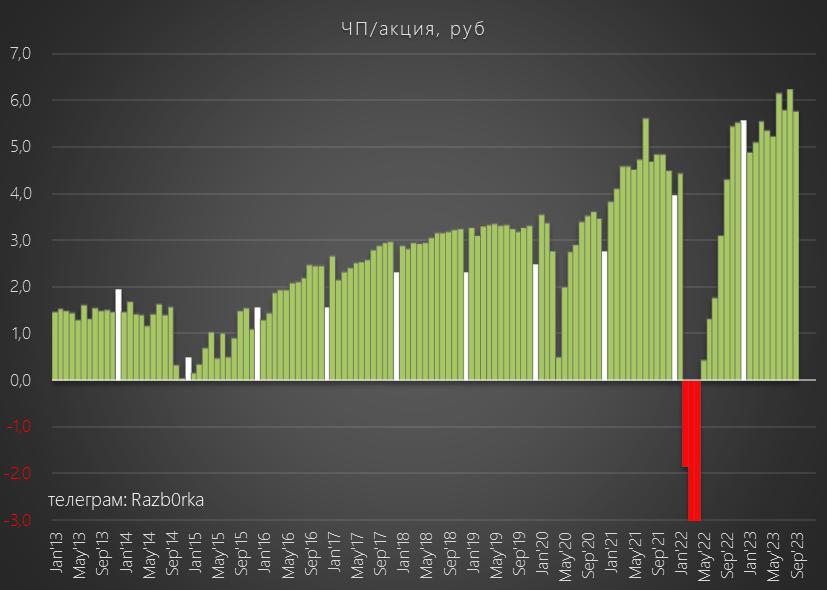

Чистая прибыль выросла до 141 млрд руб или 6.2 руб/акция

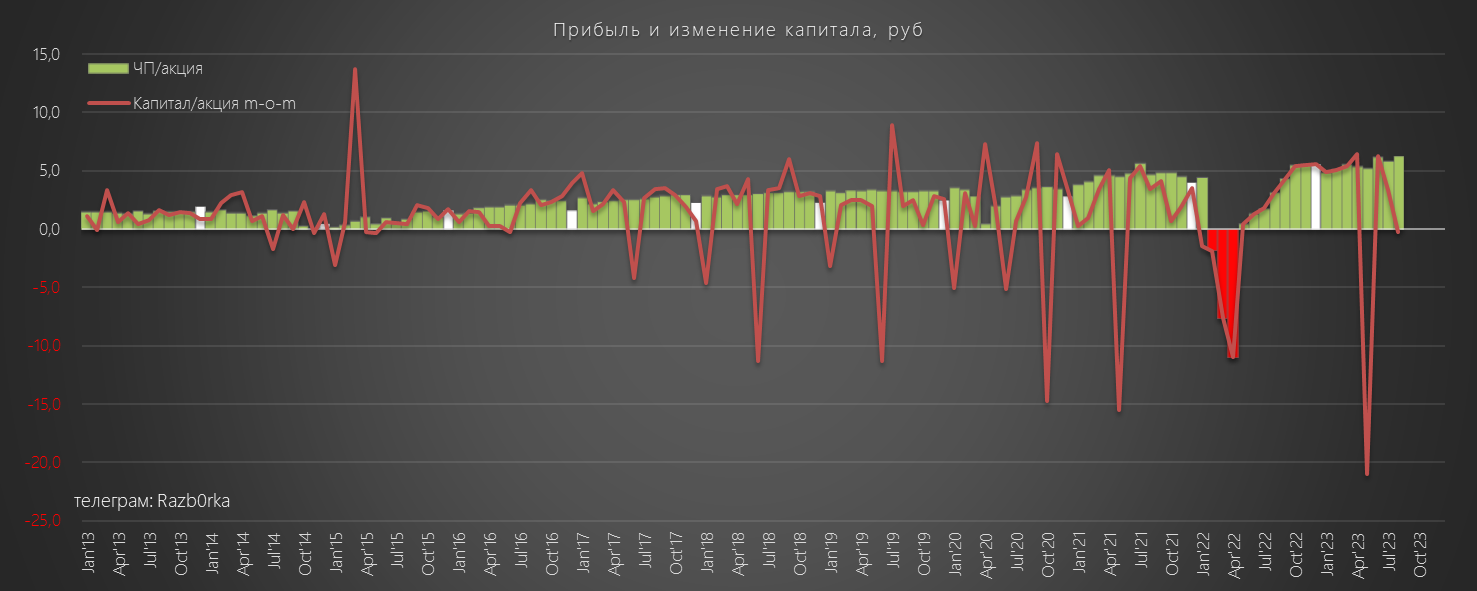

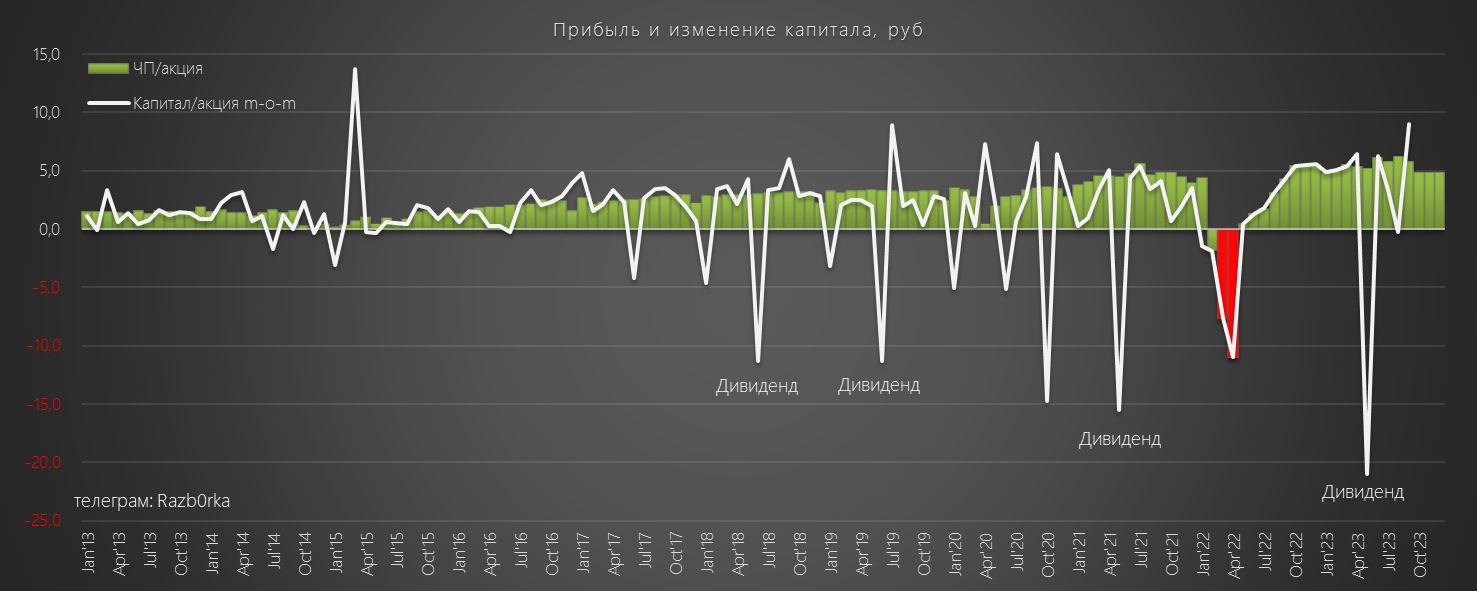

Однако, по какой-то причине эта прибыль не транслировалась в рост капитала банка, он даже немного снизился по сравнению с Июлем

Это тревожило, так как из-за бурного роста кредитного портфеля достаточность капитала снизилась до минимальных за последние годы 13%

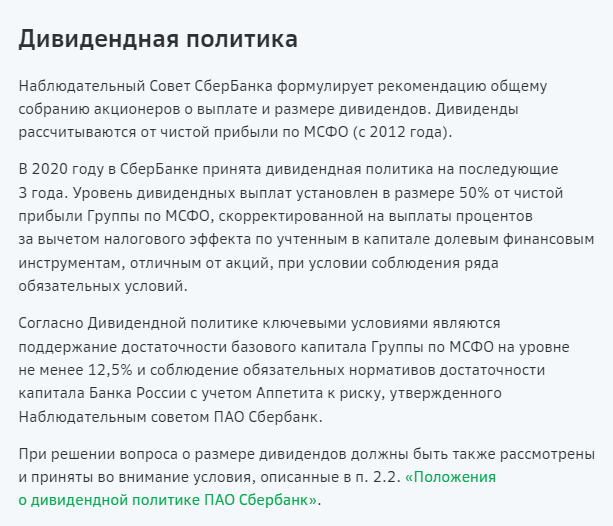

Достаточность капитала важна как с точки зрения дальнейшего роста кредитного портфеля, так и с точки зрения возможности выплаты дивидендов

Дивидендная политика требует чтобы достаточность общего капитала была не ниже 12.5% после уплаты дивидендов

Обратите внимание, что в дивполитике используется показатели МСФО, которые больше чем в РСБУ

На конец 2 квартала общий капитал банка по МСФО был 5.8 трлн руб с достаточностью 14.7%

Давайте посмотрим, что было с прибылью и капиталом банка в Сентябре

Отмечу, это был первый полный месяц в котором банк работал при ставке ЦБ 12% и пол-месяца при ставке 13%

Начнем традиционно с динамики кредитного портфеля, потом посмотрим доходы банка

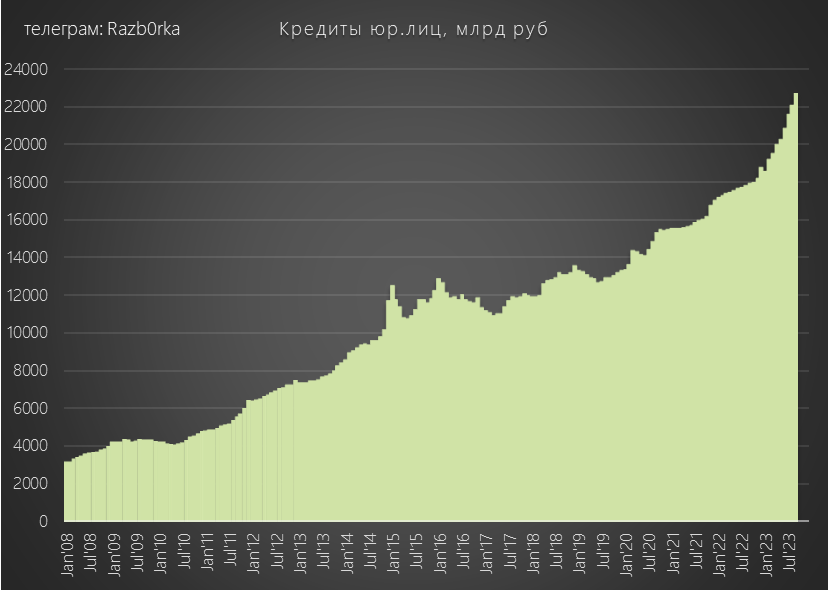

Кредиты юрлицам выросли на 2.8% за месяц и 21% с начала года до 22.7 трлн руб

За месяц юрлицам было выдано более 2 трлн руб - интересно по каким ставкам

Кредиты физлиц выросли на 3.6% за месяц и 22% с начала года до 14.7 трлн руб

Физлицам за месяц было выдано 884 млрд руб кредитов

Может быть это была хорошая инвестиционная идея брать рублевые кредиты до повышения ставки?

Рубль, а значит и эти дешевые кредиты, обесценился в 2 раза за год

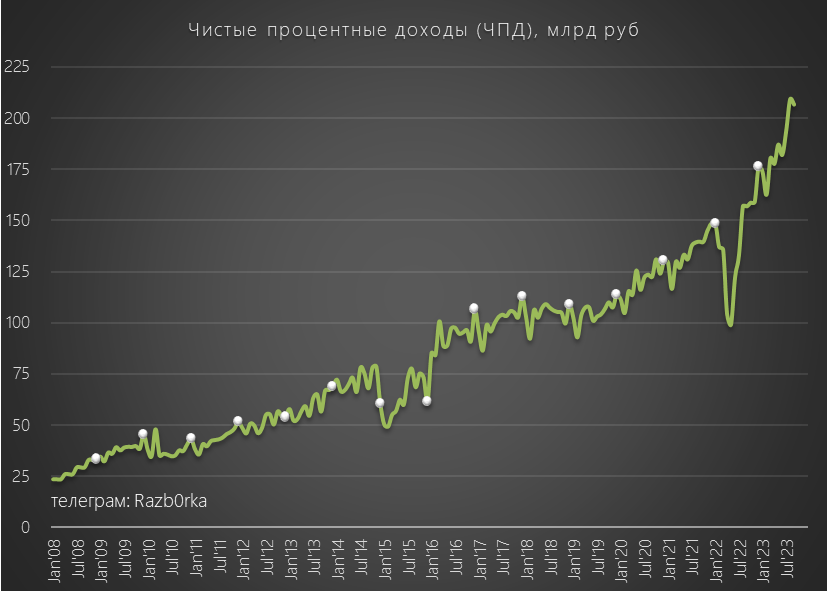

Процентные доходы СБЕР в Сентябре выросли на 26% год к году до 207 млрд руб

Но это было на 2 млрд руб меньше чем 209 млрд руб в Августе

Эффект от повышения ставки или эффект меньшего количества дней в месяце?

Наверное сочетание этих факторов, так как расчетная доходность кредитного портфеля снизилась за месяц на 0.3pp до 6.6%

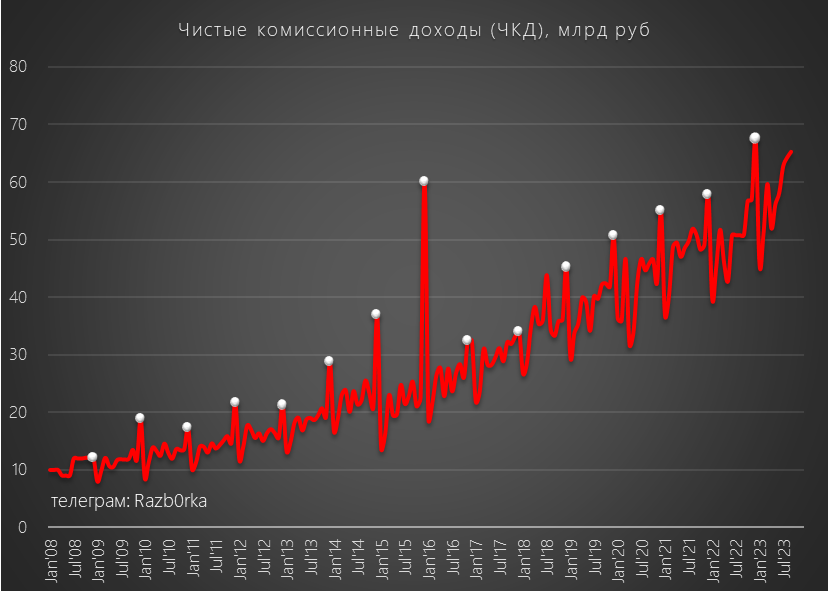

Комиссионные доходы банка выросли 12% год к году до 65 млрд руб

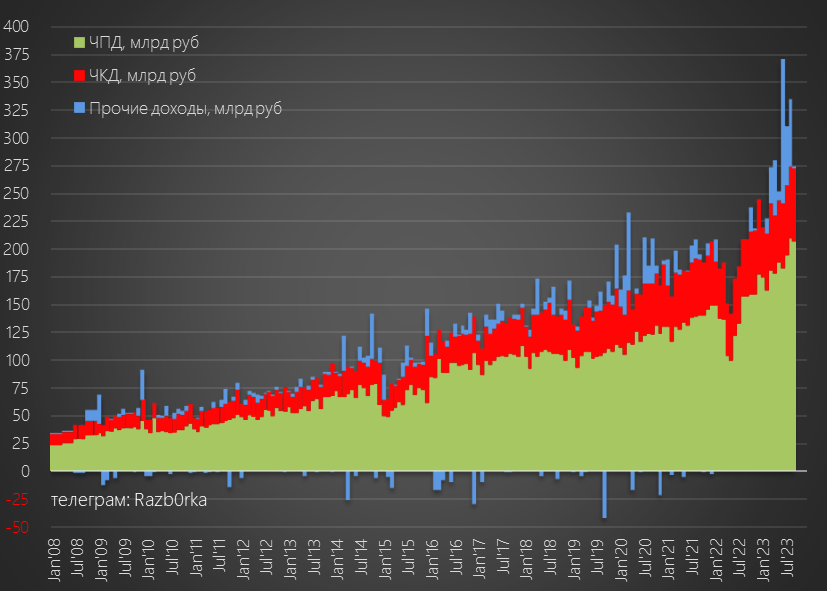

Проценты и комиссии, в отличие от предыдущих месяцев, сформировали почти всю операционную прибыль до резервов в размере 274 млрд руб

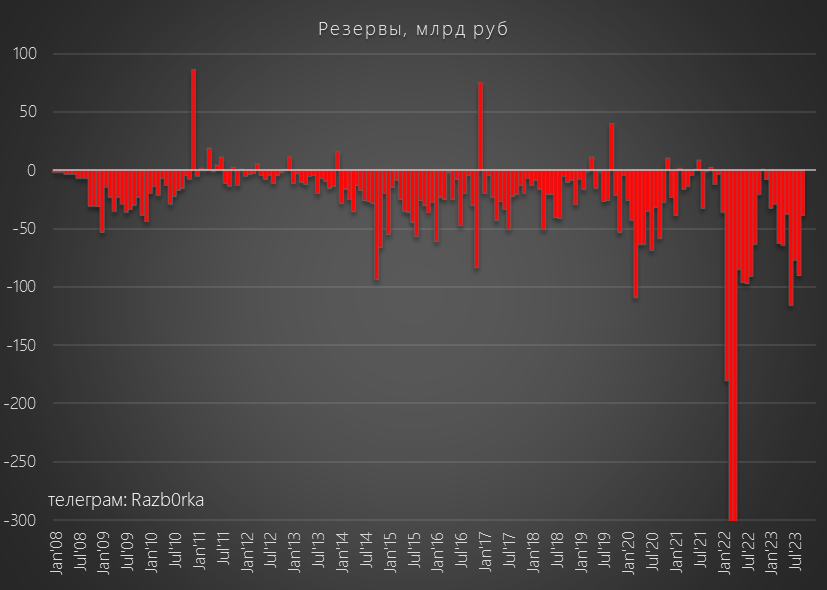

39 млрд руб отправили в резервы по кредитам - удивительно мало с учетом повышения ставки и роста кредитного портфеля

Суммарно за 9 месяцев в резервы направили 551 млрд руб прибыли

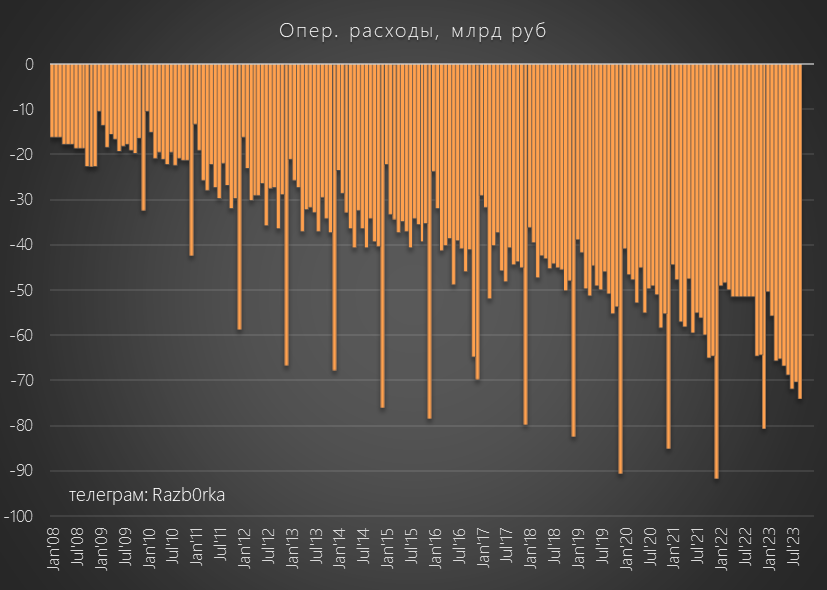

Еще 74 млрд руб ушло на операционные расходы (офисы, персонал и так далее)

По сравнению с прошлым годом эти расходы выросли на 37% и судя по всему в Декабре мы увидим рекордный столбик бонусов менеджменту

100-110 или 120 млрд руб?

Еще 30 млрд руб было выплачено государству в Сентябре в виде налога на прибыль

В результате, после резервов, операционных расходов и налога осталось 130 млрд руб или 5.8 руб/акция чистой прибыли

Очень сильный органический результат!

Прочие доходы дали в Сентябре всего 2 млрд руб, в отличие 130-53-61 млрд прочих доходов в Июне-Июле-Августе

Выглядит так, как будто бизнес банка и его прибыль стала пуленепробиваема после испытаний 2022 года!

А что там с капиталом банка?

Капитал вырос на 204 млрд руб 5.7 трлн руб

В пересчете на количество акций это 253 руб/акция собственного капитала

Получается часть прибыли Августа была признана в капитале только по итогам Сентября

Не смотря на увеличение капитала, его достаточность осталась на уровне 13%

Наверное, благодаря возможному замедлению кредитования в Октябре-Декабре, достаточность капитала должна подрасти за счет капитализации прибыли

Какая будет прибыль в этот период?

Если прибыль Сентября была сформирована без всяких скрытых "трюков", то наверное можно ожидать 110-120 млрд руб в месяц

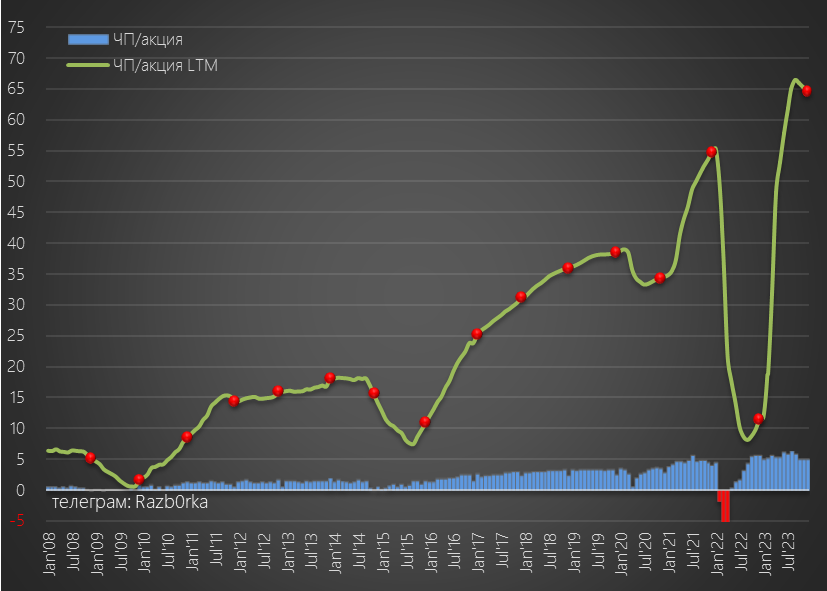

Это означает, что прогнозная прибыль банка будет около 1.5 трлн руб или 65 руб/акция

Фактическая прибыль будет зависеть от ставки ЦБ, резервов и размера декабрьских бонусов менеджмента

Акции СБЕР стоят сегодня 264 руб

Это оценка в 1 капитал банка и 4 прибыли 2023 года

Прогнозные дивиденды 32.5 руб дают доходность 12% за следующие 9 месяцев

В начале Октября менеджмент заявил, что хочет сохранить тренд роста размера дивидендов

Банк считает справедливой цену акций в 325 руб, что на 25% выше текущей цены

Возможна ли такая цена при дивиденде 32.5 руб и 10% доходности при ставке ЦБ в 14%?

Думаю, что возможна

Единственное условие, это необходимо продолжение роста прибыли банка в 2024 году

А вот с этим могут быть проблемы...

Эксперты из ВТБ заявляют, что эпоха высоких прибылей банков закончилась

Как будет на самом деле покажет время

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба