9 ноября 2023 T-Investments Жулькин Игорь

Но крупнее в этом году доходы уже не будут

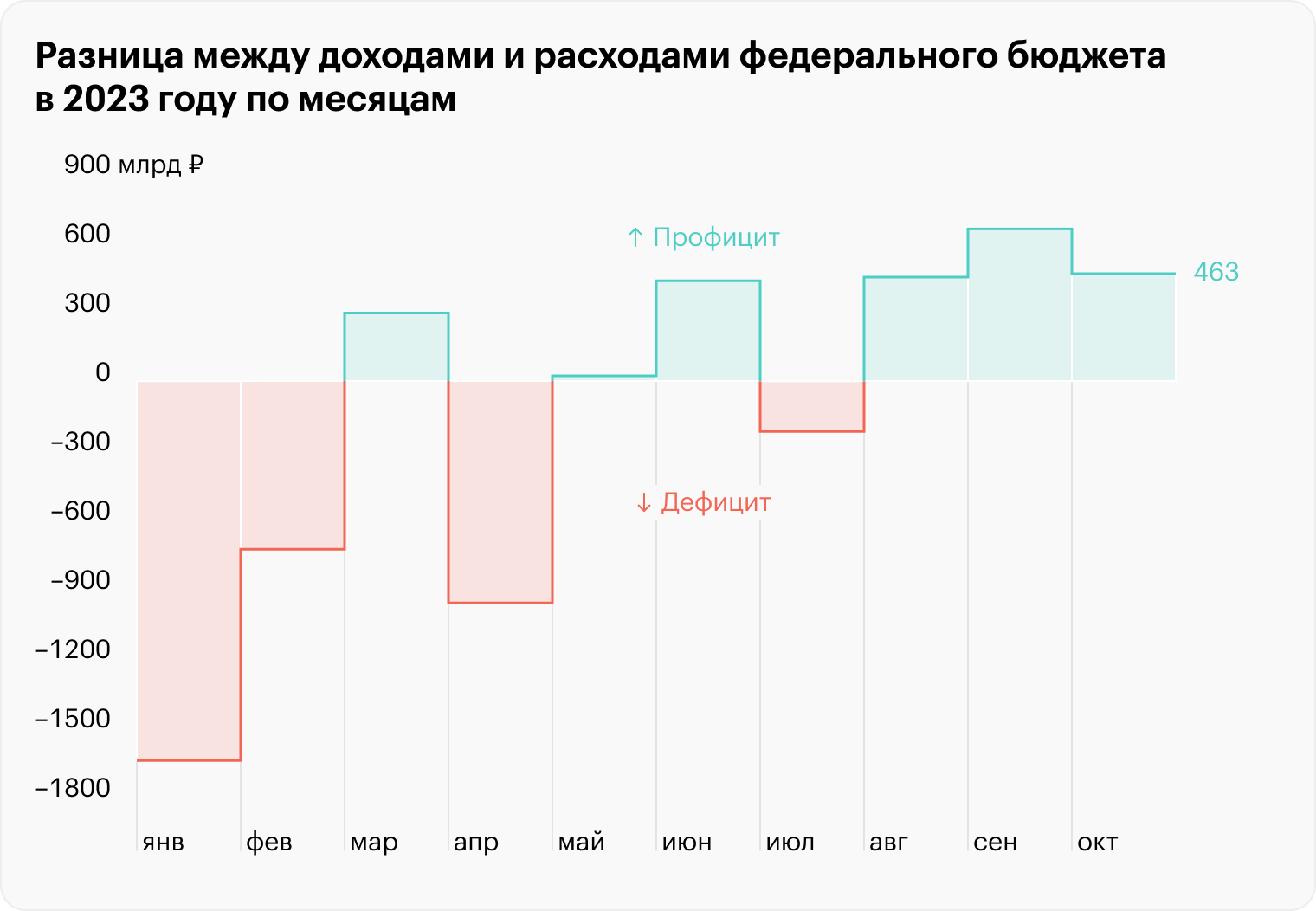

В Минфине подвели предварительные итоги исполнения федерального бюджета за январь — октябрь 2023 года. За последний месяц дефицит сократился еще на полтриллиона рублей.

Дефицит снижается третий месяц подряд на фоне роста доходов. В октябре они стали максимальными в этом году. Почти половину всех поступлений обеспечили предприятия нефтегазового сектора. Они заплатили вдвое больше, чем месяцем ранее. Но дело не в росте результатов компаний: главную роль сыграли разовые факторы, которые в этом году больше работать не будут.

Разберемся, чем вызван октябрьский налоговый бум, почему его повторения ждать не приходится и как рост бюджетных доходов влияет на курс рубля.

Почему выросли нефтегазовые доходы

В октябре 2023 бюджет пополнился за счет производителей нефти и газа на 1,64 трлн рублей, тогда как в сентябре сумма была в 2,2 раза меньше — 0,74 трлн, а в целом за год выше 0,81 трлн она не поднималась ни разу.

Такой резкий рост доходов стал возможен по совокупности причин, которые в октябре сложились воедино — максимально удачно для российского бюджета.

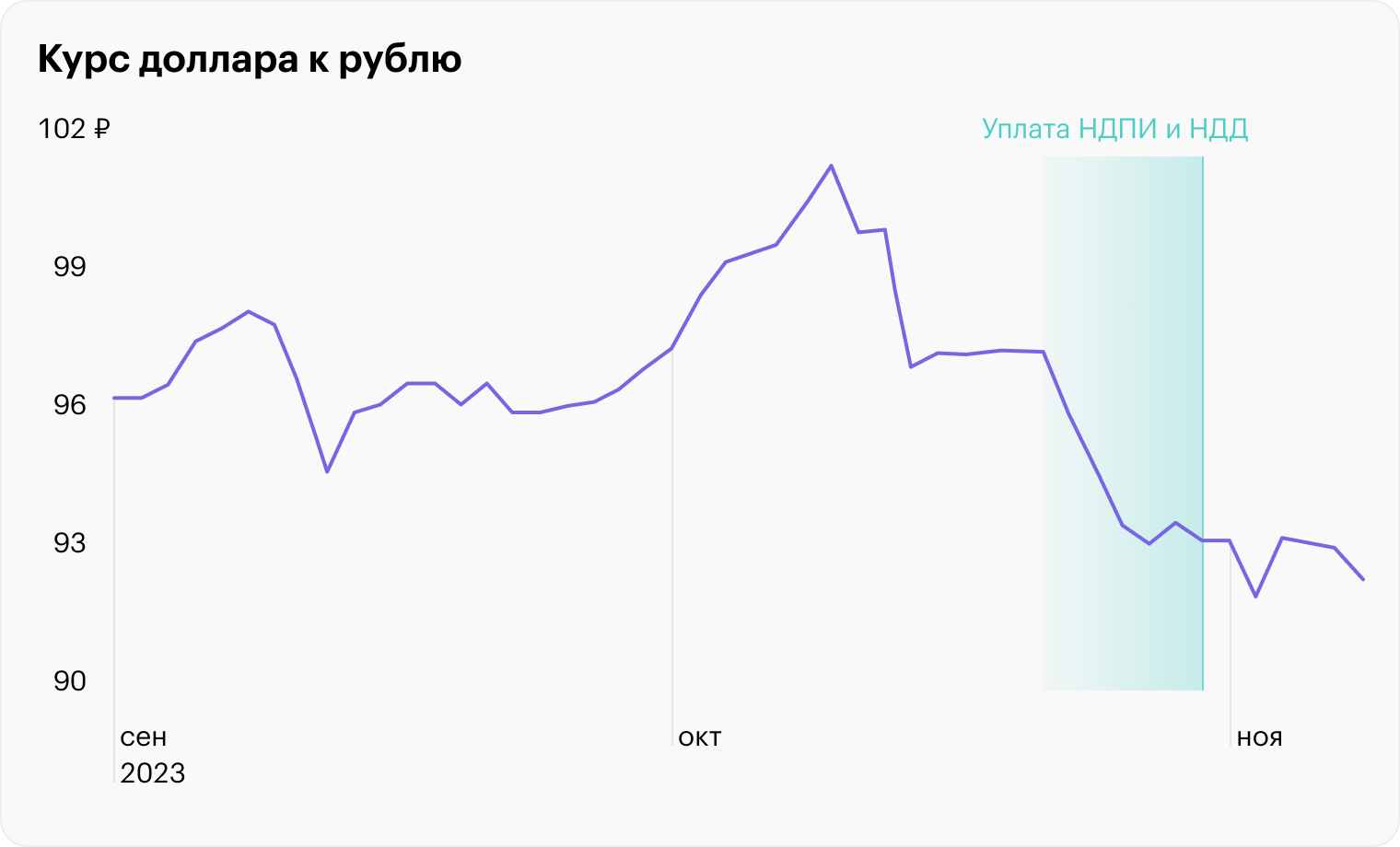

Дорогая нефть и дешевый рубль. В сентябре, по которому считаются октябрьские нефтегазовые налоги, российская нефть марки Urals достигла пиковой для этого года цены, преодолев отметку в 83 $ за баррель. Одновременно с этим среднемесячный курс доллара вырос до 97 ₽. И то и другое намного выше значений предыдущих периодов, что привело к значительному росту рублевых доходов экспортеров сырья и их отчислений в бюджет.

Уже само по себе ослабление курса на 1 ₽ дает российскому бюджету порядка 150 млрд рублей дополнительных доходов в течение года, подсчитал аналитик Bloomberg Economics Александр Исаков. А рост стоимости нефти на 1 $ приносит более 2 млрд долларов поступлений сверху. С января, когда конъюнктура рынка была наихудшей для бюджета в этом году, курс доллара вырос на 27 ₽, а цена на нефть — на 34 $.

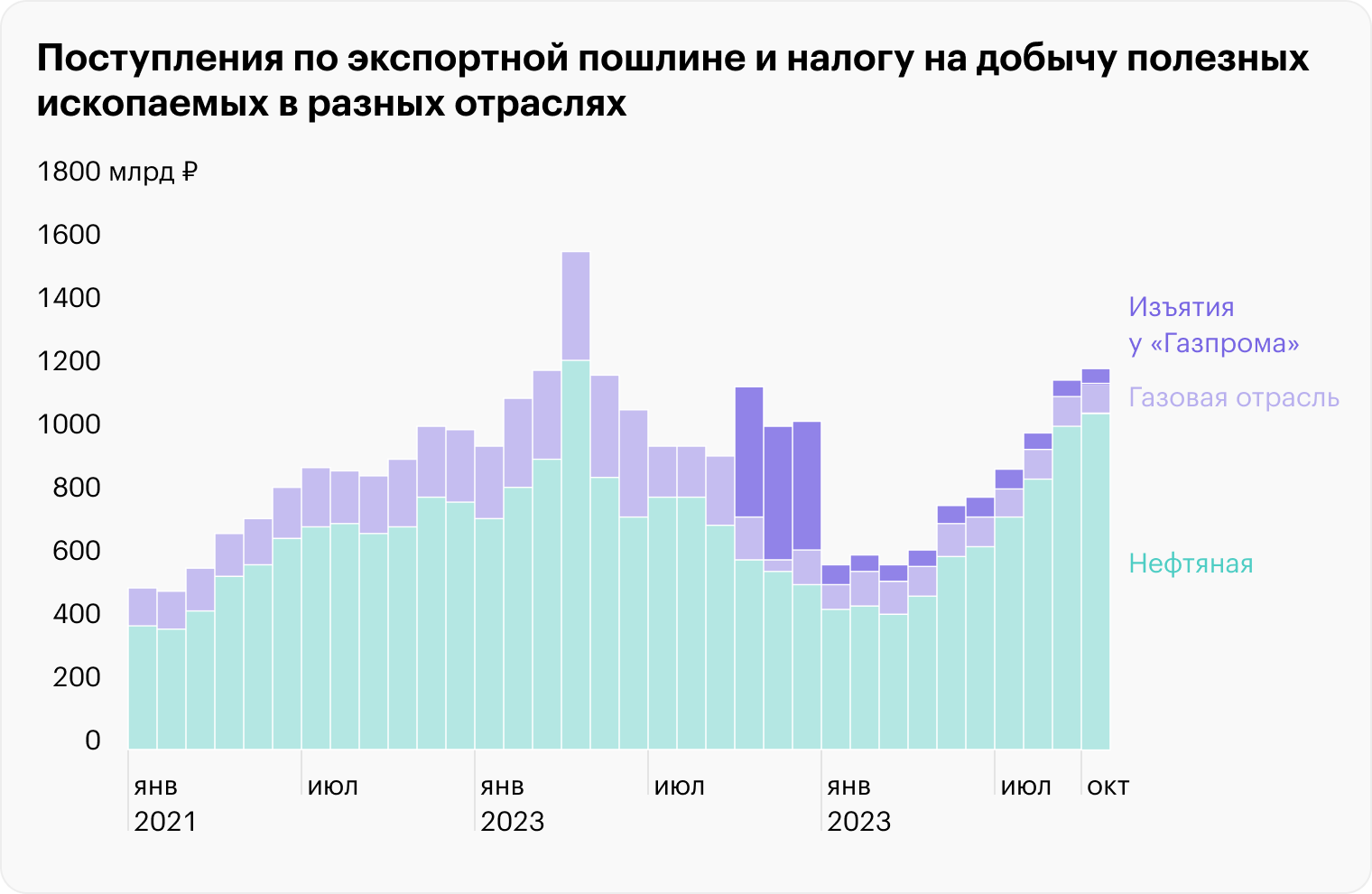

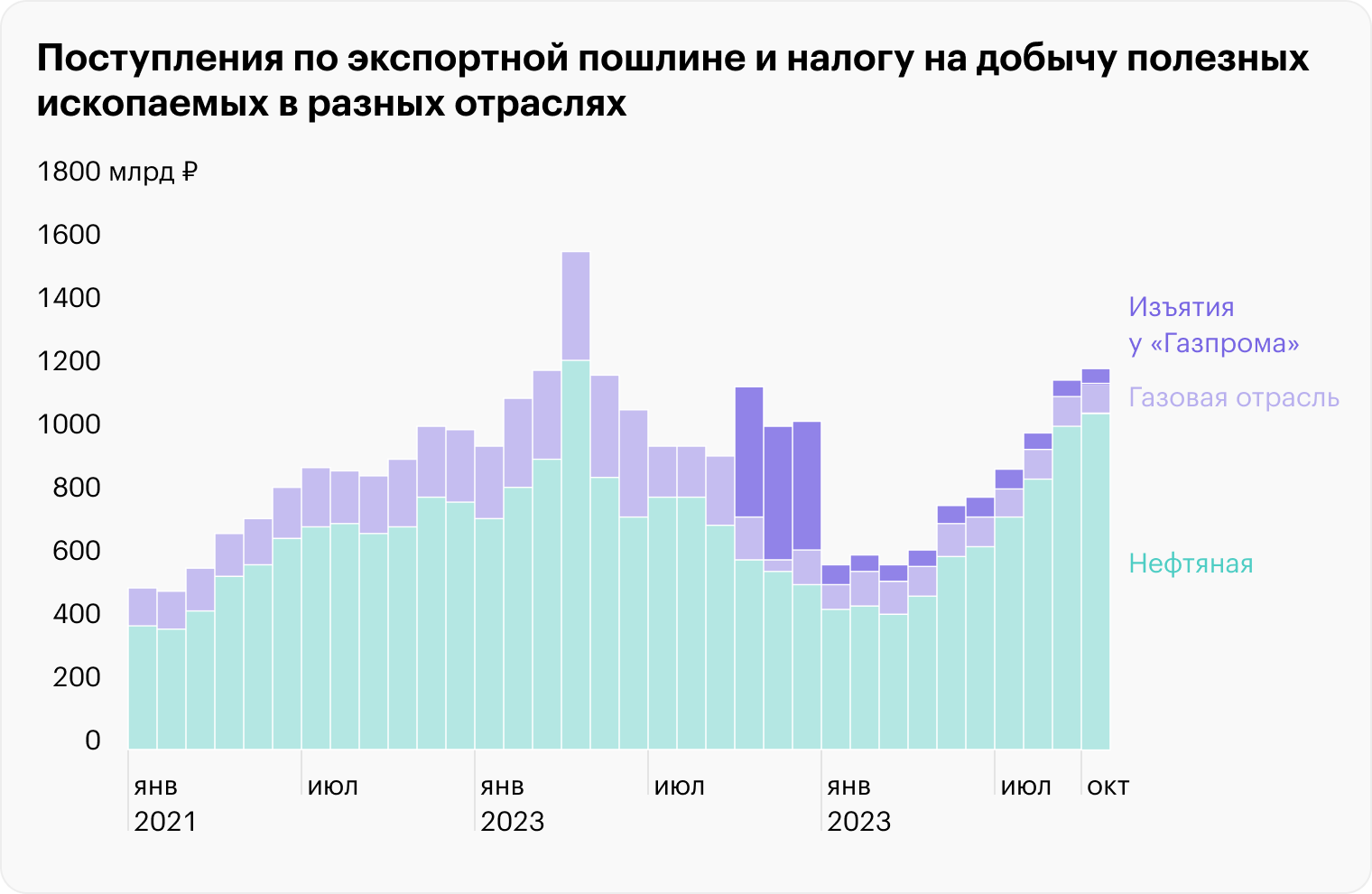

В итоге поступления по экспортной пошлине и налогу на добычу полезных ископаемых (НДПИ) в октябре 2023 года выросли в два раза по сравнению с показателями первых месяцев года. Причем львиную долю этих доходов дали нефтяные компании, а газовая отрасль в этом году сильно просела на фоне снижения мировых цен и сокращения экспорта. Так, по данным Европейской сети операторов газотранспортных систем, экспорт «Газпрома» в Евросоюз по итогам января — сентября 2023 года сократился втрое в сравнении с аналогичным отрезком 2022.

Уплата квартального НДД. Налог на дополнительный доход (НДД) сырьевые компании платят при добыче углеводородов на определенных месторождениях. В отличие от НДПИ, который рассчитывается по объемам добычи, НДД напрямую зависит от выручки, а потому сильнее привязан к ценам на нефть.

Только этот налог принес в октябре 593 млрд рублей, то есть 36% всех нефтегазовых доходов бюджета. Но больше рассчитывать на него в этом году не приходится: следующие выплаты НДД поступят теперь уже в 2024 году. Так что в ноябре сокращение доходов неизбежно.

Неработающий демпфер. В сентябре бюджет недосчитался порядка 300 млрд рублей, которые перечислили нефтеперерабатывающим компаниям в качестве компенсации за недополученную прибыль по топливному демпферу

. В октябре таких выплат не было совсем, потому что месяцем ранее биржевые цены на нефтепродукты вышли за допустимые этим механизмом пределы. Удорожание оказалось настолько сильным, что власти пошли на ограничение экспорта топлива.

Но это тоже разовый фактор — уже в ноябре выплаты по демпферу возобновятся и будут сокращать нефтегазовые доходы российского бюджета.

Как сокращается дефицит

Общие доходы российского бюджета в октябре стали максимальными с начала 2023 года и составили 3,37 трлн рублей. Это больше, чем за январь и февраль, вместе взятые, и почти на четверть больше показателя сентября.

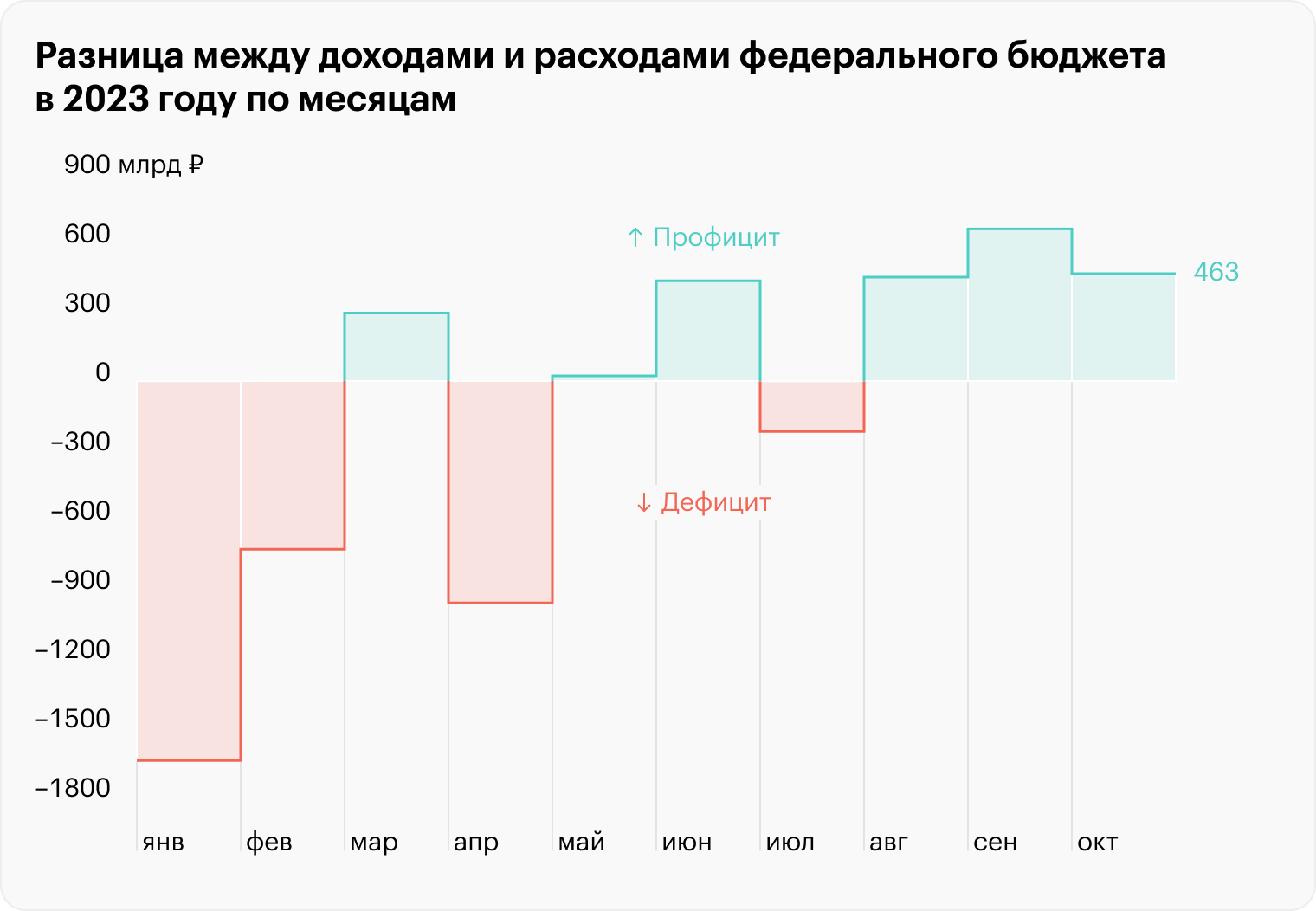

Такой существенный рост поступлений закономерно привел к сокращению накопленного с начала года дефицита. По итогам октября он уменьшился до 1,2 трлн рублей — после 1,7 трлн месяцем ранее.

Дефицита могло бы не стать вовсе, если бы вместе с ростом доходов сократились расходы. Но правительство, напротив, значительно нарастило траты — на 40% по отношению к сентябрю. Расходы госказны превысили 2,9 трлн рублей — это максимум с апреля этого года. С мая по сентябрь траты были гораздо более умеренными — в среднем по 2,1 трлн в месяц.

С чем связан октябрьский рост расходов, Минфин не раскрывает. Но в целом такая динамика характерна для последнего квартала: на конец года обычно приходится максимальный объем трат. Так, в ноябре и декабре 2022 года государство израсходовало больше 9,3 трлн рублей, или 30% от годового объема.

Под конец этого года траты ожидаются более умеренными, но тоже будут крупнее, чем в предыдущие месяцы. Если исходить из годового плана Минфина по расходам, в ноябре и декабре 2023 года государство намерено тратить в среднем по 4 трлн рублей в месяц. Это на треть больше максимальных трат в предыдущие месяцы.

Общий объем расходов по итогам года превысит 32,5 трлн рублей. Это ощутимо больше утвержденных в законе о бюджете 29,1 трлн. Дополнительные траты правительство может позволить себе благодаря значительному росту доходов, не связанных с добычей углеводородов. По НДС, налогу на прибыль и прочим поступлениям рост по итогам 10 месяцев составил 29% по сравнению с результатами прошлого года, в то время как нефтегазовые доходы сократились почти на четверть.

Как ситуация с бюджетом влияет на курс рубля

В российской бюджетной системе есть правило, которое должно сглаживать колебания курса национальной валюты при росте и падении доходов. Когда поступления от сырьевого экспорта превышают определенную величину, Минфин должен покупать валюту на сумму превышения и пополнять за счет нее Фонд национального благосостояния.

То есть чем выше доходы, тем больше интервенции, которые при прочих равных должны ослаблять рубль. По логике бюджетного правила это должно сдерживать его от излишнего укрепления на фоне роста продаж валюты со стороны экспортеров, которые, собственно, и обеспечивают эти сверхдоходы. Так на валютном рынке должны сосуществовать две нейтрализующие друг друга силы.

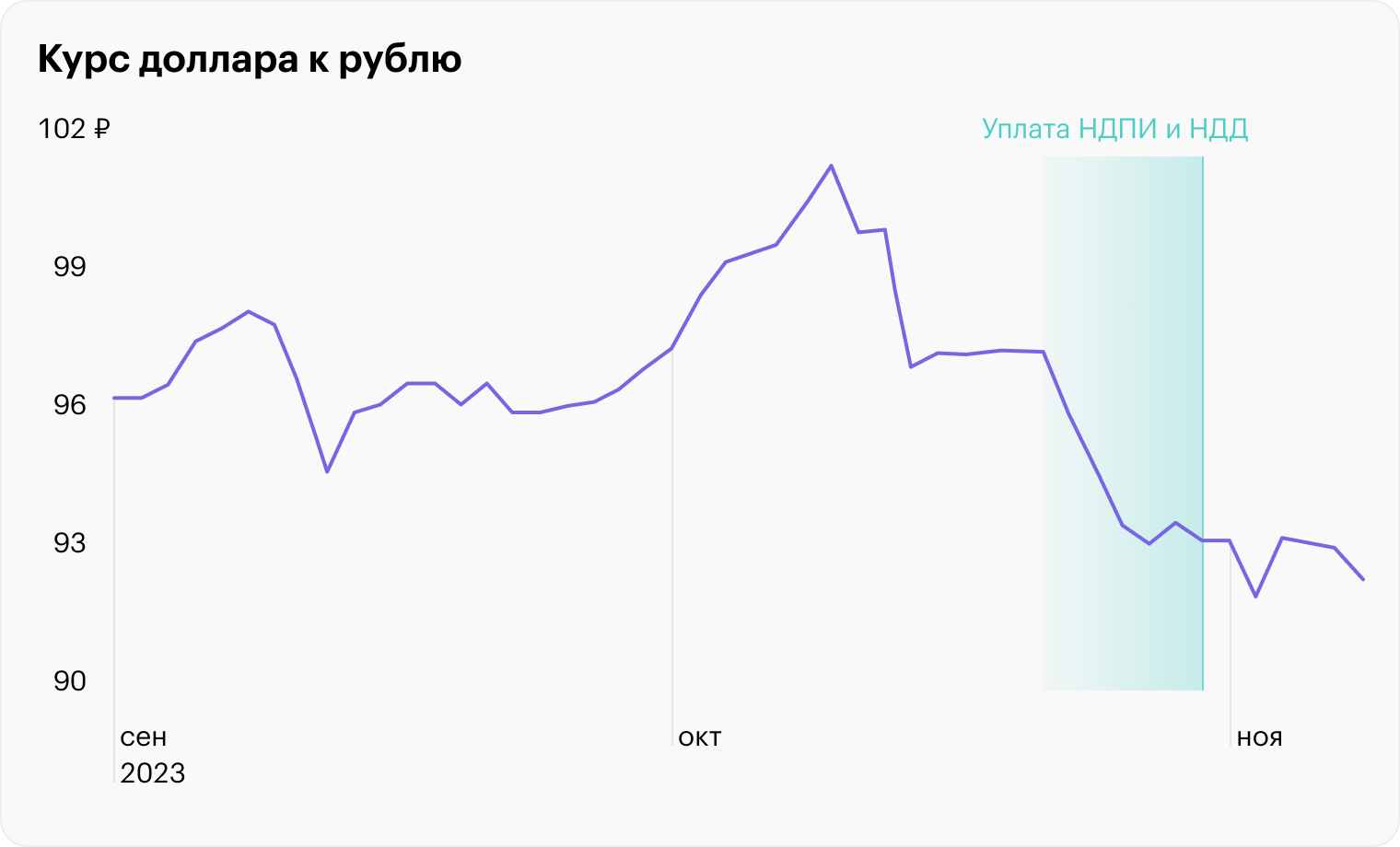

Но в этом году бюджетное правило сломалось: летом рубль ослаб настолько, что ЦБ отказался от биржевых покупок в пользу Минфина. Если бы не это решение, то с октября по декабрь власти закупили бы китайских юаней на триллион рублей. Это большой дополнительный спрос, который бы точно повлиял на курс, и мы бы наверняка не увидели того укрепления рубля, которое происходит с середины октября.

Интересно, что валюту в ФНБ все равно продолжают зачислять. ЦБ просто переписывает деньги внутри своего баланса — с рублевых счетов на валютные. Получается эмиссия наоборот: рубли из экономики абсорбируются в резервы, а наружу ничего при этом взамен не выводится.

Важно помнить, что решение регулятора об отмене покупок валюты временное и действует до конца 2023 года. То есть уже с января он может вернуться на рынок. Но с другой стороны, ничего не мешает продлить заморозку, если того будет требовать ситуация. Курс рубля хоть и формально считается в России плавающим, но власти не отказывают себе в праве вмешиваться в его динамику, постоянно корректируя свои же порядки.

В Минфине подвели предварительные итоги исполнения федерального бюджета за январь — октябрь 2023 года. За последний месяц дефицит сократился еще на полтриллиона рублей.

Дефицит снижается третий месяц подряд на фоне роста доходов. В октябре они стали максимальными в этом году. Почти половину всех поступлений обеспечили предприятия нефтегазового сектора. Они заплатили вдвое больше, чем месяцем ранее. Но дело не в росте результатов компаний: главную роль сыграли разовые факторы, которые в этом году больше работать не будут.

Разберемся, чем вызван октябрьский налоговый бум, почему его повторения ждать не приходится и как рост бюджетных доходов влияет на курс рубля.

Почему выросли нефтегазовые доходы

В октябре 2023 бюджет пополнился за счет производителей нефти и газа на 1,64 трлн рублей, тогда как в сентябре сумма была в 2,2 раза меньше — 0,74 трлн, а в целом за год выше 0,81 трлн она не поднималась ни разу.

Такой резкий рост доходов стал возможен по совокупности причин, которые в октябре сложились воедино — максимально удачно для российского бюджета.

Дорогая нефть и дешевый рубль. В сентябре, по которому считаются октябрьские нефтегазовые налоги, российская нефть марки Urals достигла пиковой для этого года цены, преодолев отметку в 83 $ за баррель. Одновременно с этим среднемесячный курс доллара вырос до 97 ₽. И то и другое намного выше значений предыдущих периодов, что привело к значительному росту рублевых доходов экспортеров сырья и их отчислений в бюджет.

Уже само по себе ослабление курса на 1 ₽ дает российскому бюджету порядка 150 млрд рублей дополнительных доходов в течение года, подсчитал аналитик Bloomberg Economics Александр Исаков. А рост стоимости нефти на 1 $ приносит более 2 млрд долларов поступлений сверху. С января, когда конъюнктура рынка была наихудшей для бюджета в этом году, курс доллара вырос на 27 ₽, а цена на нефть — на 34 $.

В итоге поступления по экспортной пошлине и налогу на добычу полезных ископаемых (НДПИ) в октябре 2023 года выросли в два раза по сравнению с показателями первых месяцев года. Причем львиную долю этих доходов дали нефтяные компании, а газовая отрасль в этом году сильно просела на фоне снижения мировых цен и сокращения экспорта. Так, по данным Европейской сети операторов газотранспортных систем, экспорт «Газпрома» в Евросоюз по итогам января — сентября 2023 года сократился втрое в сравнении с аналогичным отрезком 2022.

Уплата квартального НДД. Налог на дополнительный доход (НДД) сырьевые компании платят при добыче углеводородов на определенных месторождениях. В отличие от НДПИ, который рассчитывается по объемам добычи, НДД напрямую зависит от выручки, а потому сильнее привязан к ценам на нефть.

Только этот налог принес в октябре 593 млрд рублей, то есть 36% всех нефтегазовых доходов бюджета. Но больше рассчитывать на него в этом году не приходится: следующие выплаты НДД поступят теперь уже в 2024 году. Так что в ноябре сокращение доходов неизбежно.

Неработающий демпфер. В сентябре бюджет недосчитался порядка 300 млрд рублей, которые перечислили нефтеперерабатывающим компаниям в качестве компенсации за недополученную прибыль по топливному демпферу

. В октябре таких выплат не было совсем, потому что месяцем ранее биржевые цены на нефтепродукты вышли за допустимые этим механизмом пределы. Удорожание оказалось настолько сильным, что власти пошли на ограничение экспорта топлива.

Но это тоже разовый фактор — уже в ноябре выплаты по демпферу возобновятся и будут сокращать нефтегазовые доходы российского бюджета.

Как сокращается дефицит

Общие доходы российского бюджета в октябре стали максимальными с начала 2023 года и составили 3,37 трлн рублей. Это больше, чем за январь и февраль, вместе взятые, и почти на четверть больше показателя сентября.

Такой существенный рост поступлений закономерно привел к сокращению накопленного с начала года дефицита. По итогам октября он уменьшился до 1,2 трлн рублей — после 1,7 трлн месяцем ранее.

Дефицита могло бы не стать вовсе, если бы вместе с ростом доходов сократились расходы. Но правительство, напротив, значительно нарастило траты — на 40% по отношению к сентябрю. Расходы госказны превысили 2,9 трлн рублей — это максимум с апреля этого года. С мая по сентябрь траты были гораздо более умеренными — в среднем по 2,1 трлн в месяц.

С чем связан октябрьский рост расходов, Минфин не раскрывает. Но в целом такая динамика характерна для последнего квартала: на конец года обычно приходится максимальный объем трат. Так, в ноябре и декабре 2022 года государство израсходовало больше 9,3 трлн рублей, или 30% от годового объема.

Под конец этого года траты ожидаются более умеренными, но тоже будут крупнее, чем в предыдущие месяцы. Если исходить из годового плана Минфина по расходам, в ноябре и декабре 2023 года государство намерено тратить в среднем по 4 трлн рублей в месяц. Это на треть больше максимальных трат в предыдущие месяцы.

Общий объем расходов по итогам года превысит 32,5 трлн рублей. Это ощутимо больше утвержденных в законе о бюджете 29,1 трлн. Дополнительные траты правительство может позволить себе благодаря значительному росту доходов, не связанных с добычей углеводородов. По НДС, налогу на прибыль и прочим поступлениям рост по итогам 10 месяцев составил 29% по сравнению с результатами прошлого года, в то время как нефтегазовые доходы сократились почти на четверть.

Как ситуация с бюджетом влияет на курс рубля

В российской бюджетной системе есть правило, которое должно сглаживать колебания курса национальной валюты при росте и падении доходов. Когда поступления от сырьевого экспорта превышают определенную величину, Минфин должен покупать валюту на сумму превышения и пополнять за счет нее Фонд национального благосостояния.

То есть чем выше доходы, тем больше интервенции, которые при прочих равных должны ослаблять рубль. По логике бюджетного правила это должно сдерживать его от излишнего укрепления на фоне роста продаж валюты со стороны экспортеров, которые, собственно, и обеспечивают эти сверхдоходы. Так на валютном рынке должны сосуществовать две нейтрализующие друг друга силы.

Но в этом году бюджетное правило сломалось: летом рубль ослаб настолько, что ЦБ отказался от биржевых покупок в пользу Минфина. Если бы не это решение, то с октября по декабрь власти закупили бы китайских юаней на триллион рублей. Это большой дополнительный спрос, который бы точно повлиял на курс, и мы бы наверняка не увидели того укрепления рубля, которое происходит с середины октября.

Интересно, что валюту в ФНБ все равно продолжают зачислять. ЦБ просто переписывает деньги внутри своего баланса — с рублевых счетов на валютные. Получается эмиссия наоборот: рубли из экономики абсорбируются в резервы, а наружу ничего при этом взамен не выводится.

Важно помнить, что решение регулятора об отмене покупок валюты временное и действует до конца 2023 года. То есть уже с января он может вернуться на рынок. Но с другой стороны, ничего не мешает продлить заморозку, если того будет требовать ситуация. Курс рубля хоть и формально считается в России плавающим, но власти не отказывают себе в праве вмешиваться в его динамику, постоянно корректируя свои же порядки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба