27 ноября 2023 Bloomberg

Недавнее снижение доходности компенсирует потери индекса бумаг Казначейства США за 2023 год. Снижение инфляции и замедление темпа роста рабочих мест дает ФРС стимул для разворота политики

Крупнейший в мире рынок облигаций восстановился после того, как провел большую часть 2023 года под ватерлинией. Теперь многие наблюдатели за долгом США видят, что путь к реальному возрождению расчищается.

Индекс казначейских облигаций США Bloomberg в начале этого месяца сместился к положительной доходности за год, поскольку признаки замедления инфляции и умеренный рост числа рабочих мест спровоцировали ралли, в результате которого доходность эталонных облигаций упала с самого высокого уровня более чем за десятилетие. На этом пути произошли некоторые развороты, в том числе небольшой рост доходности в конце укороченной из-за праздников недели, но индекс все еще находится на том же уровне, что и в начале года, и общий тон является конструктивным.

Большинство стратегов Уолл-стрит прогнозируют, что тенденция снижения доходности сохранится и создаст основу для широкого роста в 2024 году, при этом долгосрочные ставки будут снижаться более постепенно, учитывая шквал выпуска долговых обязательств, необходимых для финансирования огромного дефицита США. Конечно, многие из этих же экспертов рынка прогнозировали большой год для облигаций в 2023 году, но этот прогноз пока не оправдался. Но есть несколько поддерживающих факторов, которые помогут им на этот раз добиться своей цели.

Инфляция продолжает снижаться, рынок труда в США постепенно охлаждается, а некогда безжалостно настроенное по-медвежьи сообщество консультантов по торговле сырьевыми товарами — группа, которая в прошлом году добилась больших успехов, делая ставки на более высокую доходность, — постепенно отказывается от медвежьих ставок. Все это происходит на фоне растущих настроений инвесторов о том, что самый агрессивный цикл повышения ставок Федеральной резервной системы за последние десятилетия завершился, поскольку некоторые ожидают, что центральный банк США перейдет к снижению ставок уже в первой половине 2024 года.

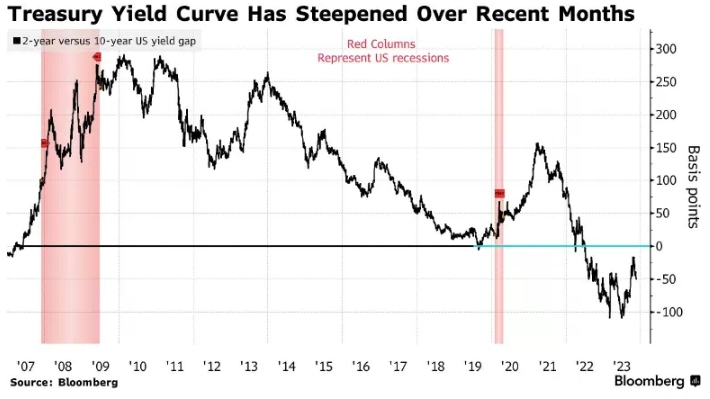

"Я не думаю, что ФРС будет быстро менять курс", но это будет "направление движения", - сказал Ашиш Шах, директор по инвестициям в государственное инвестирование Goldman Sachs Asset Management. «Это потому, что вы наблюдаете снижение инфляции, а также замедление роста экономики». Следующий год «будет годом облигаций, и они будут показывать хорошие результаты. Вы также увидите повышение крутизны кривой доходности, поскольку ожидается большое количество [новых]заимствований».

Доходность эталонных 10-летних казначейских облигаций упала чуть более чем на полпроцента после достижения 16-летнего максимума в 5,02% 23 октября и колеблется на уровне около 4,48% по состоянию на 10:10 мск понедельника. Доходность двухлетних облигаций торговалась на уровне 4,95% по сравнению с максимумом этого цикла в 5,26%, достигнутым в прошлом месяце.

На предстоящую неделю запланировано несколько выступлений ФРС, включая председателя ФРС Джерома Пауэлла. Чиновники могут сигнализировать о том, что дополнительное ужесточение остается возможным после того, как недавнее падение ставок и рост рисковых активов несколько облегчили финансовые условия, что работает против усилий центрального банка по снижению спроса.

В списке не так много важных экономических данных, хотя трейдеры получат ключевую информацию о ценовом давлении в четверг, когда правительство опубликует данные о расходах на личное потребление за октябрь. Данные, которые являются предпочтительным показателем инфляции ФРС, по прогнозам, покажут снижение темпов роста цен. На следующей неделе ожидается публикация ежемесячного отчета о занятости за ноябрь. Трейдеры будут внимательно следить за этим, особенно после того, как рост числа рабочих мест в октябре замедлился больше, чем ожидалось, и помог спровоцировать нынешний тренд на широких рынках.

Что говорят эксперты Bloomberg...

«Казначейские облигации готовы к росту в 2024 году, учитывая мнение Bloomberg Economics о том, что год начнется с рецессии, за которой последует умеренное восстановление. Спрос на казначейские облигации может превысить предложение из-за ожиданий смягчения денежно-кредитной политики и снижения инфляции, в то время как дефицит федерального бюджета по-прежнему будет вызывать беспокойство».

Хотя рост доходности в прошлом месяце, вероятно, завершился пиком на данный момент, рынок облигаций может ожидать еще больше потрясений, сказал Брайан Смедли, директор по инвестициям Cynosure Group. Это связано с тем, что руководители центральных банков вряд ли подадут сигнал о повороте к смягчению политики в ближайшее время, поскольку в ближайшие месяцы экономика будет ослабевать, но лишь медленно.

«ФРС, вероятно, сейчас скажет: «Не стоит слишком волноваться по поводу снижения ставок», — сказал Смедли в телефонном интервью. «Это игра, в которую они, вероятно, будут играть какое-то время».

Стратеги JPMorgan Chase & Co. согласны с Шахом в том, что впереди ждут лучшие возможности для бумаг с более коротким сроком погашения, отчасти потому, что они ожидают, что ФРС продолжит сокращать свой баланс в рамках количественного ужесточения, даже когда она начнет снижать ставки во второй половине 2024 года. Это окажет повышательное давление на премию за срок, или дополнительную доходность, которую инвесторы требуют для владения долгосрочными долговыми обязательствами вместо того, чтобы пролонгировать краткосрочные ценные бумаги по мере их погашения. Они советуют клиентам покупать казначейские облигации со сроком погашения от двух до пяти лет как лучший способ получения прибыли при таких обстоятельствах.

«Цена дополнительного предложения [бондов] и бюджетного дефицита должна где-то проявиться, чтобы побудить покупателей облигаций сесть за стол переговоров [с правительством]», — сказала Элла Ходжа, глава отдела инструментов с фиксированной доходностью в Newton Investment Management. Итак, «мы предпочитаем крутизну».

Чтобы получить реальный импульс, долгосрочным казначейским облигациям необходимо, чтобы экономика США впала в глубокую рецессию, добавил Ходжа.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба