Будет ли на рынке акций коррекция перед новогодним ралли в конце года?

Как же изменились настроения, ведь всего месяц назад инвесторы были уверены в возобновлении «медвежьего» рынка! Теперь они все заняты составлением списков новогодних пожеланий. В этом нет ничего удивительного, учитывая рост рынка акций на 10% за последний месяц на фоне усиления надежд на смягчение денежно-кредитной политики ФРС в следующем году. Показатели прибыли компаний остаются очень «неплохими», а экономические риски, по мнению рынка, по большей части уже учтены в котировках.

Не будем отрицать — есть и «непокорные» экономические индикаторы, но рынок, похоже, убежден, что это временное явление. Вдобавок к этому, компаниям удается перекладывать издержки на плечи потребителей, по крайней мере пока. Участники рынка полны надежд на то, что рентабельность прибыли будет оставаться высокой, а прибыль в конечном счете догонит оценки.

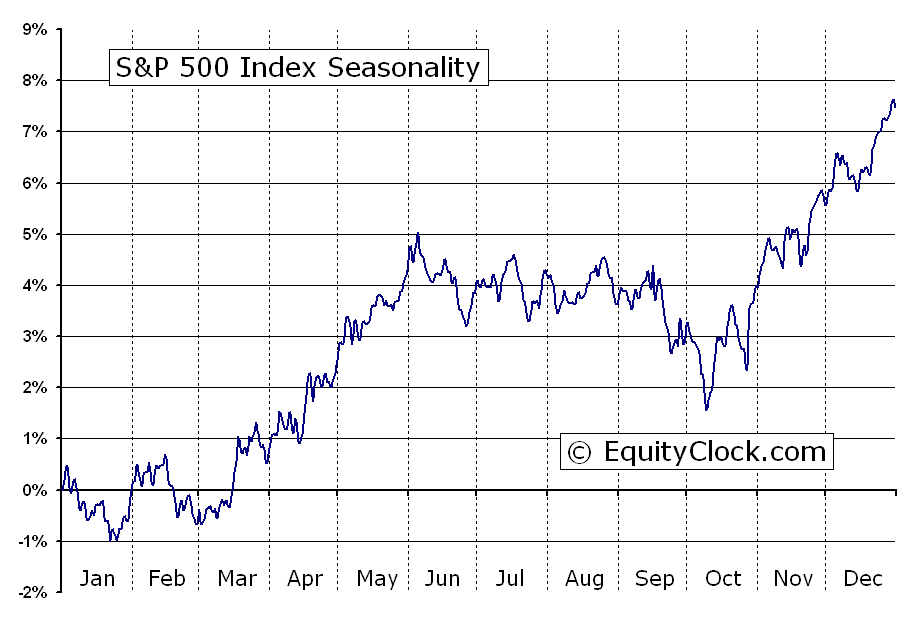

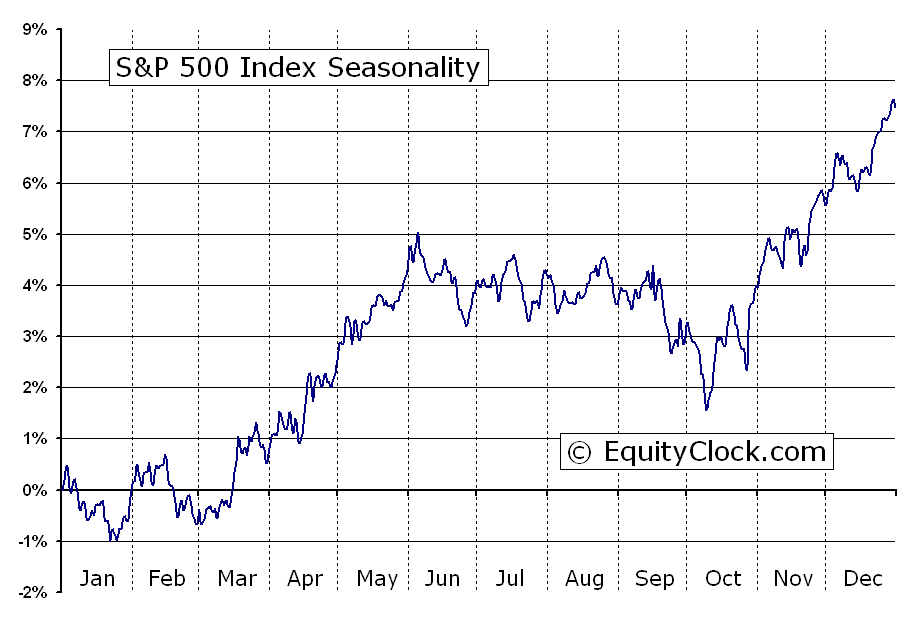

Списки пожеланий составлены, и инвесторы надеются на предновогоднее ралли. Правда им не дают покоя исторические данные. На приведенном ниже графике EquityClock.com отражена годовая «сезонность» индекса S&P 500.

Сезонность S&P 500

Беспокоиться особо не о чем — сильная коррекция на рынке акций маловероятна.

И все же, обратите внимание на спад в начале декабря.

Сначала — распределение доходов взаимных фондов

Прежде чем на Уолл-стрит начнется долгожданное предновогоднее ралли, взаимным фондам нужно будет распределить свою прибыль от прироста капитала, дивиденды и процентный доход за минувший год. Этот процесс начинается в конце ноября, но значительная доля активности приходится на первые две недели декабря. Взгляните еще раз на спад на приведенном выше графике сезонности.

Именно из-за этого распределения мне каждый год на почту приходит множество сообщений от индивидуальных инвесторов, сбитых с толку резким падением взаимных фондов. Вот одно из них:

«Лэнс, я не пойму, что случилось с моим фондом. Вчера паи торговались по $10,54, сегодня — по $9,78. Никаких новостей, объясняющих это падение, нет».

Со взаимными фондами все в порядке. Они просто провели ежегодное распределение — в данном случае прибыли от прироста капитала и дивидендов.

Распределение незамедлительно влияет на цену паев. Однако через пару дней вы получите дополнительные паи или наличные. Это зависит от того, в каком виде вы решили получать свою долю дохода. Стоимость вашего портфеля снизится на сумму распределения на дату распределения, но впоследствии она нормализуется, когда распределенные доходы будут получены и зачислены.

Причин для паники нет.

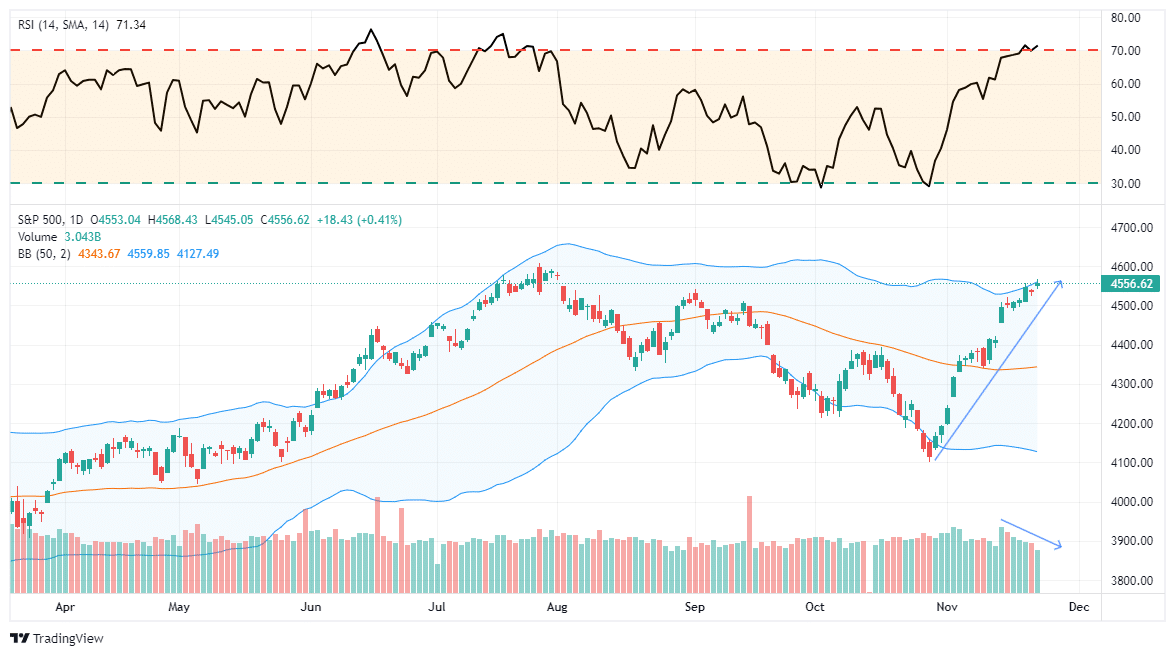

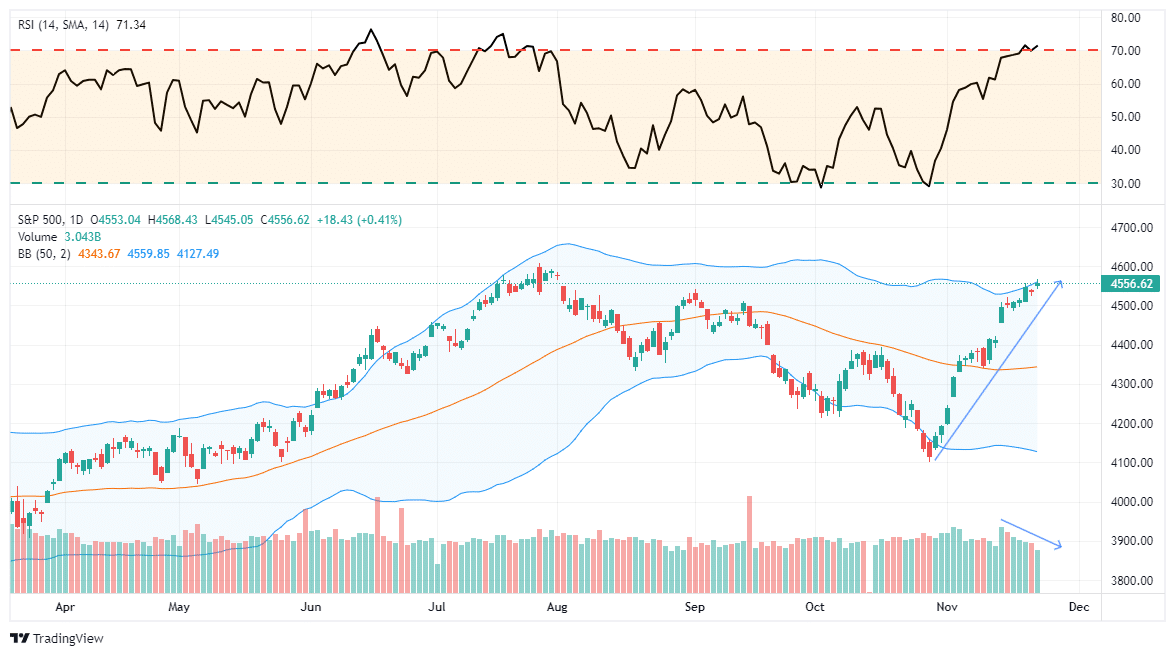

И тем не менее, распределение доходов взаимных фондов может негативно сказываться на рынке. Это особенно заметно при низких объемах торгов и перекупленности. Как можно видеть, рост после летней коррекции сопровождался сокращением объемов. Более того, рынок достиг уровней перекупленности и отклонился от 50-дневной скользящей средней (MA).

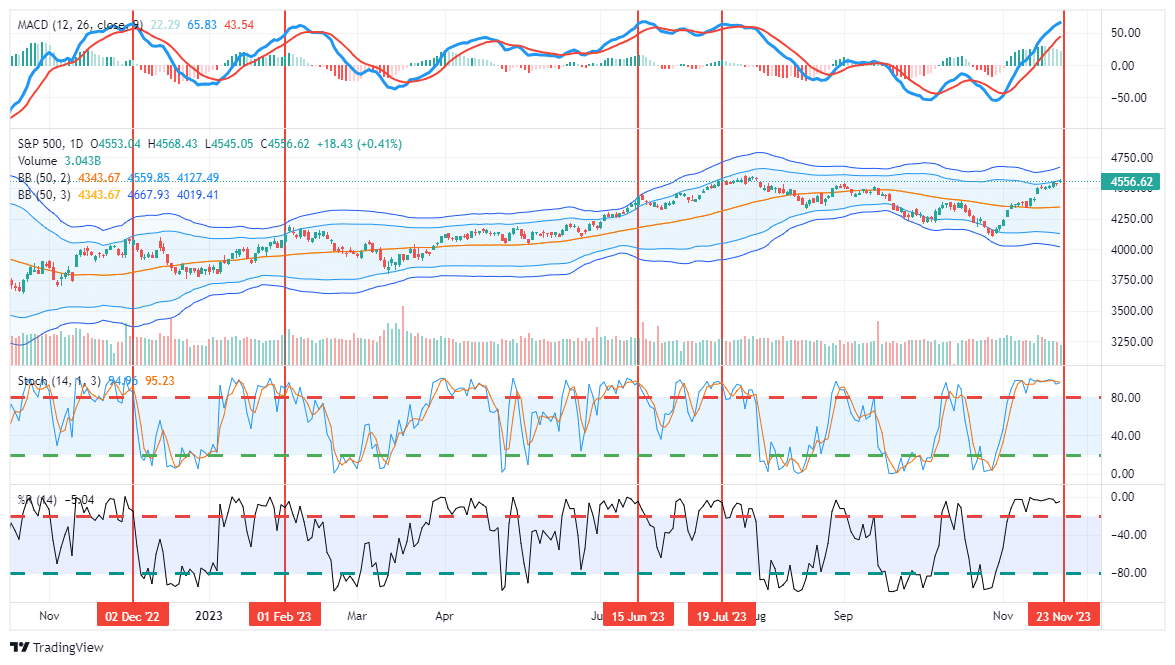

S&P 500 – дневной таймфрейм

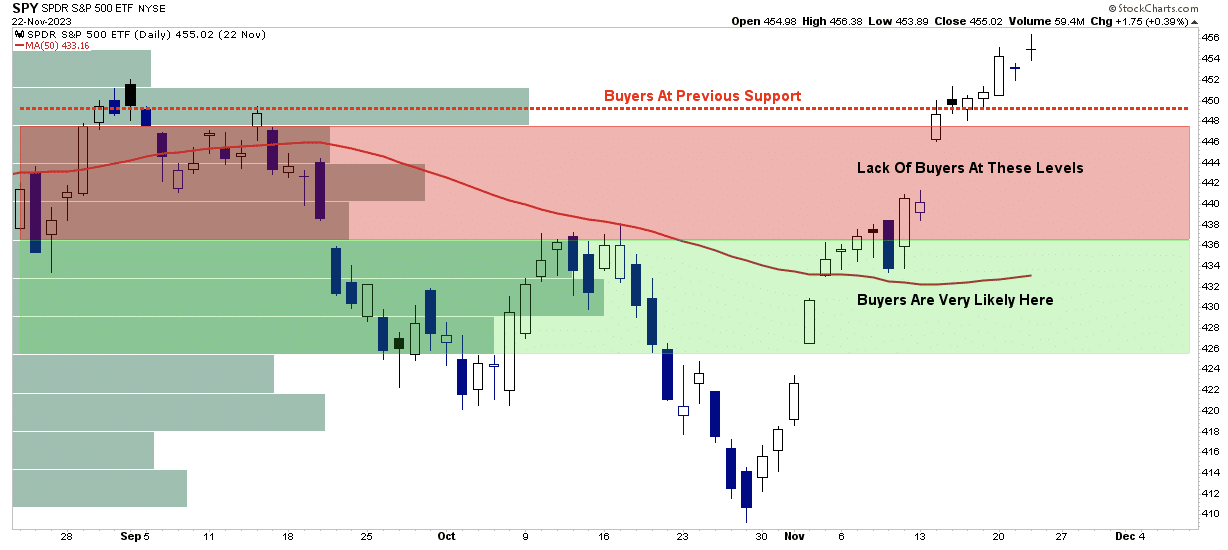

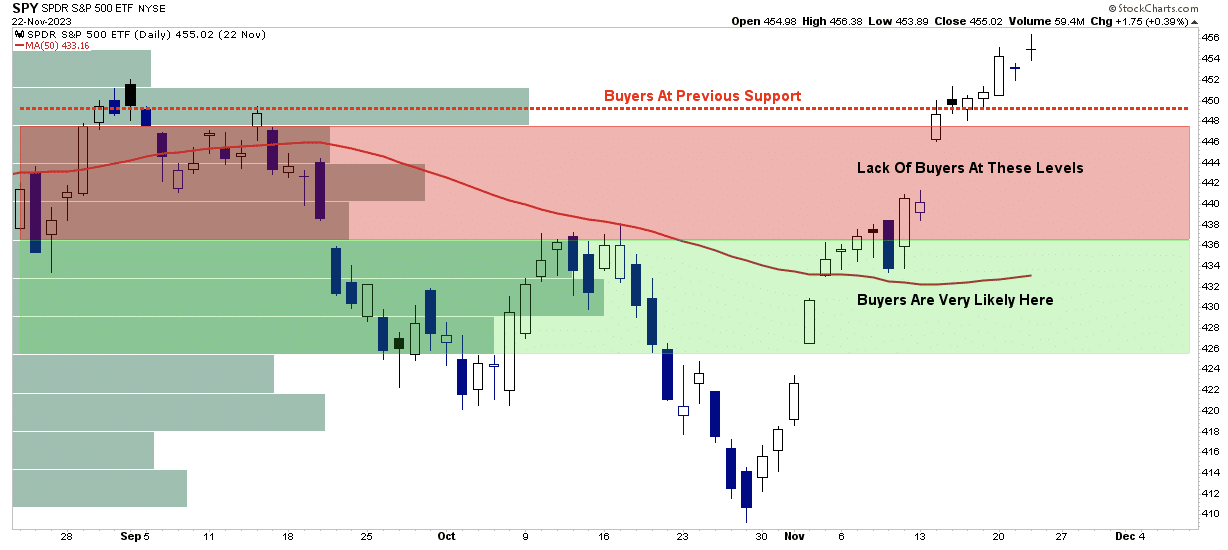

Проблема в том, что «на каждого продавца должен найтись покупатель».На приведенном ниже графике видно, на каких ценовых уровнях есть объем.

SPY – дневной таймфрейм

Покупатели появляются ближе к 50-дневной MA, когда начинается распределение доходов взаимных фондов Я не говорю, что рынок скорректируется до этого уровня. В этом районе в прошлом наблюдался наибольший объем, и здесь с наибольшей долей вероятности будет находиться поддержка.

Как гласит аксиома Уолл-стрит: «Продавцы живут выше, покупатели живут ниже».

Ложка дегтя

Единственное, что очень хорошо получается у рынка — это делать прямо противоположное тому, что от него ждут.

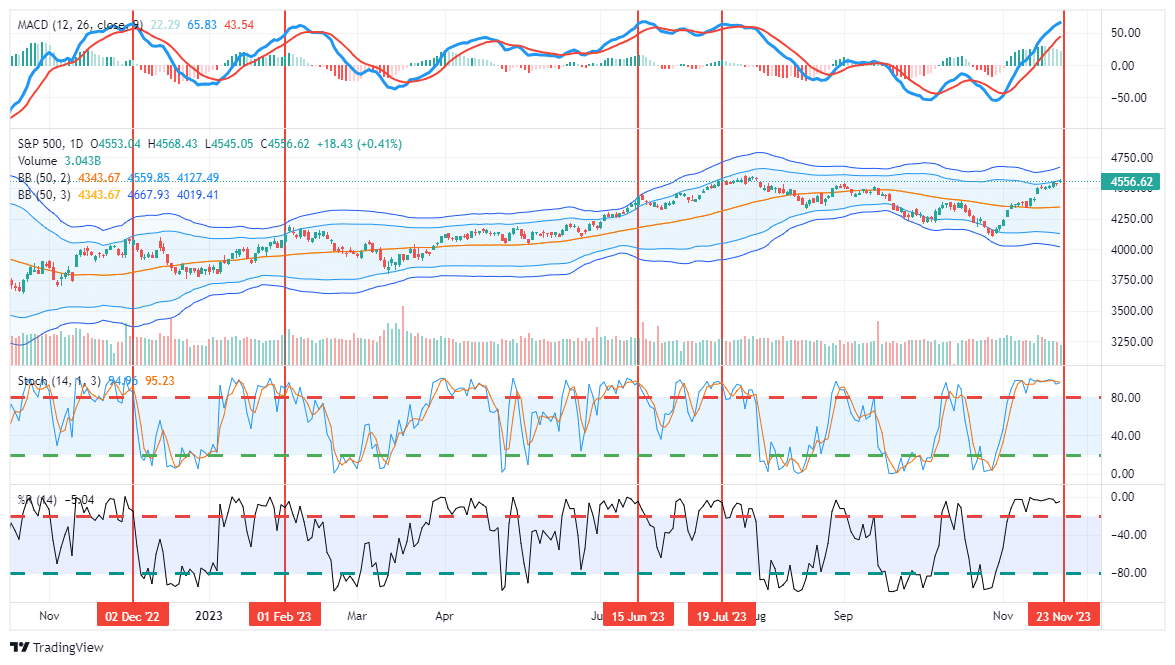

И все же существует достаточно высокая вероятность того, что в условиях краткосрочной перекупленности, отклонения от 50-дневной MA и сокращения объемов дополнительное понижательное давление, связанное с распределением доходов взаимных фондов, столкнет цены акций вниз в краткосрочном периоде.

Как можно видеть, коррекция обычно происходит, когда большинство индикаторов так же перекуплены, как сейчас. Это НЕ значит, что «бычий» рынок завершился. Это лишь значит, что, прежде чем рынок развернется вверх, ему будет нужна здоровая перезагрузка, чтобы снова привлечь покупателей.

S&P 500 – дневной таймфрейм

Значит ли это, что рынок не может сначала вырасти? Нет. Однако если вам не терпится подтолкнуть акции к ралли с наступлением 2024 года, откат создал бы гораздо более удобную возможность для наращивания позиций с точки зрения соотношения риска и вознаграждения.

Хотя никаких гарантий нет, коррекция в первые недели декабря увеличит вероятность предновогоднего ралли.

Что касается перспектив на 2024 год, то я не имею ни малейшего представления, что будет с рынком. Аналитики Уолл-стрит верят в то, что экономике удастся избежать рецессии, прибыль компаний будет расти, поддерживая текущие оценки, а ФРС начнет понижать процентные ставки.

Все, конечно, возможно, но я испытываю больше оптимизма в отношении результатов в долгосрочной перспективе с учетом экономического риска для прибыли.

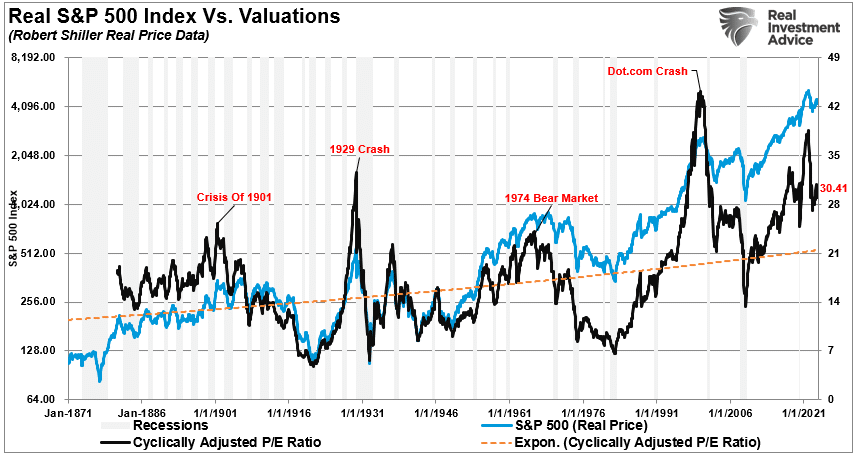

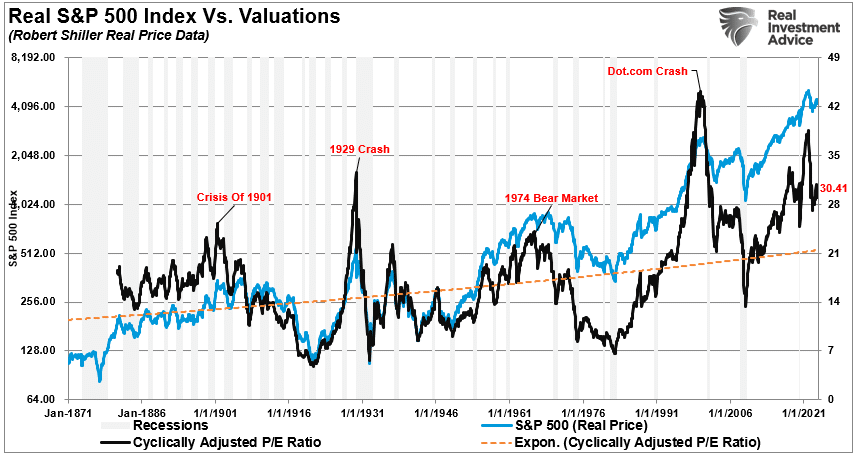

Реальный S&P 500 и оценки

Но об этом мы подробнее поговорим уже в новом году. Нам будет понятнее, что можно ждать от рынка, когда портфельные управляющие вернутся с зимних каникул.

Ключевые принципы инвестирования

В преддверии Нового года инвесторам не помешает помнить несколько ключевых принципов инвестирования.

• Инвестирование — это не соревнование. Призы при выигрыше вы не получаете, а вот «наказание» при проигрыше вас ждет суровое.

• Эмоциям не место в инвестировании. Как правило, лучше действовать вразрез со своими эмоциями.

• Вы можете «покупать и держать» ТОЛЬКО те активы, которые гарантируют вам постоянный доход и возврат основной суммы.

• Рыночные оценки (за исключением тех случаев, когда они достигают экстремальных значений) — очень неподходящий инструмент для планирования на рынке.

• За долгосрочными инвестиционными решениями стоят фундаментальные факторы и экономика, а за краткосрочной торговлей — «жадность и страх». Понимание того, к какому виду инвесторов вы относитесь, определяет основы вашей стратегии.

• Рыночное планирование невозможно. Управление рисками логично и возможно.

• Главное в инвестировании — дисциплина и терпение.Их нехватка может стать препятствием для достижения ваших инвестиционных целей.

• Просмотр ежедневных новостных сводок ничего не дает — выключите телевизор и потратьте свои умственные усилия на что-то еще.

• Инвестирование ничем не отличается от азартных игр — в обоих случаях вы «угадываете» будущий исход, руководствуясь вероятностью. Выигрывает тот, кто знает, когда нужно «сбросить», а когда — «пойти ва-банк».

• Ни одна инвестиционная стратегия не работает всегда. Важно знать разницу между плохой инвестиционной стратегией и стратегией, которая временно не работает.

Пока мы с нетерпением ждем новогоднее ралли, нам не стоит забывать урок, который мы усвоили в 2018 году.

Ничто не гарантировано.

Но именно поэтому мы учитываем риски и управляем своими портфелями исходя из вероятностей, а не возможностей.

Как же изменились настроения, ведь всего месяц назад инвесторы были уверены в возобновлении «медвежьего» рынка! Теперь они все заняты составлением списков новогодних пожеланий. В этом нет ничего удивительного, учитывая рост рынка акций на 10% за последний месяц на фоне усиления надежд на смягчение денежно-кредитной политики ФРС в следующем году. Показатели прибыли компаний остаются очень «неплохими», а экономические риски, по мнению рынка, по большей части уже учтены в котировках.

Не будем отрицать — есть и «непокорные» экономические индикаторы, но рынок, похоже, убежден, что это временное явление. Вдобавок к этому, компаниям удается перекладывать издержки на плечи потребителей, по крайней мере пока. Участники рынка полны надежд на то, что рентабельность прибыли будет оставаться высокой, а прибыль в конечном счете догонит оценки.

Списки пожеланий составлены, и инвесторы надеются на предновогоднее ралли. Правда им не дают покоя исторические данные. На приведенном ниже графике EquityClock.com отражена годовая «сезонность» индекса S&P 500.

Сезонность S&P 500

Беспокоиться особо не о чем — сильная коррекция на рынке акций маловероятна.

И все же, обратите внимание на спад в начале декабря.

Сначала — распределение доходов взаимных фондов

Прежде чем на Уолл-стрит начнется долгожданное предновогоднее ралли, взаимным фондам нужно будет распределить свою прибыль от прироста капитала, дивиденды и процентный доход за минувший год. Этот процесс начинается в конце ноября, но значительная доля активности приходится на первые две недели декабря. Взгляните еще раз на спад на приведенном выше графике сезонности.

Именно из-за этого распределения мне каждый год на почту приходит множество сообщений от индивидуальных инвесторов, сбитых с толку резким падением взаимных фондов. Вот одно из них:

«Лэнс, я не пойму, что случилось с моим фондом. Вчера паи торговались по $10,54, сегодня — по $9,78. Никаких новостей, объясняющих это падение, нет».

Со взаимными фондами все в порядке. Они просто провели ежегодное распределение — в данном случае прибыли от прироста капитала и дивидендов.

Распределение незамедлительно влияет на цену паев. Однако через пару дней вы получите дополнительные паи или наличные. Это зависит от того, в каком виде вы решили получать свою долю дохода. Стоимость вашего портфеля снизится на сумму распределения на дату распределения, но впоследствии она нормализуется, когда распределенные доходы будут получены и зачислены.

Причин для паники нет.

И тем не менее, распределение доходов взаимных фондов может негативно сказываться на рынке. Это особенно заметно при низких объемах торгов и перекупленности. Как можно видеть, рост после летней коррекции сопровождался сокращением объемов. Более того, рынок достиг уровней перекупленности и отклонился от 50-дневной скользящей средней (MA).

S&P 500 – дневной таймфрейм

Проблема в том, что «на каждого продавца должен найтись покупатель».На приведенном ниже графике видно, на каких ценовых уровнях есть объем.

SPY – дневной таймфрейм

Покупатели появляются ближе к 50-дневной MA, когда начинается распределение доходов взаимных фондов Я не говорю, что рынок скорректируется до этого уровня. В этом районе в прошлом наблюдался наибольший объем, и здесь с наибольшей долей вероятности будет находиться поддержка.

Как гласит аксиома Уолл-стрит: «Продавцы живут выше, покупатели живут ниже».

Ложка дегтя

Единственное, что очень хорошо получается у рынка — это делать прямо противоположное тому, что от него ждут.

И все же существует достаточно высокая вероятность того, что в условиях краткосрочной перекупленности, отклонения от 50-дневной MA и сокращения объемов дополнительное понижательное давление, связанное с распределением доходов взаимных фондов, столкнет цены акций вниз в краткосрочном периоде.

Как можно видеть, коррекция обычно происходит, когда большинство индикаторов так же перекуплены, как сейчас. Это НЕ значит, что «бычий» рынок завершился. Это лишь значит, что, прежде чем рынок развернется вверх, ему будет нужна здоровая перезагрузка, чтобы снова привлечь покупателей.

S&P 500 – дневной таймфрейм

Значит ли это, что рынок не может сначала вырасти? Нет. Однако если вам не терпится подтолкнуть акции к ралли с наступлением 2024 года, откат создал бы гораздо более удобную возможность для наращивания позиций с точки зрения соотношения риска и вознаграждения.

Хотя никаких гарантий нет, коррекция в первые недели декабря увеличит вероятность предновогоднего ралли.

Что касается перспектив на 2024 год, то я не имею ни малейшего представления, что будет с рынком. Аналитики Уолл-стрит верят в то, что экономике удастся избежать рецессии, прибыль компаний будет расти, поддерживая текущие оценки, а ФРС начнет понижать процентные ставки.

Все, конечно, возможно, но я испытываю больше оптимизма в отношении результатов в долгосрочной перспективе с учетом экономического риска для прибыли.

Реальный S&P 500 и оценки

Но об этом мы подробнее поговорим уже в новом году. Нам будет понятнее, что можно ждать от рынка, когда портфельные управляющие вернутся с зимних каникул.

Ключевые принципы инвестирования

В преддверии Нового года инвесторам не помешает помнить несколько ключевых принципов инвестирования.

• Инвестирование — это не соревнование. Призы при выигрыше вы не получаете, а вот «наказание» при проигрыше вас ждет суровое.

• Эмоциям не место в инвестировании. Как правило, лучше действовать вразрез со своими эмоциями.

• Вы можете «покупать и держать» ТОЛЬКО те активы, которые гарантируют вам постоянный доход и возврат основной суммы.

• Рыночные оценки (за исключением тех случаев, когда они достигают экстремальных значений) — очень неподходящий инструмент для планирования на рынке.

• За долгосрочными инвестиционными решениями стоят фундаментальные факторы и экономика, а за краткосрочной торговлей — «жадность и страх». Понимание того, к какому виду инвесторов вы относитесь, определяет основы вашей стратегии.

• Рыночное планирование невозможно. Управление рисками логично и возможно.

• Главное в инвестировании — дисциплина и терпение.Их нехватка может стать препятствием для достижения ваших инвестиционных целей.

• Просмотр ежедневных новостных сводок ничего не дает — выключите телевизор и потратьте свои умственные усилия на что-то еще.

• Инвестирование ничем не отличается от азартных игр — в обоих случаях вы «угадываете» будущий исход, руководствуясь вероятностью. Выигрывает тот, кто знает, когда нужно «сбросить», а когда — «пойти ва-банк».

• Ни одна инвестиционная стратегия не работает всегда. Важно знать разницу между плохой инвестиционной стратегией и стратегией, которая временно не работает.

Пока мы с нетерпением ждем новогоднее ралли, нам не стоит забывать урок, который мы усвоили в 2018 году.

Ничто не гарантировано.

Но именно поэтому мы учитываем риски и управляем своими портфелями исходя из вероятностей, а не возможностей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба