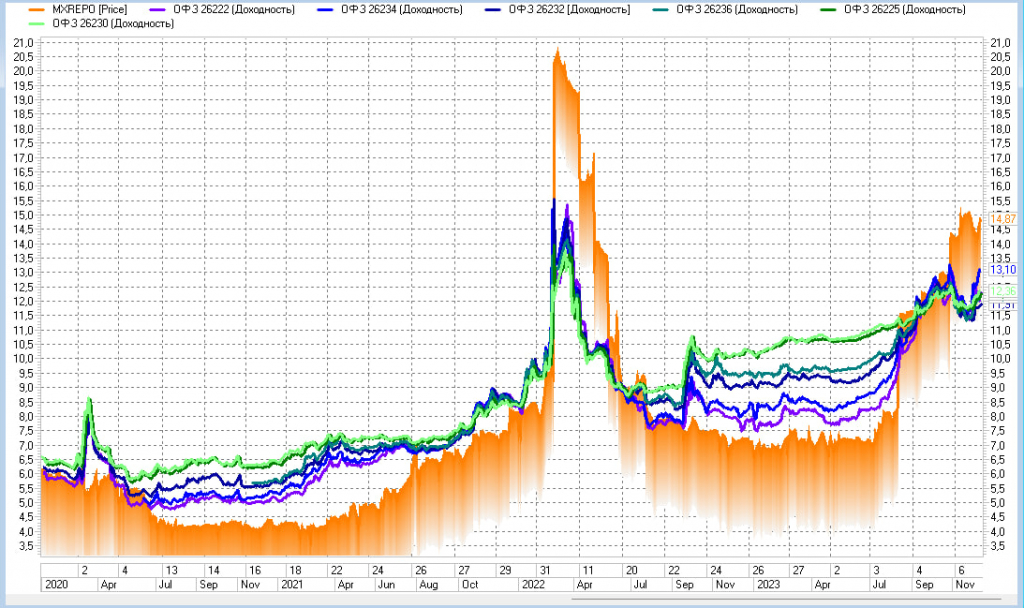

Энтузиазмом был встречен всплеск ОФЗ в ноябре. На фоне растущих денежных ставок доходности госдолга пошли вниз. Котировки и доход держателей – вверх.

Скептикам рост казался обычной коррекцией после очень долгого снижения. Чем, видимо, и оказался.

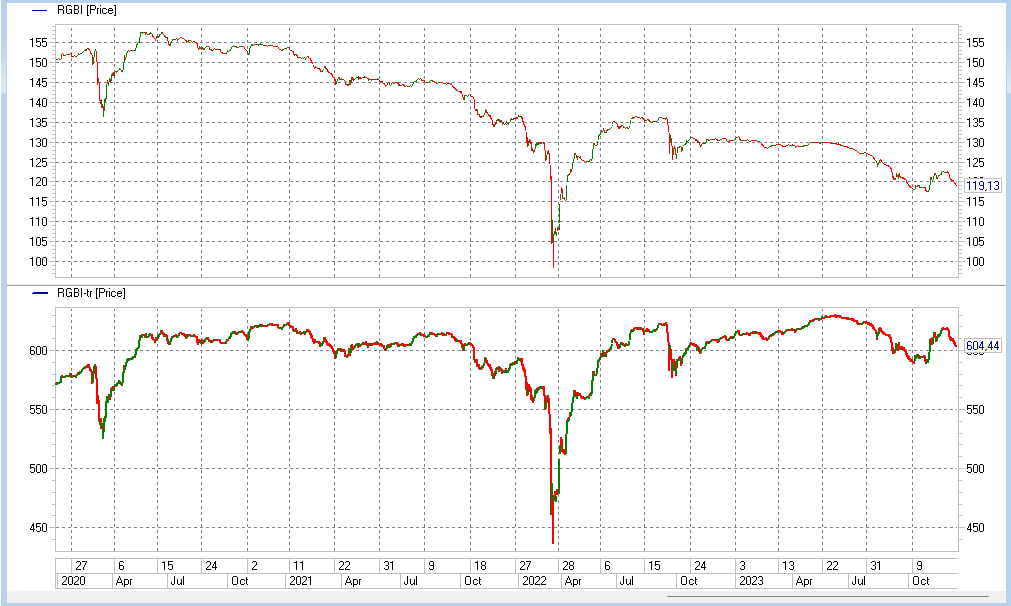

ОФЗ – наименее полезный инструмент российского фондового рынка, если вы собрались на рынке что-то заработать. Короткие бумаги то и дело проигрывают аналогичному по сроку банковскому депозиту. Длинные подвержены резким или затяжным падениям. Как итог – 0% в индексе полной доходности ОФЗ (RGBITR) за 3,5 года.

В декабре котировки ОФЗ вернулись к снижению. Коррекция закончилась.

Впереди обновление ключевой ставки. Экспертный консенсус ожидает от ЦБ +100 б.п. в эту пятницу.

Если прогнозам суждено сбыться, денежный рынок будет давать эффективные 16-17%, депозиты, видимо, 15% годовых. И ОФЗ с доходностями вблизи 12% перспективными будут казаться разве что завзятым оптимистам.

Все не отделаемся от мысли, что драма с ОФЗ еще впереди. Ноябрь ее отодвинул, но не исключил. А отдельными действующими лицами в ней могут стать банки, у которых ОФЗ, как у известного дяди гуталина.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба