20 декабря 2023 smart-lab.ru Петров Виктор

В обществе инвесторов схлестнулись приверженцы различных направлений инвестиции. Одни делают ставку на облигации, другие на депозит, третьи в казино, но мы сейчас попробуем столкнуть лбами облигационеров и депозитчиков.

ЦБ повысил ключевую ставку до 16%. Но борьба от этого стала лишь жёстче. Ведь, чем больше повышается, тем больше вероятность, что её скоро понизят. При этом не исключая вероятность дальнейшего повышения, хоть и с меньшим шансом.

Получается, ключевая ставка ЦБ сейчас ближе к своим максимумам, нежели к минимумам.

Раньше было проще. У людей денег не было и вопрос о сохранении так остро не стоял. В принципе сейчас точно так же, но с общим увеличением брокерских счетов нам втолковывают о росте благосостояния, не сильно рекламируя размер этих брокерских счетов, где большинство нулевое, либо не больше 10к рублей. Да и счетов до 100к рублей тоже тьма и хоть сумма в 10 раз больше предыдущих, но, по сути и по ощущению одна и та же.

Я на данную секунду не говорю что лучше, да и у каждого свой взгляд и пристрастие к тому или иному сохранению и, может быть, приумножению средств. А не говорю, потому что сам не знаю. Различные отличия облигаций от депозитов подталкивают одних к инвестированию и покупке облигаций, а других к открытию депозита в банке. И там и там есть свои плюсы и минусы.

Какие гарантии на облигации и депозиты

Первый страх — дефолт компании. Да что компании, саму страну может тряхануть так, что потом выходит лидер и говорит, что дефолта:

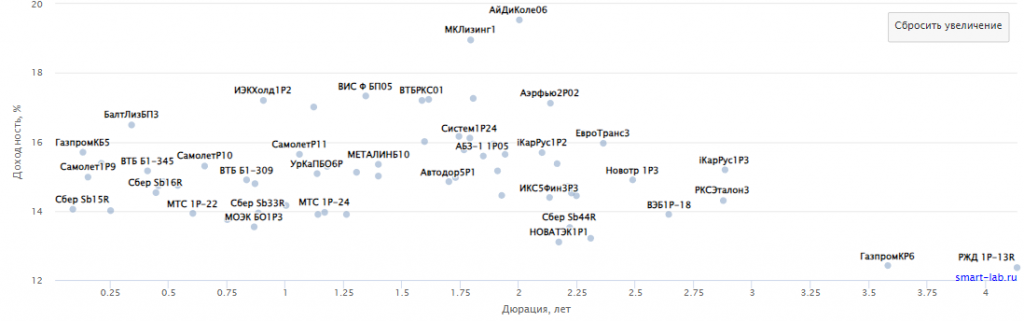

… твёрдо и чётко. А потом мы смотрим как подпрыгивают валюты других стран по отношению к рублю. И если у вас сегодня были сбережения на автомобиль, то завтра они тоже останутся, но уже на игрушечный. Т.е. облигации, даже ОФЗ, могут исчезнуть, хоть последние и с мизерным шансом и пока не предвидится. Да и какой смысл смотреть на ОФЗ, которые дают вшивые 12%? Поэтому смотреть будем корпоративные:

Давайте, к примеру, возьмём облигации Сегежи.

Боже, как же на Смартлабе удобельно смотреть (на правах рекламы). Доходность за год купонов 13,88% без учёта реинвестирования, а к погашению доходность в 26,42%. Это если повезёт. Ещё недавно были проблемы и материнская компания АФК Система дала Сегежи в долг, иначе компанию разнесло бы в щепки, но это сильно грубое сравнение. Суть в том, что вам могут не выплатить купон по той или иной причине. Например, компания банкрот. Тогда вы теряете всю сумму инвестиций.

С депозитами дела обстоят несколько иначе. Банк же тоже может приуныть и вкладчики хоть и остались бы, но с носом. Однако теперь все вклады страхуются, но лишь на максимальную сумму в 1,4 млн рублей. Если на депозите будет больше средств, то вы все равно вернёте максимум 1,4 млн рублей. Жаль в обратную сторону это не работает. Отсюда у нас вытекает следующее отличие депозита от облигаций — сумма инвестирования.

Отличие облигаций от депозита по сумме инвестирования

Вложить деньги можно любой суммой и там и сям. Однако проблема в том, что если у вас денег много, с миллиард, и пусть даже рублей, то кидать всё на депозит в один банк излишне рискованно, ведь вы вернёте, при случае чего, лишь 1,4 млн. А зачем платить большими деньгам за такое сомнительное удовольствие? Я бы так не поступил, ибо не извращенец. По крайней мере в том, что касается вкладов.

Но и с облигациями в сомнительные компании тоже никто бы последние деньги не вкладывал. Однако, для вкладов, есть выход. Можно раскидать в разные банки по суммам не превышающие 1,4 млн, что будут застрахованы. Но дело в том, что банков может не хватить. Другое дело облигации. Можно и больше денег там слить. Однако при проблеме в одной компании, вы теряете эту сумму, когда при проблеме в банке, вы обратно получаете эту страховую часть. Даже если 20 банков обанкротится — не важно.

Как по мне, если денег меньше 10 млн рублей, то по этому параметру депозиты выигрывают, но если у вас, например, 1 млрд, то тут уже вы сами виноваты и с депозитами труднее. Придётся комбинировать.

Какие проценты по депозитам и облигациям

Конечно есть разные вклады, но нас интересуют более доходные, а в них, обычно, проценты выплачиваются в конце срока. Например, Хоумкредит даёт сейчас 16,5%, но при условии, что длительность вклада будет 6 месяцев. На 3 года будет всего 13% и на первых порах будет уже ниже доход, а что будет дальше — никто не знает. При этом минус в том, что вы не можете ни пополнить такой вклад, ни снять деньги. Хотя снять то можете, но потеряете весь процент дохода.

Другое дело — облигации. Вы можете довносить, снимать и при этом процентный доход не исчезнет. Однако видов облигаций так много, что можно потерять ориентацию, если вы понимаете о чём я. При этом более-менее облигации, за которые не совсем стыдно, дают схожую доходность со вкладами в районе как раз 16%. Самое главное, что этот процент можно зафиксировать на долгий срок.

Ну и по облигациям, в данный момент, несравненный плюс — это реинвестирование купонов

Какой ИИС лучше

Для депозитов никакой, потому как они тут не при чём. А вот для облигаций — да. Открыв ИИС и закупив бумаги, вы сможете возвращать часть уплаченных налогов, например, с зарплаты или купонов. Поэтому тут вопрос не какой, а победитель один — облигации. Хоть и, по сути, единственный из них участник.

Какой налог на вклады и облигации

Теперь население начинает платить налог на вклады. Однако при определённом условии: НДФЛ будет уплачиваться на прибыль полученную вкладчиком, которая превышает максимальную процентную ставку на 1 число месяца умноженную на 1 млн рублей.

Например, вы положили на депозит 100к рублей под каким-то чудом на 100% годовых. Предположим, ключевая ставка была 9%. 9% от 1 млн — 90к. Вот на весь доход свыше 90к рублей придётся заплатить НДФЛ. В нашем примере — это на 100к-90к=10к. т.е. на сумму в 10к нужно будет заплатить налог.

На облигации, хвала Одину, такого безобразия нет. Потому что есть другое, похуже. Тут на любой доход нужно будет заплатить налог.

Доход от ключевой ставки

Доход по депозиту не будет зависеть от ключевой ставки. Облигации же к этому чувствительны и при повышении КС ЦБ, тело облигаций снизится, повышая доходность для новых владельцев. А вы же, если после этого захотите продать, то снизите свою доходность и иногда очень резко. Зато обратная сторона — снижение ключевой ставки ЦБ. Т.е. казино с вероятностью.

Как вернуть деньги со вклада или с облигаций

Вот тут интересно то, что если закрыть банк, то застрахованную сумму вернёте, а вот если закроется биржа, то как бы вы не размазывали по облигациям и брокерам, деньги вернуть не сможете, пока биржу не откроют обратно. Пару лет назад как раз такое было. А вот банки работали.

Преимущества депозита и облигаций коротко:

на сегодня облигационные купоны можно реинвестировать, а сопоставимые по доходности депозиты, на текущий момент, выплачивают проценты на конец года или срока вклада

На облигациях дополнительно можно заработать благодаря открытию ИИС

На депозиты есть гарантия возврата на сумму до 1,4 млн рублей. На сопоставимые по доходности облигации гарантий возврата нет. На облигациях есть риск потерять всё.

На сегодня на более-менее доходный депозит нельзя довносить средства и снимать. В облигации можно.

На весь доход от облигаций нужно заплатить налог. Налог на депозит только при превышения дохода от произведения 1 млн и ключевой процентной ставки ЦБ.

Доход по облигациям чувствителен к изменению ключевой ставки. Т.е. имеет волатильность.

закрытие биржи приведёт к невозможности изъятия средств

можно найти облигации с большим доходом и увеличенным риском и наоборот с уменьшенной доходностью и меньшим риском

Что-то может и успел забыть сказать. Напишите что и я добавлю.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба