26 декабря 2023 Bloomberg

Рассказываем, какие рыночные тренды — от ИИ-лихорадки и воскрешения биткоина до китайских неурядиц — определили победивших и проигравших в этом году

Искусственный интеллект спас фондовый рынок. Розничные инвесторы сделали ставку на Bed Bath & Beyond и проиграли. Покупка китайских активов потопила профессиональных инвесторов. В этом году множество стратегий либо с треском провалились, либо превзошли всяческие ожидания. Редакция Bloomberg подводит итоги уходящего года и рассказывает о том, что случилось хорошего, плохого и неожиданного на финансовых рынках от Нью-Йорка до Сингапура.

ИИ: Хедж-фонды наверстывают упущенное

Великое ИИ-ралли 2023 года принесло несметные богатства высокотехнологичным компаниям и солидные прибыли тем, кто держал их акции в своих портфелях. Тем не менее, несмотря на проницательные ставки и многомиллионные бонусы, инвесторы упустили эпическую возможность.

В январе 2023 года, в тот самый момент, когда эйфория по поводу искусственного интеллекта начала набирать силу, доля акций технологичных компаний в портфелях хедж-фондов была близка к историческим минимумам. Таким образом управляющие активами пропустили сделку, которая могла бы принести им небывалые прибыли. К концу сентября, по данным Goldman Sachs Group, они резко изменили курс, и доля технологичных компаний в портфелях перешла в 99 процентиль по историческим меркам.

ИИ-лихорадку ничем было не унять. Ни завышенной оценочной стоимостью. Ни скандалом в OpenAI. Ни даже опасениями, что новомодные технологии не оправдают ожиданий. В целом, на долю семи крупнейших технологических компаний — от Microsoft до Nvidia Corp. — приходится 65% ралли S&P 500 в этом году.

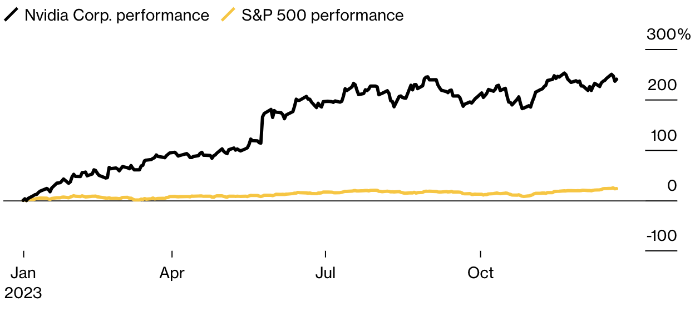

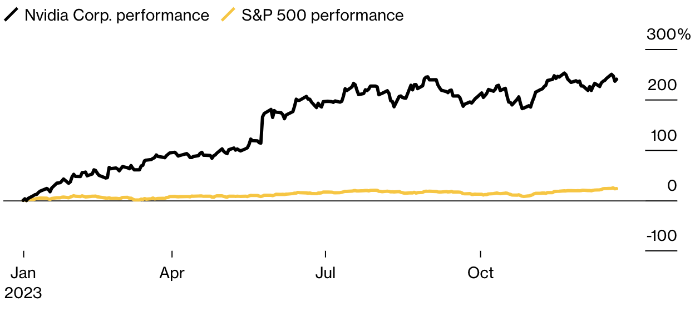

Акции Nvidia опередили S&P 500 более чем на 200%. Источник: Bloomberg

Этот тренд принес прибыли Адаму Голду из Katam Hill LLC. Год назад назвал Nvidia стратегией, в которой он особенно уверен. В тот период акции компании переживали самую масштабную просадку за 14 лет. Его фонд Deep Growth Plus в этом году вырос на 124% (по состоянию на конец ноября).

Облигации: Экман усиливает волатильность

«Год облигаций», возможно, не задался, но миллиардер Билл Экман все равно неплохо заработал за счет масштабных колебаний на рынке казначейских облигаций США. В августе основатель Pershing Square Capital Management сообщил, что он делает ставку против 30-летних облигаций США, ссылаясь на повышенную инфляцию и рост дефицита государственного бюджета. Он все правильно сделал. К концу октября доходность по эталонным казначейским облигациям взлетела до 16-летнего максимума, поднявшись выше 5%.

Затем Экман, специализирующийся на выборе отдельных акций, объявил, что разворачивает макростратегию. Это произошло как раз в тот момент, когда доходность достигла пика. В результате его флагманский фонд заработал 16% с начала года по ноябрь. Инвестор-миллиардер продемонстрировал аналогичное мастерство в прошлом году, когда сделал ставку на повышение процентных ставок и заработал на этом более $2 млрд.

«Экман провернул отличную сделку», — комментирует Эд Ярдени, ветеран рынка и основатель Yardeni Research. «Некоторое время он был главным сторонником облигаций».

Региональные банки: что кредиторам убытки, то JPMorgan — прибыль

Стратегии, связанные с банковским сектором, пошли не по плану. Предполагалось, что самый быстрый цикл ужесточения денежно-кредитной политики за последние десятилетия приведет к снижению процентного дохода для кредиторов, в то время как продолжение экономического роста будет способствовать росту кредитования и инвестиций. Фактически, по данным Goldman Sachs, за несколько недель до коллапса нескольких региональных банков, паевые инвестиционные фонды были сильно перегружены акциями финансовых компаний.

Тогда самая сильная паника в банковской отрасли со времен финансового кризиса заставила Уолл-стрит пошатнуться. За ней последовали экстренные меры, вмешательство правительства, каскад слушаний в Конгрессе и несколько новых правил для отрасли.

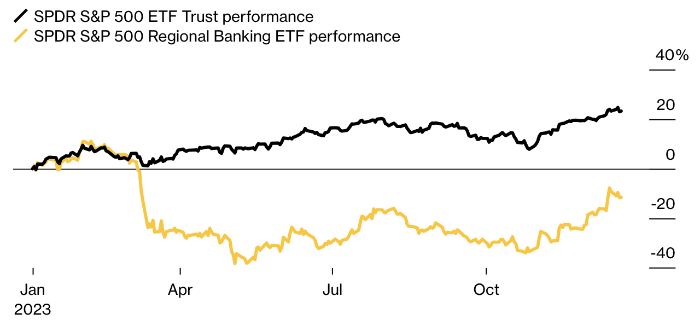

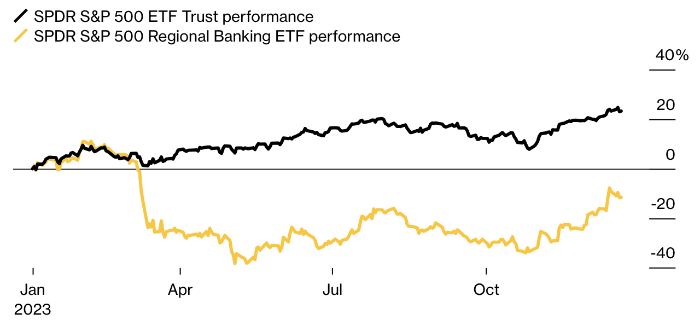

Акции региональных кредиторов упали в 2023 году, а S&P 500 вырос. Источник: Bloomberg

Антикризисные меры — подобные тем, что позволяли банкам кредитоваться у Федеральной резервной системы, принимавшей облигации по номинальной стоимости в качестве обеспечения — помогли сдержать кризис. Между тем приобретение JPMorgan Chase & Co обанкротившегося кредитора First Republic Bank может оказаться одной из лучших сделок Джейми Даймона за последние годы.

Хаос создал возможность для Билла Нигрена. Он увеличил свою долю в First Citizens Bank в начале марта, когда акции рухнули. При этом новость о том, что он приобретает Silicon Valley Bank, подбросила их более чем на 50% за один день и способствовала дальнейшему росту в последующие месяцы. Фонд Nygren ’s Oakmark Select вырос на 32% с начала года по ноябрь.

Китай: возвращение, которого не было

Почти все неправильно поняли Китай. Экономисты Goldman Sachs были уверены, что индексы MSCI China, так и CSI 300 покажут двузначный рост, а Morgan Stanley в декабре прошлого года добавил в свой портфель китайские акции, примкнув к прогнозистам, которые ожидали, что вторая по величине экономика и ее рынки будут расти на фоне ослабления ковидных ограничений.

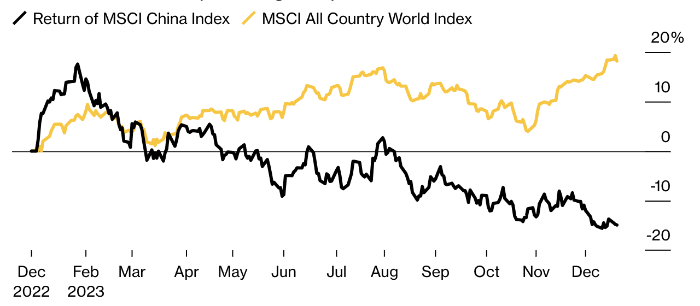

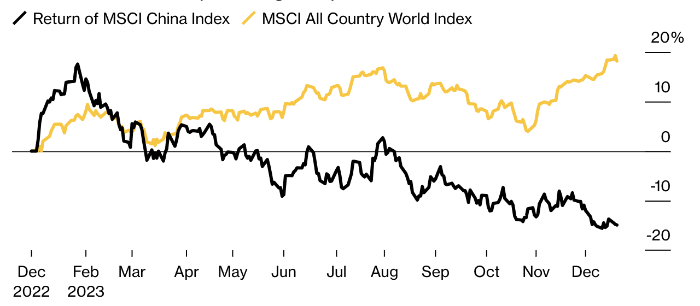

Прогнозы не оправдались. Акции даже не приблизились к допандемическому уровню, а долговой кризис в сегменте недвижимости поглотил еще больше китайских компаний. По состоянию на 20 декабря индекс MSCI China снизился более чем на 14% за год.

Китайские акции отстают от мировых аналогов. Источник: Bloomberg

Сегмент недвижимости потерял еще $71 млрд Country Garden Holdings Co. — некогда крупнейший застройщик Китая — погрузился в дефолт, а China Evergrande Group изо всех сил пыталась избежать ликвидации. Некоторые долларовые облигации Evergrande теперь продаются примерно по 1 центу за доллар, а инвесторы остались с активами, которые больше ничего не стоят.

Некоторые опытные наблюдатели рынка были правы. В январе Фрея Бимиш, главный экономист и руководитель макроэкономических исследований в TS Lombard, выступила с неконсенсусным призывом: продавайте Китай, покупайте США и Великобританию. Пока все ждали, что азиатская страна оправится от пандемии, а Америка скатится в рецессию, она утверждала — правильно, как оказалось — что Китай «увязнет в долгах», в то время как США выиграют от благоприятного цикла кредитов и капиталовложений.

Индия: рост, который был

«Покупай Индию» — популярная инвестиционная мантра Уолл-стрит в наши дни, но еще в январе ситуация выглядела по-другому. Атака Hindenburg Research на Гаутама Адани внезапно поставила империю миллиардера на грань и стерла с рынка $50 млрд, заставив усомниться в надежности Индии как инвестиционного направления. Верховный суд был вынужден начать расследование проектов знаменитого бизнесмена в самой густонаселенной стране мира, а индийские политики тем временем быстро начали наступление за рубежом.

Прошло несколько месяцев, и вот Адани наслаждается чем-то вроде искупления на рынках и в глазах общественности. Благодаря маневрам по рефинансированию, которые улучшили финансовую дисциплину группы, оптимистичным сигналам от политиков и продолжающемуся экономическому росту, акции и облигации, связанные с Адани, возобновили подъем.

Один явный победитель: Раджив Джайн из GQG Partners LLC. Инвестор, работающий на рынках развивающихся стран, вложил миллиарды в группу компаний Адани в марте и снова в августе. Ранее в этом месяце агентство Bloomberg сообщало, что стоимость его инвестиций превысила $7 млрд. Еще сделки с удачным таймингом: Qatar Investment Authority, которая купила 2.7% акций Adani Green Energy Ltd прямо перед восстановлением.

Япония: страна растущих акций

Япония, извечно отстающая на мировых рынках в последние годы, неожиданно оказалась любимицей инвесторов. Несколько факторов в совокупности помогли повысить профиль страны: в их числе экономический рост, перспектива корпоративных реформ и надежды на то, что Центробанк откажется от политики отрицательных процентных ставок. Проблемы Китая и одобрение Уоррена Баффетта также были весьма к стати.

Легендарный инвестор заявил в апреле, что он рассматривает новые японские инвестиции. Затем в июне Berkshire Hathaway Inc. Баффета заявила, что увеличила свои доли в пяти торговых фирмах Японии. Индекс Topix поднялся до 33-летнего максимума.

Продажа японских государственных облигаций, ранее считалась рискованной стратегией, но на этот раз неожиданно оказалась успешной. Инвесторы, которые делали ставку на прекращение сверхмягкой денежно-кредитной политики Банка Японии, наконец, получили некоторую валидацию, а регулятор ослабил жесткий контроль над доходностью. В конечном счете это привело к тому, что ставка по 10-летним облигациям достигла 11-летнего максимума, однако потом снизилась, поскольку действия ЦБ оказались менее агрессивными, чем ожидалось. Тем не менее главными победителями этого года оказались медведи на рынке облигаций, такие как Марк Даудинг из RBC BlueBay Asset Management.

Тем, кто ожидал укрепления иены, повезло меньше. Barclays Plc и Nomura Holdings Inc прогнозируют рост иены на 9% по сравнению с уровнями декабря прошлого года, а в T. Rowe Price Group Inc заявили, что валюта может укрепиться еще больше, если Банк Японии будет ужесточать денежно-кредитную политику.

Иена показала худший результат в Азии и среди валют Большой десятки. Однако 2023 год запомнится тем, кто использует стратегию керри-трейд — кредитуется в дешевой японской валюте и покупает активы с более высокой доходностью, например, мексиканский песо или бразильский реал. Им удалось неплохо заработать.

Биткоин: восставшие из мертвых

Криптовалютный рынок — и его репутация — пошатнулись после скандалов и банкротств 2022 года. Биткоин, старейшая и крупнейшая цифровая валюта, потерял более 60%, на фоне краха биржи FTX Сэма Бэнкмана-Фрида. Перспективы возрождения биткоина — не говоря уже о ралли — казались весьма смутными.

В течение первого полугодия рынок показал очень вялое восстановление: торговая активность снизилась, а регуляторы активно взялись преследовать лидеров рынка, включая криптобиржи Binance и Coinbase Global Inc. Но начиная с июня на рынке начался устойчивый разворот. Катализатором стали новые заявки на запуск спотовых ETF на биткоин.

Крупнейшая криптовалюта в 2023 году выросла почти в два раза, хотя она все еще значительно ниже своего исторического максимума, установленного на уровне $69 000. Источник: Bloomberg

Оптимизм в отношении того, что эти ETF будут одобрены и спровоцируют массовое распространение биткоина, в сочетании с юридическим разрешением некоторых громких криптовалютных дел и грядущим снижением ставки ФРС, ускорили рост криптовалюты.

Результат: криптовалюта в этом году выросла более чем в два раза, став одним из самых успешных активов на рынке. Биткоин все еще далек от своего исторического максимума в $69 000. Но такие несгибаемые энтузиасты, как Кэти Вуд и Энтони Скарамуччи, которые пострадали во время краха криптовалюты в прошлом году, теперь чувствуют себя гораздо лучше.

Bed, Bath, & Beyond: Уолл-стрит наносит удар

Даже когда компания Bed Bath & Beyond приближалась к банкротству, ее акции стоили необъяснимо дорого. Она — один из участников мемной лихорадки, которая возникла во время пандемии и продолжается до сих пор, взвинчивая акции рандомных компаний безо всяких на то причин.

Консультанты Bed Bath & Beyond нашли хедж-фонд в Hudson Bay Capital Management, готовый купить новые акции, выпущенные с дисконтом. Покупатели на вторичном рынке при этом были готовы платить прейскурантную цену.

Таким образом, компания заработала $360 млн, а Hudson Bay получил прибыли от перепродажи каждой приобретенной акции. Тем не менее значительная часть наличных денег ушла банковским кредиторам Bed Bath & Beyond во главе с JPMorgan. Что стало с инвесторами, купившими акции? Их удача закончилась, когда у Bed Bath & Beyond закончилось время.

ESG: белый флаг

Альянс между прогрессивными активистами и упрямыми капиталистами в стимулировании экологического, социального и управленческого движения никогда не был простым. Но в этом году ESG-повестка пострадала со всех сторон. Прозрачность методологии вызывает вопросы не только у Республиканцев в американском Конгрессе, но и у других экспертов. Кроме того, есть подозрения, что эффективность заявленных целей сильно преувеличена. Некоторые отраслевые эксперты даже заявили, что ESG движется к неминуемому концу.

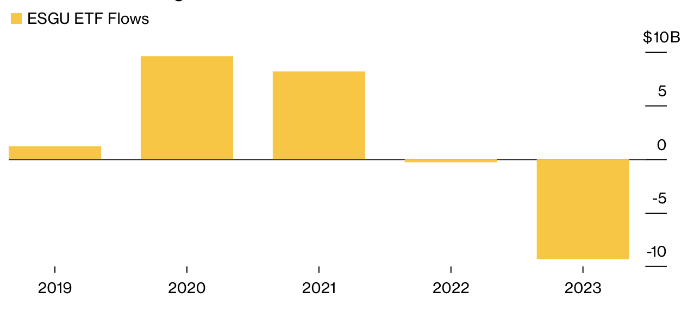

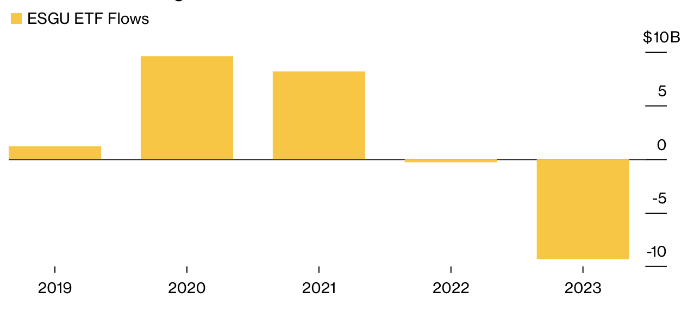

Самые большие потери понесла группа биржевых фондов BlackRock, а также ветеран-менеджер хедж-фондов Джефф Уббен. Отток средств из крупнейшего ESG-ориентированного ETF BlackRock в этом году превысил $9 млрд, а Уббен в прошлом месяце внезапно закрыл свою социально ответственную инвестиционную компанию Inclusive Capital Partners.

В ESGU ETF наблюдается самый большой годовой отток средств. Источник: Bloomberg

Открывая Inclusive Capital три года назад, Уббен сказал, что его новое предприятие будет поддерживать компании, сосредоточенные на решении социальных проблем, начиная от ущерба окружающей среде и заканчивая нехваткой продовольствия. Он планировал собрать для этого $8 млрд. В конце концов, фонду не удалось приблизиться к этой цели. В то же время этот год стал худшим для инвестиций, связанных с климатической повесткой, потому что высокие проценты по займам и проблемы с логистикой разрушают капиталоемкие зеленые компании.

Однако не все настроены пессимистично. Аналитики JPMorgan Chase & Co написали в записке для клиентов, что акции с уклоном ESG вполне могут опередить рынок в следующем году. Это связано с тем, что они предлагают защитную стратегию, которая необходима инвесторам на данном этапе рыночного цикла, который, вероятно, будет включать замедление экономики, снижение доходности облигаций, ослабление инфляции и укрепление доллара.

Credit Suisse: из пепла AT1

Внезапная смерть Credit Suisse неожиданно ударила по крупным держателям самых рискованных облигаций компании, что вызвало негативную реакцию со стороны финансовых менеджеров и старших банкиров, предупреждающих, что рынок банковского финансирования впадет в кризис.

Однако катастрофы не произошло, а европейские политики успокоили рынок буквально за несколько дней. Тем не менее спорное решение швейцарского регулятора ликвидировать держателей так называемых дополнительных ценных бумаг первого уровня на сумму $17 млрд — даже при сохранении некоторой ценности для акционерных инвесторов — оставило длинный список проигравших. К ним относятся Pimco, Invesco и состоятельные клиенты Mitsubishi UFJ Financial Group Inc.

Как всегда, фонды, высматривающие выгодные сделки, не упустили возможности. GoldenTree Asset Management купил облигации AT1 примерно на $300 млн по сниженным ценам и получил прибыль в $100 млн. Были и другие выгодные сделки на обломках Credit Suisse, например, покупка долга первой очереди, который продавался с большим дисконтом прямо перед коллапсом банка. Альтернативный кредитор Marathon Asset Management LP, например, купил эти облигации на $150 млн и быстро заработал на них $30 млн.

Диско-облигации: мутные облигации выигрывают по-крупному

Неизвестный класс долларовых банковских облигаций, выпущенных почти четыре десятилетия назад, в этом году принес инвесторам неожиданную прибыль.

Выпущенные в 1980х годах, чтобы помочь пополнить банковский капитал, ценные бумаги, известные как «диско-облигации», годами торговались с огромными дисконтами из-за скудных купонов. У эмитентов было мало стимулов выкупать их. Но были инвесторы, которые верили в то, что эти облигации однажды будут полностью погашены.

Вот они-то и сорвали куш. Регуляторы и юристы начали давить на банки с требованием выкупить бумаги. В конечном счете Libor, базовая ставка, к которой были привязаны ценные бумаги, сделал расчет купона практически невозможным и тем самым окончательно вынудил эмитентов сдаться. После того как HSBC Holdings Plc объявила о погашении своих облигаций в апреле, за ней последовали несколько других банков.

Так закончилась эпоха «диско-облигаций».

Искусственный интеллект спас фондовый рынок. Розничные инвесторы сделали ставку на Bed Bath & Beyond и проиграли. Покупка китайских активов потопила профессиональных инвесторов. В этом году множество стратегий либо с треском провалились, либо превзошли всяческие ожидания. Редакция Bloomberg подводит итоги уходящего года и рассказывает о том, что случилось хорошего, плохого и неожиданного на финансовых рынках от Нью-Йорка до Сингапура.

ИИ: Хедж-фонды наверстывают упущенное

Великое ИИ-ралли 2023 года принесло несметные богатства высокотехнологичным компаниям и солидные прибыли тем, кто держал их акции в своих портфелях. Тем не менее, несмотря на проницательные ставки и многомиллионные бонусы, инвесторы упустили эпическую возможность.

В январе 2023 года, в тот самый момент, когда эйфория по поводу искусственного интеллекта начала набирать силу, доля акций технологичных компаний в портфелях хедж-фондов была близка к историческим минимумам. Таким образом управляющие активами пропустили сделку, которая могла бы принести им небывалые прибыли. К концу сентября, по данным Goldman Sachs Group, они резко изменили курс, и доля технологичных компаний в портфелях перешла в 99 процентиль по историческим меркам.

ИИ-лихорадку ничем было не унять. Ни завышенной оценочной стоимостью. Ни скандалом в OpenAI. Ни даже опасениями, что новомодные технологии не оправдают ожиданий. В целом, на долю семи крупнейших технологических компаний — от Microsoft до Nvidia Corp. — приходится 65% ралли S&P 500 в этом году.

Акции Nvidia опередили S&P 500 более чем на 200%. Источник: Bloomberg

Этот тренд принес прибыли Адаму Голду из Katam Hill LLC. Год назад назвал Nvidia стратегией, в которой он особенно уверен. В тот период акции компании переживали самую масштабную просадку за 14 лет. Его фонд Deep Growth Plus в этом году вырос на 124% (по состоянию на конец ноября).

Облигации: Экман усиливает волатильность

«Год облигаций», возможно, не задался, но миллиардер Билл Экман все равно неплохо заработал за счет масштабных колебаний на рынке казначейских облигаций США. В августе основатель Pershing Square Capital Management сообщил, что он делает ставку против 30-летних облигаций США, ссылаясь на повышенную инфляцию и рост дефицита государственного бюджета. Он все правильно сделал. К концу октября доходность по эталонным казначейским облигациям взлетела до 16-летнего максимума, поднявшись выше 5%.

Затем Экман, специализирующийся на выборе отдельных акций, объявил, что разворачивает макростратегию. Это произошло как раз в тот момент, когда доходность достигла пика. В результате его флагманский фонд заработал 16% с начала года по ноябрь. Инвестор-миллиардер продемонстрировал аналогичное мастерство в прошлом году, когда сделал ставку на повышение процентных ставок и заработал на этом более $2 млрд.

«Экман провернул отличную сделку», — комментирует Эд Ярдени, ветеран рынка и основатель Yardeni Research. «Некоторое время он был главным сторонником облигаций».

Региональные банки: что кредиторам убытки, то JPMorgan — прибыль

Стратегии, связанные с банковским сектором, пошли не по плану. Предполагалось, что самый быстрый цикл ужесточения денежно-кредитной политики за последние десятилетия приведет к снижению процентного дохода для кредиторов, в то время как продолжение экономического роста будет способствовать росту кредитования и инвестиций. Фактически, по данным Goldman Sachs, за несколько недель до коллапса нескольких региональных банков, паевые инвестиционные фонды были сильно перегружены акциями финансовых компаний.

Тогда самая сильная паника в банковской отрасли со времен финансового кризиса заставила Уолл-стрит пошатнуться. За ней последовали экстренные меры, вмешательство правительства, каскад слушаний в Конгрессе и несколько новых правил для отрасли.

Акции региональных кредиторов упали в 2023 году, а S&P 500 вырос. Источник: Bloomberg

Антикризисные меры — подобные тем, что позволяли банкам кредитоваться у Федеральной резервной системы, принимавшей облигации по номинальной стоимости в качестве обеспечения — помогли сдержать кризис. Между тем приобретение JPMorgan Chase & Co обанкротившегося кредитора First Republic Bank может оказаться одной из лучших сделок Джейми Даймона за последние годы.

Хаос создал возможность для Билла Нигрена. Он увеличил свою долю в First Citizens Bank в начале марта, когда акции рухнули. При этом новость о том, что он приобретает Silicon Valley Bank, подбросила их более чем на 50% за один день и способствовала дальнейшему росту в последующие месяцы. Фонд Nygren ’s Oakmark Select вырос на 32% с начала года по ноябрь.

Китай: возвращение, которого не было

Почти все неправильно поняли Китай. Экономисты Goldman Sachs были уверены, что индексы MSCI China, так и CSI 300 покажут двузначный рост, а Morgan Stanley в декабре прошлого года добавил в свой портфель китайские акции, примкнув к прогнозистам, которые ожидали, что вторая по величине экономика и ее рынки будут расти на фоне ослабления ковидных ограничений.

Прогнозы не оправдались. Акции даже не приблизились к допандемическому уровню, а долговой кризис в сегменте недвижимости поглотил еще больше китайских компаний. По состоянию на 20 декабря индекс MSCI China снизился более чем на 14% за год.

Китайские акции отстают от мировых аналогов. Источник: Bloomberg

Сегмент недвижимости потерял еще $71 млрд Country Garden Holdings Co. — некогда крупнейший застройщик Китая — погрузился в дефолт, а China Evergrande Group изо всех сил пыталась избежать ликвидации. Некоторые долларовые облигации Evergrande теперь продаются примерно по 1 центу за доллар, а инвесторы остались с активами, которые больше ничего не стоят.

Некоторые опытные наблюдатели рынка были правы. В январе Фрея Бимиш, главный экономист и руководитель макроэкономических исследований в TS Lombard, выступила с неконсенсусным призывом: продавайте Китай, покупайте США и Великобританию. Пока все ждали, что азиатская страна оправится от пандемии, а Америка скатится в рецессию, она утверждала — правильно, как оказалось — что Китай «увязнет в долгах», в то время как США выиграют от благоприятного цикла кредитов и капиталовложений.

Индия: рост, который был

«Покупай Индию» — популярная инвестиционная мантра Уолл-стрит в наши дни, но еще в январе ситуация выглядела по-другому. Атака Hindenburg Research на Гаутама Адани внезапно поставила империю миллиардера на грань и стерла с рынка $50 млрд, заставив усомниться в надежности Индии как инвестиционного направления. Верховный суд был вынужден начать расследование проектов знаменитого бизнесмена в самой густонаселенной стране мира, а индийские политики тем временем быстро начали наступление за рубежом.

Прошло несколько месяцев, и вот Адани наслаждается чем-то вроде искупления на рынках и в глазах общественности. Благодаря маневрам по рефинансированию, которые улучшили финансовую дисциплину группы, оптимистичным сигналам от политиков и продолжающемуся экономическому росту, акции и облигации, связанные с Адани, возобновили подъем.

Один явный победитель: Раджив Джайн из GQG Partners LLC. Инвестор, работающий на рынках развивающихся стран, вложил миллиарды в группу компаний Адани в марте и снова в августе. Ранее в этом месяце агентство Bloomberg сообщало, что стоимость его инвестиций превысила $7 млрд. Еще сделки с удачным таймингом: Qatar Investment Authority, которая купила 2.7% акций Adani Green Energy Ltd прямо перед восстановлением.

Япония: страна растущих акций

Япония, извечно отстающая на мировых рынках в последние годы, неожиданно оказалась любимицей инвесторов. Несколько факторов в совокупности помогли повысить профиль страны: в их числе экономический рост, перспектива корпоративных реформ и надежды на то, что Центробанк откажется от политики отрицательных процентных ставок. Проблемы Китая и одобрение Уоррена Баффетта также были весьма к стати.

Легендарный инвестор заявил в апреле, что он рассматривает новые японские инвестиции. Затем в июне Berkshire Hathaway Inc. Баффета заявила, что увеличила свои доли в пяти торговых фирмах Японии. Индекс Topix поднялся до 33-летнего максимума.

Продажа японских государственных облигаций, ранее считалась рискованной стратегией, но на этот раз неожиданно оказалась успешной. Инвесторы, которые делали ставку на прекращение сверхмягкой денежно-кредитной политики Банка Японии, наконец, получили некоторую валидацию, а регулятор ослабил жесткий контроль над доходностью. В конечном счете это привело к тому, что ставка по 10-летним облигациям достигла 11-летнего максимума, однако потом снизилась, поскольку действия ЦБ оказались менее агрессивными, чем ожидалось. Тем не менее главными победителями этого года оказались медведи на рынке облигаций, такие как Марк Даудинг из RBC BlueBay Asset Management.

Тем, кто ожидал укрепления иены, повезло меньше. Barclays Plc и Nomura Holdings Inc прогнозируют рост иены на 9% по сравнению с уровнями декабря прошлого года, а в T. Rowe Price Group Inc заявили, что валюта может укрепиться еще больше, если Банк Японии будет ужесточать денежно-кредитную политику.

Иена показала худший результат в Азии и среди валют Большой десятки. Однако 2023 год запомнится тем, кто использует стратегию керри-трейд — кредитуется в дешевой японской валюте и покупает активы с более высокой доходностью, например, мексиканский песо или бразильский реал. Им удалось неплохо заработать.

Биткоин: восставшие из мертвых

Криптовалютный рынок — и его репутация — пошатнулись после скандалов и банкротств 2022 года. Биткоин, старейшая и крупнейшая цифровая валюта, потерял более 60%, на фоне краха биржи FTX Сэма Бэнкмана-Фрида. Перспективы возрождения биткоина — не говоря уже о ралли — казались весьма смутными.

В течение первого полугодия рынок показал очень вялое восстановление: торговая активность снизилась, а регуляторы активно взялись преследовать лидеров рынка, включая криптобиржи Binance и Coinbase Global Inc. Но начиная с июня на рынке начался устойчивый разворот. Катализатором стали новые заявки на запуск спотовых ETF на биткоин.

Крупнейшая криптовалюта в 2023 году выросла почти в два раза, хотя она все еще значительно ниже своего исторического максимума, установленного на уровне $69 000. Источник: Bloomberg

Оптимизм в отношении того, что эти ETF будут одобрены и спровоцируют массовое распространение биткоина, в сочетании с юридическим разрешением некоторых громких криптовалютных дел и грядущим снижением ставки ФРС, ускорили рост криптовалюты.

Результат: криптовалюта в этом году выросла более чем в два раза, став одним из самых успешных активов на рынке. Биткоин все еще далек от своего исторического максимума в $69 000. Но такие несгибаемые энтузиасты, как Кэти Вуд и Энтони Скарамуччи, которые пострадали во время краха криптовалюты в прошлом году, теперь чувствуют себя гораздо лучше.

Bed, Bath, & Beyond: Уолл-стрит наносит удар

Даже когда компания Bed Bath & Beyond приближалась к банкротству, ее акции стоили необъяснимо дорого. Она — один из участников мемной лихорадки, которая возникла во время пандемии и продолжается до сих пор, взвинчивая акции рандомных компаний безо всяких на то причин.

Консультанты Bed Bath & Beyond нашли хедж-фонд в Hudson Bay Capital Management, готовый купить новые акции, выпущенные с дисконтом. Покупатели на вторичном рынке при этом были готовы платить прейскурантную цену.

Таким образом, компания заработала $360 млн, а Hudson Bay получил прибыли от перепродажи каждой приобретенной акции. Тем не менее значительная часть наличных денег ушла банковским кредиторам Bed Bath & Beyond во главе с JPMorgan. Что стало с инвесторами, купившими акции? Их удача закончилась, когда у Bed Bath & Beyond закончилось время.

ESG: белый флаг

Альянс между прогрессивными активистами и упрямыми капиталистами в стимулировании экологического, социального и управленческого движения никогда не был простым. Но в этом году ESG-повестка пострадала со всех сторон. Прозрачность методологии вызывает вопросы не только у Республиканцев в американском Конгрессе, но и у других экспертов. Кроме того, есть подозрения, что эффективность заявленных целей сильно преувеличена. Некоторые отраслевые эксперты даже заявили, что ESG движется к неминуемому концу.

Самые большие потери понесла группа биржевых фондов BlackRock, а также ветеран-менеджер хедж-фондов Джефф Уббен. Отток средств из крупнейшего ESG-ориентированного ETF BlackRock в этом году превысил $9 млрд, а Уббен в прошлом месяце внезапно закрыл свою социально ответственную инвестиционную компанию Inclusive Capital Partners.

В ESGU ETF наблюдается самый большой годовой отток средств. Источник: Bloomberg

Открывая Inclusive Capital три года назад, Уббен сказал, что его новое предприятие будет поддерживать компании, сосредоточенные на решении социальных проблем, начиная от ущерба окружающей среде и заканчивая нехваткой продовольствия. Он планировал собрать для этого $8 млрд. В конце концов, фонду не удалось приблизиться к этой цели. В то же время этот год стал худшим для инвестиций, связанных с климатической повесткой, потому что высокие проценты по займам и проблемы с логистикой разрушают капиталоемкие зеленые компании.

Однако не все настроены пессимистично. Аналитики JPMorgan Chase & Co написали в записке для клиентов, что акции с уклоном ESG вполне могут опередить рынок в следующем году. Это связано с тем, что они предлагают защитную стратегию, которая необходима инвесторам на данном этапе рыночного цикла, который, вероятно, будет включать замедление экономики, снижение доходности облигаций, ослабление инфляции и укрепление доллара.

Credit Suisse: из пепла AT1

Внезапная смерть Credit Suisse неожиданно ударила по крупным держателям самых рискованных облигаций компании, что вызвало негативную реакцию со стороны финансовых менеджеров и старших банкиров, предупреждающих, что рынок банковского финансирования впадет в кризис.

Однако катастрофы не произошло, а европейские политики успокоили рынок буквально за несколько дней. Тем не менее спорное решение швейцарского регулятора ликвидировать держателей так называемых дополнительных ценных бумаг первого уровня на сумму $17 млрд — даже при сохранении некоторой ценности для акционерных инвесторов — оставило длинный список проигравших. К ним относятся Pimco, Invesco и состоятельные клиенты Mitsubishi UFJ Financial Group Inc.

Как всегда, фонды, высматривающие выгодные сделки, не упустили возможности. GoldenTree Asset Management купил облигации AT1 примерно на $300 млн по сниженным ценам и получил прибыль в $100 млн. Были и другие выгодные сделки на обломках Credit Suisse, например, покупка долга первой очереди, который продавался с большим дисконтом прямо перед коллапсом банка. Альтернативный кредитор Marathon Asset Management LP, например, купил эти облигации на $150 млн и быстро заработал на них $30 млн.

Диско-облигации: мутные облигации выигрывают по-крупному

Неизвестный класс долларовых банковских облигаций, выпущенных почти четыре десятилетия назад, в этом году принес инвесторам неожиданную прибыль.

Выпущенные в 1980х годах, чтобы помочь пополнить банковский капитал, ценные бумаги, известные как «диско-облигации», годами торговались с огромными дисконтами из-за скудных купонов. У эмитентов было мало стимулов выкупать их. Но были инвесторы, которые верили в то, что эти облигации однажды будут полностью погашены.

Вот они-то и сорвали куш. Регуляторы и юристы начали давить на банки с требованием выкупить бумаги. В конечном счете Libor, базовая ставка, к которой были привязаны ценные бумаги, сделал расчет купона практически невозможным и тем самым окончательно вынудил эмитентов сдаться. После того как HSBC Holdings Plc объявила о погашении своих облигаций в апреле, за ней последовали несколько других банков.

Так закончилась эпоха «диско-облигаций».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба