4 января 2024 РБК Quote

«РБК Инвестиции» сопоставили доходности инвестиций в 2023 году при вложении в разные инструменты. Что принесло наибольший доход, а что могло разочаровать инвестора — в нашем обзоре

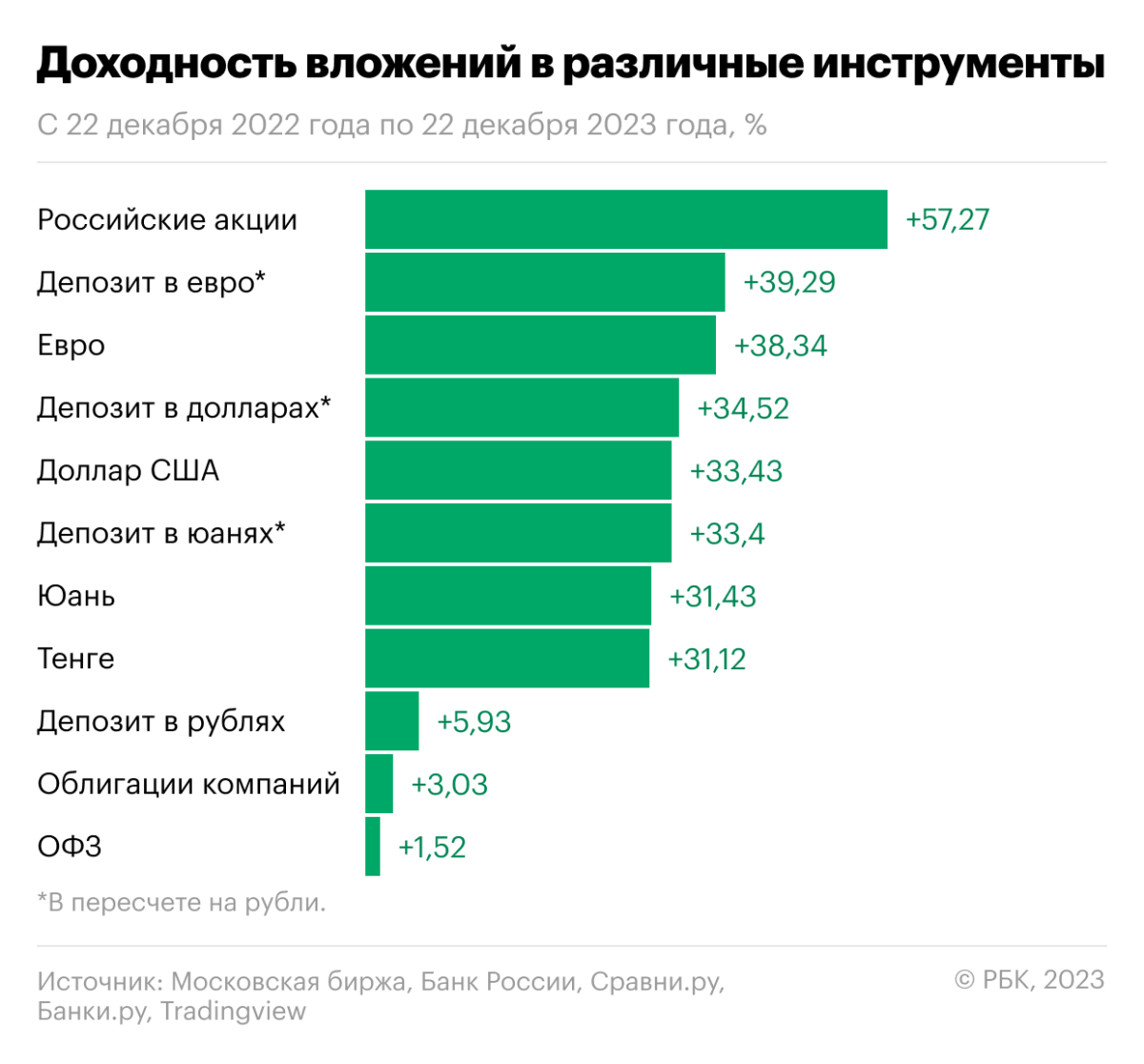

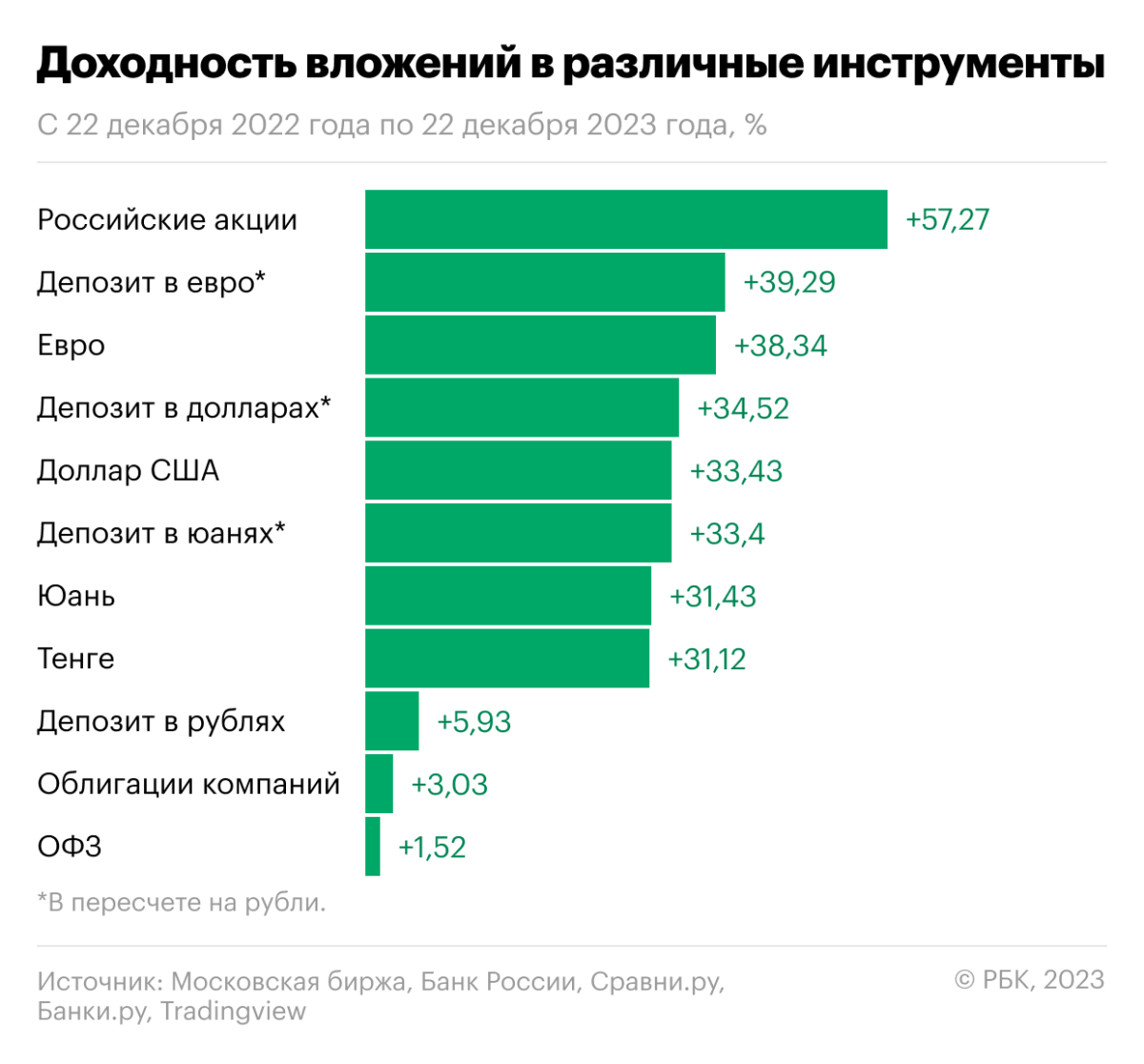

Подводя итоги 2023 года, «РБК Инвестиции » традиционно сравнили доходности, которые инвестор мог извлечь из вложений в различные инструменты. Мы сопоставили ставки годовых банковских вкладов в рублях, долларах, евро и юанях (в пересчете на рубли), прирост цен акций и облигаций с учетом выплаченных дивидендов и купонов и рост курсов нескольких валют — американского доллара, евро, китайского юаня и казахстанского тенге.

Доходности за год

Сравнение основано на усредненных значениях. Доходность вложений в акции и облигации считалась по динамике индексов полной доходности, а эффективность вложения в валюты — по разнице биржевых курсов. Для этого мы сопоставляли биржевые значения на конец торгов 22 декабря 2023 и 2022 годов. Доходность депозитов оценивалась по средним значениям ставок от 180 дней до одного года по данным Центробанка на декабрь 2022 года.

Расскажем, какие соотношения доходностей мы получили.

Доходность вложений в различные финансовые инструменты в 2023 году

Самыми доходными стали вложения в акции российских компаний. С 22 декабря 2022 года по 22 декабря 2023 года индекс Мосбиржи полной доходности вырос на 57,27% — с 4421,06 до 6952,92 пункта. Именно такую доходность в среднем с учетом выплаты дивидендов и роста котировок получил инвестор по итогам 2023 года, если собрал портфель российских акций в декабре 2022 года.

Достаточно высокий доход дала бы и покупка иностранной валюты. Из рассмотренных нами четырех валют доходность свыше 30% обеспечили бы все четыре:

евро подорожал на 38,34%, его курс вырос с ₽73,55 до ₽101,75;

курс американского доллара вырос на 33,43%, с ₽68,95 до ₽92,00;

китайский юань укрепился к рублю на 31,43%, с ₽9,77 до ₽12,84;

казахстанский тенге стал дороже на 31,12%, его курс вырос с ₽15,295 до ₽20,0550 за 100 тенге.

Если бы инвестор положил купленную валюту на банковские депозиты, то он смог бы еще больше увеличить доходность своих вложений. Так, с учетом роста курсов валют в пересчете на рубли общая доходность купленных и внесенных на депозит евро составила бы 39,29% при номинальной средней ставке годового депозита 0,69%. С долларами этот показатель составил бы 34,52% (при средней номинальной ставке депозита на год 0,82%), а с юанями — 33,4% (при номинальной ставке 1,5%).

При этом ставка депозита в рублях сроком от 180 дней до одного года, открытого в декабре 2022-го, позволила бы в декабре 2023 года получить доход с эффективностью 5,93% в среднем.

Вложения в облигации также не защитили от инфляции. Облигации компаний принесли бы среднюю доходность 3,03% — индекс Мосбиржи корпоративных облигаций (полной доходности) вырос за это время с 139,97 до 144,21 пункта.

Индекс Мосбиржи государственных облигаций (полной доходности) поднялся с 609,59 до 618,85 пункта. Это означает, что вложения в ОФЗ обеспечили бы инвестору среднюю доходность всего 1,52%.

Плохой результат инвестиций в облигации за 2023 год во многом связан с тем, что Банк России несколько раз и значительно поднимал ключевую ставку.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 15 декабря 2023 года

Из-за этого рыночная доходность облигаций в течение года увеличивалась, что приводило к снижению котировок облигаций.

Какие были возможности

С другой стороны, поднятие Центробанком ключевой ставки в течение 2023 года сделало более привлекательными вложения в облигации. Так, вложения в ОФЗ в конце октября 2023 года (по минимальному значению индекса гособлигаций 589,23 пункта) к концу года дали бы инвестору доходность 5,15%, или 35,48% в годовом выражении.

Если бы инвестор избавился в августе от корпоративных облигаций, купленных в декабре 2022 года, то он мог бы зафиксировать доходность 5,18% — пик индекса корпоративных облигаций составил 147,17 пункта 2 августа.

По другим инструментам в течение года также имелись возможности извлечения более значительной доходности при активном управлении портфелем.

Максимально возможная доходность различных финансовых инструментов в 2023 году

Так, покупка юаня 23 декабря 2022 года по ₽9,59 могла бы принести доходность 46,27% в случае продажи 9 октября 2023 года по ₽14,03.

Вложения в доллар США позволили бы получить доходность до 52,55% при покупке 13 января 2023 года по ₽67,09 и продаже 9 октября по ₽102,345.

Если бы инвестор купил евро 23 декабря 2022 года по ₽70,37, а продал бы 14 августа 2023 года за ₽111,42, то получил бы 58,32% доходности.

Российские акции могли дать доходность до 64,42%, если, войдя в бумаги в конце 2022 года, инвестор продал бы их в конце октября — с 22 декабря 2022 года до 20 октября 2023 года индекс Мосбиржи полной доходности вырос с 4421,06 до 7268,90 пункта.

Покупка тенге 12 января 2023 года по ₽0,14525 и продажа казахстанской валюты 14 августа 2023 года по ₽0,23905 позволили бы инвестору извлечь доходность в размере 64,58%.

Приведенные в обзоре доходности указаны без учета налога на доходы. Напомним, что доход от операций по ценным бумагам облагается по ставке 13% или 15%. С налогообложением дохода по депозитам немного сложнее — ставка налога зависит от суммы вклада и ключевой ставки Центробанка.

Подводя итоги 2023 года, «РБК Инвестиции » традиционно сравнили доходности, которые инвестор мог извлечь из вложений в различные инструменты. Мы сопоставили ставки годовых банковских вкладов в рублях, долларах, евро и юанях (в пересчете на рубли), прирост цен акций и облигаций с учетом выплаченных дивидендов и купонов и рост курсов нескольких валют — американского доллара, евро, китайского юаня и казахстанского тенге.

Доходности за год

Сравнение основано на усредненных значениях. Доходность вложений в акции и облигации считалась по динамике индексов полной доходности, а эффективность вложения в валюты — по разнице биржевых курсов. Для этого мы сопоставляли биржевые значения на конец торгов 22 декабря 2023 и 2022 годов. Доходность депозитов оценивалась по средним значениям ставок от 180 дней до одного года по данным Центробанка на декабрь 2022 года.

Расскажем, какие соотношения доходностей мы получили.

Доходность вложений в различные финансовые инструменты в 2023 году

Самыми доходными стали вложения в акции российских компаний. С 22 декабря 2022 года по 22 декабря 2023 года индекс Мосбиржи полной доходности вырос на 57,27% — с 4421,06 до 6952,92 пункта. Именно такую доходность в среднем с учетом выплаты дивидендов и роста котировок получил инвестор по итогам 2023 года, если собрал портфель российских акций в декабре 2022 года.

Поскольку с 1 января 2023 года вступил в силу запрет на покупку ценных бумаг недружественных стран для неквалифицированных инвесторов, мы не рассматривали в этом году вложения в иностранные акции с листингом на СПБ Бирже. При этом, с учетом роста индекса полной доходности S&P500 на 26,46%, с 8139,07 до 10 292,36 пункта, за рассматриваемый нами период и с учетом роста курса доллара доходность вложений в иностранные бумаги в пересчете на рубли составила 68,7%.

Достаточно высокий доход дала бы и покупка иностранной валюты. Из рассмотренных нами четырех валют доходность свыше 30% обеспечили бы все четыре:

евро подорожал на 38,34%, его курс вырос с ₽73,55 до ₽101,75;

курс американского доллара вырос на 33,43%, с ₽68,95 до ₽92,00;

китайский юань укрепился к рублю на 31,43%, с ₽9,77 до ₽12,84;

казахстанский тенге стал дороже на 31,12%, его курс вырос с ₽15,295 до ₽20,0550 за 100 тенге.

Если бы инвестор положил купленную валюту на банковские депозиты, то он смог бы еще больше увеличить доходность своих вложений. Так, с учетом роста курсов валют в пересчете на рубли общая доходность купленных и внесенных на депозит евро составила бы 39,29% при номинальной средней ставке годового депозита 0,69%. С долларами этот показатель составил бы 34,52% (при средней номинальной ставке депозита на год 0,82%), а с юанями — 33,4% (при номинальной ставке 1,5%).

При этом ставка депозита в рублях сроком от 180 дней до одного года, открытого в декабре 2022-го, позволила бы в декабре 2023 года получить доход с эффективностью 5,93% в среднем.

Инфляция в России от декабря к декабрю составила 7,47%, а с начала года — 6,64%. Таким образом, годовой вклад в банке не позволил бы инвестору сберечь свои средства от инфляции в 2023 году.

Вложения в облигации также не защитили от инфляции. Облигации компаний принесли бы среднюю доходность 3,03% — индекс Мосбиржи корпоративных облигаций (полной доходности) вырос за это время с 139,97 до 144,21 пункта.

Индекс Мосбиржи государственных облигаций (полной доходности) поднялся с 609,59 до 618,85 пункта. Это означает, что вложения в ОФЗ обеспечили бы инвестору среднюю доходность всего 1,52%.

Плохой результат инвестиций в облигации за 2023 год во многом связан с тем, что Банк России несколько раз и значительно поднимал ключевую ставку.

Изменение ключевой ставки Центробанка России 14 октября 2013 года — 15 декабря 2023 года

Из-за этого рыночная доходность облигаций в течение года увеличивалась, что приводило к снижению котировок облигаций.

Какие были возможности

С другой стороны, поднятие Центробанком ключевой ставки в течение 2023 года сделало более привлекательными вложения в облигации. Так, вложения в ОФЗ в конце октября 2023 года (по минимальному значению индекса гособлигаций 589,23 пункта) к концу года дали бы инвестору доходность 5,15%, или 35,48% в годовом выражении.

Если бы инвестор избавился в августе от корпоративных облигаций, купленных в декабре 2022 года, то он мог бы зафиксировать доходность 5,18% — пик индекса корпоративных облигаций составил 147,17 пункта 2 августа.

По другим инструментам в течение года также имелись возможности извлечения более значительной доходности при активном управлении портфелем.

Максимально возможная доходность различных финансовых инструментов в 2023 году

Так, покупка юаня 23 декабря 2022 года по ₽9,59 могла бы принести доходность 46,27% в случае продажи 9 октября 2023 года по ₽14,03.

Вложения в доллар США позволили бы получить доходность до 52,55% при покупке 13 января 2023 года по ₽67,09 и продаже 9 октября по ₽102,345.

Если бы инвестор купил евро 23 декабря 2022 года по ₽70,37, а продал бы 14 августа 2023 года за ₽111,42, то получил бы 58,32% доходности.

Российские акции могли дать доходность до 64,42%, если, войдя в бумаги в конце 2022 года, инвестор продал бы их в конце октября — с 22 декабря 2022 года до 20 октября 2023 года индекс Мосбиржи полной доходности вырос с 4421,06 до 7268,90 пункта.

Покупка тенге 12 января 2023 года по ₽0,14525 и продажа казахстанской валюты 14 августа 2023 года по ₽0,23905 позволили бы инвестору извлечь доходность в размере 64,58%.

Приведенные в обзоре доходности указаны без учета налога на доходы. Напомним, что доход от операций по ценным бумагам облагается по ставке 13% или 15%. С налогообложением дохода по депозитам немного сложнее — ставка налога зависит от суммы вклада и ключевой ставки Центробанка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба