12 января 2024 investing.com Крамер Майкл

Вчера был странный день. Акции сначала выросли после ИПЦ выше прогноза, потом упали, а потом опять выросли, причем ралли в очередной раз возглавляла небольшая группа компаний.

Рефлекторный характер торгов говорит о том, что происходящее на рынке скорее связано с механическими факторами, нежели с текущими событиями.

К сожалению, так будет продолжаться еще несколько дней. Хорошо, что сегодня пятница. Систематические трейдеры могут продавать волатильность весь день перед трехдневными выходными, при этом скопление опционов колл на 4800 будет сдерживать S&P 500.

Во вторник утром мы можем обнаружить, что VIX вырос, и его будут продавать весь день. После экспирации опционов на VIX в среду мы можем вернуться к нормальной жизни.

Предлагаю вам удлинить выходные и не торговать сегодня и еще во вторник.

С учетом всего этого я решил посмотреть на позиционирование по акциям некоторых крупнейших компаний перед экспирацией опционов на следующей неделе. Если посмотреть, к примеру, на Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), то в следующую пятницу истекает большое количество опционов колл.

Я суммировал 12 самых крупных открытых позиций согласно данным Bloomberg и получил $8,1 млрд положительной дельты колл.

Суммирование следующих 12 позиций дает дополнительные $3,2 млрд. Я также суммировал крупнейшие позиции с опционами пут и получил дельту около $250 млн.

Судя по этим цифрам, нам предстоит масштабное сворачивание хеджей после экспирации опционов.

Meta US Equity

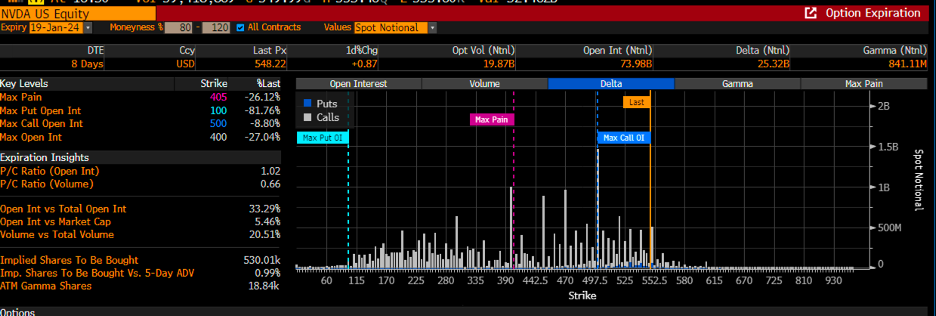

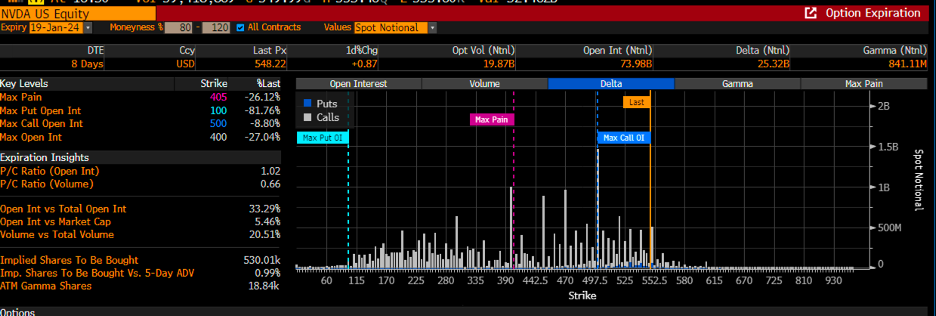

Проблема в том, что то же самое можно сказать о других компаниях, в том числе об NVIDIA (NASDAQ:NVDA).

NVDA-US Equity

Разумеется, говоря это, мы исходим из того, что все эти опционы колл «в деньгах» были куплены, и маркет-мейкер был продавцом и, чтобы захеджироваться, купил базовые акции.

Пожалуй, можно с уверенностью утверждать, что не все они были куплены, и покрыта только часть коллов.

И все же, с учетом накопившейся положительной дельты по этим акциям нам предстоит масштабное сворачивание хеджей после экспирации опционов 19 января.

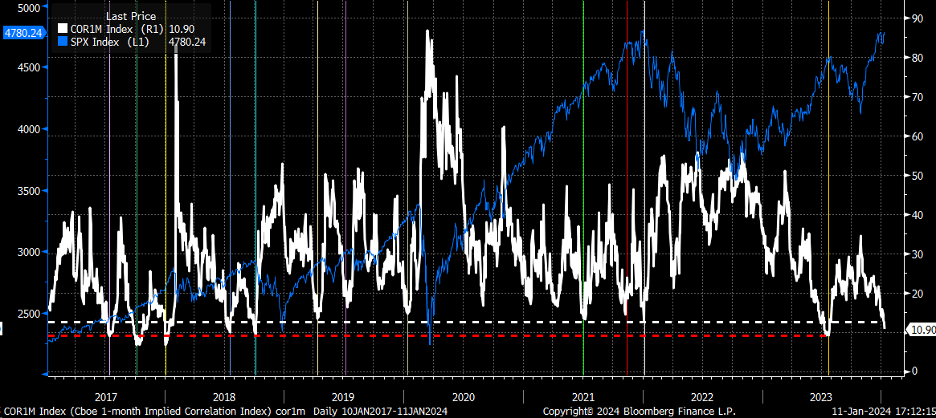

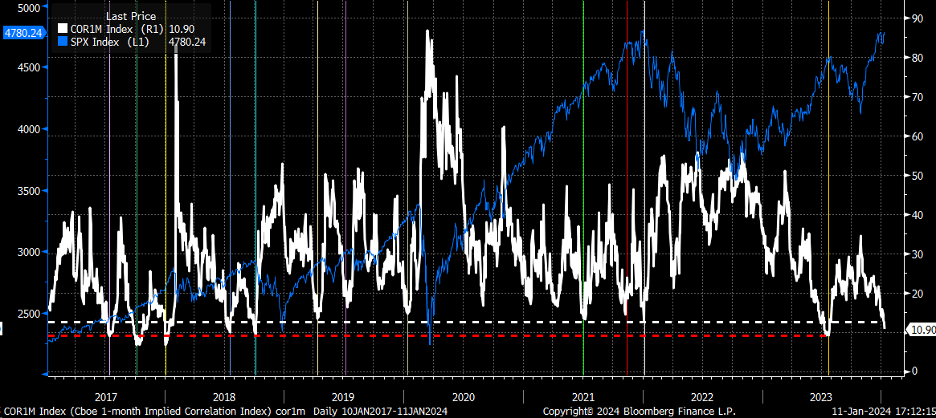

И это при том, что индекс корреляции месячной подразумеваемой волатильности вчера закрылся ниже 11, на уровне 10,9.

Может ли он снизиться еще сильнее? Разумеется. В июле этот индекс упал ниже 10, но, чем ниже он падает, тем более экстремальных значений он достигает, как в январе 2018 года, осенью 2018 года и в июле 2023 года. Во всех этих случаях рынок потом сильно падал.

Индекс корреляции месячной подразумеваемой волатильности

Рефлекторный характер торгов говорит о том, что происходящее на рынке скорее связано с механическими факторами, нежели с текущими событиями.

К сожалению, так будет продолжаться еще несколько дней. Хорошо, что сегодня пятница. Систематические трейдеры могут продавать волатильность весь день перед трехдневными выходными, при этом скопление опционов колл на 4800 будет сдерживать S&P 500.

Во вторник утром мы можем обнаружить, что VIX вырос, и его будут продавать весь день. После экспирации опционов на VIX в среду мы можем вернуться к нормальной жизни.

Предлагаю вам удлинить выходные и не торговать сегодня и еще во вторник.

С учетом всего этого я решил посмотреть на позиционирование по акциям некоторых крупнейших компаний перед экспирацией опционов на следующей неделе. Если посмотреть, к примеру, на Meta (NASDAQ:META) (деятельность компании запрещена на территории РФ), то в следующую пятницу истекает большое количество опционов колл.

Я суммировал 12 самых крупных открытых позиций согласно данным Bloomberg и получил $8,1 млрд положительной дельты колл.

Суммирование следующих 12 позиций дает дополнительные $3,2 млрд. Я также суммировал крупнейшие позиции с опционами пут и получил дельту около $250 млн.

Судя по этим цифрам, нам предстоит масштабное сворачивание хеджей после экспирации опционов.

Meta US Equity

Проблема в том, что то же самое можно сказать о других компаниях, в том числе об NVIDIA (NASDAQ:NVDA).

NVDA-US Equity

Разумеется, говоря это, мы исходим из того, что все эти опционы колл «в деньгах» были куплены, и маркет-мейкер был продавцом и, чтобы захеджироваться, купил базовые акции.

Пожалуй, можно с уверенностью утверждать, что не все они были куплены, и покрыта только часть коллов.

И все же, с учетом накопившейся положительной дельты по этим акциям нам предстоит масштабное сворачивание хеджей после экспирации опционов 19 января.

И это при том, что индекс корреляции месячной подразумеваемой волатильности вчера закрылся ниже 11, на уровне 10,9.

Может ли он снизиться еще сильнее? Разумеется. В июле этот индекс упал ниже 10, но, чем ниже он падает, тем более экстремальных значений он достигает, как в январе 2018 года, осенью 2018 года и в июле 2023 года. Во всех этих случаях рынок потом сильно падал.

Индекс корреляции месячной подразумеваемой волатильности

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба