19 января 2024 | МТС Эдан Альтц

Финансовые показатели за 9 месяцев 2023 года по МСФО

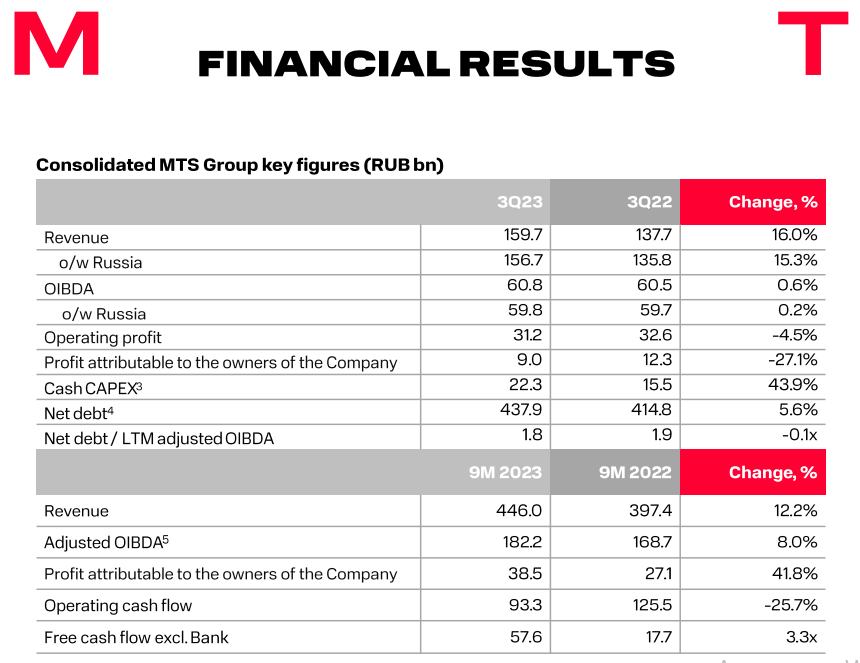

— Выручка: ₽446 млрд, +12.2%(г/г)

— Чистая прибыль: ₽38.5 млрд, +41.8(г/г)

— Скоррек. OIBDA: ₽182.2 млрд, +8% (г/г)

— Рентабельность по скоррек. OIBDA: 40.8%

— Чистый долг: ₽438 млрд, +14%(г/г)

— Чистый долг/OIBDA: 1,8х

Мультипликаторы

Показатели в сравнении: компания/по сектору/по рынку

– P/E: 11.9 / 6.31 / 13.3

– P/S: 0.91 / 1.07 / 2.61

– EV/EBITDA: 4.09 / 3.96 / 6.34

По мультипликаторам компания стоит недешево.

Аргументы за

1. Долгосрочная стратегия МТС направлена на развитие экосистемы.

2. У компании диверсифицированный бизнес – это повышает конкурентоспособность и финансовую устойчивость МТС.

3. У АФК Системы (материнской компании) доля прямого владения (42.2%) – менее 50%, это позволяет МТС не попадать в санкционные списки (в отличие от самой АФК).

4. МТС увеличил свою долю в сервисе кикшеринга Юрент с 11,77% до 80,58%.

5. МТС можетпродать башенный бизнес — это повысит вероятность наращивания дивидендов, в том числе АФК Системы.

6. Телекоммуникации — один из самых устойчивых секторов в кризис.

Риски

1. Высокая конкуренция в секторе телекома.

2. Среднегодовой темп роста выручки за последние 5 лет (~5,5%) — ниже инфляции.

3. Текущая эффективность компании (ROE=-382.5%) — меньше, чем в среднем по сектору (ROE=-19.76%).

4.У компании высокая долговая нагрузка и отрицательные чистые активы.

5. В этом году МТС нужно рефинансировать около 40% чистого долга, ~₽163 млрд — процентные расходы увеличатся.

6. Сотовый оператор не может поднимать тарифы из-за требований ФАС.

7. МТС платит высокие дивиденды за счет роста долговой нагрузки.

8. Санкционное давление не ослабевает, это может затруднить поставки высокотехнологичного оборудования.

Среднесрочный план

В статье от 30 декабря писал, что для принятия решения о входе в сделку нужен импульсный выход из боковик. 246 — 254.

Импульс есть, теперь ждём ретест к промежуточному уровню 251 и можно будет искать диапазон для входа. Напомню, что цена не обязательно должна ударить промежуточный уровень тик-в-тик, диапазон для входа у нас находится немного выше. Стоп от 3%.

Если этого отката не будет, то работаем по этому же сценарию от уровня 271. То есть, ждём проторговку под этим уровнем, затем импульсный пробой и на ретесте можно будет искать точку входа.

Цели движения наверх – зона 281, затем 303.

Резюме

Финансовое положение МТС пока стабильно. Экосистема развивается стремительно, но вклад в выручку новых направлений пока небольшой. По итогам года компания ожидает увеличения финансовых расходов.

Риски — конкуренция в секторе, высокая ключевая ставка, проблемы с обслуживанием долга, ограничения ФАС.

На сегодня у МТС практически нет премии за риск. Присматриваться к акциям (или усреднять позицию) стоит по мере разворота ключевой ставки. Скорее всего, ближе к лету, когда будут рекомендовать дивиденды.

Вопрос в том, когда начнут снижать ставку?

От этого будет зависеть потенциал роста котировок перед выплатой.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба