Продажа акций последовала за признанием инвестора, что более раннее сокращение его доли могло быть ошибкой.

Berkshire Hathaway Уоррена Баффета продала 10 млн акций Apple за последние три месяца 2023 года, сократив позиции в компании, которую так называемый "Оракул из Омахи" назвал одним из "четырех гигантов", на которых приходится большая часть стоимости его группы.

Продажа, составляющая около 1,1% доли Berkshire в технологической компании, была примечательна, поскольку еще в 2021 году Баффет заявил, что более раннее решение сократить свою долю в Apple было «вероятно ошибкой».

Apple стала важнейшим активом для Berkshire, и сейчас на ее долю приходится примерно пятая часть ее рыночной стоимости. Обширный конгломерат Баффета, владеющий железной дорогой BNSF и страховой компанией Geico, впервые инвестировал в производителя iPhone в 2016 году по указанию одного из двух его заместителей по инвестициям: Тодда Комбса или Теда Вешлера.

Позже Баффет увеличил инвестиции, почувствовав симпатию к технологической компании, и потратил десятки миллиардов долларов на покупку ее акций. В 2022 году он сообщил, что стоимость этой доли составила чуть более 31 миллиарда долларов.

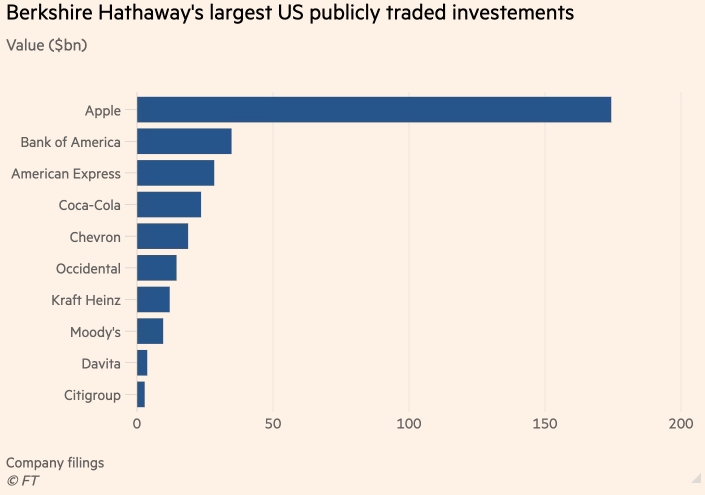

Ставка окупилась сторицей. Даже после продажи акций 5,9-процентная доля Berkshire в Apple на конец года оценивалась в $174 млрд, согласно отчету, поданному в Комиссию по ценным бумагам и биржам в среду. Это затмевает его вторую по величине публичную инвестицию: Bank of America.

Документы Berkshire показали, что она также сократила свои активы в производителе принтеров и ПК HP на 78 процентов, продав почти 80 миллионов акций в четвертом квартале, и продала 32 процента своей доли в медиа-компании Paramount Global, реализовав 30,4 миллиона акций.

За ставкой на Paramount в 2022 году пристально следила медиаиндустрия, и она рассматривалась как одобрение инвестиций компании в ее потоковую платформу Paramount+, а также ее способности конкурировать с более богатыми конкурентами, такими как Netflix, Disney и Warner Bros Discovery

Однако с самого начала было неясно, делал ли ставку на компанию сам Баффет или же сделкой руководили Комбс или Вешлер.

Контролирующий акционер Paramount Шари Редстоун провела предварительные переговоры с возможными претендентами на компанию, поскольку она работает над сокращением убытков после того, как дорогостоящая война потокового вещания повлияла на цену ее акций.

Berkshire также отказалась от инвестиций в платежный бизнес StoneCo, страховщиков Globe Life и Markel Corporation, а также жилищно-строительную компанию DR Horton. Продажа DR Horton ознаменовала внезапный сдвиг со стороны инвестора, которого обычно называют долгосрочным держателем; Berkshire сообщила, что всего шесть месяцев назад инвестировала в крупнейшую строительную компанию США.

Продажи акций означали, что количество ценных бумаг Berkshire в ее многомиллиардном портфеле акций упало до 41 на конец 2023 года. Это меньше, чем 49 12 месяцами ранее, когда компания вышла из акций таких компаний, как General Motors, UPS и Procter & Gamble в начале года.

Berkshire не раскрыла никаких новых инвестиций в четвертом квартале 2023 года, хотя увеличила свои активы в операторе спутниковой радиосвязи SiriusXM и в нефтяных компаниях Chevron и Occidental Petroleum.

Berkshire пока не ответила на просьбу о комментариях.

Второй квартал подряд Berkshire также сообщала, что не включила в ежеквартальный отчет как минимум одну инвестицию, отметив, что обратилась к SEC с просьбой о конфиденциальном обращении. Компания обычно делает этот запрос, когда совершает крупную покупку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба