16 февраля 2024 Business Insider | SPX

Инвесторы не переоценивают акции так сильно, как это было на пике пузыря доткомов. Хотя рост акций концентрируется, широта рынка увеличивается.

Великолепный рост акций технологических компаний «Великолепной семерки» вызвал на Уолл-стрит волну сравнений с эпохой доткомов. Nvidia похожа на Cisco, ажиотаж вокруг искусственного интеллекта похож на повальное увлечение Интернетом и так далее.

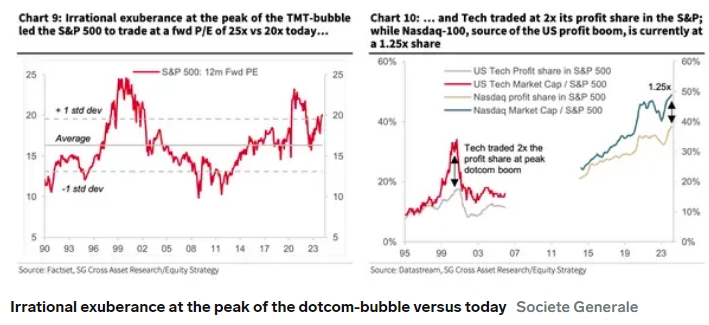

Однако, подсчитывая цифры, Societe Generale утверждает, что индексу S&P 500 все равно придется вырасти еще на 25%, чтобы достичь уровня «иррационального изобилия», который питал технологический пузырь в 90-е годы.

«Применяя математику пика пузыря доткомов [технологий, СМИ и телекоммуникаций] к Nasdaq-100, S&P 500 должен был бы достичь 6250, чтобы цена находилась на том же уровне иррационального изобилия», - написали аналитики Маниш Кабра и Ален Бокобза в заметке в среду.

В среду базовый индекс закрылся на отметке 5000.

Математика, о которой говорит Кабра, - это доля прибыли технологического сектора в S&P 500. На пике "пузыря доткомов" технологический сектор торговался с удвоенной долей прибыли в S&P 500, а коэффициент цены и прибыли (P/E) базового индекса составляло 25х.

Сегодня Nasdaq-100 торгуется в 1,25 раза дороже своей доли прибыли (40% от прибыли на акцию S&P 500), а соотношение цены к прибыли S&P 500 составляет 20x.

Другими словами, инвесторы не переоценивают акции так сильно, как это было на пике технологического пузыря доткомов.

Иррациональное изобилие на пике пузыря доткомов привело к тому, что индекс S&P 500 торговался с коэффициентом P/E 25x против 20x сегодня...

Не то чтобы S&P 500 не был концентрированным - такие акции, как Microsoft, Apple и Nvidia, сыграли огромную роль в его звездных результатах за последний год, и на долю "великолепной семерки" пришлось 45% прироста индекса в январе.

«Нет сомнений в том, что концентрация — это один из самых больших рисков», — написал Кабра. «Индексные веса 10 крупнейших акций США сегодня даже выше, чем во время пузыря доткомов».

Но до сих пор ралли было вызвано «рациональным оптимизмом», а не иррациональным изобилием, сказал он. В рыночном ралли участвует больше акций, а не группа из семи звезд технологического сектора, и акции по всему миру растут благодаря высоким прибылям.

http://www.businessinsider.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба