27 февраля 2024 | Московская биржа RAZBORKA

RAZB0RKA отчета МОСБИРЖА по МСФО 4кв'23.

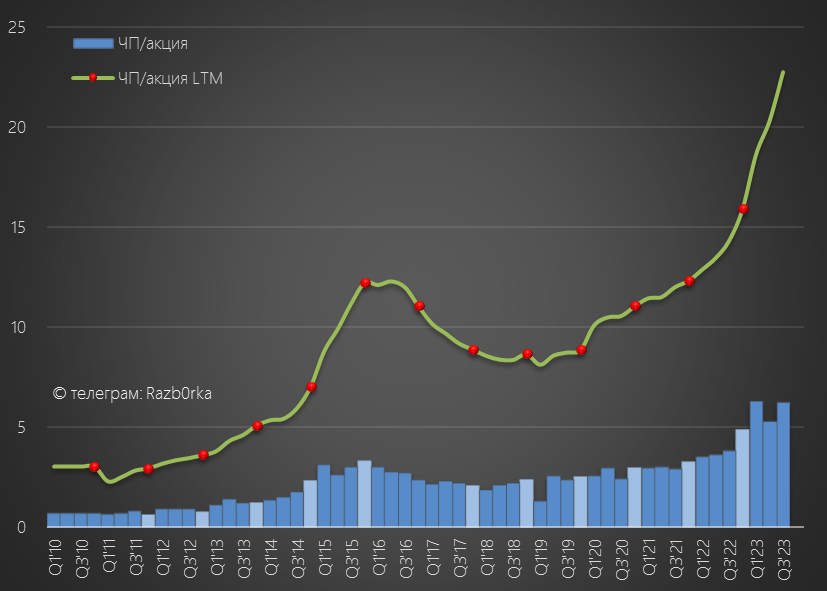

По итогам 3-го квартала, делал прогноз годовой прибыли и дивидендов

Исходя из динамики комиссионных и процентных доходов, у меня получалось, что могут заработать около 55 млрд руб или 24 руб/акция

При выплате 50%, дивиденд мог составить рекордные 12 руб

Только вот акция стоили на тот момент (25 Ноября) уже 205 руб!

Расчетная дивидендная доходность составляла всего 6%

За год акции компании выросли почти в 3 раза

Может быть я ошибался с прогнозом прибыли и рынок ждал не 12, а к примеру 20 руб дивидендов?

Фактическая прибыль за 2023 год составила 61 млрд руб, что всего на 10% выше моего прогноза

Давайте посмотрим, что сформировало более высокую прибыль и поразмышляем про перспективы прибыли 2024 года

При всей сложности бизнеса биржи, основную часть доходов формируют простые и понятные:

комиссии, которые платят клиенты при покупке/продаже/хранении активов

процентные доходы, получаемые биржей от размещение денежных средств с брокерских счетов своих клиентов под %

Чем больше объем торгов, чем больше остаток денежных средств участников торгов и чем выше ставка ЦБ тем больше прибыль

Комиссионные доходы в 4-ом квартале выросли на 62% г-к-г до 16 млрд руб

Если посмотреть на структуру комиссионных доходов, то в процентах больше всего выросли комиссии на рынке акций, +174% г-к-г и 2 млрд руб

Но денежный рынок опять вышел на 1-ое место с 3.8 млрд руб

При этом, объем торгов денежного рынка в 20 раз больше чем объем торгов акциями

Дело в том, что размер комиссий на рынке акций кратно выше чем на денежном

В целом, рост комиссионных доходов был ожидаем, так как мы видели рост объемов торгов в ежемесячных операционных отчетах

Я предполагал, что процентные расходы вырастут в 4-ом квартале из-за роста ставки ЦБ, но не думал, что на столько сильно!

Процентные доходы выросли на 69% г-к-г и на 64% кв-к-кв до фантастических 20 млрд руб

Как получился такой феноменальный рост?

Средняя ставка ЦБ в 4-ом квартале выросла на 36% кв-к-кв до 15.3% против 11.2% в 3-ем квартале

Хорошо, но откуда взялись еще 28% роста процентных доходов кв-к-кв?

Если Вы читали разборку МСФО 1-го квартала, то знаете что ранее биржа получала доход от денег нерезидентов на счетах С, хранившихся в НРД

Но в конце 1-го квартала решением ЦБ эти денежные средства были переданы в АСВ

Переданы но не все!

Напомню как комментировал это менеджмент на созвоне с аналитиками

Вопрос

Ответ

Продолжение ответа

Отчёта НРД за 4-ый квартал пока нет, и сколько хранилось на счетах С на конец года не известно

Денежные средства участников торгов сократились за квартал на 10% до 1.12 трлн руб

Денежные средства биржи сократились с 664 до 458 млрд руб

Несмотря на снижение денежной позиции, процентные доходы выросли и чистая процентная маржа выросла до рекордных 4.6%

Сложно сказать на сколько устойчива такая высокая доходность

Благодаря росту комиссионных и процентных доходов, операционная прибыль выросла на 47% г-к-г до 35 млрд руб или 15.3 руб/акция

Из 35 млрд руб операционной прибыли, на операционные расходы ушло 4.5 млрд руб

В основном это амортизация нематериальных активов (991 млн руб) и реклама (1052 млн руб)

Еще 5.4 млрд руб было потрачено на зарплаты и бонусы сотрудников

Такой значительный рост зарплат и бонусов связан с переходом на новую систему мотивации в рамках реализации новой стратегии компании

Кроме роста операционных доходов на чистую прибыль в этом году положительно повлиял роспуск ранее сделанных резервов на 1.7 млрд руб

Напомню, что в 2022 году компания сделала резерв в размере 13 млрд руб

После операционных расходов, зарплат и налогов в чистой прибыли осталось 20 млрд руб или 8.8 руб/акция

Годовая прибыль выросла до рекордных 61 млрд руб или 26.7 руб/акция

Напомню, что в новой стратегии 2023-2028 зафиксирована цель в достижении прибыли >65 млрд руб и выплате как минимум 50% прибыли на дивиденды

В консервативном сценарии за 2023 год компания может выплатить 13.3 руб дивидендов

Почему стоит придерживаться консервативного сценария?

Потому, что из-за быстрого роста активов у биржи низкая достаточность капитала, на конец года соотношение капитала к активам составляло всего 2.4%

На выплату 13.3 руб/акция дивидендов необходимо более 30 млрд руб, при этом капитал компании составляет всего 230 млрд руб или 98 руб/акция

Рынок похоже начал понимать, что супер-дивидендов компания выплатить не сможет и в Феврале котировки пошли вниз

Тем не менее, акции стоят сейчас почти 200 руб, что в 2 раза выше капитала!

Расчетная дивидендная доходность в базовом сценарии за 2023 год составит около 7%

В фантастическом сценарии с выплатой 100% прибыли и 26.7 руб/акция доходность вырастает до 13%

Сколько компания может заработать в 2024 году?

Наверное умножать прибыль 4-го квартала на 4 будет слишком оптимистично

Менеджмент прогнозирует рост операционных расходов в 2024 году на 35-48%

Если выручка замедлится, то такой значительный рост расходов должен негативно повлиять на прибыль

Создание резервов предугадать невозможно

Если не будет каких-либо черных лебедей, то наверное в среднем 7 руб/акция в квартал смогут заработать

При 50% выплате это дает 14 руб дивидендов и 7% доходность за 2024 год

Получается, что покупая акцию сейчас по 200 руб вы получаете 13.3 руб дивидендов за 2023 год с выплатой через 4 месяца и опцион на 14 руб дивидендов за 2024 год с выплатой через 16 месяцев

14% потенциальной дивидендной доходности за 16 месяцев

Интересны ли акции компании к покупке по-текущим ценам с такой доходностью?

Мне нет

Большинство аналитиков инвест-домов рекомендуют акции к покупке, но потенциал роста видят ограниченным

Средняя целевая цена, исходя из прогнозов аналитиков, составляет 240 руб с потенциалом роста 20%

Что совсем немного с учетом ненулевых рисков введения санкций против компании и ее дочек

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба