29 февраля 2024 etfunds.ru | ETF

Крупнейшие в мире биржевые фонды (ETF) управляют активами, которые исчисляются сотнями миллиардов долларов, что делает ETF одним из самых популярных способов инвестирования. ETF — отличный способ даже для новых инвесторов получить привлекательную прибыль, даже не имея особых знаний в области инвестирования.

Вот крупнейшие в мире ETF и стоит ли в них инвестировать.

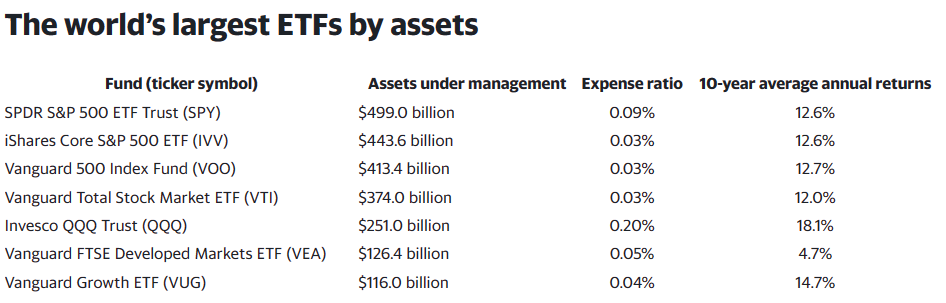

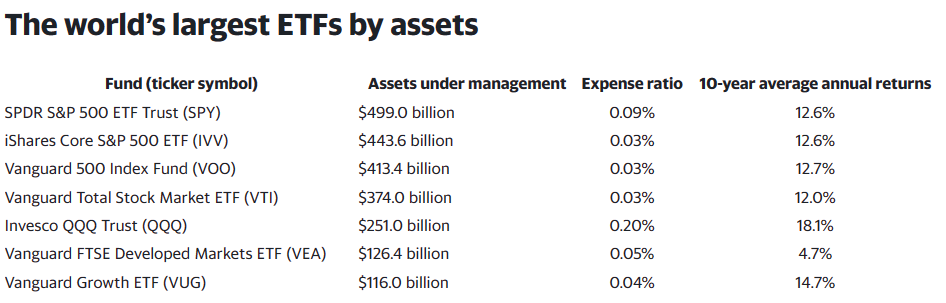

Все эти ETF являются индексными фондами, особой категорией фондов, которые инвестируют в заданный индекс ценных бумаг, а не пытаются активно выбирать инвестиции. Цель индексного фонда — «быть рынком», а не «победить рынок», активно выбирая акции. Пассивный подход может работать хорошо (см. высокие двузначные доходы от большинства этих фондов за последнее десятилетие) и он также сохраняет затраты для инвесторов на низком уровне, о чем свидетельствуют низкие коэффициенты расходов здесь.

Самые крупные три фонда отслеживают индекс Standard & Poor’s 500 — совокупность сотен ведущих компаний Америки. За длительные периоды этот индекс рос в среднем на 10% в год. Другие популярные фонды основаны на индексах Nasdaq 100, международных акциях и акциях роста. Покупая эти фонды, вы владеете частью отдельных акций, входящих в их состав.

Все эти фонды также предлагают широкую диверсификацию, инвестируя во многие акции разных отраслей. Такая диверсификация помогает снизить ваши риски как инвестора, даже если они все еще могут сильно колебаться.

Таким образом, большая привлекательность для инвесторов, владеющих такими крупными фондами, заключается в получении привлекательной прибыли при низких комиссиях за управление. И это можно делать это без необходимости проводить много исследований и анализа, как это необходимо делать, когда вы инвестируете в отдельные акции.

Стоит ли инвестировать в крупнейшие ETF?

Как видно, крупнейшие ETF управляют большими деньгами, но их размер не обязательно делает их лучшими по доходности, хотя они и показывают неплохие результаты. Например, у Vanguard FTSE Developed Markets ETF (VEA) среднегодовая доходность на протяжении 10 лет, значительно отстает от других компаний в этом списке.

Возможно, найти и более высокие показатели, взглянув на лучшие индексные фонды или лучшие ETF.

Также стоит отметить, что эти фонды инвестируют в крупнейшие компании фондового рынка с большой капитализацией, такие как акции «Великолепной семерки». Если вы хотите инвестировать в более мелкие компании – например, потому, что вам необходимо диверсифицировать свои инвестиции – возможно, вам стоит поискать что-нибудь другое.

Другие источники привлекательной прибыли можно найти в фондах, которые инвестируют в определенные области рынка, например, в лучшие ETF с малой капитализацией или лучшие ETF со средней капитализацией. Эти сектора, которые включают в себя акции, которые меньше, чем акции большинства крупнейших ETF. Они могут показывать хорошие результаты, когда более крупные акции находятся в невыгодном положении, но необходимо изучить все аспекты, чтобы найти наиболее эффективные ETF.

Таким образом, сам факт того, что эти фонды имеют самые крупные активы под управлением, не означает, что они стоят ваших инвестиций. Но послужной список здесь завиден, и эти фонды владеют одними из самых сильных компаний в мире. Тогда неудивительно, что легендарный инвестор Уоррен Баффет уже давно рекомендует большинству инвесторов лучше купить индексный фонд S&P 500, а затем удерживать его в течение долгого времени.

Вывод

Крупнейшие в мире ETF, как правило, отслеживают некоторые из самых популярных фондовых индексов, таких как S&P 500 и Nasdaq-100, что делает их отличным способом получить доступ к этим индексам. Но сам по себе их размер не делает фонды привлекательной покупкой, и инвесторам следует учитывать долгосрочную эффективность и стоимость фондов, чтобы решить, стоит ли инвестировать свои деньги, пишет yahoofinance.com.

Вот крупнейшие в мире ETF и стоит ли в них инвестировать.

Все эти ETF являются индексными фондами, особой категорией фондов, которые инвестируют в заданный индекс ценных бумаг, а не пытаются активно выбирать инвестиции. Цель индексного фонда — «быть рынком», а не «победить рынок», активно выбирая акции. Пассивный подход может работать хорошо (см. высокие двузначные доходы от большинства этих фондов за последнее десятилетие) и он также сохраняет затраты для инвесторов на низком уровне, о чем свидетельствуют низкие коэффициенты расходов здесь.

Самые крупные три фонда отслеживают индекс Standard & Poor’s 500 — совокупность сотен ведущих компаний Америки. За длительные периоды этот индекс рос в среднем на 10% в год. Другие популярные фонды основаны на индексах Nasdaq 100, международных акциях и акциях роста. Покупая эти фонды, вы владеете частью отдельных акций, входящих в их состав.

Все эти фонды также предлагают широкую диверсификацию, инвестируя во многие акции разных отраслей. Такая диверсификация помогает снизить ваши риски как инвестора, даже если они все еще могут сильно колебаться.

Таким образом, большая привлекательность для инвесторов, владеющих такими крупными фондами, заключается в получении привлекательной прибыли при низких комиссиях за управление. И это можно делать это без необходимости проводить много исследований и анализа, как это необходимо делать, когда вы инвестируете в отдельные акции.

Стоит ли инвестировать в крупнейшие ETF?

Как видно, крупнейшие ETF управляют большими деньгами, но их размер не обязательно делает их лучшими по доходности, хотя они и показывают неплохие результаты. Например, у Vanguard FTSE Developed Markets ETF (VEA) среднегодовая доходность на протяжении 10 лет, значительно отстает от других компаний в этом списке.

Возможно, найти и более высокие показатели, взглянув на лучшие индексные фонды или лучшие ETF.

Также стоит отметить, что эти фонды инвестируют в крупнейшие компании фондового рынка с большой капитализацией, такие как акции «Великолепной семерки». Если вы хотите инвестировать в более мелкие компании – например, потому, что вам необходимо диверсифицировать свои инвестиции – возможно, вам стоит поискать что-нибудь другое.

Другие источники привлекательной прибыли можно найти в фондах, которые инвестируют в определенные области рынка, например, в лучшие ETF с малой капитализацией или лучшие ETF со средней капитализацией. Эти сектора, которые включают в себя акции, которые меньше, чем акции большинства крупнейших ETF. Они могут показывать хорошие результаты, когда более крупные акции находятся в невыгодном положении, но необходимо изучить все аспекты, чтобы найти наиболее эффективные ETF.

Таким образом, сам факт того, что эти фонды имеют самые крупные активы под управлением, не означает, что они стоят ваших инвестиций. Но послужной список здесь завиден, и эти фонды владеют одними из самых сильных компаний в мире. Тогда неудивительно, что легендарный инвестор Уоррен Баффет уже давно рекомендует большинству инвесторов лучше купить индексный фонд S&P 500, а затем удерживать его в течение долгого времени.

Вывод

Крупнейшие в мире ETF, как правило, отслеживают некоторые из самых популярных фондовых индексов, таких как S&P 500 и Nasdaq-100, что делает их отличным способом получить доступ к этим индексам. Но сам по себе их размер не делает фонды привлекательной покупкой, и инвесторам следует учитывать долгосрочную эффективность и стоимость фондов, чтобы решить, стоит ли инвестировать свои деньги, пишет yahoofinance.com.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба