С локальных максимумов ноября акции China Oilfield Services снизились на 27%, что было преимущественно связано с общей слабостью китайского рынка и ожиданием временного роста капитальных затрат компании. Однако на фоне непрерывного роста добычи со стороны своего ключевого клиента China Oilfield Services продолжает наращивать основные финансовые результаты двузначными темпами. При этом после недавней коррекции оценка компании по мультипликаторам снизилась практически до многолетнего минимума, что с учетом сохраняющихся перспектив роста бизнеса, на наш взгляд, является неоправданным и создает интересную точку для покупок.

Мы присваиваем акциям класса H China Oilfield Services целевую цену HKD 9,07 и рейтинг «Покупать». Апсайд на горизонте 12 мес. составляет 31,4%.

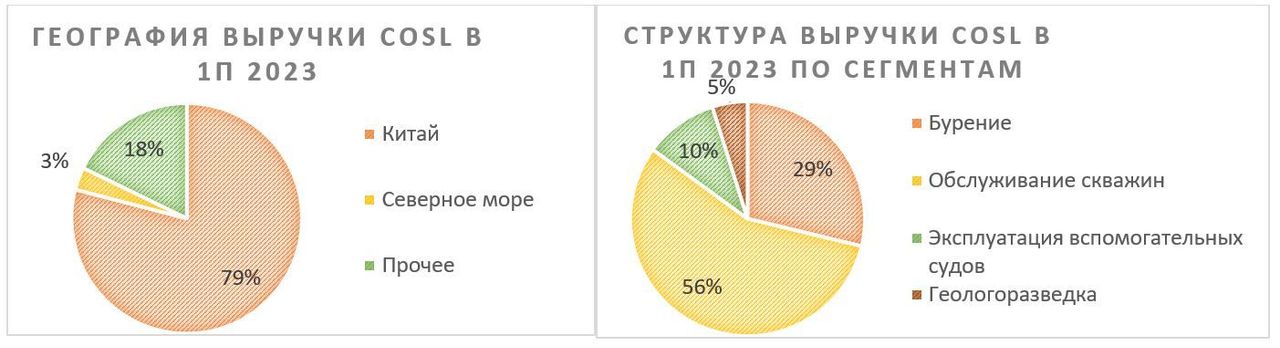

China Oilfield Services (COSL) — китайская нефтесервисная компания, специализирующаяся на шельфовой добыче нефти. Основной регион по выручке — Китай, а важнейший клиент — материнская компания CNOOC, на которую приходится 81% выручки.

Ключевым положительным моментом в инвестиционной истории China Oilfield Services являются планы CNOOC по росту добычи. К 2025 году CNOOC планирует увеличить добычу углеводородов до 780–800 тыс. б. н. э. в сутки, т. е. на 16–19% относительно уровня 2023 года.

Долгосрочно China Oilfield Services может выигрывать от стабильно растущего спроса на углеводороды в Китае. Правительство полагает, что спрос на нефть достигнет пика только в 2026–2030 гг., а потребление газа может увеличиться более чем на 70% к 2040 году и только после этого начать снижаться.

China Oilfield Services стабильно выплачивает неплохие по меркам сектора дивиденды. Исторически норма выплат составляет около 30%. Полагаем, что в будущем такая норма выплат может сохраниться, а размер дивидендов по итогам 2023 года может составить RMB 0,20 (HKD 0,22) на акцию, что соответствует 3,8% доходности.

В третьем квартале China Oilfield Services продемонстрировала умеренно положительные финансовые результаты. Выручка компании выросла на 17,7% г/г, до RMB 10 634 млн, EBIT — на 29,7% г/г, до RMB 1 694 млн, а чистая прибыль акционеров сократилась на 2,9% г/г, до RMB 934 млн. При этом отметим, что снижение чистой прибыли связано с высокой базой прошлого года, вызванной валютной переоценкой.

В ближайшие годы двузначные темпы роста финансовых результатов могут сохраниться. По итогам 2023 и 2024 гг. выручка компании может увеличиться на 17% и 10% соответственно, а EBITDA — на 24% и 16% соответственно. При этом локальным негативом является временный рост капитальных затрат, что будет ограничивать динамику FCF.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA 2024 года относительно аналогов в международном нефтесервисе. Для учета китайских страновых рисков мы использовали дисконт 20%. Наша оценка предполагает апсайд 31,4%.

Среди ключевых рисков для China Oilfield Services можно отметить возможность более медленного роста спроса на нефть в Китае, энергопереход и геополитику.

Описание эмитента

China Oilfield Services Limited (COSL) — китайская нефтесервисная компания, специализирующаяся на шельфовой добыче нефти. Ключевым рынком для компании, конечно, является Китай — на него приходится 84% выручки, хотя COSL оперирует и в ряде других стран Азии, Европы и Южной Америки. При этом специализация на шельфовой добыче приводит к высокой зависимости от состояния бизнеса China National Offshore Oil Corporation (CNOOC), которая не только лидер в Китае по шельфовой добыче, но и владеет долей 50,53% в China Oilfield Services. По итогам первой половины 2023 года 81% выручки COSL пришлось на связанные с CNOOC контракты.

Факторы роста

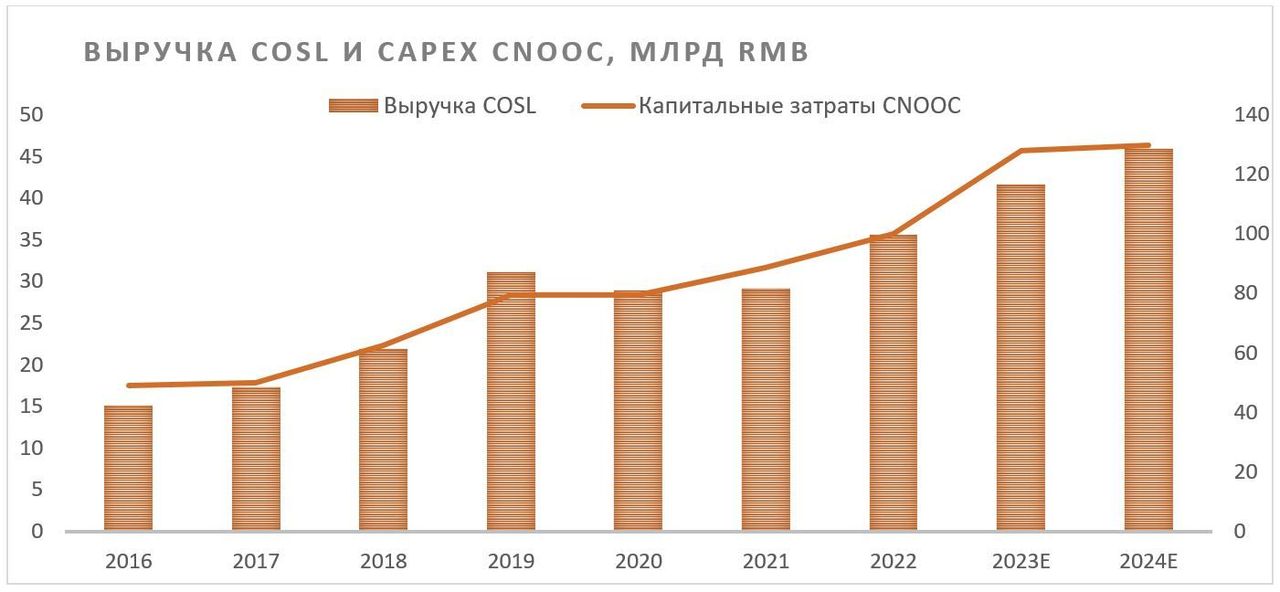

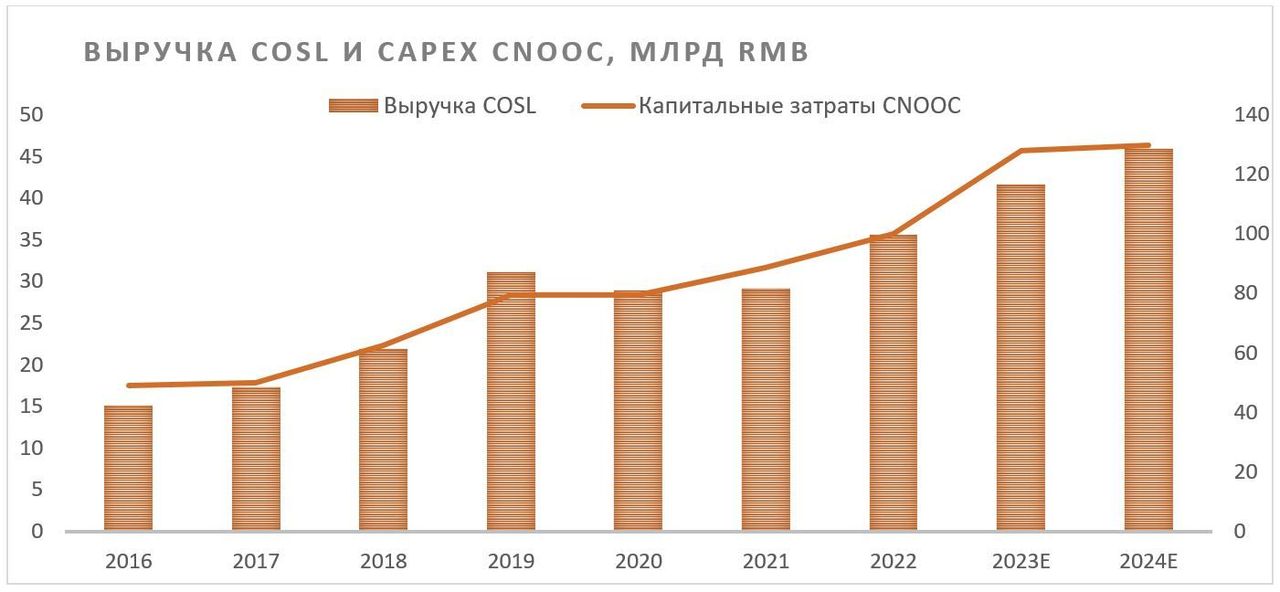

Из-за того что более 80% доходов China Oilfield Services получает от контрактов со своей материнской компанией, выручка COSL имеет высокий уровень корреляции с объемом капитальных затрат и добычи CNOOC. За счет непрерывного роста добычи капитальные затраты CNOOC стабильно увеличивались в последние годы. По предварительным данным, в прошлом году капитальные затраты CNOOC выросли на 28% г/г, а план на 2024 год предусматривает рост еще на 2% относительно высокой базы прошлого года.

Китай — одна из тех стран, где в ближайшее время не ожидается снижения спроса на нефть: правительство полагает, что спрос достигнет пика только в 2026–2030 гг., а потребление газа может увеличиться более чем на 70% к 2040 году и только после этого начать снижаться. Это позволяет рассчитывать на рост собственной добычи углеводородов в стране в ближайшие годы, так как Китай достаточно сильно зависит от импорта. При этом CNOOC является одной из наиболее стремительно развивающихся компаний в китайском нефтегазе за счет фокуса на растущей в стране шельфовой добыче. Текущая стратегия CNOOC предусматривает увеличение добычи углеводородов до 780–800 тыс. б. н. э. в сутки к 2025 году, т. е. на 16–19% относительно уровня 2023 года. При этом отметим, что в начале 2023 года прогноз на добычу в 2025 году был пересмотрен в сторону повышения на 60 тыс. б/с. Полагаем, что ожидаемый рост добычи со стороны CNOOC продолжит поддерживать финансовые результаты China Oilfield Services в ближайшие годы.

Финансовый отчет

В третьем квартале China Oilfield Services продемонстрировала сильную динамику финансовых результатов. Выручка компании выросла на 17,7% г/г, до RMB 10 634 млн, EBIT — на 29,7% г/г, до RMB 1 694 млн, а чистая прибыль акционеров сократилась на 2,9% г/г, до RMB 934 млн. При этом отметим, что снижение чистой прибыли связано с высокой базой прошлого года, вызванной валютной переоценкой.

Свободный денежный поток, как и предполагает сезонность бизнеса COSL, перешел в положительную зону и вырос на 54,1% г/г, до RMB 1 914 млн. На фоне неплохой динамики FCF чистый долг за год снизился на 28,2%, до RMB 12 924 млн.

Наиболее значимый рост выручки в годовом выражении показывает сегмент обслуживания скважин за счет применения новых технологий в Бохайском заливе и Южно-Китайском море. Выручка в данном сегменте является воспроизводимой, в связи с чем его развитие является особенно важным.

China Oilfield Services: финансовые результаты за 3К 2023, млн RMB

На фоне сохраняющихся планов CNOOC по росту добычи в 2023–2024 гг. финансовые результаты COSL могут продолжить расти двузначными темпами. По итогам 2023 и 2024 гг. выручка компании может увеличиться на 17% и 10% соответственно, а EBITDA — на 24% и 16% соответственно. Однако негативным фактором для акции стал временный рост капитальных в 2023–2024 гг. на фоне инвестиций в международные проекты компании. В то же время растущий операционный денежный поток и снизившийся за первые 9М 2023 долг позволяют COSL увеличить капитальные затраты без угрозы для финансовой стабильности компании.

China Oilfield Services: историческая и прогнозная динамика ключевых показателей, млрд RMB

Выплаты акционерам

China Oilfield Serviсes, как и большинство нефтесервисных компаний, имеет достаточно скромную дивидендную доходность. Исторически компания выплачивала в виде дивидендов около 30% скорректированной чистой прибыли.

Мы полагаем, что в ближайшие годы компания сохранит практику выплаты около 30% чистой прибыли в виде дивидендов. В этом сценарии размер дивиденда на акцию по итогам 2023 года может составить RMB 0,20 (HKD 0,22), что соответствует 3,2% доходности. При этом в следующем году доходность может вырасти до 4,2%. Отметим, что риском для выплат является растущий объем капитальных расходов.

Оценка

Для анализа стоимости акций класса H China Oilfield Services мы использовали оценку по мультипликаторам относительно международных представителей нефтесервиса, применив дисконт 20%, чтобы учесть страновые китайские риски.

Расчет целевой цены подразумевает таргет HKD 9,07 на горизонте 12 мес. Это соответствует рейтингу «Покупать» и апсайду 31,4%.

Отметим, что для расчета целевой цены по мультипликатору EV/EBITDA мы использовали премию акций класса A (торгуются в Китае) к акциям класса H (торгуются в Гонконге) в 118%, что соответствует 3-летнему среднему значению. Текущая премия составляет 134%.

Среди ключевых рисков для China Oilfield Services можно отметить возможность более медленного роста спроса на нефть в Китае и снижение цен, если рецессия в развитых странах окажется значительнее ожиданий. Кроме того, все китайские акции содержат в себе повышенные геополитические риски. На долгосрочном горизонте основным риском является возможность форсирования энергоперехода в Китае.

Отметим, что средневзвешенная целевая цена акций класса H China Oilfield Services по выборке аналитиков в Reuters с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет HKD 11,32 (апсайд — 49,2%), рейтинг акции — 5,0 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций China Oilfield Services аналитиками CICC составляет HKD 10,50 (рейтинг — «Лучше рынка»), Huatai Financial Holdings — HKD 10,22 («Лучше рынка»).

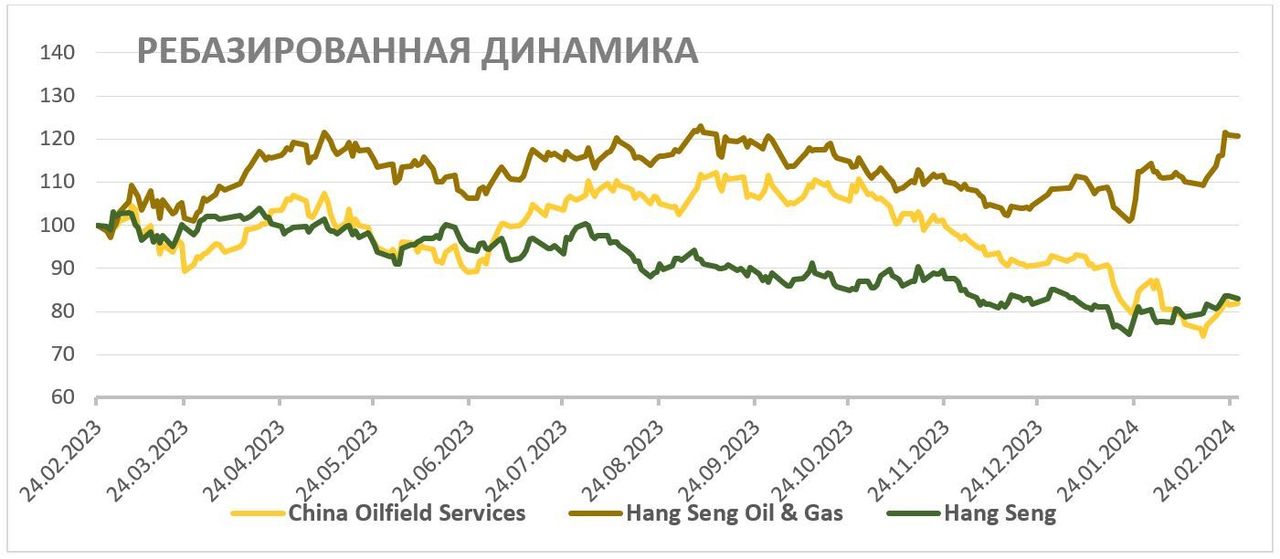

Акции на фондовом рынке

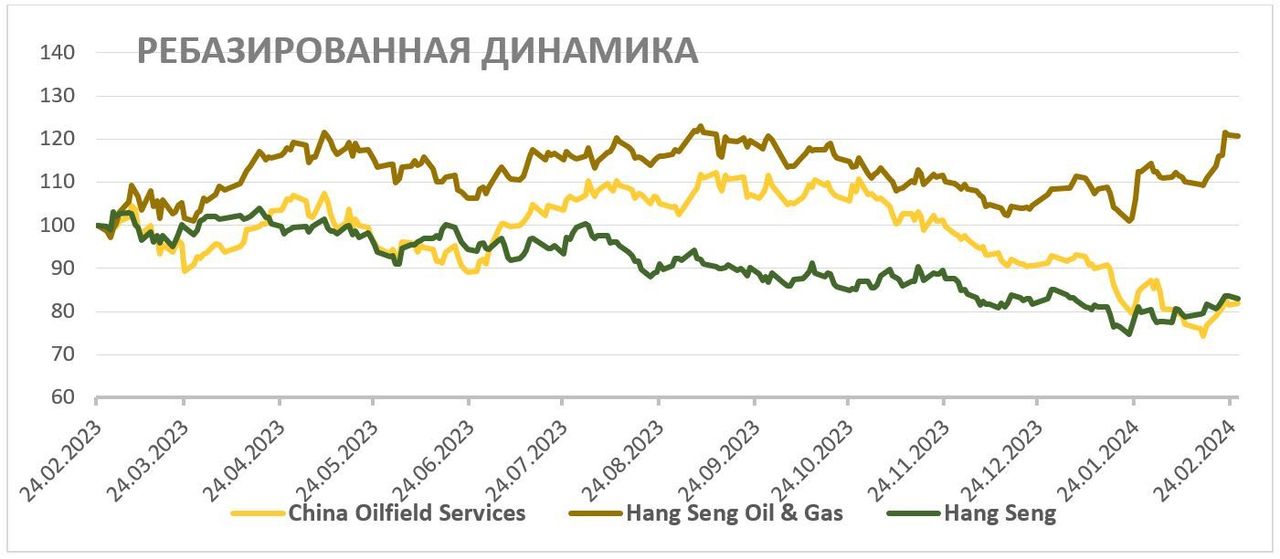

За последний год акции China Oilfield Services существенно отстали от китайского нефтегазового сектора и показали перформанс, близкий к широкому рынку. Среди причин для отставания можно выделить планы по росту капитальных затрат в 2023–2024 гг. на фоне повышенных инвестиций в международные проекты компании и более слабый выигрыш COSL от роста цен на нефть. В то же время повышенные инвестиции вместе с ростом спроса на нефть в Китае могут позволить компании и далее наращивать выручку двузначными темпами, выплачивать дивиденды и в более долгосрочной перспективе снизить долговую нагрузку. На этом фоне допускаем, что в ближайшие кварталы акции COSL могут показать динамику лучше сектора.

Кроме того, форвардный показатель EV/EBITDA у China Oilfield Services сейчас находится у отметки 7, что близко к многолетнему минимуму, несмотря на перспективы роста бизнеса, и в прошлые разы обычно приводило к росту акций.

С технической точки зрения на дневном графике акции China Oilfield Services пытаются пробить линию среднесрочного нисходящего тренда. В случае успеха возможно продолжение роста к сопротивлению у отметки HKD 7,7.

Мы присваиваем акциям класса H China Oilfield Services целевую цену HKD 9,07 и рейтинг «Покупать». Апсайд на горизонте 12 мес. составляет 31,4%.

China Oilfield Services (COSL) — китайская нефтесервисная компания, специализирующаяся на шельфовой добыче нефти. Основной регион по выручке — Китай, а важнейший клиент — материнская компания CNOOC, на которую приходится 81% выручки.

Ключевым положительным моментом в инвестиционной истории China Oilfield Services являются планы CNOOC по росту добычи. К 2025 году CNOOC планирует увеличить добычу углеводородов до 780–800 тыс. б. н. э. в сутки, т. е. на 16–19% относительно уровня 2023 года.

Долгосрочно China Oilfield Services может выигрывать от стабильно растущего спроса на углеводороды в Китае. Правительство полагает, что спрос на нефть достигнет пика только в 2026–2030 гг., а потребление газа может увеличиться более чем на 70% к 2040 году и только после этого начать снижаться.

China Oilfield Services стабильно выплачивает неплохие по меркам сектора дивиденды. Исторически норма выплат составляет около 30%. Полагаем, что в будущем такая норма выплат может сохраниться, а размер дивидендов по итогам 2023 года может составить RMB 0,20 (HKD 0,22) на акцию, что соответствует 3,8% доходности.

В третьем квартале China Oilfield Services продемонстрировала умеренно положительные финансовые результаты. Выручка компании выросла на 17,7% г/г, до RMB 10 634 млн, EBIT — на 29,7% г/г, до RMB 1 694 млн, а чистая прибыль акционеров сократилась на 2,9% г/г, до RMB 934 млн. При этом отметим, что снижение чистой прибыли связано с высокой базой прошлого года, вызванной валютной переоценкой.

В ближайшие годы двузначные темпы роста финансовых результатов могут сохраниться. По итогам 2023 и 2024 гг. выручка компании может увеличиться на 17% и 10% соответственно, а EBITDA — на 24% и 16% соответственно. При этом локальным негативом является временный рост капитальных затрат, что будет ограничивать динамику FCF.

Для расчета целевой цены мы использовали оценку по мультипликаторам P/E и EV/EBITDA 2024 года относительно аналогов в международном нефтесервисе. Для учета китайских страновых рисков мы использовали дисконт 20%. Наша оценка предполагает апсайд 31,4%.

Среди ключевых рисков для China Oilfield Services можно отметить возможность более медленного роста спроса на нефть в Китае, энергопереход и геополитику.

Описание эмитента

China Oilfield Services Limited (COSL) — китайская нефтесервисная компания, специализирующаяся на шельфовой добыче нефти. Ключевым рынком для компании, конечно, является Китай — на него приходится 84% выручки, хотя COSL оперирует и в ряде других стран Азии, Европы и Южной Америки. При этом специализация на шельфовой добыче приводит к высокой зависимости от состояния бизнеса China National Offshore Oil Corporation (CNOOC), которая не только лидер в Китае по шельфовой добыче, но и владеет долей 50,53% в China Oilfield Services. По итогам первой половины 2023 года 81% выручки COSL пришлось на связанные с CNOOC контракты.

Факторы роста

Из-за того что более 80% доходов China Oilfield Services получает от контрактов со своей материнской компанией, выручка COSL имеет высокий уровень корреляции с объемом капитальных затрат и добычи CNOOC. За счет непрерывного роста добычи капитальные затраты CNOOC стабильно увеличивались в последние годы. По предварительным данным, в прошлом году капитальные затраты CNOOC выросли на 28% г/г, а план на 2024 год предусматривает рост еще на 2% относительно высокой базы прошлого года.

Китай — одна из тех стран, где в ближайшее время не ожидается снижения спроса на нефть: правительство полагает, что спрос достигнет пика только в 2026–2030 гг., а потребление газа может увеличиться более чем на 70% к 2040 году и только после этого начать снижаться. Это позволяет рассчитывать на рост собственной добычи углеводородов в стране в ближайшие годы, так как Китай достаточно сильно зависит от импорта. При этом CNOOC является одной из наиболее стремительно развивающихся компаний в китайском нефтегазе за счет фокуса на растущей в стране шельфовой добыче. Текущая стратегия CNOOC предусматривает увеличение добычи углеводородов до 780–800 тыс. б. н. э. в сутки к 2025 году, т. е. на 16–19% относительно уровня 2023 года. При этом отметим, что в начале 2023 года прогноз на добычу в 2025 году был пересмотрен в сторону повышения на 60 тыс. б/с. Полагаем, что ожидаемый рост добычи со стороны CNOOC продолжит поддерживать финансовые результаты China Oilfield Services в ближайшие годы.

Финансовый отчет

В третьем квартале China Oilfield Services продемонстрировала сильную динамику финансовых результатов. Выручка компании выросла на 17,7% г/г, до RMB 10 634 млн, EBIT — на 29,7% г/г, до RMB 1 694 млн, а чистая прибыль акционеров сократилась на 2,9% г/г, до RMB 934 млн. При этом отметим, что снижение чистой прибыли связано с высокой базой прошлого года, вызванной валютной переоценкой.

Свободный денежный поток, как и предполагает сезонность бизнеса COSL, перешел в положительную зону и вырос на 54,1% г/г, до RMB 1 914 млн. На фоне неплохой динамики FCF чистый долг за год снизился на 28,2%, до RMB 12 924 млн.

Наиболее значимый рост выручки в годовом выражении показывает сегмент обслуживания скважин за счет применения новых технологий в Бохайском заливе и Южно-Китайском море. Выручка в данном сегменте является воспроизводимой, в связи с чем его развитие является особенно важным.

China Oilfield Services: финансовые результаты за 3К 2023, млн RMB

На фоне сохраняющихся планов CNOOC по росту добычи в 2023–2024 гг. финансовые результаты COSL могут продолжить расти двузначными темпами. По итогам 2023 и 2024 гг. выручка компании может увеличиться на 17% и 10% соответственно, а EBITDA — на 24% и 16% соответственно. Однако негативным фактором для акции стал временный рост капитальных в 2023–2024 гг. на фоне инвестиций в международные проекты компании. В то же время растущий операционный денежный поток и снизившийся за первые 9М 2023 долг позволяют COSL увеличить капитальные затраты без угрозы для финансовой стабильности компании.

China Oilfield Services: историческая и прогнозная динамика ключевых показателей, млрд RMB

Выплаты акционерам

China Oilfield Serviсes, как и большинство нефтесервисных компаний, имеет достаточно скромную дивидендную доходность. Исторически компания выплачивала в виде дивидендов около 30% скорректированной чистой прибыли.

Мы полагаем, что в ближайшие годы компания сохранит практику выплаты около 30% чистой прибыли в виде дивидендов. В этом сценарии размер дивиденда на акцию по итогам 2023 года может составить RMB 0,20 (HKD 0,22), что соответствует 3,2% доходности. При этом в следующем году доходность может вырасти до 4,2%. Отметим, что риском для выплат является растущий объем капитальных расходов.

Оценка

Для анализа стоимости акций класса H China Oilfield Services мы использовали оценку по мультипликаторам относительно международных представителей нефтесервиса, применив дисконт 20%, чтобы учесть страновые китайские риски.

Расчет целевой цены подразумевает таргет HKD 9,07 на горизонте 12 мес. Это соответствует рейтингу «Покупать» и апсайду 31,4%.

Отметим, что для расчета целевой цены по мультипликатору EV/EBITDA мы использовали премию акций класса A (торгуются в Китае) к акциям класса H (торгуются в Гонконге) в 118%, что соответствует 3-летнему среднему значению. Текущая премия составляет 134%.

Среди ключевых рисков для China Oilfield Services можно отметить возможность более медленного роста спроса на нефть в Китае и снижение цен, если рецессия в развитых странах окажется значительнее ожиданий. Кроме того, все китайские акции содержат в себе повышенные геополитические риски. На долгосрочном горизонте основным риском является возможность форсирования энергоперехода в Китае.

Отметим, что средневзвешенная целевая цена акций класса H China Oilfield Services по выборке аналитиков в Reuters с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет HKD 11,32 (апсайд — 49,2%), рейтинг акции — 5,0 (значение рейтинга 5,0 соответствует рейтингу Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций China Oilfield Services аналитиками CICC составляет HKD 10,50 (рейтинг — «Лучше рынка»), Huatai Financial Holdings — HKD 10,22 («Лучше рынка»).

Акции на фондовом рынке

За последний год акции China Oilfield Services существенно отстали от китайского нефтегазового сектора и показали перформанс, близкий к широкому рынку. Среди причин для отставания можно выделить планы по росту капитальных затрат в 2023–2024 гг. на фоне повышенных инвестиций в международные проекты компании и более слабый выигрыш COSL от роста цен на нефть. В то же время повышенные инвестиции вместе с ростом спроса на нефть в Китае могут позволить компании и далее наращивать выручку двузначными темпами, выплачивать дивиденды и в более долгосрочной перспективе снизить долговую нагрузку. На этом фоне допускаем, что в ближайшие кварталы акции COSL могут показать динамику лучше сектора.

Кроме того, форвардный показатель EV/EBITDA у China Oilfield Services сейчас находится у отметки 7, что близко к многолетнему минимуму, несмотря на перспективы роста бизнеса, и в прошлые разы обычно приводило к росту акций.

С технической точки зрения на дневном графике акции China Oilfield Services пытаются пробить линию среднесрочного нисходящего тренда. В случае успеха возможно продолжение роста к сопротивлению у отметки HKD 7,7.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба