Группа «Тинькофф», которой принадлежит Тинькофф Банк, объявила о планах интегрировать Росбанк. Обе компании публичные. «РБК Инвестиции» опросили экспертов и узнали, что будет с их акциями дальше

Что случилось?

В четверг, 14 марта, стало известно, что Росбанк может быть интегрирован в «ТКС Холдинг», являющий головной компанией Тинькофф Банка. Обе кредитные организации контролирует бизнесмен Владимир Потанин. Соответствующий вопрос совет директоров «Тинькофф» предложит рассмотреть акционерам группы на внеочередном собрании.

По данным портала Banki.ru, Росбанк занимает 11-е место по активам (₽2,14 трлн на 1 февраля) и 14-е место по капиталу (₽233,9 млрд). «Тинькофф» находится на 12-й строчке по активам (₽2,13 трлн) и на 13-й по капиталу (₽242,8 млрд).

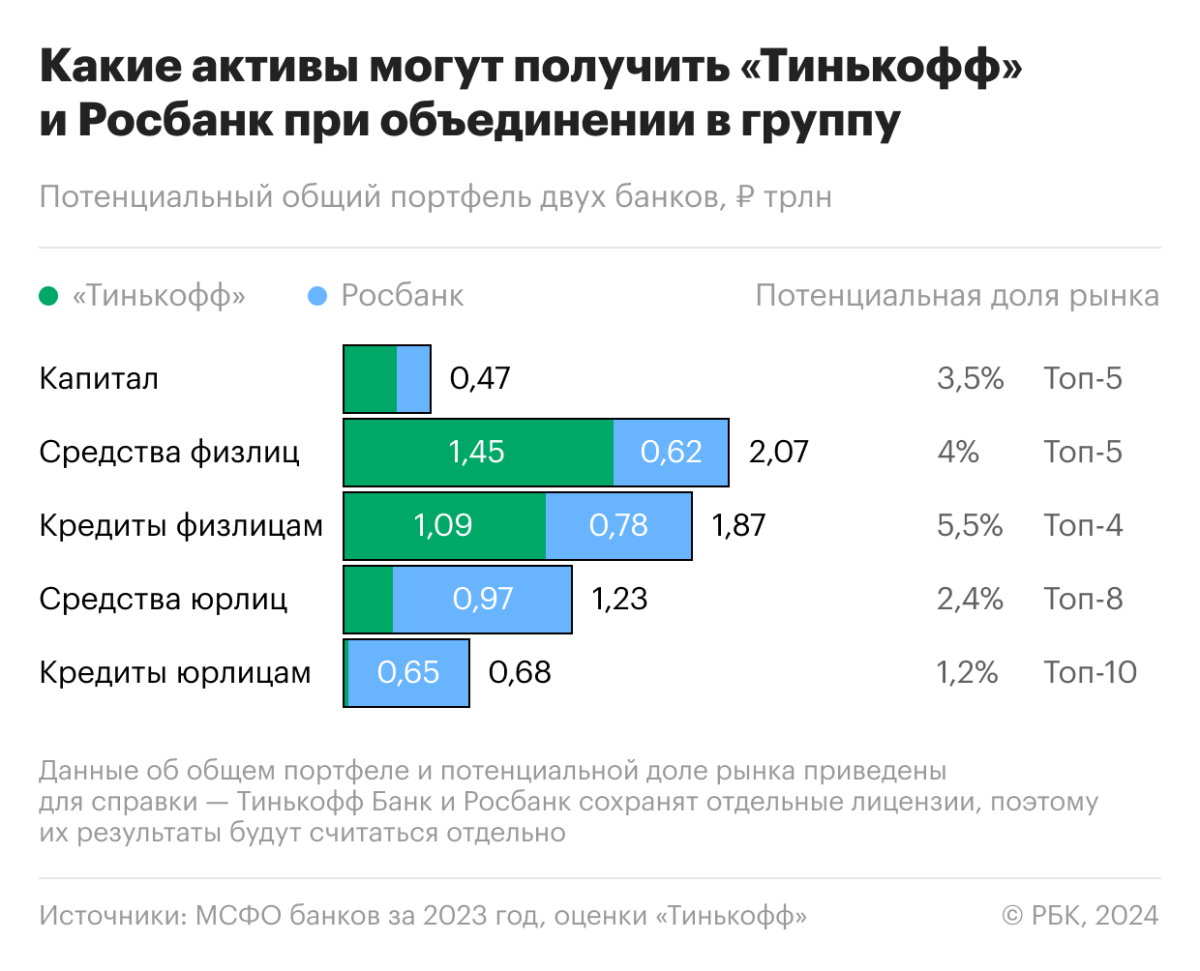

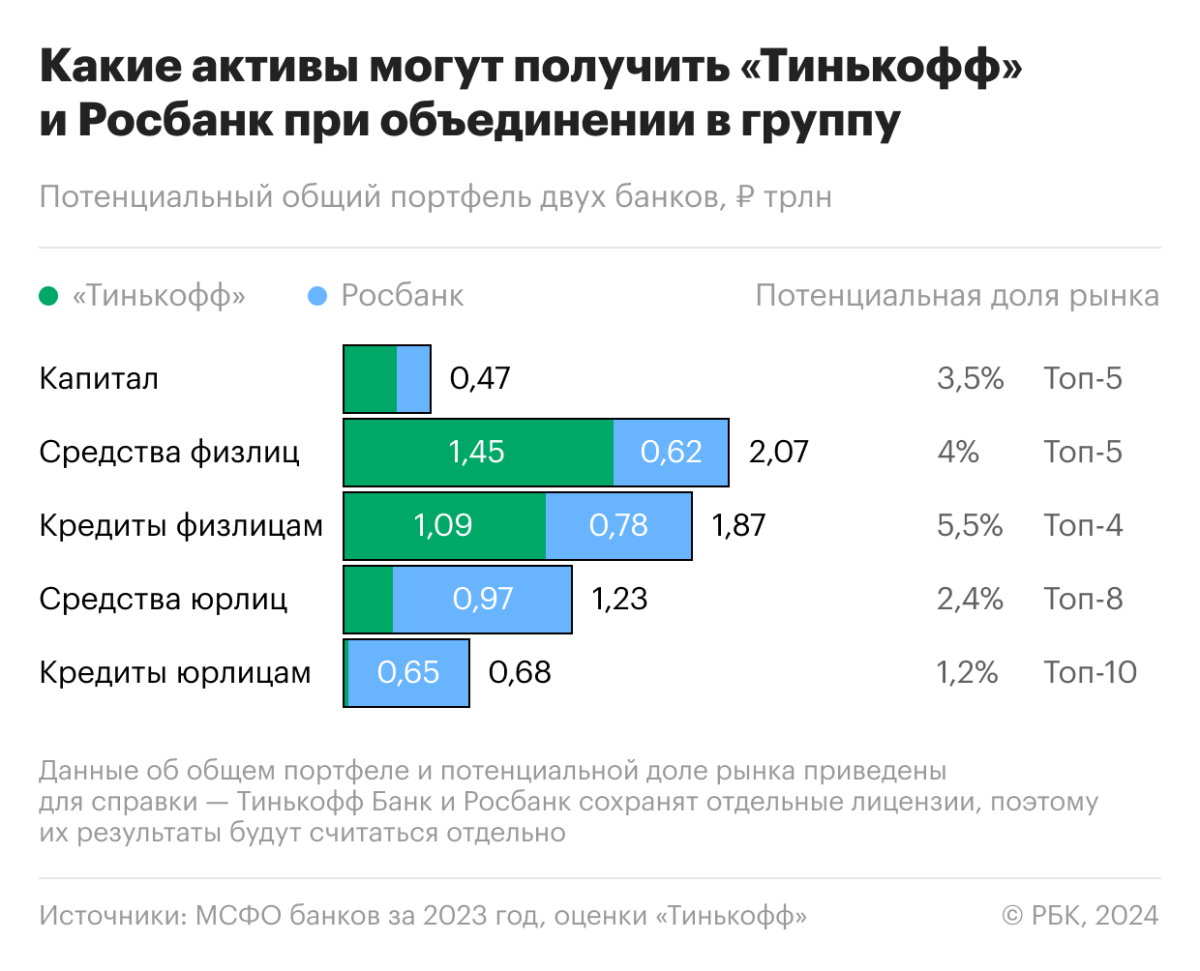

Предполагается, что объединенная группа войдет в топ-5 участников финансового рынка по балансу средств населения и в топ-5 по общему капиталу банковской группы. Активы холдинга составят ₽4,5 трлн, а капитал — почти ₽500 млрд, подсчитал начальник аналитического отдела инвестиционной компании «Риком Траст» Олег Абелев.

Какие активы могут получить «Тинькофф» и Росбанк при объединении в группу (Фото: РБК)

Что будет с акциями Росбанка и «ТКС Холдинг» в результате интеграции двух групп

Обе финансовые организации являются публичными и имеют листинг на Московской бирже. Торги бумагами «ТКС Холдинг» в настоящий момент стоят на паузе, поэтому рынок отыгрывал новости, совершая сделки с акциями Росбанка. Они начали расти еще до объявления об интеграции — уже в 12:33 мск котировки прибавляли 9,62% к закрытию предыдущего дня и находились на уровне ₽116,2. После раскрытия планов по сделке динамика усилилась, и котировки достигли ₽129,4 (+22,08%). После этого Мосбиржа перевела торги в режим дискретного аукциона. Торговую сессию акции Росбанка закрыли на том же уровне — ₽129,4 — просто потому, что в «стакане» не нашлось продавцов. Все заявки были выставлены на покупку.

Информации про делистинг Росбанка на текущий момент нет, это будет зависеть от решений менеджмента и выстраиваемой модели работы двух банков, полагает инвестиционный консультант ИК «Велес Капитала» Антон Пацер. «Реакции котировок на это событие говорит само за себя — +22% с начала открытия торговой сессии. Предположительно, торговаться на бирже будет все же «ТКС Холдинг», полагает эксперт. Дальнейшая динамика акций двух банков будет зависеть от структуры сделки — какое-то время они будут торговаться параллельно, но в дальнейшем возможна конвертация акций Росбанка в акции «ТКС холдинга».

В General Invest также считают, что делистинга акций ТКС не будет, а что касается акций Росбанка, то они, вероятно, могут быть делистингованы в будущем, даже учитывая комментарии главы банка о том, что оба банка сохранят названия и лицензии. В этом случае, вероятно, миноритариям должен быть предложен обмен или выкуп, рассказала руководитель управления инвестиционного консультирования General Invest Татьяна Симонова.

Аналитик «Цифра брокер» Наталия Пырьева считает, что пока не появились детали проведения сделки, рано говорить о делистинге акций одной или другой компании. Процедура объединения в той или иной ее форме будет длиться не месяц и не два, а вероятно около года. Соответственно, в перспективе года акции обеих компаний продолжат торговаться в стандартном режиме, полагает эксперт.

Допэмиссия и обратный выкуп

В один день с объявлением планов по интеграции Росбанка в «ТКС Холдинг» стало известно, что головная компания «Тинькофф» также готовит дополнительную эмиссию и обратный выкуп акций с рынка.

Планы по эмиссии не были детализированы, компания просто указала, что ее объем будет включать количество акций, необходимых для приобретения Росбанка. Что касается байбэка, то «ТКС Холдинг» собирается выкупить до 19 млн акций, что составляет не более 10% текущего уставного капитала. Сделки будут осуществляться до конца 2024 года или до достижения указанного максимального количества приобретаемых акций. Операции могут проходить как на Мосбирже, так и на внебиржевом рынке.

Дополнительная эмиссия — это всегда негатив для рынка (размываются доли текущих акционеров), а обратный выкуп, наоборот, несет позитив, поскольку благодаря ему компания поддерживает котировки собственных акций. Главный вопрос, который возник в связи с этим у инвесторов, — перекроет ли объем обратного выкупа объем эмиссии.

«Это будет выпуск акций ТКС в пользу продающего акционера Росбанка плюс у действующих акционеров ТКС будет преимущественное право приобрести акции допэмиссии», — пояснил старший аналитик Альфа-банка Евгений Кипнис.

По итогам 2023 года капитал Росбанка составил ₽188 млрд. Если предположить, что кредитная организация будет оценена в один капитал, то, исходя из последней цены акций ТКС на Мосбирже (₽3057), ТКС будет необходимо выпустить около 61 млн новых акций (около 31% капитала ТКС), подсчитал эксперт. «В реальности, скорее всего, Росбанк будет оценен дешевле одного капитала, учитывая, что ROE банка в текущем виде всего около 14%. Так что и размытие акционеров ТКС, скорее всего, будет меньше», — допускает Кипнис.

С одной стороны, 61 млн новых акций больше, чем заявленные планы по байбэку (до 19 млн). Но с другой, негатив от размытия долей акционеров (31%) примерно соответствует прогнозируемому росту прибыли ТКС после присоединения Росбанка. По итогам 2023 года «Тинькофф» заработал ₽81 млрд, а Росбанк — около ₽25 млрд. Таким образом, сделка увеличит прибыль «ТКС Холдинг» на 31%, приводит свои расчеты Кипнис.

«Таким образом, по сумме баллов — акционеры ТКС точно ничего не теряют», — отмечает эксперт.

«Навес» продаж в первый день торгов «ТКС Холдинг»

Московская биржа сообщила о начале торгов обыкновенными акциями МКПАО «ТКС Холдинг» (TCSG) с 18 марта. Биржа допустила акции к торгам по завершении конвертации расписок TCS Group после редомициляции эмитента в российскую юрисдикцию.

Предполагалось, что после возобновления торгов может наблюдаться определенный «навес» продаж со стороны инвесторов, купивших расписки TCS Group в зарубежных контурах, рассказал аналитик УК «Ингосстрах- Инвестиции » Артем Аутлев. Оценить его размер достаточно сложно, однако новости о потенциальном байбэке и слиянии двух банков смогут нивелировать ту самую просадку, которая возможна за счет продаж со стороны инвесторов, полагает эксперт. «Существенного снижения котировок «ТКС Холдинга» после возобновления торгов мы не ждем. Прогнозы по росту акций и росту бизнеса позитивные», — рассказал эксперт.

Абелев из «Риком Траст» также полагает, что «навес» продаж бумаг в первый день торгов возможен. Без сделки по слиянию банков он был бы довольно сильный. «Позитивная новость о сделке не случайно объявлена до начала торгов бумагами «ТКС Холдинг». Это позволит нивелировать возможный навес продаж и снижения котировок. Возможно мы увидим незначительное снижение или незначительный рост, но сильного гэпа 18 марта мы точно не увидим», — сообщил эксперт.

В General Invest не исключают, что неопределенность в связи с возможной сделкой слияния двух банков может усилить эффект «навеса» продаж бумаг «ТКС Холдинг» в первые дни после возобновления торгов. Тем не менее, такой сценарий, если он будет реализован, станет хорошим моментом для покупки будущего укрупненного российского банка, считает Татьяна Симонова.

Управляющий эксперт ПСБ Екатерина Крылова считает, что акции «Тинькофф» привлекательны с фундаментальной точки зрения, так что откат после возобновления торгов, если и случится, будет неглубоким и недлительным. Просадка может стать поводом для покупок на среднесрочную перспективу. «TКС — одна из самых интересных идей органического роста на российском рынке. В перспективе мы также не исключаем возобновления выплаты дивидендов», — сообщила эксперт.

Пацер из «Велес Капитала» полагает, что в первый день торгов «навес» продаж неизбежен, ведь желание зафиксировать прибыль инвесторов, купивших бумаги за границей, не пропадет. Однако, по мнению эксперта, бумаги будут быстро выкупать. Обратный выкуп будет происходить в течение всего 2024 года, так как маловероятно, что программа будет реализовываться в первый день торгов. В дальнейшем динамику акций будут в основном определять частные инвесторы.

Целевые цены по акциям «ТКС Холдинг»: прогнозы экспертов

Татьяна Симонова, General Invest: «Поскольку мы не знаем оценки, по которой будет продаваться Росбанк, и, соответственно, коэффициента обмена при допэмиссии, мы поставили нашу прежнюю целевую цену по акциям TCSG (₽5216) на пересмотр. В зависимости от утверждения сделки и ее условий, целевая цена будет, вероятно, изменена».

Наталия Пырьева, «Цифра брокер»: «Необходимо получить подробности по оценке стоимости Росбанка и объему допэмиссии. Исходя из этого можно будет делать выводы о том, как сделка повлияет на акционеров обеих компаний».

Елена Царева, «БКС Мир Инвестиций»: «На данном этапе мы не закладываем эту сделку в целевую цену по «Тинькофф», которая составляет ₽5400. Мы также не меняем ее, на бумагу смотрим позитивно».

Антон Пацер, инвестиционная компания «Велес Капитал»: «Синергию оцениваю положительно, ожидаю рост бизнеса Росбанка в работе с корпоративными клиентами за счет интеграции систем, IT-технологий, подхода к эффективности «Тинькофф». А «Тинькофф» может получить отделения по всей стране для работы в розницу, новых частных и корпоративных клиентов, расширяя направления развития группы. Таргет на уровне ₽4500, с дальнейшим потенциалом роста при улучшении финансовых результатов уже объединенной группы».

Артем Аутлев, УК «Ингосстрах — Инвестиции»: «Целевая цена без учета новости о присоединении Росбанка к «ТКС Холдингу» составляет около ₽3900 за акцию, но в будущем оценка может измениться».

Аналитики Промсвязьбанка: TКС — одна из самых интересных идей органического роста на российском рынке. В перспективе мы также не исключаем возобновления выплаты дивидендов. Наша целевая цена акции на горизонте 12 месяцев — ₽4240.

Что случилось?

В четверг, 14 марта, стало известно, что Росбанк может быть интегрирован в «ТКС Холдинг», являющий головной компанией Тинькофф Банка. Обе кредитные организации контролирует бизнесмен Владимир Потанин. Соответствующий вопрос совет директоров «Тинькофф» предложит рассмотреть акционерам группы на внеочередном собрании.

По данным портала Banki.ru, Росбанк занимает 11-е место по активам (₽2,14 трлн на 1 февраля) и 14-е место по капиталу (₽233,9 млрд). «Тинькофф» находится на 12-й строчке по активам (₽2,13 трлн) и на 13-й по капиталу (₽242,8 млрд).

Предполагается, что объединенная группа войдет в топ-5 участников финансового рынка по балансу средств населения и в топ-5 по общему капиталу банковской группы. Активы холдинга составят ₽4,5 трлн, а капитал — почти ₽500 млрд, подсчитал начальник аналитического отдела инвестиционной компании «Риком Траст» Олег Абелев.

Какие активы могут получить «Тинькофф» и Росбанк при объединении в группу (Фото: РБК)

Что будет с акциями Росбанка и «ТКС Холдинг» в результате интеграции двух групп

Обе финансовые организации являются публичными и имеют листинг на Московской бирже. Торги бумагами «ТКС Холдинг» в настоящий момент стоят на паузе, поэтому рынок отыгрывал новости, совершая сделки с акциями Росбанка. Они начали расти еще до объявления об интеграции — уже в 12:33 мск котировки прибавляли 9,62% к закрытию предыдущего дня и находились на уровне ₽116,2. После раскрытия планов по сделке динамика усилилась, и котировки достигли ₽129,4 (+22,08%). После этого Мосбиржа перевела торги в режим дискретного аукциона. Торговую сессию акции Росбанка закрыли на том же уровне — ₽129,4 — просто потому, что в «стакане» не нашлось продавцов. Все заявки были выставлены на покупку.

Информации про делистинг Росбанка на текущий момент нет, это будет зависеть от решений менеджмента и выстраиваемой модели работы двух банков, полагает инвестиционный консультант ИК «Велес Капитала» Антон Пацер. «Реакции котировок на это событие говорит само за себя — +22% с начала открытия торговой сессии. Предположительно, торговаться на бирже будет все же «ТКС Холдинг», полагает эксперт. Дальнейшая динамика акций двух банков будет зависеть от структуры сделки — какое-то время они будут торговаться параллельно, но в дальнейшем возможна конвертация акций Росбанка в акции «ТКС холдинга».

В General Invest также считают, что делистинга акций ТКС не будет, а что касается акций Росбанка, то они, вероятно, могут быть делистингованы в будущем, даже учитывая комментарии главы банка о том, что оба банка сохранят названия и лицензии. В этом случае, вероятно, миноритариям должен быть предложен обмен или выкуп, рассказала руководитель управления инвестиционного консультирования General Invest Татьяна Симонова.

Аналитик «Цифра брокер» Наталия Пырьева считает, что пока не появились детали проведения сделки, рано говорить о делистинге акций одной или другой компании. Процедура объединения в той или иной ее форме будет длиться не месяц и не два, а вероятно около года. Соответственно, в перспективе года акции обеих компаний продолжат торговаться в стандартном режиме, полагает эксперт.

Допэмиссия и обратный выкуп

В один день с объявлением планов по интеграции Росбанка в «ТКС Холдинг» стало известно, что головная компания «Тинькофф» также готовит дополнительную эмиссию и обратный выкуп акций с рынка.

Планы по эмиссии не были детализированы, компания просто указала, что ее объем будет включать количество акций, необходимых для приобретения Росбанка. Что касается байбэка, то «ТКС Холдинг» собирается выкупить до 19 млн акций, что составляет не более 10% текущего уставного капитала. Сделки будут осуществляться до конца 2024 года или до достижения указанного максимального количества приобретаемых акций. Операции могут проходить как на Мосбирже, так и на внебиржевом рынке.

Дополнительная эмиссия — это всегда негатив для рынка (размываются доли текущих акционеров), а обратный выкуп, наоборот, несет позитив, поскольку благодаря ему компания поддерживает котировки собственных акций. Главный вопрос, который возник в связи с этим у инвесторов, — перекроет ли объем обратного выкупа объем эмиссии.

«Это будет выпуск акций ТКС в пользу продающего акционера Росбанка плюс у действующих акционеров ТКС будет преимущественное право приобрести акции допэмиссии», — пояснил старший аналитик Альфа-банка Евгений Кипнис.

По итогам 2023 года капитал Росбанка составил ₽188 млрд. Если предположить, что кредитная организация будет оценена в один капитал, то, исходя из последней цены акций ТКС на Мосбирже (₽3057), ТКС будет необходимо выпустить около 61 млн новых акций (около 31% капитала ТКС), подсчитал эксперт. «В реальности, скорее всего, Росбанк будет оценен дешевле одного капитала, учитывая, что ROE банка в текущем виде всего около 14%. Так что и размытие акционеров ТКС, скорее всего, будет меньше», — допускает Кипнис.

С одной стороны, 61 млн новых акций больше, чем заявленные планы по байбэку (до 19 млн). Но с другой, негатив от размытия долей акционеров (31%) примерно соответствует прогнозируемому росту прибыли ТКС после присоединения Росбанка. По итогам 2023 года «Тинькофф» заработал ₽81 млрд, а Росбанк — около ₽25 млрд. Таким образом, сделка увеличит прибыль «ТКС Холдинг» на 31%, приводит свои расчеты Кипнис.

«Таким образом, по сумме баллов — акционеры ТКС точно ничего не теряют», — отмечает эксперт.

«Навес» продаж в первый день торгов «ТКС Холдинг»

Московская биржа сообщила о начале торгов обыкновенными акциями МКПАО «ТКС Холдинг» (TCSG) с 18 марта. Биржа допустила акции к торгам по завершении конвертации расписок TCS Group после редомициляции эмитента в российскую юрисдикцию.

Предполагалось, что после возобновления торгов может наблюдаться определенный «навес» продаж со стороны инвесторов, купивших расписки TCS Group в зарубежных контурах, рассказал аналитик УК «Ингосстрах- Инвестиции » Артем Аутлев. Оценить его размер достаточно сложно, однако новости о потенциальном байбэке и слиянии двух банков смогут нивелировать ту самую просадку, которая возможна за счет продаж со стороны инвесторов, полагает эксперт. «Существенного снижения котировок «ТКС Холдинга» после возобновления торгов мы не ждем. Прогнозы по росту акций и росту бизнеса позитивные», — рассказал эксперт.

Абелев из «Риком Траст» также полагает, что «навес» продаж бумаг в первый день торгов возможен. Без сделки по слиянию банков он был бы довольно сильный. «Позитивная новость о сделке не случайно объявлена до начала торгов бумагами «ТКС Холдинг». Это позволит нивелировать возможный навес продаж и снижения котировок. Возможно мы увидим незначительное снижение или незначительный рост, но сильного гэпа 18 марта мы точно не увидим», — сообщил эксперт.

В General Invest не исключают, что неопределенность в связи с возможной сделкой слияния двух банков может усилить эффект «навеса» продаж бумаг «ТКС Холдинг» в первые дни после возобновления торгов. Тем не менее, такой сценарий, если он будет реализован, станет хорошим моментом для покупки будущего укрупненного российского банка, считает Татьяна Симонова.

Управляющий эксперт ПСБ Екатерина Крылова считает, что акции «Тинькофф» привлекательны с фундаментальной точки зрения, так что откат после возобновления торгов, если и случится, будет неглубоким и недлительным. Просадка может стать поводом для покупок на среднесрочную перспективу. «TКС — одна из самых интересных идей органического роста на российском рынке. В перспективе мы также не исключаем возобновления выплаты дивидендов», — сообщила эксперт.

Пацер из «Велес Капитала» полагает, что в первый день торгов «навес» продаж неизбежен, ведь желание зафиксировать прибыль инвесторов, купивших бумаги за границей, не пропадет. Однако, по мнению эксперта, бумаги будут быстро выкупать. Обратный выкуп будет происходить в течение всего 2024 года, так как маловероятно, что программа будет реализовываться в первый день торгов. В дальнейшем динамику акций будут в основном определять частные инвесторы.

Целевые цены по акциям «ТКС Холдинг»: прогнозы экспертов

Татьяна Симонова, General Invest: «Поскольку мы не знаем оценки, по которой будет продаваться Росбанк, и, соответственно, коэффициента обмена при допэмиссии, мы поставили нашу прежнюю целевую цену по акциям TCSG (₽5216) на пересмотр. В зависимости от утверждения сделки и ее условий, целевая цена будет, вероятно, изменена».

Наталия Пырьева, «Цифра брокер»: «Необходимо получить подробности по оценке стоимости Росбанка и объему допэмиссии. Исходя из этого можно будет делать выводы о том, как сделка повлияет на акционеров обеих компаний».

Елена Царева, «БКС Мир Инвестиций»: «На данном этапе мы не закладываем эту сделку в целевую цену по «Тинькофф», которая составляет ₽5400. Мы также не меняем ее, на бумагу смотрим позитивно».

Антон Пацер, инвестиционная компания «Велес Капитал»: «Синергию оцениваю положительно, ожидаю рост бизнеса Росбанка в работе с корпоративными клиентами за счет интеграции систем, IT-технологий, подхода к эффективности «Тинькофф». А «Тинькофф» может получить отделения по всей стране для работы в розницу, новых частных и корпоративных клиентов, расширяя направления развития группы. Таргет на уровне ₽4500, с дальнейшим потенциалом роста при улучшении финансовых результатов уже объединенной группы».

Артем Аутлев, УК «Ингосстрах — Инвестиции»: «Целевая цена без учета новости о присоединении Росбанка к «ТКС Холдингу» составляет около ₽3900 за акцию, но в будущем оценка может измениться».

Аналитики Промсвязьбанка: TКС — одна из самых интересных идей органического роста на российском рынке. В перспективе мы также не исключаем возобновления выплаты дивидендов. Наша целевая цена акции на горизонте 12 месяцев — ₽4240.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба