NextEra Energy остается лидером и главным бенефициаром «зеленого» перехода в США. Активное наращивание мощностей в возобновляемой энергетике, бонусы от Inflation Reduction Act, экономический рост во Флориде, а также развитие технологий водородной энергетики являются основными драйверами роста в среднесрочной перспективе. Сохранение лидирующей позиции на рынке в сочетании с сильными фундаментальными показателями делает бумаги NEE одними из самых привлекательных в американском коммунальном секторе.

Мы сохраняем рейтинг «Покупать» для акций NextEra Energy с целевой ценой $ 79 на ближайшие 12 месяцев. Потенциал роста составляет 30%.

NextEra Energy - крупнейшая по рыночной стоимости коммунальная компания в США, один из ведущих мировых операторов возобновляемой энергетики.

Декарбонизация американской экономики играет на руку NEE. В 2023 г. NEER («зеленое» подразделение компании) ввело в эксплуатацию более 5600 МВт мощностей ВИЭ, а к 2026 году планирует нарастить мощности ВИЭ в портфеле на 33–42 ГВт (при текущих 34 ГВт). FPL (флоридский бизнес) в 2023 г. увеличила мощности ВИЭ на 1200 МВт и планирует расширять мощности СЭС во Флориде.

Экономический рост во Флориде позитивно влияет на показатели FPL. Экономика штата растет чуть ли не самыми быстрыми темпами по стране: ВВП в 2023 г. увеличился на 9,3%, а население - на 1,6%.

NEE - один из главных бенефициаров Inflation Reduction Act (IRA). Субсидии снижают стоимость строительства СЭС и ВЭС, а также позволяют компании получать дополнительный доход от продажи налоговых кредитов. Уже в 2023 г. компания зафиксировала доход более $ 300 млн от сделок с налоговыми кредитами, прогнозируя его рост до $ 1,6–1,8 млрд к 2026 г.

«Зеленый» водород - источник роста на долгосрочную перспективу. NextEra Energy планирует инвестировать около $ 20 млрд в производство нового источника энергии и уже приступила к первым пилотным проектам.

Компания сохраняет прогноз по росту скорректированного EPS на 6–8% на 3 ближайших года с выходом на диапазон $ 3,63–4,00 в 2026 г. ($ 3,17 в 2023 г.).

Долговая нагрузка снизилась за счет роста прибыли компании - коэффициент «Чистый долг / EBITDA» сократился до 4,6х в 2023 г.

Оценка акций NextEra Energy методом дисконтированных денежных потоков (DCF) предполагает потенциал роста на 30% от текущих уровней. На данный момент бумаги компании торгуются со значительным дисконтом относительно собственных исторических мультипликаторов.

Выборы в США, высокие процентные ставки и капитальные затраты - основные факторы риска для NextEra Energy. Высокие ставки увеличивают стоимость заимствований для NEE, сохраняющей высокую долю долга, а отрицательный денежный поток может ограничить рост дивидендов после 2024 г. Возможная победа Трампа способна привести к сокращению поддержки зеленой энергетики в США, что негативно скажется на бизнесе NEE. Наконец, в ближайшие годы ожидается замедление темпов роста американской экономики, хотя сценарий глубокой рецессии по-прежнему маловероятен.

Описание эмитента

NextEra Energy - крупнейшая по рыночной стоимости коммунальная компания в США, один из ведущих мировых операторов возобновляемой энергетики. Структура компании включает два основных филиала:

Florida Power & Light (FPL) — регулируемая коммунальная компания в штате Флорида, обслуживающая более 12 млн потребителей.

NextEra Energy Resources (NEER) — крупнейший в мире оператор СЭС и ВЭС, управляющий парком чистой мощности в 40 штатах США и 4 канадских провинциях.

В совокупности под управлением компании находятся генерирующая мощности объемом 59,9 ГВт, из которых 54% в ведении FPL и 46% — NEER. FPL при генерации э/э преимущественно полагается на газовые ТЭС, на которые приходится 76% парка мощности филиала. Кроме того, по 11% мощности FPL составляют АЭС и СЭС. Парк мощности NEER на 83% представлен ВИЭ (69% ВЭС и 14% СЭС), 8% приходится на АЭС.

Если все бизнес-операции FPL (генерация, передача, распределение, сбыт) контролируются тарифными органами, то деятельность NEER по большей части не регулируется (за исключением передачи э/э). Основная часть выручки NEER формируется за счет продаж электроэнергии на оптовом рынке на основе долгосрочных контрактов. В среднем за последние 5 лет FPL приносит около 76% выручки NextEra Energy, еще 24% приходится на NEER.

Акционерный капитал компании состоит из 2 млрд акций. Ведущий акционер NEE — Vanguard Group (9,6%). Free float — 99,75%.

Перспективы компании

Тренд на декарбонизацию американской экономики. В текущем десятилетии США намерены нарастить усилия по достижению уровня углеродной нейтральности к 2050 г. Доля ВИЭ в общем объеме генерации электроэнергии в 2023 г. составила 21%. Согласно прогнозам EIA, производство солнечной энергии в США вырастет на 75%, с 163 млрд кВт*ч в 2023 г. до 286 млрд кВт*ч в 2025 г., а производство энергии ветра увеличится на 11% — с 430 млрд кВт*ч в 2023 г. до 476 млрд кВт*ч в 2025 г. Таким образом в среднесрочной перспективе в США прогнозируется значительное наращивание производственных мощностей в области ВИЭ.

NextEra Energy как ведущий оператор ВИЭ в стране будет играть ключевую роль в этом тренде. В 2023 г. NEER ввела в эксплуатацию более 5600 МВт мощностей ВИЭ, а к 2026 г. планирует нарастить мощности ВИЭ в портфеле на 33–42 ГВт (при текущих 34 ГВт). FPL в 2023 г. увеличила мощности ВИЭ на 1200 МВт и планирует расширять свой портфель СЭС во Флориде.

Компания является одним из главных бенефициаров Inflation Reduction Act (IRA). Совокупность стимулов IRA, по оценкам NextEra Energy, снижает стоимость строительства новых ВЭС на 9%, СЭС - на 11%. Помимо непосредственного финансового эффекта стимулов, NEE имеет шансы увеличить нетарифную выручку за счет обслуживания потребительских солнечных панелей во Флориде, налоговые субсидии на установку которых IRA продлил до 2032 г.

Кроме того, IRA включает в себя механизм, позволяющий компаниям напрямую передавать или продавать налоговые кредиты (tax credits). Согласно IRS, кредит должен быть оплачен денежными средствами, не подлежит включению в валовой доход налогоплательщика и не может быть вычтен налогоплательщиком-получателем. Это нововведение позволило NextEra Energy, накопившей значительное количество налоговых кредитов, создать новый источник дохода. Уже в 2023 г. компания зафиксировала доход более $ 400 млн от сделок с налоговыми кредитами, прогнозируя его рост до $ 1,6–1,8 млрд к 2026 г. Ожидается, что дополнительные денежные потоки от продаж налоговых кредитов покроют около 50% общего финансового плана компании на 2024–2026 гг., оцениваемого в $ 35–45 млрд.

Экономический рост во Флориде оказывает благоприятное влияние на бизнес FPL. Экономика штата растет чуть ли не самыми быстрыми темпами по стране: по данным Торговой палаты Флориды, в 2023 г. ВВП вырос на 9,3%, а население увеличилось на 1,6%. Согласно прогнозам, в ближайшие годы экономика Флориды продолжит стабильный рост, что окажет позитивное влияние на коммунальный бизнес NextEra Energy и позволит увеличить полезный отпуск.

Производство «зеленого» водорода может стать драйвером роста в долгосрочной перспективе. NextEra Energy планирует инвестировать около $ 20 млрд в производство нового источника энергии и уже приступила к первым пилотным проектам. В марте 2023 г. компания совместно с производителем удобрений CF Industries Holdings объявила о планах по созданию в Оклахоме завода по производству экологически чистого водорода, который будет работать при помощи 450 МВт ВИЭ. Другой проект NEE — Cavendish NextGen Hydrogen Hub — в октябре 2023 г. объявил о начале производства «зеленого водорода» во Флориде. Топливо имеет большой потенциал применения как в автомобильной, химической и аэрокосмической промышленности, так и на базе коммунальных компаний в качестве чистой альтернативы природного газа.

Риски компании

Высокие процентные ставки увеличивают стоимость заимствований. В ближайшие несколько лет NEE будет сохранять достаточно высокую долю заемного финансирования, стоимость которого остается на высоком уровне.

Отрицательный денежный поток может снизить дивидендный потенциал. Компания сохраняет планы повысить дивиденд на акцию на 10% в 2024 г., однако в последующие годы рост выплат NEE может замедлиться из-за отрицательного денежного потока. Мы считаем, что риск для дивидендов будет сохраняться как минимум до 2026 г.

Угроза пересмотра политики поддержки зеленой энергетики после выборов 2024 г. В случае победы Д. Трампа на выборах осенью 2024 г. возникает риск серьезных изменений в энергетической политике США. Трамп скептически относится к субсидированию ВИЭ и не раз заявлял о своем намерении сократить поддержку зеленой энергетики, что, конечно, станет негативным фактором для бизнеса NEE. Тем не менее даже в случае избрания республиканца маловероятен сценарий полной отмены IRA из-за риска столкнуться с оппозицией крупнейших энергетических компаний США.

Сценарий рецессии в США окажет неблагоприятное влияние на операционные и финансовые показатели NextEra Energy. Несмотря на высокий уровень процентных ставок, экономика США продемонстрировала сильную динамику в 2023 г. Согласно прогнозам МВФ, в 2024 и 2025 гг. ожидается некоторое замедление темпов роста, до 2,1–1,7%, однако сценарий глубокой рецессии на данный момент представляется маловероятным.

Выплаты акционерам

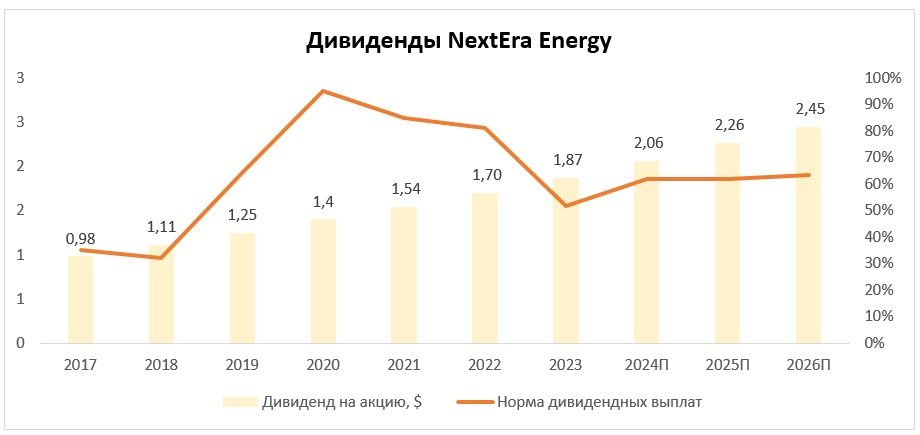

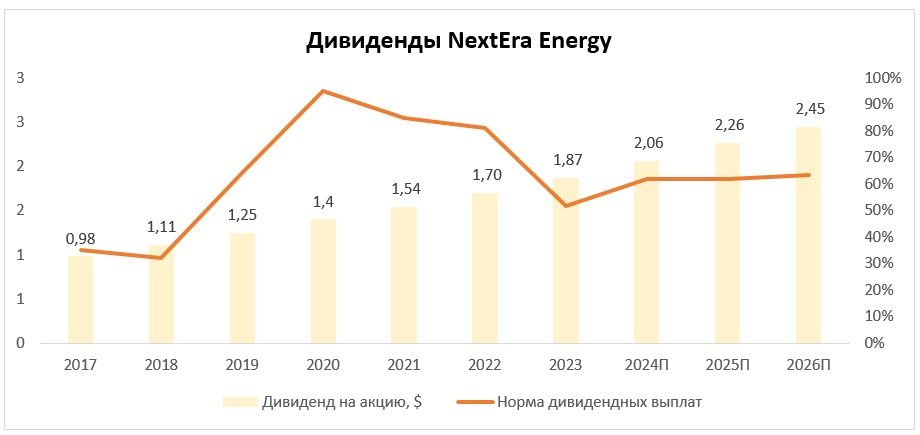

По крайней мере, до 2024 г. менеджмент NextEra Energy планирует увеличивать дивидендные выплаты в адрес акционеров на 10% в год, что выше темпов инфляции. В долгосрочной перспективе мы прогнозируем выход компании на норму выплат около 60%.

Исходя из этого, мы оцениваем уровень дивидендных выплат в 2024 г. в размере $ 2,06 на акцию, что соответствует дивидендной доходности около 3,4% относительно текущего уровня цен. Данное значение все еще ниже медианного показателя 3,7% по американскому сектору электроэнергетики, что объясняется крупными инвестиционными затратами NextEra Energy.

Финансовые показатели

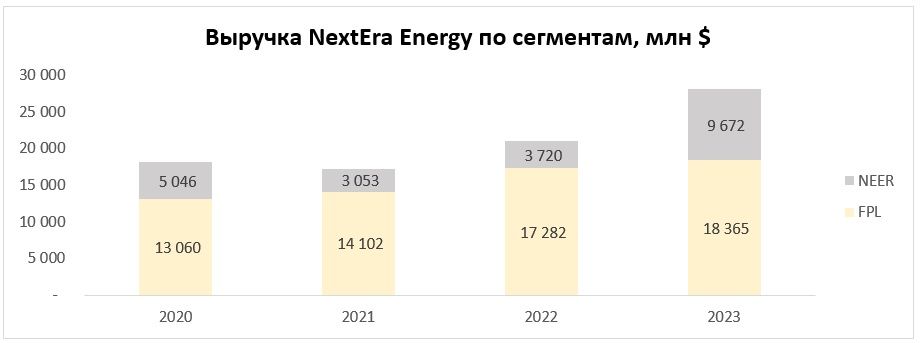

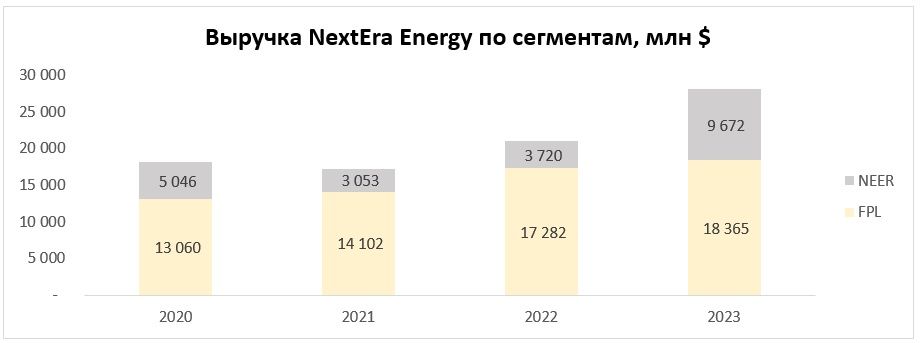

Выручка NextEra Energy за 2023 г. выросла на 34% г/г и составила $ 28,1 млрд. Наибольший вклад внесли доходы подразделения возобновляемой энергетики NEER, которые подскочили на 160% г/г и достигли $ 9,6 млрд. Выручка флоридской FPL выросла на 6% г/г, до $ 18,4 млрд. Выручка NEER в 2023 г. выросла благодаря рекордным показателям ввода в эксплуатацию проектов ВИЭ, а также благоприятным рыночным условиям. В 2023 г. сохранялся высокий спрос на «зеленую» энергию, а цены на комплектующие, включая солнечные батареи и аккумуляторы, снизились. Более медленные темпы роста выручки FPL в первую очередь связаны с регуляцией тарифов на электроэнергию во Флориде.

Скорректированная чистая прибыль NEE на акцию выросла на 9,3% г/г, до $ 3,17. Рост скорректированной прибыли на акцию NextEra Energy в 2023 г. был обусловлен операционной эффективностью и рекордным увеличением объемов производства ВИЭ, несмотря на макроэкономические проблемы, такие как сбои в цепочках поставок. Показатели рентабельности также продолжили рост: маржа EBIT достигла 36,4% (+16,9 г/г), а чистая маржа — 26,0% (+6,2% г/г).

Компания сохраняет прогноз роста скорректированного EPS на уровне 6–8% на ближайшие 3 года. В 2024 г. ожидается выход на диапазон $ 3,23−3,43, а к 2026 г. — на 3,63–4,00%.

Улучшение показателей прибыли позволило NEE снизить коэффициент «Чистый долг / EBITDA» до 4,6x с 7,5x в 2022 г., несмотря на рост объема чистого долга до $ 70,5 млрд (+10,8% г/г).

Капитальные затраты в 2023 г. несколько снизились, до $ 9,5 млрд (34% от выручки) с $ 9,7 млрд годом ранее (47% от выручки). Тем не менее в ближайшие годы ожидается рост капзатрат до уровня 70% от выручки в связи с реализацией инвестпрограммы. Именно поэтому компания, скорее всего, будет демонстрировать отрицательный свободный денежный поток и сохранять высокий уровень кредитной нагрузки как минимум до 2026 г., что снизит потенциальный уровень выплат дивидендов.

NextEra Energy: ключевые данные отчетности, млрд $

NextEra Energy: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для анализа стоимости акций NextEra Energy мы использовали метод дисконтированных денежных потоков (DCF). Прогнозы и допущения модели основываются на финансовых отчетах эмитента 2018–2023 гг., отраслевых трендах, а также на инвестиционной программе компании. Мы спрогнозировали результаты NEE до 2033 г. и применили в качестве целевого мультипликатора средний коэффициент EV/EBITDA NTM за последние 2 года, который равен 16,3х.

Мы ожидаем, что реализация инвестиционной программы до 2027 г. будет сопровождаться высокими уровнями CAPEX и отрицательным свободным денежным потоком. Тем не менее на горизонте после 2027 г. увеличение производственных мощностей, контроль за расходами и сохранение налоговых стимулов позволит NEE стабильно наращивать прибыль и генерировать кеш.

Модель подразумевает целевую капитализацию $ 162,9 млрд, или $ 79 на акцию, что соответствует потенциалу 30% от текущих уровней. Исходя из этого, мы присваиваем акциям NextEra Energy рейтинг «Покупать».

NextEra Energy: прогноз DCF, млн $

NextEra Energy: показатели для расчета WACC

NextEra Energy: расчет целевой цены по модели DCF

Анализ мультипликаторов показывает, что NEE торгуется с небольшой премией относительно аналогов, которую можно объяснить лидерством компании в отрасли. Компания использует тренд на декарбонизацию в США для занятия все большей доли рынка. Мультипликаторы показывают, что компания торгуется дороже не только аналогичных компаний из сектора «традиционной» энергетики, но и относительно аналогов, специализирующихся на ВИЭ. В то же время относительно своих исторических значений NextEra Energy сохраняет заметный дисконт.

Средневзвешенная целевая цена акций NEE по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 70,0 (апсайд — 15%), а рейтинг акции равен 4,0 (где 1,0 соответствует Strong Sell, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Guggenheim Securities составляет $ 80,00 («Покупать»), Wells Fargo Securities — $ 84,00 («Покупать»), Equisights— $ 71,51 («Покупать»), Mirae Asset Daewoo — $ 102,80 («Покупать»).

Акции на фондовом рынке

2023 год оказался неудачным для акций американских компаний из сектора электроэнергетики. Инвесторы с опасением следили за влиянием инфляции и высоких процентных ставок на результаты коммунальных компаний. Кроме того, в течение года капитал перетекал из дивидендных бумаг сектора в казначейские облигации США, у которых подросла доходность.

Бумаги NextEra Energy за последний год показали динамику хуже рынка, упав на 19,3%. В то же время отраслевой индекс S&P 500 Utilities снизился на 4,8%, а американский индекс широкого рынка вырос на 31,0%.

Технический анализ

С точки зрения технического анализа на дневном графике акции NextEra Energy, отскочили от уровня поддержки на $ 54 в начале марта 2024 г. и начали восходящее движение. Ближайшей целью может стать уровень сопротивления около $ 62. В случае его преодоления не исключаем роста до следующей цели в $ 70.

Мы сохраняем рейтинг «Покупать» для акций NextEra Energy с целевой ценой $ 79 на ближайшие 12 месяцев. Потенциал роста составляет 30%.

NextEra Energy - крупнейшая по рыночной стоимости коммунальная компания в США, один из ведущих мировых операторов возобновляемой энергетики.

Декарбонизация американской экономики играет на руку NEE. В 2023 г. NEER («зеленое» подразделение компании) ввело в эксплуатацию более 5600 МВт мощностей ВИЭ, а к 2026 году планирует нарастить мощности ВИЭ в портфеле на 33–42 ГВт (при текущих 34 ГВт). FPL (флоридский бизнес) в 2023 г. увеличила мощности ВИЭ на 1200 МВт и планирует расширять мощности СЭС во Флориде.

Экономический рост во Флориде позитивно влияет на показатели FPL. Экономика штата растет чуть ли не самыми быстрыми темпами по стране: ВВП в 2023 г. увеличился на 9,3%, а население - на 1,6%.

NEE - один из главных бенефициаров Inflation Reduction Act (IRA). Субсидии снижают стоимость строительства СЭС и ВЭС, а также позволяют компании получать дополнительный доход от продажи налоговых кредитов. Уже в 2023 г. компания зафиксировала доход более $ 300 млн от сделок с налоговыми кредитами, прогнозируя его рост до $ 1,6–1,8 млрд к 2026 г.

«Зеленый» водород - источник роста на долгосрочную перспективу. NextEra Energy планирует инвестировать около $ 20 млрд в производство нового источника энергии и уже приступила к первым пилотным проектам.

Компания сохраняет прогноз по росту скорректированного EPS на 6–8% на 3 ближайших года с выходом на диапазон $ 3,63–4,00 в 2026 г. ($ 3,17 в 2023 г.).

Долговая нагрузка снизилась за счет роста прибыли компании - коэффициент «Чистый долг / EBITDA» сократился до 4,6х в 2023 г.

Оценка акций NextEra Energy методом дисконтированных денежных потоков (DCF) предполагает потенциал роста на 30% от текущих уровней. На данный момент бумаги компании торгуются со значительным дисконтом относительно собственных исторических мультипликаторов.

Выборы в США, высокие процентные ставки и капитальные затраты - основные факторы риска для NextEra Energy. Высокие ставки увеличивают стоимость заимствований для NEE, сохраняющей высокую долю долга, а отрицательный денежный поток может ограничить рост дивидендов после 2024 г. Возможная победа Трампа способна привести к сокращению поддержки зеленой энергетики в США, что негативно скажется на бизнесе NEE. Наконец, в ближайшие годы ожидается замедление темпов роста американской экономики, хотя сценарий глубокой рецессии по-прежнему маловероятен.

Описание эмитента

NextEra Energy - крупнейшая по рыночной стоимости коммунальная компания в США, один из ведущих мировых операторов возобновляемой энергетики. Структура компании включает два основных филиала:

Florida Power & Light (FPL) — регулируемая коммунальная компания в штате Флорида, обслуживающая более 12 млн потребителей.

NextEra Energy Resources (NEER) — крупнейший в мире оператор СЭС и ВЭС, управляющий парком чистой мощности в 40 штатах США и 4 канадских провинциях.

В совокупности под управлением компании находятся генерирующая мощности объемом 59,9 ГВт, из которых 54% в ведении FPL и 46% — NEER. FPL при генерации э/э преимущественно полагается на газовые ТЭС, на которые приходится 76% парка мощности филиала. Кроме того, по 11% мощности FPL составляют АЭС и СЭС. Парк мощности NEER на 83% представлен ВИЭ (69% ВЭС и 14% СЭС), 8% приходится на АЭС.

Если все бизнес-операции FPL (генерация, передача, распределение, сбыт) контролируются тарифными органами, то деятельность NEER по большей части не регулируется (за исключением передачи э/э). Основная часть выручки NEER формируется за счет продаж электроэнергии на оптовом рынке на основе долгосрочных контрактов. В среднем за последние 5 лет FPL приносит около 76% выручки NextEra Energy, еще 24% приходится на NEER.

Акционерный капитал компании состоит из 2 млрд акций. Ведущий акционер NEE — Vanguard Group (9,6%). Free float — 99,75%.

Перспективы компании

Тренд на декарбонизацию американской экономики. В текущем десятилетии США намерены нарастить усилия по достижению уровня углеродной нейтральности к 2050 г. Доля ВИЭ в общем объеме генерации электроэнергии в 2023 г. составила 21%. Согласно прогнозам EIA, производство солнечной энергии в США вырастет на 75%, с 163 млрд кВт*ч в 2023 г. до 286 млрд кВт*ч в 2025 г., а производство энергии ветра увеличится на 11% — с 430 млрд кВт*ч в 2023 г. до 476 млрд кВт*ч в 2025 г. Таким образом в среднесрочной перспективе в США прогнозируется значительное наращивание производственных мощностей в области ВИЭ.

NextEra Energy как ведущий оператор ВИЭ в стране будет играть ключевую роль в этом тренде. В 2023 г. NEER ввела в эксплуатацию более 5600 МВт мощностей ВИЭ, а к 2026 г. планирует нарастить мощности ВИЭ в портфеле на 33–42 ГВт (при текущих 34 ГВт). FPL в 2023 г. увеличила мощности ВИЭ на 1200 МВт и планирует расширять свой портфель СЭС во Флориде.

Компания является одним из главных бенефициаров Inflation Reduction Act (IRA). Совокупность стимулов IRA, по оценкам NextEra Energy, снижает стоимость строительства новых ВЭС на 9%, СЭС - на 11%. Помимо непосредственного финансового эффекта стимулов, NEE имеет шансы увеличить нетарифную выручку за счет обслуживания потребительских солнечных панелей во Флориде, налоговые субсидии на установку которых IRA продлил до 2032 г.

Кроме того, IRA включает в себя механизм, позволяющий компаниям напрямую передавать или продавать налоговые кредиты (tax credits). Согласно IRS, кредит должен быть оплачен денежными средствами, не подлежит включению в валовой доход налогоплательщика и не может быть вычтен налогоплательщиком-получателем. Это нововведение позволило NextEra Energy, накопившей значительное количество налоговых кредитов, создать новый источник дохода. Уже в 2023 г. компания зафиксировала доход более $ 400 млн от сделок с налоговыми кредитами, прогнозируя его рост до $ 1,6–1,8 млрд к 2026 г. Ожидается, что дополнительные денежные потоки от продаж налоговых кредитов покроют около 50% общего финансового плана компании на 2024–2026 гг., оцениваемого в $ 35–45 млрд.

Экономический рост во Флориде оказывает благоприятное влияние на бизнес FPL. Экономика штата растет чуть ли не самыми быстрыми темпами по стране: по данным Торговой палаты Флориды, в 2023 г. ВВП вырос на 9,3%, а население увеличилось на 1,6%. Согласно прогнозам, в ближайшие годы экономика Флориды продолжит стабильный рост, что окажет позитивное влияние на коммунальный бизнес NextEra Energy и позволит увеличить полезный отпуск.

Производство «зеленого» водорода может стать драйвером роста в долгосрочной перспективе. NextEra Energy планирует инвестировать около $ 20 млрд в производство нового источника энергии и уже приступила к первым пилотным проектам. В марте 2023 г. компания совместно с производителем удобрений CF Industries Holdings объявила о планах по созданию в Оклахоме завода по производству экологически чистого водорода, который будет работать при помощи 450 МВт ВИЭ. Другой проект NEE — Cavendish NextGen Hydrogen Hub — в октябре 2023 г. объявил о начале производства «зеленого водорода» во Флориде. Топливо имеет большой потенциал применения как в автомобильной, химической и аэрокосмической промышленности, так и на базе коммунальных компаний в качестве чистой альтернативы природного газа.

Риски компании

Высокие процентные ставки увеличивают стоимость заимствований. В ближайшие несколько лет NEE будет сохранять достаточно высокую долю заемного финансирования, стоимость которого остается на высоком уровне.

Отрицательный денежный поток может снизить дивидендный потенциал. Компания сохраняет планы повысить дивиденд на акцию на 10% в 2024 г., однако в последующие годы рост выплат NEE может замедлиться из-за отрицательного денежного потока. Мы считаем, что риск для дивидендов будет сохраняться как минимум до 2026 г.

Угроза пересмотра политики поддержки зеленой энергетики после выборов 2024 г. В случае победы Д. Трампа на выборах осенью 2024 г. возникает риск серьезных изменений в энергетической политике США. Трамп скептически относится к субсидированию ВИЭ и не раз заявлял о своем намерении сократить поддержку зеленой энергетики, что, конечно, станет негативным фактором для бизнеса NEE. Тем не менее даже в случае избрания республиканца маловероятен сценарий полной отмены IRA из-за риска столкнуться с оппозицией крупнейших энергетических компаний США.

Сценарий рецессии в США окажет неблагоприятное влияние на операционные и финансовые показатели NextEra Energy. Несмотря на высокий уровень процентных ставок, экономика США продемонстрировала сильную динамику в 2023 г. Согласно прогнозам МВФ, в 2024 и 2025 гг. ожидается некоторое замедление темпов роста, до 2,1–1,7%, однако сценарий глубокой рецессии на данный момент представляется маловероятным.

Выплаты акционерам

По крайней мере, до 2024 г. менеджмент NextEra Energy планирует увеличивать дивидендные выплаты в адрес акционеров на 10% в год, что выше темпов инфляции. В долгосрочной перспективе мы прогнозируем выход компании на норму выплат около 60%.

Исходя из этого, мы оцениваем уровень дивидендных выплат в 2024 г. в размере $ 2,06 на акцию, что соответствует дивидендной доходности около 3,4% относительно текущего уровня цен. Данное значение все еще ниже медианного показателя 3,7% по американскому сектору электроэнергетики, что объясняется крупными инвестиционными затратами NextEra Energy.

Финансовые показатели

Выручка NextEra Energy за 2023 г. выросла на 34% г/г и составила $ 28,1 млрд. Наибольший вклад внесли доходы подразделения возобновляемой энергетики NEER, которые подскочили на 160% г/г и достигли $ 9,6 млрд. Выручка флоридской FPL выросла на 6% г/г, до $ 18,4 млрд. Выручка NEER в 2023 г. выросла благодаря рекордным показателям ввода в эксплуатацию проектов ВИЭ, а также благоприятным рыночным условиям. В 2023 г. сохранялся высокий спрос на «зеленую» энергию, а цены на комплектующие, включая солнечные батареи и аккумуляторы, снизились. Более медленные темпы роста выручки FPL в первую очередь связаны с регуляцией тарифов на электроэнергию во Флориде.

Скорректированная чистая прибыль NEE на акцию выросла на 9,3% г/г, до $ 3,17. Рост скорректированной прибыли на акцию NextEra Energy в 2023 г. был обусловлен операционной эффективностью и рекордным увеличением объемов производства ВИЭ, несмотря на макроэкономические проблемы, такие как сбои в цепочках поставок. Показатели рентабельности также продолжили рост: маржа EBIT достигла 36,4% (+16,9 г/г), а чистая маржа — 26,0% (+6,2% г/г).

Компания сохраняет прогноз роста скорректированного EPS на уровне 6–8% на ближайшие 3 года. В 2024 г. ожидается выход на диапазон $ 3,23−3,43, а к 2026 г. — на 3,63–4,00%.

Улучшение показателей прибыли позволило NEE снизить коэффициент «Чистый долг / EBITDA» до 4,6x с 7,5x в 2022 г., несмотря на рост объема чистого долга до $ 70,5 млрд (+10,8% г/г).

Капитальные затраты в 2023 г. несколько снизились, до $ 9,5 млрд (34% от выручки) с $ 9,7 млрд годом ранее (47% от выручки). Тем не менее в ближайшие годы ожидается рост капзатрат до уровня 70% от выручки в связи с реализацией инвестпрограммы. Именно поэтому компания, скорее всего, будет демонстрировать отрицательный свободный денежный поток и сохранять высокий уровень кредитной нагрузки как минимум до 2026 г., что снизит потенциальный уровень выплат дивидендов.

NextEra Energy: ключевые данные отчетности, млрд $

NextEra Energy: историческая и прогнозная динамика ключевых финансовых показателей, млрд $

Оценка

Для анализа стоимости акций NextEra Energy мы использовали метод дисконтированных денежных потоков (DCF). Прогнозы и допущения модели основываются на финансовых отчетах эмитента 2018–2023 гг., отраслевых трендах, а также на инвестиционной программе компании. Мы спрогнозировали результаты NEE до 2033 г. и применили в качестве целевого мультипликатора средний коэффициент EV/EBITDA NTM за последние 2 года, который равен 16,3х.

Мы ожидаем, что реализация инвестиционной программы до 2027 г. будет сопровождаться высокими уровнями CAPEX и отрицательным свободным денежным потоком. Тем не менее на горизонте после 2027 г. увеличение производственных мощностей, контроль за расходами и сохранение налоговых стимулов позволит NEE стабильно наращивать прибыль и генерировать кеш.

Модель подразумевает целевую капитализацию $ 162,9 млрд, или $ 79 на акцию, что соответствует потенциалу 30% от текущих уровней. Исходя из этого, мы присваиваем акциям NextEra Energy рейтинг «Покупать».

NextEra Energy: прогноз DCF, млн $

NextEra Energy: показатели для расчета WACC

NextEra Energy: расчет целевой цены по модели DCF

Анализ мультипликаторов показывает, что NEE торгуется с небольшой премией относительно аналогов, которую можно объяснить лидерством компании в отрасли. Компания использует тренд на декарбонизацию в США для занятия все большей доли рынка. Мультипликаторы показывают, что компания торгуется дороже не только аналогичных компаний из сектора «традиционной» энергетики, но и относительно аналогов, специализирующихся на ВИЭ. В то же время относительно своих исторических значений NextEra Energy сохраняет заметный дисконт.

Средневзвешенная целевая цена акций NEE по выборке аналитиков с исторической точностью прогнозов не менее среднего составляет, по нашим расчетам, $ 70,0 (апсайд — 15%), а рейтинг акции равен 4,0 (где 1,0 соответствует Strong Sell, а 5,0 — Strong Buy).

В том числе оценка целевой цены акций аналитиками Guggenheim Securities составляет $ 80,00 («Покупать»), Wells Fargo Securities — $ 84,00 («Покупать»), Equisights— $ 71,51 («Покупать»), Mirae Asset Daewoo — $ 102,80 («Покупать»).

Акции на фондовом рынке

2023 год оказался неудачным для акций американских компаний из сектора электроэнергетики. Инвесторы с опасением следили за влиянием инфляции и высоких процентных ставок на результаты коммунальных компаний. Кроме того, в течение года капитал перетекал из дивидендных бумаг сектора в казначейские облигации США, у которых подросла доходность.

Бумаги NextEra Energy за последний год показали динамику хуже рынка, упав на 19,3%. В то же время отраслевой индекс S&P 500 Utilities снизился на 4,8%, а американский индекс широкого рынка вырос на 31,0%.

Технический анализ

С точки зрения технического анализа на дневном графике акции NextEra Energy, отскочили от уровня поддержки на $ 54 в начале марта 2024 г. и начали восходящее движение. Ближайшей целью может стать уровень сопротивления около $ 62. В случае его преодоления не исключаем роста до следующей цели в $ 70.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба