11 апреля 2024 Zero Hedge

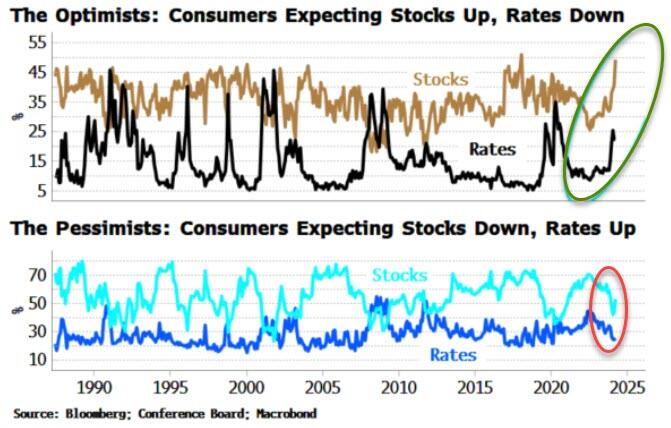

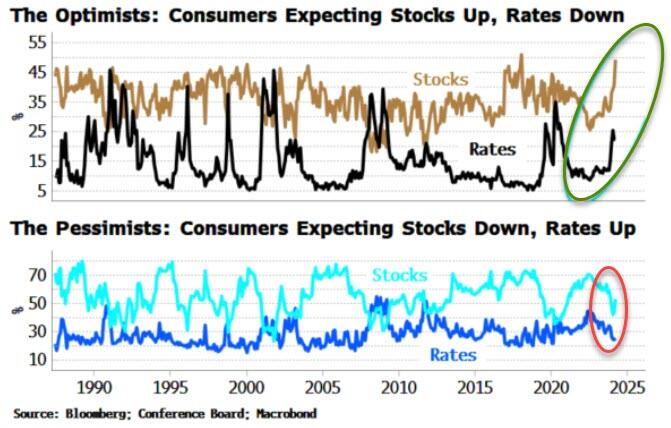

Исторически затянувшийся уровень оптимизма розничных инвесторов уязвим для разворота экстремального позиционирования в моментум-трейде. Согласно опросу Совета потребителей о доверии, стаканы потребителей, похоже, наполовину полны. Опрошенные ожидают роста акций и, несомненно, воодушевленные музыкой настроения Джея Пауэлла в конце прошлого года, более низких ставок (которые теперь могут оказаться под угрозой кризиса после данных по индексу потребительских цен).

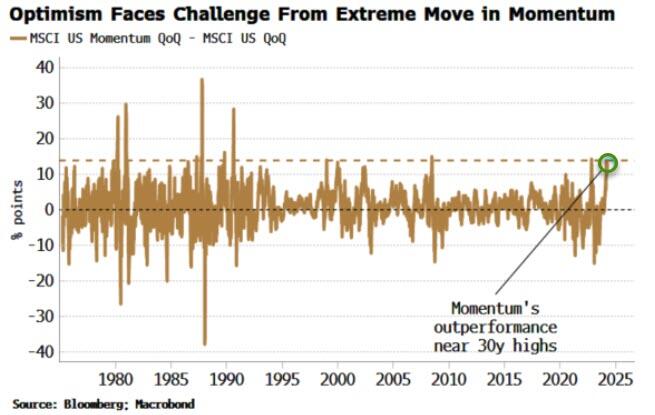

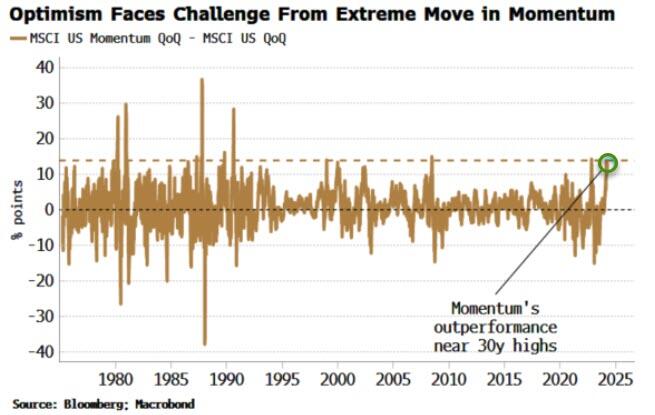

В то же время реалисты - или, как их называют оптимисты, пессимисты - становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

Прогнозная доходность S&P оставляет желать лучшего, когда моментум опережает индекс на столь же значительную величину. Более того, два предыдущих раза за последние три десятилетия, когда моментум был настолько растянут, как сейчас, были март 2022 года и июнь 2008 года, и ни один из них не был особенно приятным для оптимистов. Обвалы моментума чаще всего происходят при резких подъемах после спада, так как стратегия, скорее всего, предусматривает короткие позиции по акциям с высокой бетой и длинные по акциям с низкой бетой, то есть фактор имеет высокую отрицательную бету при подъеме рынка. Но это не значит, что крахи не могут произойти в любой момент, когда большая абсолютная бета оказывается вне игры. В настоящее время наблюдается сильная скученность в акциях моментума, а хедж-фонды имеют очень большой уклон в сторону этой стратегии. Это повышает риск того, что несколько инвесторов, направляющихся к выходу, перерастут в массовую волну. Если учесть, что многие из компаний, о которых идет речь, представляют собой "кто есть кто" из тех, что подпитывали ралли, таких как Nvidia, Meta и другие, то разворот моментума вполне может спровоцировать более широкую коррекцию рынка. К счастью, однако, хеджирование акций все еще дешево (или было дешевым до утреннего хаоса CPI), а значит, реалисты могут потакать своему пессимизму и при этом не прогадать, если акции оправдают радужные прогнозы оптимистов

В то же время реалисты - или, как их называют оптимисты, пессимисты - становятся менее оптимистичными, а процент ожидающих падения акций и роста ставок снижается. Классические сказки изобилуют примерами того, как гордыня была наказана. Но сегодня возмездие может прийти в гораздо более прозаичной форме, чем чума или вечные пытки греческих богов: разворот моментума. Фактор моментума покупает те акции, которые растут больше всего, например, в годовом исчислении, и шортит те, которые больше всего падают. В последние месяцы этот фактор определял доходность, опережая все остальные популярные факторы. Однако оптимистов больше беспокоит то, что превосходство фактора моментума над индексом сейчас очень близко к 30-летним экстремумам.

Прогнозная доходность S&P оставляет желать лучшего, когда моментум опережает индекс на столь же значительную величину. Более того, два предыдущих раза за последние три десятилетия, когда моментум был настолько растянут, как сейчас, были март 2022 года и июнь 2008 года, и ни один из них не был особенно приятным для оптимистов. Обвалы моментума чаще всего происходят при резких подъемах после спада, так как стратегия, скорее всего, предусматривает короткие позиции по акциям с высокой бетой и длинные по акциям с низкой бетой, то есть фактор имеет высокую отрицательную бету при подъеме рынка. Но это не значит, что крахи не могут произойти в любой момент, когда большая абсолютная бета оказывается вне игры. В настоящее время наблюдается сильная скученность в акциях моментума, а хедж-фонды имеют очень большой уклон в сторону этой стратегии. Это повышает риск того, что несколько инвесторов, направляющихся к выходу, перерастут в массовую волну. Если учесть, что многие из компаний, о которых идет речь, представляют собой "кто есть кто" из тех, что подпитывали ралли, таких как Nvidia, Meta и другие, то разворот моментума вполне может спровоцировать более широкую коррекцию рынка. К счастью, однако, хеджирование акций все еще дешево (или было дешевым до утреннего хаоса CPI), а значит, реалисты могут потакать своему пессимизму и при этом не прогадать, если акции оправдают радужные прогнозы оптимистов

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба