3 июня 2024 StormGain Носков Дмитрий

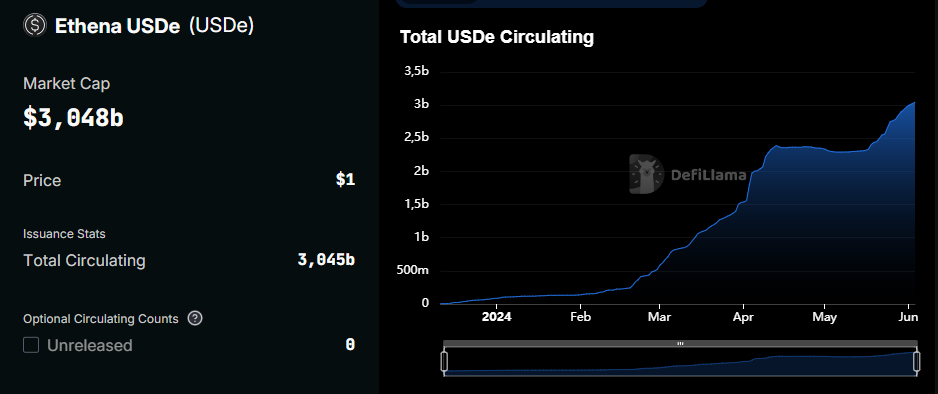

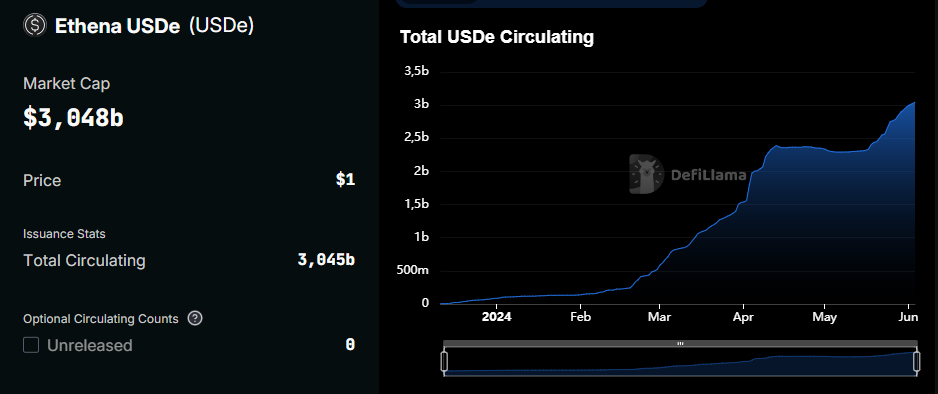

Капитализация нового алгоритмического стейблкоина USDe за полгода выросла с $5 млн до $3 млрд или в 600 раз. По динамике он обогнал не только гонконгский FDUSD, на старте заручившегося нулевыми комиссиями в Binance, но и печально известный UST от проекта Terra (LUNA). Часть пользователей бьет тревогу как раз из-за сходства USDe и UST.

Помимо отсутствия обеспечения резервами (исключая номинальный компенсационный фонд) сходство проектов заключается в высоком вознаграждении за стейкинг. Если в UST оно составляло 20% годовых, то в USDe на отдельных площадках превышает 35%.

Работает это следующим образом: пользователь вносит Ethereum, Bitcoin, USDT или токены LST (например, LIDO) и взамен получает USDe. Этот стейблкоин он может заблокировать в смарт-контракте для получения вышеозвученной доходности.

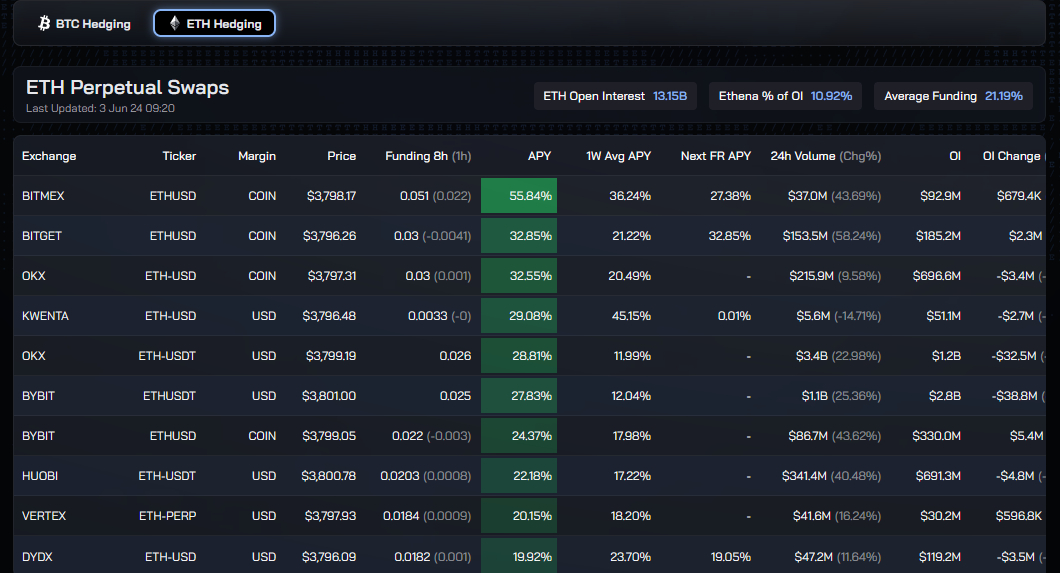

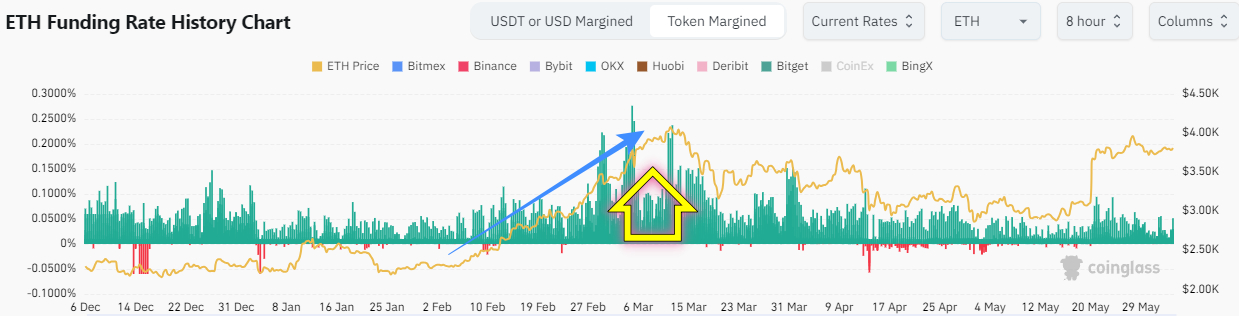

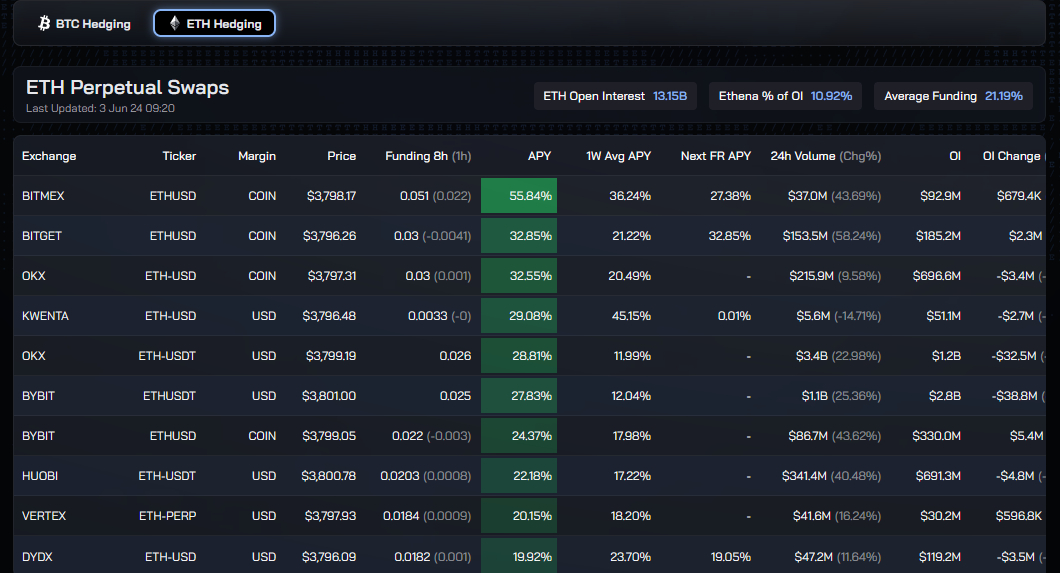

Вознаграждение формируется за счет стейкинга изначально внесенных монет. А также за счет проведения платформой арбитражных сделок, когда условно 1 ETH покупается на спотовом, а на 1 ETH открывается сделка на продажу на фьючерсном рынке. Чистая позиция получается нейтральной, но при преобладании покупателей (бычья фаза) продавцам выплачивается премия, которая называется ставкой финансирования.

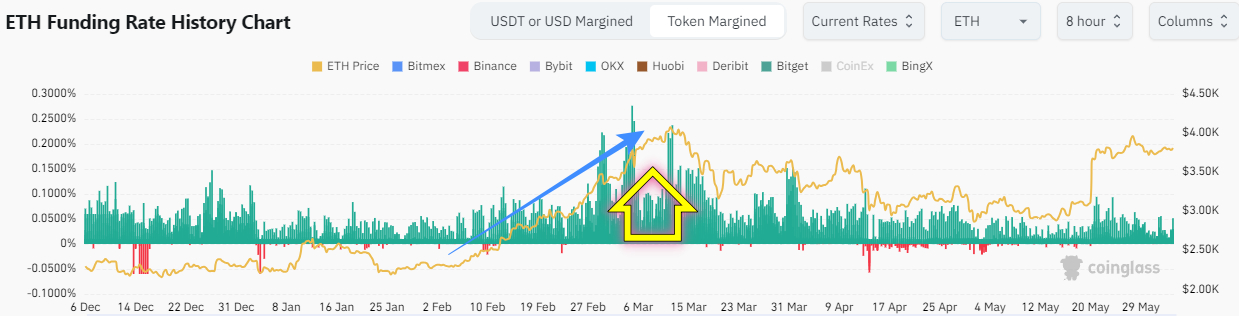

Соответственно, чем активнее растет цена и больше оптимизма, тем выше преобладание покупателей и выше вознаграждение.

Сейчас рынок на подъеме, а USDe привлекает пользователей высокой доходностью. Почему же проект сравнивают с рухнувшим UST, капитализация которого на пике достигала $20 млрд?

Причина заключается в алгоритмической природе и отсутствии жестких сценариев на все случаи жизни. Устойчивость USDe базируется на привлекательности стейкинга из-за высокой доходности. Однако таковой она будет сохраняться только на растущем рынке. Как только мы перейдем в медвежью фазу, короткие арбитражные позиции станут убыточными. Если пользователи массово станут избавляться от USDe, механизм балансировки может дать сбой, курс стейблкоина просядет, а паника закончит его историю.

Впрочем, основатель Ethena Гай Янг считает, что об этом не стоит беспокоиться:

«При необходимости мы изменим стратегию, чтобы получать доход на медвежьем рынке».

Второй ахиллесовой пятой является высокая зависимость от платформ, где хранятся залоговые активы. 15 апреля Ethena Labs сообщила, что $1,3 млрд лежат в Copper, $1,1 млрд в Ceffu и $0,5 млрд в Cobo. Успешная хакерская атака на любую из них выльется в риск коллапса для держателей USDe.

Это два наиболее негативных сценария, которые могут вовсе и не реализоваться. При этом по мере роста капитализации даже при благоприятных условиях доходность все равно будет сокращаться, что естественным образом снизит привлекательность проекта и ограничит его рост. Так, доходность стейкинга Ethereum падает от увеличения заблокированных ETH, а доходность арбитража – при достижении равновесия между покупателями и продавцами.

Помимо отсутствия обеспечения резервами (исключая номинальный компенсационный фонд) сходство проектов заключается в высоком вознаграждении за стейкинг. Если в UST оно составляло 20% годовых, то в USDe на отдельных площадках превышает 35%.

Работает это следующим образом: пользователь вносит Ethereum, Bitcoin, USDT или токены LST (например, LIDO) и взамен получает USDe. Этот стейблкоин он может заблокировать в смарт-контракте для получения вышеозвученной доходности.

Вознаграждение формируется за счет стейкинга изначально внесенных монет. А также за счет проведения платформой арбитражных сделок, когда условно 1 ETH покупается на спотовом, а на 1 ETH открывается сделка на продажу на фьючерсном рынке. Чистая позиция получается нейтральной, но при преобладании покупателей (бычья фаза) продавцам выплачивается премия, которая называется ставкой финансирования.

Соответственно, чем активнее растет цена и больше оптимизма, тем выше преобладание покупателей и выше вознаграждение.

Сейчас рынок на подъеме, а USDe привлекает пользователей высокой доходностью. Почему же проект сравнивают с рухнувшим UST, капитализация которого на пике достигала $20 млрд?

Причина заключается в алгоритмической природе и отсутствии жестких сценариев на все случаи жизни. Устойчивость USDe базируется на привлекательности стейкинга из-за высокой доходности. Однако таковой она будет сохраняться только на растущем рынке. Как только мы перейдем в медвежью фазу, короткие арбитражные позиции станут убыточными. Если пользователи массово станут избавляться от USDe, механизм балансировки может дать сбой, курс стейблкоина просядет, а паника закончит его историю.

Впрочем, основатель Ethena Гай Янг считает, что об этом не стоит беспокоиться:

«При необходимости мы изменим стратегию, чтобы получать доход на медвежьем рынке».

Второй ахиллесовой пятой является высокая зависимость от платформ, где хранятся залоговые активы. 15 апреля Ethena Labs сообщила, что $1,3 млрд лежат в Copper, $1,1 млрд в Ceffu и $0,5 млрд в Cobo. Успешная хакерская атака на любую из них выльется в риск коллапса для держателей USDe.

Это два наиболее негативных сценария, которые могут вовсе и не реализоваться. При этом по мере роста капитализации даже при благоприятных условиях доходность все равно будет сокращаться, что естественным образом снизит привлекательность проекта и ограничит его рост. Так, доходность стейкинга Ethereum падает от увеличения заблокированных ETH, а доходность арбитража – при достижении равновесия между покупателями и продавцами.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба