Консенсус по прибыли и инфляции не совпадает: JPMorgan. Уилсон из Morgan Stanley считает, что государственные долговые обязательства способствуют росту активов

Инвесторы, ставящие на дальнейший рост американских акций в ближайшие месяцы, будут разочарованы, считают стратеги JPMorgan Chase & Co. Их коллеги из Morgan Stanley с этим не согласны.

Расхождения в прогнозах свидетельствуют о растущей неуверенности в том, что рекордный рост акций может продолжиться после того, как S&P 500 демонстрировал подъем в течение шести из последних семи месяцев, несмотря на то, что процентные ставки находились на максимальном за последние десятилетия уровне. Акции так сильно выросли, что стратеги не смогли сохранить свои прогнозы, при этом индексы восстанавливались после каждого отката с октября.

«Мы ждем, что летом рынок будет ограничен в росте из-за несоответствия между консенсус-прогнозом дезинфляции и в то же время верой в отсутствие жесткой посадки и ускорение роста прибыли», - написала группа стратегов JPMorgan под руководством Мислава Матейки в записке для клиентов.

Тем временем Майкл Уилсон из Morgan Stanley утверждает, что его «бычий» сценарий пока остается в силе. Рост государственного долга будет продолжать стимулировать расходы и взвинчивать цены на активы в краткосрочной перспективе - включая акции - до тех пор, пока на рынке облигаций не возникнет напряженности.

Стратеги JPMorgan стали самыми известными «медведями» Уолл-стрит после того, как Уилсон из Morgan Stanley отказался от своего негативного прогноза. Коллега Матейки, Марко Коланович, признал, что их пессимистичный взгляд повлиял на распределение модельного портфеля JPMorgan.

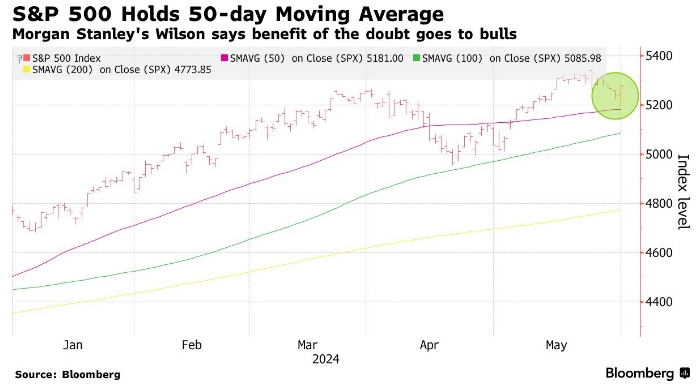

По словам Уилсона, поздний отскок S&P 500 в пятницу, когда индикатор удержал свою 50-дневную скользящую среднюю, является позитивным сигналом.

Учитывая отскок, в краткосрочной перспективе преимущество должно быть на стороне «быков», но мы не удивимся, если в июне эти настроения сменятся на противоположные, поскольку данные, скорее всего, останутся смешанными", - сказал он.

Тем не менее, команда Уилсона советует не гнаться за краткосрочной прибылью в так называемых низкокачественных акциях с плохими фундаментальными показателями. Он скептически относится к полномасштабной ротации из акций технологических компаний в эти компании, а также в потребительские циклические и акции компаний малой капитализации, утверждая, что более крупные компании предлагают более убедительные перспективы с точки зрения коэффициента вознаграждения / риска в течение следующих нескольких месяцев.

Тем не менее, Матейка из JPMorgan считает, что во второй половине года будет наблюдаться подъем акций малых компаний, но в большей степени в Европе, чем в США.

«Движущими факторами являются ожидаемое начало сокращения ставки в Европе и вероятное улучшение динамики внутренней активности», - сказал он. «Мы считаем, что для США эти катализаторы не столь очевидны».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба