7 июня 2024 БКС Экспресс

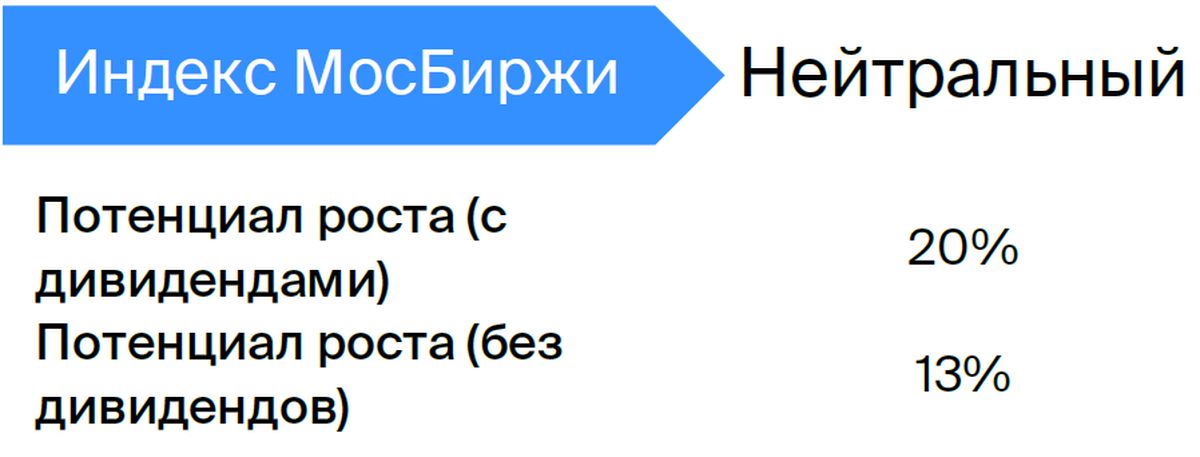

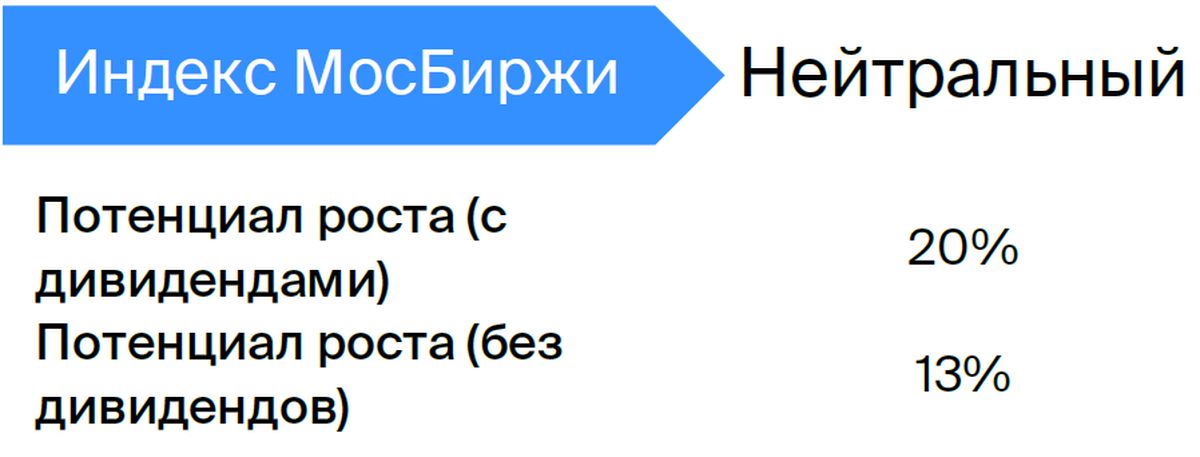

Минфин предложил повысить налог на прибыль до 25% с 20% с начала 2025 г. Мы считаем очень высокой вероятность утверждения предложения, снижаем почти все целевые цены и понижаем рейтинги 8 акций. Пересматриваем целевой уровень индекса МосБиржи до 3600 п. без дивидендов и до 3800 п. — с дивидендами (потенциал роста 13% и 20% соответственно).

Главное

• Снижаем оценку чистой прибыли большинства компаний примерно на 6%.

• Снижение большинства целевых цен в среднем составило от 4% до 15%.

• Мы понизили взгляд до нейтрального или негативного на 8 акций.

• Сохраняем «Позитивный» взгляд на сектор финансов.

Снижаем взгляд до «Нейтрального» по нефти и газу, металлургии и удобрениям и до «Негативного» — по секторам технологий, медиа, телекоммуникаций и транспорту.

• Совокупный эффект на бизнес — около 2,0 трлн.

• Повышение НДФЛ — порядка 0,5 трлн руб. дополнительных доходов.

• Наши фавориты — ЛУКОЙЛ, Газпром нефть, Татнефть-ао, МТС, Сбер-ао, ТКС и ТМК.

В деталях

Вероятность повышения налогов быстро возрастает. В конце мая Минфин предложил повысить налог на прибыль компаний до 25% с 20%. Предполагается, что нововведения будут приняты Госдумой в текущую весеннюю сессию, которая продлится до 5 августа, и вступят в силу 1 января 2025 г.

Впереди несколько этапов, прежде чем предложение будет утверждено. Тем не менее сильной публичной реакции от влиятельных корпоратов пока не последовало, хотя обычно они дают мощный отпор большинству предложений Минфина о повышении налогов. Таким образом, мы считаем вероятность принятия предложения в первоначальном виде довольно высокой.

Совокупный эффект от увеличения налоговой нагрузки на бизнес — около 2 трлн руб., или 1% ВВП, в 2025 г. В результате увеличения налога на прибыль компаний до 25% с 20% правительство планирует дополнительно собрать 1,6 трлн руб. Остальная сумма будет привлечена за счет других видов налогов, в том числе повышения НДПИ на газ для производства удобрений — дополнительное налогообложение экспортоориентированных отраслей.

Правительство сделало основной акцент на налог на прибыль неслучайно. Он не искажает экономическую деятельность, не приводит к сокращению объемов выпуска, позволяет учесть издержки компаний. Это особенно актуально для компаний добывающего сектора, у которых рентабельность зачастую определяется технологическим процессом, природными особенностями месторождений и транспортной доступностью. Кроме того, налог на прибыль довольно прост в администрировании.

Дополнительные доходы бюджета от увеличения НДФЛ составят порядка 0,5 трлн руб. — 0,25% ВВП. Предложенная прогрессивная шкала оказалась достаточно сдержанной и все еще остается сильно ниже многих стран с прогрессивным налогообложением трудовых доходов. Налог касается около 3 млн чел, или 2%, занятых в экономике.

Из-за увеличения налога сокращение их трудовых доходов составит от 1% до 3%. Эффект на потребление и выручку розничного сектора будет околонулевым и не коснется массового сегмента.

Целевые цены снижаются, взгляды изменились. На этом фоне мы снижаем оценку чистой прибыли большинства российских компаний примерно на 6%, что приводит к корректировке целевых цен по всем акциям. В результате мы понизили наши взгляды на 8 акций: «Позитивный» взгляд сменился на «Нейтральный» у ЛУКОЙЛа, Северстали, Сбер-ао, Сбер-ап, Ростелеком-ап, ФосАгро, а «Нейтральный» — стал негативным у Сургутнефтегаза-ап и Мосбиржи.

У нас сохраняется «Позитивный» взгляд на HeadHunter и Henderson на фоне привлекательной оценки и перспектив роста бизнеса, ожиданий по дивидендам. Мы подтверждаем «Негативный» взгляд на ВК и М.Видео-Эльдорадо.

Нефтегазовый сектор

Снижаем целевые цены на 5–11%, поскольку повышение налогов становится все более вероятным. Если говорить в общем, то увеличение налога на прибыль до 25% с 20% приведет к снижению чистой прибыли и дивидендов большинства нефтегазовых компаний примерно на 6%.

При более детальной корректировке моделей компаний и пересчете целевых цен с учетом эффекта округления наши целевые цены по нефтегазовым компаниям по факту снижаются в диапазоне от 5% (Газпром нефть, Роснефть, Татнефть и другие) до 11% (Газпром и НОВАТЭК, корректировки немного больше из-за эффекта округления).

Понижаем взгляды на ЛУКОЙЛ и Сургутнефтегаз-ап. В результате снижения целевых цен меняются взгляды на две компании. «Позитивный» взгляд на ЛУКОЙЛ становится «Нейтральным», а «Нейтральный» взгляд на привилегированные акции Сургутнефтегаза меняется на «Негативный» (дивиденды сейчас полностью заложены в цену, а в следующем году будут существенно меньше).

Взгляды по остальным компаниям не меняются. Отметим Газпром нефть в качестве одного из фаворитов в нефтегазовом секторе наряду с бумагами ЛУКОЙЛа и обыкновенными акциями Татнефти. Мы добавили Газпром нефть в список по трем причинам.

Во-первых, считаем, что акции компании окажутся более чувствительными к любому восстановлению мировых цен на нефть, которые, по нашему мнению, в ближайшие недели, скорее всего, снова вырастут до $80 за баррель или выше. Во-вторых, компания недавно инициировала значительное увеличение выплат до 75% с прежних 50%, что, на наш взгляд, еще не полностью отражено в цене. В-третьих, проще говоря, с марта акции отстают от аналогов, и мы считаем, что уже пора их догонять.

Влияние только на уровне чистой прибыли и дивидендов. Изменения, предложенные Минфином, помимо увеличения налога на прибыль до 25% с 20%, должны оказать минимальное влияние на деятельность российских нефтегазовых компаний. Спрос на бензин и дизельное топливо слабо зависит от изменений в доходах населения, а повышение налога на доходы физических лиц по большей части касается людей с относительно высокими доходами.

Для нефтяных компаний снижение спроса на бензин и дизельное топливо позволит увеличить экспорт, который дает более высокую маржу, чем внутренний рынок.

Металлургия и горная добыча

Взгляды на большинство бумаг не ухудшаются. Принимая во внимание ожидаемое повышение налога на прибыль организаций до 25% с 20% с 2025 г., мы понижаем прогнозы чистой прибыли компаний сектора металлургии и добычи под нашим покрытием в среднем на 6–7% относительно предыдущих оценок.

Вместе с тем взгляды на большинство бумаг не ухудшаются. Только на Северсталь он становится «Негативным» как ввиду снижения целевой цены, так и роста котировок акции с начала года, что дает избыточную доходность -13%. При этом взгляд на НЛМК, Полюс и Полиметалл улучшается на фоне падения их котировок в последние 14 дней (-23%, -11% и -15% соответственно).

Напомним, что Полиметалл — казахстанская компания, поэтому налоговые изменения в России прямого эффекта не оказывают, и целевая цена по акции остается на уровне 440 руб. Среди компаний сектора металлургии и добычи по-прежнему выделяем Мечел и ЮГК с высоким потенциалом роста. В отношении Мечела делаем ставку на снижение долга в среднесрочном периоде и повышение продаж угля. Что касается ЮГК, ждем роста производства двузначными темпами.

Финансовый сектор

Нейтрально смотрим на Сбер, негативно — на Мосбиржу. Не видим особого влияния на компании финансового сектора от большего, чем ожидалось, повышения корпоративного налога с 2025 г. (на 25% против 20%), кроме понижения прогнозов прибыли и потенциально дивидендов на 5–7%.

Вместе с тем ухудшение ожиданий по дивидендам, вероятно, будет нивелировано за счет роста коэффициента дивидендных выплат в отдельных бумагах. Мы также считаем, что ввиду недавней коррекции на рынке повышение налогов уже нашло отражение в котировках акций финансового сектора.

Кроме того, не видим особого влияния на бизнес банков от повышения налога на прибыль и НДФЛ. Предполагаем позитив в инвестициях, где есть налоговые вычеты. В результате не исключаем роста потенциала для фондового рынка и объемов торгов, что может поддержать бизнес Мосбиржи.

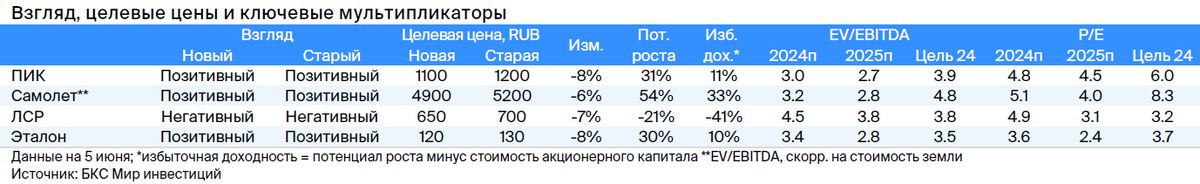

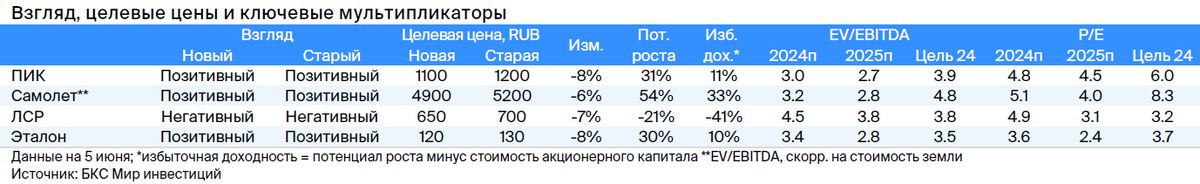

Девелоперы

В фокусе льготная ипотека и ставки. В секторе девелопмента рост налогов также не ведет к крупному снижению целевых цен (в среднем на 7–8%) и изменениям в наших взглядах на бумаги. Мы полагаем, что налоговые изменения уже нашли отражение в стоимости акций сектора с учетом недавней коррекции.

Кроме того, наши экономисты считают, что повышение НДФЛ не оказывает сильного негативного эффекта на спрос. Для рынка недвижимости, на наш взгляд, ключевыми факторами остаются льготные программы и процентные ставки по ипотеке.

Технологии, медиа, телекоммуникации и розница

Подтверждаем свои взгляды на большинство акций в секторе. Учли планируемое повышение ставки налога на прибыль с 2025 г. и в результате снизили целевые цены по сектору в среднем на 8%. Как мы писали в отчете, наибольшая чувствительность к новой ставке налога у целевых цен М.Видео-Эльдорадо (-16%), Магнита (-11%), АФК «Система» (-10%) и Ростелекома (-9%). Наименьшая — у HeadHunter (-4%).

В результате мы подтверждаем свои взгляды на большинство акций в секторе — негативный эффект повышения налога на прибыль уже учтен в скорректировавшихся ценах акций. У нас сохраняется «Позитивный» взгляд на HeadHunter — быстрорастущая высокоприбыльная компания, которая выигрывает от конкуренции за персонал в РФ, и от которой мы ждем возобновления дивидендов после редомициляции.

Мы также считаем привлекательной инвестиционную историю Henderson и Х5, но торги бумагами последней сейчас приостановлены на фоне редомициляции. Кроме того, сохраняем «Позитивный» взгляд по Fix Price на фоне невысокой оценки, ожидания улучшения финансовых результатов и возобновления дивидендных выплат.

Подтверждаем «Негативный» взгляд на ВК — хороший рост выручки и аудитории, но при резком увеличении расходов, экономическую выгоду которых еще предстоит продемонстрировать. Также подтверждаем «Негативный» взгляд на М.Видео-Эльдорадо — считаем, что оценка не полностью учитывает риски.

Электроэнергетика, транспорт, удобрения и IT

Теперь смотрим нейтрально на ФосАгро. Сильнее всего налоговые изменения повлияли на наши целевые цены ФСК-Россети — на 50%. У компании серьезная долговая нагрузка и низкий (либо отрицательный) свободный денежный поток, поэтому даже небольшие изменения из-за ставок налогов приводят к большому снижению в оценке.

ОГК-2 оцениваем по модели дисконтирования будущих дивидендов, а 29 мая стало известно, что компания не планирует платить дивиденды за 2023 г. Оценка ФосАгро зависит не только от налога на прибыль, но и от увеличения фискальной нагрузки — НДПИ на фосфорные удобрения примерно на 10–12 млрд руб. в год с 2025 г. Мы снижаем целевую цену бумаги на 18% и, как следствие, ухудшаем взгляд до «Нейтрального» с «Позитивного».

Крупное снижение целевой цены наблюдается также в Сегеже.

Главное

• Снижаем оценку чистой прибыли большинства компаний примерно на 6%.

• Снижение большинства целевых цен в среднем составило от 4% до 15%.

• Мы понизили взгляд до нейтрального или негативного на 8 акций.

• Сохраняем «Позитивный» взгляд на сектор финансов.

Снижаем взгляд до «Нейтрального» по нефти и газу, металлургии и удобрениям и до «Негативного» — по секторам технологий, медиа, телекоммуникаций и транспорту.

• Совокупный эффект на бизнес — около 2,0 трлн.

• Повышение НДФЛ — порядка 0,5 трлн руб. дополнительных доходов.

• Наши фавориты — ЛУКОЙЛ, Газпром нефть, Татнефть-ао, МТС, Сбер-ао, ТКС и ТМК.

В деталях

Вероятность повышения налогов быстро возрастает. В конце мая Минфин предложил повысить налог на прибыль компаний до 25% с 20%. Предполагается, что нововведения будут приняты Госдумой в текущую весеннюю сессию, которая продлится до 5 августа, и вступят в силу 1 января 2025 г.

Впереди несколько этапов, прежде чем предложение будет утверждено. Тем не менее сильной публичной реакции от влиятельных корпоратов пока не последовало, хотя обычно они дают мощный отпор большинству предложений Минфина о повышении налогов. Таким образом, мы считаем вероятность принятия предложения в первоначальном виде довольно высокой.

Совокупный эффект от увеличения налоговой нагрузки на бизнес — около 2 трлн руб., или 1% ВВП, в 2025 г. В результате увеличения налога на прибыль компаний до 25% с 20% правительство планирует дополнительно собрать 1,6 трлн руб. Остальная сумма будет привлечена за счет других видов налогов, в том числе повышения НДПИ на газ для производства удобрений — дополнительное налогообложение экспортоориентированных отраслей.

Правительство сделало основной акцент на налог на прибыль неслучайно. Он не искажает экономическую деятельность, не приводит к сокращению объемов выпуска, позволяет учесть издержки компаний. Это особенно актуально для компаний добывающего сектора, у которых рентабельность зачастую определяется технологическим процессом, природными особенностями месторождений и транспортной доступностью. Кроме того, налог на прибыль довольно прост в администрировании.

Дополнительные доходы бюджета от увеличения НДФЛ составят порядка 0,5 трлн руб. — 0,25% ВВП. Предложенная прогрессивная шкала оказалась достаточно сдержанной и все еще остается сильно ниже многих стран с прогрессивным налогообложением трудовых доходов. Налог касается около 3 млн чел, или 2%, занятых в экономике.

Из-за увеличения налога сокращение их трудовых доходов составит от 1% до 3%. Эффект на потребление и выручку розничного сектора будет околонулевым и не коснется массового сегмента.

Целевые цены снижаются, взгляды изменились. На этом фоне мы снижаем оценку чистой прибыли большинства российских компаний примерно на 6%, что приводит к корректировке целевых цен по всем акциям. В результате мы понизили наши взгляды на 8 акций: «Позитивный» взгляд сменился на «Нейтральный» у ЛУКОЙЛа, Северстали, Сбер-ао, Сбер-ап, Ростелеком-ап, ФосАгро, а «Нейтральный» — стал негативным у Сургутнефтегаза-ап и Мосбиржи.

У нас сохраняется «Позитивный» взгляд на HeadHunter и Henderson на фоне привлекательной оценки и перспектив роста бизнеса, ожиданий по дивидендам. Мы подтверждаем «Негативный» взгляд на ВК и М.Видео-Эльдорадо.

Нефтегазовый сектор

Снижаем целевые цены на 5–11%, поскольку повышение налогов становится все более вероятным. Если говорить в общем, то увеличение налога на прибыль до 25% с 20% приведет к снижению чистой прибыли и дивидендов большинства нефтегазовых компаний примерно на 6%.

При более детальной корректировке моделей компаний и пересчете целевых цен с учетом эффекта округления наши целевые цены по нефтегазовым компаниям по факту снижаются в диапазоне от 5% (Газпром нефть, Роснефть, Татнефть и другие) до 11% (Газпром и НОВАТЭК, корректировки немного больше из-за эффекта округления).

Понижаем взгляды на ЛУКОЙЛ и Сургутнефтегаз-ап. В результате снижения целевых цен меняются взгляды на две компании. «Позитивный» взгляд на ЛУКОЙЛ становится «Нейтральным», а «Нейтральный» взгляд на привилегированные акции Сургутнефтегаза меняется на «Негативный» (дивиденды сейчас полностью заложены в цену, а в следующем году будут существенно меньше).

Взгляды по остальным компаниям не меняются. Отметим Газпром нефть в качестве одного из фаворитов в нефтегазовом секторе наряду с бумагами ЛУКОЙЛа и обыкновенными акциями Татнефти. Мы добавили Газпром нефть в список по трем причинам.

Во-первых, считаем, что акции компании окажутся более чувствительными к любому восстановлению мировых цен на нефть, которые, по нашему мнению, в ближайшие недели, скорее всего, снова вырастут до $80 за баррель или выше. Во-вторых, компания недавно инициировала значительное увеличение выплат до 75% с прежних 50%, что, на наш взгляд, еще не полностью отражено в цене. В-третьих, проще говоря, с марта акции отстают от аналогов, и мы считаем, что уже пора их догонять.

Влияние только на уровне чистой прибыли и дивидендов. Изменения, предложенные Минфином, помимо увеличения налога на прибыль до 25% с 20%, должны оказать минимальное влияние на деятельность российских нефтегазовых компаний. Спрос на бензин и дизельное топливо слабо зависит от изменений в доходах населения, а повышение налога на доходы физических лиц по большей части касается людей с относительно высокими доходами.

Для нефтяных компаний снижение спроса на бензин и дизельное топливо позволит увеличить экспорт, который дает более высокую маржу, чем внутренний рынок.

Металлургия и горная добыча

Взгляды на большинство бумаг не ухудшаются. Принимая во внимание ожидаемое повышение налога на прибыль организаций до 25% с 20% с 2025 г., мы понижаем прогнозы чистой прибыли компаний сектора металлургии и добычи под нашим покрытием в среднем на 6–7% относительно предыдущих оценок.

Вместе с тем взгляды на большинство бумаг не ухудшаются. Только на Северсталь он становится «Негативным» как ввиду снижения целевой цены, так и роста котировок акции с начала года, что дает избыточную доходность -13%. При этом взгляд на НЛМК, Полюс и Полиметалл улучшается на фоне падения их котировок в последние 14 дней (-23%, -11% и -15% соответственно).

Напомним, что Полиметалл — казахстанская компания, поэтому налоговые изменения в России прямого эффекта не оказывают, и целевая цена по акции остается на уровне 440 руб. Среди компаний сектора металлургии и добычи по-прежнему выделяем Мечел и ЮГК с высоким потенциалом роста. В отношении Мечела делаем ставку на снижение долга в среднесрочном периоде и повышение продаж угля. Что касается ЮГК, ждем роста производства двузначными темпами.

Финансовый сектор

Нейтрально смотрим на Сбер, негативно — на Мосбиржу. Не видим особого влияния на компании финансового сектора от большего, чем ожидалось, повышения корпоративного налога с 2025 г. (на 25% против 20%), кроме понижения прогнозов прибыли и потенциально дивидендов на 5–7%.

Вместе с тем ухудшение ожиданий по дивидендам, вероятно, будет нивелировано за счет роста коэффициента дивидендных выплат в отдельных бумагах. Мы также считаем, что ввиду недавней коррекции на рынке повышение налогов уже нашло отражение в котировках акций финансового сектора.

Кроме того, не видим особого влияния на бизнес банков от повышения налога на прибыль и НДФЛ. Предполагаем позитив в инвестициях, где есть налоговые вычеты. В результате не исключаем роста потенциала для фондового рынка и объемов торгов, что может поддержать бизнес Мосбиржи.

Девелоперы

В фокусе льготная ипотека и ставки. В секторе девелопмента рост налогов также не ведет к крупному снижению целевых цен (в среднем на 7–8%) и изменениям в наших взглядах на бумаги. Мы полагаем, что налоговые изменения уже нашли отражение в стоимости акций сектора с учетом недавней коррекции.

Кроме того, наши экономисты считают, что повышение НДФЛ не оказывает сильного негативного эффекта на спрос. Для рынка недвижимости, на наш взгляд, ключевыми факторами остаются льготные программы и процентные ставки по ипотеке.

Технологии, медиа, телекоммуникации и розница

Подтверждаем свои взгляды на большинство акций в секторе. Учли планируемое повышение ставки налога на прибыль с 2025 г. и в результате снизили целевые цены по сектору в среднем на 8%. Как мы писали в отчете, наибольшая чувствительность к новой ставке налога у целевых цен М.Видео-Эльдорадо (-16%), Магнита (-11%), АФК «Система» (-10%) и Ростелекома (-9%). Наименьшая — у HeadHunter (-4%).

В результате мы подтверждаем свои взгляды на большинство акций в секторе — негативный эффект повышения налога на прибыль уже учтен в скорректировавшихся ценах акций. У нас сохраняется «Позитивный» взгляд на HeadHunter — быстрорастущая высокоприбыльная компания, которая выигрывает от конкуренции за персонал в РФ, и от которой мы ждем возобновления дивидендов после редомициляции.

Мы также считаем привлекательной инвестиционную историю Henderson и Х5, но торги бумагами последней сейчас приостановлены на фоне редомициляции. Кроме того, сохраняем «Позитивный» взгляд по Fix Price на фоне невысокой оценки, ожидания улучшения финансовых результатов и возобновления дивидендных выплат.

Подтверждаем «Негативный» взгляд на ВК — хороший рост выручки и аудитории, но при резком увеличении расходов, экономическую выгоду которых еще предстоит продемонстрировать. Также подтверждаем «Негативный» взгляд на М.Видео-Эльдорадо — считаем, что оценка не полностью учитывает риски.

Электроэнергетика, транспорт, удобрения и IT

Теперь смотрим нейтрально на ФосАгро. Сильнее всего налоговые изменения повлияли на наши целевые цены ФСК-Россети — на 50%. У компании серьезная долговая нагрузка и низкий (либо отрицательный) свободный денежный поток, поэтому даже небольшие изменения из-за ставок налогов приводят к большому снижению в оценке.

ОГК-2 оцениваем по модели дисконтирования будущих дивидендов, а 29 мая стало известно, что компания не планирует платить дивиденды за 2023 г. Оценка ФосАгро зависит не только от налога на прибыль, но и от увеличения фискальной нагрузки — НДПИ на фосфорные удобрения примерно на 10–12 млрд руб. в год с 2025 г. Мы снижаем целевую цену бумаги на 18% и, как следствие, ухудшаем взгляд до «Нейтрального» с «Позитивного».

Крупное снижение целевой цены наблюдается также в Сегеже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба