14 июня 2024 | Транснефть Кофанов Владислав

Опер. прибыль не впечатляет, впереди добровольное сокращение нефти

Транснефть представила финансовые результаты по МСФО за I кв. 2024 г. Транснефть — монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов. Понятная бизнес-модель, которая зависит, только от индексации тарифов и добычи нефти, потому что транспортные тарифы устанавливаются в ₽, а значит, курс $ или цена на нефть не могут повлиять на выручку эмитента. Данный отчёт занимателен тем, что компания становится бенефициаром высоких ставок, когда основная деятельность не даёт такого весомого профита:

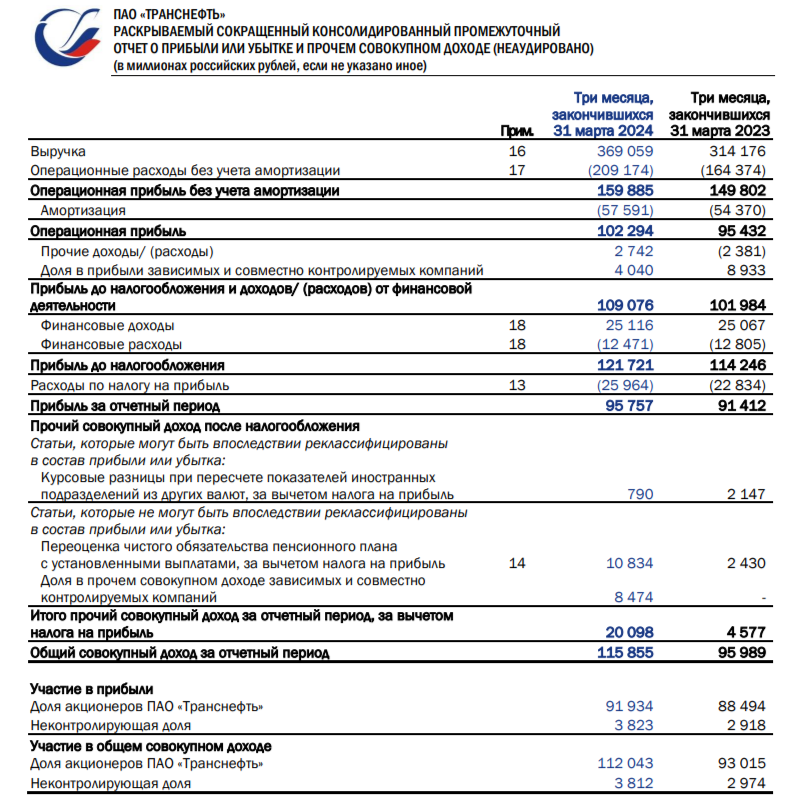

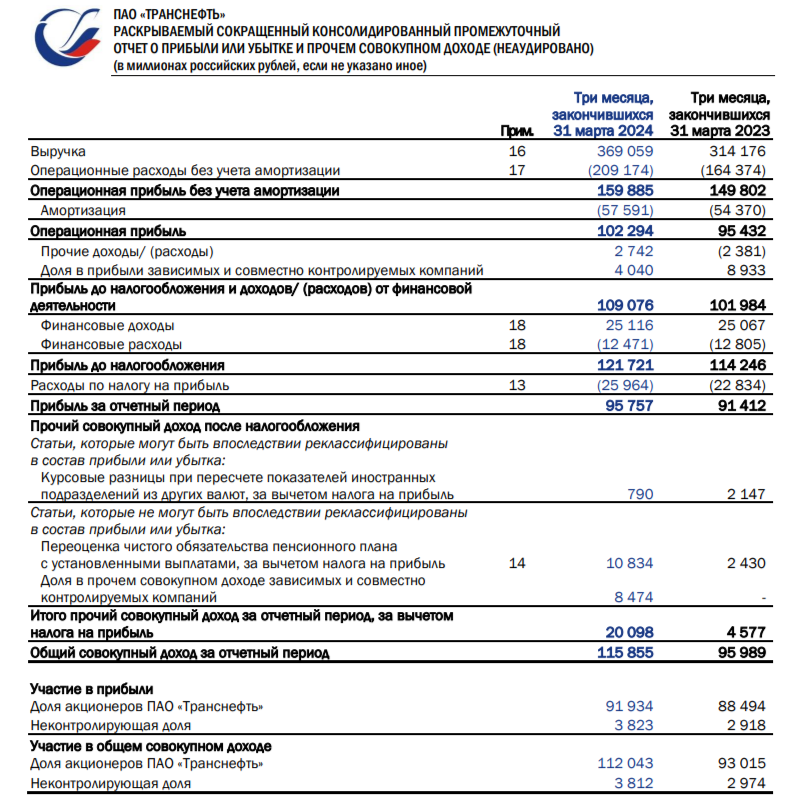

🛢 Выручка: 369₽ млрд (+17,5% г/г)

🛢 Операционная прибыль: 102,3₽ млрд (+7,2% г/г)

🛢 Чистая прибыль: 91,9₽ млрд (+3,8% г/г)

🟣 Выручка выросла на значимые %, но этот рост обманчив. Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

🟣 Операционные расходы составили 209,1₽ млрд (+27,2% г/г). Расходы увеличиваются выше выручки (одна из причин увеличения расходов — это расходы на покупку нефти 93₽ млрд, +56% г/г), ещё одна ложка дёгтя в бочку мёда.

🟣Операционная прибыль выросла всего на 7,2%, напомню вам, что ФАС утвердила повышение тарифов Транснефти по прокачке нефти с 1 января 2024 г. на 7,2%, как раз на повышение тарифа опер. прибыли и заработали. С учётом ускорившийся инфляции (выше 8,15%), констатируем факт того, что основная деятельность проигрывает инфляции.

🟣 Чистая прибыль увеличилась на смешные %, но нас интересует с вами скорректированная, а она уже равняется 86₽ млрд (+19,4% г/г). Такой рывок в скорректированной прибыли проделан за счёт курсовых разниц, из-за стабилизировавшегося курса ₽ в этом году корректировать пришлось иные суммы. Как итог, компания заработала 59,3₽ (див. доходность — 3,6%) див. базы за I кв. 2024 г.

🟣 У компании на балансе просто уйма кэша — 643₽ млрд. Из-за такой весомой денежной позиции, чистый долг отрицательный — 314₽ млрд. Помимо этого, эмитент сокращает и долговую нагрузку, общий долг составляет 329₽ млрд, по сравнению с IV кв. 2023 г. долг сократили на 16₽ млрд. Но и главное то, что % доходы по кубышке выросли почти в 2 раза и составили 19,7₽ млрд, видимо, часть средств переложили из валюты в ₽ депозиты. С учётом сокращения выплат % по кредитам, то чистые % доходы составили 13,4₽ млрд, это 14,6% от чистой прибыли, компания становится бенефициаром высоких ставок. Кстати, финансовые доходы/расходы остались на том же уровне из-за курсовых разниц.

🟣 OCF составил — 94,3₽ млрд (+19,7% г/г), CAPEX — 60,6₽ млрд (+35,6% г/г), как итог FCF — 33,7₽ млрд, это около 46,5₽ на акцию, чтобы не платить в долг данную сумму не надо переступать.

📌 Даже с учётом сегодняшнего FCF див. доходность выходит двухзначной. Но, думаю, что весь апсайд в акциях отыгран, ибо во II кв. выручка начнёт снижаться, ибо Россия дополнительно сократит добычу нефти и её экспорт совокупно на 471 тыс. б/с во II кв. 2024 г. (с июня уже только добычу) и продлит это сокращение добычи до конца III кв. Опер. прибыль компании, итак, растёт ниже инфляции, а тут ещё сокращение добычи нефти, из-за которой она сильно зависит (добавьте сюда ещё ускорившийся CAPEX), конечно, частично это компенсирует кубышка компании, которая растёт и даёт весомые % доходы, но это будет мало, чтобы с уверенностью говорить, что дивиденд за 2024 г. перевалит за 200₽.

Транснефть представила финансовые результаты по МСФО за I кв. 2024 г. Транснефть — монополист в своём деле. У компании крупнейшая в мире система нефтепроводов протяжённостью 67 тыс. км, по которой транспортируется более 80% добываемой в России нефти, а через дочернее предприятие Транснефтепродукт — около 30% лёгких нефтепродуктов. Понятная бизнес-модель, которая зависит, только от индексации тарифов и добычи нефти, потому что транспортные тарифы устанавливаются в ₽, а значит, курс $ или цена на нефть не могут повлиять на выручку эмитента. Данный отчёт занимателен тем, что компания становится бенефициаром высоких ставок, когда основная деятельность не даёт такого весомого профита:

🛢 Выручка: 369₽ млрд (+17,5% г/г)

🛢 Операционная прибыль: 102,3₽ млрд (+7,2% г/г)

🛢 Чистая прибыль: 91,9₽ млрд (+3,8% г/г)

🟣 Выручка выросла на значимые %, но этот рост обманчив. Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.).

🟣 Операционные расходы составили 209,1₽ млрд (+27,2% г/г). Расходы увеличиваются выше выручки (одна из причин увеличения расходов — это расходы на покупку нефти 93₽ млрд, +56% г/г), ещё одна ложка дёгтя в бочку мёда.

🟣Операционная прибыль выросла всего на 7,2%, напомню вам, что ФАС утвердила повышение тарифов Транснефти по прокачке нефти с 1 января 2024 г. на 7,2%, как раз на повышение тарифа опер. прибыли и заработали. С учётом ускорившийся инфляции (выше 8,15%), констатируем факт того, что основная деятельность проигрывает инфляции.

🟣 Чистая прибыль увеличилась на смешные %, но нас интересует с вами скорректированная, а она уже равняется 86₽ млрд (+19,4% г/г). Такой рывок в скорректированной прибыли проделан за счёт курсовых разниц, из-за стабилизировавшегося курса ₽ в этом году корректировать пришлось иные суммы. Как итог, компания заработала 59,3₽ (див. доходность — 3,6%) див. базы за I кв. 2024 г.

🟣 У компании на балансе просто уйма кэша — 643₽ млрд. Из-за такой весомой денежной позиции, чистый долг отрицательный — 314₽ млрд. Помимо этого, эмитент сокращает и долговую нагрузку, общий долг составляет 329₽ млрд, по сравнению с IV кв. 2023 г. долг сократили на 16₽ млрд. Но и главное то, что % доходы по кубышке выросли почти в 2 раза и составили 19,7₽ млрд, видимо, часть средств переложили из валюты в ₽ депозиты. С учётом сокращения выплат % по кредитам, то чистые % доходы составили 13,4₽ млрд, это 14,6% от чистой прибыли, компания становится бенефициаром высоких ставок. Кстати, финансовые доходы/расходы остались на том же уровне из-за курсовых разниц.

🟣 OCF составил — 94,3₽ млрд (+19,7% г/г), CAPEX — 60,6₽ млрд (+35,6% г/г), как итог FCF — 33,7₽ млрд, это около 46,5₽ на акцию, чтобы не платить в долг данную сумму не надо переступать.

📌 Даже с учётом сегодняшнего FCF див. доходность выходит двухзначной. Но, думаю, что весь апсайд в акциях отыгран, ибо во II кв. выручка начнёт снижаться, ибо Россия дополнительно сократит добычу нефти и её экспорт совокупно на 471 тыс. б/с во II кв. 2024 г. (с июня уже только добычу) и продлит это сокращение добычи до конца III кв. Опер. прибыль компании, итак, растёт ниже инфляции, а тут ещё сокращение добычи нефти, из-за которой она сильно зависит (добавьте сюда ещё ускорившийся CAPEX), конечно, частично это компенсирует кубышка компании, которая растёт и даёт весомые % доходы, но это будет мало, чтобы с уверенностью говорить, что дивиденд за 2024 г. перевалит за 200₽.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба