24 июня 2024 Bloomberg

В пятницу (28 июня) в США будут опубликованы важные цифры по инфляции, которые, как ожидается, покажут замедление темпов ее роста до самого низкого с прошлого года уровня. При таком сценарии ФРС получит веский аргумент для того, чтобы в сентябре приступить к снижению процентных ставок.

В пятницу (28 июня) в США будут опубликованы важные цифры по инфляции, которые, как ожидается, покажут замедление темпов ее роста до самого низкого с прошлого года уровня. При таком сценарии ФРС получит веский аргумент для того, чтобы в сентябре приступить к снижению процентных ставок.

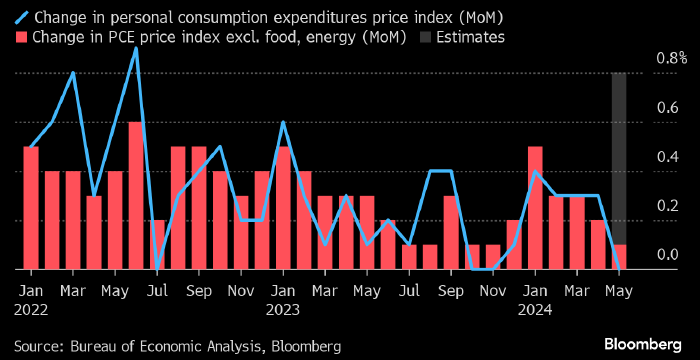

В пятницу в США будут опубликованы майские цифры по Базовому ценовому индексу расходов на личное потребление (Core PCE), который является любимым инфляционным индикатором ФРС. Консенсус-прогноз предполагает, что темпы его роста замедлились в прошлом месяце до 0,1% м/м с 0,2% м/м (т. е. до самого низкого значения с ноября 2023 г.) и до 2,6% г/г с 2,8% г/г (т. е. до самого низкого значения с марта 2021 г.).

В своих недавних выступлениях представители ФРС подчеркивали, что их обнадеживает снижение других инфляционных индикаторов, однако они хотели бы увидеть подобную динамику на протяжении нескольких месяцев подряд перед тем, как снижать процентные ставки.

«Мы не думаем, что низких цифр по инфляции (в пятницу — прим.) будет достаточно, чтобы к июльскому заседанию убедить ФРС в том, что инфляция вышла на устойчивую траекторию снижения к целевым 2%», — пишут экономисты Bloomberg Economics.

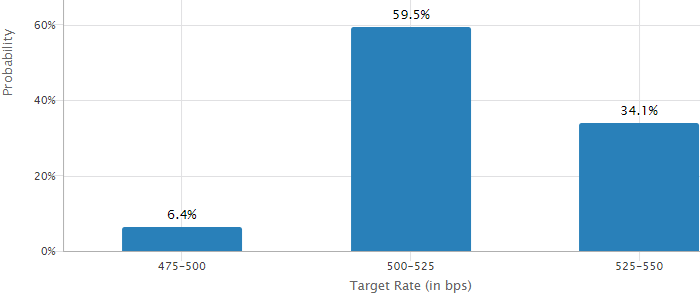

Тем не менее эти данные могут спровоцировать значительные колебания курса доллара через изменение ожиданий по ставкам. На данный момент рынок фьючерсов на ставку по федеральным фондам учитывает в ценах ее снижение с текущих уровней на 0,47% к концу года. Вероятность ее снижения на 0,25% в июле оценивается рынком в 10,3%, а сентябре — в 59,5% (см. ниже).

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба