7 августа 2024 Bloomberg

Гособлигации США, скорее всего, продолжат падать в цене: трейдеры на рынках фьючерсов и опционов фиксируют прибыль по позициям, открытым в расчете на агрессивное снижение ФРС в этом году

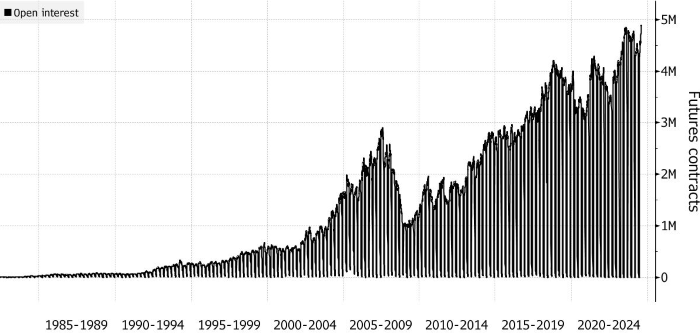

По данным CME Group трейдеры скупали фьючерсные контракты на казначейские облигации темпами, невиданными с 1982 года. Однако сейчас они выходят из этих позиций. В понедельник открытый интерес по фьючерсам на казначейские облигации, то есть количество новых позиций, удерживаемых трейдерами, резко снизился в большинстве сроков, а фьючерсы на 10-летние облигации упали с рекордных максимумов.

После заседания Федерального комитета по открытым рынкам (FOMC) на прошлой неделе и слабого отчета по занятости в США, многие трейдеры начали открывать позиции с учетом того, что Федеральная резервная система (ФРС) снизит процентные ставки быстрее и сильнее, чем ожидалось ранее.

С 23 июля по 2 августа количество новых позиций (открытый интерес) на фьючерсном рынке казначейских облигаций значительно увеличилось. По 10-летним облигациям оно выросло на 337,000 контрактов, что эквивалентно примерно $22 млн на каждый базисный пункт (0,01%) изменения процентной ставки.

На денежном рынке инвесторы также готовятся к снижению ставок. Опрос клиентов JPMorgan Chase & Co по казначейским облигациям, опубликованный во вторник, показал, что чистые длинные позиции выросли до самого высокого уровня в этом году.

При этом на рынке опционов фиксируется массовое закрытие позиций по контрактам, связанным с обеспеченной ставкой финансирования овернайт (SOFR), которая тесно связана с политикой центрального банка. Трейдеры фиксируют прибыль по ранним позициям, открытым в расчете на более значительные снижения процентной ставки, при этом свопы уже учитывают как минимум одно снижение ставки на 0,5% на заседании в сентябре, а также вероятность экстренного снижения ставки на внеплановом заседании.

Переход на длинные позиции

На неделе, заканчивающейся 5 августа, клиенты JPMorgan нарастили длинные позиции на денежном рынке на 4% за счет сокращения нейтральных позиций. Короткие позиции остались неизменными. Чистые длинные позиции сейчас самые высокие с 11 декабря, при этом объем чистой длинной позиции на максимуме с 25 марта.

Дорогое хеджирование

Премия, выплачиваемая за хеджирование роста казначейских облигаций, резко возросла за последнюю неделю на фоне падения доходности по всей кривой. Особенно заметно это на длинном конце, где премия по опционам колл по сравнению с опционами пут выросла до самого высокого уровня с марта 2020 года.

Откат назад

На прошлой неделе трейдеры резко изменили прогнозы по ставке ФРС, теперь в цену закладывается почти полпроцентное снижение на сентябрьском заседании. В этих условиях трейдеры выходят из позиций по опционам кол всем срокам на этот год и 2025 год, что свидетельствует о фиксации прибыли на фоне «голубиной» переоценки. Сессия во вторник показала некоторое сокращение премии на снижение ставки. На сессиях пятницу и понедельник было ликвидировано более 1 млн опционов на колл SOFR, причем наибольшее количество ликвидаций наблюдалось по ряду опционов со страйками в сентябре 2024 года.

Чистые длинные позиции

Перед объявлением решения по ставке ФРС 31 июля управляющие активами увеличили чистые длинные позиции. Об этом свидетельствуют данные Комиссии по торговле товарными фьючерсами. Общий чистый прирост по фьючерсной кривой за неделю до 30 июля составил примерно 372 000 эквивалентов фьючерсов на 10-летние облигации. Большая часть добавленных позиций наблюдалась в фьючерсах на 10-летние облигации, что эквивалентно примерно $13.5 млн за базисный пункт.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба