14 августа 2024 БКС Экспресс

Доходность корпоративных облигаций достигла пика 2022 г. Что это — повод для паники или удачное время для покупки? Разбираемся в материале.

Историческая динамика

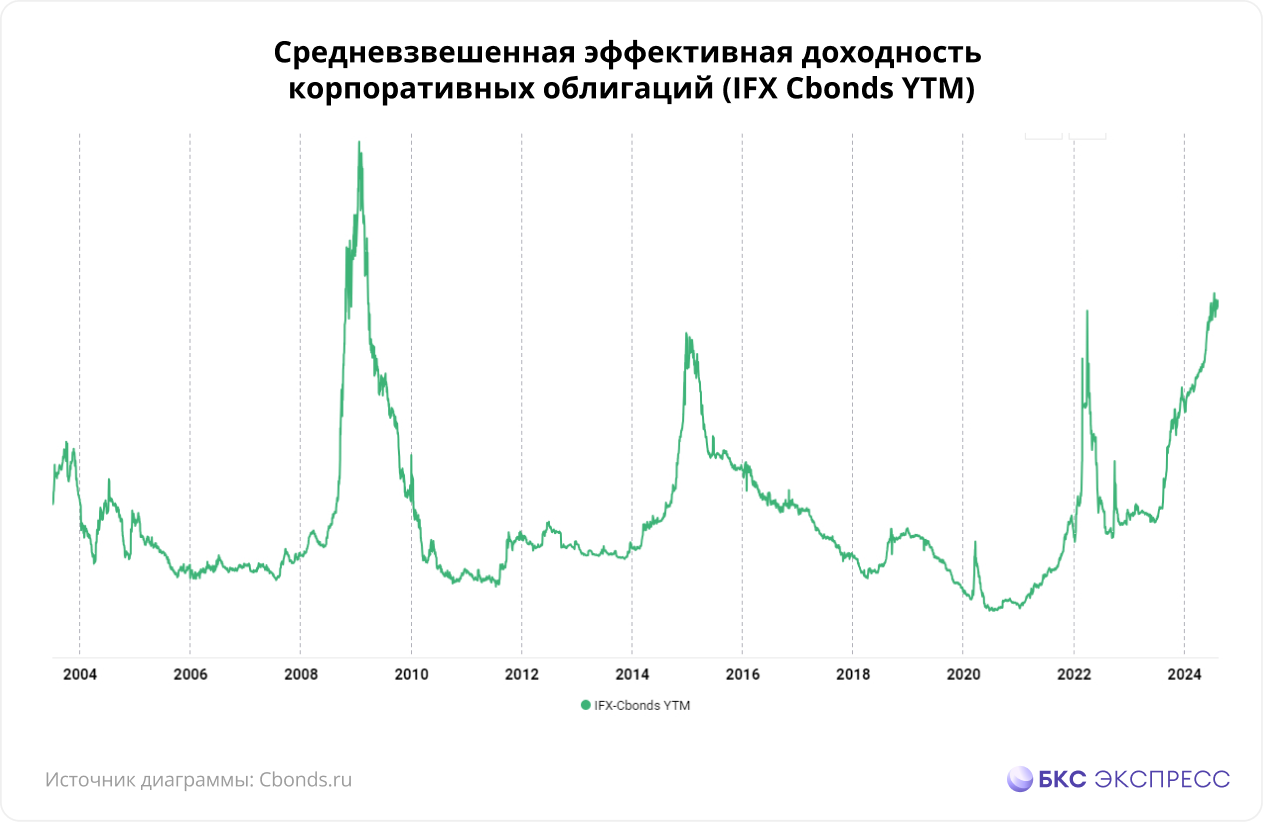

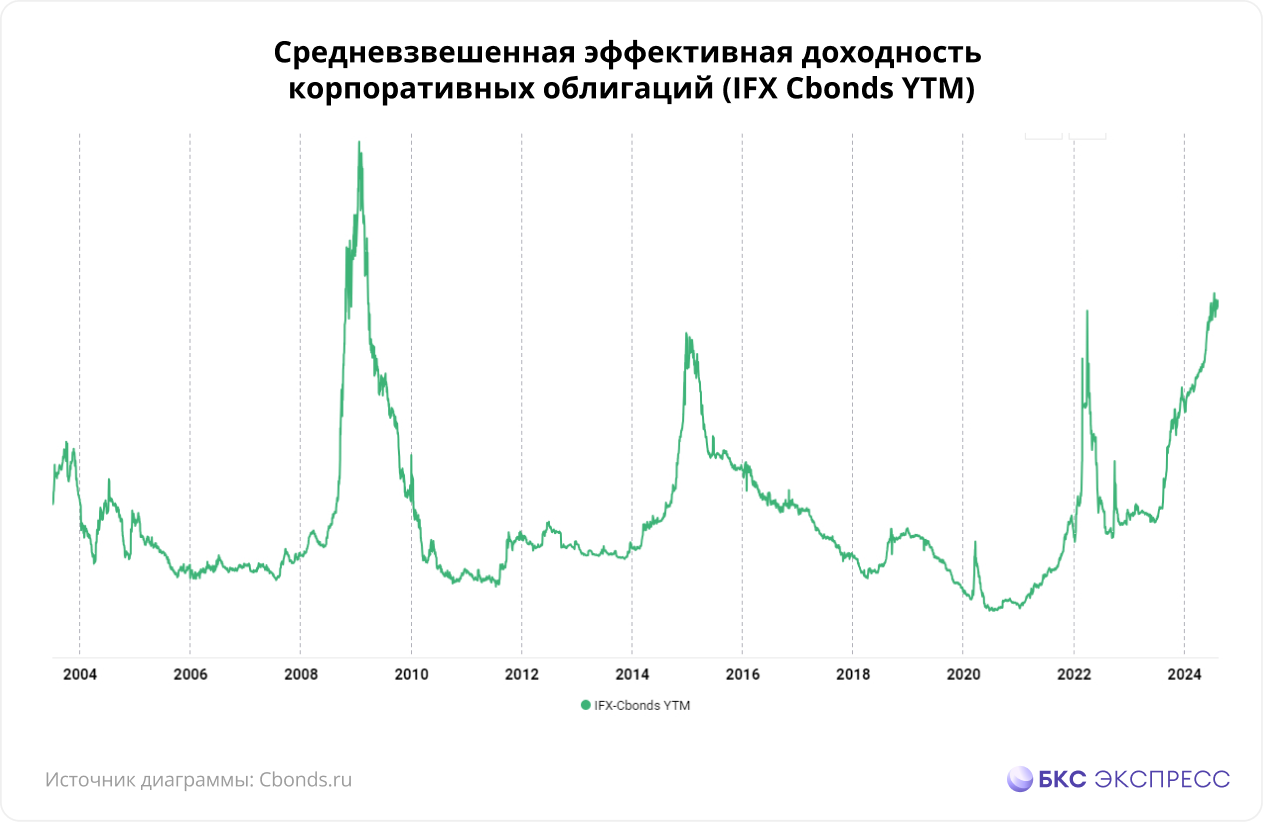

Доходность той или иной корпоративной облигации зависит от многих факторов — общего уровня процентных ставок, рейтинга эмитента, купона, корпоративных новостей и т.д. Но есть ряд бенчмарков, которые позволяют определить среднюю динамику рынка.

Например, индекс IFX Cbonds. В базу его расчета входят наиболее ликвидные выпуски корпоративных облигаций. Средневзвешенная эффективная доходность индекса находится на уровне 18,4% годовых.

С точки зрения исторической ретроспективы, такие доходности являются большой редкостью. Последний раз примерно на этих уровнях мы находились в 2022 г. — на пике геополитической неопределенности, а также в конце 2014 — начале 2015 гг. Более высокие доходности наблюдались в конце 2008 — начале 2009 гг. Напомним, что тогда случился мировой финансовый кризис.

Обычно на таких уровнях зарождался тренд на снижение доходностей на следующие несколько лет, и соответственно рост цен на облигации.

Контекст

Скорость роста цен на корпоративные облигации (и соответственно снижения их доходностей) сейчас во многом зависит от динамики инфляции и инфляционных ожиданий.

Недельная инфляция последний месяц замедляется. На прошлой неделе Росстат вообще отчитался о нулевом прирост потребительских цен. Накопленная инфляция с начала года составила 4,99%.

Охлаждение ожидается и на рынке жилья, который последние несколько лет подогревался льготными программами ипотеки.

После недавнего повышения ключевой ставки аналитики сошлись во мнении, что пик по ней скорее достигнут. ЦБ допускает возможность подъема и выше 18%, но поводов для этого пока нет. Рубль остается достаточно сильным, есть признаки охлаждения спроса.

Что купить

Можно начинать фиксировать высокую доходность через инвестиции в более длинные выпуски с фиксированным купоном — их цены быстрее реагируют на признаки улучшения денежно-кредитных условий. Например:

Вымпел-Коммуникации 001Р-08

Дюрация — 3,7

Доходность — 17,32%

Кредитный рейтинг — АА-(RU)

Восточная Стивидор.Ком 1P-04R

Дюрация — 3,19

Доходность — 17,78%

Кредитный рейтинг — ruAA-/AA(RU)

Из выпусков меньшей дюрации можно присмотреться к следующим:

ХК Новотранс 001P-05

Купон фиксированный — 14,25% годовых

Периодичность выплат в год — 4

Доходность —19,44%

Дюрация — 2,02

Погашение — 04.03.2027

Кредитный рейтинг — ruAA-/AA-.ru

Каршеринг Руссия 001P-03

Купон фиксированный — 13,7% годовых

Периодичность выплат в год — 12

Доходность —19,35%

Дюрация — 2,44

Погашение — 18.08.2027

Кредитный рейтинг — А+(RU)

ИНАРКТИКА 002Р-01

Купон фиксированный — 14,25% годовых

Периодичность выплат в год — 4

Доходность — 18,44%

Дюрация — 2,09

Погашение — 26.02.2027

Кредитный рейтинг — А+(RU)/А.ru

Белуга Групп 002P БО-П05

Купон фиксированный — 10,85% годовых

Периодичность выплат в год — 2

Доходность — 18,76%

Дюрация — 2,21

Погашение — 06.07.2027

Кредитный рейтинг — ruAA

Историческая динамика

Доходность той или иной корпоративной облигации зависит от многих факторов — общего уровня процентных ставок, рейтинга эмитента, купона, корпоративных новостей и т.д. Но есть ряд бенчмарков, которые позволяют определить среднюю динамику рынка.

Например, индекс IFX Cbonds. В базу его расчета входят наиболее ликвидные выпуски корпоративных облигаций. Средневзвешенная эффективная доходность индекса находится на уровне 18,4% годовых.

С точки зрения исторической ретроспективы, такие доходности являются большой редкостью. Последний раз примерно на этих уровнях мы находились в 2022 г. — на пике геополитической неопределенности, а также в конце 2014 — начале 2015 гг. Более высокие доходности наблюдались в конце 2008 — начале 2009 гг. Напомним, что тогда случился мировой финансовый кризис.

Обычно на таких уровнях зарождался тренд на снижение доходностей на следующие несколько лет, и соответственно рост цен на облигации.

Контекст

Скорость роста цен на корпоративные облигации (и соответственно снижения их доходностей) сейчас во многом зависит от динамики инфляции и инфляционных ожиданий.

Недельная инфляция последний месяц замедляется. На прошлой неделе Росстат вообще отчитался о нулевом прирост потребительских цен. Накопленная инфляция с начала года составила 4,99%.

Охлаждение ожидается и на рынке жилья, который последние несколько лет подогревался льготными программами ипотеки.

После недавнего повышения ключевой ставки аналитики сошлись во мнении, что пик по ней скорее достигнут. ЦБ допускает возможность подъема и выше 18%, но поводов для этого пока нет. Рубль остается достаточно сильным, есть признаки охлаждения спроса.

Что купить

Можно начинать фиксировать высокую доходность через инвестиции в более длинные выпуски с фиксированным купоном — их цены быстрее реагируют на признаки улучшения денежно-кредитных условий. Например:

Вымпел-Коммуникации 001Р-08

Дюрация — 3,7

Доходность — 17,32%

Кредитный рейтинг — АА-(RU)

Восточная Стивидор.Ком 1P-04R

Дюрация — 3,19

Доходность — 17,78%

Кредитный рейтинг — ruAA-/AA(RU)

Из выпусков меньшей дюрации можно присмотреться к следующим:

ХК Новотранс 001P-05

Купон фиксированный — 14,25% годовых

Периодичность выплат в год — 4

Доходность —19,44%

Дюрация — 2,02

Погашение — 04.03.2027

Кредитный рейтинг — ruAA-/AA-.ru

Каршеринг Руссия 001P-03

Купон фиксированный — 13,7% годовых

Периодичность выплат в год — 12

Доходность —19,35%

Дюрация — 2,44

Погашение — 18.08.2027

Кредитный рейтинг — А+(RU)

ИНАРКТИКА 002Р-01

Купон фиксированный — 14,25% годовых

Периодичность выплат в год — 4

Доходность — 18,44%

Дюрация — 2,09

Погашение — 26.02.2027

Кредитный рейтинг — А+(RU)/А.ru

Белуга Групп 002P БО-П05

Купон фиксированный — 10,85% годовых

Периодичность выплат в год — 2

Доходность — 18,76%

Дюрация — 2,21

Погашение — 06.07.2027

Кредитный рейтинг — ruAA

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба