25 сентября 2024 БКС Экспресс | ФосАгро

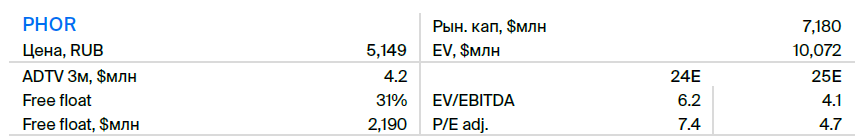

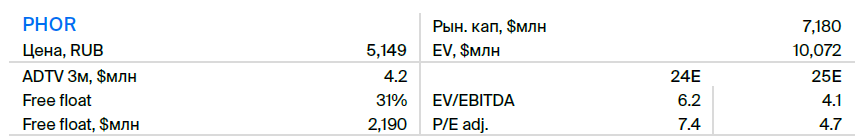

Открываем топ-идею «Лонг ФосАгро» с ожидаемой доходностью 10%. Отчетность в середине ноября и вероятное объявление дивидендов за III квартал 2024 г. могут стать катализаторами для котировок. Несмотря на экспортную пошлину, компания выплатила дивиденды за II квартал 2024 г., а достаточно высокие экспортные цены на фосфорные удобрения и слабый рубль позитивны для результатов.

Главное

• Три причины покупать:

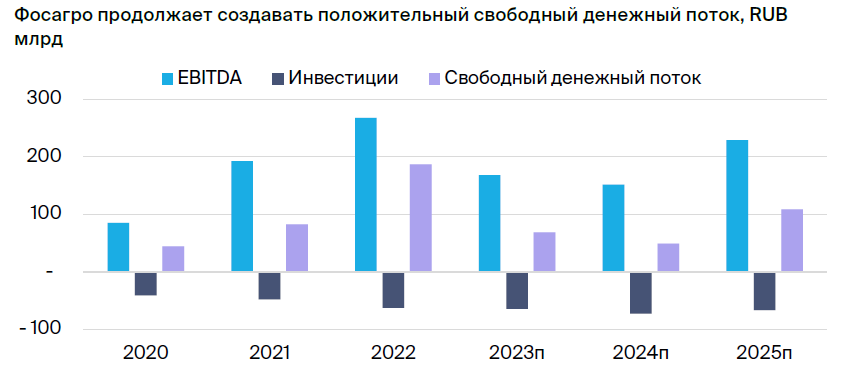

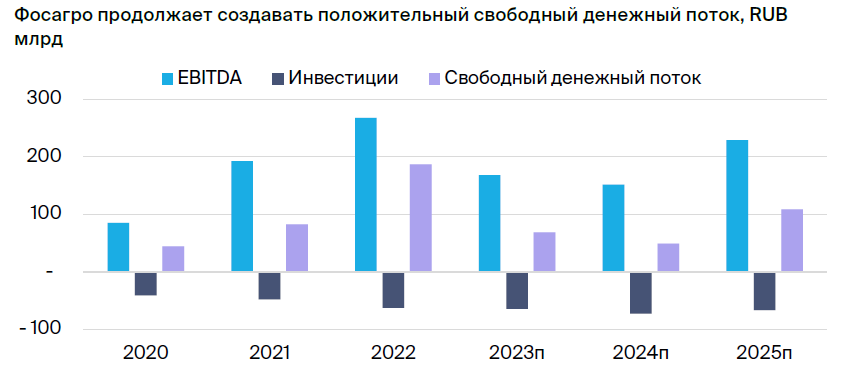

ФосАгро — фундаментально сильная история, положительный свободный денежный поток.

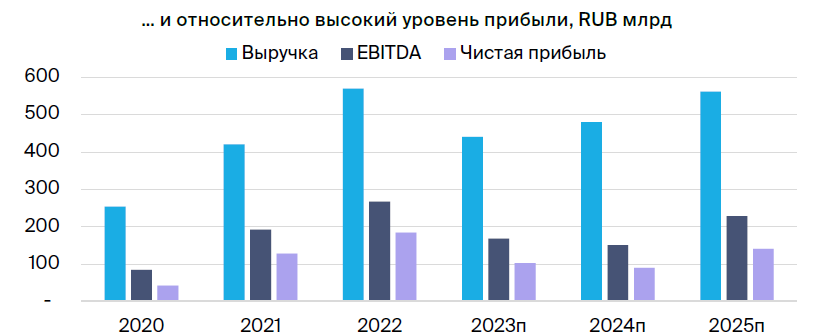

Цены на фосфорные удобрения остаются высокими: диаммоний фосфат и моноаммоний фосфат дороже $550 за тонну, NPK (10-26-26) — около $450 за тонну.

Относительно слабый рубль позитивен для ФосАгро.

• Экспортная пошлина составляет 10% в 2024 г., ожидается, что фискальная нагрузка снизится с 1 января 2025 г.

• Доходность: ждем 10% к началу ноября за счет восстановления котировок ФосАгро.

• Катализаторы: дивиденды в ноябре, слабый рубль.

• Риски: падение цен на удобрения, укрепление рубля, риски возобновления выплаты дивидендов.

В деталях

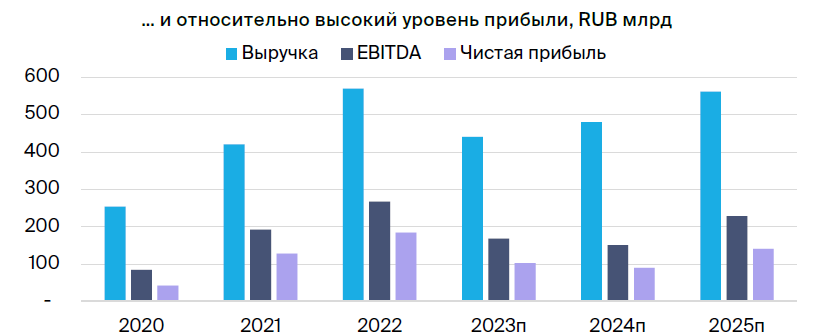

ФосАгро фундаментально недооценена на текущих уровнях. ФосАгро, по нашим оценкам, хорошо зарабатывает на фоне текущих цен на фосфорные удобрения — выше $550 за тонну — и относительно слабом рубле. Цены на диаммоний фосфат и моноаммоний фосфат немного отличаются, но в III квартале 2024 г., по всей видимости, находились в диапазоне $580–600 за тонну. Наш позитивный взгляд базируется на фундаментальной оценке. При текущем уровне капзатрат ФосАгро сохраняет положительный свободный денежный поток.

Одна из лучших корпоративных историй на российском рынке. В конце 2023–2024 гг. ФосАгро столкнулась с усилением фискального давления из-за введения валютных экспортных пошлин. Однако компания освоилась с новой реальностью и в 2024 г. продолжила выплачивать дивиденды. За I квартал 2024 г. и II квартал 2024 г. компания утвердила и выплатила около 55 млрд руб. дивидендов. III квартал 2024 г., возможно, был лучше II квартала благодаря ценам, и объявление дивидендов за III квартал может подстегнуть рост в котировках.

Даже несмотря на увеличение инвестиционных расходов в этом году, компания готова платить дивиденды, есть ежеквартальный профиль выплат, а также регулярно раскрываются результаты. Все это делает ФосАгро одной из лучших корпоративных историй на российском рынке.

Допускаем снижение фискальной нагрузки в 2025 г. Напомним, экспортные пошлины в размере 10% введены до конца 2024 г. Мы считаем, что рост налога на добычу полезных ископаемых после отмены экспортной пошлины, может привести к меньшему оттоку денег из компании, что позитивно скажется на финансах ФосАгро. Хотя налоговые риски есть.

Совокупная доходность идеи — 10% до начала ноября. Полагаем, что текущие цены на фосфорные удобрения позволяют компании зарабатывать и выплачивать дивиденды. Среди рисков отмечаем ужесточение фискальной нагрузки и падение цен на основные виды удобрений ФосАгро. Если дополнительной фискальной нагрузки на сектор не будет, валютные цены на удобрения останутся довольно высокими, а рубль — слабым, цена акций ФосАгро может восстановиться, и доходность идеи может составить 10% до начала ноября.

Главное

• Три причины покупать:

ФосАгро — фундаментально сильная история, положительный свободный денежный поток.

Цены на фосфорные удобрения остаются высокими: диаммоний фосфат и моноаммоний фосфат дороже $550 за тонну, NPK (10-26-26) — около $450 за тонну.

Относительно слабый рубль позитивен для ФосАгро.

• Экспортная пошлина составляет 10% в 2024 г., ожидается, что фискальная нагрузка снизится с 1 января 2025 г.

• Доходность: ждем 10% к началу ноября за счет восстановления котировок ФосАгро.

• Катализаторы: дивиденды в ноябре, слабый рубль.

• Риски: падение цен на удобрения, укрепление рубля, риски возобновления выплаты дивидендов.

В деталях

ФосАгро фундаментально недооценена на текущих уровнях. ФосАгро, по нашим оценкам, хорошо зарабатывает на фоне текущих цен на фосфорные удобрения — выше $550 за тонну — и относительно слабом рубле. Цены на диаммоний фосфат и моноаммоний фосфат немного отличаются, но в III квартале 2024 г., по всей видимости, находились в диапазоне $580–600 за тонну. Наш позитивный взгляд базируется на фундаментальной оценке. При текущем уровне капзатрат ФосАгро сохраняет положительный свободный денежный поток.

Одна из лучших корпоративных историй на российском рынке. В конце 2023–2024 гг. ФосАгро столкнулась с усилением фискального давления из-за введения валютных экспортных пошлин. Однако компания освоилась с новой реальностью и в 2024 г. продолжила выплачивать дивиденды. За I квартал 2024 г. и II квартал 2024 г. компания утвердила и выплатила около 55 млрд руб. дивидендов. III квартал 2024 г., возможно, был лучше II квартала благодаря ценам, и объявление дивидендов за III квартал может подстегнуть рост в котировках.

Даже несмотря на увеличение инвестиционных расходов в этом году, компания готова платить дивиденды, есть ежеквартальный профиль выплат, а также регулярно раскрываются результаты. Все это делает ФосАгро одной из лучших корпоративных историй на российском рынке.

Допускаем снижение фискальной нагрузки в 2025 г. Напомним, экспортные пошлины в размере 10% введены до конца 2024 г. Мы считаем, что рост налога на добычу полезных ископаемых после отмены экспортной пошлины, может привести к меньшему оттоку денег из компании, что позитивно скажется на финансах ФосАгро. Хотя налоговые риски есть.

Совокупная доходность идеи — 10% до начала ноября. Полагаем, что текущие цены на фосфорные удобрения позволяют компании зарабатывать и выплачивать дивиденды. Среди рисков отмечаем ужесточение фискальной нагрузки и падение цен на основные виды удобрений ФосАгро. Если дополнительной фискальной нагрузки на сектор не будет, валютные цены на удобрения останутся довольно высокими, а рубль — слабым, цена акций ФосАгро может восстановиться, и доходность идеи может составить 10% до начала ноября.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба