Инвестиционная возможность в акциях Headhunter

Удвоение выручки в 2 раза каждые 3 года. Headhunter намерен удвоить выручку в следующие три года в 2 раза по сравнению с 2023 годом, сохранив при этом маржинальность EBITDA на уровне 55%.

Высокие дивиденды. Руководство Headhunter намерено выплатить дивиденды в размере 35 млрд руб. после старта торгов акциями на Московской бирже, что составляет около 700 рублей на акцию, и дивдоходность к последней цене торгов – 17,9%. В дальнейшем группа планирует выплачивать от 75 до 100% чистой прибыли в виде дивидендов.

Выход на смежные рынки и рост доли Headhunter. По данным компании, общий объем адресного рынка (TAM) рекрутмент-бюджетов в 2023 году составил 305 млрд руб. при объеме выручки HEAD ~ 29,5 млрд руб. Доля рынка Headhunter составила 10,3%. Потенциально компания может выйти на рынки: онбординга и обучения (~234 млрд руб.), программ нематериального вознаграждения (~134 млрд руб.), HR-автоматизации (~68 млрд руб.) и прочие рынки (~130 млрд руб.). Также бюджеты, которые люди тратят на профобучение в среднем, могут достигать около 150 млрд руб. Общий потенциал рынка для Headhunter может составить 1 020 млрд руб.

Рынок

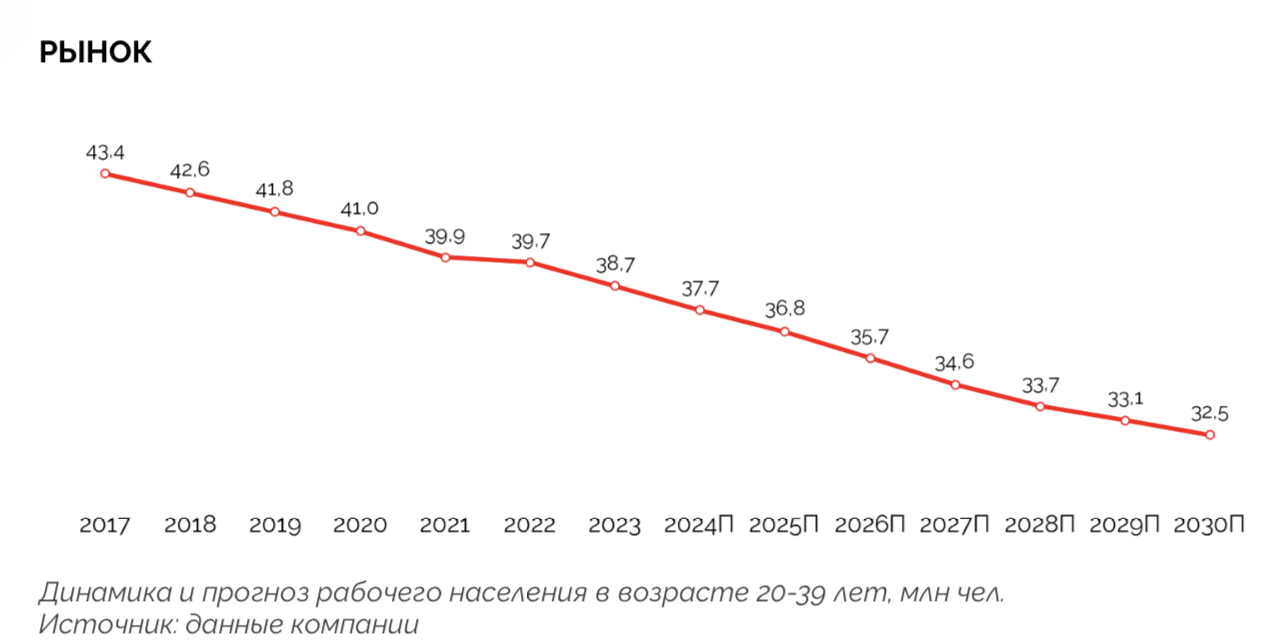

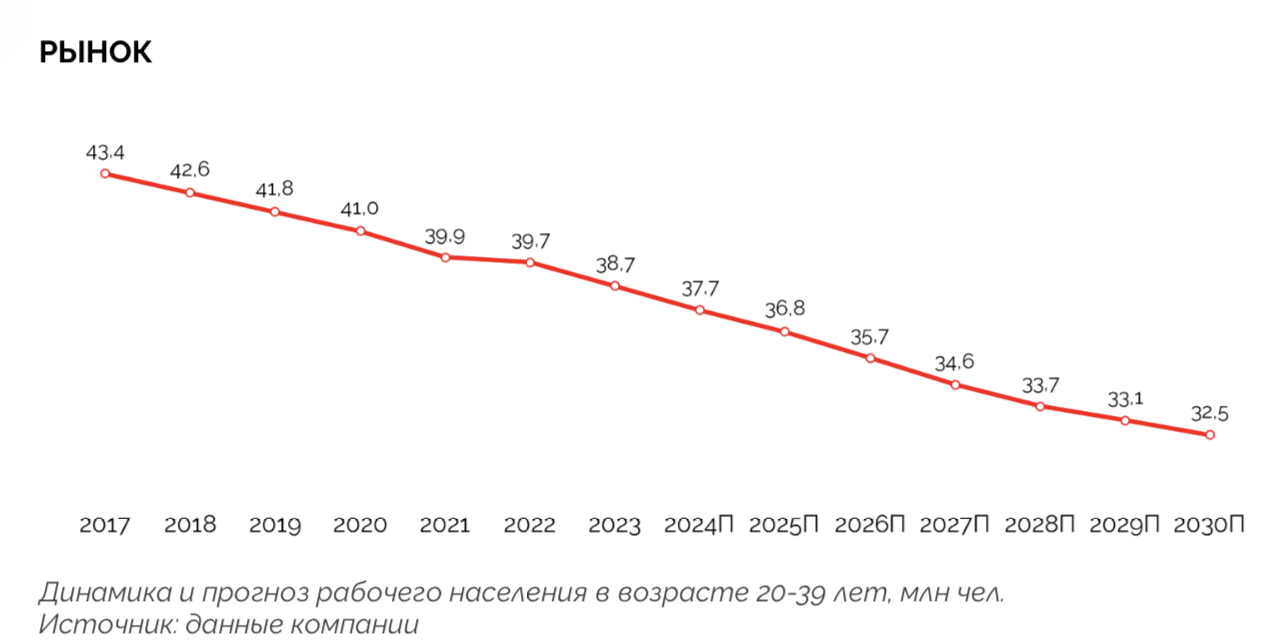

Острая конкуренция за кадры на фоне фундаментального дисбаланса

спроса и предложения на рынке труда. С каждым годом в России продолжает усиливаться дефицит рабочей силы. Ключевой причиной дисбаланса является демографическая ситуация. Вследствие дефицита кадров компании конкурируют за трудовые ресурсы, что приводит к высокой оборачиваемости персонала. При этом в дальнейшем предложение будет только сокращаться. Дефицит рабочей силы может превысить 2 млн человек.

Смягчение фискальной политики: IT-компании, чье программное обеспечение внесено в реестр российского ПО, могут получить льготу по налогу на прибыль, НДС и ЕСН. Ставка налога на прибыль для HeadHunter с 2024 года снизилась до 5%.

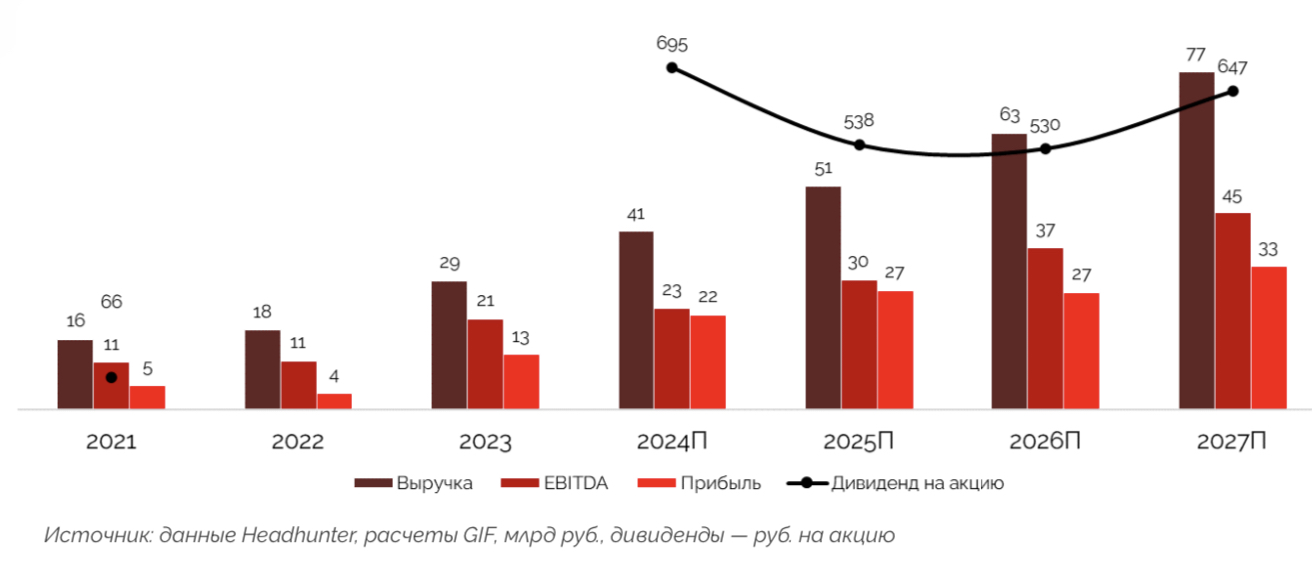

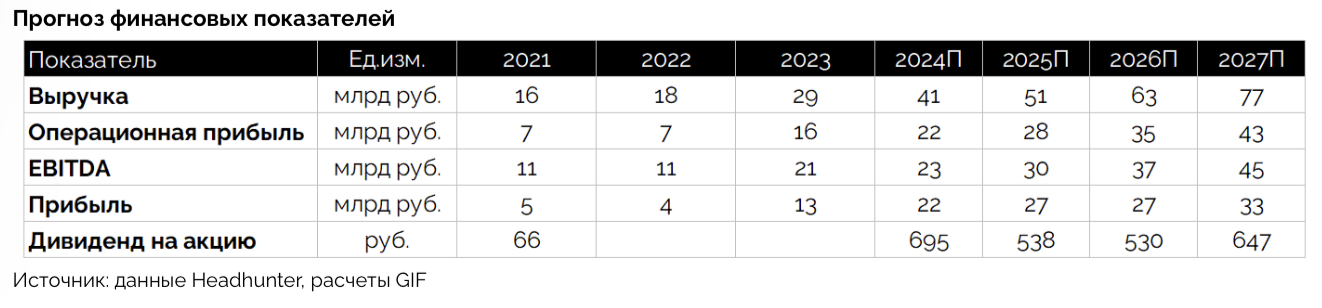

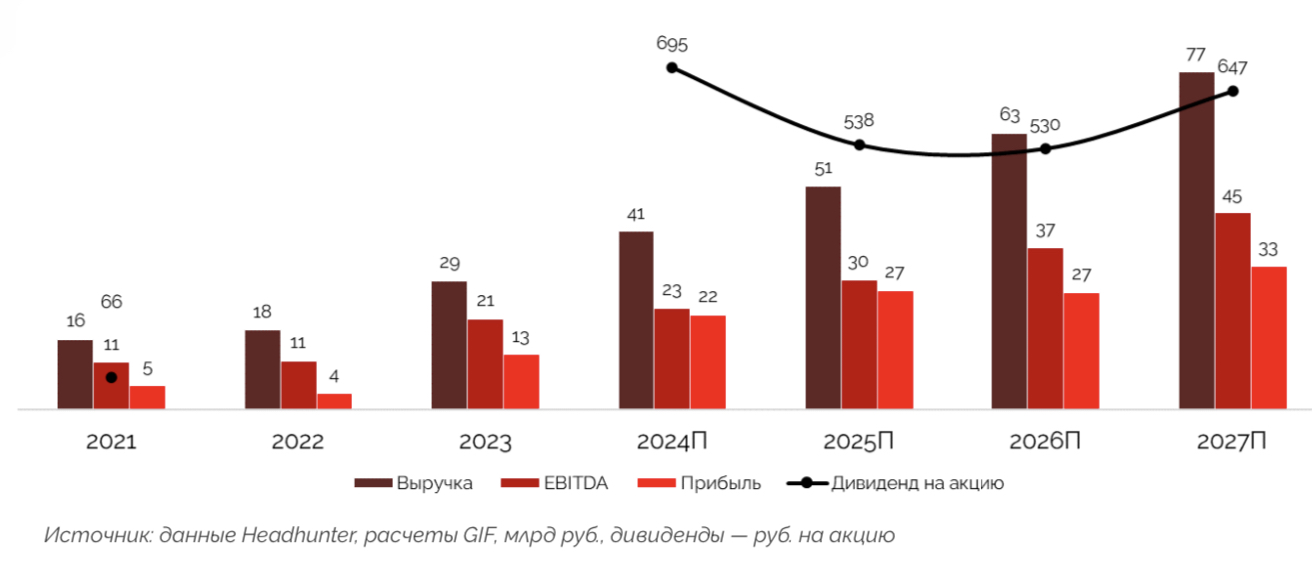

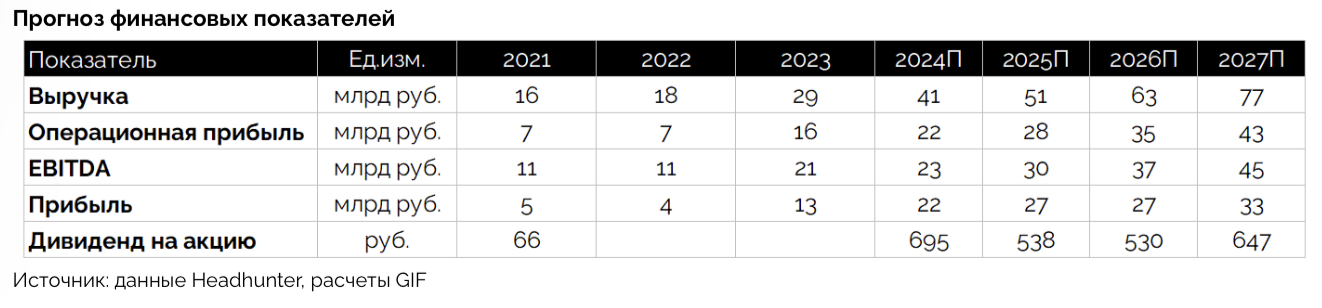

ПРОГНОЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

На фоне низкой безработицы и борьбы за сотрудника HeadHunter может получить дополнительный прирост доходов благодаря росту тарифов.

Выручка Headhunter в 2024 году может увеличиться за счет увеличения стоимости подписки для крупного и среднего бизнеса на 38% – до 40,6 млрд руб.

EBITDA показывает прирост на уровне выручки на фоне роста заработных плат для сотрудников и составит 23,1 млрд руб.

Чистая прибыль вырастет более быстрыми темпами: прирост составит около 100%, в основном благодаря росту основного бизнеса и переходу на льготное налогообложение.

На счетах Headhunter по итогам первого полугодия 2024 года находилось около 27,2 млрд руб. По итогам 2024 года компания намерена выплатить дивиденды в размере 35 млрд руб. Дополнительно 10 млрд руб. могут быть направлены на выкуп акций для поддержания котировок на старте торгов 26 сентября 2024 года. Компания демонстрирует рост чистой рентабельности из года в год. Рентабельность по чистой составила 30%, 37% и 57% в 2022, 2023 и первом полугодии 2024 годах.

СИЛЬНЫЕ СТОРОНЫ И ВОЗМОЖНОСТИ

Headhunter – монополист в сфере рекрутмента с долей рынка от 50 до 60% в России и СНГ.

Низкая безработица и дефицит кадров создают условия, в которых работодатели борются за соискателя, увеличивая бюджеты на поиск персонала.

Качественный продукт, благодаря которому Headhunter может повышать цены на свои услуги.

Высокая доля органического трафика и узнаваемость бренда способствует эффективному привлечению клиентов во всех каналах и позволяет меньше ресурсов тратить на рекламу и маркетинг.

На фоне стратегии по удвоению выручки за следующие три года Headhunter может демонстрировать высокие темпы роста бизнеса на уровне 28% г/г благодаря умеренному росту клиентов и росту цен на подписки.

Headhunter демонстрирует высокий уровень маржинальности EBITDA на уровне 55-60%.

Headhunter готов выплачивать от 75 до 100% от уровня чистой прибыли в зависимости от объема инвестиционной программы.

У компании полностью отсутствует долг. Долговые обязательства были погашены во втором квартале 2024 года, а уровень долговой нагрузки составил -1,4х по шкале ND/EBITDA.

СЛАБЫЕ СТОРОНЫ И РИСКИ

Headhunter демонстрирует высокие темпы роста бизнеса на фоне дефицита на рынке труда. В случае завершения СВО рынок может прийти к балансу, а темпы прироста доходов компании – снизиться.

В случае принятия государством закона о том, что IT-компании могут потерять налоговые льготы в случае выплат высокой доли дивидендов от чистой прибыли, ставка налога для Headhunter может вернуться к 20–25% в 2025/26 годах.

Около 90% всего объема акций в свободном обращении, который составляет около 60%, находилось на внешнем контуре. Есть риск навеса со стороны покупателей таких акций, которые могут продавать акции на старте торгов для фиксации прибыли.

Дефицит IT-специалистов в России может повысить расходы компании на ФОТ.

Компания занимает первое место на рынке Казахстана и Узбекистана. На фоне санкций могут возникнуть сложности в реализации международной экспансии. Придётся конкурировать с международными компаниями.

Изменения в законодательстве и политическая нестабильность могут оказать негативное влияние на бизнес компании. Особенно в условиях усиления санкционного давления.

Удвоение выручки в 2 раза каждые 3 года. Headhunter намерен удвоить выручку в следующие три года в 2 раза по сравнению с 2023 годом, сохранив при этом маржинальность EBITDA на уровне 55%.

Высокие дивиденды. Руководство Headhunter намерено выплатить дивиденды в размере 35 млрд руб. после старта торгов акциями на Московской бирже, что составляет около 700 рублей на акцию, и дивдоходность к последней цене торгов – 17,9%. В дальнейшем группа планирует выплачивать от 75 до 100% чистой прибыли в виде дивидендов.

Выход на смежные рынки и рост доли Headhunter. По данным компании, общий объем адресного рынка (TAM) рекрутмент-бюджетов в 2023 году составил 305 млрд руб. при объеме выручки HEAD ~ 29,5 млрд руб. Доля рынка Headhunter составила 10,3%. Потенциально компания может выйти на рынки: онбординга и обучения (~234 млрд руб.), программ нематериального вознаграждения (~134 млрд руб.), HR-автоматизации (~68 млрд руб.) и прочие рынки (~130 млрд руб.). Также бюджеты, которые люди тратят на профобучение в среднем, могут достигать около 150 млрд руб. Общий потенциал рынка для Headhunter может составить 1 020 млрд руб.

Рынок

Острая конкуренция за кадры на фоне фундаментального дисбаланса

спроса и предложения на рынке труда. С каждым годом в России продолжает усиливаться дефицит рабочей силы. Ключевой причиной дисбаланса является демографическая ситуация. Вследствие дефицита кадров компании конкурируют за трудовые ресурсы, что приводит к высокой оборачиваемости персонала. При этом в дальнейшем предложение будет только сокращаться. Дефицит рабочей силы может превысить 2 млн человек.

Смягчение фискальной политики: IT-компании, чье программное обеспечение внесено в реестр российского ПО, могут получить льготу по налогу на прибыль, НДС и ЕСН. Ставка налога на прибыль для HeadHunter с 2024 года снизилась до 5%.

ПРОГНОЗ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

На фоне низкой безработицы и борьбы за сотрудника HeadHunter может получить дополнительный прирост доходов благодаря росту тарифов.

Выручка Headhunter в 2024 году может увеличиться за счет увеличения стоимости подписки для крупного и среднего бизнеса на 38% – до 40,6 млрд руб.

EBITDA показывает прирост на уровне выручки на фоне роста заработных плат для сотрудников и составит 23,1 млрд руб.

Чистая прибыль вырастет более быстрыми темпами: прирост составит около 100%, в основном благодаря росту основного бизнеса и переходу на льготное налогообложение.

На счетах Headhunter по итогам первого полугодия 2024 года находилось около 27,2 млрд руб. По итогам 2024 года компания намерена выплатить дивиденды в размере 35 млрд руб. Дополнительно 10 млрд руб. могут быть направлены на выкуп акций для поддержания котировок на старте торгов 26 сентября 2024 года. Компания демонстрирует рост чистой рентабельности из года в год. Рентабельность по чистой составила 30%, 37% и 57% в 2022, 2023 и первом полугодии 2024 годах.

СИЛЬНЫЕ СТОРОНЫ И ВОЗМОЖНОСТИ

Headhunter – монополист в сфере рекрутмента с долей рынка от 50 до 60% в России и СНГ.

Низкая безработица и дефицит кадров создают условия, в которых работодатели борются за соискателя, увеличивая бюджеты на поиск персонала.

Качественный продукт, благодаря которому Headhunter может повышать цены на свои услуги.

Высокая доля органического трафика и узнаваемость бренда способствует эффективному привлечению клиентов во всех каналах и позволяет меньше ресурсов тратить на рекламу и маркетинг.

На фоне стратегии по удвоению выручки за следующие три года Headhunter может демонстрировать высокие темпы роста бизнеса на уровне 28% г/г благодаря умеренному росту клиентов и росту цен на подписки.

Headhunter демонстрирует высокий уровень маржинальности EBITDA на уровне 55-60%.

Headhunter готов выплачивать от 75 до 100% от уровня чистой прибыли в зависимости от объема инвестиционной программы.

У компании полностью отсутствует долг. Долговые обязательства были погашены во втором квартале 2024 года, а уровень долговой нагрузки составил -1,4х по шкале ND/EBITDA.

СЛАБЫЕ СТОРОНЫ И РИСКИ

Headhunter демонстрирует высокие темпы роста бизнеса на фоне дефицита на рынке труда. В случае завершения СВО рынок может прийти к балансу, а темпы прироста доходов компании – снизиться.

В случае принятия государством закона о том, что IT-компании могут потерять налоговые льготы в случае выплат высокой доли дивидендов от чистой прибыли, ставка налога для Headhunter может вернуться к 20–25% в 2025/26 годах.

Около 90% всего объема акций в свободном обращении, который составляет около 60%, находилось на внешнем контуре. Есть риск навеса со стороны покупателей таких акций, которые могут продавать акции на старте торгов для фиксации прибыли.

Дефицит IT-специалистов в России может повысить расходы компании на ФОТ.

Компания занимает первое место на рынке Казахстана и Узбекистана. На фоне санкций могут возникнуть сложности в реализации международной экспансии. Придётся конкурировать с международными компаниями.

Изменения в законодательстве и политическая нестабильность могут оказать негативное влияние на бизнес компании. Особенно в условиях усиления санкционного давления.

https://t.me/global_invest_fund

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба