18 октября 2024 Thomson Reuters

Трейдеры делают ставку на то, что ЕЦБ продолжит и дальше снижать процентные ставки

В четверг трейдеры начали делать ставки на то, что ЕЦБ снизит процентные ставки, поскольку первое за 13 лет последовательное снижение ставки банка было воспринято как сигнал к началу цикла смягчения денежно-кредитной политики.

Ухудшение экономических перспектив и признаки того, что инфляция находится под контролем, побудили ЕЦБ снизить ставку по депозитам на 25 базисных пунктов (б.п.) до 3,25% после сентябрьского решения. Это стало первым последовательным снижением ставки с 2011 года.

ЕЦБ повторил, что не берёт на себя обязательств по определённой ставке и будет сохранять ограничительную денежно-кредитную политику столько времени, сколько потребуется, чтобы достичь цели по инфляции. Однако, не получив возражений от главы ЕЦБ Кристины Лагард, трейдеры увеличили ставки на снижение ставки и ещё больше снизили курс евро.

«Лагард сказала только одно: ЕЦБ зависит от данных», — заявила Сима Шах, главный глобальный стратег компании Principal Asset Management.

«Поэтому с точки зрения развития экономики, учитывая слабость в еврозоне, для ЕЦБ более актуально осуществить последовательное снижение ставок», — считает Сима Шах.

Трейдеры теперь оценивают около 29 базисных пунктов сокращений на декабрьском заседании.

Руководители ЕЦБ ожидают снижения ставки в декабре, если не произойдёт заметного улучшения экономической ситуации, сообщили источники Reuters в четверг.

Трейдеры теперь оценивают около 29 базисных пунктов сокращений на декабрьском заседании, полностью оценив движение на 25 базисных пунктов ранее в четверг. Это говорит о том, что рынки оценивают более чем 15% вероятность сокращения на 50 базисных пунктов тогда.

Трейдеры теперь оценивают высокую вероятность последовательного снижения ставок до июня следующего года.

Доходность двухлетних облигаций Германии, чувствительных к процентным ставкам, достигла самого низкого уровня с 4 октября, а акции еврозоны продолжили расти. Однако евро упал до 1,0811 — самого низкого уровня с начала августа.

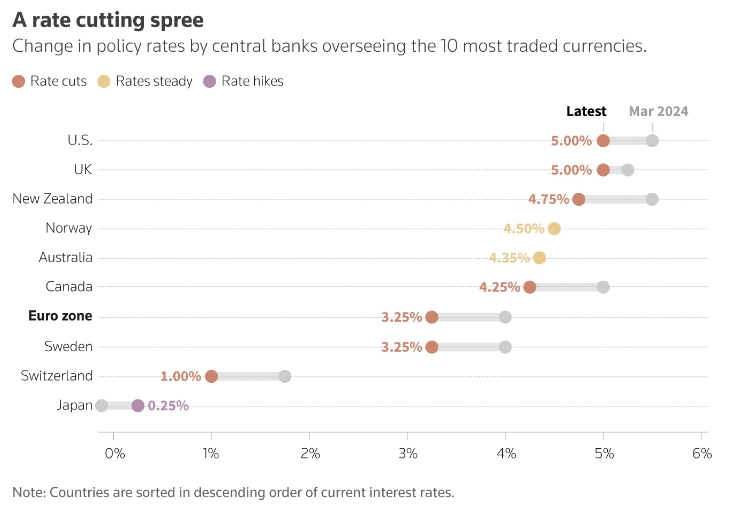

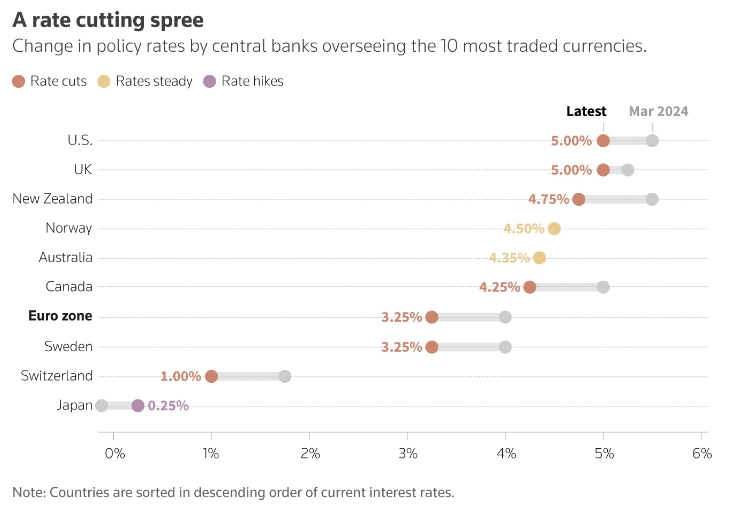

Точечный график показывает процентные ставки центральных банков стран G10 на 1 марта 2024 года и 17 октября 2024 года. Точка на 17 октября для стран, которые начали снижать ставки, обозначена оранжевым цветом, для стран, которые сохраняют стабильные ставки, — желтым, а для стран, которые повышают ставки, — фиолетовым

С учётом решения четверга трейдеры ожидают, что ЕЦБ снизит ставку примерно на 160 базисных пунктов к концу 2025 года по сравнению с 145 базисными пунктами у Федеральной резервной системы США и чуть более 135 базисными пунктами у Банка Англии.

Решение четверга уже стало благом для государственных облигаций еврозоны. В этом году они отставали от казначейских облигаций США, но в октябре опередили их.

Государственные облигации еврозоны принесли доходность в 0,1% с начала октября, в то время как казначейские облигации потеряли инвесторов на 1,2%. Это произошло из-за того, что премия за доходность казначейских облигаций по отношению к немецким облигациям резко выросла.

Однако евро, который в этом месяце понёс убытки, всё ещё находится под давлением. С конца сентября он упал примерно на 3%.

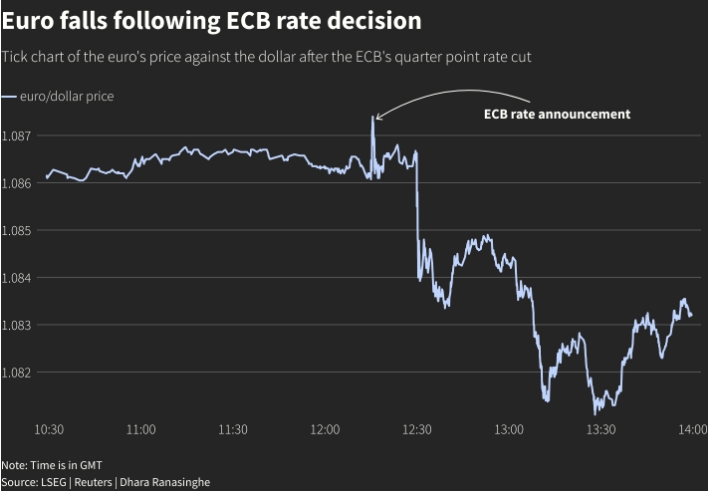

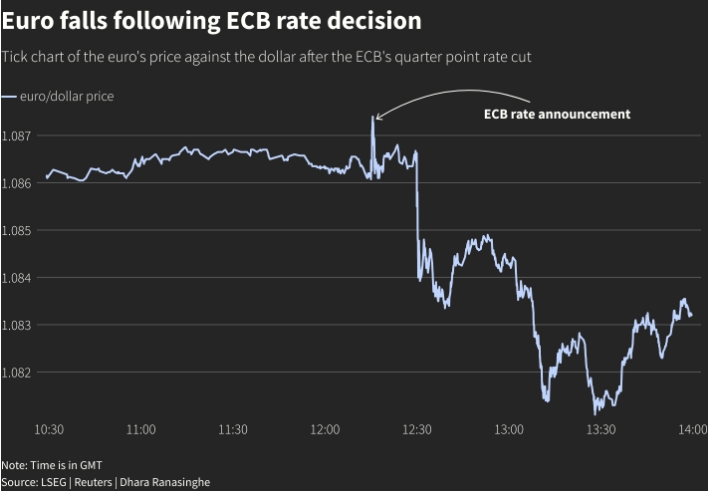

График цены евро по отношению к доллару после снижения ставки ЕЦБ на четверть пункта

С начала октября он принёс доходность в 0,1%, в то время как казначейские облигации потеряли инвесторов в размере 1,2%. Это произошло из-за того, что премия за доходность казначейских облигаций по отношению к немецким облигациям резко выросла.

Это произошло как раз тогда, когда трейдеры отказались от идеи второго масштабного снижения процентной ставки ФРС в ноябре, что привело к росту доллара.

Аналитики считают, что неопределенность относительно президентских выборов в США 5 ноября и перспективы победы Дональда Трампа являются ключевыми рисками для евро.

Бывший президент выдвинул планы введения всеобщих пошлин в размере 10–20% практически на весь импорт, что, несомненно, нанесет ущерб экономике еврозоны, и Лагард в четверг обозначила это как риск снижения.

Хотя такие пошлины поначалу могут оказаться инфляционными, «в среднесрочной перспективе они окажут негативное влияние на инвестиционные перспективы и настроения деловых кругов, а это, как правило, оказывает дезинфляционное воздействие», — заявил Мариано Сена, старший европейский экономист Barclays, добавив, что это, скорее всего, приведет к дальнейшему смягчению политики ЕЦБ.

Мэтью Лэндон, стратег по мировому рынку в JPMorgan Private Bank, ожидает, что евро будет торговаться в диапазоне $1,07–$1,11, но заявил, что курс может упасть на 3–4%, если после выборов повышение пошлин станет реальной возможностью.

«Евро в частности чувствует себя уязвимым и является одной из наших предпочтительных для продаж валют перед выборами в США», - сказал он.

Перспективы ЕЦБ и рынков еврозоны также омрачаются траекторией экономики США, которая в этом году неоднократно вводила трейдеров в заблуждение.

Действительно, более высокие показатели розничных продаж в США в четверг сдержали ставки на снижение процентной ставки ФРС, что еще больше ухудшило положение евро.

«В еврозоне на самом деле нет драйвера роста, но США являются драйвером мирового роста», — заявил главный аналитик Danske Bank Пит Кристиансен.

Он добавил, что если резкий рост данных по занятости в США сохранится до конца года, «это может создать риск повышения ставок».

В четверг трейдеры начали делать ставки на то, что ЕЦБ снизит процентные ставки, поскольку первое за 13 лет последовательное снижение ставки банка было воспринято как сигнал к началу цикла смягчения денежно-кредитной политики.

Ухудшение экономических перспектив и признаки того, что инфляция находится под контролем, побудили ЕЦБ снизить ставку по депозитам на 25 базисных пунктов (б.п.) до 3,25% после сентябрьского решения. Это стало первым последовательным снижением ставки с 2011 года.

ЕЦБ повторил, что не берёт на себя обязательств по определённой ставке и будет сохранять ограничительную денежно-кредитную политику столько времени, сколько потребуется, чтобы достичь цели по инфляции. Однако, не получив возражений от главы ЕЦБ Кристины Лагард, трейдеры увеличили ставки на снижение ставки и ещё больше снизили курс евро.

«Лагард сказала только одно: ЕЦБ зависит от данных», — заявила Сима Шах, главный глобальный стратег компании Principal Asset Management.

«Поэтому с точки зрения развития экономики, учитывая слабость в еврозоне, для ЕЦБ более актуально осуществить последовательное снижение ставок», — считает Сима Шах.

Трейдеры теперь оценивают около 29 базисных пунктов сокращений на декабрьском заседании.

Руководители ЕЦБ ожидают снижения ставки в декабре, если не произойдёт заметного улучшения экономической ситуации, сообщили источники Reuters в четверг.

Трейдеры теперь оценивают около 29 базисных пунктов сокращений на декабрьском заседании, полностью оценив движение на 25 базисных пунктов ранее в четверг. Это говорит о том, что рынки оценивают более чем 15% вероятность сокращения на 50 базисных пунктов тогда.

Трейдеры теперь оценивают высокую вероятность последовательного снижения ставок до июня следующего года.

Доходность двухлетних облигаций Германии, чувствительных к процентным ставкам, достигла самого низкого уровня с 4 октября, а акции еврозоны продолжили расти. Однако евро упал до 1,0811 — самого низкого уровня с начала августа.

Точечный график показывает процентные ставки центральных банков стран G10 на 1 марта 2024 года и 17 октября 2024 года. Точка на 17 октября для стран, которые начали снижать ставки, обозначена оранжевым цветом, для стран, которые сохраняют стабильные ставки, — желтым, а для стран, которые повышают ставки, — фиолетовым

С учётом решения четверга трейдеры ожидают, что ЕЦБ снизит ставку примерно на 160 базисных пунктов к концу 2025 года по сравнению с 145 базисными пунктами у Федеральной резервной системы США и чуть более 135 базисными пунктами у Банка Англии.

Решение четверга уже стало благом для государственных облигаций еврозоны. В этом году они отставали от казначейских облигаций США, но в октябре опередили их.

Государственные облигации еврозоны принесли доходность в 0,1% с начала октября, в то время как казначейские облигации потеряли инвесторов на 1,2%. Это произошло из-за того, что премия за доходность казначейских облигаций по отношению к немецким облигациям резко выросла.

Однако евро, который в этом месяце понёс убытки, всё ещё находится под давлением. С конца сентября он упал примерно на 3%.

График цены евро по отношению к доллару после снижения ставки ЕЦБ на четверть пункта

С начала октября он принёс доходность в 0,1%, в то время как казначейские облигации потеряли инвесторов в размере 1,2%. Это произошло из-за того, что премия за доходность казначейских облигаций по отношению к немецким облигациям резко выросла.

Это произошло как раз тогда, когда трейдеры отказались от идеи второго масштабного снижения процентной ставки ФРС в ноябре, что привело к росту доллара.

Аналитики считают, что неопределенность относительно президентских выборов в США 5 ноября и перспективы победы Дональда Трампа являются ключевыми рисками для евро.

Бывший президент выдвинул планы введения всеобщих пошлин в размере 10–20% практически на весь импорт, что, несомненно, нанесет ущерб экономике еврозоны, и Лагард в четверг обозначила это как риск снижения.

Хотя такие пошлины поначалу могут оказаться инфляционными, «в среднесрочной перспективе они окажут негативное влияние на инвестиционные перспективы и настроения деловых кругов, а это, как правило, оказывает дезинфляционное воздействие», — заявил Мариано Сена, старший европейский экономист Barclays, добавив, что это, скорее всего, приведет к дальнейшему смягчению политики ЕЦБ.

Мэтью Лэндон, стратег по мировому рынку в JPMorgan Private Bank, ожидает, что евро будет торговаться в диапазоне $1,07–$1,11, но заявил, что курс может упасть на 3–4%, если после выборов повышение пошлин станет реальной возможностью.

«Евро в частности чувствует себя уязвимым и является одной из наших предпочтительных для продаж валют перед выборами в США», - сказал он.

Перспективы ЕЦБ и рынков еврозоны также омрачаются траекторией экономики США, которая в этом году неоднократно вводила трейдеров в заблуждение.

Действительно, более высокие показатели розничных продаж в США в четверг сдержали ставки на снижение процентной ставки ФРС, что еще больше ухудшило положение евро.

«В еврозоне на самом деле нет драйвера роста, но США являются драйвером мирового роста», — заявил главный аналитик Danske Bank Пит Кристиансен.

Он добавил, что если резкий рост данных по занятости в США сохранится до конца года, «это может создать риск повышения ставок».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба