В начале сентября мы написали, что фонд BITQ все еще интересен для инвестиций и дает возможность нового входа в позицию. Спустя почти два месяца котировки фонда пришли к нашей целевой цене, а итоговая доходность составила более 50%. Однако криптовалютный рынок продолжает быть интересным, так как криптоцикл еще не закончен. Помимо этого, ФРС начала снижать ключевую ставку, что может сыграть на пользу рисковым активам, так как это высвободит часть ликвидности на рынок. В связи с этими факторами мы ожидаем продолжения роста котировок.

Мы подтверждаем рейтинг «Покупать» для акций фонда Bitwise Crypto Industry Innovators ETF (BITQ) и повышаем целевую цену с $ 16,39 до $ 19,55. Потенциал роста составляет 21,1%.

Оценка произведена на основе средневзвешенного потенциала роста компаний, входящих в фонд.

Bitwise Crypto Industry Innovators ETF (BITQ) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Bitwise Crypto Innovators 30. Индекс разработан для оценки эффективности компаний, лидирующих в быстроразвивающейся криптоэкономике.

В состав фонда входят 30 эмитентов из разных сфер, связанных с отраслью криптовалют, от самых очевидных участников рынка, MicroStrategy и Coinbase, до менее очевидных — BlackRock и CME Group.

Проспект эмиссии фонда предусматривает возможность ежегодной выплаты дивидендов. На данный момент дивиденды были выплачены лишь два раза — в декабре 2021 года (65,54 цента на акцию, дивдоходность 3%) и в декабре 2023 года (17,5 цента на акцию, дивдоходность 5,1%). Выплат в 2022 году не было, так как на тот момент многие криптоактивы находились на своих минимумах.

Популяризации криптовалют способствует фрагментация мировой экономики. Когда мир становится многополярным, и страны накладывают санкции друг на друга, это сильно препятствует работе мировой финансовой системы. Тут-то и помогают криптовалюты, которые заметно меньше зависят от санкций и операторов международных систем финансовых сообщений, таких как SWIFT.

Росту спроса на криптовалюты способствуют крупные инвестиционные компании, такие как BlackRock, iShares, Fidelity и многие другие, которые запустили ETF на биткоин, что позволяет инвестировать в главную криптовалюту напрямую с брокерского счета.

Рассматриваемый фонд, на наш взгляд, является более привлекательной альтернативой, чем BTC-ETF, так как он позволяет в перспективе получить гораздо более высокую доходность при схожем уровне потенциального риска.

В апреле произошел четвертый халвинг биткоина, он уменьшил награду майнеров за добычу биткоина в два раза, с 6,25 BTC до 3,125 BTC за блок, что сократило предложение биткоина при неизменном спросе. Исторически халвинг биткоина символизировал рост цены на главную криптовалюту, а затем и на все криптоактивы.

Среди главных рисков стоит выделить повышенную волатильность криптоактивов, не до конца сформированный юридический статус в некоторых странах и вероятность мировой рецессии, что сократит спрос на рискованные инструменты и может привести к перебоям поставок компонентов для майнинга.

Описание ETF

Bitwise Crypto Industry Innovators ETF (BITQ) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Bitwise Crypto Innovators 30. Фонд инвестирует в ценные бумаги индекса путем репрезентативной выборки, то есть он будет инвестировать в выборку ценных бумаг, входящих в индекс, риск, доходность и другие характеристики которых похожи на риск, доходность и другие характеристики индекса в целом.

Индекс разработан для оценки эффективности компаний, лидирующих в быстроразвивающейся криптоэкономике. По меньшей мере 85% индекса сосредоточено на чисто криптовалютных компаниях, включая криптобиржи, майнеров криптовалют и компании, производящие оборудование для майнинга, а также поставщиков услуг. До 15% индекса приходится на вспомогательные компании: инновационные крупные компании с диверсифицированным бизнесом, включающие как минимум одно значительное направление, ориентированное на криптоэкономику.

В состав фонда входят 30 эмитентов из разных сфер, связанных с отраслью криптовалют, от самых очевидных участников рынка, MicroStrategy и Coinbase, до менее очевидных — BlackRock и CME Group. Около 78,2% активов фонда сфокусировано на рынке США, значительные доли имеют компании из Канады (5,4%), Германии (4,4%) и Австралии (4,7%).

Проспект эмиссии фонда предусматривает возможность ежегодной выплаты дивидендов, однако из-за листинга только в мае 2021 года история выплат небольшая. Пока дивиденды выплачены лишь два раза — в декабре 2021 года (65,54 цента на акцию, дивдоходность 3%) и в декабре 2023 года (17,5 цента на акцию, дивдоходность 5,1%). Выплат в 2022 году не было, так как многие криптоактивы находились на своих минимумах.

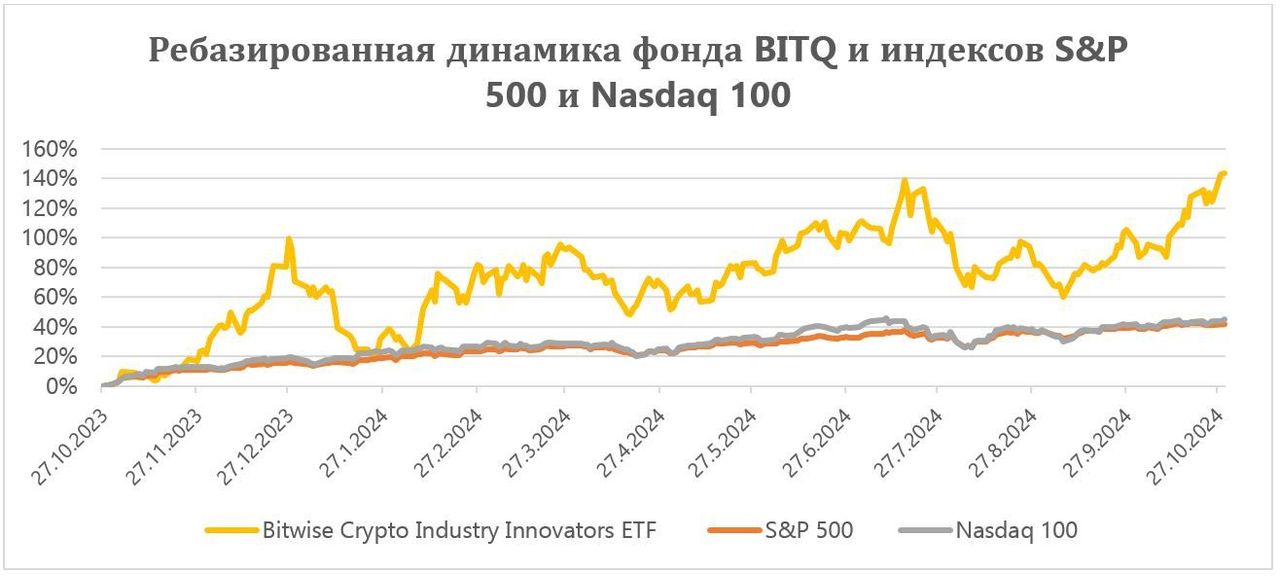

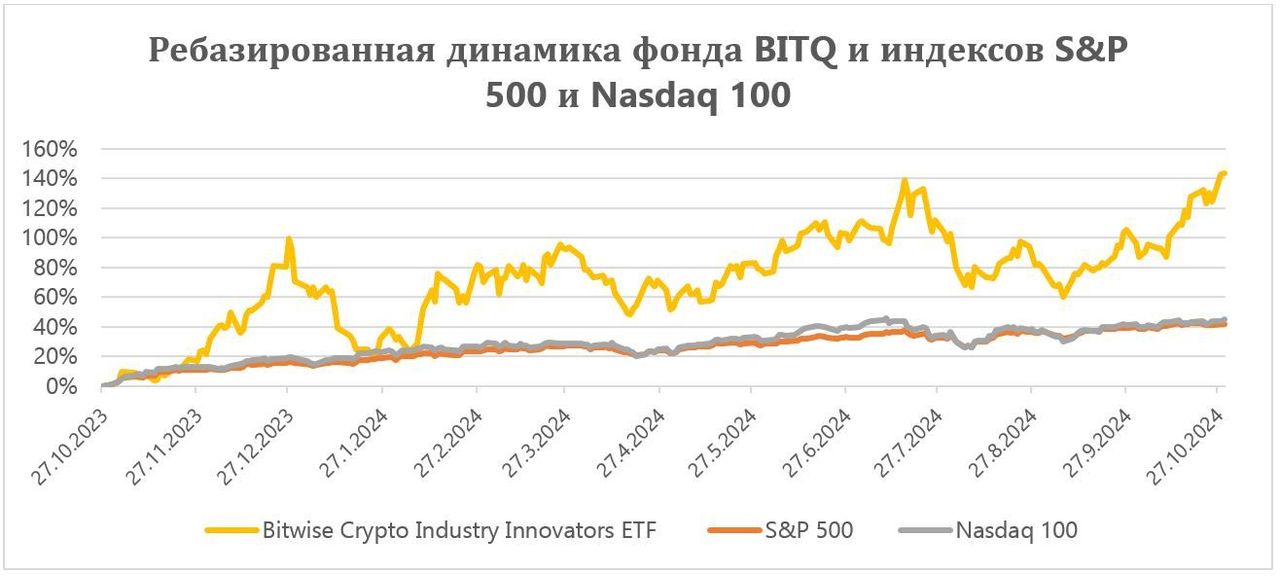

На протяжении последних 12 месяцев фонд существенно обгоняет по динамике основные американские индексы. Неудивительно, что фонд имеет высокую корреляцию с биткоином (бенчмарком на крипторынке). Однако, несмотря на столь выдающуюся динамику, не стоит забывать, что крипторынок очень цикличен и волатилен. Хотя портфель фонда диверсифицирован, все активы, связанные с криптовалютой, так или иначе имеют повышенную бету к рынку.

Перспективы и риски криптоотрасли

Последние несколько лет в мире отчетливо прослеживается тренд на анонимизацию пользователя для обеспечения собственной сетевой безопасности: начиная от популяризации соцсетей без необходимости себя идентифицировать (Reddit) до использования мессенджеров с дополнительными уровнями шифрования (Telegram). Именно эти проекты сейчас активно набирают популярность. В этом вопросе криптовалюты позволяют совершать многие операции в интернете абсолютно анонимно и безопасно, при соблюдении определенных правил. Многие криптокомпании чтят эти ценности в индустрии, за что и заслуживают лояльность пользователей. Например, на криптобиржах можно совершать торговые операции без предоставления паспортных данных.

Однако это не значит, что криптовалюты связаны преимущественно с теневой экономикой, так как они уже на протяжении нескольких лет начинают входить в правовое поле разных стран. Наибольшее признание криптовалюты получили в развитых странах, например в Цюрихе (Швейцария) есть возможность оплаты налогов и ЖКХ с помощью биткоина. Также криптовалюта начинает получать свой юридический статус — в большинстве стран она классифицируется как товар, что позволяет ей свободно обращаться между пользователями.

Популяризации криптовалют способствует фрагментация мировой экономики. Когда мир становится многополярным, и страны накладывают санкции друг на друга, это сильно препятствует работе мировой финансовой системы. Тут-то и помогают криптовалюты, которые заметно меньше зависят от санкций и операторов систем международных финансовых сообщений, таких как SWIFT. Самым яркий пример — российский малый и средний бизнес, ориентированный на внешнеторговую деятельность. После наложения санкционных ограничений в 2022 году компаниям стало проблематично оплачивать товары и услуги из-за границы, поэтому многие используют криптовалюты для оплаты, так как их оборот никак не ограничивается благодаря децентрализации основных блокчейнов. Эти компании используют стейблкоины, например USDT, цены которых привязаны к доллару, что ограничивает потери на курсовых разницах в сравнении с другими криптовалютами.

Помимо этого, переводы в криптоиндустрии в разы быстрее и дешевле, чем в традиционных финансах. Есть специальные блокчейны, которые специализируются на переводах. Например, блокчейн компании Ripple позволяет совершать международные переводы любой суммы в течение нескольких секунд c комиссией сети менее цента, в то время как, например, SWIFT требует 1–4 рабочих дня и примерно 0,5–1% комиссии от суммы перевода. Именно поэтому многие банки по всему миру переходят на решение от Ripple, в том числе в США, после того как SEC проиграла суд с Ripple и было доказано, что XRP (монета сети Ripple) не является ценной бумагой. Однако если криптовалютная платформа Ripple ориентирована больше для бизнеса, то проект The Open Network (TON) — на физлиц. Так, например, в апреле 2024 года Павел Дуров заявил на конференции Token 2049, что самый популярный стейблкоин USDT будет полностью интегрирован в блокчейн TON, который, в свою очередь, уже интегрирован в один из самых популярных мессенджеров в мире — Telegram с аудиторией более 900 млн человек. То есть каждый пользователь Telegram получает простой, дешевый, а главное, быстрый способ трансграничных переводов, причем существенно лучше и удобнее традиционных трансграничных финансовых сообщений.

Банковский кризис в США весной прошлого года стал драйвером роста для всей криптоиндустрии, так как доверие к банковской системе и системе традиционных финансов в целом было поставлено под сомнение. В традиционной финансовой системе клиенты не владеют своими деньгами, а владеют лишь записями на балансах банков. И будут ли деньги в сохранности — зависит лишь от воли банка, ведь счет могут, например, заблокировать. В криптоиндустрии эта проблема полностью решается хранением средств в криптокошельках, где при соблюдении правил осторожности средства принадлежат только владельцу этого кошелька и никому другому. Таким образом, криптокошельки стали определенной альтернативой традиционным банковским счетам.

Популяризации криптовалют и росту спроса на них способствуют крупные инвестиционные компании BlackRock, iShares, Fidelity и многие другие, которые запустили ETF на биткоин, что позволяет инвестировать в главную криптовалюту напрямую с брокерского счета. Именно поэтому многие физлица и юрлица в США могут вкладываться в криптовалюту без необходимости дополнительной отчетности в налоговые органы. Все ETF обеспечены реальными биткоинами, что создает дополнительный спрос на монету со стороны этих инвестиционных фондов. По данным The Block, с начала запуска первых ETF 11 января 2024 года ежедневный чистый приток в эти фонды составляет в среднем $ 824 млн, при этом если убрать фонд GBTC, то ежедневный приток составит около $ 905 млн. Самый большой чистый отток наблюдался 1 мая в размере $ 563 млн, хотя в тот день отток был замечен у многих фондов, ориентированных на рисковые активы, из-за геополитических рисков на Ближнем Востоке. Даже при падении всех рынков в начале августа максимальный отток за день составил $ 287 млн. Сегодня суммарный объем активов под управлением 10 одобренных ETF составляет около $ 52,6 млрд. Также ETF на биткоин одобрены в Гонконге, однако доля активов под управлением там невелика — всего $ 340 млн.

Учитывая отрицательную корреляцию биткоина и фондового рынка США, которая проявляется с начала прошлого года, можно уверенно говорить, что крипторынок начинает становиться самостоятельным и независящим от движений индекса S&P 500 или технологического NASDAQ 100. Он по-прежнему зависит от глобальных макроэкономических событий и обладает повышенной волатильностью, однако на него все больше влияют события, происходящие в самой криптоиндустрии. Ярким примером является банкротство одной из самых популярных криптобирж FTX в ноябре 2022 года, что стало резким негативом для крипторынка, в то время как банкротство Silvergate, First Republic Bank и других банков весной 2023 года не оказало негативного влияния на котировки криптоактивов, а, наоборот, поддержало их.

Рассматриваемый фонд Bitwise Crypto Industry Innovators ETF, на наш взгляд, является более привлекательной альтернативой, нежели BTC-ETF, так как в нем присутствует диверсификация. Кроме того, фонд аллоцирован на активы, которые торгуются с повышенной бетой не только к рынку, но и к самому биткоину, что позволяет в перспективе получить гораздо более высокую доходность при аналогичном уровне потенциального риска.

В апреле произошел четвертый халвинг биткоина, и награда майнеров за добычу биткоина сократилась в два раза, с 6,25 BTC до 3,125 BTC за блок. Исторически халвинг биткоина означал рост цены на главную криптовалюту, а затем и на все криптоактивы. Это объясняется увеличением сложности майнинга биткоина, что сокращает поступление монет на биржи. Например, если ранее в день поступало по одному новому биткоину на биржу, то после халвинга только 0,5 биткоина. Примерно 15% (2,9 млн BTC, по разным подсчетам) из всех добытых биткоинов утеряно, еще треть (6,4 млн BTC, по информации из блокчейна) находятся у долгосрочных держателей, которые не продают свои монеты в течение уже 5 лет. То есть в циркуляции находится чуть более половины всех добытых биткоинов, что при сокращении новых поступлений создает определенный дефицит. Причем половина — это если не включать инвестиции в биткоин со стороны корпораций, например MicroStrategy, Tesla, Block и других менее известных компаний, которые покупают больше, чем продают. Если мы возьмем неактивные биткоины в кошельках с предыдущего пика рынка в ноябре 2021 года, которые не будут продаваться до получения весомой прибыли, то их количество будет составлять 11 млн. То есть число биткоинов в обращении даже меньше половины. Ну а количество неактивных биткоинов за последний год перевалило за 15,5 млн. Учитывая огромный новый спрос со стороны покупателей ETF, дефицит еще усиливается, поэтому рост после халвинга может повториться.

Рынок криптовалют очень цикличен, а циклы как раз разделены халвингом раз в 4 года. Это приводит к экспоненциальному росту биткоина после халвинга и не менее стремительному падению после достижения пиков рынка. В предыдущие циклы биткоин достигал своих пиков в среднем в течение 500 дней после халвинга, это дает ориентир, что пик крипторынка может быть достигнут примерно в сентябре-октябре 2025 года. После достижения пика в трех предыдущих циклах в биткоине всегда следовала коррекция примерно на 75%, что как раз и делает биткоин очень рисковым активом, несмотря на всю его популярность сегодня. Коррекция в других монетах могла доходить до 90%+ от пика.

Все еще не ясен окончательный юридический статус криптовалют, особенно в США. Если Комиссия по ценным бумагам и биржам США (SEC) признала биткоин как товар, то это не касается других монет. Летом прошлого года SEC проиграла вышеупомянутый суд против компании Ripple, не доказав, что XRP является ценной бумагой. Однако это не остановило Комиссию от судебных разбирательств с другими компаниями, связанными с криптовалютами. Сейчас планируются судебные процессы с Uniswap, Binance, Cardano, Polygon и многими другими компаниями, в том числе с Ethereum, второй самой популярной криптовалютой в мире. Признание монет этих компаний ценными бумагами в моменте нанесет сильный удар по криптоиндустрии, так как многие криптобиржи будут вынуждены прекратить оборот этих монет. Однако стоит заметить, что долгосрочно это будет позитивный сигнал для рынка, ведь признание монеты ценной бумагой вынуждает компании повысить прозрачность перед инвесторами вплоть до публикации полноценной отчетности, чем многие криптокомпании пренебрегают. Эта прозрачность может привлечь больше долгосрочных инвесторов в рынок.

Учитывая высокую волатильность рынка, криптовалюты вряд ли останутся в стороне при наступлении мировой рецессии, которая в разы снизит спрос на рисковые активы, в том числе и на биткоин. Крипторынок еще не переживал ни одного серьезного экономического кризиса, поэтому его последствия для индустрии могут быть разрушительными. К сожалению, учитывая макроэкономические данные и в Европе, и в США, вероятность наступления рецессии остается, несмотря на то что о ней стали говорить все меньше. Показатель Leading Economic Indicators, который всегда являлся предвестником экономического спада, стабильно снижается с начала 2022 года. При реализации этих рисков предыдущие правила работы криптоиндустрии могут оказаться нерелевантными.

Для обеспечения работы сети Bitcoin, а следом и всей криптоотрасли необходимо огромное количество энергии — как для добычи самих биткоинов майнерами, так и для обработки транзакций. Если мировые геополитические риски будут нарастать, то это может вызвать перебои в поставках энергоресурсов, что приведет к удорожанию электроэнергии и сократит рентабельность майнинга. Чем меньше рентабельность, тем меньше компаний будут обеспечивать работу сети и тем медленнее будет развиваться сама сеть, вплоть до полной ее остановки, если добыча одного биткоина будет требовать в разы больше затрат на электроэнергию.

Важную роль играет и бесперебойный интернет-трафик, который является кровеносной системой криптоиндустрии и может пострадать от роста геополитической напряженности. Что-то похожее было в феврале текущего года, когда йеменские хуситы повредили четыре подводных кабеля в Красном море между Джиддой в Саудовской Аравии и Джибути в Восточной Африке. Результатом этого стали массовые перебои в интернет-соединении на Африканском континенте.

Ну и, наконец, не стоит забывать о цифровых валютах (ЦФА или CBDC), которые сейчас активно разрабатываются центральными банками во многих странах. Основная суть цифровых валют — они работают в блокчейне, но, в отличие от криптовалют, полностью контролируются центральными банками. Учитывая, что оборот криптовалют никак не контролируется государством и достаточно сложно отслеживать их принадлежность кому-либо из граждан, есть риск, что криптовалюты будут стараться либо запретить вовсе и предложить взамен ЦФА, либо, как минимум, ограничить доступ к ним. Это, в свою очередь, негативно скажется на работе всей криптоотрасли, ведь в данной экосистеме станет в разы меньше контрагентов.

Ведущие компании в составе ETF

MicroStrategy (NASDAQ: MSTR)

Консенсус-прогноз Refinitiv — «Продавать» с целевой ценой $ 193 (даунсайд 25%).

MicroStrategy — американская компания, предоставляющая услуги бизнес-аналитики, корпоративное мобильное ПО и облачные сервисы. Ее ключевые конкуренты — SAP AG Business Objects, IBM Cognos и BI Platform от Oracle. Несмотря на свой основной бизнес, компания широко известна тем, что является одним из лучших прокси на биткоин благодаря огромным запасам этой криптовалюты. В августе 2020 года MicroStrategy впервые инвестировала в биткоин $ 250 млн, позднее покупки продолжились на общую сумму, превышающую $ 6 млрд. На 31 октября 2024 года компания обладала 252 220 биткоинами со средней ценой покупки $ 39 292 за монету. Это делает MicroStrategy крупнейшим корпоративным держателем данной криптовалюты, владеющей около 1% всех добытых монет, а общая стоимость монет компании составляет около $ 18,2 млрд. Учитывая несоизмеримый размер капитализации компании и ее финансовых результатов, можно сказать, что основной бизнес незначительный, а основная причина столь высокой капитализации заключается именно в цене биткоина и ожиданиях ее роста. К MicroStrategy не применимы традиционные метрики оценки, поэтому к компании стоит относиться лишь как к держателю биткоина. Компания имеет все шансы на попадание в индекс S&P 500, согласно аналитикам Benchmark. Учитывая новые принятые стандарты бухгалтерского учета, MicroStrategy сможет учитывать цифровые активы по их рыночной стоимости, что приведет к возникновению бумажной прибыли на акцию около $ 30. В этом случае компания может быть включена в индекс, так как все остальные условия выполняются, что станет дополнительным драйвером роста для котировок.

Marathon Digital (NASDAQ: MARA)

Консенсус-прогноз Refinitiv — «Покупать» с целевой ценой $ 21 (апсайд 19%).

Marathon Digital Holdings — одна из крупнейших, наиболее энергоэффективных и технологически продвинутых компаний-майнеров биткоина, а также один из крупнейших корпоративных держателей биткоина (находится на 3-м месте c 17 тыс. BTC на счете, что эквивалентно около $ 1 млрд). Главная цель компании — добывать новые биткоины и обеспечивать работу всего блокчейна Bitcoin, а значит, и всей криптоиндустрии. Marathon Digital обладает 11 майнинговыми фермами, использует самые передовые технологии при майнинге, что помогает компании поддерживать одну из самых низких себестоимостей добычи во всей майнинг-индустрии. Основной заработок компании строится на продаже добытых биткоинов. Главный риск — после халвинга биткоина награда за добытый блок уменьшается в два раза, что уменьшает рентабельность майнеров в те же два раза. По оценкам аналитиков BlackRock, после недавнего халвинга средняя стоимость добычи биткоина для Marathon Digital составляет около $ 40 тыс. То есть если цена биткоина опустится ниже $ 40 тыс., то компания будет нести убытки. Это ставит ее в сильную зависимость от стоимости биткоина.

Coinbase Global (NASDAQ: COIN)

Консенсус-прогноз Refinitiv — «Покупать» с целевой ценой $ 260 (апсайд 18%).

Coinbase Global — технологическая компания, которая управляет платформами обмена криптовалют. Самым популярным ее продуктом является биржа Coinbase — № 2 по популярности спотовая криптобиржа в мире и № 1 в США, Канаде, Великобритании, Германии и Индии. Это единственная криптобиржа, чьи акции торгуются на фондовом рынке, что позволяет многим клиентам выбирать именно ее из-за повышенных требований к прозрачности бизнеса. Биржа предоставляет доступ более чем к 247 монетам и токенам, каждая из которых тщательно проверяется на надежность проекта. Ежедневный торговый объем на бирже около $ 1,5 млрд, что немного в сравнении с другими (например, у Binance $ 13,2 млрд, Bybit $ 2,9 млрд, а OKX $ 2 млрд). Однако такой относительно низкий объем обусловлен повышенными требованиями к клиентам. Также, учитывая свой юридический статус, биржа — фаворит среди институциональных инвесторов. Вторым продуктом является Coinbase Wallet — криптокошелек, дающий возможность децентрализованного хранения более 425 токенов и их вариаций в 38 разных блокчейнах. Coinbase Global предоставляет и услуги оператора криптоактивов: например, именно она является провайдером биткоина для BlackRock, Ark Invest, Vanguard и многих других инвестиционных компаний для обеспечения работы BTC-ETF. Главный риск — борьба SEC с криптовалютами и возможность определения многих токенов в качестве ценных бумаг. Это заставит Coinbase исключить торговые пары с этими токенами и снизит обороты на бирже.

Оценка

Мы провели оценку потенциала роста акций Bitwise Crypto Industry Innovators ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 21,1% без учета дивидендов. Целевая цена — $ 19,55. Присваиваем акциям BITQ рейтинг «Покупать».

Технический анализ

Акции фонда держат восходящий тренд. Ближайшим уровнем поддержки будет $ 14,5, который совпадает с локальным восходящим трендом. Пробитие этого уровня может привести к снижению до $ 12. Однако закрепление над предыдущим историческим максимумом $ 16,58 позволит покорить новые вершины.

Мы подтверждаем рейтинг «Покупать» для акций фонда Bitwise Crypto Industry Innovators ETF (BITQ) и повышаем целевую цену с $ 16,39 до $ 19,55. Потенциал роста составляет 21,1%.

Оценка произведена на основе средневзвешенного потенциала роста компаний, входящих в фонд.

Bitwise Crypto Industry Innovators ETF (BITQ) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Bitwise Crypto Innovators 30. Индекс разработан для оценки эффективности компаний, лидирующих в быстроразвивающейся криптоэкономике.

В состав фонда входят 30 эмитентов из разных сфер, связанных с отраслью криптовалют, от самых очевидных участников рынка, MicroStrategy и Coinbase, до менее очевидных — BlackRock и CME Group.

Проспект эмиссии фонда предусматривает возможность ежегодной выплаты дивидендов. На данный момент дивиденды были выплачены лишь два раза — в декабре 2021 года (65,54 цента на акцию, дивдоходность 3%) и в декабре 2023 года (17,5 цента на акцию, дивдоходность 5,1%). Выплат в 2022 году не было, так как на тот момент многие криптоактивы находились на своих минимумах.

Популяризации криптовалют способствует фрагментация мировой экономики. Когда мир становится многополярным, и страны накладывают санкции друг на друга, это сильно препятствует работе мировой финансовой системы. Тут-то и помогают криптовалюты, которые заметно меньше зависят от санкций и операторов международных систем финансовых сообщений, таких как SWIFT.

Росту спроса на криптовалюты способствуют крупные инвестиционные компании, такие как BlackRock, iShares, Fidelity и многие другие, которые запустили ETF на биткоин, что позволяет инвестировать в главную криптовалюту напрямую с брокерского счета.

Рассматриваемый фонд, на наш взгляд, является более привлекательной альтернативой, чем BTC-ETF, так как он позволяет в перспективе получить гораздо более высокую доходность при схожем уровне потенциального риска.

В апреле произошел четвертый халвинг биткоина, он уменьшил награду майнеров за добычу биткоина в два раза, с 6,25 BTC до 3,125 BTC за блок, что сократило предложение биткоина при неизменном спросе. Исторически халвинг биткоина символизировал рост цены на главную криптовалюту, а затем и на все криптоактивы.

Среди главных рисков стоит выделить повышенную волатильность криптоактивов, не до конца сформированный юридический статус в некоторых странах и вероятность мировой рецессии, что сократит спрос на рискованные инструменты и может привести к перебоям поставок компонентов для майнинга.

Описание ETF

Bitwise Crypto Industry Innovators ETF (BITQ) — биржевой инвестиционный фонд открытого типа, повторяющий динамику индекса Bitwise Crypto Innovators 30. Фонд инвестирует в ценные бумаги индекса путем репрезентативной выборки, то есть он будет инвестировать в выборку ценных бумаг, входящих в индекс, риск, доходность и другие характеристики которых похожи на риск, доходность и другие характеристики индекса в целом.

Индекс разработан для оценки эффективности компаний, лидирующих в быстроразвивающейся криптоэкономике. По меньшей мере 85% индекса сосредоточено на чисто криптовалютных компаниях, включая криптобиржи, майнеров криптовалют и компании, производящие оборудование для майнинга, а также поставщиков услуг. До 15% индекса приходится на вспомогательные компании: инновационные крупные компании с диверсифицированным бизнесом, включающие как минимум одно значительное направление, ориентированное на криптоэкономику.

В состав фонда входят 30 эмитентов из разных сфер, связанных с отраслью криптовалют, от самых очевидных участников рынка, MicroStrategy и Coinbase, до менее очевидных — BlackRock и CME Group. Около 78,2% активов фонда сфокусировано на рынке США, значительные доли имеют компании из Канады (5,4%), Германии (4,4%) и Австралии (4,7%).

Проспект эмиссии фонда предусматривает возможность ежегодной выплаты дивидендов, однако из-за листинга только в мае 2021 года история выплат небольшая. Пока дивиденды выплачены лишь два раза — в декабре 2021 года (65,54 цента на акцию, дивдоходность 3%) и в декабре 2023 года (17,5 цента на акцию, дивдоходность 5,1%). Выплат в 2022 году не было, так как многие криптоактивы находились на своих минимумах.

На протяжении последних 12 месяцев фонд существенно обгоняет по динамике основные американские индексы. Неудивительно, что фонд имеет высокую корреляцию с биткоином (бенчмарком на крипторынке). Однако, несмотря на столь выдающуюся динамику, не стоит забывать, что крипторынок очень цикличен и волатилен. Хотя портфель фонда диверсифицирован, все активы, связанные с криптовалютой, так или иначе имеют повышенную бету к рынку.

Перспективы и риски криптоотрасли

Последние несколько лет в мире отчетливо прослеживается тренд на анонимизацию пользователя для обеспечения собственной сетевой безопасности: начиная от популяризации соцсетей без необходимости себя идентифицировать (Reddit) до использования мессенджеров с дополнительными уровнями шифрования (Telegram). Именно эти проекты сейчас активно набирают популярность. В этом вопросе криптовалюты позволяют совершать многие операции в интернете абсолютно анонимно и безопасно, при соблюдении определенных правил. Многие криптокомпании чтят эти ценности в индустрии, за что и заслуживают лояльность пользователей. Например, на криптобиржах можно совершать торговые операции без предоставления паспортных данных.

Однако это не значит, что криптовалюты связаны преимущественно с теневой экономикой, так как они уже на протяжении нескольких лет начинают входить в правовое поле разных стран. Наибольшее признание криптовалюты получили в развитых странах, например в Цюрихе (Швейцария) есть возможность оплаты налогов и ЖКХ с помощью биткоина. Также криптовалюта начинает получать свой юридический статус — в большинстве стран она классифицируется как товар, что позволяет ей свободно обращаться между пользователями.

Популяризации криптовалют способствует фрагментация мировой экономики. Когда мир становится многополярным, и страны накладывают санкции друг на друга, это сильно препятствует работе мировой финансовой системы. Тут-то и помогают криптовалюты, которые заметно меньше зависят от санкций и операторов систем международных финансовых сообщений, таких как SWIFT. Самым яркий пример — российский малый и средний бизнес, ориентированный на внешнеторговую деятельность. После наложения санкционных ограничений в 2022 году компаниям стало проблематично оплачивать товары и услуги из-за границы, поэтому многие используют криптовалюты для оплаты, так как их оборот никак не ограничивается благодаря децентрализации основных блокчейнов. Эти компании используют стейблкоины, например USDT, цены которых привязаны к доллару, что ограничивает потери на курсовых разницах в сравнении с другими криптовалютами.

Помимо этого, переводы в криптоиндустрии в разы быстрее и дешевле, чем в традиционных финансах. Есть специальные блокчейны, которые специализируются на переводах. Например, блокчейн компании Ripple позволяет совершать международные переводы любой суммы в течение нескольких секунд c комиссией сети менее цента, в то время как, например, SWIFT требует 1–4 рабочих дня и примерно 0,5–1% комиссии от суммы перевода. Именно поэтому многие банки по всему миру переходят на решение от Ripple, в том числе в США, после того как SEC проиграла суд с Ripple и было доказано, что XRP (монета сети Ripple) не является ценной бумагой. Однако если криптовалютная платформа Ripple ориентирована больше для бизнеса, то проект The Open Network (TON) — на физлиц. Так, например, в апреле 2024 года Павел Дуров заявил на конференции Token 2049, что самый популярный стейблкоин USDT будет полностью интегрирован в блокчейн TON, который, в свою очередь, уже интегрирован в один из самых популярных мессенджеров в мире — Telegram с аудиторией более 900 млн человек. То есть каждый пользователь Telegram получает простой, дешевый, а главное, быстрый способ трансграничных переводов, причем существенно лучше и удобнее традиционных трансграничных финансовых сообщений.

Банковский кризис в США весной прошлого года стал драйвером роста для всей криптоиндустрии, так как доверие к банковской системе и системе традиционных финансов в целом было поставлено под сомнение. В традиционной финансовой системе клиенты не владеют своими деньгами, а владеют лишь записями на балансах банков. И будут ли деньги в сохранности — зависит лишь от воли банка, ведь счет могут, например, заблокировать. В криптоиндустрии эта проблема полностью решается хранением средств в криптокошельках, где при соблюдении правил осторожности средства принадлежат только владельцу этого кошелька и никому другому. Таким образом, криптокошельки стали определенной альтернативой традиционным банковским счетам.

Популяризации криптовалют и росту спроса на них способствуют крупные инвестиционные компании BlackRock, iShares, Fidelity и многие другие, которые запустили ETF на биткоин, что позволяет инвестировать в главную криптовалюту напрямую с брокерского счета. Именно поэтому многие физлица и юрлица в США могут вкладываться в криптовалюту без необходимости дополнительной отчетности в налоговые органы. Все ETF обеспечены реальными биткоинами, что создает дополнительный спрос на монету со стороны этих инвестиционных фондов. По данным The Block, с начала запуска первых ETF 11 января 2024 года ежедневный чистый приток в эти фонды составляет в среднем $ 824 млн, при этом если убрать фонд GBTC, то ежедневный приток составит около $ 905 млн. Самый большой чистый отток наблюдался 1 мая в размере $ 563 млн, хотя в тот день отток был замечен у многих фондов, ориентированных на рисковые активы, из-за геополитических рисков на Ближнем Востоке. Даже при падении всех рынков в начале августа максимальный отток за день составил $ 287 млн. Сегодня суммарный объем активов под управлением 10 одобренных ETF составляет около $ 52,6 млрд. Также ETF на биткоин одобрены в Гонконге, однако доля активов под управлением там невелика — всего $ 340 млн.

Учитывая отрицательную корреляцию биткоина и фондового рынка США, которая проявляется с начала прошлого года, можно уверенно говорить, что крипторынок начинает становиться самостоятельным и независящим от движений индекса S&P 500 или технологического NASDAQ 100. Он по-прежнему зависит от глобальных макроэкономических событий и обладает повышенной волатильностью, однако на него все больше влияют события, происходящие в самой криптоиндустрии. Ярким примером является банкротство одной из самых популярных криптобирж FTX в ноябре 2022 года, что стало резким негативом для крипторынка, в то время как банкротство Silvergate, First Republic Bank и других банков весной 2023 года не оказало негативного влияния на котировки криптоактивов, а, наоборот, поддержало их.

Рассматриваемый фонд Bitwise Crypto Industry Innovators ETF, на наш взгляд, является более привлекательной альтернативой, нежели BTC-ETF, так как в нем присутствует диверсификация. Кроме того, фонд аллоцирован на активы, которые торгуются с повышенной бетой не только к рынку, но и к самому биткоину, что позволяет в перспективе получить гораздо более высокую доходность при аналогичном уровне потенциального риска.

В апреле произошел четвертый халвинг биткоина, и награда майнеров за добычу биткоина сократилась в два раза, с 6,25 BTC до 3,125 BTC за блок. Исторически халвинг биткоина означал рост цены на главную криптовалюту, а затем и на все криптоактивы. Это объясняется увеличением сложности майнинга биткоина, что сокращает поступление монет на биржи. Например, если ранее в день поступало по одному новому биткоину на биржу, то после халвинга только 0,5 биткоина. Примерно 15% (2,9 млн BTC, по разным подсчетам) из всех добытых биткоинов утеряно, еще треть (6,4 млн BTC, по информации из блокчейна) находятся у долгосрочных держателей, которые не продают свои монеты в течение уже 5 лет. То есть в циркуляции находится чуть более половины всех добытых биткоинов, что при сокращении новых поступлений создает определенный дефицит. Причем половина — это если не включать инвестиции в биткоин со стороны корпораций, например MicroStrategy, Tesla, Block и других менее известных компаний, которые покупают больше, чем продают. Если мы возьмем неактивные биткоины в кошельках с предыдущего пика рынка в ноябре 2021 года, которые не будут продаваться до получения весомой прибыли, то их количество будет составлять 11 млн. То есть число биткоинов в обращении даже меньше половины. Ну а количество неактивных биткоинов за последний год перевалило за 15,5 млн. Учитывая огромный новый спрос со стороны покупателей ETF, дефицит еще усиливается, поэтому рост после халвинга может повториться.

Рынок криптовалют очень цикличен, а циклы как раз разделены халвингом раз в 4 года. Это приводит к экспоненциальному росту биткоина после халвинга и не менее стремительному падению после достижения пиков рынка. В предыдущие циклы биткоин достигал своих пиков в среднем в течение 500 дней после халвинга, это дает ориентир, что пик крипторынка может быть достигнут примерно в сентябре-октябре 2025 года. После достижения пика в трех предыдущих циклах в биткоине всегда следовала коррекция примерно на 75%, что как раз и делает биткоин очень рисковым активом, несмотря на всю его популярность сегодня. Коррекция в других монетах могла доходить до 90%+ от пика.

Все еще не ясен окончательный юридический статус криптовалют, особенно в США. Если Комиссия по ценным бумагам и биржам США (SEC) признала биткоин как товар, то это не касается других монет. Летом прошлого года SEC проиграла вышеупомянутый суд против компании Ripple, не доказав, что XRP является ценной бумагой. Однако это не остановило Комиссию от судебных разбирательств с другими компаниями, связанными с криптовалютами. Сейчас планируются судебные процессы с Uniswap, Binance, Cardano, Polygon и многими другими компаниями, в том числе с Ethereum, второй самой популярной криптовалютой в мире. Признание монет этих компаний ценными бумагами в моменте нанесет сильный удар по криптоиндустрии, так как многие криптобиржи будут вынуждены прекратить оборот этих монет. Однако стоит заметить, что долгосрочно это будет позитивный сигнал для рынка, ведь признание монеты ценной бумагой вынуждает компании повысить прозрачность перед инвесторами вплоть до публикации полноценной отчетности, чем многие криптокомпании пренебрегают. Эта прозрачность может привлечь больше долгосрочных инвесторов в рынок.

Учитывая высокую волатильность рынка, криптовалюты вряд ли останутся в стороне при наступлении мировой рецессии, которая в разы снизит спрос на рисковые активы, в том числе и на биткоин. Крипторынок еще не переживал ни одного серьезного экономического кризиса, поэтому его последствия для индустрии могут быть разрушительными. К сожалению, учитывая макроэкономические данные и в Европе, и в США, вероятность наступления рецессии остается, несмотря на то что о ней стали говорить все меньше. Показатель Leading Economic Indicators, который всегда являлся предвестником экономического спада, стабильно снижается с начала 2022 года. При реализации этих рисков предыдущие правила работы криптоиндустрии могут оказаться нерелевантными.

Для обеспечения работы сети Bitcoin, а следом и всей криптоотрасли необходимо огромное количество энергии — как для добычи самих биткоинов майнерами, так и для обработки транзакций. Если мировые геополитические риски будут нарастать, то это может вызвать перебои в поставках энергоресурсов, что приведет к удорожанию электроэнергии и сократит рентабельность майнинга. Чем меньше рентабельность, тем меньше компаний будут обеспечивать работу сети и тем медленнее будет развиваться сама сеть, вплоть до полной ее остановки, если добыча одного биткоина будет требовать в разы больше затрат на электроэнергию.

Важную роль играет и бесперебойный интернет-трафик, который является кровеносной системой криптоиндустрии и может пострадать от роста геополитической напряженности. Что-то похожее было в феврале текущего года, когда йеменские хуситы повредили четыре подводных кабеля в Красном море между Джиддой в Саудовской Аравии и Джибути в Восточной Африке. Результатом этого стали массовые перебои в интернет-соединении на Африканском континенте.

Ну и, наконец, не стоит забывать о цифровых валютах (ЦФА или CBDC), которые сейчас активно разрабатываются центральными банками во многих странах. Основная суть цифровых валют — они работают в блокчейне, но, в отличие от криптовалют, полностью контролируются центральными банками. Учитывая, что оборот криптовалют никак не контролируется государством и достаточно сложно отслеживать их принадлежность кому-либо из граждан, есть риск, что криптовалюты будут стараться либо запретить вовсе и предложить взамен ЦФА, либо, как минимум, ограничить доступ к ним. Это, в свою очередь, негативно скажется на работе всей криптоотрасли, ведь в данной экосистеме станет в разы меньше контрагентов.

Ведущие компании в составе ETF

MicroStrategy (NASDAQ: MSTR)

Консенсус-прогноз Refinitiv — «Продавать» с целевой ценой $ 193 (даунсайд 25%).

MicroStrategy — американская компания, предоставляющая услуги бизнес-аналитики, корпоративное мобильное ПО и облачные сервисы. Ее ключевые конкуренты — SAP AG Business Objects, IBM Cognos и BI Platform от Oracle. Несмотря на свой основной бизнес, компания широко известна тем, что является одним из лучших прокси на биткоин благодаря огромным запасам этой криптовалюты. В августе 2020 года MicroStrategy впервые инвестировала в биткоин $ 250 млн, позднее покупки продолжились на общую сумму, превышающую $ 6 млрд. На 31 октября 2024 года компания обладала 252 220 биткоинами со средней ценой покупки $ 39 292 за монету. Это делает MicroStrategy крупнейшим корпоративным держателем данной криптовалюты, владеющей около 1% всех добытых монет, а общая стоимость монет компании составляет около $ 18,2 млрд. Учитывая несоизмеримый размер капитализации компании и ее финансовых результатов, можно сказать, что основной бизнес незначительный, а основная причина столь высокой капитализации заключается именно в цене биткоина и ожиданиях ее роста. К MicroStrategy не применимы традиционные метрики оценки, поэтому к компании стоит относиться лишь как к держателю биткоина. Компания имеет все шансы на попадание в индекс S&P 500, согласно аналитикам Benchmark. Учитывая новые принятые стандарты бухгалтерского учета, MicroStrategy сможет учитывать цифровые активы по их рыночной стоимости, что приведет к возникновению бумажной прибыли на акцию около $ 30. В этом случае компания может быть включена в индекс, так как все остальные условия выполняются, что станет дополнительным драйвером роста для котировок.

Marathon Digital (NASDAQ: MARA)

Консенсус-прогноз Refinitiv — «Покупать» с целевой ценой $ 21 (апсайд 19%).

Marathon Digital Holdings — одна из крупнейших, наиболее энергоэффективных и технологически продвинутых компаний-майнеров биткоина, а также один из крупнейших корпоративных держателей биткоина (находится на 3-м месте c 17 тыс. BTC на счете, что эквивалентно около $ 1 млрд). Главная цель компании — добывать новые биткоины и обеспечивать работу всего блокчейна Bitcoin, а значит, и всей криптоиндустрии. Marathon Digital обладает 11 майнинговыми фермами, использует самые передовые технологии при майнинге, что помогает компании поддерживать одну из самых низких себестоимостей добычи во всей майнинг-индустрии. Основной заработок компании строится на продаже добытых биткоинов. Главный риск — после халвинга биткоина награда за добытый блок уменьшается в два раза, что уменьшает рентабельность майнеров в те же два раза. По оценкам аналитиков BlackRock, после недавнего халвинга средняя стоимость добычи биткоина для Marathon Digital составляет около $ 40 тыс. То есть если цена биткоина опустится ниже $ 40 тыс., то компания будет нести убытки. Это ставит ее в сильную зависимость от стоимости биткоина.

Coinbase Global (NASDAQ: COIN)

Консенсус-прогноз Refinitiv — «Покупать» с целевой ценой $ 260 (апсайд 18%).

Coinbase Global — технологическая компания, которая управляет платформами обмена криптовалют. Самым популярным ее продуктом является биржа Coinbase — № 2 по популярности спотовая криптобиржа в мире и № 1 в США, Канаде, Великобритании, Германии и Индии. Это единственная криптобиржа, чьи акции торгуются на фондовом рынке, что позволяет многим клиентам выбирать именно ее из-за повышенных требований к прозрачности бизнеса. Биржа предоставляет доступ более чем к 247 монетам и токенам, каждая из которых тщательно проверяется на надежность проекта. Ежедневный торговый объем на бирже около $ 1,5 млрд, что немного в сравнении с другими (например, у Binance $ 13,2 млрд, Bybit $ 2,9 млрд, а OKX $ 2 млрд). Однако такой относительно низкий объем обусловлен повышенными требованиями к клиентам. Также, учитывая свой юридический статус, биржа — фаворит среди институциональных инвесторов. Вторым продуктом является Coinbase Wallet — криптокошелек, дающий возможность децентрализованного хранения более 425 токенов и их вариаций в 38 разных блокчейнах. Coinbase Global предоставляет и услуги оператора криптоактивов: например, именно она является провайдером биткоина для BlackRock, Ark Invest, Vanguard и многих других инвестиционных компаний для обеспечения работы BTC-ETF. Главный риск — борьба SEC с криптовалютами и возможность определения многих токенов в качестве ценных бумаг. Это заставит Coinbase исключить торговые пары с этими токенами и снизит обороты на бирже.

Оценка

Мы провели оценку потенциала роста акций Bitwise Crypto Industry Innovators ETF на основе средневзвешенных целевых цен бумаг компаний, входящих в состав фонда. Исходя из данной методики, потенциал роста акций фонда на горизонте следующих 12 месяцев составляет 21,1% без учета дивидендов. Целевая цена — $ 19,55. Присваиваем акциям BITQ рейтинг «Покупать».

Технический анализ

Акции фонда держат восходящий тренд. Ближайшим уровнем поддержки будет $ 14,5, который совпадает с локальным восходящим трендом. Пробитие этого уровня может привести к снижению до $ 12. Однако закрепление над предыдущим историческим максимумом $ 16,58 позволит покорить новые вершины.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба