... всплеск продаж увеличивает денежный поток до рекордных 325 миллиардов долларов

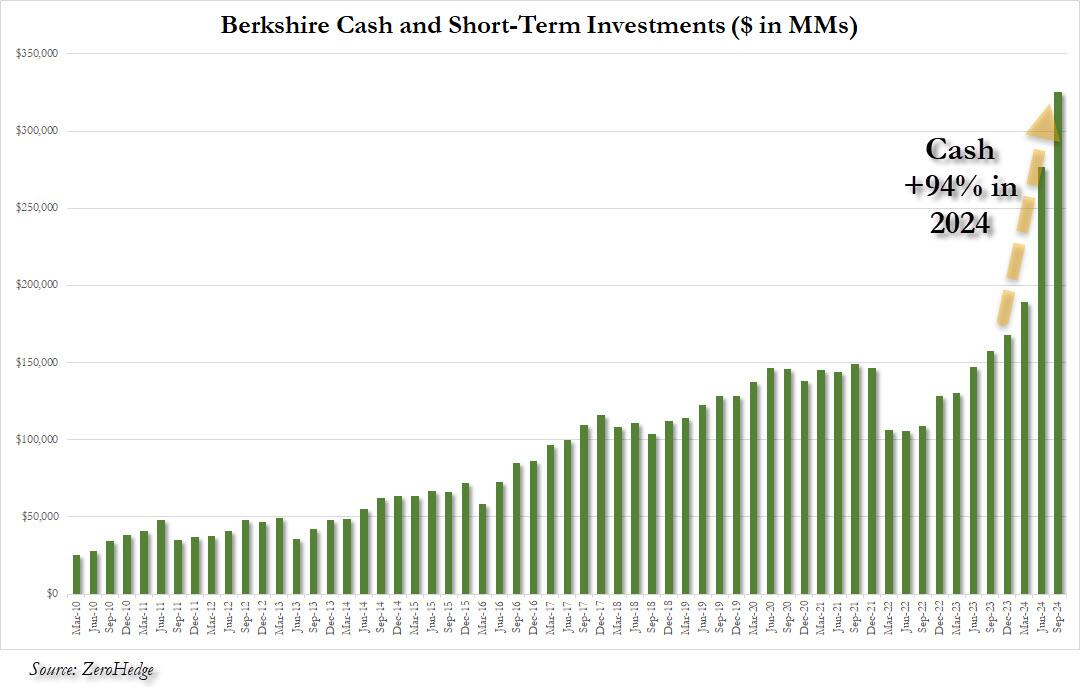

Еще в августе, обсуждая продолжающуюся ликвидацию Баффетом своей доли в Bank of America, мы говорили, что «растущие денежные запасы Berkshire просто отражают неспособность фирмы находить сделки в сегодняшней переоцененности и слабых экономических условиях». Мы и представить себе не могли, насколько верными окажутся эти слова, поскольку всего через день мы и весь остальной рынок были ошеломлены, узнав, что 94-летний миллиардер из Омахи не только избавился от Bank of America, но и тихо ликвидировал свою самую знаковую долю в ходе беспрецедентной распродажи, в результате которой денежные запасы Berkshire взлетели на рекордные 88 миллиардов долларов до рекордных 277 миллиардов долларов к концу второго квартала. Однако это было только начало, и сегодня утром мы впоследствии узнали, что до конца третьего квартала беспрецедентное накопление наличности Berkshire продолжалось, и крупнейший в мире конгломерат добавил еще $48 млрд к своим денежным средствам — как за счет «сбора урожая» (т. е. продажи существующих активов), так и денежных средств от операций, доведя их до рекордных $325,2 млрд или почти четверти триллиона наличными. Как показано для контекста на диаграмме ниже, Berkshire почти удвоила свои денежные активы с $168 млрд в начале года до ошеломляющих $325 млрд 9 месяцев спустя, увеличив на 94%!

Основная часть новых денежных средств поступила от продаж: в третьем квартале Berkshire продала акций на чистую сумму в $34,6 млрд после рекордных $75,5 млрд ликвидаций во втором квартале, большая часть которых, как мы теперь знаем, была получена от продажи Баффетом половины своих акций Apple. Другими словами, третий квартал стал восьмым кварталом подряд, в котором Berkshire была чистым продавцом акций.

И распродажа продолжалась: хотя еще не было подано 13F для отчета Berkshire за 10-й квартал, компания предоставила краткий обзор своих крупнейших активов, показав, что по состоянию на 30 сентября она владела акциями Apple всего на 69,9 млрд долларов, что на четверть меньше, чем 84,2 млрд долларов по состоянию на 30 июня, на 62% меньше, чем 135,4 млрд долларов по состоянию на 31 марта и на 70% меньше, чем 174,3 млрд долларов по состоянию на 31 декабря 2023 года. Это означает, что по состоянию на 30 сентября у AAPL было всего 300 млн акций, что составляет менее трети от того, чем владела Berkshire на конец 2023 года, и 30% от пикового объема акций AAPL Баффета в размере 1 млрд акций по состоянию на 2018 год.

В мае Баффет заявил, что Apple, скорее всего, останется главным активом Berkshire, что указывает на то, что мотивом продажи стали налоговые вопросы. «В текущих условиях я совсем не против наращивания денежной позиции», — сказал он на ежегодном собрании акционеров. Неясно, поняли ли акционеры BRK, что это означает продажу 70% (и рост) активов AAPL. Двигаясь вниз по списку, за исключением Bank of America (где Баффет является крупнейшим акционером), который, как мы уже знали, также агрессивно продавался, и в третьем квартале Баффет подтвердил, что он сократил свои активы BAC на 23%, с 1033 миллионов акций до 799 миллионов, что, в свою очередь, сделало долю BAC его третьей по величине после American Express, остальная часть пяти крупнейших активов Berkshire (American Express, Coca Cola и Chevron) осталась в основном нетронутой в третьем квартале, что означает, что Баффет явно решил, что пришло время для Apple и Bank of America уйти (с тех пор мы узнали, что после окончания второго квартала Баффет также начал избавляться от значительной части своих акций Bank of America, где он является крупнейшим акционером). Хотя остаток денежных средств Berkshire вырос на рекордные $35 млрд., где выручка от продажи Apple и Bank of America составила большую часть новых денежных средств, компания также получила существенные денежные средства от своих собственных операций, и в третьем квартале Berkshire сообщила об операционной прибыли в размере $10,09 млрд., что ниже показателя в $11,6 млрд. во втором квартале и на 6% ниже, чем годом ранее, поскольку доходы от страхового андеррайтинга упали. Компания также зафиксировала убыток от курсовой разницы в размере $1,1 млрд. в течение квартала. Berkshire годами боролась за то, чтобы найти способы использовать свою гору наличности в условиях вялых сделок, сетуя на отсутствие дешевых возможностей. На ежегодном собрании акционеров фирмы в мае Баффет сказал, что он не спешит тратить, «если только мы не думаем, что делаем что-то, что имеет очень низкий риск и может принести нам много денег». Теперь кажется, что Баффет не только не спешил тратить, но и, пользуясь пузырем ИИ, агрессивно ликвидировал свой крупнейший актив. Наконец, Баффет считает, что переоценена не только AAPL, и агрессивно ее продает: миллиардер явно считает, что весь рынок слишком дорог, и в третьем квартале Berkshire отказалась выкупать собственные акции, что произошло впервые с тех пор, как компания изменила политику обратного выкупа в 2018 году.

И это неудивительно: как мы отметили в статье «Растущая куча наличности Berkshire Уоррена Баффета имеет скрытое послание по акциям», индикатор Баффета редко сигнализировал о более дорогом рынке.

Итог: в отличие от октября 2008 года, когда Баффет громогласно призывал «покупать американское», на этот раз он продает американское с невиданной ранее скоростью.

А вы? Мы знаем одно: Баффет опасается.

http://www.zerohedge.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба